- •Банківський менеджмент

- •Передмова

- •1.1. Сутність і функції банків

- •1.1.1. Еволюція банківської системи в Україні

- •1.2. Національний банк України

- •1.2.1. Функції Національного банку України

- •1.2.2. Органи управління Національним банком України

- •1.2.3. Основні засади грошово-кредитної політики

- •1.2.4. Операції Національного банку України

- •Глава 2. Система банківського менеджменту

- •2.1. Особливості менеджменту в банківській сфері

- •2.2. Управління банком — центральна ланка банківського менеджменту

- •2.2.1. Принципи організаційної побудови банку

- •2.2.2. Основні типи організаційних структур у банках

- •2.2.3. Особливості реорганізацій у структурі банку

- •2.2.4. Організація управління регіональною мережею банку

- •2.3. Антикризове управління банком

- •3.1. Підходи до оцінювання діяльності банку

- •3.2. Вибір банку клієнтами

- •3.3. Основні методи оцінювання діяльності банку

- •3.3.1. Рейтингові оцінки

- •4.1. Процес стратегічного управління

- •4.2. Особливості стратегічного менеджменту в банку

- •Глава 5. Бізнес-планування в банку

- •5.1. Сутність бізнес-планування

- •5.2. Основні показники бізнес-плану

- •5.3. Методи прогнозування показників бізнес-плану банку

- •Глава 6. Фінансовий менеджмент у банку

- •6.1. Сутність, роль і функції фінансового менеджменту

- •6.2. Основні ланки фінансового менеджменту

- •6.3. Фінансове і бюджетне планування

- •6.4. Контроль за виконанням фінансових планів

- •6.5. Банківський контролінг

- •6.6.1. Фінансовий облік

- •6.6.2. Управлінський облік

- •6.7. Фінансова структура банку

- •6.8. Функціонально-вартісний аналіз

- •Глава 7. Управління системою платежів і розрахунків у банку

- •7.1.1. Діючі моделі обслуговування банків у системі електронних платежів (сеп) Національного банку України

- •7.1.2. Організація розрахунків в Україні

- •7.2.1. Методи і форми розрахунків, що використовуються у міжнародній торгівлі

- •7.2.2. Методи розрахунків у міжнародній торгівлі

- •7.2.3. Порівняльна характеристика основних форм розрахунків

- •7.3. Система swift

- •7.4. Документарні операції в міжнародних розрахунках

- •7.4.1. Документарне інкасо

- •7.4.2. Документарний акредитив

- •7.4.3. Банківська гарантія

- •7.5. Банківський контроль валютних операцій і розрахунків

- •7.6. Перспективи розвитку міжнародних розрахунків

- •7.7. Міжбанківські кореспондентські відносини

- •Глава 8. Банківський маркетинг

- •8.1. Особливості маркетингової діяльності у банківській сфері

- •8.2. Комплекс банківського маркетингу

- •8.3. Маркетингові дослідження банківського ринку

- •8.4. Маркетинговий менеджмент у банку

- •8.5. Формування клієнтської бази банку

- •8.6. Цільова програма залучення коштів населення

- •Глава 9. Управління персоналом банку

- •9.1. Сучасні методи і принципи управління персоналом

- •9.2. Класифікація персоналу

- •9.2.1. Керівний персонал

- •9.3. Планування і добір персоналу

- •9.4. Мотивація персоналу

- •9.5. Підвищення кваліфікації банківських працівників

- •9.5.1. Напрями системи підвищення кваліфікації

- •Глава 10. Управління банківськими ризиками

- •10.1. Сутність ризиків

- •10.1.1. Класифікація ризиків

- •10.2. Механізм управління ризиками

- •10.2.1. Основні методи аналізу ризиків

- •10.2.2. Методи управління ризиками

- •10.3. Формування системи лімітів та нормативів банку

- •Глава 11. Стратегія управління активами і пасивами

- •11.1.1. Поняття активів і пасивів банку

- •11.1.2. Структура пасивів та їх види

- •11.1.3. Структура активів та їх види

- •11.1.4. Принципи організації управління активами і пасивами

- •11.1.5. Вплив регулятивної функції центрального (національного) банку на методи управління активами і пасивами

- •11.2. Особливості й методи управління пасивами банку

- •11.2.1. Управління власним капіталом банку

- •11.2.2. Управління залученими коштами

- •11.2.3. Управління запозиченими коштами

- •11.3. Особливості управління активами банку

- •11.3.1. Кредитні операції в структурі банківських активів

- •11.3.2. Активні операції банків з цінними паперами

- •11.3.3. Методи управління активами

7.2.2. Методи розрахунків у міжнародній торгівлі

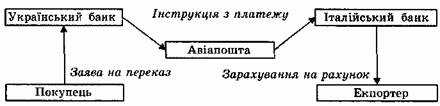

Як уже зазначалось, існують різні методи розрахунків між експортером та імпортером і кожен має свої особливості. Розглянемо їх детальніше. 7.2.2.1. Платіж через чеки Чек — це вид цінного папера, грошовий документ строго встановленої законом форми, що містить наказ (у письмовій формі) власника рахунка (чекодавця) банку чекодавця про виплату власникові чека зазначеної в ньому суми грошей за його пред´явленням або протягом терміну, встановленого законодавством, сплатити суму бенефіціару чи конкретній особі, що представляє бенефіціара. Більшість країн керуються нормами Женевської конвенції про чек 1931 p., що регулюють чековий обіг. Англія, США і ряд інших країн дотримуються принципів англійського Закону про переказні векселі 1882 p., відповідно до якого чек розглядається як переказний вексель на банк із платежем за пред´явленням. На чеку повинні мати місце ряд необхідних, визначених законодавством реквізитів, відсутність яких може призвести до його визнання в якості недійсного і не підлягаючого сплаті. Чек може виступати як платіжний засіб. Однак борг чекодавця залишається в повній силі до моменту оплати банком чека наявними коштами або зарахування суми чека на поточний рахунок пред´явника. Чек не є елементом кредитування і підлягає оплаті, як уже відзначалося, за пред´явленням, тому термін його звертання обмежений. Для того, щоб чек став надійним способом забезпечення платежу, сплата за ним повинна бути гарантована третьою особою (авалістом) шляхом відповідного напису на самому чеку або на прикріпленому до нього листі (алонжі). Такими авалістами можуть бути самі банки. 7.2.2.2. Вексель Вексель виконує функцію, аналогічну функції грошей: виступає як засіб платежу. Він дає бізнесменам можливість оплачувати свої покупки з відстрочкою, постачальникам дозволяє порівняно легко одержувати кредит у формі обліку векселів, термін платежу яких ще не наступив. Можна сказати, що вексель з розвитком товарно-кредитних відносин перетворюється в універсальний кредитно-розрахунковий інструмент фінансової системи. Він виконує не тільки функції засобу платежу, кредитних грошей, але й сам є об´єктом купівлі-продажу, обліку, застави і т.ін. Точніше, вексель являє собою «сурогат грошей» завдяки досить нескладній практиці передавальних записів, а також солідарної відповідальності, що пов´язує всіх учасників за векселем. Таким чином, вексель, здобуваючи еластичність і рухливість, може служити засобом обертання і платежу, практично заміняючи собою гроші. Векселі значно прискорюють розрахунки, тому що той самий вексель здатний погасити кілька грошових зобов´язань. Крім того, якщо платіж за векселем не пішов від боржника, кредитор може шляхом регресу висунути свою вимогу до нього з своїх векселепопередників, що виявиться платоспроможним. У процесі еволюції вексель набув визначених властивостей грошових документів, що іменуються цінними паперами. За своєю правовою природою вексель у країнах континентального права являє собою коштовний грошовий папір, а в країнах загального права він кваліфікується як оборотний документ. 7.2.2.3. Поштовий переказ Поштовий переказ (поштове платіжне доручення — Mail Transfer) являє собою письмове платіжне доручення, що висилається одним банком іншому (закордонному), яке може бути аутентифіковано як підписане відповідною посадовою особою в банку, що висилає, і являє собою вказівку іншому банку виплатити визначену суму грошей зазначеному бенефіціару (чи за розпорядженням зазначеного бенефіціара). Поштовий переказ надсилається банком, що видав розпорядження у закордонний банк авіапоштою. На відміну від банківської тратти поштовий переказ висилається самим банком іншому банку, а не клієнтом банку закордонному постачальнику. Наприклад, український покупець просить свій банк перевести іноземному (приміром італійському) продавцю 100 000 лір на його рахунок № 123456 в оплату інвойсу № 1 і дебетувати свій рахунок № 987654. Український банк після одержання інструкцій від покупця перевіряє правильність заповнення заяви на переказ, відповідність реквізитів бенефіціара (покупця), банку бенефіціара, їх адреси, з´ясовує, чи дозволяє залишок на рахунку покупця відшкодувати поштово-телексні витрати українського банку й оплатити комісію за переказ (див. рис. 18).

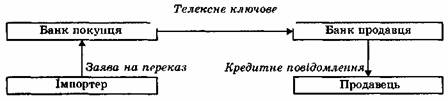

Рис. 18. Схема поштового переказу Далі український банк дебетує в себе рахунок українського покупця відповідно до його вказівок, а потім відсилає інструкції своєму банку-кореспонденту в Італії, вказуючи всі подробиці платежу. Ці інструкції повинні бути такі, щоб можна було перевірити їх дійсність за допомогою підпису офіційної особи українського банку, уповноваженого завіряти документи. Італійський банк повинен мати список підписів уповноважених осіб, що можуть розпорядитися про виплату за поштовим дорученням. У цих інструкціях повинне міститися розпорядження про дебетований рахунок українського банку, що ведеться в італійському банку. Італійський банк дебетує рахунок українського кореспондента і робить виплату грошей бенефіціару. Оскільки поштовий переказ посилається авіапоштою, це швидший метод платежу, ніж банківська тратта. Однак завжди існує ймовірність, що інструкції будуть затримані чи загублені. Крім того, за останні роки листи-розпорядження практично втратили своє значення через недостатню надійність, а також у зв´язку з досить високими витратами на обробку. На них приходиться не більше 4 % від загальної кількості платіжних доручень. В умовах розвитку систем телекомунікацій поштовий переказ поступово замінюється більш прогресивними і сучасними методами платежів. 7.2.2.4. Телексний переказ Процедура перевірки телексних переказів (телексних платіжних доручень) така сама як у поштових переказів, тільки інструкції висилаються телексом, а не авіапоштою. Тому телексні перекази обходяться трохи дорожче клієнту банку-платника, але вони прискорюють платежі. Великі платежі повинні виконуватися за допомогою телексного переказу чи системою SWIFT (див. нижче), оскільки додаткові витрати на телексні перекази врівноважуються додатковими відсотковими надходженнями від економії на відсоткових витратах, що може бути отримана при використанні телексного переказу. Ще одна перевага телексного переказу перед поштовим полягає в тому, що не існує небезпеки затримки або втрати інструкцій на пошті. Однак дуже важливо перевірити дійсність цих інструкцій. На відміну від інструкції поштового переказу автентичність інструкції телексного перекладу не можна встановити за допомогою перевірки підпису. Це роблять за допомогою «контрольного ключа» чи «кодового слова» — спеціального цифрового коду, за яким банк-кореспондент перевіряє ідентичність відправника даного повідомлення, а також суму платежу, найменування валюти, дату відправлення і т.ін., вказані в цьому повідомленні. Після перевірки, як і у випадку з поштовим переказом, український банк відправляє телекс, що містить такі основні позиції: • кому направляється платіж; • суму і валюту платежу; • дату валютування; • найменування продавця; • основні реквізити рахунка продавця; • якщо робиться покриття, то з якого банку; • найменування товару чи інвойсу. Додатково можуть бути зазначені й інші моменти. Банк бенефіціара після одержання телексного платіжного доручення від українського банку перевіряє деталі платежу і проводить такі операції: дебетує рахунок українського банку; кредитує рахунок бенефіціару. Постачальник (бенефіціар) після одержання кредитового авізо (кредитовки чи виписки стану рахунка), упевнений, що покупець виконав свої зобов´язання, приступає до виконання контракту (див. рис. 19).

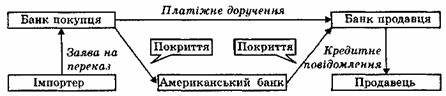

Рис. 19. Схема телексного переказу На сьогоднішній день у великих західних банках каналами телексного зв´язку здійснюється до 10 % від загальної кількості платіжних доручень. Телексні платіжні доручення повинні бути чітко структуровані. їх обробка в банках-кореспондентах пов´язана зі значними витратами, оскільки їх необхідно перетворювати для подальшої обробки на ЕОМ. Трапляються ситуації, коли мають місце платежі, скажімо, в Італію. Валюта платежу — долари США. Український банк не має доларового рахунка в італійському банку (або відсутній доларовий рахунок італійського банку в українському). Виникає необхідність використовувати рахунок третього банку (або банку третьої країни). Тоді український банк інструктує, наприклад, американський банк-кореспондент переслати покриття італійському банку (див. рис. 20).

Рис. 20. Схема непрямого телексного переказу Не завжди є необхідність у складанні таких складних схем з відправленням одного телекса банку бенефіціару в Італії і проханням (інше телексне повідомлення) перевести покриття з американського банку. Світова практика переходить від складних схем до більш простих і зрозумілих. У сучасних телексних (формату SWIFT) повідомленнях набагато частіше використовуються спеціальні поля, в яких уже заздалегідь вказані всі реквізити банків-посередників і банку-бенефіціара, а також самого бенефіціара. Таким чином, телексне повідомлення, відправлене в американський банк, після автоматичної обробки в останньому (якщо воно складене правильно) практично без змін відправляється в банк бенефіціара. Незважаючи на сказане вище, переказ з покриттям зберігає своє значення з таких причин: оскільки ціна банківського переведення, як правило, нижче клієнтського чи взагалі може бути відсутня, при регулярних операціях існує можливість зниження витрат банку; при роботі з деякими європейськими валютами, датою валютування яких є наступний робочий день, можна скоротити час проходження коштів. 7.2.2.5. Грошові перекази за системою SWIFT В даний час все більшого поширення набувають перекази за системою SWIFT. Швидкість їх проходження набагато вища, ніж звичайних телексних, тому що вони не тільки мають специфічний формат, що прискорює їх обробку або не вимагає її зовсім, а й виконуються на спеціальному устаткуванні, що дозволяє здійснювати платежі в автоматичному режимі між банками — учасниками системи протягом декількох хвилин. Час пробігу повідомлення пріоритету N(normal) — до 20 хвилин, пріоритету U(urgent) — до 3 хвилин. Головні переваги SWIFT: швидкість операцій, захист їх від зловживань і помилок за допомогою спеціальних шифрів, загальних для всіх учасників системи стандарту на базі ISO «Банківські технології»; здешевлення вартості банківських операцій у результаті використання уніфікованих за змістом та форматом повідомлень; мінімальний ризик при передачі повідомлень; прискорення зв´язку між банками. Можна сказати, що SWIFT — прообраз електронної обробки даних для світової бездокументарної платіжної системи.