- •Тема 1.1. Сутність та основні риси податків

- •1.1.1. Теоретичні положення

- •1.1.2. Приклади розв'язування задач

- •Тема 1.2. Податкова політика держави

- •1.2.1. Теоретичні положення

- •1.2.2. Приклади розв'язання задач

- •1.2.3. Завдання для самостійного розв'язання

- •Тема 1.3. Перекладання податків та ухилення від їх сплати

- •1.3.1. Теоретичні положення

- •1.3.2. Завдання для самостійного розв'язання

- •9. Захист порушених податкових прав відбувається:

- •Тема 2.1. Структура податкової системи

- •2.1.1. Теоретичні положення

- •7. Підлягає обов'язковому встановленню місцевими радами:

- •8. На даний час в Україні не стягується:

- •Тема 2.2. Організація податкової служби та податкової роботи

- •2.2.1. Теоретичні положення

- •2.2.2. Завдання для самостійного розв'язання

- •2. Державні податкові адміністрації в областях, містах Києві та Севастополі підпорядковуються:

- •3. Державну податкову службу України очолює:

- •5. Державна податкова адміністрація України здійснює такі функції:

- •6. Державні податкові інспекції в районах, містах без районного поділу, районах у містах здійснюють такі функції:

- •7. Платники податків і зборів зобов'язані:

- •8. Платники податків і зборів мають право:

- •9. Державна податкова адміністрація України здійснює такі функції:

- •Тема 2.3. Відповідальність платників податків

- •2.3.1. Теоретичні положення

- •2.3.3. Завдання для самостійного розв'язання

- •1.До директора підприємства за порушення податкового законодавства може бути застосовано:

- •2.Зобов'язання платника податків сплатити до бюджетів або державних цільових фондів відповідну суму коштів у по рядку та у визначені законодавством строки — це:

- •3.Мінімальний розмір фінансової санкції, що застосо вується до платників податків за результатами докумен тальних перевірок:

- •§ Задачі

- •Тема 2.4. Податок на додану вартість

- •2.4.1. Теоретичні положення

- •2.4.2. Приклади розв'язання задач

- •2.4.3. Завдання для самостійного розв'язання

- •2. Додана вартість це:

- •15. Сплата податку на додану вартість проводиться не пізніше:

- •16. Податкове зобов'язання — загальна сума податку, отриманого платником пдв:

- •19. Податковий кредит з пдв — це сума:

- •21. Не дозволяється включення до податкового кредиту витрат:

- •22. Датою виникнення прав платника пдв на податковий кредит вважається:

- •23. Датою виникнення прав платника пдв на податковий кредит у випадку придбання сировини для виробництва товарів спеціального призначення для інвалідів вважається:

- •24. Якщо обсяг оподатковуваних операцій з продажу товарів за попередній календарний рік перевищує 300 000 неоподатковуваних мінімумів доходів громадян, податковий період дорівнює:

- •Задача 2

- •§ Контрольні питання

- •Тема 2.5. Акцизний збір

- •2.5.1. Теоретичні положення

- •2.5.2. Приклади розв'язання задач

- •2.5.3. Завдання для самостійного розв'язання

- •§ Тестові питання

- •Тема 2.6. Мито

- •2.6.1. Теоретичні положення

- •2.6.2. Приклади розв'язання задач

- •2.6.3. Завдання для самостійного розв'язання

- •§ Задачі

- •Тема 2.7. Податок на прибуток підприємств

- •2.7.1. Теоертичні положення

- •2.7.2. Приклади розв'язання задач

- •16. Придбання торгового патенту на суму 300 грн. В податковому обліку відображається таким чином:

- •20. Податок на прибуток підприємств за другий квартал звітного року підлягає перерахуванню:

- •Тема 2.8. Податок з доходів фізичних осіб

- •2.8.2. Приклади розв'язання задач

- •2.8.3. Завдання для самостійного розв'язання

- •§ Тестові питання

- •2. Об'єкт оподаткування при нарахуванні доходів у не-грошових формах визначається як:

- •3. Об'єкт оподаткування при нарахуванні доходу у вигляді заробітної плати визначається як:

- •5. До складу загального оподатковуваного доходу включаються:

- •6. До складу загального оподатковуваного доходу не включаються:

- •7. До складу загального оподатковуваного доходу не включаються:

- •9. До складу податкового кредиту з податку з доходів фізичних осіб не включають:

- •10. Податковий кредит з податку на доходи фізичних осіб:

- •11. Податкова соціальна пільга розраховується як:

- •12. У разі, якщо платник податку має право на застосування податкової соціальної пільги з двох і більше підстав:

- •13. Право на податкову соціальну пільгу:

- •14. Право на застосування 150% податкової соціальної пільги має платник податку, який:

- •16. Податкова соціальна пільга застосовується у {азі отримання (нарахування) доходу, який:

- •17. Податкова соціальна пільга застосовується до доходу, нарахованого як заробітна плата, якщо його розмір не перевищує суми:

- •22. Податок підлягає сплаті (перерахуванню) до бюджету у такий термін:

- •23. Об'єкти спадщини оподатковуються при отриманні спадщини за нульовою ставкою до:

- •Тема 2.9. Плата за землю

- •2.9.1. Теоретичні положення

- •2.9.2. Приклади розв'язання задач

- •2.9.3 Завдання для самостійного розв'язання

- •§ Тестові питання

- •1. Плата за землю справляється у формі:

- •2. Плата за землю запроваджується з метою:

- •3. Розмір земельного податку:

- •4. Розмір ставки податку за землю залежить від:

- •6. Від сплати земельного податку звільняються:

- •7. Не звільняються від сплати земельного податку:

- •8. Податок за земельні ділянки справляється у розмірі 3% суми обчисленого земельного податку для земель:

- •15. Плата за землю:

- •Тема 2.10. Податок з власників транспортних засобів

- •2.10.1. Теоретичні положення

- •2.10.3. Завдання для самостійного розв'язання

- •1. Об'єктом оподаткування податком з власників транспортних засобів є:

- •6. Від сплати податку з власників транспортних засобів звільняються:

- •7. Від сплати податку з власників транспортних засобів не звільняються:

- •8. Податок з власників транспортних засобів та інших самохідних машин і механізмів сплачується фізичними особами:

- •9. Податок з власників транспортних засобів та інших самохідних машин і механізмів сплачується юридичними особами:

- •10. Податок з власників транспортних засобів та інших самохідних машин і механізмів обчислюється юридичними особами

- •§ Контрольні питання

- •Тема 2.11. Державне мито

- •2.11.1. Теоретичні положення

- •1. Із заяв і скарг, що подаються до суду, та за видачу судом копій

- •2.11.2. Приклади розв'язання задач

- •2.11.3. Завдання для самостійного розв'язання

- •1. Державне мито зараховується до:

- •2. Державне мито — це:

- •3. Від сплати державного мита не звільняються:

- •4. Від сплати державного мита звільняються:

- •5. Ставки державного мита є:

- •Тема 2.12. Збір на розвиток виноградарства, садівництва та хмелярства

- •2.12.1. Теоретичні положення

- •2.12.2. Приклади розв'язання задач

- •§ Контрольні питання

- •Тема 2.13. Платежі за ресурси

- •Збір за користування надрами для видобутку корисних копалин

- •2.13.2. Приклади розв'язання задач

- •1. Плата за користування надрами для видобування залізної руди становить (формула 45):

- •2.Підлягає сплаті за звітний квартал 24 800 грн.

- •2.13.2. Завдання для самостійного розв'язання

- •2. Підлягають лімітуванню такі водні ресурси:

- •5. У випадку, якщо водокористувачі отримують воду із змішаного джерела, для розрахунку збору за спеціальне використання водних ресурсів:

- •6. Збір за спеціальне використання водяних ресурсів не стягується, якщо вода використовується:

- •7. Збір за використання водяних ресурсів не справляється, якщо вода використовується:

- •9. Нормативи збору за користування водами для потреб гідроенергетики установлюються

- •17. Лісотаксовий розряд при встановленні такси збору за спеціальне використання лісових ресурсів визначається в

- •18. Плата за користування надрами для видобування корисних копалин справляється за:

- •19. Обсяги фактично погашених балансових запасів корисних копалин визначаються:

- •Тема 2.14. Місцеві податки

- •2.14.1. Теоретичні положення

- •2.14.2. Приклади розв'язання задач

- •2.14.3. Завдання для самостійного розв язання

- •7. Об'єкт податку з реклами — це:

- •8. Підлягає оподатковуванню податком з реклами::

- •9. Граничний розмір податку з реклами за розміщення

- •10. Граничний розмір податку з реклами за розміщеннятривалої реклами:

- •Тема 2.15. Місцеві збори

- •2.15.2. Приклади розв'язання задач

- •2. Ринковий збір сплачується:

- •3. Документальне оформлення сплати ринкового збору торгівцями здійснюється:

- •4. Ринковий збір стягується:

- •5. Об'єкт оподаткування збором за паркування автотранспорту —це:

- •8 Граничний розмір збору з власників собак не має перевищувати:

- •10. Від сплати курортного збору не звільняються:

- •Тема 2.16. Спрощена система оподаткування

- •2.16.1. Теоретичні положення

- •2.16.2. Приклади розвязаннязадач

- •§ Тестові питання

- •5. У разі здійснення операцій з продажу основних засобів виторгом від реалізації вважається:

- •6. Які суб'єкти підприємницької діяльності можуть перейти на сплату єдиного податку:

- •Розділ 3. Комплексні завдання

- •3.1. Приклади розв'язання задач узагальнення тем

- •3.2. Завдання для самостійного розв'язання

Тема 2.3. Відповідальність платників податків

НЕОБХІДНО ЗНАТИ: законодавчу базу, що регламентує відповідальність платників податків, види відповідальності за порушення податкового законодавства.

НЕОБХІДНО ВМІТИ: визначати розмір адміністративних штрафів, розмір фінансових санкцій та пені за порушення податкового законодавства.

КЛЮЧОВІ ТЕРМІНИ ТА ПОНЯТТЯ: адміністративний штраф, фінансова санкція, пеня, податкове зобов'язання, податковий борг, примусове стягнення, податкова вимога, податкова застава, документальна перевірка, камеральна перевірка.

2.3.1. Теоретичні положення

Законодавством визначені такі терміни:

1) платники податків — юридичні особи, їх філії, відділення, інші відокремлені підрозділи, що не мають статусу юридичної особи, а також фізичні особи, які мають статус суб'єктів

підприємницької діяльності чи не мають такого статусу, на яких згідно з законами покладено обов'язок утримувати та/або сплачувати податки і збори (обов'язкові платежі), пеню та штрафні санкції;

2) податкове зобов'язання — зобов'язання платника податків сплатити до бюджетів або державних цільових фондів відповідну суму коштів у порядку та у строки, визначені цим законом або іншими законами України;

3) податковий борг (недоїмка) — податкове зобов'язання (з урахуванням штрафних санкцій за їх наявності), самостійно узгоджене платником податків або узгоджене в адміністративному чи судовому порядку, але не сплачене у встановлений строк, а також пеня, нарахована на суму такого податкового зобов'язання;

4) пеня — плата у вигляді процентів, нарахованих на суму податкового боргу (без урахування пені), що справляється з платника податків у зв'язку з несвоєчасним погашенням податкового зобов'язання;

5) штрафна санкція (штраф) — плата у фіксованій сумі або у вигляді відсотків від суми податкового зобов'язання (без урахування пені та штрафних санкцій), яка справляється з платника податків у зв'язку з порушенням ним правил оподаткування, визначених відповідними законами;

6) примусове стягнення — звернення стягнення на активи платника податків у рахунок погашення його податкового боргу, без попереднього узгодження його суми таким платником податків;

7) активи платника податків — кошти, матеріальні та нематеріальні цінності, що належать юридичній або фізичній особі за правом власності або повного господарського відання;

8) податкове повідомлення — письмове повідомлення контролюючого органу про обов'язок платника податків сплатити суму податкового зобов'язання, визначену контролюючим органом у випадках, передбачених Законом;

9) податкова вимога — письмова вимога податкового органу до платника податків погасити суму податкового боргу;

10) податкова декларація, розрахунок — документ, що подається платником податків до контролюючого органу у строки, встановлені законодавством, на підставі якого здійснюється нарахування та/або сплата податку, збору (обов'язкового платежу).

За порушення податкового законодавства платники податків несуть адміністративну, фінансову та карну відповідальність.

Рішення про застосування адміністративних штрафів та фінансових санкцій відповідно до Закону України «Про державну податкову службу» приймає начальник ДПІ, в якій відбувається облік платника податків.

Адміністративна відповідальність за порушення податкового законодавства застосовується до винних осіб, якими на підприємстві є директор та головний бухгалтер. Розміри адміністративних штрафів наведені в таблиці 13.

Таблиця 1З

Адміністративна відповідальність осіб, винних в порушенні податкового законодавства

Вид адміністративного порушення |

Штраф на посадових осіб |

1 |

2 |

Порушення порядку ведення податкового обліку, надання аудиторських висновків (відсутність податкового обліку, порушення порядку ведення податкового обліку, у тому числі не подання або не своєчасне подання аудиторських висновків, подання яких передбачено законами України) |

5-Ю НМДГ (повторно протягом року 10-15 НМДГ) |

Не подання або не своєчасне подання платіжних доручень на перерахування належних до сплати податків та зборів (обов'язкових плат ежів) |

5-10 НМДГ (повторно протягом року 10-15 НМДГ) |

Не виконання законних вимог посадових осіб органів державної податкової служби |

попередження або штрафу розмірі 5-10 НМДГ (повторно протягом року 10-15 НМДГ |

Порушення порядку утримання та перерахуванн я податку на доходи фізичних осіб і подання відомостей про виплачені доходи |

2-3 НМДГ (повторно протягом року 3-5 НМДГ) |

Порушення порядку заняття господарською діяльністю (здійснення діяльності без державної реєстрації як суб'єкта підприємницької діяльн ості, що містить ознаки підприємницької, або здійснення без одержання ліцензії видів господарської діяльності, що підлягають ліцензуванню відповідно до закону) ... |

3-5 НМДГз конфіскацією виготовленої продукції, знарядь виробництва і сировини чи без такої (повторно протягом року 5-8 НМДГ ) |

Відповідно до Закону України «Про порядок сплати зобов'язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.2000 р. №2181-111 зі змінами та доповненнями [10] в Україні передбачені наступні терміни подання податкових декларацій та розрахунків (табл. 14).

Таблиця 14 Терміни подання податкових декларацій та розрахунків

Базовий податковий (звітний період) |

Термін подання декларації |

1 |

2 |

Календарний місяць (утому числі при сплаті місячних авансових внесків) |

протягом 20 календарних днів, наступних за останнім календарним днем звітного (податкового) місяця |

Календарний квартал або календарне півріччя (у тому числі при сплаті квартальних або піврічних авансових внесків) |

протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) кварталу (півріччя) |

Календарний рік (крім ПДФО) |

протягом 60 календарних днів за останнім календарним днем звітного (податкового) року |

Календарний рік для платників ПДФО |

до 1 квітня року, наступного за звітним |

Узгоджене податкове зобов'язання необхідно сплатити протягом 10 календарних днів.

За деякі порушення податкового законодавства передбачена фінансова відповідальність суб'єктів господарської діяльності (табл. 15).

Механізм нарахування пені

Пеня нараховується на суму податкового боргу (в тому числі суму штрафних санкцій за їх наявності) із розрахунку 120% річних облікової ставки Національного банку України, що діяла на день виникнення такого податкового боргу або на день його (його частини) погашення, залежно від того, яка з величин таких ставок є більшою, за кожний календарний день прострочення у його сплаті.

2.3.2. Приклади розв'язання задач

Задача 1

Необхідно розрахувати суму адміністративного штрафу, фінансових санкцій та пені, які потрібно перерахувати до бюджету.

Особи, відповідальні за податкові правопорушення — керівник підприємства та головний бухгалтер.

Податкова

система. Практикум![]()

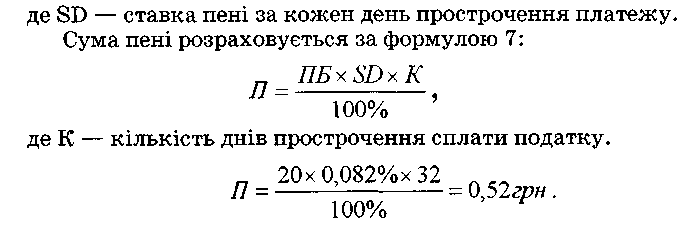

Актом камеральної перевірки донараховано податок з реклами у сумі 20 грн. Період затримки платежу 32 доби. Ставка НБУ, яка діяла на момент виникнення податкового боргу 25% річних, на момент погашення — 24% річних.

Розв'язання

1. Визначимо розмір адміністративного штрафу (АШ), що підлягає стягненню з посадових осіб за нормами, наведеними в таблиці 13.

Вид порушення — порушення порядку ведення податкового обліку.

Розмір адміністративного штрафу — від 5 до 10 НМДГ.

Визначимо розмір адміністративного штрафу виходячи з мінімальної суми.

58

Висновок: адміністративні штрафи, що стягуються з кожної посадової осіби підприємства, складає 85 грн; фінансова санкція за результатами камеральної перевірки складає 17 грн; розмір нарахованої пені складає 0,52 грн.

ЗАДАЧА 2 НЕОБХІДНО:

сформулювати сутність адміністративного правопорушення;

зазначити винних осіб;

визначити суму адміністративного штрафу, який буде накладено на винних осіб Державною податковою службою за наведені правопорушення;

визначити, ким виноситься рішення про притягнення до адміністративної відповідальності;

- вказати нормативну базу. Вихідні дані

Перевіркою встановлено, що громадянка надавала перукарські послуги без державної реєстрації. Протягом року її було притягнуто до адміністративної відповідальності за ті самі ж дії. Розв'язання

Вид порушення — повторне протягом року порушення порядку заняття господарською діяльністю (здійснення діяльності без державної реєстрації як суб'єкта підприємницької діяльності, що містить ознаки підприємницької).Винна особа — громадянка, що здійснювала підприємницьку діяльність.

Розмірадміністративного штрафу (АШ) від 5 до 8 НМДГ.

![]()

Рішення про притягнення до адміністративної відповідальності виносить начальник ДПІ за місцем знаходження.

Нормативна база: Закон України «Про державну податкову службу», Кодекс України «Про адміністративні правопорушення».

Висновок: відповідно до Закону України «Про державну податкову службу» та Кодексу України «Про адміністративні правопорушення» розмір адміністративних штрафів, що накладаються на громадянку, коливається вді 85 грн до 136 грн.