- •Вопросы по специальным дисциплинам для Госэкзамена в 2010 году

- •2. Бюджетная политика государства, ее особенности на современном этапе.

- •3. Налоговая политика государства, ее понятие и содержание

- •4. Финансовый механизм: сущность, его элементы

- •5. Бюджетная система страны: понятие и принципы формирования

- •6. Бюджетный процесс в рф, его задачи и особенности.

- •7. Бюджетная классификация в рф и ее виды.

- •8. Бюджетный федерализм: понятие, модели. Межбюджетные отношения: понятие, принципы.

- •9. Сущность и функции финансов, их роль в рыночном хозяйстве

- •10. Финансовый рынок: понятие и его структура

- •11. Управление финансами. Финансовое планирование и прогнозирование на макроуровне

- •12. Государственные и муниципальные финансы: сущность, содержание, механизм функционирования и их роль в условиях рынка

- •13. Внебюджетные фонды, цель их создания, экономическая сущность и источники формирования

- •14. Налоговая система рф. Основные бюджетообразующие налоги и их характеристика

- •15. Финансовый контроль: цели, функции и задачи, виды и формы финансового контроля

- •16. Классификация долговых обязательств. Государственный и муниципальный долг. Управление государственным долгом

- •- Конверсия займов - изменение первоначальных условий займа том случае, если эти условия не были жестко фиксированы

- •17. Финансовая глобализация: сущность, субъекты, особенности

- •18. Финансовая безопасность государства: сущность, структурообразующие факторы, критерии, показатели и пороговые значения

- •19. Роль федерального казначейства в управлении финансами и его задачи

- •20. Структура мировых финансов, их роль в развитии международного сотрудничества

- •21. Безналичный денежный оборот и формы безналичных расчетов

- •22. Бумажные и кредитные деньги, закономерности их обращения. Выпуск денег в хозяйственный оборот

- •23. Валютные отношения и валютная система

- •24. Коммерческие банки и система денежных расчетов

- •25. Ссудный процент и его роль. Основы формирования уровня ссудного процента

- •26. Сущность и механизм банковского (депозитного) мультипликатора

- •27. Сущность денежно-кредитной политики цб рф, ее методы и инструменты

- •28. Международные финансовые и кредитные институты. Кредит в международных экономических отношениях

- •29. Финансовое состояние предприятия и методы его оценки

- •30. Финансовые ресурсы и собственный капитал организации

- •31. Экономическое содержание основного капитала. Источники формирования и воспроизводства

- •32. Особенности финансов организаций различных организационно правовых форм и отраслей экономики

- •33. Цена как экономическая категория, виды цен. Методы определения базовой цены

- •1. Метод полных издержек.

- •2. Метод стоимости изготовления.

- •3. Метод маржинальных издержек.

- •4. Метод рентабельности инвестиций.

- •5. Методы маркетинговых оценок.

- •34. Ценовая политика и политика ценообразования на предприятии: понятие, сущность, содержание и порядок формирования

- •35. Разработка ценовой стратегии и тактики предприятия. Управление ценами на предприятии

- •36. Расходы и доходы организаций, их классификация

- •37. Формирование себестоимости и выручки от реализации продукции.

- •38. Классификация затрат на производство и реализацию продукции.

- •39. Планирование затрат на производство и реализацию продукции. Смета затрат.

- •40. Экономическое содержание, функции и виды прибыли. Формирование, распределение и использование прибыли

- •41. Методы планирования и прогнозирования основных финансовых показателей.

- •42. Экономическое содержание и эффективность использования оборотного капитала. Ускорение оборачиваемости как основа повышения эффективности деятельности организации (предприятия)

- •43. Система показателей применяемых для анализа и оценки эффективности основного капитала.

- •44. Факторинг и его роль в источниках финансирования деятельности организации (предприятия)

- •45. Роль амортизации в источниках финансирования деятельности предприятия. Методы ее начисления.

- •46. Лизинг как форма финансирования капитальных вложений. Виды лизинга, структура лизинговых операций

- •47. Состав и содержание внереализационных доходов и расходов организаций.

- •48. Точка безубыточности и запас финансовой прочности

- •49. Производственный и финансовый леверидж.

- •50. Перспективное и текущее финансовое планирование в организации (на предприятии).

- •51. Оперативное финансовое планирование и платежный календарь.

- •52. Страховой рынок россии. Виды страховых рынков. Страховая услуга

- •53. Классификация в страховании. Участники договора страхования. Страховые посредники

- •54. Основы построения страховых тарифов. Состав и структура тарифной ставки.

- •55. Понятие финансовой устойчивости страховщика. Доходы, расходы и прибыль страховщика

- •56. Страховые резервы, их виды. Обеспечение платежеспособности страховой компании

- •57. Перестрахование и его роль в развитии страхового рынка. Формы и методы

- •58. Основные операции и сделки на рынке ценных бумаг.

- •59. Портфель ценных бумаг предприятия. Общая характеристика этапов формирования и управления портфелем

- •60. Доходность и риск в оценке эффективности инвестиций в ценные бумаги

- •61. Ордерные и товарораспорядительные ценные бумаги: коносамент, складские свидетельства, закладная

- •62. Производные ценные бумаги и их характеристика (конвертируемые акции и облигации, варранты, опционы, и фьючерсы).

- •63. Международные ценные бумаги (евроноты, еврооблигации, евроакции).

- •64. Экономическая сущность и виды инвестиций. Инвестиционный процесс и его участники

- •65. Государственное регулирование инвестиционной деятельности, осуществляемой в форме капитальных вложений

- •66. Сущность, виды, формы иностранных инвестиций и их роль в экономической системе

56. Страховые резервы, их виды. Обеспечение платежеспособности страховой компании

Страховыми резервами страховых организаций называются специальные денежные фонды, формируемые за счет страховых премий, предназначенные для осуществления страховых выплат и используемые как временно свободные средства в качестве источника инвестиционной деятельности.

Страховые резервы образуются по каждому виду страхования и в той валюте в которой проводится страхование.

Страховая организация располагает резервами двух видов.

1. Резерв капитала (резервный капитал), являющийся частью собственного капитала, поскольку источником образования его служит прибыль от страховой и инвестиционной деятельности. При определенных обстоятельствах резервный капитал может быть использован для выплаты доходов учредителям, на покрытие балансового убытка, на расчеты с дебиторами. Это резерв страховщика, который расходуется в случае недостаточности средств соответствующих фондов на внутрихозяйственные расчеты. Такая ситуации может сложиться в убыточные для страховой организации годы. Формирование и использование данного резерва основано на законодательстве об акционерных обществах.

2. Страховые резервы, используемые для осуществления выплат при наступлении страховых случаев и формируемые за счет взносов страхователей.

Резервы страховых организаций в соответствии с требованиями страхового законодательства России разделяются на резервы по страхованию жизни и резервы по видам страхования иным, чем страхование жизни (обязательные резервы, технические резервы и резервы предупредительных мероприятий).

Если назначение первых резервов состоит в обеспечении защиты капитала страховщика, то наличие страховых резервов — основа платежеспособности страховых организаций.

Платежеспособность - важнейший показатель надежности страховой компании, ее финансовой устойчивости и, следовательно, главный показатель привлекательности компании для потенциальных клиентов. Под платежеспособностью понимается способность страховой организации рассчитаться по своим обязательствам.

Для обеспечения платежеспособности размер свободных средств (активов) компании должен соответствовать размеру принятых на себя обязательств по договорам страхования.

57. Перестрахование и его роль в развитии страхового рынка. Формы и методы

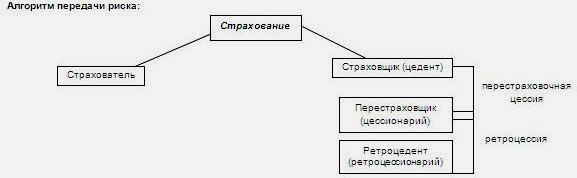

Перестрахование – это система экономических отношений, в соответствии с которыми страховщик принимает на страхование риски, часть ответственности по ним (с учетом своих финансовых возможностей) передает на согласованных условиях другим страховщикам за плату, с целью создания по возможности сбалансированного портфеля страхования, обеспечения финансовой устойчивости страховых операций.

В основе перестрахования лежит договор, согласно которому одна сторона - цедент - передает полностью или частично страховой риск (группу страховых рисков определенного вида) другой стороне – цессионарию - который в свою очередь принимает на себя обязательства возместить цеденту соответственно часть выплаченного страхового возмещения.

Сам процесс связан с передачей риска называется цедирование или перестраховой цессией.

Последующая передача перестрахового риска называется ретроцессией.

Цессионарий не имеет никаких прав и обязанностей вытекающих из заключенных договоров страхования.

В свою очередь, застрахованный не имеет ничего общего с договорами перестрахования заключенными цедентом относительно передачи рисков. Страховщик не обязан информировать страхователя о намерении передать в перестрахование полностью или частично взятые риски.

Объектом перестраховых отношений являются имущественная ситуация данного страхового общества выступающего в роли цедента.

Принципы перестрахования:

1.Возможности. Цессионарий обязан выплатить цеденту возмещение пропорционально доли участия и только в том случае если цедент выплатил причитающиеся возмещение застрахованному.

2.Принцип доброй воли. Страхователь обязан информировать страховщика до заключения договора страхования и в течение всего его срока действия о всех существенных обстоятельствах риска касающиеся объекта страхования, а также степени угрозы этим объектам со стороны стихийных бедствий. Аналогичные обстоятельства вытекают из-за отношений перестрахования.

Основной функцией перестрахования является вторичное распределение риска благодаря которому происходит количественное и качественное выравнивание страхового портфеля.

Договор перестрахования – соглашение между страховыми компаниями, по которому перестрахователь обязуется передавать, а перестраховщик – принимать в перестрахование риски. В договоре перестрахования оговариваются методы перестрахования, лимиты ответственности, доли участия перестраховщика в договоре, формы расчета премий по убыткам, тантьема (отчисление с прибыли, осуществляемое перестраховщиком в пользу перестрахователя) и т.д.

По форме взаимно взятых обязательств договоры перестрахования подразделяются на:

Факультативное перестрахование. Данный договор предоставляет индивидуальную сделку касающуюся в принципе одного риска. Договор факультативного перестрахования представляет полную свободу участвующим в нем сторонам:

1.цеденту в решении вопроса сколько следует оставить на собственном риске (собственное удержание);

2.цессионарию в решение вопросов принятия рисков в том или ином объеме.

С учетом предоставления свободы принятия решений при заключении договоров перестрахования, перестраховочные платежи взимаются индивидуально независимо от суммы страховых платежей полученных цедентом. Договор фактического перестрахования играет, как правило, вспомогательную роль и используется в отношении рисков, величина которых превышает собственное участие цедентом вместе с перестраховым избытком, в соответствии с договором облигаторного перестрахования.

Облигаторное перестрахование. Договор облигаторного перестрахования обязывает цедента в передаче определенных доверий во всех рисках принятых на страхование (передаёт равные доли всех рисков). Передача этих долей рисков цессионарию происходит только в том случае, если их страховая сумма превышает определенное заранее собственное участие страховщика. Договор облигаторного перестрахования накладывает обязательства на цессионария принять предложенные ему в перестрахование доли этих рисков. Перестраховочные платежи по договору облигаторного перестрахования определяется в проценте от суммы страховых платежей получаемых страховщиком при заключении первичного договора страхования. Этот договор наиболее выгоден для цедента, поскольку все заранее определенные риски автоматически получают покрытие у цессионария. Облигаторное перестрахование охватывает всю или значительную часть портфеля страховщика.

Факультативно-облигаторное перестрахование. Оно дает цеденту свободу принятия решения в отношении каких рисков и в каком размере следует их передать цессионарию. В свою очередь цессионарий обязан принять цедированные доли рисков на заранее оговоренных условиях. Перестраховочные платежи по договорам открытого сокрытия определяются на индивидуальной основе по соглашению сторон или пропорционально страховым платежам полученным при заключении первичного договора. Этот вид заключается только если цессионарий доверяет цеденту и у них сложились уже достаточно продолжительные отношения.

Методы перестрахования

Квотный. В договорах квотного перестрахования цедент обязуется передать цессионарию долю во всех рисках данного вида, а цессионарий обязуется принять все эти доли.

Доля участия выражается в процентах от страховой суммы. Иногда участие цессионария может быть оговорено конкретной суммой квотой. Кроме того, в этих договорах по желанию цессионария устанавливаются для разных классов риска верхние границы т.е. лимиты ответственности цессионария. Это связано с тем, что договоры квотного перестрахования обеспечивают перестраховщику высокий уровень поступления страховых платежей. Квотное перестрахование не выполняется всех целей, которые хочет достигнуть перестраховщик. Квотное перестрахование уменьшает риск цедентов по всем договорам, переданным в перестрахование, однако не влечет за собой достаточного выравнивания оставшейся части страхового портфеля.

Эксцедентное перестрахование может привести к полному выравниванию той части страхового портфеля, которая осталась в качестве собственного участия цедента в покрытии риска. Приступая к заключению договора эксцедентного перестрахования, стороны определяют размер максимального собственного участия страховщика в покрытие определенных страховых групп риска.

Максимум собственного участия страховщика называется эксцедентом. Превышение страховых сумм за установленный уровень собственного участия страховщика в покрытии риска передается одному или нескольким перестраховщикам (цессионариям).

Данное превышение страховых сумм риска переданных в перестрахование называется достоянием эксцедента. Договор эксцедентного перестрахования определяет максимальный уровень в каждой группе рисков, который цессионарий обязан принять в покрытие. Максимальное участие цессионария в покрытии риска называется кратностью собственного участия цедента.

Квотно-эксцедентное перестрахование. Портфель смешанного перестрахования. Портфель данного страхования перестраховывается квотным, а превышение сумм страхования рисков сверх установленной квоты в свою очередь принадлежит к перестрахованию на принципах эксцедентного договора.