- •Московская финансово-юридическая академия

- •Вопросы для подготовки к зачету (экзамену)

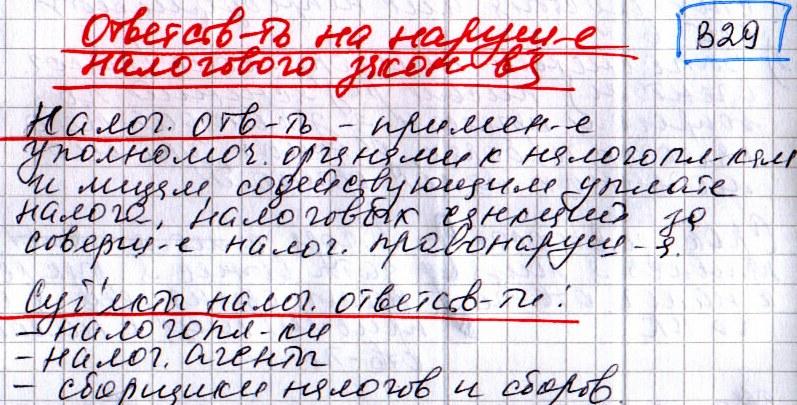

- •29. Понятие и виды юридической ответственности за налоговые правонарушения.

- •30. Законодательное регулирование вопросов двойного налогообложения.

- •31. Документальное оформление результатов выездной налоговой проверки.

- •32. Правила истребования и выемки документов, предметов при проведении выездной налоговой проверки.

- •33. Права и обязанности налоговых органов при проведении выездной налоговой проверки.

- •34. Основные права и обязанности налогоплательщика.

- •35. Виды налоговых проверок.

- •36. Основные права и обязанности налоговых органов.

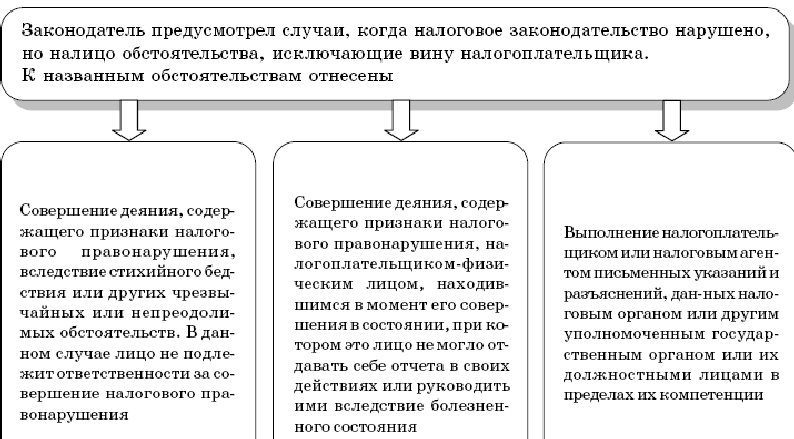

29. Понятие и виды юридической ответственности за налоговые правонарушения.

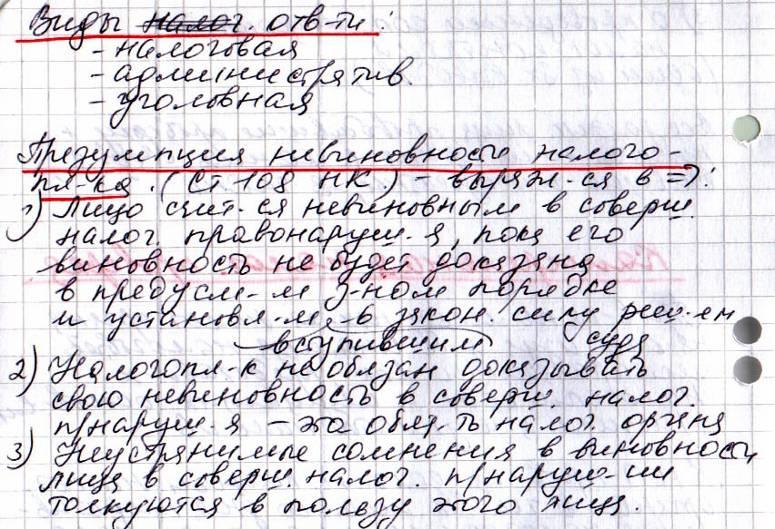

Юридическая ответственность – это применение к лицу, совершившему правонарушение, предусмотренных законом мер государственного принуждения в форме лишений личного или имущественного характера. Ответственность подразделяется на виды. В теории правовых наук традиционно выделяют административную, уголовную, дисциплинарную, гражданскую(гражданско-правовую) и материальную ответственность.

Уголовная наступает за совершение преступлений, предусмотренных уголовным законодательством

Административнаянаступает за посягательство субъектами права на общественные отношения, связанные с государственным управлением

Гражданская(Гражданско-правовая) выражается в применении к правонарушителю в интересах другого лица либо государства установленных законом или договором мер воздействия имущественного характера.

Материальная наступает за ущерб, причиненный предприятию, учреждению, организации рабочими и служащими при исполнении ими своих трудовых обязанностей

Дисциплинарная применяется за нарушение трудовой, учебной, служебной, воинской дисциплины

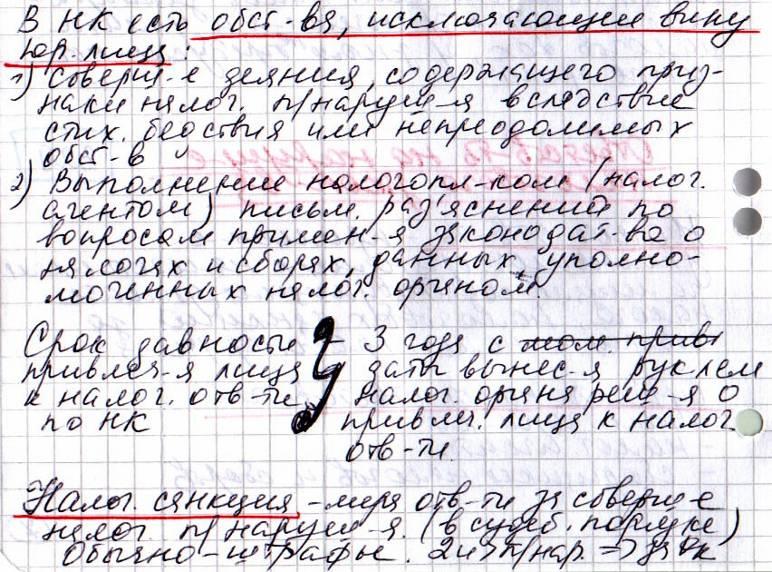

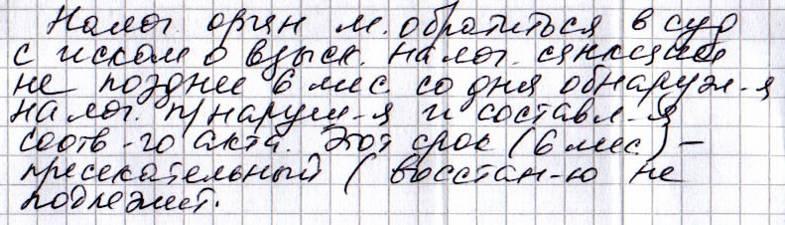

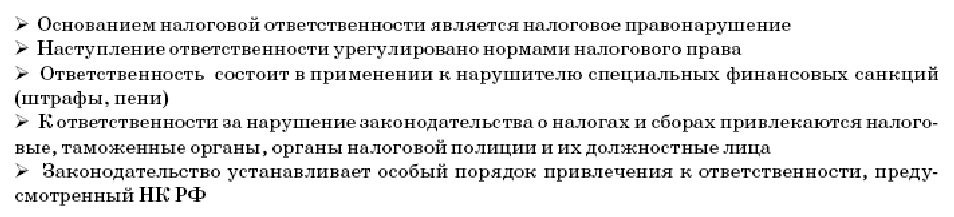

Конкретные составы налоговых правонарушений и ответственность за их совершение предусмотрены в гл. 16 НК РФ. При этом следует отметить, что статьями данной главы НК РФ предусматривается ответственность как за чисто налоговые правонарушения, посягающие на законодательно установленный порядок поступления налоговых доходов в бюджет, так и за правонарушения, хотя и "неналоговые" по своей сути, но так или иначе затрагивающие нормы законодательства о налогах и сборах. Примером таких "неналоговых" правонарушений могут служить правонарушения, предусмотренные в ст. 128 и ст. 129 НК РФ.

В целом в гл. 16 НК РФ предусматривается ответственность за следующие виды налоговых правонарушений:

нарушение срока постановки на учет в налоговом органе (ст. 116 НК РФ);

уклонение от постановки на учет в налоговом органе (ст. 117 НК РФ);

нарушение срока представления сведений об открытии и закрытии счета в банке (ст. 118 НК РФ);

непредставление налоговой декларации (ст. 119 НК РФ);

грубое нарушение правил учета доходов и расходов и объектов налогообложения (ст. 120 НК РФ);

неуплата или неполная уплата сумм налога (сбора) (ст. 122 НК РФ);

невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (ст. 123 НК РФ);

несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест (ст. 125 НК РФ);

непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ);

неявка либо уклонение от явки, а также неправомерный отказ от дачи показаний либо дача заведомо ложных показаний лицом, вызываемым в качестве свидетеля (ст. 128 НК РФ);

отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода (ст. 129 НК РФ);

неправомерное несообщение сведений налоговому органу (ст. 129.1 НК РФ);

нарушение порядка регистрации объектов игорного бизнеса (ст. 129.2 НК РФ).