- •«Финансы и кредит – заочное обучение_сокращенники»

- •1. Денежное обращение и денежная система.

- •2. Финансы и финансовая система.

- •Финансы - отношения по:

- •2) Страхование;

- •2) Страхование:

- •Территориальные бюджеты (консолидированные бюджеты субъектов федерации) объединяют бюджетные показатели территории

- •3. Государственный бюджет, как основное звено финансовой системы.

- •4. Налоги и налоговая система.

- •5. Финансы предприятий.

- •Кредит и кредитная система.

- •Понятие, сущность и место страхования в финансовой системе.

- •Рынок ценных бумаг.

- •9. Финансовый менеджмент в коммерческом банке

Финансы и кредит_2011 специальность «MOZS» и «ПИЭZS»

«Финансы и кредит – заочное обучение_сокращенники»

Содержание курса:

Денежное обращение и денежная система.

Финансы и финансовая система.

Государственный бюджет, как основное звено финансовой системы.

Налоги и налоговая система.

Финансы предприятий.

Кредит и кредитная система.

Страхование.

Рынок ценных бумаг.

Финансовый менеджмент и финансовое право.

Научная дисциплина финансы изучает деньги и социально-экономические отношения, связанные с формированием, распределением и использованием материальных ресурсов. Финансы — это прикладная экономическая дисциплина.

Традиционно финансы разделяют на публичные и частные.

К первой группе относятся:

государственные финансы и

муниципальные финансы (местные финансы).

Во второй группе выделяют:

личные финансы и семейные финансы;

финансы малого бизнеса,

корпоративные финансы (финансы предприятий, финансы бизнеса),

финансы банков (банковское дело),

финансы некоммерческих организаций.

Для публичных финансов первичны – расходы, так как производится финансирование четко регламентированных задач и функций публичного образования.

Для частных финансов первичны – доходы, вся деятельность направлена на получение дохода, который впоследствии используется по усмотрению лица.

1. Денежное обращение и денежная система.

По мере роста городов, их экономика становилась все более сложной. Появилось разделение труда — люди специализировались в определенной области — кто на выращивании зерновых, кто на гончарном деле, кто на строительстве, и так далее. Развивалась система бартера, при которой люди могли обменивать товары и услуги. При совершении таких сделок стали широко использоваться золото и серебро, которые, правда, приходилось взвешивать и проверять каждый раз, когда они переходили из рук в руки.

Около 600 г. до н.э., лидийцы нашли оригинальный способ решения этой проблемы. Они начали выплавлять электрум — сплав серебра и золота, отливая из него слитки определенного веса и чистоты, ставя на них государственное клеймо

Идея была подхвачена, и спустя около пятидесяти лет во всех важнейших торговых центрах мира стали осуществлять подобную практику.

Биметаллизм - при котором в качестве для эквивалента стоимости использовались два благородных металла (золото и серебро) был популярен во многих странах, особенно в 16 - 19 вв. В созданном в 1865 г. Латинском валютном союзе был введён биметаллический стандарт с фиксированным соотношением между серебром и золотом (соотношение 15,5 к 1). В конце 19в. в большинстве стран биметаллизм заменён золотым монометаллизмом, который был ликвидирован в 1930-х гг.

В современных условиях в роли денег выступают не столько конкретные товары (например, золото или иные драгоценные металлы, из которых делаются инвестиционные монеты), сколько обязательства государства или Центрального банка в форме банкнот.

БАНКНОТА (банковский билет) — денежные знаки, выпускаемые в обращение и гарантируемые Центральными (эмиссионными) банками. В настоящее время являются основным видом бумажных денег.

В соответствии со ст. 29 ФЗ "О Центральном банке Российской Федерации (Банке России)" от 10 июля 2002 г. Б. (банковские билеты) и монета Банка России являются единственным законным средством наличного платежа на территории РФ. Их подделка и незаконное изготовление преследуются по закону.

Самостоятельной стоимости такие деньги не имеют и являются эквивалентом лишь номинально.

Государство обязывает граждан принимать банкноты и монеты в качестве законного средства платежа на данной территории.

Для Российской Федерации это указано в:

- Федеральном законе от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (ст.29, банкноты (банковские билеты) и монеты Банка России являются единственным законным средством наличного платежа на территории Российской Федерации.; ст. 30, банкноты и монеты являются безусловными обязательствами Банка России и обязательны к приёму по нарицательной стоимости при осуществлении всех видов платежей, для зачисления на счета, во вклады и для перевода на всей территории Российской Федерации) и

- в Гражданском кодексе Российской Федерации (ст. 140, рубль является законным платёжным средством, обязательным к приёму по нарицательной стоимости на всей территории Российской Федерации).

Деньги — специфический, универсальный товар. Через деньги выражают стоимость других товаров, поскольку деньги легко обмениваются на любой из них. Следовательно, деньги являются самостоятельной формой меновой стоимости всех других товаров и имеют товарное происхождение.

Таким образом, деньги – всеобщий стоимостной эквивалент.

Сущность денег проявляется в их функциях:

мера стоимости. В современной западной экономической литературе функция меры стоимости называется функцией единицы счета;

Деньги как мера стоимости отражают сущность денег как всеобщего стоимостного эквивалента, т.е. разнородные товары приравниваются и обмениваются между собой на основании цены (коэффициента обмена, стоимости этих товаров, выраженных в количестве денег).

средство обращения;

Деньги используются в качестве посредника в обращении товаров. Если товар продается, то это означает, что он обменивается на деньги. В целом товарное обращение можно представить формулой: Т-Д-Т, из чего следует, что деньги при товарном обращении выступают в качестве посредника, или выполняют функцию средства обращения. Таким образом, для этой функции крайне важны лёгкость и скорость, с которой деньги могут обмениваться на любой другой товар (показатель ликвидность).

Ликви́дность (от лат. liquidus — жидкий, перетекающий) — экономический термин, обозначающий способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги.

средство платежа;

Товар не всегда продается за наличные деньги. Чаще всего фирмы продают свои товары в кредит, т.е. с отсрочкой платежа. Деньги выполняют функцию средства платежа не только при продаже товаров в кредит, но и при погашении других обязательств.

Данную функцию деньги выполняют при денежных отношениях с финансовыми органами.

В современной западной экономической литературе функции денег как средства обращения и средства платежа не разграничиваются.

средство образования сокровищ;

Являясь всеобщим стоимостным эквивалентом, в обмен на который можно получить любой другой товар, деньги сами становятся всеобщим воплощением общественного богатства.

Основная причина образования сокровищ — невозможность (либо нежелание) эффективного использования всего объёма наличных денег.

В современной западной экономической литературе функция денег как средства образования сокровищ называется функцией денег как средства сбережения (накопления).

средство накопления;

Деньги, накопленные, но не использованные, позволяют переносить покупательную способность из настоящего в будущее. Функцию средства накопления выполняют деньги, временно не участвующие в обороте. Однако нужно учитывать, что покупательная способность денег зависит от инфляции.

функция мировых денег.

Деньги выступают на мировом рынке как международное покупательное средство.

В наши дни эту роль обычно выполняют некоторые национальные валюты — доллар США, евро, хотя экономические субъекты могут использовать в международных сделках иные валюты.

В современной западной экономической литературе функция мировых денег не рассматривается.

Понятие денежного обращения.

Денежное обращение — беспрерывное движение денег в наличной и безналичной форме, в процессе которого деньги выполняют функции обращения и платежа.

Такое циркулирование возможно благодаря тому, что у кого-либо есть избыток денег (предложение), а кто-то ощущает потребность (предъявляет спрос).

Таким образом, денежное обращение обслуживает поток товаров, работ и услуг, и именно через него осуществляется функционирование финансовой системы (накопление и перераспределение ресурсов). Денежное обращение - это кровеносные сосуды для финансовой системы.

Денежное обращение имеет две основные формы: наличную и безналичную.

Наличное денежное обращение |

Безналичное денежное обращение |

Это движение наличности, т.е. банкнот от одного владельца к другому. Наличное обращение наиболее трудоемкий и наименее защищенный процесс перераспределения благ. В налично-денежном обращении заложены ограничения (по удобству и практичности) для хозяйствующих субъектов. Оно в меньшей степени поддается контролю со стороны государства, поэтому в определенных случаях более желательно для ПП. Осознавая это, государство устанавливает определенные ограничения на наличный оборот, который касается, в основном предельных сумм расчетов наличными и сроков хранения наличности в кассе предприятия. |

Это движение электронных денег, т.е. записей на счетах. Развитое безналичное обращение возможно лишь при развитой банковской системе, когда скорость, гарантия прохождения платежей, качество сопутствующих услуг, - предоставляет большие удобства по сравнению с наличным обращением, что происходит отказ от наличного обращения. Основными инструментами безналичного обращения являются ценные бумаги (векселя, чеки) и также кредитные карточки. Особенно важен такой показатель как скорость оборота средств. Количество денег можно регулировать не выпуском новых денег, а ускорением оборота существующих. |

Элементы денежной системы.

Денежной системой называется система обращения денег в стране, сложившаяся исторически и закрепленная законодательно.

Денежная система РФ функционирует в соответствии с Федеральным законом №86-ФЗ от 10.07.2002г. «О Центральном Банке РФ (Банке России)».

Элементами денежной системы являются те ее составляющие части, на которых основывается организация кругооборота денежных ресурсов:

Денежная единица |

Масштаб цен |

Виды денег |

Эмиссионная система |

Денежный знак, установленный в законодательном порядке. В РФ - это рубль. |

Установление содержания цены денежной единицы через весовое содержание золота (сейчас его нет). |

Банкноты и монеты являются безусловными обязательствами ЦБ и обеспечиваются всеми его активами. Они обязательны к приему при всех видах платежей. |

Эмиссия наличных денег, организация их обращения и изъятия из обращения на территории РФ осуществляются исключительно ЦБ. |

Законы денежного обращения.

Закон денежного обращения устанавливает количество денег, необходимое для выполнения ими функций средства обращения и средства платежа.

Основной закон денежного обращения, формула которого была представлена К. Марксом, связывает цены, скорость обращения и количество денег:

Количество денег, необходимое для |

= |

Сумма товарных цен |

выполнения ими функции средства обращения |

Скорость обращения денег |

Таким образом, количество денег, необходимых для обращения, изменяется прямо пропорционально количеству обращающихся товаров и уровню их цен и обратно пропорционально скорости обращения денег.

Указанная формула в большей степени справедлива для золотого обращения, т.к. избыток денег изымается из обращения и переходит в сферу накопления (сокровищ), а при недостатке монет их изъятая часть возвращается из сокровищ в обращение.

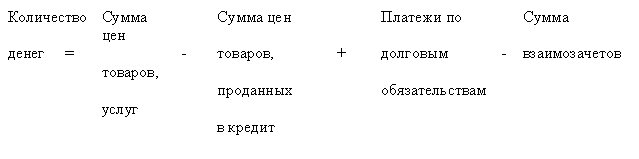

Когда появляются кредитные деньги, происходит необеспеченная эмиссия. В этом случае неизбежно появление инфляции, т.е. обесценения денег из-за их возросшего количества. Поэтому указанное выше уравнение принимает следующий вид:

![]()

K — количество денег в обращении;

![]() —

сумма цен товаров, подлежащих реализации;

—

сумма цен товаров, подлежащих реализации;

![]() —

сумма цен товаров, платежи по которым

выходят за рамки данного периода;

—

сумма цен товаров, платежи по которым

выходят за рамки данного периода;

![]() —

сумма цен товаров, проданных в прошлые

периоды, сроки платежей по которым

наступили;

—

сумма цен товаров, проданных в прошлые

периоды, сроки платежей по которым

наступили;

![]() —

сумма взаимопогашенных платежей;

—

сумма взаимопогашенных платежей;

O — скорость оборота денежной единицы.

В количественной теории денег используется уравнение Фишера:

MV = PQ

где P – уровень цен товаров и услуг;

Q – количество реальных товаров и услуг;

M – денежная масса, находящаяся в обороте;

V –скорость обращения денег.

Этот закон называют законом бумажно-денежного обращения. Поскольку количество денег теперь может возрастать неограниченно, роль государства в денежном регулировании колоссальна. Одним из видов регулирования является поддержание структуры и объема денежной массы – совокупной покупательной способности денежных средств.

Если на вопрос "сколько необходимо денег?" однозначного ответа нет, то на вопрос "каких денег должно быть больше, а каких меньше?" можно попытаться дать ответ, проанализировав денежные агрегаты. Они представляют собой составные элементы денежной массы, в их основе лежит ликвидный подход.

Агрегат |

Комментарии |

|

М0 |

наличные средства, находящиеся в обращении (монеты и банкноты) |

В развитых странах преобладающее значение имеет безналичное обращение (оно тесно связано с кредитом, а кредит дает существенную экономию издержек обращения). Роль этого агрегата невелика. |

М1 |

М0 + остатки на счетах |

Средства на счетах в банках используются для совершения текущих платежей. Поэтому объем данного агрегата в значительной степени характеризует ликвидность денежной массы. Вместе с тем, чем большие оборотные средства предприятия "заморожены" на счете, тем меньше средств может быть инвестировано в основной капитал. Данный агрегат в большей степени выполняет функцию средства обращения. |

М2 |

М1 + срочные и сберегательные депозиты |

"Депозитные деньги" обладают меньшей ликвидностью, но могут быть в течение какого-либо времени обращены в денежные средства (к примеру, в агрегат М1). Агрегат М2 в большей степени выполняет функцию средства накопления, хотя частично служит и средством обращения. |

М3 |

М2 + сберегательные вклады, а также ценные бумаги |

Этот агрегат выполняет функцию средства накопления. Вместе с тем, если под ценными бумагами, составляющими данный агрегат, понимать и векселя, то в таком случае этот агрегат может выполнять функцию средства обращения. |

В результате всего вышеизложенного, можно сделать следующие выводы:

1. Денежная масса — совокупность наличных и безналичных средств, находящихся в обращении, которыми располагают физические, юридические лица и государство.

2. Показателями структуры денежной массы являются денежные агрегаты.

3. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги).

Ликвидность.

Платежная функция денег порождает главную проблему денег – проблему ликвидности.

Ликвидность – это способность любого реального актива выступить в роли средства платежа. Ликвидный — обращаемый в деньги.

Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Для товара ликвидности будет соответствовать скорость его реализации по номинальной цене.

Активы предприятия отражаются в бухгалтерском балансе и имеют разную ликвидность (по убыванию):

денежные средства на счетах и в кассах предприятия;

банковские векселя, государственные ценные бумаги;

текущая дебиторская задолженность, займы выданные, корпоративные ценные бумаги (акции предприятий, котирующихся на бирже, векселя);

запасы товаров и сырья на складах;

машины и оборудование;

здания и сооружения;

незавершённое строительство.

Ликвидность характеризует 3 свойства любого актива:

реальную возможность использовать его в качестве средства платежа;

скорость превращения актива в средство оплаты;

способность актива сохранять во времени и пространстве свою номинальную стоимость (антиинфляционная устойчивость).

Инфляция.

Инфляция – это кризисное состояние денежной системы. Термин «инфляция» (от латинского – вздутие) возник в связи с массовым переходом на бумажные деньги и отражал факт переполнения ими каналов денежного оборота.

Избыток бумажных денег вызывал их обесценение, что, в свою очередь, приводило к росту цен. Однако, инфляция может быть и результатом сокращения товарной массы.

Инфляция всегда и везде является чисто денежным явлением. Первопричина инфляции – диспропорции в развитии экономики, обусловленные нарушением закона денежного обращения.

Таким образом, темпы инфляции:

прямо пропорциональны темпам прироста денежной массы и темпам увеличения скорости денежного обращения;

обратно пропорциональны темпам прироста реального продукта.

В зависимости от темпов роста цен, различают следующие виды инфляции:

ползучая – рост цен 3-4% в год и до 10%;

галопирующая – рост цен 10-50% и до 100%;

гиперинфляция – рост цен более 100%, тысячи процентов в год.

По внешнему проявлению различают открытую и скрытую (подавленную) инфляцию. Открытая инфляция проявляется в рыночной экономике в долговременном росте цен на товар. Скрытая инфляция проявляется в плановой экономике в исчезновении товаров с прилавков административной торговли и повышении цен на неконтролируемых государством черном и колхозном рынках.

В зависимости от причин различают инфляцию спроса и инфляцию издержек.

Инфляция спроса развивается в результате изменения спроса на товары. Спрос на товары больше, чем предложение товаров. Избыток спроса ведет к росту цен.

Инфляция издержек вызывается ростом издержек производства. Предприниматель закладывает в цену издержки плюс определенный процент на возмещение предполагаемой инфляции (т.н. «ценовую накидку»).

Основные методы борьбы с инфляцией:

денежная реформа;

Денежная реформа проводится однократно – полное или частичное преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного обращения.

Методы проведения:

нуллификация;

Нуллификация – объявление государством обесцененных бумажных денег недействительными.

девальвация;

Девальвация – понижение курса национальной валюты по отношению к валютам других стран.

ревальвация;

Ревальвация – повышение курса национальной валюты по отношению к иностранной. Приводит к удорожанию стоимости экспорта и удешевлению импорта. Используется для регулирования курса валюты в странах с сильными валютами при устойчивом положительном сальдо платежного баланса.

деноминация.

Деноминация – укрупнение нарицательной стоимости денежных знаков и обмен их на новые денежные единицы с одновременным пересчетом в таком же соотношением цен, тарифов, заработной платы и т.д.

антиинфляционная политика.

В рамках антиинфляционной политики существует два основных направления:

a) дефляционная политика;

Заключается в регулировании денежного спроса через денежно-кредитный и налоговый механизм путем снижения государственных расходов, повышения процентных ставок за кредит, усиление налогового бремени, ограничение денежной массы. Дефляционная политика приводит к замедлению темпов экономического роста.

b) политика доходов.

Подразумевает параллельный контроль за ценами и заработной платой путем полного их замораживания или установления пределов их роста.

Особая форма борьбы с инфляцией – шоковая терапия. Шоковая терапия – стимулирование развития рыночных отношений, свободное ценообразование, отказ от регулирования цен. Следствие – снижение жизненного уровня населения.