- •Содержание.

- •Сфера применения стандарта

- •Цель и логика стандарта

- •Логика проверки активов на обесценение. Логика определения возмещаемой стоимости актива.

- •Учет убытков от обесценения в финансовой отчетности

- •Распределение убытка от обесценения на активы в рамках единицы, генерирующей денежные средства.

- •Возврат (восстановление, компенсация) убытка от обесценения

- •Требования к раскрытию информации в примечаниях

- •Организация работы по проверке активов на обесценение

- •Заключение

- •Список использованной литературы:

Логика проверки активов на обесценение. Логика определения возмещаемой стоимости актива.

О принципах определения справедливой стоимости за вычетом затрат на продажу и ценности использования актива, а также о порядке учета убытка от обесценения отдельных активов и единицы, генерирующей денежные средства, речь пойдет далее.

Показатели возможного обесценения активов

МСФО 36 представляет достаточно широкий перечень признаков, указывающих на возможное обесценение активов. При этом выделяются внешние и внутренние признаки.

О проявлении внешних признаков возможного обесценения активов можно говорить, если в течение отчетного периода произошли следующие события:

• Рыночная стоимость актива снизилась много больше, чем предполагалось, исходя из нормальных условий его эксплуатации.

Характерным примером такой ситуации является общий спад в экономике страны (региона).

• Произошли или очевидно, что произойдут, существенные технологические, юридические или экономические изменения, отрицательно влияющие на положение компании.

Например, внедрение конкурентами новых более совершенных и экономичных технологий производства, материалов или продуктов.

• Выросли рыночные ставки процента или иные рыночные показатели доходности инвестиций.

Так как ценность использования актива рассчитывается как сумма дисконтированных денежных потоков от использования актива, рост ставки дисконтирования приведет к сокращению итогового значения.

• Балансовая стоимость чистых активов компании стала больше ее рыночной капитализации.

Напомним, что под рыночной капитализацией компании понимается произведение количества акций компании, находящихся в обращении, на рыночную стоимость акции. Рыночная капитализация компании отразит, как рынок оценивает нашу компанию.

В числе внутренних признаков возможного обесценения активов упоминаются выявленные в течение отчетного периода:

-

признаки морального устаревания актива;

-

повреждение или утрата (кража) актива;

-

изменение характера использования актива, которое негативно повлияло или повлияет на потоки денежных средств от актива;

-

установление ограниченного срока полезного использования для нематериального актива с неограниченным сроком полезного использования;

-

изменения показателей внутренней отчетности, которые доказывают, что текущие или будущие результаты использования актива хуже, чем ожидаемые изначально.

Например, затраты на приобретение и эксплуатацию оказались больше, доходы от использования актива оказались меньше, чем было изначально предусмотрено бюджетом.

Представленный перечень признаков не является исчерпывающим. Чтобы самостоятельно продолжить предложенный стандартом список и идентифицировать ситуации, в которых балансовая стоимость активов может оказаться больше их возмещаемой стоимости, имеет смысл обратиться к экономической сути признаков обесценения. Последствиями перечисленных выше ситуаций является снижение будущих поступлений денежных средств от активов по сравнению с первоначально ожидаемыми.

Так, спад в экономике страны (региона), как правило, характеризуется падением покупательной способности, в результате которого могут существенно снизиться объемы и цены продаж продукции (работ, услуг), которую компания производит с использованием своих активов. Повреждение имущества не позволит компании получить те доходы от производства и реализации продукции, которые были бы получены при эксплуатации неповрежденного имущества либо создаст для компании дополнительные затраты на восстановление нормальных параметров работы актива. Стоимость продажи поврежденного актива также будет меньше стоимости продажи аналогичного неповрежденного.

Таким образом, любая ситуация, которая приводит к уменьшению будущих поступлений денежных средств от актива, является признаком возможного обесценения актива и требует проведения теста на обесценение в соответствии с МСФО 36.

Основные правила проведения теста на обесценение

Для всех активов и единиц, генерирующих денежные средства, которые подпадают под действие МСФО 36, компания должна осуществлять обязательный тест на обесценение в конце каждого финансового года. Если компания составляет промежуточную финансовую отчетность - например, квартальную - проверка на наличие признаков обесценения должна осуществляться на каждую отчетную дату.

При наличии признаков обесценения необходим расчет возмещаемой стоимости. Если признаков обесценения не наблюдается, рассчитывать возмещаемую стоимость нет необходимости за исключением следующих случаев:

-

нематериальных активов с неограниченным сроком полезного использования,

-

активов, не готовых к использованию,

-

гудвилла, приобретенного в ходе объединения компаний.

Нематериальными активами с неограниченным сроком полезной службы являются те, для которых затруднительно установить точную продолжительность периода, в течение которого компания ожидает получать экономические выгоды от данных активов. Отметим, что неограниченный срок не означает бесконечный. Нематериальные активы с неограниченным сроком полезной службы не амортизируются, но проверяются на предмет обесценения. Под активами, не готовыми к использованию, понимаются необоротные активы, оприходованные, но не введенные в эксплуатацию. Гудвилл, приобретенный в ходе объединения компаний, представляет собой разницу между стоимостью инвестиции (стоимостью приобретения компании) и долей приобретенных чистых активов приобретаемой компании.

Для указанных исключительных случаев ежегодный тест на обесценение должен проводиться независимо от наличия признаков обесценения. Проверка «исключительных» активов на обесценение может осуществляться в любое время в течение года, но каждый год - в один и тот же период (то есть это может быть не только 31.12., но любая другая отчетная дата в течение года). Все прочие активы тестируются на обесценение в конце финансового периода.

Расчет возмещаемой стоимости актива (или ЕГДС) предполагает выбор максимального значения из ценности использования и справедливой стоимости за вычетом затрат на продажу. Расчет обоих значений требуется не всегда: если какое-либо из двух значений превышает балансовую стоимость актива (ЕГДС), актив не обесценен, и рассчитывать второе значение нет необходимости.

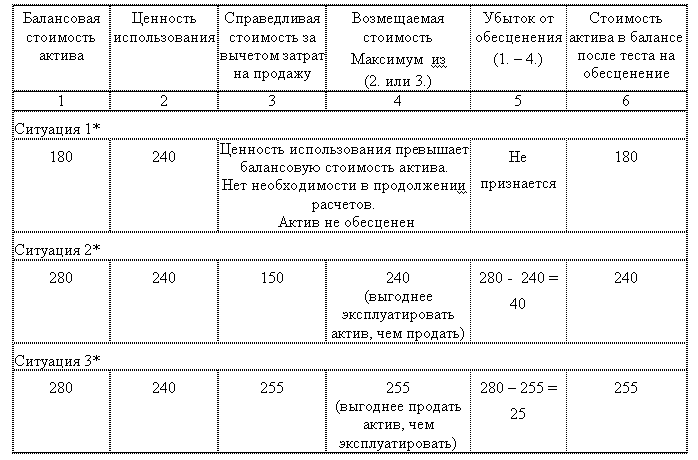

Подход к определению возмещаемой стоимости актива и проведению теста на обесценение представлен в таблице 1.

Таблица 1. Подход к определению возмещаемой стоимости актива и проведению теста на обесценение

(*): ситуации 1, 2, 3 не связаны между собой.

Определение справедливой стоимости актива

Как было отмечено ранее, справедливая стоимость за вычетом затрат на продажу – это сумма, которая может быть получена от продажи актива в сделке между независимыми, хорошо осведомленными, желающими совершить данную сделку сторонами.

Лучшим свидетельством справедливой стоимости актива стандарт называет цену, указанную в договоре купли-продажи между независимыми, хорошо осведомленными, желающими совершить данную сделку сторонами. Отметим, что характеристики сторон-участников договора купли-продажи - независимость, осведомленность, желание совершить сделку - являются обязательным условием определения справедливой стоимости.

В отсутствии договора купли-продажи, справедливая стоимость может быть определена как цена активного рынка – цена покупки аналогичного актива на рынке, цена последней сделки по приобретению аналогичного актива.

В отсутствии договора купли-продажи и активного рынка, справедливая стоимость определяется на основании самой достоверной информации, имеющейся в наличии.

Для расчета возмещаемой стоимости актива (ЕГДС) справедливая стоимость, определенная одним из предложенных выше способов, должна быть скорректирована с учетом затрат на продажу.

Затраты на продажу – это дополнительные затраты, которые непосредственно связаны с продажей актива, за исключением финансовых затрат и налога на прибыль, а также затрат, уже включенных в состав обязательств. Примерами затрат на продажу являются затраты на демонтаж, прямые затраты на предпродажную подготовку актива и юридическое сопровождение сделки продажи.

Прямые затраты по предпродажной подготовке актива следует отличать от затрат на проведение независимой оценки активов. Последние не являются затратами на продажу (так как оценка активов выполняется как требуемая стандартом обязательная процедура, но не в связи с выбытием активов) и не включаются в расчет справедливой стоимости за вычетом затрат на продажу. Можно уточнить, что затраты на проведение независимой оценки признаются в отчете о прибыли периода по методу начисления.

Определение ценности использования актива

Ценность использования - сумма дисконтированных будущих потоков денежных средств от рассматриваемого актива (единицы, генерирующей денежные средства).

Расчет ценности использования актива (ЕГДС) предполагает формирование притоков и оттоков денежных средств от использования актива (ЕГДС), а также их дисконтирование по соответствующей ставке дисконта.

Потоки денежных средств от использования актива (ЕГДС) должны включать:

-

притоки денежных средств от использования актива, которые представляют собой выручку от реализации продукции (работ, услуг), произведенной с использованием рассматриваемого актива или единицы, генерирующей денежные средства. При этом выручка от реализации продукции (работ, услуг) может быть определена стандартным образом – как произведение объемов продаж в натуральном выражении на цену реализации;

-

поступления от продажи актива в конце периода его эксплуатации;

а также оттоки денежных средств, непосредственно связанные с притоками:

-

переменные затраты на производство продукции (работ, услуг), определяемые как произведение объема реализации продукции в натуральном выражении и переменных затрат на производство и реализацию единицы продукции;

-

затраты на планово-профилактические ремонты.

Потоки денежных средств от использования актива (ЕГДС) не должны включать:

-

накладные расходы,

-

потоки, связанные с усовершенствованием и модернизацией актива. То есть при расчете ценности использования не должны учитываться как оттоки денежных средств на проведение модернизации, так и дополнительные поступления от повышения эффективности работы активов;

-

потоки от финансовой деятельности – привлечение и возврат кредитов, выплату процентов и.т.п.;

-

налоги.

Основанием для построения прогнозных денежных потоков от использования актива (ЕГДС) должны являться бюджеты, утвержденные руководством компании. Данные, закладываемые в расчет, должны основываться на допущениях, которые отражают текущее состояние актива и содержат наилучшие оценки будущих экономических условий его использования.

Прогнозный период не должен превышать пяти лет, если иное не оправдано. В течение пятилетнего периода потоки денежных средств могут формироваться с учетом повышающихся темпов роста. Если компания выбирает прогнозный период, превышающий пять лет (обосновав такой выбор), денежные потоки за пределами пятилетнего срока должны принимать неизменные значения либо формироваться с использованием понижающихся коэффициентов. Стандарт отмечает, что существуют исключительные случаи, при которых потоки за пределами пятилетнего срока могут формироваться с использованием повышающихся темпов роста. Исключения допускаются, если компания может доказать оправданность применения повышающихся темпов роста за пределами пятилетнего горизонта рассмотрения. Допуская такое исключение, стандарт уточняет, что темп роста для потоков за пределами пятилетнего срока, не должен превышать долгосрочный темп роста для рассматриваемых товаров, если иное не оправдано.

Как видно, в части выбора горизонта планирования и правил проведения оценки будущих потоков, стандарт дает компаниям определенную степень свободы, при условии, что закладываемые в расчет данные будут обоснованы.

В качестве ставки дисконта необходимо выбирать ставку до вычета налога, которая отражает текущую рыночную стоимость денег и риски, присущие данному активу (данной ЕГДС). В частности, это может быть, средневзвешенная стоимость капитала компании (WACC) или рыночные ставки кредитования.

Индекс дисконтирования, используемый в расчете ценности использования актива (ЕГДС), определяется по формуле:

1/ (1+ ставка дисконта)^ n

где степень n – это номер рассматриваемого периода (года).

Возможный вариант проведения расчетов ценности использования актива (ЕГДС), представлен в таблице 2.

Таблица 2. Возможный вариант расчетов ценности использования актива (ЕГДС)

0,91 = 1/(1+10%)^1

0,83 = 1/(1+10%)^2

0,51 = 1/(1+10%)^7

45,5 = (100-50)*0,91

12,5 = (120-60-45)*0,83 и.т.д.

Отметим, что необходимость дисконтирования денежных потоков от использования актива связана с неодинаковой ценностью денег во времени. Буквальный перевод термина дисконтирование (англ. discounting) означает «снижение стоимости, уценка». Снижение стоимости денежных потоков во времени предполагает, что сумма денег сегодняшних дороже аналогичной суммы денег через определенное время, поскольку за это время указанная сумма денег, будучи вложенной, принесет их владельцу дополнительный доход. Таким образом, дисконтирование представляет собой расчет современной ценности денежных сумм, относящихся к будущим периодам.

Для примера рассмотрим данные таблицы 2 за четвертый год. Компания, располагая в настоящее время суммой денег в размере 24 единицы и вложив их на 4 года в дело, приносящее 10% годовых (ставка дисконтирования), на конец четвертого года получила бы сумму 35 единиц (160-80-45). Используя индекс дисконтирования (1/(1+10%)^4 = 0,68) получаем, что сумма денежных средств, которая будет получена от актива за четвертый год работы (35 = 160-80-45), эквивалентна сумме 24 (=35*0,68) в расчете на начало периода планирования.