- •Лекция 1. Введение в макроэкономику.

- •Лекция 2. Основные макроэкономические показатели. Народнохозяйственный кругооборот.

- •Лекция 3. Макроэкономическое равновесие

- •Лекция 4. Макроэкономическая нестабильность. Цикличность развития рыночной экономики.

- •Лекция 5. Кредитно-денежная система и кредитно-денежная политика

- •Лекция 6. Рынок ценных бумаг

- •Лекция № 7. Налогово-бюджетная система и налогово-бюджетная политика

- •Лекция № 8. Инфляция и антиинфляционная политика

- •Лекция № 9. Социальная политика государства

- •Лекция 10. Экономический рост: понятие, показатели, типы, факторы, результаты.

- •Лекция 11. Теория международной торговли

- •Лекция 12. Платежный баланс

Лекция № 7. Налогово-бюджетная система и налогово-бюджетная политика

Налогово-бюджетная политика - это воздействие государства на уровень деловой активности посредством изменения государственных расходов и налогообложения.

Налогово-бюджетная политика влияет на уровень национального дохода и, следовательно, на уровень объема производства и занятости, а также на уровень цен; она направлена против нежелательных изменений экономической конъюнктуры, связанных как с безработицей, так и с инфляцией.

Государственный бюджет представляет собой финансовый счет, в котором представлена сумма доходов и расходов государства за определенный период (обычно за год). Государственный бюджет можно рассматривать на стадии его окончательного утверждения законодательной властью как сумму ожидаемых налоговых поступлений и предполагаемых государственных расходов.

Налогово-бюджетный федерализм - разделение полномочий в области налогообложения и расходов между бюджетами разного уровня.

Основным источником поступлений в доходную часть бюджета являются налоги.

Налоги - это обязательные платежи, взимаемые государством с юридических и физических лиц.

Объектом налогообложения называется имущество, на стоимость которого начисляется налог.

Налоговая ставка представляет собой размер налога на единицу обложения.

По способу изъятия налоги подразделяются на прямые и косвенные. Прямые налоги взимаются с непосредственного владельца объекта налогообложения. Примерами прямых налогов могут служить налог на прибыль, налог на наследство и дарения, налог на имущество.

Косвенные налоги, в отличие от прямых, уплачиваются конечным потребителем облагаемого налогом товара, а продавцы играют роль агентов по переводу полученных ими в счет уплаты налога средств государству. Примеры: НДС, налог с продаж, акцизы.

По характеру начисления на объект обложения налоги и, соответственно, налоговые системы подразделяются на прогрессивные, регрессивные и пропорциональные.

При прогрессивном налогообложении ставки налога увеличиваются по мере роста объекта налога.

Регрессивный налог - это налог, который в денежном выражении равен для всех плательщиков, т. е. составляет бульшую часть низкого дохода и меньшую часть высокого дохода. Это, как правило, косвенные налоги: при покупке облагаемого акцизом товара (например, черной икры) государство не может установить, а продавец получить с покупателя с более высоким уровнем дохода сумму по более высокой ставке налога.

Пропорциональный налог - это налог, при котором налоговая ставка остается неизменной, независимо от стоимости объекта обложения.

Система налогообложения в России, закрепляемая Налоговым Кодексом, представляет собой три уровня: федеральный, региональный и местный.

Функции налогов:

Фискальная (пополнение доходов казны).

Регулирующая (влияние на структуру экономики и поведение экономических субъектов).

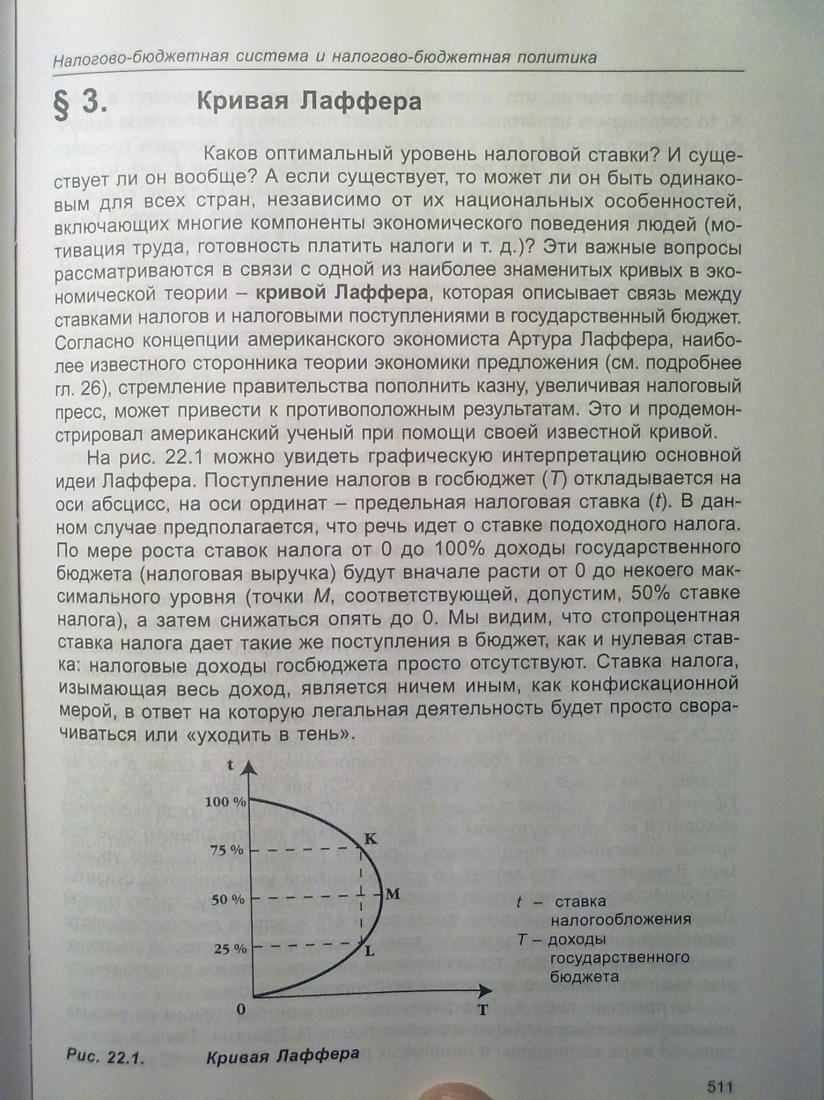

Кривая Лаффера описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет. В кривой речь идет о подоходном налоге.

Согласно концепции американского экономиста Артура Лаффера, стремление правительства пополнить казну, увеличивая налоговый пресс, может привести к противоположным результатам.

Лаффер считал, что, если экономика находится, например, в точке К, то сокращение налоговых ставок будет приближать налоговую выручку к уровню точки М, т. е. к максимальному уровню доходов государственного бюджета. Этот результат, по Лафферу, связан с тем, что более низкие налоговые ставки могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут к расширению налоговой базы. Снижение налоговых ставок, вызывая стимулы к расширению производства и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет. Таким образом, если экономика находится в той области кривой Лаффера, которая выше точки М, мероприятия по снижению налоговых ставок приведут к увеличению доходов госбюджета. Повышение же налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L. НА ПРАКТИКЕ КРИВАЯ ПРИМЕНЯЕТСЯ С ТРУДОМ =)))

Снижение налогового бремени не дает краткосрочного эффекта (в смысле быстрого наполнения доходов государственного бюджета) и проявляется в полной мере (при прочих равных условиях) лишь в долгосрочном аспекте.

Бюджетный дефицит и способы его финансирования

Расходы государственного бюджета и его доходы не всегда совпадают. Если расходы больше доходов, то правительство сталкивается с бюджетным дефицитом. Противоположная ситуация, т. е. превышение доходов над расходами, называется бюджетным профицитом, или излишком.

Первичный дефицит - это общий дефицит государственного бюджета, уменьшенный на сумму процентных выплат по государственному долгу.

Принято также различать фактический, структурный и циклический дефицит государственного бюджета.

Фактический дефицит - это отрицательная разница между фактическими (действительными) доходами и расходами правительства.

Структурный дефицит - это разность между доходами и расходами государственного бюджета, рассчитанная для уровня национального дохода, соответствующего полной занятости. Другими словами, это та разница, которая существовала бы, если бы при действующей системе налогообложения и принятых законодательной властью государственных расходах в экономике наблюдалась бы полная занятость.

Циклический дефицит - это разница между фактическим и структурным дефицитом государственного бюджета. Циклический дефицит представляет собой следствие колебаний экономической активности в ходе делового цикла.

Экономическая теория рассматривает два основных способа финансирования бюджетного дефицита:

1. Выпуск новых денег, или эмиссионный способ финансирования.

2. Займы (внутренние и/или внешние), что принято называть не- эмиссионным способом финансирования бюджетного дефицита.

Дискреционная и недискреционная (автоматическая) налогово-бюджетная политика

Дискреционная налогово-бюджетная политика - это сознательное манипулирование законодательной властью налогообложением и государственными расходами с целью воздействия на уровень экономической активности. В этом определении важно обратить внимание на то, что законодательные органы действуют целенаправленно, принимая соответствующие законы, касающиеся объема государственных расходов, ставок налогообложения, введения новых налогов и т. п.

Дискреционная стимулирующая налогово-бюджетная политика предполагает рост государственных расходов и/или снижение налоговых ставок. Дискреционная сдерживающая налогово-бюджетная политика предполагает снижение государственных расходов и/или рост ставок налогов.

Автоматическая налогово-бюджетная политика - это автоматические изменения в уровне налоговых поступлений, независимые от принятия решений правительством. Автоматическая налогово-бюджетная политика является результатом действия автоматических, или встроенных стабилизаторов, т. е. механизмов в экономике, которые уменьшают реакцию реального ВВП на изменения совокупного спроса. Главные из них - пособия по безработице и прогрессивное налогообложение.

Налоговый мультипликатор:

mt = ΔY/ΔT = - МРС / (1 - МРС), или – MPC/MPS

Теорема Хаавельмо: увеличение государственных расходов, сопровождаемое увеличением налогов для балансирования бюджета, вызовет рост дохода на ту же самую величину. Мультипликатор сбалансированного бюджета равен 1, независимо от величины МРС.