- •I. Теоретические основы рейтинговой оценки кредитоспособности коммерческой организации

- •1.1. Обзор специальной литературы по вопросу определения понятия «кредитоспособность»

- •1.2 Нормативно-правовое регулирование оценки кредитоспособности

- •1.3 Информационное обеспечение оценки кредитоспособности.

- •2.1 Сравнительная характеристика подходов к оценке кредитоспособности в России.

- •3.3. Оценка кредитоспособности ооо «фабрика качества»

2.1 Сравнительная характеристика подходов к оценке кредитоспособности в России.

Каждый коммерческий банк самостоятельно строит свою кредитную политику, соблюдая основные принципы кредитования - целевой характер ссуд, обеспечение их возврата, а также срочность и платность. При кредитовании клиентов основной проблемой для любого банка является гарантия возврата выданных ссуд (в том числе начисленных процентов).

Следовательно, если заёмщик испытывает недостаток собственных средств для поддержания нормальной деятельности и осуществления длительных проектов, коммерческие банки стараются выстраивать свою кредитную политику таким образом, чтобы выданный кредит обеспечивал поддержку не отдельной стадии производства продукции (услуг), а направлялся на полный комплекс работ, которые необходимы для нормальной деятельности организации, для того чтобы совершить полный оборот средств ссудозаёмщика. Только в этом случае ссудодатель испытывать уверенность в том, что выданный кредит будет возвращён на любой отдельной стадии производства. Так же коммерческий банк должен испытывать уверенность в том, что выданный кредит будет использоваться по назначению.

В связи с этим для управления кредитными рисками большое значение на начальном этапе кредитного процесса является оценка кредитоспособности заёмщика. Еще одним немаловажным фактором управления кредитными рисками является отслеживание проблемных клиентов с помощью кредитного мониторинга, конверсия кредиторской задолженности, регулирование компенсационных денежных потоков.

Оценка кредитоспособности проводится банками на комплексной основе и преследует цели определения:

соответствия кредитного продукта заемщика критериям и условиям банка на предоставление ссуд, а также допустимости принимаемого риска;

возможности погашения кредита и процентов в установленные сроки.

Главными задачами оценки кредитоспособности являются:

изучение финансового положения организации;

предупреждение потерь банком кредитных ресурсов вследствие неэффективной деятельности заемщика;

определение тенденций изменения кредитоспособности в будущем.

Важнейшим этапом в исследовании кредитоспособности заёмщика является проведение финансового анализа, который заключается в расчете ряда показателей, таких как: коэффициенты абсолютной, срочной и текущей ликвидности, коэффициенты обеспеченности собственными средствами, показатели финансовой независимости ссудозаёмщика и коэффициенты оборачиваемости оборотных активов и запасов, а так же коэффициенты рентабельности.

Далее, по результатам проведенных расчетов, банк присваивает класс кредитоспособности ссудополучателю, который зависит от значения каждого рассчитанного коэффициента. При расчете показателей возникает большой разброс в фактических значениях коэффициентов, так как на основании таких данных банку сложно отнести ссудополучателя к тому или иному классу кредитоспособности. Банки применяют рейтинговую систему определения класса кредитоспособности. Она основана на том, что банки самостоятельно создают свою систему оценок (в баллах или процентах) и, исходя из разработанной методики, присваивают ссудополучателю определенный класс кредитоспособности. От присвоенного класса кредитоспособности заёмщика зависят условия получения кредита, процентная ставка, режим кредитования.

Разнообразный выбор методологий оценки кредитоспособности экономического субъекта, представлено в сегодняшнем мире. Каждый коммерческий банк разрабатывает свою оригинальную методику оценки

кредитоспособности, в которой определен свой диапазон ограничений по показателям. Ретроспективный анализ является основой для большинства методик.

Рассмотрим методику, применяемую ОАО Банк «ВТБ» для рейтинговой оценки кредитоспособности ссудозаёмщика. Методика ранжирования представляет собой классификацию клиентов банка по их финансовому состоянию, устойчивости их бизнеса, способности и намерениям платить по своим обязательствам, т.е. определению их рейтинговой оценки. Данная оценка состоит из двух рейтингов: расчетного и экспертного рейтинга. Результатом ранжирования является расчетный рейтинг с учетом экспертно скорректированных показателей, как в сторону увеличения, так и в сторону уменьшения, дополнительных факторов. В зависимости от видов деятельности клиенты банка подразделяются на торговые и неторговые организации. Методика распространяется на всех клиентов, выручка которых за последние четыре квартала составляет менее 10 млрд. руб.

Данная методика не распространяется на:

страховые и лизинговые компании, финансовые учреждения;

на строительные и девелоперские компании;

на субъекты РФ и муниципальные образования;

на дочерние компании Банка;

на специально созданные компании в рамках проектного финансирования.

В расчетный рейтинг входят:

расчет показателей деятельности;

характеристика финансового состояния на основании бухгалтерской отчетности;

оценка показателей понижающих/повышающих расчетный рейтинг ссудозаёмщика.

Расчетный рейтинг с учетом дополнительных факторов, не учтенных в формализованной модели, в порядке, предусмотренном настоящей методикой, представляют собой экспертный рейтинг. Во избежание необъективных экспертных оценок банком кредитных рисков проводится экспертиза и подтверждение экспертного рейтинга.

Ссудозаёмщики оцениваются по двум категориям показателей:

«Оценка показателей деятельности» и «Оценка финансового состояния», каждой категории показателей присваивается определенный вес. Сумма всех весов групп показателей равна 1.

«Оценка показателей деятельности», в данной категории выделяются подкатегории, сумма весов которых равна 1. Каждый показатель категории (подкатегории) оценивается по сто балльной шкале: 100- максимальная оценка, 0 - минимальная оценка. Далее происходит подсчет баллов для вычисления расчетного рейтинга. Полученная сумма баллов может быть уменьшена или увеличена на значение при наличии повышающих или понижающих факторов. Полученная балльная оценка соответствует расчетному рейтингу клиента - Al, А2, АЗ, Bl, В2, ВЗ, Cl, С2, СЗ, Dl, D2, D3 и Е (Приложение Д).

Расчет оценочных показателей финансового состояния заемщика:

1 Соотношение собственных средств и обязательств Клиента:

где ИСК - Итого собственный капитал, ИО - Итого обязательства.

2) Оценка имущественного положения:

где ИА - Итого активов, ИОС - Итого оборотных средств.

Оценка ликвидности клиента:

Оценка ликвидности = ИСК + (ИО - ИКО)/(ИА - ИОС), (2.3)

где: ИСК - Итого собственный капитал;

ИО - Итого обязательств;

ИКО - Итого краткосрочные обязательства;

ИА - Итого активов;

ИОС - Итого оборотных средств;

Оценка качества дебиторской и кредиторской задолженности. При оценке просроченной дебиторской задолженности используется информация об объеме просроченной дебиторской задолженности заемщика на последнюю отчетную дату в соответствии с данными МСФО или расшифровками, заверенными печатью заемщика и подписью руководителя и главного бухгалтера. Данная методика используется также при оценке просроченной кредиторской задолженности.

Коэффициент напряженности текущих обязательств заемщика. Данный коэффициент характеризует способность заемщика рассчитаться по всем своим текущим обязательствам, используя выручку от продаж.

где ИКО - Итого краткосрочные обязательства;

АП - Авансы полученные;

В - Выручка от реализации за отчетный период;

Д - Количество дней в последнем отчетном периоде;

Оценка объемов выручки заемщика. Рассматривается выручка за полный истекший финансовый год из «Отчета о финансовых результатах».

Рассмотрим методику, которая используется банком ОАО «Сбербанк России» при определении класса кредитоспособности ссудозаёмщика.

Для проведения рейтинговой оценки кредитоспособности ссудозаёмщика проводится количественный (оценка финансового состояния) и качественный анализ рисков. Выделим следующие этапы проведения оценки:

1 этап: Оценка финансового состояния ссудозаёмщика:

Финансовое состояние ссудозаёмщика оценивается с учетом факторов и тенденций, которые могут повлиять на изменение финансового состояния. Поэтому нужно проанализировать динамику и структуру финансовых показателей, изучить структуру баланса, подвергнуть анализу качество активов и изучить основные направления финансовой политики организации.

Для оценки используются следующие группы оценочных показателей: 1) коэффициенты ликвидности, которые характеризуют платежеспособность организации, т.е. способность погасить свои текущие обязательства в полном объеме и в установленный срок.

Коэффициент абсолютной ликвидности:

Кабл=(ДС+КФВ)/(КО-ДБП), (2.5)

где Кабл - коэффициент абсолютной ликвидности;

ДС - денежные средства;

КФВ - краткосрочные финансовые вложения;

КО - краткосрочные обязательства;

ДБП - доходы будущих периодов.

Коэффициент срочной ликвидности (платежеспособности):

Кср.плат.=(ДС+КФВ+ДЗ)/(КО-ДБП), (2.6)

где Кср плат- коэффициент срочной ликвидности (платежеспособности);

ДЗ- краткосрочная дебиторская задолженность.

Коэффициент текущей ликвидности характеризует общую оценку текущей ликвидности организации, также показывает достаточность оборотных активов, за счет которых могут быть погашены краткосрочные обязательства. Данный коэффициент показывает платежеспособность организации при условии не только, если дебиторы погасят свои обязательства, но и произойдет мобилизация средств, которые были вложены в запасы:

Ктл=(ОбАк-ДЗ)/(КО-БП), (2.7)

где Ктл - коэффициент текущей ликвидности;

ОбАк - оборотные активы.

2)коэффициент соотношения собственных и заемных средств;

Ксоб/заем=СК/(КО+ДО), (2.8)

где К соб - коэффициент соотношения собственных и заемных средств;

СК - собственный капитал;

ДО - долгосрочные обязательства;

Показатели оборачиваемости и рентабельности:

Общепризнанной характеристикой являются коэффициенты оборачиваемости. Данные финансовые коэффициенты показывают интенсивность использования определенного актива или обязательства. Ускорение оборачиваемости активов способствует повышению устойчивости финансового состояния организации.

3.1 Оборачиваемость оборотных активов:

Об0бАк = (Т × ОбАкср) / В (2.9.)

где Об0бАк " оборачиваемость оборотных активов; Т - период;

ОбАкср - средняя стоимость оборотных активов;

В - выручка.

3.2. Оборачиваемость дебиторской задолженности:

(2.10)

где

Обдз - оборачиваемость дебиторской

задолженности;![]()

ДЗср - средняя стоимость дебиторской задолженности.

3.3. Оборачиваемость запасов:

(2.11)

где

Об3

-

оборачиваемость запасов;![]()

3ср -средняя стоимость запасов.

3.4. Рентабельность продаж (Rnp):

(2.12)

где Ппр - прибыль от продаж.

3.5 Рентабельность вложений в предприятие (RдoH/o):

RдoH/o = (ПдoH/o) / В

(2.13)

ПдoH/o - прибыль до налогообложения.

Основными оценочными показателями являются коэффициенты Кабл, Кср.плат.5 Кхл, Ксоб/заем9 R. Остальные показатели являются дополнительными показателями характеристики организации и также учитываются при определении класса кредитоспособности.

Каждому оценочному показателю присваивается категория в соответствии со шкалой категорийности, представленной в таблице 2.1.

Таблица 2.1

Шкала

категорийности оценочных показателей

ОАО «Сбербанк России»

Коэффициенты

1-категория

2-категория

3-категория

1

Кабл

0,2

и выше

0,15-0,2

0,15

и ниже

2

Кср.плат.

0,8

и выше

0,5-0,8

0,5

и ниже

3

Ктл

2,0

и выше

1,0-2,0

1,0

и ниже

4

Ксоб/заем

кроме торговли для торговли

1,0

и выше 0,6 и выше

0,7-1,0

0,4-0,6

менее

0,7 менее 0,4

5

Rnp

0,15

и выше

менее

0,15

нерентаб.

Формула расчета суммы баллов S имеет вид:

S=0,11 х Кабл + 0,05 х Кср.плат. + 0,42 х Ктл + 0,21 х Ксоб/заем + 0,21 х R (2.14)

Сумма баллов S в совокупности с прочими факторами определяют рейтинг ссудозаёмщика. Для показателей оборачиваемости и рентабельности не устанавливаются нормативные значения, так как данные значения очень зависимы от отрасли, специфики организации и иных условий. Данная оценка рассматривает главным образом все значения показателей в динамике.

2 этап: Качественный анализ ОАО «Сбербанк России» проводит на основе информации, которая предоставляется самим ссудополучателем, службой безопасности и на основе информации, имеющейся в базе данных.

На этом этапе оцениваются следующие виды рисков:

• Отраслевые, которые характеризуют состояние рынка по данной отрасли, конкуренцию, уровень государственной поддержки и долю рынка, которую занимает предприятие в данном регионе.

акционерные - это риск перераспределения капитала, лицензирование деятельности, технологический уровень производства, качество управления, деловая репутация и т.д.

3 этап: Заключительный этап рейтинговой оценки кредитоспособности является присвоение класса ссудозаёмщику.

Определяются три класса ссудозаёмщиков:

первый класс - выдача кредита не вызывает сомнений;

второй класс - нужен взвешенный подход для выдачи кредита;

третий класс - выдача кредита влечет за собой кредитный риск.

Рейтинг включат в себя сумму баллов по основным показателям,

показатели оборачиваемости и рентабельности, качественный анализ организации

Если сумма баллов по основным показателям равна:

S > 1 - то ссудозаёмщик входит в первый класс кредитоспособности;

1< S > 2,42 - то ссудозаёмщику присваивается второй класс;

S > 2,42 - то ссудозаёмщику присваивается третий класс.

Затем предварительный рейтинг корректируется с учетом показателей оборачиваемости и рентабельности и качественного анализа.

Рассмотрев методики ОАО Банк «ВТБ» и ОАО «Сбербанк России» можно сделать вывод:

экспертная оценка носит ограниченный характер при анализе кредитоспособности ссудозаемщика;

комплексная рейтинговая оценка кредитоспособности основана на расчете произвольного количества финансовых показателей с последующей корректировкой данных с помощью качественного анализа;

российские банки определяют количество классов самостоятельно;

-комплексные методики, которые применяются коммерческими банками для определения рейтинговой оценки кредитоспособности ссудополучателя мало исследованы теоретически и слабо применяют математический аппарат.

2.2 Зарубежный опыт оценки кредитоспособности.

Зарубежная банковская практика со своей сложившейся экономикой, наличием большого количества кредитных учреждений наработала свой свод правил, который направлен на проведение обдуманной кредитной политики с применением эффективных показателей для оценки ссудозаёмщика.

Подход к оценке кредитоспособности зарубежными коммерческими банкам представлен на рисунке 2.1:

Рис. 2.1 Классификация моделей оценки кредитоспособности заемщиков

Зарубежная группа ученых, таких как Дж. Сигел, Дж. Шим, Б. Нидлз, Г. предложила использовать показатели прибыльности организации, ее ликвидности и долгосрочной платежеспособности, а так же показатели, основанные на рыночных критериях. Такой подход позволяет спрогнозировать долгосрочную платежеспособность на долгосрочную перспективу с учетом минимальных рисков от неуплаты процентов (коэффициента покрытия процента). Показатели, основанные с учетом рыночных критериев, содержат отношение цены акции к доходам, рыночный риск и размер дивидендов. С их помощью определяют текущую прибыль владельцев акций, как меняется курс акций фирмы относительно курсов акций сторонних организаций, а также рассматривают долю дохода одной акции в текущем биржевом курсе. [37, с. 118]. Для расчета данных коэффициентов следует применять специальные статистические методы.

В зарубежной практике коммерческий банк самостоятельно делает выбор в пользу определенных коэффициентов и решает задачи, которые связаны с методикой их расчета. На основе обобщенного рейтинга, такой подход позволяет произвести оценку финансового состояния ссудополучателя. Каждому значению рассчитанного коэффициента присваивается балл. В зависимости от суммы набранных баллов присваивается класс организации: первый, второй, третий или

неплатежеспособная. В зависимости от присвоенного класса, организация кредитуется на определенных условиях, с установленным для данного класса режимом кредитования, с определенной процентной ставкой.

Самыми известными прогнозными моделями, в основе которых лежит множественный дискриминантный анализ (МДА) являются модели Альтмана и Чессера. Суть МДА заключается в следующем: в данной анализе используется дискриминантная функция Y, которая учитывает коэффициенты регрессии и другие параметры, которые определяют финансовой состояние ссудополучателя. По статистическим данным по фирмам, которые либо обанкротились, либо выжили в течение определенного промежутка времени делается выборка, на основе которой рассчитываются коэффициенты регрессии. Если функцияYнаходится рядом со средним показателем фирмы-банкрота, то при ухудшении ее финансового положения она обанкротиться. Для того чтобы организация не

обанкротилась, ее руководство должно направить все силы на устранение данного положения. Т.е. просчитывая функцию Y, можно прогнозировать банкротство организации. Таким образом, применение данной модели требует комплексной выборки по организациям с учетом отраслей и масштабов деятельности.

Рассчитать класс организации можно так же на основе пятифакторной модели Альтмана. В основе данной модели лежит анализ состояния шестидесяти шести фирм, поэтому данный результат дает точный прогноз о банкротстве фирмы вперед на 2-3 года.

Применение в российской практике таких моделей достаточно проблематично из-за частых изменений нормативной базы, связанной с банкротством, отсутствие статистических данных о банкротстве организаций.

Рассмотрим модель Альтмана, которая была разработана в 1968 г. и использовалась применительно к экономике Соединенных Штатов Америке, в результате этого появился индекс кредитоспособности:

Z=1.2 * К1+1.4 * К2+3.3 * К3+ 0.6 * К4+ К5,(2.15)

где K1 — собственный капитал в обороте / активы организации;

К2— нераспределенная прибыль / активы организации;

Кз — прибыль от продаж/ активы организации;

К4— рыночная стоимость собственного капитала / заемный капитал;

К5— объем продаж / активы организации.

Оценка банкротства производится в следующих интервалах:

Z< 1,8 - вероятность банкротства очень велика;

1,81 < Z> 2.7 - вероятность банкротства высокая;

2,71 < Z> 2,99 - вероятность банкротства возможна;

Z> 3,0 - вероятность банкротства очень низкая.

Впоследствии, данная модель была доработана в зависимости от видов деятельности организаций.

Для производственных организаций:

Z = 0.717 *К1 + 0.847 *К2 + 3.107 *К3 + 0.42 *К4 + 0.998 *К5, (2.16)

Для непроизводственных организаций:

Z= 6,56 * К1+ 3,26 * К2+ 6,72 * К3+ 1,05* К4,(2.17)

где К2— (нераспределенная прибыль + резервный капитал) / активы организации;

К4—собственный капитал / заемный капитал.

Z< 1,23 - существует высокая вероятность банкротства;

1,23 < Z> 2,9 - интервал, который не несет никакой информации о дальнейшей судьбе организации;

Z > 2,9 - маловероятна угроза банкротства.

Главным достоинством данной модели Альтмана является ее точное прогнозирование. Модель Альтмана возможно применять с целью анализа кредитоспособности российских организаций, однако необходимо разработать систему показателей и весов, для успешного ее внедрения.

Так же в зарубежной практике при классификации кредитов используется модель CART, что в переводе с английского обозначает «классификационные и регрессионные деревья». Данная модель является непараметрической, очень широко применяется, доступна в понимании и легка в вычислении, хотя и основывается на сложных статистических методах. Суть модели заключается в том, что организации расположены на разных «ветвях», в зависимости от значений выбранных финансовых показателей. Такая классификация дает 90 % точности при оценке кредитоспособности организации [31, с. 40-42].

Модель CARTтакже не приспособлена для российской практике, а может служить лишь дополнительным инструментов в оценке кредитоспособности.

Классификационные модели основываются только на расчете количественных показателей и не учитывают влияние качественных, что делает их не приспособленными для полного анализа кредитоспособности организации. На их основе эксперт банка может только сделать вывод о возможности выдачи кредита. Недостатками представленных моделей являются большие статистические выборки данных по отраслям, использование только количественный показателей, очень чувствительны к недостоверным исходным данным.

К комплексным моделям, в которых сочетается наличие количественных и качественных характеристик ссудополучателя, можно отнести: правило «Шести Си» и CAMPARI.

В банковской практике Соединенных Штатов Америке применяется правило «Шести Си», которое основывается на использование шести базовых принципов кредитования, которые на английскую букву «С» и обозначают следующие слова: Character,Capacity,Cash,Collateral

Conditions,Control. (Таблица 2.3)

Четыре группы показателей используются банками Соединенных Штатов Америки для оценки кредитоспособности ссудозаёмщика:

• Оценивается ликвидность организации, для этого рассчитывается коэффициент ликвидности, который показывает отношение ликвидных средств и краткосрочных долговых обязательств. Денежные средства и краткосрочная дебиторская задолженность составляют ликвидные средства, а задолженности по краткосрочным ссудам, векселям, неоплаченным требованиям и прочим обязательствам краткосрочного характера составляют долговые обязательства. Коэффициент ликвидности показывает на сколько оперативно и в срок клиент может погасить все свои обязательства перед банком в ближайшее время с помощью оборотного капитала. Отношение оборотного капитала и

долговых обязательств краткосрочного характера является коэффициентом покрытия. Кроме дебиторской задолженности и денежных средств, оборотный капитал включает в себя стоимость запасов. Если данный коэффициент > 1, то ссудозаёмщик является некредитоспособным.

Характеристика комплексной модели «Шести Си»

Таблица 2.3

• Вторая группа показателей отвечает за качество оборотных активов, для этого оценивают перспективы роста коэффициента покрытия.

Если, например, данный коэффициент вырастит за счет увеличения запасов и одновременно их оборачиваемость замедлиться, то кредитоспособность ссудополучателя останется прежней.

Третью группу составляют коэффициенты привлечения, которые показывают, насколько организация зависит от заёмных средств. Данный коэффициент показывает, какую долю составляют все долговые обязательства в общей сумме активов или в основном капитале. Чем выше данный коэффициент, тем менее кредитоспособен ссудополучатель.

К четвертой группе относятся такие показатели как: норма прибыли на акцию, норма прибыли на активы, доля прибыли в доходах и норма доходности. Все эти коэффициенты составляют единую систему и имеют тесную связь с третьей группой оценочных показателей. Например, если происходит рост зависимости организации от заемных средств, то кредитоспособность снижается, однако рост прибыльности может это компенсировать.

Для оценки кредитоспособности организации так же могут использоваться дополнительные показатели, такие как рентабельность, обеспеченность собственным капиталом и другие.[38, с. 182-186]

Так же не менее известной комплексной методикой оценки кредитоспособности ссудозаёмщика является методика CAMPARI, что означает: С (Character,) — репутация, характеристика клиента;A(Ability) — способность к возврату кредита; М (Margin) — маржа, доходность;P(Purpose) — целевое назначение кредита;A(Amount) — размер кредита;R(Repayment) — условия погашения кредита;I(Insurance) — обеспечение, страхование риска непогашения кредита. Её суть заключается в том, что на основании кредитной заявки и финансовых документов, выделяются самые существенные факторы, которые определяют деятельность клиента и их оценка и уточнение происходит после личной встречи с клиентом. В банках Англии существуют так называемые листы вопросники, оценивающие кредитоспособность ссудополучателя. Банки на основании данной анкеты дают положительное или отрицательное решение о получении кредита.[42, с. 133]

Методика оценка кредитоспособности ссудозаёмщиков коммерческих банков Франции включает три раздела:

анализ организации и ее отчетности;

просчет кредитоспособности ссудозаёмщика по методикам, установленным коммерческими банками;

присвоение класса кредитоспособности с помощью данных картотеки французских банков.

Банк интересует следующая информация для оценки кредитоспособности: вид деятельности организации, срок существования и производственные, трудовые, финансовые и экономические ресурсы.

Коэффициенты кредитоспособности рассчитываются на основе баланса и других форм отчетности. Для оценки кредитоспособности анализируются такие показатели как: зависимость организации от заемных средств, доля собственных средств в активе баланса, рассматривается соотношение динамики затрат и убытков к темпу роста производства и т.д. Данные отчетности организации сравниваются с данными сводного баланса по отрасли. Главным направлением оценки является минимизация банковского риска. Так же рассчитываются коэффициенты ликвидности с учетом развития организации.

Картотека французского банка представляет собой четыре раздела. Первый раздел делит организации на десять групп, каждой группе в зависимости от размера актива баланса присваиваются литеры от А до К. Вторая группа делит организацию на семь групп в зависимости от финансового состояния и рентабельности организации, а также оцениваются профессиональные качества руководителей и их деловых партнеров. Каждой группе присваиваются шифры от 0 до 6.

Платежеспособность организации оценивается в третьем разделе картотеки. Каждой организации присваивается шифр 7,8 или 9, в зависимости от того на сколько добросовестным плательщиком является ссудополучатель:

7 - отсутствие трудностей в денежных средствах, пунктуальность в оплатах;

8 - временные трудности с наличием денежных средств, которые не сильно влияют на платежеспособность организации;

9 -платежеспособность скомпрометирована.

Четвертый раздел состоит из двух групп: предприятия, векселя и ценные бумаги которых могут быть переучтены или нет в Банке Франции.

В зависимости от значений показателей и их рейтинга коммерческие банки Франции присваивают класс кредитоспособности ссудополучателю: первому (100-150 баллов), второму (151-250 баллов) или третьему (251-300 баллов). [37, с.135-138]

Минимизировать кредитные банковские риски коммерческим банкам поможет внедрение современных подходов оценки кредитоспособности ссудополучателя.

2.3 Пути совершенствования системы критериев оценки кредитоспособности

Применяемые в настоящее время способы оценки кредитоспособности часто основаны на анализе сведений о заемщике за предшествующий период. Однако, чтобы решения о предоставлении ссуд были более обоснованными, необходимо использовать прогнозируемые данные о финансовом состоянии заемщика в предстоящем периоде.

Следует также предусматривать изменения конъюнктуры, в том числе наличие благоприятных условий поступления средств заемщику от реализации продукции, и принимать во внимание возможность ее реализации с учетом намечаемого уровня цен и вероятных изменений платежеспособного спроса.

На величину кредитного риска влияют три группы факторов, перечисленных на рисунке 2.2.

Рис. 2.2. Факторы, влияющие на величину кредитного риска.

В общем виде данный процесс проведения оценки кредитоспособности включает:

оценку правоспособности заемщика (его возможности вступать в правоотношения с кредитной организацией), в том числе правовых аспектов кредитного проекта в целом;

оценку финансового положения заемщика;

определение кредитного рейтинга;

дополнительные направления изучения заемщика.

Оценка правоспособности включает в себя изучение юридической документации заемщика, поручителей, залогодателей, при необходимости и их собственников: свидетельства о праве собственности, лицензионная и разрешительная документация. Данный процесс в достаточной степени проработан в банковской практике. Однако часто при мониторинге кредитного проекта контроль правоспособности снижается, поскольку в банк не поступает актуальная информация, характеризующая правовой статус заемщика (например, о смене собственников, менеджеров, окончании срока лицензий).

Изучая финансовое положение заемщика, банк рассматривает финансовую отчетность и другую информацию, представленную заемщиком. Активы, структура капитала и обязательств, способность организации приспосабливаться в среде функционирования характеризует финансовое положение ссудозаёмщика. Проводя структурный и динамический анализ статей баланса нужно учитывать, что рыночная стоимость отдельных активов может существенно отличаться от балансовой, что формирует дополнительный положительный или отрицательный фактор оценки их стоимости.

Анализ методом коэффициентов (показателей) является основным в существующей практике, однако он имеет значимый недостаток: коэффициенты отражают финансовое положение предприятия за прошедший период, которое может быстро измениться, особенно у развивающихся организаций.

Насчитывается несколько десятков финансовых показателей, посредством которых описывается деятельность компании. Для оценки кредитоспособности банки используют только некоторые из них, характеризующие наиболее существенные стороны финансовохозяйственного положения предприятия. Кредитный аналитик должен уметь правильно интерпретировать эти показатели, а также формулировать профессиональное суждение о связи полученных значений коэффициентов и данных их анализа со способностью корпоративных заемщиков погасить задолженность. Так, анализ по крупным заемщикам по факту может вылиться в разработку сложных моделей прогнозирования со множественными переменными, учитывающих особенности клиента- заемщика, характеристики отрасли его бизнеса.

Сравнение предприятий, функционирующих в одной отрасли, также помогает оценить кредитоспособность заемщика и определить, какие значения финансовых показателей считаются хорошими, а какие средними или неудовлетворительными.

Анализ прогноза потоков денежных средств заемщика с целью определения их достаточности для обслуживания и погашения долга может быть основан на создании сценариев движения денежных средств в настоящем, прошлых и будущем периодах. Подготавливается такой анализ для оценки способности предприятия выполнить свои обязательства по кредитному договору. При этом применяется консервативный подход, т. е. все спорные моменты требуют дополнительного обоснования или включаются в сценарий с пессимистической оценкой.

Значительное внимание уделяется определению кредитного рейтинга заемщика, который отражает его способность к заключению кредитной сделки и выполнению ее условий в дальнейшем. Основным недостатком отечественных моделей определения кредитных рейтингов является то, что по ним можно судить только о возможности выдачи кредита, и интерпретация рейтинга сводится к односложной характеристике заемщика: сильный, средний, слабый. В зарубежной практике рейтинг несет более широкую смысловую нагрузку. По его изменениям судят о вероятности дефолта заемщика. На этой основе строятся так называемые матрицы изменения (миграции) кредитного рейтинга.

Такая матрица показывает возможность миграции рейтинга из одной категории в другую. В строках указывается первоначальный кредитный рейтинг, в столбцах — планируемый. Данный подход применим для расчета уровня возможных потерь и необходимых резервов, определения лимитов кредитования, анализа кредитного портфеля в целом. Внедрение матриц в российские кредитные организации позволит производить оценку кредитоспособности заемщика на характерно новом уровне и приблизить ее к международным стандартам.

Таким образом, совершенствование методов рейтинговой оценки кредитоспособности ссудозаёмщика должно осуществляться по следующим направлениям:

Использование наряду с данными бухгалтерской отчетности за последний отчетный период текущей информации о клиенте и изучение его кредитной истории.

Определение весов и коэффициентов с учетом специфики и отраслевой принадлежности клиента коммерческого банка.

Обоснование критериальный значений оценочных показателей на основе результатов сравнительного анализа деятельности заёмщика с учетом регионального и отраслевого аспектов.

Внедрение в практику коммерческих банков методов анализа движения денежных средств клиента.

III. Анализ кредитоспособности ООО «ФАБРИКА КАЧЕСТВА»

3.1 Обобщающая характеристика ООО «ФАБРИКА КАЧЕСТВА»

Общество с ограниченной ответственностью "ФАБРИКА КАЧЕСТВА" создано в 1998 году. Его учредителями являются граждане России. Уставный капитал общества составляет 10 000 руб. Фирма имеет собственную производственную базу, которая представлена капитальным производственным зданием общей площадью 856,90 кв.м. Общество осуществляет следующие виды деятельности:

- производство и реализация продуктов питания из мяса, мясопродуктов, субпродуктов, в т.ч. полуфабрикатов;

- оптовая торговля через агентов.

ООО «ФАБРИКА КАЧЕСТВА» (ООО «ФК») входит с состав Группы компаний (ГК) «ФАБРИКА КАЧЕСТВА» и в десятку крупнейших мясоперерабатывающих предприятий России и производит более 180 тонн продуктов питания ежедневно. В производственной и сбытовой деятельности ГК занято более 30.000 человек. В настоящее время эта группа охватывает порядка 80% рынка Самарской области. В нее входят 7 пищевых предприятий (имеют разную пищевую направленность: мясо, хлеб, рыба, молоко, полуфабрикаты, кондитерские изделия) и порядка 19 торговых домов по России, в частности, в Татарстане, Башкирии, Ульяновской, Пензенской, Саратовской и Оренбургской областях (Рис. 3.1). Проникая на рынки новых для себя регионов в формате торговых домов со временем ГК «ФАБРИКА КАЧЕСТВА» получит возможность развертывания там производственных мощностей.

Рис.3.1 Основные дистрибьютеры ООО «ФК»

Основными покупателями ООО «ФК» являются такие известные в России и в мире организации как ООО «АШАН», ООО «МЕТРО Кэш энд Керри», ООО «О’ Кей» и другие. На рисунке 3.2 представлены основные покупатели и их доля в объеме продаж ООО «ФАБРИКА КАЧЕСТВА» в процентном соотношении.

Рис. 3.2 Основные покупатели ООО «ФК»

В таблице 3.1 представлены постоянные поставщики, их продукция или оказываемые услуги.

Таблица 3.1

Характеристика постоянных поставщиков ООО «ФК»

|

Наименование контрагента |

Вид продукции (услуги) |

Доля в объеме продаж, % |

Условия оплаты |

|

ООО «Бизнес» |

услуги по изготовлению продукции |

15,88 |

|

|

ООО «ПК ФАБРИКА КАЧЕСТВА» |

услуги по изготовлению продукции |

15,11 |

Отсрочка 14 календарных дней |

|

ООО ТК «Мираторг» (Самара) |

мясо |

7,62 |

Отсрочка 14 календарных дней |

|

ООО «Колбасы от Фабрики Качества» |

комиссионное вознаграждение за реализованный товар |

5,26 |

Отсрочка 30 календарных дней |

|

ИП Толкачев А. В. |

мясо |

5,10 |

Отсрочка 14 банковских дней |

|

ООО «ГОСТ» |

мясо |

3,38 |

Отсрочка 14 банковских дней |

|

ООО «Трейдмит» |

мясо |

3,04 |

Отсрочка 14 банковских дней |

|

ООО ТД «СВМК» |

мясо |

2,85 |

Отсрочка 14 банковских дней |

|

ООО АПК «Черкизовский» |

мясо |

2,52 |

Отсрочка 5 банковских дней |

|

ООО «Цыпочка» |

мясо |

2,43 |

Отсрочка 14 календарных дней |

|

ООО «Т ольяттиЭнергоСбыт» |

энергоснабжение |

2,22 |

До 10 числа-30% до 25 числа-40% |

|

ООО ТД «Стандарт» |

услуги по изготовлению продукции |

2,02 |

Отсрочка 21 банковский день |

|

ООО «Минтакс» |

мясо |

1,96 |

Отсрочка 14 календарных дней |

|

Прочие |

|

30,62 |

|

Охарактеризуем динамику потенциала ООО «ФК» по данным таблицы 3.2

Таблица 3.2

Динамика основных экономических показателей ООО «ФК» за 2010-2012 гг.

|

№ |

Показатели |

2010 г. |

2011 г. |

2012 г. |

Изменение (+,-) | ||

|

|

|

|

|

|

за два |

В т.ч. | |

|

|

|

|

|

|

года |

за 2011 г. |

За 2012 г. |

|

1 |

Выручка, тыс. руб. |

2766801 |

3208818 |

3653647 |

886846 |

442017 |

444829 |

|

2 |

Выпуск продукции, тонн |

1 X |

20423 |

22430 |

X |

X |

2007 |

|

3 |

Прибыль от продаж |

98177 |

43111 |

244635 |

146458 |

-55066 |

201524 |

|

4 |

Прибыль до натогооблажения |

90684 |

45156 |

251212 |

160528 |

-45528 |

206056 |

Данные таблицы 3.2 свидетельствуют о том, что выручка за последние два года выросла на 886846 тыс. руб., прибыль от продаж на 146458 тыс. руб., а прибыль до налогообложения на 160528 тыс. руб. Однако прибыль от продаж и прибыль до налогообложения за 2011 г. снизились по сравнению с 2010 г. на 55066 тыс. руб. и 45528 тыс. руб. соответственно, что обусловлено ростом затрат на производство и продажи.

На рисунке 3.3 представлена диаграмма, отражающая динамику основных экономических показателей ООО «ФК» за 2010-2012 гг.

Рис. 3.3. Динамика выручки, прибыли от продаж и прибыли до налогообложения за 2010 - 2012 гг.

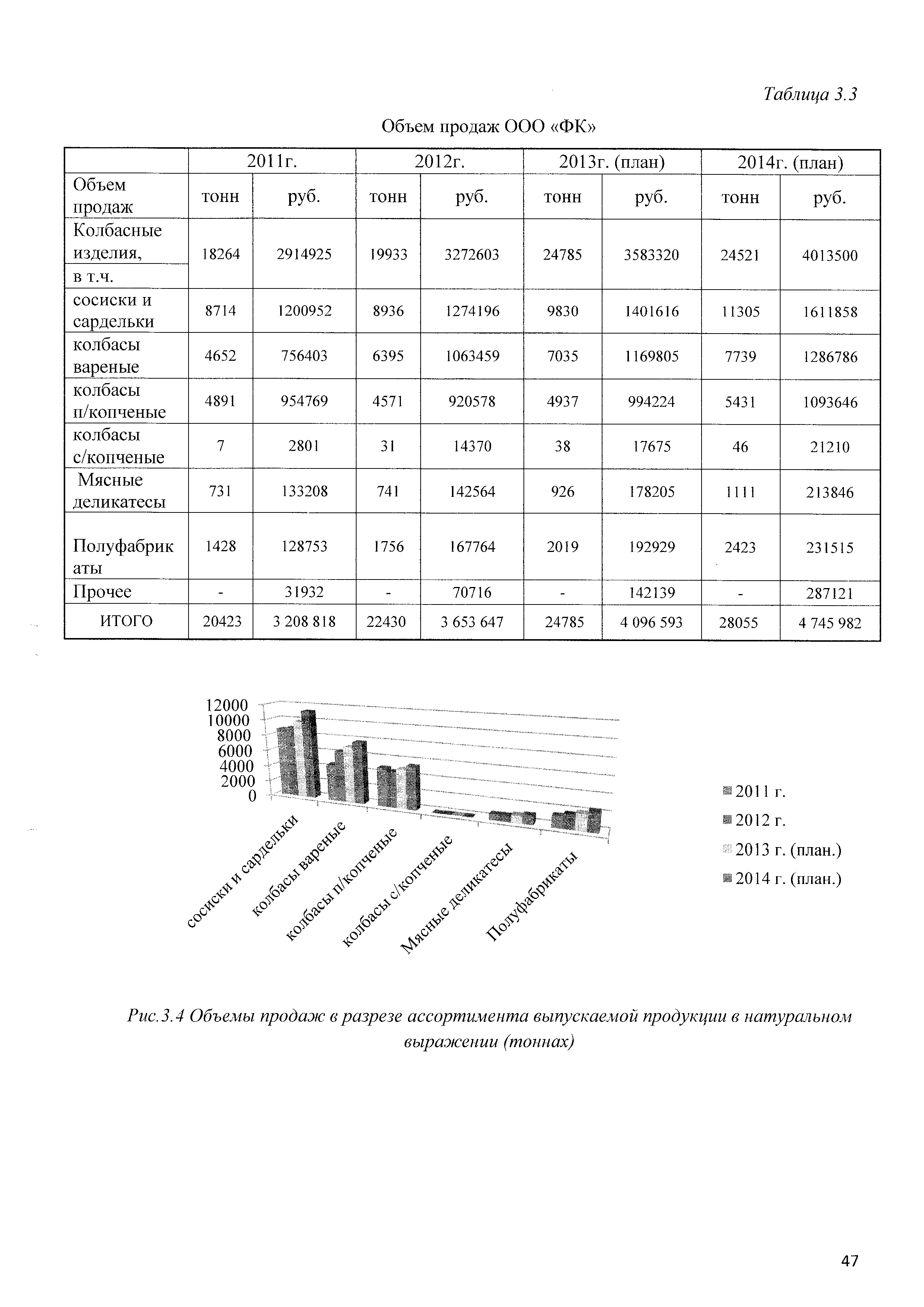

В таблице 3.3 представлены данные об объемах продаж ООО «ФК» за 2011-2012 гг. и планируемых объемах продаж на 2013-2014 гг. в разрезе ассортимента продукции. Эти данные свидетельствуют о динамичном и стабильном развитии ООО «ФК».

Таблица 3.3

Объем продаж ООО «ФК»

|

|

2011г. |

2012г. |

2013 г. |

2014г. (план) | |||||||

|

Объем продаж |

тонн |

руб. |

тонн |

руб. |

тонн |

руб. |

тонн |

руб. | |||

|

Колбасные изделия, в т.ч. |

18264 |

2914925 |

19933 |

3272603 |

24785 |

3583320 |

24521 |

4013500 | |||

|

сосиски и сардельки |

8714 |

1200952 |

8936 |

1274196 |

9830 |

1401616 |

11305 |

1611858 | |||

|

колбасы вареные |

4652 |

756403 |

6395 |

1063459 |

7035 |

1169805 |

7739 |

1286786 | |||

|

колбасы п/копченые |

4891 |

954769 |

4571 |

920578 |

4937 |

994224 |

5431 |

1093646 | |||

|

колбасы с/копченые |

7 |

2801 |

31 |

14370 |

38 |

17675 |

46 |

21210 | |||

|

Мясные деликатесы |

731 |

133208 |

741 |

142564 |

926 |

178205 |

1111 |

213846 | |||

|

Полуфабрик аты |

1428 |

128753 |

1756 |

167764 |

2019 |

192929 |

2423 |

231515 | |||

|

Прочее |

- |

31932 |

- |

70716 |

- |

142139 |

- |

287121 | |||

|

ИТОГО |

20423 |

3 208 818 |

22430 |

3 653 647 |

24785 |

4 096 593 |

28055 |

4 745 982 | |||

Рис. 3.4 Объемы продаж в разрезе ассортимента выпускаемой продукции в натуральном выражении (тоннах)

По решению учредителей 25 декабря 2012 г. произошла реорганизация ООО «ФАБРИКА КАЧЕСТВА», которая представлена на рис. 3.5

Рис.3.5 Реорганизация ООО «ФАБРИКА КАЧЕСТВА»

На рисунке 3.5 представлены организации, которые образовались после реорганизации путем выделения новых юридических лиц из ООО «ФАБРИКА КАЧЕСТВА». ООО «Бизнес» занимается закупкой сырья, затем на давальческой основе по договору «Толлинга» передает ООО «ПК ФАБРИКА КАЧЕСТВА» сырье в переработку. После переработки ООО «ПК ФАБРИКА КАЧЕСТВА» возвращает ООО «Бизнес» готовую продукцию и предъявляет счет за выполненные услуги. В свою очередь, ООО «Бизнес» реализует готовую продукцию оптовикам. После реорганизации ООО «ФАБРИКА КАЧЕСТВА» по-прежнему занимается той же деятельностью, что и до реорганизации, в дальнейшем планируется ее перепрофилировать.

Подводя итоги, можно сказать, что ООО «ФК» является перспективным заемщиком у коммерческих банков, что подтверждается достаточным сроком ее существования, результатами финансово-хозяйственной деятельности. Однако существуют и риски, которые связаны со следующими факторами:

- платежная дисциплина покупателей;

- нарушение поставщиками сроков поставки сырьевых ресурсов;

- зависимость от заемных средств.

3.2 Анализ финансово-хозяйственной деятельности за 2011-2012 г.г.

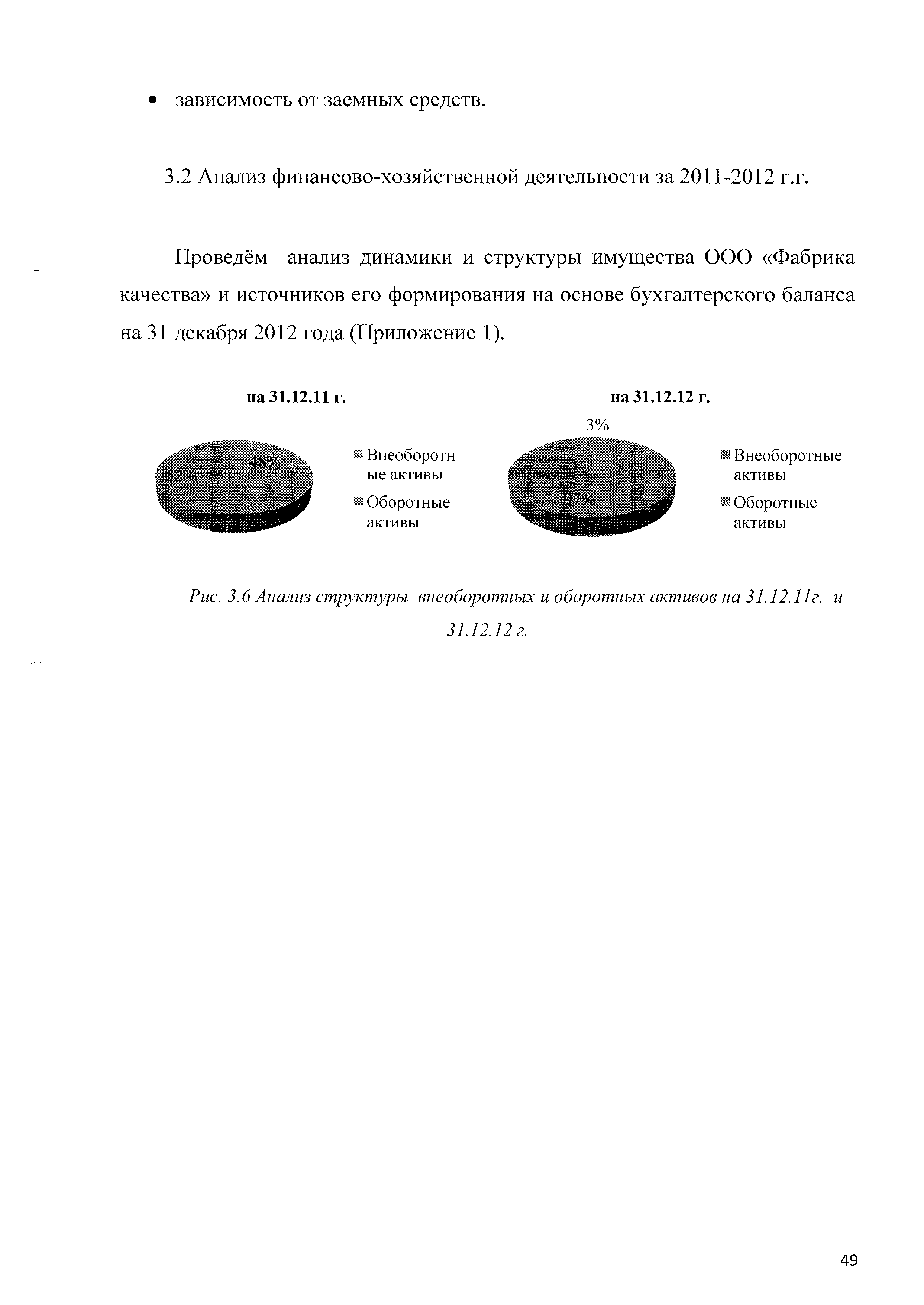

Проведём анализ динамики и структуры имущества ООО «Фабрика качества» и источников его формирования на основе бухгалтерского баланса на 31 декабря 2012 года (Приложение 1).

Рис. 3.6 Анализ структуры внеоборотных и оборотных активов на 31.12.11г. и 31.12.12г.

Таблица 3.4. Анализ состава, структуры и динамики активов организации 2012 год

|

Х»Ш1 |

Разделы, группы статей,статьи баланса |

На 31 декабря 2011 года |

На 31 декабря 2012 года |

Изменение за 2012 год, ± | ||||||

|

тыс. руб. |

В % к общему итогу баланса |

тыс. руб. |

Й % к общему итогу баланса |

ТЫС. руб. |

в % к соответствующе й статье на 31 декабря 2011 г. |

в% к итогу баланса ма31 декабря 2011 г. | ||||

|

1 |

Внеоборотные активы |

577594 |

47,97 |

9683 |

2,69 |

-567911 |

-98,32 |

-47,17 | ||

|

У |

Из них: нематериальные активы |

430 |

0,04 |

114 |

0,03 |

-316 |

-73,49 |

.-0,03 | ||

|

12 |

основные средства |

577164 |

47,93 |

9569 |

2,66 |

-567595 |

-98,34 |

-47,14 | ||

|

13 |

незавершенные капитальные вложения |

X |

X |

X |

X |

X |

X |

X | ||

|

1.4 |

доходные вложения в материальные ценности |

X |

X |

X |

X |

X |

X |

X | ||

|

15 |

долгосрочные финансовые вложения |

X |

X |

X . |

X |

X |

X |

X | ||

|

1.6 |

отложенные налоговые активы |

X |

X |

X |

X |

X |

X |

X- | ||

|

1.7 |

прочие внеоборотные активы |

X |

X |

X |

X |

X |

X |

X | ||

|

2 |

Оборотные активы |

626571 |

52,03 |

350112 |

97,31 |

-276459 |

-44,12 |

-22,95 | ||

|

2.1 |

Из них: Запаса |

396783 |

32,95 |

98384 |

27,34 |

-298399 |

-75,2 |

-24,78 | ||

|

22 |

НДС |

X |

X |

X |

X |

X |

X |

X | ||

|

23 |

дебиторская задолженность долгосрочная |

X |

X |

X |

X |

X |

X |

X | ||

|

2.4 |

дебиторская задолженность краткосрочная |

216328 |

17,96 |

239765 |

66,65 |

23437 |

10,83 |

1,95 | ||

|

25 |

краткосрочные финансовые вложения |

X |

X |

X |

X |

X |

X |

X | ||

|

26 |

денежные средства и денежные эквиваленты |

11692 |

0,97 |

10595 |

2,94 |

-1097 |

-9,38 |

-0,09 | ||

|

2.7 |

прочие оборотные активы. |

1767 |

0,15 |

1367 |

0,38 |

-400 |

-22,6 |

-0,03 | ||

|

3 |

Всего активов (Итог баланса) |

1204166 |

100 |

359795 |

О . О |

-844371 |

-70,12 |

-70,12 | ||

|

3.1 |

В гм. задолженность участников (учредителей) по взносам в уставный капитал |

X |

X |

X |

X |

X |

X |

X | ||

|

4 |

Итого реальных активов |

1204166 |

100 |

359759 |

100 |

-844371 |

-70,12 |

-70,12 | ||

Данные таблицы и рисунка свидетельствуют о том, что на 31.12.11 г. внеоборотные активы составляли 577 594 тыс. руб., а оборотные активы - 626 571 тыс. руб. Удельный вес внеоборотных и оборотных активов составлял 52,03 % и 47,97 % соответственно. На 31.12.12 г. внеоборотные активы снизились на 567911 тыс. руб. и стали составлять 9 683 тыс. руб. или 2,69% от стоимости всех активов. Оборотные активы так же снизились на 276 459 тыс. руб., их удельный вес стал составлять 97,31 %. Это связано с тем, что 25.12.12 г. произошла реорганизация организации, в результате которой активы в размере 628 952 тыс. руб. переданы в организацию ООО «ПК «Фабрика качества» и 222 816 тыс. руб. в ООО «Бизнес».

Рис.3.7. Анализ структуры внеоборотных и оборотных активов на 31.12.11 г. И 31.12.12 г.

Как видно из рисунка 3.7 основную часть внеоборотных активов на 31.11.11. г. составляют основные средства - 577164 тыс. руб., нематериальные активы - 430 тыс. руб. На 31.12.12 г. основные средства уменьшились на 567595 тыс. руб., а нематериальные активы на 316 тыс. руб., и стали составлять соответственно - 9569 тыс. руб. и 114 тыс. руб. Большую часть оборотных активов на 31.12.11 г. составляли запасы - 396783 тыс. руб. (32,95 %) и дебиторская задолженность - 216328 (17,96 %), денежные средства - 11692 тыс. руб. (0,97 %) и прочие оборотные активы - 1797 тыс. руб. (0,38%). На 31.12.12 г. весомую часть оборотных активов стали составлять запасы и дебиторская задолженность, однако по сравнению с г. запасы, денежные средства и прочие оборотные активы снизились на 298399 тыс. руб., 1097 тыс. руб. и 400 тыс. руб. соответственно и их доля в оборотных активах стала составлять 27,34 %, 2,94 %, 0,15 %. Дебиторская задолженность на 31.12.12 г. выросла на 23437 тыс. руб. (66,65%) и стала составлять - 239765 тыс. руб., что обусловлено увеличением объема продаж.

Анализ состава, структуры и динамики пассивов осуществим по данным таблицы 3.5.

Таблица 3.5

Анализ состава, структуры и динамики пассивов

|

|

|

На 31 декабря 2011 года |

На 31 декабря 2012 года |

Изменение за 2012 |

год, ± | |||||

|

№ п/п |

Разделы, группы статей, статьи баланса |

ТЫС. руб. |

8% К общему итогу баланса |

тыс. руб. |

В % к общему итогу баланса |

тыс. руб. |

В % к соответствую щей статье на 31 декабря предыдущего года |

в % к итогу баланса на 31 декабря предыдущего года j | ||

|

1 |

Капитал и резервы |

144714 |

12,02 |

-198544 |

-55,18 |

-343258 |

-237,20 |

-28,51 | ||

|

1.1 |

В т.ч. уставный капитал |

10 |

0,001 |

10 |

0,003 |

X |

X |

X | ||

|

1.2 |

собственные акции, выкупленные у акционеров |

X |

X |

X |

X |

X |

X |

X | ||

|

1.3 |

переоценка внеоборотных активов |

X |

X |

X |

X |

X. |

X |

X | ||

|

1.4 |

добавочный капитал (без переоценки) |

X |

X |

X |

X |

X |

X |

X | ||

|

1.5 |

резервный капитал |

1000 |

0,08 |

1000 |

0,28 |

X |

X |

X | ||

|

1.6 |

нераспределенная прибыль |

143704 |

11,93 |

-199554 |

-55,46 |

-343258 |

-237,20 |

-28.51 | ||

|

2 |

Долгосрочные обязательства |

X |

X |

X |

X |

X |

X |

X | ||

|

2.1. |

В т л. заемные средства |

X |

X |

X |

X |

X |

■ X |

X | ||

|

2.2 |

отложенные налоговые обязательства |

X |

X |

X |

X |

X |

X • |

X | ||

|

2.3 |

оценочные обязательства |

X |

X |

X |

X |

X |

X |

X | ||

|

2.4 |

прочие обязательства |

X |

X |

X |

X |

X |

X |

X | ||

|

3 |

Краткосрочные обязательства |

1059452 |

87,98 |

558339 |

155,18 |

-501 из |

-47,30 |

-41,61 | ||

|

3.1 |

В т.ч. заемные средства |

171000 |

14,20 |

86000 |

2.1,90 |

-85000 |

-49,7 |

-23,62 | ||

|

3 2 |

кредиторская задолженность |

888452 |

73,78 |

472339 |

131,28 |

-416113 |

46,84 |

-34,56 | ||

|

3.3 |

доходы будущих периодов |

X |

X |

X |

X |

X |

X |

X | ||

|

3.4 |

оценочные обязательства |

X |

X |

X |

X |

X |

X |

X | ||

|

3.5 |

прочие краткосрочные пассивы |

X |

X |

X |

X |

X |

X |

X | ||

|

4 |

Всего пассивов |

1204166 |

100 |

359795 |

100 |

-844371 |

-70,12 |

-234,68 | ||

|

4.1 |

В т.ч. задолженность участников (учредителей) по взносам в уставный капитал |

X |

X |

X |

X |

X |

|

X | ||

|

5 |

Итого реал ьные пассивы (стр. 4-стр. 4.1.) |

1204166 |

100 |

359795 |

j 100 |

-844371 |

-70,12 |

-234,68 | ||

На 31.12.11 г. значительную долю пассивов составляют краткосрочные обязательства, что говорит о значительном уровне финансовой зависимости организации. Собственный капитал составлял 144714 тыс. руб. или 12,02 %, . краткосрочные обязательства составляли 1059452 тыс. руб. или 87,98 %. На 31.12.12 г. собственного капитала у организации нет, образовался непокрытый убыток, ввиду того, что произошла реорганизация, вся нераспределенная прибыль была направлена на покрытие расходов, связанных с реорганизацией и на выплату дивидендов. На 31.12.12 г. составляют 558339 тыс. руб.

В структуре собственного капитала преобладающую часть на 31.12.11 г. составляла нераспределенная прибыль, на 31.12.12 г. образовался непокрытый убыток.

Динамика краткосрочных обязательств представлена на рис. 3.10.

Диаграмма на рисунке З.1О показывает, что в структуре краткосрочных обязательств преобладающую часть занимает кредиторская задолженность как на 31.12.11 г. так и на 31.12.12. г.

Уровень и динамику общей финансовой задолженности охарактеризуем по данным таблицы 3.6.

Коэффициент общей финансовой независимости на 31.12.11 г. равен 0,12, на 31.12.12 г. собственных источников у организации нет, так непокрытый убыток составляет 199554 тыс. руб. при уставном капитале в 10 тыс. руб.

Таблица 3.7

Расчет собственного капитала в обороте

|

№ п/п. |

Показатели |

На 31 декабря |

Изменение, ± | ||||

|

2010 г. |

2011 г. |

2012 г. |

всего за два года |

в т.ч. за | |||

|

2011 г. |

2012 г. | ||||||

|

1 |

Капитал и резервы, тыс. руб. |

148973 |

144714 |

-198544 |

-347517 |

-4259 |

-343258 |

|

2 |

Обязательства |

1087861 |

1059452 |

558339 |

-529522 |

-28409 |

-501113 |

|

3 |

Кредиты и займы под внеоборотные активы |

X |

X |

X |

X |

X |

X |

|

4 |

Доходы будущих периодов |

X |

X |

X |

X |

X |

X |

|

5 |

Задолженность участников (учредителей) но взносам в уставный капитал |

X |

X |

X |

X |

X |

X |

|

6 |

Внеоборотные активы |

52621.9 |

577594 |

9683 |

-516536 |

51375 |

567911 |

|

7 |

Оборотные активы |

710615 |

626571 |

350112 |

-360503 |

-84044 |

-276459 |

|

8 |

Запасы |

520269 |

396783 |

98384 |

-421885 |

-123486 |

-298399 |

|

9 |

Собственный капитал в обороте (СКО) |

-377246 |

-432880 |

-208227 |

X |

X |

X |

Собственный капитал в обороте за все отчетные даты отсутствует, что свидетельствует о том, что не только оборотные активы, но и часть внеоборотных активов сформирована за счет заемных средств.

Анализ платежеспособности ООО «ФК» охарактеризуем по данным таблице 3.8.

В отчетном периоде быстрореализуемые активы по сравнению с предыдущим периодом, в котором они составляли 11692 тыс. руб., снизились на 1097 тыс. руб. и стали составлять 10595 т. р. Активы со средним сроком ликвидности, напротив, за последние два года выросли на 72645 тыс. руб. Медленно реализуемые активы за два года снизились на 871748 тыс. руб. и стали составлять 99751 тыс. руб. Всего ликвидные активы на 31.12.11 г. составляли 626570 тыс. руб., а на 31.12.12 г. - 350111 тыс. руб., что на 276459 меньше. Коэффициент абсолютной ликвидности на 31.12.12 г. составил 0,02, это означает, что 2% текущих обязательств могут быть погашены за счет наиболее ликвидных активов, на 31.12.11 г. он составлял 0,01, что на 0,01 меньше отчетного. Уровень срочной ликвидности как на 31.12.11 г. так и на 31.12.12 г., не соответствует нижней границе нормативного его уровня, т.е. прогнозируемая платежеспособность организации при условии своевременного погашения дебиторской задолженности является неудовлетворительной. Однако отметим, что коэффициент срочной ликвидности на 31.12.12 г. вырос на 0,28 и составил - 0,45. Коэффициент текущей ликвидности на 31.12.12 г. составил 0,63, значение данного коэффициента также не соответствует нижней границе официально установленного его значения (2). На 31.12.11 г. коэффициент текущей ликвидности составлял 0,59, что на 0,04 меньше отчетного. Из вышесказанного следует, что в целом уровень ликвидности организации можно оценить как неудовлетворительный. Управленческие решения, направленные на повышение уровня платежеспособности и ликвидности, следует связывать с увеличением прибыли, оставляемой в распоряжении организации, сокращением дебиторской задолженности, улучшением управления денежными потоками.

Рис. 3.11 Уровень коэффициентов ликвидности на 31.12.11 г. и на 31.12.12 г.

Диаграмма на рисунке 3.11 свидетельствует о том, что несмотря на положительную динамику уровень коэффициентов ликвидности далек от нормативного значения, что говорит о неудовлетворительной платежеспособности организации.

Таблица 3.9

Оценка риска утраты платежеспособности

|

№ п/п |

Показатели |

Фактическое значение |

Минимальное нормативное знамение | ||

|

на конец 2011 г |

на конец 2012 г. | ||||

|

1 |

Коэффициент текущей ликвидности (К6) |

0,59 |

0,63 |

2 | |

|

0 |

Коэффициент обеснеченности собственными оборотными |

|

|

| |

|

|

средствами (К2) |

X |

X |

ОД | |

|

3 |

Коэффициент восстановления платежеспособности |

X |

0,32 |

1 | |

Произведенная оценка показывает, что организация по состоянию на конец 2012 года имеет неудовлетворительную структуру баланса и при сохранении сложившейся в отчетном году структуре активов и пассивов и финансовой политике не может восстановить свою платежеспособность в ближайшие шесть месяцев, т.к. коэффициент восстановления платежеспособности (0,32) не соответствует нормативному значению 1.

Таблица 3.10

Расчет средней продолжительности одного оборота оборотных активов, в т.ч. запасов, в днях

Средняя стоимость оборотных активов в 2012 г. равна 488342 тыс.руб., 2011 г. она составляла 668593 тыс.руб., т.е. снизилась на 180251 тыс.руб. Однодневный оборот в 2012 г. равен 10149 тыс.руб., это выше предыдущего периода на 1236 тыс.руб. Средняя продолжительность одного оборота оборотных активов в 2011 г. составлял 75,01 дней, в 2012 г. - 48,12 дня, т.е. эффективность использования оборотных активов увеличилась. Средняя продолжительность одного оборота запасов также уменьшилась в 2012 г. На 27,05 дней и теперь составляет 24,39 дней.

Таблица 3.11

Расчет влияния изменения однодневной выручки от продаж и продолжительности одного оборота в днях на изменение средней стоимости оборотных активов, в т.ч. запасов.

|

№ п/п |

Факторы |

Изменение средней стоимости, ± | |||

|

оборотных активов |

запасов | ||||

|

расчет |

результат, т.р. |

расчет |

результат, т.р. | ||

|

|

Изменение однодневной выручки от продаж |

(10149-8913)*75,01 |

927)2,36 |

(10149-8913)*51,44 |

63579,84 |

|

2. |

Изменение продолжительности одного оборота в днях |

(48,12-75,01)*8913 |

-239670,57 |

(24,39-51,44)*8913 |

-241096,65 |

|

|

Итого |

|

-146958,21 |

|

-177516,81 |

Экономическим результатом ускорения оборачиваемости оборотных активов в целом на 27 дней явилось высвобождение финансовых ресурсов из оборота в размере 239670,57 тыс. руб.

Таблица 3.12

Анализ динамики объема, состава и структуры дебиторской и кредиторской задолженности

|

№ п/п |

Показатели |

На конец 2011 |

На конец 2012 |

Изменение i |

Темп роста, % | |||||

|

сумма, тыс. руб. |

УД- вес, % |

сумма, тыс. руб. |

УД- вес, % |

суммы, тыс. руб. |

уд. веса, % |

| ||||

|

1 |

Дебиторская задолженность, всего |

216328 |

100 |

239765 |

100 |

23437 |

100 |

110,8 | ||

|

1.1 |

в т.ч.: долгосрочная дебиторская задолженность |

X |

X |

X |

X |

X |

X |

X | ||

|

1.2 |

краткосрочная дебиторская задолженность, из нее: |

216328 |

100 |

239765 |

100 |

23437 |

X |

110,8 | ||

|

1.2.1 |

задолженность покупателей и заказчиков |

180204 |

83 |

216687 |

90 |

36483 |

0,07 |

120,2 | ||

|

1.2.2 |

авансы выданные |

X |

X |

X |

X |

X |

X |

X | ||

|

1.2.3 |

прочая задолженность (стр. 1.2-стр. 1.2.1 - стр. 1.2.2) |

36124 |

17 |

23078 |

10 |

-13046 |

-0,07 |

63,9 | ||

|

2 |

Кредиторская задолженность, всего, в т.ч.: |

1059452 |

100 |

558339 |

100 |

-501113 |

X |

52,7 | ||

|

2.1 |

долгосрочная кредиторская задолженность, из нее: |

X |

X |

X |

X |

X |

X |

X | ||

|

2.1.1 |

займы |

X |

X |

X |

X |

X |

X |

X | ||

|

2.2 |

краткосрочная кредиторская задолженность с учетом заемных средств, в т.ч.: |

1059452 |

100 |

558339 |

100 |

-501113 |

X |

52.7 | ||

|

2.2.1 |

заемные средства |

171000 |

16,14 |

86000 |

15,40 |

-85000 |

-0,74 |

50,3 | ||

|

2.2.2 |

кредиторская задолженность, из нее: |

888452 |

83,86 |

472339 |

84,60 |

-416113 |

0,74 |

53,2 | ||

|

2.2.2.1 |

задолженность поставщикам и подрядчикам |

834981 |

78,81 |

365636 |

65.47 |

-469345 |

-13,34 |

43,79 | ||

|

2.2.2.2 |

авансы полученные |

733 |

0,07 |

1 |

0,0002 |

-732 |

-0,0698 |

0,14 | ||

|

2.2.2.3 |

задолженность персоналу организации |

46752 |

4,41 |

83987 |

15,04 |

37166 |

10,61 |

179,59 | ||

|

2.2.2.4 |

задолженность внебюджетным фондам |

3268 |

0,31 |

3580 |

0,65 |

312 |

0,34 |

109,5 | ||

|

2.22.5 |

задолженность по налогам и сборам |

2558 |

0,24 |

15229 |

2,73 |

12671 |

2,49 |

595,3 | ||

|

2.22.6 |

заложенность участникам (учредителям) по выплате доходов |

X |

X |

3792 |

0.69 |

3792 |

3792 |

100 | ||

|

2.22.1 |

прочие кредиторы |

160 |

0.02 |

114 |

0,01 |

-46 |

-0,01 |

128,8 | ||

Рис. 3.13 Структура дебиторской задолженности на 31.12.11 г. и 31.12.12 г.

Организация не имеет долгосрочной дебиторской задолженности, что несомненно улучшает планируемые на следующий отчетный период и платежеспособность, и денежную ликвидность, и свидетельствует о разумной договорной политике. Краткосрочная дебиторская задолженность на 31.12.12 г. по сравнению с 31.12.11 г. выросла на 23437 тыс. руб. и стала составлять 239765 тыс. руб. Такой рост является следствием, прежде всего, роста задолженности покупателей и заказчиков за проданные им товары, оказанные услуги.

Как видно из рисунка 3.13, дебиторская задолженность с покупателями и заказчиками выросла на 7%, а по расчетам с разными дебиторами и кредиторами на 2%, это обусловлено ростом продаж в 2012 г.

Рис. 3.14. Структура кредиторской задолженности на 31.12.11 г. и на 31.12.12 г.

Общая величина кредиторской задолженности на 31.12.12 г. снизилась на 501113 тыс. руб., отмеченное снижение вызвано прежде всего уменьшением краткосрочной кредиторской задолженности на 416113 тыс. руб. или на 46,8 %, которая составила на конец года 472339 тыс. руб., такое снижение связано со снижением задолженности поставщикам товарноматериальный ценностей. Размер краткосрочных заемных средств на 31.12.12 г. снизился на 85000 тыс. руб. и стал составлять 86000 тыс. руб.

Таблица 3.13

Расчет показателей оборачиваемости краткосрочной дебиторской и краткосрочной кредиторской задолженности

|

№ п/п |

Показатели |

2011 г. |

2012 г. |

Изменение, ± |

|

1 |

Средний остаток краткосрочной дебиторской задолженности, тыс. руб. |

191724 |

228045,5 |

36321,5 |

|

2 |

Средний остаток краткосрочной кредиторской задолженности с учетом заемных средств, тыс. руб. вт.ч.: |

1073656,5 |

808895,5 |

' -264761 |

|

2.1 |

заемных средств |

161050 |

128500 |

-32550 |

|

2.2 |

кредиторской задолженности |

912606,5 |

680395,5 |

-232211 |

|

3 |

Выручка от продаж, тыс. руб. |

3208818 |

3653647 |

444829 |

|

4 |

Показатели оборачиваемости краткосрочной дебиторской задолженности: |

|

|

|

|

4.1 |

коэффициент оборачиваемости |

16,74 |

16,02 |

-0,72 |

|

42 |

коэффициент закрепления |

0,05 |

0,06 |

0,01 |

|

43 |

средняя продолжительность одного оборота в днях |

21,51 |

22,47 |

0,96 |

|

5 |

Показатели оборачиваемости краткосрочной кредиторской задолженности е учетом заемных средств: |

|

|

|

|

5.1 |

коэффициент оборачиваемости |

2,99 |

4,52 |

1,53 |

|

52 |

коэффициент закрепления |

0,33 |

0,22 |

-0,11 |

|

53 |

средняя продолжительность одного оборота в днях |

120,45 |

79,70 |

-40,75 |

|

6 |

Показатели оборачиваемости заемных средств: |

|

|

|

|

6.1 |

коэффициент оборачиваемости |

19,92 |

28,43 |

8,51 |

|

62 |

коэффициент закрепления |

0,05 |

0,04 |

-0,01 |

|

63 |

средняя продолжительность одного оборота в днях |

18,07 |

12,66 |

-5,41 |

|

7 |

Показатели оборачиваемости кредиторской задолженности: |

|

|

|

|

7.1 |

коэффициент оборачиваемости |

3,52 |

5,37 |

1,85 |

|

72 |

коэффициент закрепления |

0,28 |

0,19 |

-0,09 |

|

73 |

средняя продолжительность одного оборота в днях |

102,39 |

67,04 |

-35,35 |

Рис. 3.15 Средняя продолжительность одного оборота в днях

Рис. 3.16 Коэффициент оборачиваемости на 31.12.11 г. и на 31.12.12 г.

Средняя продолжительность одного оборота дебиторской задолженности в 2011 г.составляла 21,51 день, а в отчетном - 22,47 дней, т.е. наблюдается несущественный рост продолжительности оборота. Ускорилась оборачиваемость кредиторской задолженности на 35,35 дня и стала составлять в 2012 г. 67,04 дня. ООО «ФК» осуществляет эффективную кредитную политику, т.к. средний период оборота кредиторской задолженности превышает средний период оборота дебиторской задолженности в 2011 г. на 80,88 дней, в 2012 г. на 44,57 дней.

Таблица 3.14

Основные показатели, характеризующие финансовое состояние организации

|

№ п/п |

Показатели |

Фактическое значение |

Нормативное (рекомендуем ое)значение | ||

|

на конец 2011 г. |

на конец 2012 г. | ||||

|

1 |

Коэффициент общей финансовой независимости |

0.12 |

X |

0,6 | |

|

2 |

Собственный капитал в обороте, тыс. руб. |

отсутствует | |||

|

3 |

Коэффициент абсолютной ликвидности |

0,02 |

0,01 |

0,5-0.1 | |

|

4 |

Коэффициент срочной ликвидности |

0,17 |

0,22 |

1,0 | |

|

5 |

Коэффициент текущей ликвидности |

0,65 |

0,59 |

2,0 | |

|

6 |

Коэффициент возможной утраты платежеспособности |

X |

0,32 |

1 | |

|

7 |

Превышение стоимости чистых активов над величиной уставного капитала (+) или превышение величины уставного капитала над стоимостью чистых активов (-). тыс, руб. |

-198544 |

+144714 |

X | |

|

8 |

Коэффициент соотношения дебиторской и кредиторской задолженностей |

0,24 |

0,51 |

X | |

|

9 |

Удельный вес сомнительной дебиторской задолженности в общей ее величине |

X |

X |

X. | |

|

10 |

Средняя продолжительность одного оборота в днях: |

|

|

| |

|

10.1 |

оборотных активов |

75,01 |

48,12 |

X | |

|

10.2 |

запасов |

51,44 |

24,39 |

X | |

|

10.3 |

дебиторской задолженности |

21,51 |

22,47 |

X | |

|

10.4 |

кредиторской задолженности |

102,39 |

67,04 |

■ х | |

Уровень финансовой устойчивости ООО «Фабрика качества» в 2012 г. так же как ив 2011 г. остается неудовлетворительным:

- высокий уровень финансовой зависимости от заемного капитала;

- отсутствие капитала в обороте;

- неудовлетворительный уровень платежеспособности, так как текущие обязательства не могут быть погашены за счет стоимости всех ликвидных оборотных активов;

- чистые активы в 2012 г. меньше уставного капитала на 198554 тыс. руб.;

- соотношение дебиторской и кредиторской задолженностей составило 0,51, что свидетельствует о том, что кредиторская задолженность остается дополнительным источником финансирования деятельности;

- средняя продолжительность оборота кредиторской задолженности превышает среднюю продолжительность дебиторской задолженности, что обеспечивает приток денежных средств, на основе эффективной кредитной политики организации.

Таким образом, к основным рекомендациям по обеспечению уровня функционирования организации в будущем относится привлечение долгосрочных кредитов и займов на осуществление капитальных вложений и развитие бизнеса.

Таблица 3.15.

Факторный анализ динамики прибыли до налогообложения

|

№ п/п |

Слагаемые прибыли до налогообложения |

Фактически, тыс. руб. |

Влияние изменения на прибыль до налогообложения, ± | |||

|

2011 год |

2012 год |

в сумме, тыс. руб. |

в % к прибыли до налогообложения 2011 года | |||

|

1. |

Прибыль от продаж (сто. 1.1- стр. 1.2-стр. 1.3), в том числе: |

43111 |

244635 |

201524 |

446 | |

|

1.1 |

валовая прибыль |

162327 |

382816 |

220489 |

488 | |

|

1.2 |

коммерческие расходы |

119216 |

138181 |

-18965 |

-42 | |

|

1.3 |

управленческие расходы |

X |

X |

X |

X | |

|

2 |

Прочий финансовый результат (стр.2.1-стр.2.2) |

2045 |

6577 |

4532 |

10 | |

|

2.1 |

прочие доходы (стр.2.1.1+стр.2.1.2+стр.2.1.3) из них: |

350469 |

206499 |

-143970 |

-319 | |

|

2.1 Л |

проценты к получению |

X |

X |

X |

X | |

|

2.1.2 |

доходы от участия: |

X |

X |

X |

X | |

|

2.1.3 |

прочие доходы |

350469 |

206499 |

-143970 |

-319 | |

|

2.2 |

прочие расходы (стр.2.2.1.+етр.2.2.2) из них: |

348424 |

199922 |

148502 |

329 | |

|

2.2.1 |

проценты к уплате1 |

7147 |

9612 |

-2465 |

-5,46 | |

|

2.2.2 |

прочие расходы |

341277 |

190310 |

150967 |

334,3 | |

|

3. |

Прибыль до налогообложения (стр. 1 + стр.2) |

45156 |

251212 |

206056 |

456 | |

Прибыль до налогообложения в 2012 г. по сравнению с 2011 г. выросла на 206056 тыс. руб., в том числе за счет роста прочего финансового результата на 4532 тыс. руб. При этом следует отметить, что прочие доходы снизились на 143970 тыс. руб., а прочие расходы на 148502 тыс. руб.

Рис. 3.17 Финансовые результаты деятельности ООО «ФК»2011-2012 г.