- •Аналіз обсягів та структури інвестиційних вкладень підприємства

- •Аналіз грошових потоків від інвестиційної діяльності, тис. Грн.

- •Приклад 1

- •Приклад 2

- •Аналіз рентабельності інвестиційних проектів, тис. Грн.

- •Приклад 3

- •9.3. Аналіз фінансових інвестицій у системі прийняття управлінських рішень

- •Аналіз дохідності облігацій

- •Приклад 4

- •Приклад 5

- •Аналіз дохідності акцій

- •Приклад 6

- •Приклад 7

- •Приклад 8

- •Питання для самоперевірки

Я

Приклад 7

кщо цінний папір генерує потік

грошових коштів лише один раз — у момент

його погашення, то його дюрація дорівнює

періоду обігу. Наприклад, трирічний

депозитний сертифікат з умовою виплати

основної суми і відсотків після закінчення

періоду обігу та проданий за номінальною

вартістю, має дюрацію 3 роки. Але для

всіх цінних паперів, за якими виплати

проводяться кілька разів до досягнення

строку погашення, дюрація буде коротшою

за тривалість періоду обігу.

Облігація номінальною вартістю 1000 грн. погашається через 4 роки і має купон 25%. Якою буде дюрація цього цінного паперу за умови виплати відсоткового доходу один раз на рік протягом усього періоду обігу, якщо його дисконтована ціна становить 900 грн.? Якому напряму інвестування коштів має віддати перевагу підприємство, якщо термін окупності альтернативного варіанту інвестування становить 3,5 роки?

Середньозважений строк погашення обчислимо за допомогою табл. 9.4.

Таблиця 9.4

Аналіз дюрації цінного паперу

|

Періоди (і) |

Грошовий потік за період, CFi |

Дисконт*

|

Приведена вартість CFi · kd |

Зважена

приведена вартість

|

Складові

дюрації

|

|

1 |

250 |

0,800 |

200 |

0,222 |

0,222 |

|

2 |

250 |

0,640 |

160 |

0,178 |

0,356 |

|

3 |

250 |

0,512 |

128 |

0,142 |

0,426 |

|

4 |

1250 |

0,410 |

512 |

0,569 |

2,276 |

|

Дюрація |

3,280 | ||||

* Коефіцієнт дисконтування kd знайдено за таблицями приведеної вартості.

Отже, у термінах приведеної вартості період окупності облігації становитиме 3,28 року, що і є середньозваженим строком погашення — дюрацією, а тому підприємству доцільно вибрати саме цей напрям вкладення коштів.

Прогнозний аналіз цінових змін цінного паперу базується на існуванні залежності між змінами ринкових відсоткових ставок і ціною цінного паперу (у відсотках):

![]() (9.14)

(9.14)

де Р — зміна ціни цінного паперу (у відсотках); r* — прогнозована відсоткова ставка на ринку; r — чинна відсоткова ставка.

Вплив відсоткових ставок на зміну вартості цінного паперу в грошовому вираженні обчислюється за формулою:

![]() (9.15)

(9.15)

де ΔР — зміна ціни цінного паперу (у грошовому вираженні); Р — ринкова ціна цінного паперу.

Для оцінки зміни вартості цінного паперу дюрацію зі знаком «мінус» необхідно помножити на його поточну ціну та зміну відсоткових ставок на ринку з урахуванням дисконту. Цінні папери з високим купонним доходом мають коротшу дюрацію порівняно з цінними паперами, які характеризуються низьким відсотковим доходом на купон і таким самим рівнем ринкової дохідності. Тому цінні папери з високим купонним доходом мають нижчий рівень цінового ризику. І навпаки, низькокупонні папери можуть дати високий дохід за зміни відсоткових ставок на ринку, але при цьому з ними пов’язано більший ціновий ризик. З огляду на ці закономірності перший тип цінних паперів більше підходить консервативному інвестору, а другий — прихильнику спекулятивного доходу.

Проаналізуємо зміну вартості облігації, яка нині продається за ціною 900 грн., якщо дюрація дорівнює 3,28 року, а прогноз свідчить про підвищення відсоткових ставок на ринку протягом поточного року з 25% до 35%.

Отже, підвищення ринкових ставок на 10% призведе до зниження ціни облігації на 26,24%, або на 236,16 грн., і ринкова ціна облігації через рік становитиме 663,84 грн.

Маючи намір придбати певні цінні папери, менеджер підприємства має вирішити, чи прийнятна для нього така цінова чутливість і чи не будуть інші цінні папери точніше відповідати його поточним потребам. Також необхідно оцінити ймовірність значних змін відсоткових ставок на ринку протягом періоду обігу цінного паперу. Аналіз цих аспектів дасть змогу прийняти обґрунтоване рішення щодо купівлі чи продажу цінних паперів.

9.4. Аналіз ризику та ефективності управління портфелем фінансових інвестицій

В економічній літературі та практиці термін «ризик» вживається досить часто і залежно від контексту в це поняття вкладається різний зміст. У загальному розумінні ризиком називають невизначеність щодо настання тієї чи іншої події в майбутньому. Ризик вимірюється ймовірністю того, що очікувана подія не відбудеться і це призведе до небажаних наслідків. У підприємницькій діяльності ризик пов’язується насамперед з фінансовими втратами, що стають неминучими в разі реалізації певних ризиків.

Усі види ризиків, властиві тим чи іншим цінним паперам, — відсотковий, кредитний, діловий, інфляційний, дострокового погашення, ліквідності в сукупності формують загальний ризик даного інструменту, який порівнюється з його дохідністю. Ризик полягає в тому, що очікування власника щодо рівня дохідності цінних паперів можуть не справдитись і якусь частину доходів буде втрачено. При цьому оцінюється очікуваний дохід, а сукупний ризик розглядається як невизначеність щодо можливості отримання цього доходу, тобто як рівень мінливості (варіабельності) доходу. Отже, дохідність портфеля, на яку сподівається його власник, є випадковою величиною, і тому його кількісна оцінка не може бути однозначною. У цілому вимірювання ризику фінансових інвестицій є багатоаспектною проблемою як з погляду методики аналізу, так і з позицій ефективного управління інвестиційним портфелем.

На практиці для визначення міри ризику використовуються різноманітні показники, які, в основному, репрезентовані статистичними величинами, такими як дисперсія, стандартне відхилення, коефіцієнти кореляції і коваріації. Ці характеристики цінного паперу показують, в якій мірі та з якою ймовірністю його фактична дохідність може відрізнятися від очікуваної. Величина ризику визначається на базі аналізу реальних даних про дохідність цінних паперів за попередні періоди за допомогою статистичних методів. Коротко охарактеризуємо основні статистичні показники ризиковості.

Найчастіше в процесі аналізу ризику цінного паперу використовують коефіцієнт (бета). Для окремого цінного паперу розраховують як відношення коваріації дохідності паперу та ринку в цілому до дисперсії дохідності ринку:

![]() ,

(9.16)

,

(9.16)

де

— бета

цінних паперів;

![]() — коваріація ціни цінного паперуP

та ринку R;

— коваріація ціни цінного паперуP

та ринку R;

![]() —дисперсія

ринку.

—дисперсія

ринку.

Коваріація змінних P i R обчислюється за формулою:

![]() , (9.17)

, (9.17)

де

![]() —

відповідно середні значення ряду.

—

відповідно середні значення ряду.

Коефіцієнт кореляції

![]() показує

щільність залежності між двома рядами

динаміки і розраховується за формулою:

показує

щільність залежності між двома рядами

динаміки і розраховується за формулою:

![]() (9.18)

(9.18)

де P, R — стандартні відхилення дохідності цінного паперу та дохідності ринку відповідно.

Стандартне відхилення показує, наскільки широким є розрив між значеннями конкретного спостереження та середнім значенням ряду, і обчислюється за формулою:

![]() , (9.19)

, (9.19)

де

Рi

— значення

доходу за цінним папером в i-му

спостереженні;

![]() —

середнє значення ряду;n

— кількість

спостережень. Стандартне відхилення

дохідності ринку обчислюється аналогічно.

Квадрат стандартного відхилення

називається дисперсією.

—

середнє значення ряду;n

— кількість

спостережень. Стандартне відхилення

дохідності ринку обчислюється аналогічно.

Квадрат стандартного відхилення

називається дисперсією.

Як бачимо, для розрахунку коефіцієнта необхідно мати дані про динаміку ринкової дохідності цінного паперу. Як правило, таким показником уважають фондовий індекс, який користується найбільшою популярністю на даному ринку. На міжнародних ринках найчастіше використовують індекс Standard & Poor’s, побудований на основі динаміки цін на акції п’ятисот найбільших компаній (S&P 500 index), на ринках Японії — індекс Nikkey.

Рішення про доцільність інвестування коштів у фінансові активи підприємство має приймати на основі результатів аналізу співвідношення дохідності та ризику, в результаті якого визначається, чи достатня очікувана дохідність цінного паперу для компенсації пов’язаного з ним ризику. Але найчастіше інвестор працює не з одним, а з кількома інвестиційними цінними паперами, які в сукупності формують портфель. Властивості портфеля відрізняються від властивостей окремих цінних паперів, зокрема щодо визначення рівня ризику.

Теорію вибору ефективного портфеля фінансових інвестицій, яку вперше розробив Г. Марковіц у 1950-х роках, згодом суттєво вдосконалили Р. Трейнор, Дж. Лінтнер, У. Шарп та інші. Розглянемо основні її положення.

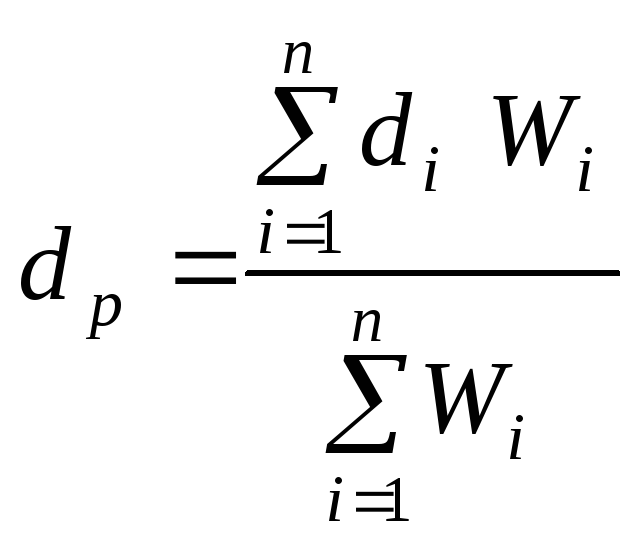

Дохідність портфелю є адитивною величиною і дорівнює сумі доходів, що їх генерують окремі цінні папери. Середня ставка дохідності портфеля (dp) визначається як середньозважена величина дохідності фінансових інструментів, що входять до його складу:

, (9.20)

, (9.20)

де

di

— дохідність i-го

виду цінних паперів

(i

=

![]() );

Wi

— обсяг

цінних паперів i-го

виду

в

портфелі; n

— кількість видів цінних паперів у

портфелі.

);

Wi

— обсяг

цінних паперів i-го

виду

в

портфелі; n

— кількість видів цінних паперів у

портфелі.

На відміну від дохідності ризик портфеля не обов’язково вимірюється середньозваженою величиною сукупності ризиків окремих портфельних інвестицій, оскільки різні види цінних паперів по-різному реагують на зміну кон’юнктури ринку. Стандартні відхилення дохідності цінних паперів у багатьох випадках можуть взаємно погашатися, результатом чого стає зниження загального ризику портфеля за збереження його дохідності. Отже, ризик портфеля значною мірою залежатиме від кількості видів цінних паперів, які формують портфель, та від того, наскільки і в якому напрямку змінюється їхня дохідність за зміни кон’юнктури ринку.

У процесі аналізу портфеля заведено виокремлювати дві складові сукупного ризику: систематичний та несистематичний ризики. Систематичний ризик є частиною загального ризику системи, залежить від стану економіки в цілому і зумовлюється макроекономічними чинниками, такими як динаміка інвестицій, обсяги зовнішньої торгівлі, зміни податкової політики, стан платіжного балансу, а тому він наявний у діяльності всіх суб’єктів господарського процесу. Систематичний ризик називають недиверсифікованим, або ринковим, оскільки його не можна зменшити диверсифікацією (включенням до портфеля різних за характеристиками цінних паперів). Отже, диверсифікований портфель характеризується тільки систематичним ризиком, який вимірюють за допомогою коефіцієнта бета ().

Несистематичний ризик пов’язано з невизначеністю діяльності конкретного емітента цінних паперів. Інвестор має змогу уникнути даного ризику, сформувавши ефективний портфель, тобто такий набір цінних паперів, який уможливлює взаємне компенсування коливання дохідності різних інструментів, коли недостатня дохідність одного цінного паперу компенсується підвищеною дохідністю іншого. Для зниження несистематичного ризику і застосовується метод диверсифікації. Ризик недиверсифікованого портфеля вимірюється стандартним відхиленням.

Коефіцієнт бета для портфеля в цілому (р) розраховується як середньозважене значення величин бета (і) тих видів цінних паперів, що входять до його складу, з урахуванням їх питомої ваги в структурі портфеля. Слід наголосити на тому, що кожен вид цінних паперів має власний коефіцієнт і ,який є індексом дохідності даного цінного паперу щодо середньої дохідності на фондовому ринку. Отже, якщо до складу портфеля підприємства включено різні види цінних паперів, то коефіцієнт бета визначається окремо для кожного з них за (9.16), після чого р обчислюють за формулою:

![]() , (9.21)

, (9.21)

де і — коефіцієнт бета і-го виду цінних паперів, що входять до складу портфеля; і — питома вага і-го виду цінних паперів у портфелі; n — кількість видів цінних паперів у портфелі підприємства.

Коефіцієнт р показує, наскільки зміниться дохідність портфеля за зміни очікуваної дохідності ринкового портфеля на 1%. Для ринкового портфеля р беруть за одиницю. Для портфеля з р < 1 зміни кон’юнктури ринку менше позначатимуться на його дохідності, натомість дохідність портфеля з р > 1 зміниться більше, ніж дохідність усього ринку. Наприклад, якщо р = 1,3, то за підвищення дохідності ринку на 2% дохідність портфеля зросте на 2,6%. За зниження дохідності ринкового портфеля на 2% показники дохідності такого портфеля зменшаться також на 2,6%, що свідчить про вищий рівень ризику портфеля проти середньоринкового ризику. За значенням бета портфелі ділять на агресивні (р > 1) та захисні (р < 1). Якщо р = 1, то ризик портфеля збігається з ризиком системи. Значення бета може бути не тільки додатним, а й від’ємним. Це означає, що дохідність ринку і портфеля цінних паперів, сформованого інвестором, змінюються в протилежних напрямах.

У процесі управління портфелем перед інвестором постійно постає завдання аналізу співвідношення ризику та дохідності портфеля. Нині найбільш уживаною є методика аналізу цієї залежності на основі моделі оцінки вартості капітальних активів (САРМ). Відповідно до основних положень моделі САРМ дохідність портфеля цінних паперів (dp) розглядається як функція трьох змінних: систематичного ризику портфеля (р), очікуваної дохідності портфеля (dm) та ставки доходу за безризиковими цінними паперами (do). Залежність між очікуваною дохідністю та ризиком виражається формулою:

dp = do + p · (dm – do). (9.22)

За економічним змістом перевищення дохідності портфеля над безризиковою ставкою є премією, що її отримує його власник за ризик, який він узяв на себе, придбавши певні цінні папери в процесі формування портфеля.

На основі даної моделі аналізують ефективність управління портфелями цінних паперів. Коефіцієнт ефективності розраховується як відношення різниці між дохідністю портфеля (реальною або очікуваною) та безризиковою ставкою до показника, який відображає ризик портфеля. У теорії управління обґрунтовано кілька коефіцієнтів ефективності, які можуть бути використані в процесі аналізу та прийняття управлінських рішень. У цілому коефіцієнти ефективності управління портфелями цінних паперів мають однакову структуру, але різняться за способами вимірювання ризиковості портфеля.

У процесі аналізу ефективності диверсифікованого портфеля часто використовують коефіцієнт Трейнора (kT):

kT

=

![]() , (9.23)

, (9.23)

де dp — дохідність портфеля інвестора за період, що аналізується.

Коефіцієнт Шарпа доцільно застосовувати для аналізу недиверсифікованого портфеля цінних паперів (kS):

kS

=

![]() , (9.24)

, (9.24)

де p — стандартне відхилення дохідності портфеля інвестора.

Методику визначення коефіцієнтів ефективності управління портфелями цінних паперів та їх порівняльний аналіз продемонструємо прикладом.