- •Содержание

- •Глава 1. Кредитная деятельность банка: теоретические аспекты

- •1.1 Базовые принципы кредитования

- •1.2 Классификация банковских кредитов

- •1.3 Основные этапы кредитования в коммерческом банке

- •Глава 2. Анализ организации процесса кредитования в оао «банк екатеринбург»

- •2.1 Показатели, характеризующие кредитную деятельность оао «Банк Екатеринбург»

- •2.2 Кредитная политика оао «скб-банк»

1.2 Классификация банковских кредитов

В Законе «О банках и банковской деятельности» предусмотрено, что кредитная организация может предоставлять кредиты под залог движимого и недвижимого имущества, государственных и иных ценных бумаг, гарантии и иные обязательства в соответствии с федеральными законами.

Классификация видов и форм кредитования может быть проведена по ряду признаков.

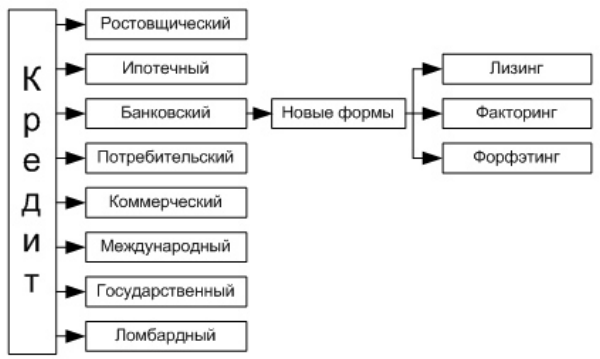

Рис. 2. Виды и формы кредита

Исторически первой формой кредита стал ростовщический кредит, когда ссуды предоставлялись за очень высокую плату. Ростовщический процент обычно превышал 100% и часто достигал 300-500% годовых. По ростовщическому проценту требовалось обязательное материальное обеспечение ссуды.

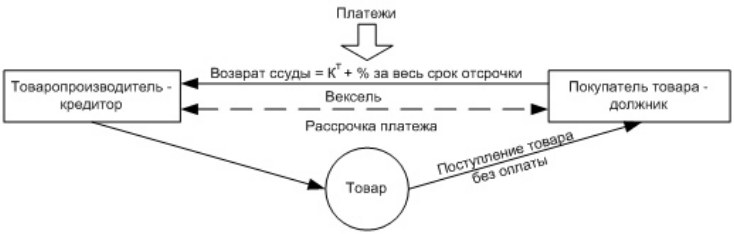

Коммерческий кредит - это предоставление товара продавцом покупателю с отсрочкой платежа. Поскольку немедленной оплаты не происходит, то срок кредита - это срок отсрочки платежа. За этот кредит, естественно, взимаются проценты (рис. 3).

Рис. 3. Коммерческий кредит

Банковский кредит - это предоставление ссуды кредитополучателю в основном кредитным учреждением (банком) на условиях возврата, платы, на срок и на строго оговоренные цели, а также чаще всего под гарантии или под залог. Получателями банковского кредита могут быть и физические, и юридические лица (рис. 4).

Рис. 4. Банковский кредит

Таким образом, банк - это учреждение, торгующее кредитами, формирующимися из денег, мобилизуемых на вклады.

Прибыль банка = Ссудный процент - Депозитный процент

Как следует из представленной формулы, банк, торгуя кредитами, чтобы получать прибыль, должен поддерживать соотношение:

Ссудный процент ≥ Депозитный процент

Таким образом, выгодность ссуд выражается в норме процента, которая представляет собой отношение суммы процента к величине ссудного капитала.

Норма процента - динамичная величина и зависит прежде всего от соотношения спроса и предложения ссудного капитала, которые, в свою очередь, определяются многими факторами, в частности:

- масштабами производства;

- размерами денежных накоплений, сбережений всех классов и слоев общества;

- соотношением между размерами кредитов, предоставленных государством, и его задолженностью;

- циклическими колебаниями производства;

- его сезонными условиями;

- темпом инфляции (при её усилении процентные ставки растут);

- государственным регулированием процентных ставок;

- международными факторами (неуравновешенностью платежных балансов, колебаниями валютных курсов, бесконтрольной деятельностью мирового рынка ссудных капиталов и т.д.).

Банковский кредит имеет целый ряд особенностей:

- участие в кредитной сделке одного из кредитных учреждений;

- широкий спектр участников;

- денежная форма предоставления ссуды;

- широкая вариация сроков ссуды;

- дифференциация условий кредита.

Последнее породило новые формы банковского кредитования: лизинг, факторинг и форфейтинг. Лизинг - это соглашение о долгосрочной аренде движимого и недвижимого дорогостоящего имущества. Кредитные отношения в лизинговой сделке возникают между лизингодателем, которым может быть банк или финансовая компания, и лизингополучателем - фирмой, использующей объекты лизинга в своей деятельности. Лизинг - это сочетание кредита с арендой. Лизинг всегда обслуживается долгосрочным кредитом, который гасится либо денежным платежом, либо компенсационным платежом (товарами, произведенными на арендованном оборудовании).

Факторинг - посредническая операция (дилинг) кредитного учреждения по взысканию денежных средств с должников своего клиента и управление его долговыми требованиями.

Потребительский кредит связан с кредитованием банками конечного потребителя (населения). Его основные характеристики:

- заемщиками выступают физические лица;

- целевое назначение таких ссуд - использование их для удовлетворения конечных потребностей населения.

Государственный кредит - выступает в форме займов государства у населения, юридических лиц, иностранных государств в целях покрытия дефицита госбюджета или финансирования государственных расходов.

Международный кредит - это предоставление ссуд в коммерческой или банковской форме кредиторами одной страны заемщикам другой страны. Кредиторами и заемщиками по международному кредитованию выступают государства и юридические лица (банки и фирмы).

Ипотечный кредит - предоставление долгосрочной ссуды под залог недвижимого имущества (земли, жилища и прочее). Этот кредит предоставляется на длительные сроки, под залог недвижимого имущества. Ломбардный кредит - краткосрочный финансовый кредит под залог легкореализуемого движимого имущества.

Все вышеперечисленные виды кредита делятся также по принципу срочности на: кратко - (от 1 дня до 1 года), средне - (от 1 года до 5 лет) и долгосрочные (свыше 5 лет).

Особенность современной системы банковского кредитования заключается в ее зависимости не только от собственных и привлеченных средств банка, но и от специальных нормативов, устанавливаемых центральным банком. Существенным признаком кредитования является договорная основа. Банк заключает с клиентом кредитный договор, в котором оговариваются права и обязанности сторон. В условиях переходного периода банки постепенно отошли от принципа отраслевого подхода при выборе схемы кредитования предприятий и организаций. Преобладающим стал принцип унифицированного (единообразного) порядка кредитования, при котором отраслевые особенности организации выдачи и погашения ссуд зачастую сглаживаются.