Конспект_лекцій_МЕ

.pdf

удосконаленні торговельного законодавства. ЮНСІТРАЛ розповсюджує інформацію про зміст правових документів із зазначенням їхніх переваг5.

5 http://ebooktime.net/book_375.html

91

Тема 8. Світовий фінансовий ринок

1.Фінансові ресурси світового господарства.

2.Світовий фінансовий ринок та його структура.

3.Міжнародні фінансові потоки та світові фінансові центри.

1.Темою нашого розгляду є світовий фінансовий ринок, який об’єднує національні фінансові ринки країн та міжнародний фінансовий ринок, що різняться умовами емісії та механізму обігу фінансових активів. У широкому розумінні до складу світового фінансового ринку належить також система офіційної міжнародної фінансової допомоги, що формувалася у повоєнні роки і передбачає особливі умови перерозподілу фінансових ресурсів: міждержавне кредитування, кредити міжнародних організацій, надання грантів. Окремо розглядають міжнародний рух золотовалютних резервів, що складаються з офіційних та приватних резервних фінансових активів.

Світовий фінансовий ринок виник на основі інтеграційних процесів між національними фінансовими ринками (приблизно середина 60-х років ХХ ст.). Інтеграція фінансових ринків окремих країн виявлялась у зміцненні зв’язків, розширенні контактів між національними фінансовими ринками, їх прогресуючому переплетенні.

Об’єктивною основою становлення світового фінансового ринку стали:

-розвиток міжнародного поділу праці;

-інтернаціоналізація суспільного виробництва;

-концентрація і централізація фінансового капіталу.

Інтернаціоналізація виробництва — основна передумова інтернаціоналізації капіталу. На світовому фінансовому ринку відбуваються процеси інтеграції, що ведуть до обмеження кола валют, які на ньому обертаються, формування єдиної системи процентних ставок. Водночас вони сприяють перетворенню провідних національних компаній і банків у транснаціональні.

Формування світового фінансового ринку на сучасному етапі відбувається під впливом процесу глобалізації національних фінансових ринків, чинниками якого є:

-інтенсивне впровадження електронних технологій, комунікаційних засобів та інформатизації, що робить високоефективними інформаційну інфраструктуру фінансового ринку та систему розрахунків між учасниками ринку;

-розширення видів та кількості пропонованих цінних паперів;

-посилення ролі фінансових ринків як основного механізму перерозподілу фінансових ресурсів як у національному, так і в глобальному масштабі;

-вплив приватизаційних процесів на потенційну пропозицію цінних паперів;

-концентрація діяльності учасників ринку у світових фінансових центрах;

-інституціоналізація фінансових ринків, тобто постійне збільшення частки інституційних учасників ринку (інвестиційних, страхових компаній, пенсійних фондів тощо);

92

-лібералізація фінансових ринків, тобто створення законодавства, що сприяє проникненню учасників ринку на фінансові ринки різних рівнів і стимулює їх активність.

Зфункціонального погляду світовий фінансовий ринок — це система ринкових відносин, у якій об’єктом операцій виступає грошовий капітал і яка забезпечує акумуляцію та перерозподіл світових фінансових потоків, створюючи умови для безперервності та рентабельності виробництва.

Світовий фінансовий ринок з інституційного погляду — це сукупність банків, спеціалізованих фінансово-кредитних установ, фондових бірж, через які здійснюється рух світових фінансових потоків та які є посередниками перерозподілу фінансових активів між кредиторами і позичальниками, продавцями та покупцями фінансових ресурсів.

Як уже зазначалося, світовий фінансовий ринок складається з національних ринків країн і з міжнародного фінансового ринку.

Участь національних валютних, кредитних, фондових ринків в операціях світового ринку визначається такими факторами:

-місцем країни у світовій системі господарства та її валютно-економічним становищем;

-існуванням розвиненої кредитної системи і добре організованої фондової біржі;

-помірністю оподаткування;

-пільгами валютного законодавства, яке дозволяє доступ іноземним позичальникам на національний ринок та іноземних паперів до біржового котирування;

-зручним географічним положенням;

-відносною стабільністю політичного режиму та ін.

Міжнародний фінансовий ринок нині є глобальною системою акумулювання вільних фінансових ресурсів та надання їх позичальникам із різних країн на принципах ринкової конкуренції.

Відмінності міжнародних фінансових ринків від національних полягають у тому, що перші мають величезні масштаби операцій (щоденні операції на світових фінансових ринках у 50 разів перевищують операції світової торгівлі товарами); у них відсутні географічні кордони; операції проводяться цілодобово; використовуються валюти провідних країн світу, євро і частково СДР; учасниками їх переважно є першокласні банки, корпорації, фінансово-кредитні інститути з високим рейтингом; існує диверсифікація сегментів ринку та інструментів операцій в умовах революції сфери фінансових послуг; на них діють специфічні — міжнародні — процентні ставки; забезпечуються стандартизація операцій та високий ступінь інформаційних технологій, безпаперові операції на базі використання комп’ютерів.

Головне призначення міжнародного фінансового ринку полягає в забезпеченні перерозподілу між країнами акумульованих вільних фінансових ресурсів для сталого економічного розвитку світового господарства й одержання від цих операцій певного доходу.

93

Головною функцією міжнародного фінансового ринку є забезпечення міжнародної ліквідності, тобто можливості швидко залучати достатню кількість фінансових засобів у різних формах на вигідних умовах на наднаціональному рівні.

Міжнародний фінансовий ринок на сучасному етапі має такі особливості:

-доступ на світові ринки довгострокового кредитування для більшості позичальників значно спрощений;

-потрібні менші витрати на проведення операції;

-ставляться менш жорсткі вимоги до розкриття інформації;

-рівень участі, особливо інституційних інвесторів, на ринках боргових цінних паперів більший, ніж на ринках акцій, бо останні є більш ризиковими (з інституційного погляду) порівняно з ринками боргових інструментів;

-міжнародні ринки боргових цінних паперів перевищують за своїми обсягами міжнародні ринки акціонерного капіталу тощо.

2.Структура міжнародного фінансового ринку. Цьому питанні в економічній літературі відводиться особливе місце, бо єдиної загальновизнаної структури фінансового ринку ще не існує. Це пов’язано з тим, що міжнародний фінансовий ринок являє собою дуже складну структуровану систему.

Залежно від періоду закінчення операцій міжнародний фінансовий ринок поділяють на:

-ринок касових (поточних, «спот») операцій — передбачає торгівлю базовим активом, розрахунки за який здійснюються не пізніше другого робочого дня після укладення угоди;

-ринок строкових угод — розрахунок здійснюється пізніше, ніж на другий робочий день після дати укладення угоди, тобто угода здійснюється більше трьох робочих днів.

Міжнародний фінансовий ринок залежно від місця проведення операцій поділяють на:

-централізований — представлений біржами (біржовий ринок);

-децентралізований (позабіржовий) світовий ринок — торгівля повністю децентралізована і здійснюється переважно через дилінгові системи, міжнародні телекомунікаційні системи, по телефону.

Що стосується тісно пов’язаних між собою через систему міжнародних розрахунків сегментів, з яких складається міжнарод-ний фінансовий ринок, то в економічній літературі їх класифікують по-різному. Так, Т. С. Шемет дотримується такої структури міжнародних ринкових фінансових ресурсів [3, с. 306]:

-короткостроковий (валютний) ринок — складається з короткострокових банківських кредитів та короткострокових цінних паперів;

-середньо- і довгострокові євроринки (євроринки капіталів) — поділяються на ринок банківських кредитів та ринок міжнародних цінних паперів. Останній складається з фінансових активів у вигляді всіх цінних паперів — акцій, облігацій та похідних від них так званих деривативів.

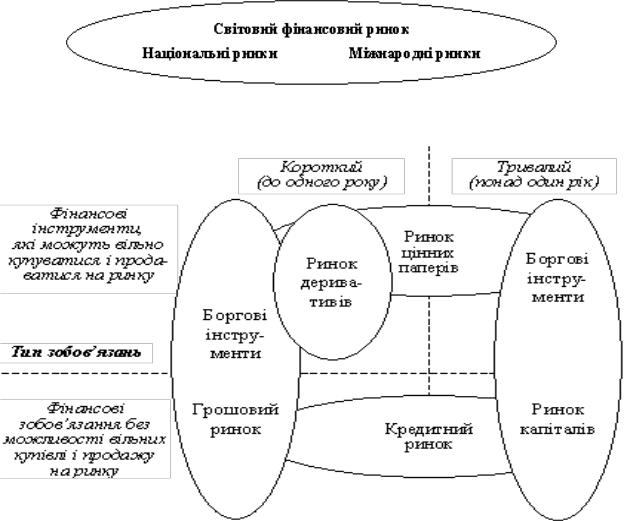

Російський учений Д. М. Михайлов описує сучасну структуру світового фінансового ринку, складовими якого є міжнародні рин-ки. У схемі Д. М.

94

Михайлова обіг інструментів оцінюється у комплексі, у всій різноманітності функціональних та інституціональних взаємозв’язків (рис. 3.2).

Рис. 3.2. Термін реалізації майнових прав

Рис. 3.2. Сучасна структура світового фінансового ринку

Д. М. Михайлов виділяє «грошовий ринок», «ринок деривативів» і «ринок капіталів». Усі ці три ринки об’єднують певні частини «кредитного ринку» і «ринку цінних паперів», залежно від строків реалізації майнових прав і типу зобов’язання. Як бачимо, у запропонованій структурі (рис. 3.3) всі сегменти міжнародного фінансового ринку тісно переплетені і взаємозв’язані, тому визначити їхні межі дуже складно.

Зберігається поділ міжнародного фінансового ринку на грошовий ринок (включає: валютний ринок, ринок короткострокових позичок, ринок короткострокових фінансових активів та їх похідних) та ринок капіталу (включає: ринок цінних паперів і ринок середньострокових і довгострокових банківських позичок). Одночасно такий поділ, як вважається, використовується тільки для визначення строковості виданих чи інвестованих коштів. З боку пропозиції кредитних ресурсів визначальним фактором на грошовому ринку є ліквідність інструменту. У разі надання фінансових ресурсів на ринку капіталів головними

95

питаннями для інвестора є середньостроковий кредитний ризик позичальника, процентний ризик, політичний ризик тощо.

Існує ще така точка зору щодо підсистем міжнародного фінансового ринку: ринок капіталів включає тільки ринок цінних паперів (акцій, облігацій), а ринок банківських кредитів — це самостійний сегмент ринку світового фінансового ринку, що охоплює:

-грошовий (валютний) ринок;

-ринок капіталів — це ринок зобов’язань тривалістю більше одного року, тобто довгострокових цінних паперів (акцій, облігацій та їх похідних, векселів, виписаних на термін понад один рік);

-ринок банківських кредитів — це ринок індивідуалізованих, неуніфікованих боргових зобов’язань, які зазвичай виключають існування вторинного ринку;

-євроринок — це світовий фінансовий ринок, на якому операції з різними фінансовими інструментами здійснюються в євровалютах, і тому він включає певні частини грошового ринку, ринку капіталів, ринку банківських кредитів.

Векономічній літературі вказується на існування об’єднання ринку банківських кредитів і ринку боргових цінних паперів під назвою «кредитний ринок». Відомий український фінансист О. Д. Василик (його погляди підтримує С. Я. Боринець) зазначає, що ці ринки не можна поєднувати під однією назвою, їх треба розглядати окремо, бо вони суттєво різняться, хоча такі цінні папери, як облігації, векселі, ноти, депозитні сертифікати, і мають боргову природу. По-перше, при одержанні коштів на кредитній основі їх власник не змінюється. При купівлі боргових цінних паперів власник коштів змінюється. Існують облігації конвертовані в акції. По-друге, є певні відмінності й в одержанні доходу на вкладені кошти на ринку боргових цінних паперів і на ринку банківських кредитів.

На підставі викладеного можна виділити такі основні сегменти міжнародного фінансового ринку:

-міжнародний валютний ринок, де відбуваються операції виключно з валютою;

-міжнародний ринок банківських кредитів;

-міжнародний ринок цінних паперів (фондовий ринок), який, у свою чергу, поділяється на:

міжнародний ринок боргових цінних паперів;

міжнародний ринок титулів власності (ринок акцій та депозитарних розписок);

міжнародний ринок похідних фінансових інструментів (деривативів) — ринок інструментів торгівлі фінансовим ризиком, ціни яких прив’язані до іншого фінансового чи реального активу (ціни товарів, ціни акцій, курсу валюти, процентної ставки);

євроринок, який включає інструменти названих вище сегментів міжнародного фінансового ринку, виражені в євровалюті. (Схема світового фінансового ринку показана на рис. 3.1.)

Останнім часом стали виділяти ще один окремий сегмент міжнародного фінансового ринку — ринок страхових послуг. І за певними ознаками сегментом міжнародного фінансового ринку можна назвати міжнародний ринок дорогоцінних металів і золота.

96

3. Для того, щоб набути статусу міжнародного, кожен фінансовий центр має пройти відповідний еволюційний процес.

Стадії розвитку міжнародного фінансового центру:

-розвиток місцевого ринку;

-перетворення в регіональний фінансовий центр;

-розвиток до стадії міжнародного фінансового ринку. Основні умови міжнародного фінансового центру:

-економічна свобода;

-стабільна валюта та стійка фінансова система;

-ефективні фінансові інститути й інструменти;

-активні та мобільні ринки — комплексні ринки;

-сучасна технологія та засоби зв’язку;

-фінансові спеціальні знання та людський капітал;

-підтримка відповідного правового та соціального клімату, створення сприятливих умов для міжнародних потоків капіталу.

Найбільш активно переливання фінансових ресурсів здійснюється у світових фінансових центрах (фінансових центрах світу). До них належать: Нью-Йорк і Чикаго — в Америці, Лондон, Франкфурт, Париж, Цюрих, Женева, Люксембург — у Європі, Токіо, Сінгапур, Гонконг, Бахрейн — в Азії. У майбутньому світовими фінансовими центрами можуть стати і сьогоднішні регіональні центри — Кейптаун, Сан-Паулу, Шанхай та ін. У світові фінансові центри перетворились деякі офшорні центри, насамперед у басейні Карибського моря — Панама, Бермудські, Багамські, Кайманові, Антильські та інші острови.

Світові фінансові центри — це ті місця, де торгівля фінансовими активами між резидентами різних країн має особливо великі масштаби.

Серед нових фінансових центрів, якщо брати до уваги тільки ринкову капіталізацію акцій, у Європі — ринки Польщі, Чехії, Угорщини та Росії, в Азії — Індії, Індонезії, Південної Кореї, Малайзії, Таїланду, Тайваню, Філіппін і, особливо, Китаю з Гонконгом, в Африці — Південно-Африканської республіки, а в Латинській Америці — Аргентини, Бразилії, Венесуели, Мексики, Чилі.

Величина цих ринків невелика, але зміни кон’юнктури та інші ризики — значні. Однак високий рівень прибутковості та швидкі темпи зростання багатьох цих ринків приваблюють іноземних інвесторів. У 1996 р. чистий приплив капіталу на ці ринки з-за кордону перевищував 200 млрд доларів на рік, але в 1997—1999 рр. він знизився через фінансову кризу, яка охопила багато нових ринків.

Найважливішими та найбільшими фінансовими центрами є Нью-Йорк, Лондон, Токіо. Денний оборот на трьох найбільших ринках у 1973 р. становив 20— 30 млрд дол. США; у 1983 р. — 60 млрд; у 1995 р. — 1,3 трлн і в 1998 р. — 1,5 трлн дол. США.

Фінансові центри «офшор» — це світові фінансові центри, де кредитні установи здійснюють операції, переважно з нерезидентами, в іноземній для даної країни валюті.

Офшорні банківські центри тісно пов’язані з євровалютним ринком. Однак їх можна розглядати як окрему категорію міжнародних фінансових центрів, що

97

виконують посередницькі функції для позичальників та депонентів. Основною причиною привабливості офшорних банківських центрів є мінімальне офіційне регулювання, практична відсутність податків та контролю за управлінням портфелями цінних паперів банків. Офшорні банківські центри почали з’являтися з

1960 р.

Основні властивості:

-відплив та приплив коштів майже не регулюється;

-операції мають суто міжнародну основу та не зачіпають внутрішню економічну й фінансову політики;

-наявність високоефективних місцевих і міжнародних засобів зв’язку та транспортної інфраструктури;

-наявність надійних взаємовідносин з фінансовими органами влади промислово розвинених країн;

-існування за умов внутрішньої політичної стабільності й забезпечення таємниці операцій;

-наявність ефективно та стабільно функціонуючих центральних банків;

-основна (або альтернативна) мова — англійська;

-легка доступність та розміщення в часових поясах, що знаходяться між поясами, де розташовані найважливіші ринки;

-висококваліфікована робоча сила.

Ринки золота — це спеціальні центри купівлі-продажу золота. Золоті аукціони

— продаж золота з публічних торгів. Об’єк-тами операцій на ринках золота є стандартні злитки, старовинні, сучасні ювілейні та сувенірні монети, листи, пластинки, дріт, золоті сертифікати (документи, що засвідчують право їхнього власника отримати визначену кількість золота). Щодо режиму свого функціонування ринки золота класифікуються на: світові ринки (Лондон, Цюрих, Дубай, Гонконг та ін.); внутрішні вільні ринки (Стамбул, Париж, Мілан, Ріо-де- Жанейро); місцеві контрольовані (Афіни, Каїр); чорні (Бомбей та ін.).

Організаційно ринок золота — це консорціум кількох банків, вповноважених проводити операції з золотом — готівкові угоди з золотом (строк виконання через 48 год після укладення); операції з акціями золотодобувних компаній; строкові (форвардні, ф’ю-черсні свопи) операції з золотом. На ринку форвардних операцій з золотом проводять хеджування, спекулятивні строкові угоди, арбітражні операції.

Золоті аукціони — це продаж золота з публічних торгів. Розрізняють кілька методів установлення цін на золотих аукціонах. Класичний метод (метод ціни заявки) полягає в тому, що покупці, котрі вказали у своїх заявках ціну, вищу від установленої продавцем, платять ціну, указану в заявці. Згідно з Голландським методом, продавець установлює єдину ціну, за якою реалізуються всі заявки з вищими цінами.

Поняття «ціна золота» потрібно розглядати у двох аспектах: офіційна та ринкова ціни. З 1933 по 1971 роки казначейство США фіксувало офіційну ціну золота — 35 доларів за унцію, потім, у зв’язку з девальвацією, — 38 та 42,22 долара за унцію. Звичайно, ринкова ціна не збігалася з офіційною ціною золота. Тому остання довго була об’єктом міждержавного регулювання. Лаж — надбавка до офіційної ціни золота, виражена в кредитних грошах (обчислюється в процентах та

98

виникає за перевищення ринковою ціною золота офіційної). На ринкову ціну золота впливає велика кількість економічних, політичних і спекулятивних чинників.

У світі функціонують також ринки інших дорогоцінних металів — срібла та платини.

99

Тема 9 Прямі інвестиції та міжнародне виробництво

1.Причини та форми міжнародного руху капіталу.

2.Рух та розподіл міжнародних інвестицій у сучасному світовому господарстві.

3.ТНК у в системі міжнародного інвестування. Спільні підприємства.

4.Сутність, причини створення та результативність вільних економічних зон.

1.Основною причиною експорту (вивозу) капіталу за кордон є його відносний надлишок. Це знаходить прояв в насиченні внутрішнього ринку такою кількістю капіталу, коли його застосування на національному ринку не приносить прибутку, або веде до його зменшення. Пошук сфер прибуткового вкладення капіталу штовхає за межі національної економіки. В основі міжнародного руху капіталу лежать також процеси інтернаціоналізації виробництва, розвиток і поглиблення міжнародних економічних, політичних, культурних та інших відносин між країнами.

Серед інших причин вивезення капіталу можна також виділити:

відмінності у витратах виробництва;

бажання обійти тарифні і нетарифні обмеження;

бажання захистити свій капітал від інфляції;

непередбачуваність економічної і політичної ситуації в країні;

прагнення на довгий період забезпечити задоволення своїх економічних, політичних та інших інтересів на території тієї чи іншої країни.

З іншого боку, завжди є країни, в яких відчувається дефіцит інвестиційних ресурсів, капіталу в грошовій формі. Також країни можуть прагнути залучити іноземні технології в національне виробництво, підвищити його науково-технічний і технологічний рівень, здійснити структурну перебудову в напрямі експортоорієнтованих та високотехнологічних галузей. Причиною ввезення капіталу може бути і намагання країн вирішити за допомогою іноземного капіталу проблеми зайнятості населення, особливо коли відчувається напруга на ринку праці. Особливо гостру потребу в додаткових ресурсах капіталу відчувають країни, що розвиваються, країни з перехідною економікою, країни, в яких відбуваються структурні перетворення. Як правило, в таких країнах нагромадження власного капіталу недостатні.

Інфраструктура міжнародного ринку капіталів:

кредитні інститути, що приймають вклади і задовольняють потреби в інвестиційних кредитах;

кредитні інститути, що ведуть справи клієнтів на біржах;

інвестиційні фонди і компанії, що вкладають отримані кошти в цінні папери, диверсифікуючи вклади з метою зменшення ризику;

великі підприємства, що виступають на міжнародному ринку в якості самостійних суб'єктів;

страхові компанї;

громадські емітенти;

інвестиційні банки, які для зменшення ризику вводять програми торгівлі цінними паперами.

100