- •Розділ 1. Теоретичні та організаційні основи фінансового менеджменту

- •Сутність фінансового менеджменту і його роль в забезпеченні реалізації господарських процесів на підприємстві

- •1.2.Функції фінансового менеджменту

- •1.3.Стратегія і тактика фінансового менеджменту

- •Розділ 2. Система забезпечення фінансового менеджменту

- •2.1.Організаційне забезпечення фінансового менеджменту

- •2.2. Інформаційне забезпечення фінансового менеджменту

- •2.3. Методи фінансового аналізу

- •Добавить описание по бланку розділ 3. Управління грошовими потоками

- •3.1.3. Структурування грошових потоків за видами діяльності

- •3.2. Стадії, принципи та завдання управління грошовими потоками підприємства

- •3.2.1. Необхідність управління грошовими потоками та принципи його організації

- •3.2.2. Політика управління грошовими потоками

- •3.2.3.Аналіз грошових потоків підприємства

- •3.3. Моделювання управління грошовими потоками

- •3.3.1 Структура моделі управління грошовими потоками

- •3.3.2 Управління операційним грошовим потоком

- •3.3.3. Управління інвестиційним та фінансовим грошовими потоками

- •Розділ 4 визначення вартості грошей у часі та її використання у фінанових розрахунках

- •4.1. Методичний інструментарій оцінювання вартості грошей у часі та його застосування у фінансових розрахунках

- •4.2. Визначення майбутньої вартості грошей у фінансових розрахунках

- •Розрахунок майбутньої вартості поточного вкладу за умови нарахування простих відсотків (гр. Од.)

- •Розрахунок майбутньої вартості поточного вкладу за умови нарахування складних процентів, гр. Од.

- •Розрахунок майбутньої вартості звичайного ануїтету, гр. Од.

- •Розрахунок майбутньої' вартості авансового ануїтету, гр. Од.

- •4.3. Визначення теперішньої вартості грошей у фінансових розрахунках

- •Розрахунок поточної вартості звичайного ануїтету, гр. Од.

- •Розділ 5. Управління прибутком

- •5.2. Організація та інструментарій управління прибутком

- •5.2.1. Стратегія управління прибутком

- •5.2.2. Особливості обґрунтування управлінських фінансових рішень

- •5.2.3. Критерії організації управління прибутком підприємства

- •5.3. Управління формуванням доходів

- •5.4. Управління витратами підприємства

- •5.5. Управління використанням прибутку

- •5.5.1. Розглянемо ці питання детальніше.

- •5.5.2. Розподіл прибутку серед власників підприємства та дивідендна політика

- •5.5.3. Капіталізація прибутку як форма його використання

- •Розділ 6. Управління активами

- •6.1. Активи як об’єкт фінансового менеджменту

- •6.2. Управління оборотними активами

- •6.2.1. Управління виробничими запасами та запасами готової продукції

- •6.2.2. Управління дебіторською заборгованістю

- •6.2.3.Управління грошовими коштами

- •6.3. Стратегія фінансування оборотних активів

- •6.4. Управління необоротними активами

- •6.5. Оцінювання ефективності управління активами

- •Питання для самоконтролю

- •7.1. Капітал підприємства як об’єкт фінансового менеджменту

- •7.1.1. Сутність капіталу та його роль у діяльності підприємства

- •7.1.2. Види капіталу підприємства та їх характеристика

- •7.1.3. Принципи формування капіталу підприємства

- •7.2. Управління власним капіталом

- •7.2.1. Форми функціонування власного капіталу та їх характеристика

- •7.2.2. Оцінка вартості елементів власного капіталу

- •7.2.3.Політика управління власним капіталом

- •7.3. Управління позичковим капіталом

- •7.3.1. Форми позичкового капіталу

- •7.3.2.0Цінка вартості складових залученого капіталу

- •7.3.3. Політика управління позичковим капіталом

- •7.4. Вартість і структура капіталу

- •7.4.1.Визначення вартості капіталу

- •Показники для визначення середньозваженої вартості капіталу по підприємству (цифри умовні)

- •7.4.2. Поняття структури капіталу та її оптимізація

- •Вихідні дані для визначення рентабельності власного капіталу гіо двох підприємствах

- •7.4.3. Основи теорій структури капіталу

- •8.1. Економічна сутність інвестицій та їх класифікація

- •Залежність інвестиційної стратегії від стадії життєвого циклу підприємства

- •Класифікація інвестицій за окремими класифікаційними ознаками

- •8.2. Управління реальними інвестиціями

- •8.3. Види інвестиційних проектів, класифікація та методи оцінювання їх економічної ефективності

- •Класифікація інвестиційних проектів виробничих підприємств за окремими класифікаційними ознаками

- •Розрахунок поточної вартості доходів та інвестиційних витрат

- •Pозрахунок вихідних даних для визначення irr

- •8.4. Управління джерелами фінансування реальних інвестицій

- •8.5. Управління фінансовими інвестиціями

- •Структура фондового портфеля інвесторів, %

- •Розділ 9 управління фінансовими ризиками

- •9.1. Ризики у фінансово-господарській діяльності суб’єктів господарювання

- •9.1.1.Умови виникнення ризиків

- •9.1.2 Види ризиків та їх характеристика

- •Класифікаційна сукупність ризиків підприємства

- •9.1.3. Критерії прийняття управлінських фінансових рішень в умовах невизначеності

- •9.1.4. Сучасні концепції організації управління ризиками

- •9.2. Модель управління фінансовими ризиками

- •9.2.1. Структура моделі управління ризиками

- •9.2.2. Характеристика основних факторів, що визначають параметри моделі управління ризиками

- •9.2.3. Основні кількісні показники, що використовуються в моделі управління ризиками

- •9.3. Нейтралізація фінансових ризиків

- •9.3.1. Поняття нейтралізації та толерантності ризику

- •9.3.2. Стратегія уникнення ризику

- •9.3.3. Страхування як форма нейтралізації фінансових ризиків

- •9.3.4. Диверсифікація як засіб зменшення величини фінансового ризику

- •9.3.5. Стратегія хеджування ризиків

- •Питання для самоконтролю

- •Розділ 10. Аналіз фінансових звітів

- •10.1. Оцінка фінансової звітності як основа прийняття фінансових рішень

- •10.2. Аналіз балансу підприємства

- •Горизонтальний аналіз балансу підприємства

- •Структура розділу іі звіту про фінансові результати іі. Елементи операційних витрат

- •Розділ ііі звіту про фінансові результати ііі розрахунок показників прибутковості акцій

- •Формування чистого прибутку підприємства, тис. Грн

- •Вертикальний аналіз структурних складових прибутку підприємства

- •10.4. Аналіз звіту про рух грошових коштів

- •10.5. Аналіз звіту про власний капітал

- •Аналіз показників ліквідності та платоспроможності підприємств

- •Аналіз показників фінансової стійкості підприємства

- •10.6. Аналіз консолідованої звітності

- •Склад користувачів фінансової звітності та їх інформаційні потреби

- •Робоча таблиця для складання консолідованих фінансових звітів

- •Бухгалтерський облік внутрішньогрупових розрахунків за товари

- •Коригувальні записи, здійснені при консолідації фінансових звітів

- •Розрахунок гудвілу по підприємствах «д» і «м» (перший спосіб)

- •Розрахунок гудвілу по підприємствах «д» і «м» (другий спосіб)

- •Альтернативний варіант розрахунку гудвілу

- •Розділ 11. Внутрішньофірмове прогнозування та планування

- •11.1. Прогнозування – основа фінансового планування на підприємстві

- •11.2. Стратегічне планування на підприємстві

- •Класифікація методів планування

- •11.3. Поточне фінансове планування в управлінні підприємством

- •11.4. Бюджетування в управлінні підприємством

- •Орієнтовна система бюджетів підприємства

- •Зведений бюджет структурного підрозділу підприємства

- •Процес формування бюджетів за статтями витрат

- •11.5. Управління за відхиленнями від бюджету

- •Система контролю за формуванням і виконанням зведеного бюджету підприємства

- •Аналіз відхилень від бюджету в умовах невизначеності

- •Вихідні дані для розрахунку точки беззбитковості

- •Вихідні дані для розрахунку

- •Розділ 12. Антикризове фінансове управління підприємством

- •12.1. Сутність та основні елементи антикризового фінансового управління

- •12.2. Інституційні аспекти антикризового фінансового менеджменту

- •12.3. Оцінка ймовірності банкрутства підприємства

- •Параметри дискримінантної функції Беермана

- •12.4 Фінансова санація як складова антикризового управління

- •План санації боржника в ході провадження справи про банкрутство

- •12.5. Реструктуризація підприємств у системі антикризового фінансового управління

- •12.6. Оцінка ефективності антикризового фінансового управління

- •Питання для самконтролю

- •Глосарій

- •Література

7.2.2. Оцінка вартості елементів власного капіталу

Розвиток підприємства вимагає насамперед мобілізації і підвищення ефективності використання власного капіталу, що забезпечує його фінансову стійкість і достатній рівень платоспроможності. Це, у свою чергу, потребує оцінювання вартості власного капіталу в розрізі окремих його елементів і в цілому. Методи оцінювання вартості власного капіталу вперше були запропоновані І. А. Бланком [12].

Оцінювання вартості власного капіталу має ряд особливостей, основними з яких є:

необхідність періодичного коригування загальної суми власного капіталу, який зафіксований у бухгалтерському обліку. При цьому уточненню належить тільки функціонуюча частина власного капіталу;

оцінювання вартості залученого власного капіталу. Це оцінювання певною мірою має умовний характер. Якщо залучення позикового капіталу обумовлено відповідними контрактами, то залучення основної суми власного капіталу таких контрактних зобов’язань не містить. Будь-які зобов’язання підприємства щодо виплати процентів на пайовий капітал, дивідендів за простими акціями є розрахунковими плановими показниками, які можуть бути скориговані за результатами господарської діяльності;

суми виплат власникам капіталу входять до складу оподатковуваного прибутку, що збільшує вартість власного капіталу порівняно з позичковим. Виплати власникам капіталу (акцій) у формі дивідендів здійснюються за рахунок чистого прибутку підприємства, тоді як виплати процентів за позичковий капітал у формі банківських кредитів відбуваються за рахунок собівартості (витрат) продукції, товарів, послуг. Тому останні зменшують оподаткований прибуток і податок на прибуток, що забезпечить вищий рівень вартості додатково залученого власного капіталу порівняно з позиченим; •

залучення власного капіталу пов’язане з вищим рівнем фінансового ризику для інвесторів, що збільшує його вартість на розмір премії за ризик. Дане положення підтверджується тим, що претензії власників основної частини цього капіталу підлягають задоволенню у разі банкрутства акціонерного товариства в останню чергу;

залучення власного капіталу не пов язано з процесом ного повернення. Це визначає вигідність використання підприємством цього джерела, незважаючи на вищу його вартість. Якщо за позичковий капітал підприємство повинно, крім повернення суми боргу, сплатити в установлений строк певну суму на його обслуговування, то за залучений власний капітал підприємство сплачує тільки проценти і дивіденди власникам акцій. Отже, підприємству вигідніше, безпечніше використовувати власний капітал для забезпечення своєї платоспроможності і фінансової стійкості. Все це стимулює підприємство і визначає вигідність використання даного джерела, незважаючи на вищу його вартість.

Механізм оцінювання вартості власного капіталу підприємства зводиться до оцінювання: функціонуючого власного капіталу; додатково залученого акціонерного капіталу; додатково залученого акціонерного (пайового) капіталу; вартості нерозподіленого прибутку.

Оцінка вартості функціонуючого власного капіталу визначається виходячи із звітних даних підприємства.

Розглянемо механізм оцінювання вартості елементів власного капіталу. Вартість власного капіталу, який використовується у звітному періоді, визначається за формулою:

![]()

де ВКзвіт — вартість власного капіталу товариства (підприємства), який використовується у звітному періоді, %;

Пч — сума чистого прибутку, яка сплачена акціонерам при його використанні;

ВК — середня сума власного капіталу товариства у звітному періоді.

Приклад 7.1.

Сума виплачених дивідендів у звітному пері- I оді становить 240 тис. грн. Власний капітал на початок звітного періоду — 720 тис. грн, а на кінець, відповідно, 910 тис. грн. Визначити вартість власного капіталу, який використовується у звітному періоді.

Розвязок

![]()

Вартість власного капіталу в плановому періоді визначається за такою формулою:

![]()

де ВК план — вартість власного капіталу в плановому періоді, %;

ВК зВіТ — вартість власного капіталу у звітному періоді, %;

Ід — прогнозований індекс зростання виплат з чистого прибутку акціонерного товариства.

З метою визначення вартості залучення додаткового капіталу за рахунок емісії звичайних акцій необхідні такі показники:

сума додаткової емісії звичайних акцій;

сума дивідендів, виплачених у звітному періоді на одну звичайну акцію;

індекс зростання виплат дивідендів у плановому періоді;

сума витрат на емісію звичайних акцій у плановому періоді.

Розрахунок вартості додаткового капіталу через емісію звичайних акцій визначається за такою формулою:

![]()

де ВКзв.ак — вартість додаткового капіталу від емісії звичайних акцій, %;

Кзв.ак — кількість додаткових звичайних акцій, шТ.;

Дзв — сума дивіденду на одну звичайну акцію у звітному періоді, грн;

І∆ пл — індекс зростання дивідендів у плановому періоді;

ІВКзв.ак — сума власного капіталу, залученого від випуску звичайних акцій, грн;

Вем — витрати на емісію звичайних акцій відносно загальної суми емісії акцій, %.

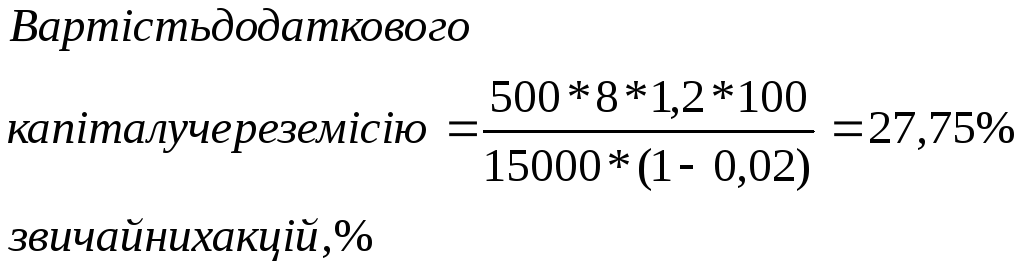

Приклад 7.2.

Додаткова емісія звичайних акцій дорівнює 5000 шт. У звітному році на одну звичайну акцію товариство сплачувало дивіденди у сумі 8 грн. У плановому періоді передбачається збільшення дивідендів на 1,02 (тобто індекс зростання дивідендів з чистого прибутку в плановому періоді). Сума власного капіталу за рахунок випуску звичайних акцій дорівнює 15 000 грн. Витрати по емісії звичайних акцій у загальній сумі емісії акції — 2 %. Визначити вартість додаткового капіталу, залученого через емісію звичайних акцій.

Розв ’язок:

Власники привілейованих акцій мають перевагу перед власниками звичайних акцій. Привілейовані акції не обмежені датою їх погашення. У разі ліквідації активів власники привілейованих акцій одержують гроші лише після того, як будуть виконані вимоги кредиторів. Коли підприємство залучає кошти шляхом випуску привілейованих акцій, воно менше ризикує. Одна з особливостей привілейованих акцій — це сплата фіксованого дивіденду або оголошеного процента від вартості акцій на час їх випуску. Ринок відіграє важливу роль у визначенні дивідендного доходу від привілейованих акцій.

Вартість додаткового власного капіталу за рахунок емісії привілейованих акцій можна визначити за формулою:

![]()

де ВКпр.акц — вартість додаткового власного капіталу, отриманого від привілейованих акцій, %;

Дпр.акц — сума дивідендів до виплати відповідно до контрактних зобов'язань акціонерного товариства;

∑ ВКпракц — сума власного капіталу від привілейованих акцій;

Вем.пр.акц — емісійні витрати за привілейованими акціями відносно загальної суми емісії.

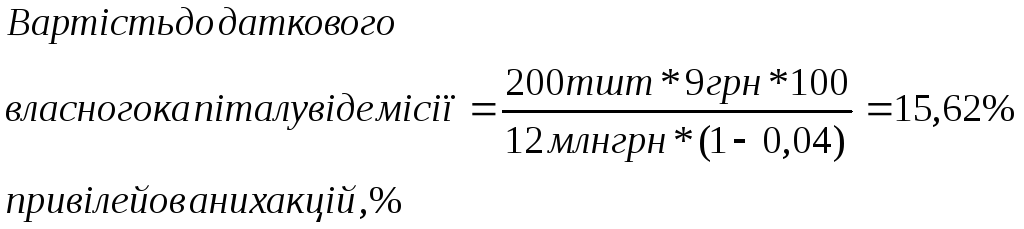

Приклад 7.3.

Кількість привілейованих акцій додаткової емісії становить 200 тис шт., сума дивідендів на одеу привілейовану акцію – 9 грн, сума власного капіталу , додатково отриманого від емісії привілейованих акцій – 12 млн грн. (200 тис шт. акцій * 60 грн за одну грн.) емісійні витрати – 4%.

Нерозподілений прибуток — це джерело внутрішнього походження і, як правило, ця сума реінвестується у фірму. З частиною цього джерела теж пов’язана вартість капіталу підприємства. Пояснюється це тим, що альтернативою нерозподіленому прибутку, коли у підприємства є потреба в залученому капіталі, був би випуск додаткових звичайних акцій. Тому вартість капіталу за рахунок нерозподіленого прибутку може бути визначена за такою самою формулою, за якою визначається вартість капіталу від звичайних акцій. Отже, вартість джерела коштів «нерозподілений прибуток» кількісно дорівнюватиме вартості джерела коштів «звичайні акції».