formy_raschetov

.docxПлатежное поручение представляет собой поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета. Схема документооборота при расчетах поручением отличается простотой. Именно поэтому данная форма в первую очередь подверглась нововведениям, в частности автоматизации. Наряду с переводом по почте, телеграфу все большее распространение получает электронный перевод.

Расчеты платежными поручениями используются для совершения широкого спектра платежей: с их помощью рассчитываются с поставщиками в случае предоплаты, органами пенсионного и страхового фондов, с работниками при переводе заработной платы на их счета в другие банки, при налоговых и иных платежах, при уплате банку комиссионных и т.д.

Платежные поручения действительны в течение десяти дней со дня их выписки (день выписки при этом в расчет не берется) и принимаются от плательщика к исполнению только при наличии средств на счете, если иное (получение ссуды для совершения платежа) не оговорено между банком и владельцем счета.

К несомненным достоинствам расчетов платежными поручениями относится их универсальность. Тем не менее, при такой форме расчетов нет должной гарантии платежа. Своевременное поступление денежных средств поставщику зависит не только от платежеспособности покупателя, но и от срока осуществления операций по перечислению в обслуживающем банке. Возможно возникновение взаимной (дебиторско-кредиторской) задолженности при предварительной оплате, авансовых платежах, замедлении расчетов, или внутренних проблемах самих банков.

Поручениями могут производиться расчёты за товары и услуги, по нетоварным операциям, по предварительной оплате товаров и услуг, по авансовым платежам.

ПП действительно в течение 10 дней с момента выписки при этом день выписки в расчёт не принимается. Составленное ПП плательщик передает в банк, при правильности оформления и наличии средств на расчетном счете производится перечисление денежных средств на расчетный счет поставщика. При отсутствии средств на счете платежного поручения могут возвращаться без исполнения, перемещаться на очередь для оплаты, оплачиваться за счет банковского кредита.

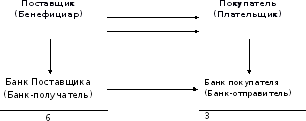

1

6 2

4

Рис. 2.4.Схема документооборота при расчетах платежными поручениями

1-отгрузка продукции (оказание услуг, выполнение работ); 2 – представление поручения в банк; 3 – проверка реквизитов поручения; 4 – списание средств со счета покупателя и перевод средств в банк поставщика; 5 – зачисление денежных средств на счет поставщика (получателя); 6 – извещение поставщика о поступлении денежных средств.

Примечание: при предварительной оплате операции 2-6 предшествуют операции 1.

Достоинства:

-

Универсальность - могут производиться республиканские и межгосударственные расчеты по товарным и нетоварным платежам;

-

Максимальное приближение моментов отгрузки и оплаты товаров

Недостатки:

-

Отсутствие гарантии платежа.

-

Возможность возникновения взаимной задолженности

-

Замедление расчетов при отсутствии денежных средств на расчетном счете, длительный срок действия ПП.

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных ему, минуя банк, отгрузочных и товарных документов, отражающих стоимость поставленной по договору продукции, выполненных работ, оказанных услуг. Платежные требования-поручения выписываются поставщиком на бланках установленной формы в трех экземплярах и вместе с отгрузочными (и другими предусмотренными договором документами) направляются непосредственно покупателю для оплаты. Согласие на оплату требования-поручения осуществляется плательщиком в форме подписания данного расчетного документа и направления его от своего имени в банк. Банком не контролируется срок, в течение которого плательщик должен согласиться с оплатой такого требования-поручения.

Достоинства оплаты платежными требованиями-поручениями определяются упрощением документооборота (нет необходимости сдавать документы на инкассо, отказы от оплаты производятся, минуя банк) и, следовательно, сокращением издержек по ведению расчетов. При их использовании повышается ответственность поставщика и плательщика за организацию расчетов в связи с тем, что расчетные документы пересылаются непосредственно покупателю, и из привычной схемы документооборота выпадает такое звено, как банк. Недостатки, которые присущи этой форме расчетов, проявляются в отсутствии гарантии платежа, в возможности замедления оборачиваемости средств в случае несвоевременной оплаты счетов покупателей, отказов от акцепта (особенно необоснованных).

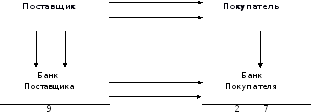

1 – отгрузка продукции (оказания услуг, выполнение работ); 2 - пересылка требований- поручений покупателю; 3 – предъявление акцептованных требований – поручений в обслуживающий банк для платежа; 4 – списание средств со счета плательщика; 5 – перевод платежа в банк поставщика; 6 – зачисление денежных средств на счет поставщика; 7 – извещение поставщика о поступлении ему денежных средств.

1

2

7 3

5

Рис. 2.5. Схема документооборота при расчетах платежными требованиями – поручениями.

Дебетовый перевод представляет собой платеж, инициатива начала которого принадлежит получателю платежа, направляющему в обращение платежный инструмент, подтверждающий долг плательщика. Этим инструментом может быть платежное требование, чек, инкассовое поручение на бесспорное списание средств, вексель.

Платежное требование представляет собой расчетный документ, содержащий требование получателя средств к плательщику об уплате определенной суммы через банк. Инициатором платежа при расчетах требованиями является получатель платежа, а не плательщик. Учитывая это, расчеты платежными требованиями иначе называют инкассо, так как в процессе этой операции банк по поручению получателя денежных средств получает причитающуюся сумму от плательщика и зачисляет ее на счет получателя.

Расчеты платежными требованиями являются акцептной формой расчетов. Необходимым условием для совершения платежа является акцепт (согласие) плательщика на оплату выставленного платежного требования. Заявляемый плательщиком отказ от акцепта должен быть мотивированным.

Особенностью использования расчетов платежными требованиями является то, что это форма расчетов применяется лишь за отгруженные (отпущенные) товары. Оплата платежными требованиями не может быть использована по бестоварным операциям, либо при оплате за еще неполученный товар (работы, услуги), например, при предоплате.

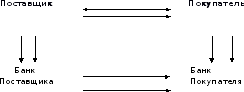

Рис. 2.6. Схема расчета платежным требованием

1 – товар; 2,3,4 – платежное требование; 5 – акцепт платежного требования; 6 – списание средств; 7 – перечисление средств; 8 – зачисление средств.

Списание средств, находящихся на счетах, осуществляется, как правило, на основании распоряжения владельца счета, что является частным проявлением конституционного принципа неприкосновенности собственности. Однако действующее законодательство допускает возможность бесспорного списания средств. Списание средств осуществляется по распоряжению взыскателей, таким образом, инициатором платежей в этом случае является не плательщик, а получатель платежа (взыскатель).

Бесспорное списание осуществляется посредством инкассовых распоряжений. Регулируемое белорусским законодательством данная процедура основывается на принципах такой банковской операции как инкассо. Однако в отличие от классического инкассо в случае бесспорного списания денежных средств не требуется акцепта (согласия) плательщика. Учитывая, что бесспорное списание средств является формой принудительного изъятия собственности, случаи бесспорного списания ограничены. Бесспорное списание осуществляется:

-

на основании исполнительных документов;

-

в иных случаях, прямо предусмотренных законодательством.

Чек является ценной бумагой, выполненной владельцем счета в банке (чекодателем) на бланке установленной формы, содержащей поручение этому банку (плательщику) произвести платеж по ее предъявлении указанной суммы третьему лицу (чекодержателю) или лицу, давшему это поручение. Юридические принципы чековых операций были сформулированы на Женевской конвенции по унификации правового режима банковских чеков 19 марта 1931 г. в Приложении №1, Единообразном чековом законе.

В Республике Беларусь обращение чеков регулируется Банковским кодекс Республики Беларусь (гл.24, ст.280), положениями и инструкциями Национального банка Республики Беларусь.

Чек является разновидностью переводного векселя. В англо-американском законодательстве чек определяется как переводной вексель, трассированный на банк. Так же, как и вексель, чек носит абстрактный и безусловный характер. Он может быть ордерным (наиболее распространенная за рубежом форма), предъявительским, именным.

При расчетах чеками, как и других дебетовых переводах, инициатива начала процедуры принадлежит кредитору (получателю платежа). Преимущество этого инструмента перед платежными поручениями состоит в том, что покупатель, удостоверившись в соответствии продукции, предъявленным требованиям, простым обменом документов, подтверждающих отпуск (отгрузку) товара, на чек рассчитывается сразу с поставщиком чеком. Погашение долга чеком означает превращение задолженности чекодателя в долг банковской системы. При расчетах платежными поручениями такой возможности максимального приближения платежа к моменту поучения товара нет. К тому же чеком, как векселем, можно расплатиться с кредитором путем передачи посредством индоссамента, а значит, и провести своеобразный зачет взаимных требований (клиринг) благодаря обращению.

3

4

5 10 1

6

8

Рис.2.7. Схема документооборота при расчетах чеками

1 – представление заявления на получение чековой книжки и платежного поручения на депонирование денежных средств; 2- депонирование денежных средств на отдельном счете; 3 – отгрузка продукции (оказание услуг), выполнение работ; 4 – выписка чека и вручение его поставщику ; 5 – предъявление чека (реестра чеков) на инкассо в обслуживающий банк; 6 – составление банком поручений – реестров и пересылка их в месте с чеками в банки плательщиков; 7 – оплата поручения – реестра (чеков) путем списания средств со счета, на котором была депонирована сумма; 8 – перевод платежа в банк поставщика; 9 – зачисление денежных средств на счет поставщика; 10 – извещение поставщика о поступлении денежных средств.

Вексель является самой «классической» ценной бумагой и исторически первым безналичным средством платежа и перевода по дебету. Вексель представляет собой безусловное абстрактное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника (векселедателя) или акцептанта уплаты денежной суммы. Векселя классифицируются по ряду признаков. Одним из основных является вид правоотношений: обязательство или поручение уплатить долг. Соответственно различаются простой и переводной вексель.

Простой вексель (соло вексель) является письменным документом, по которому заемщик (векселедатель) обещает (обязуется) уплатить векселедержателю (бенефициару) или по его указанию третьему лицу определенную сумму в определенный срок.

Переводной вексель (тратта) представляет собой письменный документ, по которому кредитор (трассант) поручает своему дебитору (трассату) выплатить определенную сумму в установленный срок определенному лицу (ремитенту).

Одной из основных форм, применяемых в международных расчетах, является аккредитив. Аккредитив представляет собой письменное поручение одного кредитного учреждения другому о выплате определенной суммы физическому или юридическому лицу при выполнении указанных в аккредитиве условий. Аккредитив применяется, как правило, для оплаты поставленной продукции, выполненных работ, оказываемых услуг, то есть, для осуществления товарных операций.

Учитывая достаточно широкое использование аккредитивов в расчетах, производится классификация аккредитивов. По механизму обеспечения исполнения аккредитивов выделяют:

-

покрытый (депонированный) аккредитив, при открытии которого банк-эмитент перечисляет средства плательщика в распоряжение банка поставщика (исполняющего банка) на весь срок действия обязательств банка-эмитента и плательщика;

-

непокрытый (гарантированный) аккредитив, при открытии которого банк плательщика специально не перечисляет средства плательщика в банк поставщика, а предоставляет банку поставщика право списывать необходимую сумму аккредитива со счета банка плательщика (банка-эмитента).

По объему прав банка-эмитента выделяют:

-

отзывной аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком, в пользу которого он открыт;

-

безотзывной аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он открыт.

По общему правилу, все аккредитивы являются безотзывным, если иное не установлено договором.

По виду документов, предоставляемых для раскрытия аккредитива, выделяют:

-

документарный аккредитив оплачивается (раскрывается) против представления товарных, транспортных, страховых и т.п. (коммерческих и финансовых) документов;

-

резервный аккредитив оплачивается (раскрывается) против представления заявления (документа) о неисполнении стороной сделки своих обязательств. Резервный аккредитив является формой обеспечения надлежащего исполнения обязательств плательщика по резервному аккредитиву.

В зависимости от объема денежных средств, списываемых по аккредитиву, выделяют:

-

неделимый аккредитив, в течение срока которого против предоставления обусловленных документов выплачивается вся сумма аккредитива, после чего аккредитив закрывается;

-

делимый аккредитив, в течение срока которого против предоставления обусловленных документов выплачивается часть суммы, последующие суммы выплачиваются против предоставления иных документов. Используется, как правило, при частичных поставках, требующих частичных платежей;

-

револьверный (возобновляемый) аккредитив, в течение срока которого против предоставления обусловленных документов выплачивается вся имеющаяся на аккредитиве сумма, однако аккредитив не закрывается, а возобновляется, в связи с чем, сумма аккредитива пополняется. Используется, как правило, при регулярных поставках, требующих регулярных платежей.

В зависимости от количества обязанных по аккредитиву лиц выделяют:

-

подтвержденный аккредитив предполагает обязательства, как банка-эмитента, так и каких-либо иных банков (подтверждающих банков) по исполнению аккредитива;

-

неподтвержденный аккредитив не содержит обязательств иных (кроме банка-эмитента) банков.

Аккредитив используется в расчетах, как правило, между субъектами хозяйствования. Его использование допускается в случаях, когда стороны договорились об использовании аккредитива в расчетах. Договором также должны быть избраны конкретные формы аккредитива.

При установлении между банками корреспондентских отношений непокрытый (гарантированный) аккредитив может открываться в исполняющем банке путем предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка эмитента .

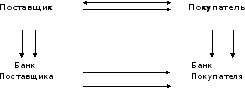

1

5

4 6 8 2

3

7

Рис. 2.9. Схема документооборота при аккредитивной форме расчетов с предварительным депонированием средств

1 – заключение договора о расчетах с использованием формы расчетов покрытыми аккредитивами; 2 – передача в банк заявления на открытие аккредитива, платежного поручения о депонировании средств, списание средств со счета покупателя; 3 – перевод средств в банк поставщика и зачисление их на счет «Аккредитивы»; 4 – сообщение поставщику об открытии аккредитива; 5 – поставка товара (оказание услуг); 6 – расчетные документы, подтверждающие отгрузку товара, направляются в банк поставщика и осуществляется списание средств со счета «Аккредитивы» и зачисление средств на счет поставщика; 7 – сообщение об использовании аккредитива направляется в банк покупателя; 8 – сообщение покупателю об использовании аккредитива.

1

5

4 6 8 2

3

7

Рис.2.10. Схема документооборота при аккредитивной форме расчетов с использованием банковской гарантии

1 – заключение договора о расчетах с использованием формы расчетов непокрытыми аккредитивами; 2 – передача в банк заявления на открытие аккредитива под гарантию банка; 3 – сообщение об открытии аккредитива и отражение открытия по внебалансовому счету «Гарантии и поручительства банка»; 4 – сообщение поставщику об открытии аккредитива; 5 – поставка товара (оказание услуг); 6 – расчетные документы, подтверждающие отгрузку товара, направляются в банк поставщика и осуществляется зачисление средств на счет поставщика; 7 – дебетовое авизо направляется в банк покупателя, при отсутствии средств на счете покупателя банк предоставляет плательщику кредит; 8 –сообщение покупателю о списании средств с его счета.

Расчеты банковской пластиковой карточкой

Расчеты банковскими пластиковыми карточками (картами). Банковская пластиковая карточка (карта) – это средство совершения безналичных платежей за товары и услуги, а также получения наличных денег физическими и юридическими лицами.

Перечень систем банковских карт, действующих на территории Беларуси, публикуется Национальным банком страны. В их состав входят внутренняя система «БелКарт», внутренние частные системы «Нефтекарт», ОАО «Белвнешэкономбанк» и другие. Международные системы VISA, Eurocard/Mastercard и другие. Под частной системой понимают систему, в которой участником является только один банк-эмитент. Внутренняя система предполагает, что участник и владелец являются резидентами, международная система требует наличие нерезидента как среди участников, так и в качестве ее владельца.

Расчеты пластиковыми карточками предполагают наличие определенной системы, в состав которой входят банки и иные участники.

Участниками платежной системы являются:

-организация – эмитент карточек;

-держатели карточек;

-торговые организации, обслуживающие карточки, т.е. принимающие по ним платежи или предоставляющие другие услуги;

-кредитная организация – эквайер;

-процессинговый центр;

-расчетный агент.

Рассмотрим функции каждого участника совершения операций с использованием пластиковых карт.

Эмитент банковских карт осуществляет их выпуск, открытие карточных счетов (карт-счетов) и расчетно-кассовое обслуживание клиентов при совершении операций с использованием банковских карт. Наименование и логотип эмитента обязательно должны присутствовать на банковской карте.

В качестве эмитента карт для физических и юридических лиц может выступать кредитная организация-резидент, имеющая лицензию на проведение операций по счетам указанных лиц и в соответствующей валюте. Эмитенты могут предоставлять своим клиентам – юридическим и физическим лицам два типа карт: расчетные (дебетовые или дебетные) и кредитные.

Дебетовая (дебетная) карточка предназначена для совершения платежей за товары (услуги) в счет собственных средств держателя (пользователя) карточки, внесенных предварительно им на карт-счет. Кредитная карточка дает возможность осуществлять операции за счет кредита банка. Предоплаченная карточка есть платежный инструмент, который может выступать как карточка с полным учетом операций и как карточка электронных денег. В первом случае карточка аналогична системам с дебетовыми и кредитными карточками и предполагает ведение эмитентами полного учета движения средств по карт-счету клиента. Карточка электронных денег рассматривается как заменитель наличных денег и имеет хождение на уровне банкнот и монет, что позволяет ее владельцу передавать хранящиеся на ней электронные деньги другому лицу без использования его банковского счета. Учет владельцев карточек электронных денег, а также операций с ними в банке-эмитенте не ведется, эмитент несет только обязательства по погашению электронных денег, хранящихся на карточке, перед ее предъявителем.

На основе заключенных договоров эмитент выдает банковские карты своим клиентам – юридическим и физическим лицам. Каждая карта должна содержать наименование и логотип эмитента, позволяющие его идентифицировать. Кроме того, карте присваивается персональный идентификационный номер (PIN-код). Он используется для защиты от несанкционированного доступа к карточному счету и известен только держателю карты.

В зависимости от того, кто является владельцем счета, карточки бывают личными и корпоративными. Личная карточка выдается физическому лицу. Владельцем корпоративной карточки является юридическое лицо или индивидуальный предприниматель. При этом держателем карточки выступает конкретное физическое лицо. Причем для физических лиц операции по карте ограничиваются проведением оплаты товаров и услуг и получением наличных денег, а для юридических лиц – осуществлением безналичных расчетов с предприятиями торговли и снятием наличных денег со счета.

В качестве организаций, обслуживающих карты, как правило, выступают предприятия торговли и сферы услуг (ПТС), которые на основе договора, заключенного с эквайером, берут на себя обязательства по приему документов, составленных с использование карт, в качестве оплаты за свою продукцию. Торговые точки, обслуживающие банковские карточки должны быть оборудованы терминалами – специальными электронными устройствами, с помощью которых осуществляются авторизация банковских карт и составление соответствующих документов. Авторизация предоставляется эмитентом карты и означает его согласие на совершение операции с данной картой.

Банк-эквайер – это кредитная организация, которая осуществляет расчеты с предприятиями торговли и сферы услуг по операциям, совершаемым с помощью банковских карточек, а также проводит выдачу наличных денег держателям карт, эмитированных другими кредитными организациями. Операции приема и выдачи наличных денег держателям банковских карт могут производится через банкоматы и пункты выдачи наличных денег, которые открываются эквайерами (или эмитентами). Банкомат – это электронный программно-технический комплекс, предназначенный для выдачи и приема наличных денег и предоставления информации о состоянии счета клиента, а также для осуществления безналичных платежей.

Процессинговый центр – компания, обеспечивающая информационное и технологическое взаимодействие между участниками платежной системы. Он располагает информацией о состоянии карточных счетов участников системы и соответственно осуществляет авторизацию всех операций по банковским картам. В функции процессингового центра также включают сбор, обработку и рассылку участникам системы данных по операциям с банковскими картами. Процессинговый центр может принадлежать банку-эмитенту или выступать самостоятельной организацией.

Расчетный агент – кредитная организация, осуществляющая взаиморасчеты между банками – членами платежной системы на основе данных, полученных из процессингового центра. Для этого между банками устанавливаются корреспондентские отношения. Таким образом, расчетный банк зачисляет средства на корреспондентские счета банков-эквайеров и списывает средства со счетов банков – эмитентов карт.

Безналичные расчеты с использованием банковских пластиковых карточек отражены на схеме 3.9.

Аналогичным образом осуществляется использование карты и проведение расчетов при получении наличных денег в банкомате.

С точки зрения технологии конструирования карт наибольшее распространение получили карты с магнитной полосой, на которой выделяются три дорожки. Одна из них предназначена для перезаписи данных во время каждой операции по карте, а две другие используются для идентификационных целей. Карта помещается в электронный терминал, который связывается в режиме «on-line» с банком-эквайером, а тот, в свою очередь, с эмитентом. Здесь проверяется, не занесена ли карта в стоп-лист (в нем учитываются потерянные, украденные и другие карты, платежи по которым запрещены), а также, достаточно ли денег на счете для оплаты покупки.

Следовательно, карта с магнитной полосой используется лишь в идентификационных целях и не несет информации о текущем состоянии карточного счета и применяемых ограничениях. Ее технические характеристики таковы, что она не может нести в себе большой объем информации и имеет низкую степень защиты от несанкционированного доступа. Подобные недостатки преодолеваются при использовании следующего поколения карт – смарт-карт.