- •Введение

- •Раздел I деньги Глава 1. Деньги и их функции

- •1.1. Необходимость и сущность денег

- •1.2. Виды денег

- •1.3. Функции денег

- •1.4 Теории денег

- •Глава 2. Эмиссия и выпуск денег

- •2.1. Понятия «выпуск денег» и «эмиссия денег». Формы эмиссии.

- •2.2. Сущность и механизм денежного мультипликатора

- •Глава 3. Денежный оборот и денежное обращение

- •3.1. Деньги и финансовые рынки в кругообороте доходов и продуктов

- •3.2. Денежный оборот и денежное обращение. Содержание, структура и принципы организации.

- •Глава 4. Безналичный денежный оборот и его организация

- •4.1. Основы организации безналичного денежного оборота и принципы организации безналичных расчетов.

- •4.2. Формы безналичных расчетов

- •4.2.1. Расчеты платежными требованиями.

- •4.2.2. Расчеты платежными поручениями

- •4.2.3. Расчеты платежными требованиями-поручениями

- •4.2.4. Расчеты аккредитивами

- •4.2.5. Расчеты чеками

- •4.2.6. Расчеты с использованием банковских пластиковых карточек.

- •4.3. Способы платежа

- •4.3.1. Расчеты в порядке плановых платежей

- •4.3.2. Зачет взаимных требований.

- •4.3.3. Списание средств со счетов плательщиков в бесспорном порядке.

- •4.4. Международные расчетные операции банков

- •4.4.1. Особенности организации международных расчетных операций.

- •4.4.1. Аккредитивная форма расчетов.

- •4.4.2. Инкассовая форма расчетов.

- •4.4.3. Расчеты в форме банковского перевода.

- •Глава 5. Налично-денежный оборот

- •5.1. Налично-денежный оборот и его экономическое содержание

- •5.1. Основы организации кассовых операций в народном хозяйстве

- •Глава 6. Денежная и валютная системы

- •6.1. Денежная система, ее типы и элементы

- •6.2. Денежная система Республики Беларусь

- •6.3. Валютная система и ее элементы

- •Глава 7. Инфляция

- •7.1. Сущность и виды инфляции.

- •7.2. Причины и социально экономические последствия инфляции

- •7.3. Антиинфляционная политика и методы стабилизации денежного оборота

- •Раздел II кредит Глава 8. Необходимость и сущность кредита.

- •8.1. Необходимость кредита.

- •8.2. Сущность кредита

- •Глава 9. Функции кредита, его законы и границы

- •9.1. Функции кредита

- •9.2. Законы кредита

- •9.3. Границы кредита

- •9.4 Теории кредита

- •Глава 10. Формы кредита

- •10.1. Банковский кредит

- •10.2. Государственный кредит

- •10.3. Потребительский кредит

- •10.4. Коммерческий кредит

- •10.5. Лизинговый кредит

- •10.6. Ипотечный кредит

- •10.7. Международный кредит

- •Глава 11. Банковские проценты и их начисления

- •11.1. Сущность процента

- •11. 1. Депозитный процент

- •11.3. Ссудный процент

- •11.4. Учетный процент

- •11.5. Методы и способы начисления процентов.

- •Глава 12. Финансовый рынок

- •12.1. Понятие финансового рынка и его структура

- •12.2. Инструментарий рынка ценных бумаг

- •Раздел III Банки Глава 13. Кредитная система

- •13.1. Банковская система

- •13.2. Национальный Банк Республики Беларусь, его задачи и функции

- •13.3. Денежно-кредитная политика Национального банка Республики Беларусь, ее содержание и основные направления

- •13.4. Порядок создания, лицензирования и прекращение деятельности коммерческих банков в Республике Беларусь

- •13.5. Небанковские кредитно-финансовые организации

- •Глава 14. Операции коммерческих банков

- •14.1. Пассивные операции

- •14. 2.Активные операции

- •14.3. Комиссионно-посреднические операции

- •Глава 15.Операции коммерческих банков с ценными бумагами

- •15.1. Экономическая сущность операций банков с ценными бумагами

- •15.2. Пассивные операции банков с ценными бумагами

- •15.3. Активные операции банков с ценными бумагами

- •15.4. Портфель ценных бумаг

- •15.5. Депозитарная деятельность банка

- •Глава 16. Особенности отдельных операций коммерческих банков

- •16.1. Лизинговые операции коммерческих банков

- •16.2. Классификация видов лизинга

- •16.2. Факторинговые операции коммерческих банков

- •16.3. Форфейтинг, его сущность, значение

- •16.4. Трастовые операции банков

- •16.5. Поручительства и гарантии коммерческих банков

- •12.6. Операции банков с драгоценными металлами

- •16.7. Другие виды услуг, оказываемые коммерческими банками

- •Глава 17. Содержание, необходимость и специфика банковского маркетинга

- •17.1. Необходимость маркетинга в банковской сфере и его особенности

- •17.2. Сущность маркетинговой деятельности банка

- •Литература

- •Содержание

4.2.2. Расчеты платежными поручениями

На практике основным платежным инструментом, используемым во внутриреспубликанских безналичных платежах, является платежное поручение. В течение последних лет удельный вес расчетов платежными поручениями в структуре безналичного платежного оборота составляет по количеству документов около 80 %, по суммам платежа около 90 %.

Платежное поручение представляет собой расчетный документ установленной формы, содержащий поручение плательщика обслуживающему банку о перечислении определенной суммы с его счета на счет получателя.

Платежное поручение является наиболее универсальным платежным инструментом – оно может использоваться для самого широкого круга расчетных операций. Поручением производятся:

расчеты за полученные товары;

расчеты по нетоварным операциям (платежи в бюджет и во внебюджетные фонды, финансирование расходов из республиканского и местных бюджетов, государственных целевых бюджетных и внебюджетных фондов, погашение задолженности банку по ссуде и процентам, переводы средств на выплату заработной платы и других платежей в пользу отдельных граждан, оказание и возврат временной финансовой помощи, предоставление займа и пр.);

предварительная оплата (в случаях, предусмотренных нормативными актами, договорами). Под предварительной оплатой понимается оплата товаров, готовых к отгрузке (отпуску) покупателям к моменту платежа и отгружаемых (вывозимых) не позднее трех рабочих дней со дня получения платежа, если другие сроки не определены договором или нормативными актами, которыми предусмотрен данный порядок расчетов;

авансовые платежи (в соответствии с заключенными договорами). Авансовый платеж – сумма денежных средств, перечисленная, выданная в счет условного платежа или расходов, по которым отчет будет дан впоследствии;

оплата товарных векселей.

Наряду с универсальностью достоинством расчетов платежными поручениями является более рациональный документооборот по сравнению с другими формами расчетов (рис.4.3).

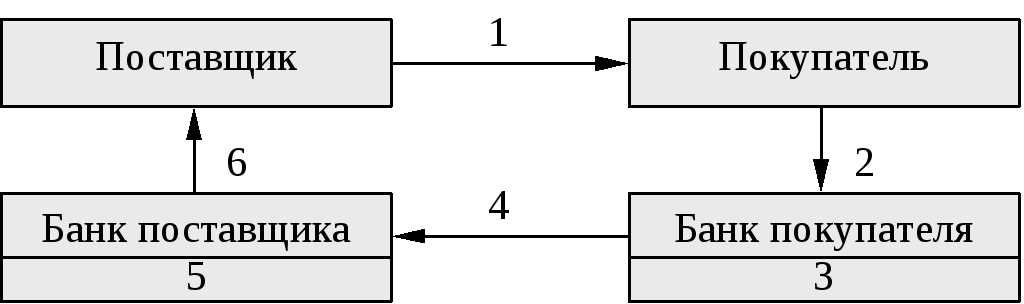

Рис. 4.3. Документооборот при расчета платежными поручениями.

1 – отгрузка продукции, оказание услуг, выполнение работ;

2 – представление платежного поручения в обслуживающий банк;

3 – проверка и оплата платежного поручения;

4 – перевод платежа поставщику;

5 – зачисление денежных средств на счет поставщика;

6 – выписка владельцу счета о зачислении денежных средств.

В случае, когда плательщику нужно перечислить средства сразу двум или более получателям, которые обслуживаются одним банком, он может оформить сводное платежное поручение установленной формы.

Банк принимает платежное поручение к оплате как при наличии средств на счете плательщика, так и при их недостатке или отсутствии. Если на счете плательщика недостаточно средств для оплаты представленного им поручения, оно может быть оплачено частично, в размере суммы, имеющейся на счете. Платежное поручение в сумме, не оплаченной плательщиком, помещается в картотеку к внебалансовому счету «Расчетные документы, не оплаченные в срок» и оплачивается в установленном порядке.

При универсальности расчетов платежными поручениями в них заложена возможность максимального приближения моментов отгрузки товара (выполнения работ, оказания услуг) и их оплаты, если поручение немедленно сдано в банк для перечисления средств. Однако при такой форме расчетов нет должной гарантии платежа. Своевременное поступление платежа поставщику зависит не только от платежеспособности покупателя, но и срока выписки и представления поручений в банк.

Некоторые расчетные операции юридических лиц осуществляются с использованием платежных поручений, акцептованных банком: возврат финансовыми органами, органами Государственного налогового комитета и таможенными организациями доходов бюджета через предприятия связи; расчеты с предприятиями связи за их услуги (переводы, посылки и т.п.) и в оплату наложенных платежей; расчеты с транспортными предприятиями за перевозку грузов, пассажиров и их багажа.

Для получения акцепта плательщик представляет в обслуживающий его банк платежное поручение установленной формы. Оно акцептуется уполномоченными работниками банка после списания суммы поручения со счета плательщика и депонирования ее на отдельном балансовом счете. Срок действия депозита составляет 30 календарных дней со дня акцепта. Экземпляр акцептованного поручения выдается доверенному лицу плательщика для использования в расчетах. Расчет должен производиться только на всю сумму, акцептованную банком, получение сдачи с суммы акцептованного поручения наличными деньгами или обмен этих поручений на наличные деньги запрещен действующими нормативными документами. Приняв в оплату своих услуг от юридических лиц акцептованные платежные поручения, предприятия связи (транспорта) оформляют поручения-реестры установленной формы и представляют их вместе с акцептованными поручениями в обслуживающие банки для востребования платежей и зачисления средств на свои текущие счета.

Если акцептованное банком поручение не было предъявлено к оплате в течение срока действия депозита, сумма этого поручения перечисляется на текущий счет плательщика. Сумма неиспользованного акцептованного поручения может быть восстановлена обслуживающим банком на счете плательщика и до окончания срока депозита – по заявлению плательщика, составленному в произвольной форме.