- •Тема1. Инфраструктура финансового рынка и его составные элементы

- •2. Функции финансового рынка

- •Литература

- •Денежный рынок

- •3.Платежные инструменты денежного рынка

- •Литература

- •Тема 3. Депозитный рынок и его финансовые инструменты

- •1.Экономическая сущность и роль депозитного рынка

- •2. Основные сегменты депозитного рынка

- •Депозитный рынок

- •Литература

- •Тема 5: Валютный рынок и валютные операции

- •Литература

- •Тема 6. Рынок ценных бумаг

- •Литература

- •Тема 7. Страховой рынок

- •Литература

- •Тема 8. Пенсионный рынок

- •Литература

- •Тема 9. Финансовое посредничество и финансовые посредники

- •Литература

- •Тема 10. Деятельность коммерческих банков на финансовых рынках

- •Литература

- •Тема 11: Пенсионные фонды

- •Литература

- •Тема 12. Инвестиционные компании и фонды

- •Литература

- •Тема 13: Страховые компании и фонды

- •Литература

- •Тема 14. Специализированные финансовые институты

- •Литература:

- •Литература:

- •Тема 16. Правовое регулирование финансового рынка Казахстана

- •Литература:

- •Тема 17. Национальный банк рк - как регулирующий орган финансового рынка

- •Литература:

- •Тема 18. Деятельность Агентства по регулированию и надзору финансового рынка и финансовых организаций

- •Литература

- •Тема 19. Саморегулируемые организации

- •Литература

- •Тема 20. Становление и развитие мирового финансового рынка

- •Литература

- •Тема 21. Мировой валютный рынок

- •Литература

- •Тема 22. Международный рынок ценных бумаг

- •Литература

- •Тема 23. Пенсионные системы зарубежных стран

- •Литература

- •Тема 24. Ипотечные рынки развитых и развивающихся стран

- •Литература

6-Лекционный материал

Тема1. Инфраструктура финансового рынка и его составные элементы

1. Понятие финансового рынка: сущность и структура

2. Функции финансового рынка

Цель занятия: рассмотреть финансовый рынок и его функции. Основную роль развития финансового рынка для экономики.

Финансовые отношения, как известно, являются основой развития экономики любой страны. Кругооборот и перераспределение финансовых ресурсов образует своеобразную сферу их обращения, представляющую собой финансовый рынок. В условиях рыночных отношений финансовый рынок является составной частью системы рыночных отношений страны в целом. Понятие «финансовый рынок» трактуется по-разному, что обусловлено сложившейся мировой практикой и спецификой развития экономики каждого государства.

Финансовый pынок пpедставляет собой оpганизованную систему тоpговли финансовыми инстpументами денежного, депозитного, кредитного, валютного, фондового, страхового, пенсионного рынков. Здесь основную pоль игpают финансовые институты, напpавляющие потоки денежных сpедств от собственников к заемщикам, где товаpом выступают платежные инструменты и ценные бумаги. Как и любой рынок, финансовый pынок пpедназначен для установления непосpедственных связей между покупателями и пpодавцами финансовых pесуpсов.

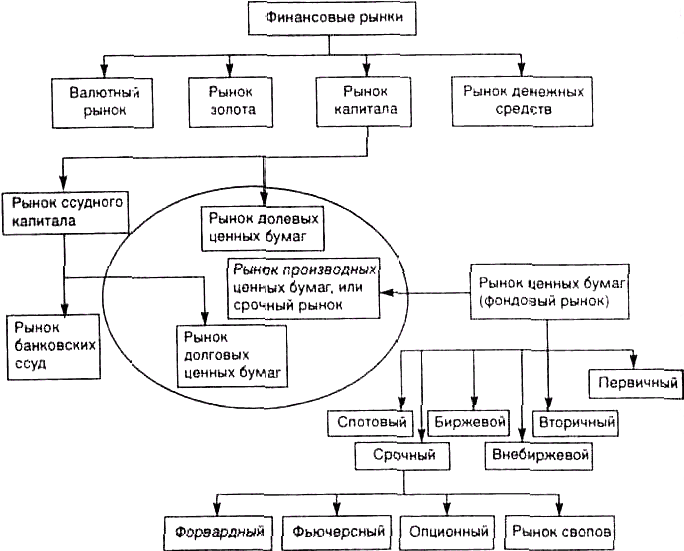

Структура финансовых рынков. Каждой стране характерна своя структура финансового рынка, наиболее полно отражающая его содержание и особенности. Что касается структуры финансового рынка как таковой, то здесь мнения ученых-экономистов расходятся. Поэтому рассмотрим некоторые виды предлагаемых учеными структур финансового рынка и затем определим структуру финансового рынка, характерную для Республики Казахстан.

По своей структуре, согласно трактовке д.э.н., профессора, академика НАН РК Сейткасимова Г.С. финансовый рынок состоит из взаимосвязанных и дополняющих друг друга, но отдельно функционирующих рынков:

1. Рынок находящихся в обращении наличных денег и выполняющих аналогичные функции краткосрочных платежных средств (векселей, чеков и т.п.). Известно, что денежный рынок находится под воздействием инфляции и если последняя не выходит за определенные границы может играть положительную роль. Так, если ВНП ежегодно растет на 5%, а количество денег в обращении увеличивается на 6-7%, то это облегчает реализацию возросшего ВНП и способствует позитивным процессам в экономике. Если же при ежегодном росте ВНП на те же 5% количество денег в обращении увеличивается на 10 и более процентов, то происходит галопирующая инфляция, разрушающая нормальный экономический процесс.

2. Рынок ссудного капитала, т.е. кратко- и долгосрочных банковских кредитов. До настоящего времени дешевый краткосрочный кредит в Казахстане отсутствовал. Функционирующие в стране коммерческие банки предоставляют такой кредит только под надежное обеспечение и высокие проценты. Долгосрочный кредит, необходимый для модернизации и создания основных фондов, можно получить только по плавающей (периодически пересматриваемой) процентной ставке.

3. Рынок ценных бумаг на протяжении многих лет вообще отсутствовал в Казахстане и его развитие, начавшееся в начале 90-х годов, требует определенного времени, поскольку напрямую связано с преобразованием отношений собственности (прежде всего с приватизацией и акционированием государственных предприятий) и с изменением всего характера финансовой политики государства. В настоящее время государство для покрытия бюджетного дефицита все чаще прибегает не к эмиссиям денежных знаков, а к выпуску государственных ценных бумаг, например, государственных казначейских краткосрочных обязательств. Рынок ценных бумаг можно оценить с двух позиций: с точки зрения объемов привлечения денежных средств из разных источников и с точки зрения вложения свободных денежных средств в какой-либо рынок.

Свободные денежные средства могут быть использованы для инвестирования во многие сферы: в производственную или иную хозяйственную деятельность (промышленность, строительство, торговля, связь), в недвижимость, антиквариат, драгоценности, драгоценные металлы и т.д., валюту, если отечественная обесценивается, в пенсионные и страховые фонды, в ценные бумаги различных видов, вложены на банковский депозит.

Таким образом, рынок ценных бумаг - это одна из многих сфер приложения свободных капиталов, а потому ему приходится конкурировать за их привлечение.

Рис.1 Модель связи финансового рынка с другими рынками.

рынок

финансовый

рынок Рынок

товаров

Рынок

ссудного капитала

товарный

рынок Рынок

товарных ценных бумаг

Денежный

рынок Фондовый

рынок Наличные

деньги и деньги в других

формах Рынок

кредитных ресурсов Рынок

депозитов Товарные

фьючерсные контракты и опционы Товарные

векселя Коносаменты,

варранты Денежные

ЦБ: чеки Векселя аккредитивы Основные

фондовые ЦБ: акции облигации Депозит-ные

сертифи-каты

Физический

рынок товаров Производные

ЦБ:Фьючерсы, опционы варранты ЦБ

финансовых институтов Ипотечные

свидетельства,

закладные

РЫНОК

ЦЕННЫХ БУМАГ

А

Рис. 2. Типовая структура финансовых рынков

Валютный рынок — это рынок, на котором товаром являются объекты, имеющие валютную ценность:

• иностранная валюта (денежные знаки (банкноты, казначейские билеты, монеты, являющиеся законным платежным средством или изымаемые, но подлежащие обмену) и средства на счетах в денежных единицах иностранного государства, международных или расчетных денежных единицах);

• ценные бумаги (чеки, векселя), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте;

• драгоценные металлы (золото, серебро, платина, палладий, иридий, родий, рутений, осмий) и природные драгоценные камни (алмазы, рубины, изумруды, сапфиры, александриты, жемчуг).

В качестве субъектов валютного рынка выступают банки, биржи, экспортеры и импортеры, финансовые и инвестиционные учреждения, правительственные организации.

Рынок золота — это сфера экономических отношений, связанных с куплей-продажей золота как с целью накопления и пополнения золотого запаса страны, так и для организации бизнеса и (или) промышленного потребления.

Рынок капитала, в свою очередь, подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг. Такое деление выражает характер отношений между покупателями товаров (финансовых инструментов), продаваемых на этом рынке, и эмитентами финансовых инструментов. Если в качестве финансового инструмента выступают долевые ценные бумаги, то эти отношения носят характер отношений собственности, в остальных случаях это кредитные отношения.

На рынке ссудного капитала обращаются долгосрочные финансовые инструменты, предоставляемые на условиях срочности, возвратности и платности. Они включают в себя рынок долгосрочных банковских ссуд и рынок долговых ценных бумаг (также долгосрочных).

На рынке ценных бумаг выпускаются, обращаются и поглощаются как собственно ценные бумаги, так и их заменители (сертификаты, купоны и т. п.).

Участниками рынка ценных бумаг являются эмитенты — лица, выпускающие ценные бумаги с целью привлечения необходимых им денежных средств; инвесторы — лица, покупающие ценные бумаги с целью получения дохода, имущественных и неимущественных прав; посредники — лица, оказывающие услуги эмитентам и инвесторам по достижению ими поставленных целей.

Для западных экономистов характерно включение в структуру финансового рынка рынков страхования, пенсионных рынков и ипотечных рынков, а также деление финансового рынка на денежный рынок и рынок капитала.

Рынок страховых полисов и пенсионных счетов, а также ипотечные рынки - это особые рынки со своими финансовыми инструментами и институтами — сберегательными учреждениями, действующими на договорной основе. Их значимость неуклонно повышается; в частности, в США по объему совокупных финансовых активов они более чем в полтора раза превышают совокупные активы коммерческих банков, сберегательных институтов и кредитных союзов.

Необходимость выделения ипотечных рынков в составе рынка капитала, характерная для развитых стран, связана с рядом обстоятельств. Во-первых, ипотечные кредиты всегда обеспечиваются реальным залогом в виде земельных участков или зданий (квартиры, частные дома и т.д.). Если заемщик не выполняет своих долговых обязательств, то имущественные права на залог переходят к кредитору. Во-вторых, ипотечные кредиты не имеют стандартных параметров (различные номиналы, сроки погашения и т. д.) и соответственно трудно реализуются на вторичном рынке. Об этом свидетельствует тот факт, что объем вторичного рынка ипотек значительно уступает объемам вторичного рынка ценных бумаг, размещенных на рынках долгосрочных капиталов. В-третьих, ипотечные рынки в отличие от других рынков долгосрочных капиталов в развитых странах строго регулируются действиями специальных государственных органов.

В основе наиболее общего деления финансовых рынков на рынки денежных средств и рынки капитала лежит срок обращения соответствующих финансовых инструментов. В практике развитых стран считается, что если срок обращения финансового инструмента составляет менее года, то это инструмент денежного рынка. Долгосрочные и среднесрочные инструменты относятся к рынку капитала. В различных странах деление финансовых инструментов на кратко-, средне- и долгосрочные различно. В основном в Казахстане краткосрочные финансовые инструменты относят к инструментам денежного рынка, а средне- и долгосрочные уже относят к рынку капиталов. Таким образом, граница между краткосрочными и долгосрочными финансовыми инструментами, равно как и граница между денежными рынками и рынком капитала нельзя четко провести. Вместе с тем такое деление имеет глубокий экономический смысл. Инструменты денежного рынка служат в первую очередь для обеспечения ликвидными средствами государственных организаций и сферы бизнеса, тогда как инструменты рынка капитала связаны с процессом сбережения и инвестирования. Примерами инструментов денежного рынка являются векселя, банковские акцепты, чеки, банкноты, платежные карточки и др. К инструментам рынка капитала, например, относятся облигации, акции, средне- и долгосрочные кредиты.