- •1.. Структура и сущность рынка труда.

- •1. Общая характеристика маржинализма

- •2. 2. Теория процента Бем-Баверка

- •Npv (чистая текущая стоимость)

- •2. Маржиналистекая теория ценности

- •3. Как протекала маржиналистская революция

- •4. Причины и последствия

- •1. Методологические особенности австрийской школы

2. 2. Теория процента Бем-Баверка

Перейдем к рассмотрению конкретных положений основных маржиналистских концепций. Начнем с описания концепции австрийского экономиста Е. Бем-Баверка (теории процента).

Теория процента присутствует в зачаточном состоянии у Сениора (процент - как плата “за воздержание”) и у Дж. Милля. Бем-Баверк рассмотрел теорию процента в работе “Капитал и прибыль” (1879 г.). Эта теория характеризуется в отличие от вышеуказанных теорий стройностью и законченностью. Бем-Баверк объясняет процент, используя общий для австрийской школы принцип “убывающей предельной полезности” и концепцию альтернативных затрат. Эту теорию он называет иногда “психологической теорией процента”.

Процент, по Бем-Баверку, возникает из-за отказа от текущего дохода в пользу будущего. В обществе всегда есть люди, готовые заплатить за удовольствие иметь деньги сегодня. Возможность иметь доход сегодня, а не в будущем, получает свою оценку, которая и есть норма процента. Но почему люди готовы платить за обладание благами сегодня? Ответ на этот вопрос коренится в недооценке людьми будущего, проистекающей из-за недостаточно развитого воображения, скоротечности жизни и неуверенности в завтрашнем дне. Появляется избыточный спрос на потребительский кредит, что приводит к положительной норме процента. Согласно закона “убывающей предельной полезности” в динамично развивающейся экономике (что предполагает рост доходов населения) норма процента будет всегда положительной. Люди максимизируют полезность на протяжении всей жизни, и тогда в условиях растущего дохода прирост текущего потребления дает больше пользы, чем прирост потребления в будущем. Величина процента определяется и чистой производительностью капитала, т.е. его способностью приносить определенный избыток продукта сверх затрат на создание и эксплуатацию. Процент как раз и изменяет дополнительный прирост продукции и служит показателем “чистой производительности капитала”. Интересным моментом в теории процента Бем-Баверка является то, что он рынок капиталов рассматривает как рынок авансов, на котором сегодняшний доход обменивается на будущий, а ставка процента выражает условия, на которых индивидам доступны эти альтернативы. У Бем-Баверка капитал представлен в виде средств существования, авансируемых рабочим. Таким образом , норма процента определяется при обмене труда на предметы потребления. Рабочие недооценивают будущее, так как не могут долго ждать плодов своего труда и потому результаты чистой производительности капитала присваиваются его собственником. У Бем-Баверка процент выступает как награда за ожидание, и показатель чистой производительности капитала.

3, Системы оплаты труда

Под системой оплаты труда понимается способ исчисления размеров вознаграждения, подлежащего выплате работникам, в соответствии с произведенными ими затратами труда, а в ряде случаев и с его результатами.

Существует две основные системы заработной платы работников, соответствующие двум основным применяемым на практике формам учета затрат труда — повременную и сдельную, а также дополнительную — премиальную, которая применяется при достижении заранее установленных показателей, в сочетании с какой-либо основной. Выбор системы оплаты труда зависит от особенностей технологического процесса, форм организации труда, требований, предъявляемых к качеству продукции или выполняемой работе, состояния нормирования труда и учета трудовых затрат.

При повременной оплате труда величина заработка работника зависит от фактически отработанного им времени и его тарифной ставки (оклада). Для рабочих промышленных предприятий чаще всего устанавливаются часовые ставки. Дневные тарифные ставки применяются в тех отраслях промышленности, где основой нормирования труда выступают сменные нормы выработки (например, в угольной промышленности). Труд рабочих — повременщиков может оплачиваться по среднегодовым месячным тарифным ставкам, рассчитанным на основе часовых ставок. Необходимость применения часовой или месячной тарифной ставки, рассчитанной на основе часовой, определяется администрацией предприятия по согласованию с соответствующим профсоюзным органом, исходя из конкретных производственных условий. Введение месячных тарифных ставок должно быть тесно связано с разработкой месячных нормированных заданий.

При сдельной оплате труда заработок рабочего зависит, по общему правилу, от количества фактически изготовленной продукции и затрат времени на ее изготовление. Он исчисляется с помощью сдельных расценок, норм выработки, норм времени. При решении вопроса о введении сдельной оплаты труда необходимо реально оценить, имеется ли возможность установить количественные показатели выработки (выполняемых работ) и их учет, обеспечить должное нормирование труда, Увеличить выработку продукции без изменения технологического процесса, контролировать качество продукции.

В зависимости от способа организации труда (работы) сдельная оплата труда бывает индивидуальной и коллективной. Индивидуальная оплата возможна на работах, где труд каждого рабочего подлежит точному учету. Вознаграждение зависит от количества изготовленной Работником годной продукции и сдельной расценки на единицу изделия. Если рабочий выполняет несколько различных видов работ (операций), оплачивается каждый их вид по установленным на них расценкам.

При коллективной сдельной оплате труда вознаграждение каждого рабочего зависит от результатов работы всего коллектива (бригады, участка). Распределение коллективного заработка между отдельными работниками не должно быть уравнительным, необходимо учитывать личный вклад каждого в общие результаты труда коллектива. Это делается чаще всего с помощью коэффициента трудового участия.

Сдельная оплата труда имеет несколько разновидностей, которые отличаются друг от друга способом подсчета заработка. Помимо прямой сдельной оплаты есть косвенная, сдельно-прогрессивная, аккордная.

При косвенной сдельной оплате труда, применяемой для вспомогательных рабочих, размер заработной платы зависит от результатов труда обслуживаемых ими основных рабочих. При сдельно-прогрессивной оплате труда заработная плата за выработку продукции в пределах установленной нормы начисляется при неизменной расценке (как при прямой сдельщине), а за продукцию, выработанную сверх исходной нормы, по прогрессивно- нарастающим расценкам. Сущность аккордной оплаты труда заключается в том, что для отдельного исполнителя или группы (звена, бригады) размер вознаграждения устанавливается не за одну производственную операцию, а за комплекс работ.

Под премированием понимается выплата работникам денежных сумм сверх основного заработка в целях поощрения достигнутых успехов по работе и стимулирования дальнейшего их возрастания. Вместе с тем премирование служит важным средством выражения признания и одобрения заслуг премируемого лица со стороны общества, трудового коллектива, стимулом для улучшения работы других членов коллектива.

Общее понятие премирования работников принято подразделять на два более узких понятия: премирование как поощрение, предусматриваемое системой оплаты труда, и премирование как поощрение (награждение) отличившихся работников вне систем оплаты труда.

Премиальная система оплаты труда предполагает выплату премии определенному кругу лиц на основании заранее установленных конкретных показателей и условий премирования. Круг лиц, подлежащих поощрению, показатели и условия премирования, размеры премий (конкретные по каждой профессии, должности или их предельные размеры) предусматриваются в положениях о премировании. На основании таких премиальных положений у работника при выполнении и показателей и условий премирования возникает право требовать выплату премии, а у организации — обязанность уплатить премиальную сумму. В дополнение к системам оплаты труда может устанавливаться вознаграждение работникам предприятий и других организаций по итогам годовой работы из фонда, образуемого за счет прибыли, полученной организацией. Размер вознаграждения определяется с учетом результатов труда работника и продолжительности его непрерывного стажа в организации. Каких-либо законодательных актов, регулирующих порядок выплаты этого вознаграждения, нет. А это значит, что в централизованном порядке установлены лишь основные исходные положения о порядке и условиях выплаты вознаграждения по итогам годовой работы. Организациям предоставлены широкие возможности для самостоятельного решения многих вопросов, связанных с выплатой вознаграждения, с учетом особенностей производства, условий труда и характера личного состава работников.

Формы заработной платы.

Важно также провести различие между денежной, или номинальной, и реальной заработной платой. Номинальная заработная плата — это сумма денег, полученная за час, день, неделю, и т. д. Реальная заработная плата — это количество товаров и услуг, которые можно приобрести на номинальную заработную плату; реальная заработная плата — это “покупательная способность” номинальной заработной платы. Вполне очевидно, что реальная заработная плата зависит от номинальной заработной платы и цен на приобретаемые товары и услуги. Изменения реальной заработной платы в процентном отношении можно определить путем вычитания процентного изменения в уровне цен из процентного изменения в номинальной заработной плате. Так, повышение номинальной заработной платы на 8% при росте уровня цен на 5% дает прирост реальной заработной платы на 3%. Реальная и номинальная заработная плата не обязательно изменяется в одном и том же направлении. Например, номинальная заработная плата может повыситься, а реальная заработная плата в то же самое время — понизиться, если цены на товары возрастают быстрее, чем номинальная заработная плата.

4, Рыночные отношения предполагают саморегулирование рынка труда. Элементами механизма саморегулирования являются спрос и предложение на рынке труда, конкуренция среди работников и работодателей, заработная плата. В результате действия этого механизма устанавливаетсяуровень и пропорции занятости, величина заработной платы, размеры и структура безработицы.

Спрос на рынке труда представляет собой совокупность спроса на ресурсы труда страны при любой цене на них.

Предложение на рынке труда это совокупное предложение ресурсов труда работников в стране при всех возможных ценах на труд.

Спрос на рынке труда зависит от :

• деловой конъюнктуры и фазы экономического цикла;

• технического уровня производства;

• ситуации в инвестиционной сфере;

• сложившегося уровня заработной платы;

• налоговой политики.

Предложение на рынке труда зависит от :

• демографической ситуации (численности и половозрастного состава населения);

• внутренней и внешней миграции трудоспособного населения;

• уровня заработной платы;

• альтернативной стоимости труда, возможности получения дохода из иных источников, кроме работы по найму.

Кроме того, на спрос и предложение на рынке труда влияют профсоюзы, государственная политика в области занятости, уровень развития системы образования и профессионального обучения. Немаловажное значение имеют национальные особенности образа жизни.

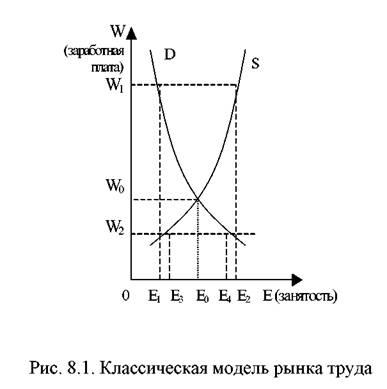

Согласно классической модели, представленной на графике (рис.8.1), в точке пересечения линий D и S , отражающих спрос и предложение на рынке труда, устанавливается равновесная цена труда (заработная плата W 0) и определенный уровень занятости Е 0 . Если уровень заработной платы в силу каких-либо причин повысится с W 0 до W 1, то и величина предложения возрастет, т.к. на рынке труда появится дополнительное число лиц, ранее не соглашавшихся работать за заработную плату W 1. Однако спрос на труд сократится, поскольку работодателям будет невыгодно нанимать рабочую силу из-за ее дороговизны. Предложение рабочей силы превысит спрос на нее, что приведет к росту безработицы. Если уровень заработной платы опустится до W 2, для работодателей станет выгодно нанимать дополнительных работников, что увеличит спрос на труд. Однако предложение труда понизится за счет тех, кого не устраивает уровень заработной платы. В результате на рынке труда спрос превысит предложение, и возникнет дефицит рабочей силы. Согласно такому подходу, безработица в значительной мере носитдобровольный характер, поскольку связана с нежеланием работников трудиться за недостаточно высокую, по их мнению, заработную плату. Главным фактором борьбы с безработицы выступает снижение заработной платы.

В современной неоклассической модели рынка труда расходы домохозяйств на образование рассматриваются как инвестиции в человеческий капитал по аналогии с инвестициями фирм в машины и оборудование. Заработная плата выступает как прибыль на эти вложения. Согласно неоклассической модели цена труда гибко реагирует на потребности рынка, увеличиваясь или уменьшаясь в зависимости от спроса и предложения. Домохозяйства инвестируют в квалификацию до тех пор, пока норма прибыли на эти вложения не начинают понижаться. Если на рынке труда достигнуто ценовое равновесие, то безработица невозможна.

Кейнсианская модель предлагает иную трактовку механизма функционирования рынка труда. По мнению Кейнса, ставка заработной платы является жесткой величиной. Спрос на труд зависит не от уровня заработной платы, а от объема производства в обществе, который в свою очередь определяется величиной совокупного спроса. Существуетвынужденная безработица , обусловленная недостаточным совокупным спросом. С помощью понижения заработной платы стимулировать повышение совокупного спроса, а, следовательно, и занятости, невозможно. Увеличение спроса на рабочую силу является результатом мероприятий государства, стимулирующих рост совокупного спроса в стране.

Марксизм рассматривает резервную армию труда как неизбежный атрибут, а также необходимое условие капиталистического производства. Уровни занятости и безработицы, согласно этой теории, определяются потребностями капитала в самовозрастании и зависят от соотношения расходов капиталистов на заработную плату и приобретение машин, колебаний экономического цикла, изменений в структуре производства. Безработица, порождая конкуренцию между наемными работниками за рабочие места, оказывает давление на занятых, позволяет предпринимателю снижать заработную плату, принуждать рабочих к дисциплине.

В институционалистской модели основное внимание уделяется анализу структуры рабочей силы. Уровни занятости, безработицы, заработной платы объясняются особенностям отдельных отраслей, профессиональных и демографических групп.

Происходящие на рынке труда процессы обусловливают уровень и характер занятости и безработицы в обществе. Часть населения, обеспечивающую предложение на рынке труда, согласно методике международной статистики, относят кэкономически активному В настоящее время в российской статистике используется показатель

экономически активного населения, которое включает в себя занятых в экономике и безработных . Понятие трудовые ресурсы сейчас применяется для обозначения одного из элементовсоциально-экономического потенциала страны, входящего внациональное богатство часть населения, обладающую физическим развитием, умственными способностями, знаниями, квалификацией, навыками трудовой дисциплины, необходимыми для успешного развития общественного производства.

Занятость населения – это деятельность людей, связанная с удовлетворением личных и общественных потребностей, не запрещенная законом, приносящая (как правило) трудовой доход.

К занятым в экономике, согласно принятой методике, относятся лица, которые в рассматриваемый период выполняли работу по найму за вознаграждение, а также приносящую доход работу не по найму самостоятельно или с одним или несколькими компаньонами, как с привлечением, так и без привлечения наемных работников. В число занятых включаются также лица, которые выполняли работу без оплаты на семейном предприятии, а также лица, которые временно отсутствовали на работе изза болезни, ухода за больными, ежегодного отпуска, выходных дней, обучения, учебного отпуска, отпуска без сохранения содержания или с частичным содержанием заработной платы по инициативе администрации, забастовки.

Уровень и характер занятости населения – это важные макроэкономические показатели, отражающие демографические и социальные процессы в обществе.

В зависимости от применяемых критериев, имеются следующие классификации занятых:

• по роду деятельности:

- занятые в экономике оплачиваемой деятельностью;

- военнослужащие (они занимаются деятельностью, не приносящей прямого денежного дохода, но по мере перехода на контрактную форму службы будут приближаться к статусу занятых в экономике);

- учащиеся с отрывом от производства;

• по способу вовлечения в трудовую деятельность:

наемные работники;

работодатели (предприниматели, нанимающие работников, реализующие свои предпринимательские способности);

самозанятые (работающие за свой счет, члены производственных кооперативов, не использующих наемную силу на постоянной основе);

• Международный классификатор статуса занятости включает:

- наемные работники;

- работодатели;

- лица, работающие за свой счет;

- члены производственных кооперативов;

- помогающие члены семьи;

5, 2.1. СУЩНОСТЬ БЕЗРАБОТИЦЫ

Безработица - это социально-экономическое явление, при котором часть экономически активного населения (рабочей силы) не занята в производственной сфере. Безработные наряду с занятыми формируют рабочую силу страны. Безработица выступает как превышение предложения рабочей силы над спросом на нее.

Структура безработицы по ее причинам включает четыре основные категории рабочей силы:

потерявшие работу в результате увольнения;

добровольно оставившие работу;

пришедшие на рынок труда после перерыва;

впервые пришедшие на рынок труда.

Существует несколько концепций, трактующих феномен безработицы.

В марксистской теории безработицу обычно связывают с процессом накопления капитала, при котором потребность в живом труде (переменном капитале) растет медленнее, чем в машинах и оборудовании (постоянном капитале).

В западной экономической науке господствует точка зрения, согласно которой безработица в своей основе отражает экономическую целесообразность использования ресурсов, подобно тому как, степень загрузки производственных мощностей отражает целесообразность и эффективность использования основного капитала. Об этом говорит так называемый естественный уровень безработицы, отражающий структурные диспропорции на рынке труда (между структурой спроса и предложения рабочей силы по квалификации, демографическим, географическим и иным критериям). К естественной безработице относят также так называемую фрикционную безработицу, связанную главным образом с добровольным переходом трудящихся с одной работы на другую и с сезонными колебаниями в спросе на рабочую силу.

Безработица является неотъемлемой чертой рыночной экономики. Причины данного явления разнообразны:

структурные сдвиги в экономике, выражающиеся в том, что внедрение новых технологий, оборудования приводит к сокращению излишней рабочей силы;

экономический спад или депрессия, которые вынуждают работодателей снижать потребность во всех ресурсах, в том числе и трудовых;

политика правительства и профсоюзов в области оплаты труда: повышение минимального размера заработной платы увеличивает издержки производства и тем самым снижает спрос на рабочую силу;

сезонные изменения в уровне производства в отдельных отраслях экономики;

изменения в демографической структуре населения, в частности рост численности населения в трудоспособном возрасте увеличивает спрос на труд и, возрастает вероятность безработицы.

7 Формы инвестиций

Выделяют 4 основные формы инвестиций

1. Реальные инвестиции - вложения капитала в воспроизводство основных средств, в инновационные нематериальные активы, в прирост запасов товарно-материальных ценностей и т.д.

2. Финансовые инвестиции - вложение капитала в финансовые активы(ценные бумаги, паевое участие, депозиты) с целью получения прибыли.

3. Инновационные инвестиции - вложение капитала в нематериальные активы, обеспечивающие развитие НТП и успешное продиводействие конкурентам на рынке.

4. Интеллектуальные инвестиции - вложение капитала в научный потенциал общества, в объекты интеллектуальной собственности, вытекающие из авторского, патентного и изобретательского права, права на промышленные образцы и модели.

Во всем мире инвестиции принято делить на две большие группы: прямые и портфельные

Портфельные инвестиции – это инвестиции в ценные бумаги (как правило, в портфель ценных бумаг; отсюда и название). Портфельные инвестиции не позволяют инвестору установить эффективный контроль над предприятием; при подобных вложениях инвестор прямо не заинтересован в долговременном развитии предприятия. Портфельные инвесторы покупают ценные бумаги и получают прибыли за счет изменения их курсовой стоимости или за счет промежуточных выплат по этим бумагам.

Прямые инвестиции – это крупные вложения денег в производство или активы компании, причем вложения достаточно крупные для установления инвестором эффективного контроля за управлением предприятия. В случае с прямыми инвестициями инвестор заинтересован в долговременном успешном функционировании и развитии этого предприятия.

Таким образом, прямые инвестиции - это инвестиции в развитие компании, финансирование ее роста. Причем, при прямом инвестировании речь, как правило, идет о приобретении контрольного пакета акций компании, которая является объектом инвестирования.

В большинстве случаев для прямого инвестирования создаются специальные фонды. В России такие фонды называются фондами прямых инвестиций.

Инвестиционная деятельность – это предпринимательская деятельность, которая имеет своей целью получение дохода. С научной точки зрения сущность инвестиций может быть описана как сложный процесс, направленный на приумножения капитала при минимальной степени риска. Подготовка к инвестированию должна быть тщательной и вдумчивой.

Сущность инвестиций заключается как раз в том, чтобы при минимальных потерях получить максимальный доход. Особенность в том, что вкладывать средства нужно в настоящем, а прибыль получать в будущем. Как правило, чем меньше рисков предполагает инвестиционная деятельность в отношении конкретного объекта, тем меньшую прибыль он способен принести. И, наоборот, при высокой степени возможных исков прибыль может в несколько раз превосходить сумму изначальных вложений. Для определения сущности инвестиций важно то, что в отличие от другой деятельности предприятия инвестиции не требуют затрат трудовых ресурсов. То есть вложения как бы работают сами собой. На самом деле схема несколько сложнее. Выделяя средства на инвестирование, компания оплачивает труд людей, которые работают на объект инвестиций. То есть участие в создании какого-либо инвестиционного продукта или услуг инвестор оказывает опосредованное. Это позволяет заниматься такими сферами деятельности, о которых ни сам инвестор, ни его подчиненные не имеют ни малейшего представления. В этом случае сущность инвестиций сводится к пассивному наблюдению за реализацией инвестиционного проекта. Конечно, существуют и формы инвестиций с высокой степенью вовлеченности инвестора. Эти формы осуществления инвестиционной деятельности несколько сложнее, зато они обеспечивают возможность снизить уровень риска инвестиций и обезопасить собственную компанию. И от возможных потерь финансовых и других активов.

Собственно, сущность инвестиций заключается еще и в управлении инвестиционными проектами. Кроме правильного выбора объекта инвестирования важно помнить, что грамотное управление – это ключ к удачным капиталовложениям.

Инвесторы

|

|

Существуют следующие виды инвесторов:

1. Акционерные инвестиционные фонды. Создается акционерное общество открытого типа, которое выпускает в продажу свои акции, а привлеченные деньги вкладывает е ценные бумаги других эмитентов.

2. Паевые инвестиционные фонды. В паевом инвестиционном фонде, в отличие от акционерного инвестиционного, инвесторы не являются акционерами. Они передают свои деньги в доверительное управление и, оставаясь их собственниками, получают право участвовать в прибылях.

3. Негосударственные пенсионные фонды. В развитых странах негосударственные пенсионные фонды являются активными участниками финансового рынка. Сни, как и другие коллективные инвесторы, аккумулируют средства индивидуальных вкладчиков для последующих портфельных инвестиций. Их основная задача — сохранение и увеличение пенсионных сбережений населения, и, следовательно, минимизация риска для вкладчиков и участников НПФ.

4. Инвестиционные банки. Инвестиционные банки появились в США после кризиса 1929 года. И до сих пор е США передача средств инвестора в управление инвестиционному банку оформляется двусторонним соглашением, в котором четко прописаны направления вложения и постоянно повторяется, что инвестор понимает, кому он передал свои деньги и что банк будет с ними делать.

В европейских странах инвестиционную деятельность банков не стали законодательно отделять от коммерческой. Банки там универсальные. Однако принципиальная разница круга клиентов, их запросов и, соответственно, наборов предоставляемых услуг вызывает у банков необходимость все же разделять эти виды деятельности, средства клиентов и специалистов, их обслуживающих.

5. Внутренние источники инвестиций. Традиционно в России финансирование капитальных вложений осуществлялось в основном за счет внутренних источников. Можно предположить, что и в дальнейшем они будут играть решающую роль, несмотря на активизацию привлечения иностранного капитала.

Правительство тоже может делать сбережения в тех случаях, когда налоговые поступления в бюджет превышают правительственное потребление. При таком положении дел у правительства остаются средства, которые могут быть использованы под инвестиции, скажем, в строительство новых дорог или развитие телефонной связи. Объем сбережений в стране непосредственно влияет на объем инвестиций в стране.

Чаще всего вкладчики и инвесторы принадлежат к разным экономическим группам. Когда семья откладывает часть своего дохода, она помещает свои деньги в банк. Банк одалживает эти деньги компании, желающей осуществить капиталовложения. В этом случае вкладчики (отдельные граждане) и инвесторы (предприятия) связаны через финансового посредника (банк). Иногда вкладчики и инвесторы представляют собой одно и то же лицо. Если предприятие сберегает часть своей прибыли и использует ее на покупку нового станка, оно одновременно и сберегает и инвестирует деньги. Иногда компания сберегает свою прибыль за счет увеличения банковских вкладов. Банк затем одалживает эти деньги другой компании, желающей сделать капиталовложения. В закрытой экономике объем сбережений точно соответствует объему инвестиций. Какая часть национального дохода сберегается, такая часть и может быть инвестирована. Таким образом, можно сказать, что в закрытой стране внутренние инвестиции равны внутренним сбережениям.

Критерии и правила их принятия.

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестиционным проектам осложняется различными факторами: вид инвестиций, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения.

Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Так, если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно безболезненно, поскольку руководство предприятия ясно представляет себе, в каком объеме и с какими характеристиками необходимы новые основные средства. Задача осложняется, если речь идет об инвестициях, связанных с расширением основной деятельности, поскольку в этом случае необходимо учесть ряд новых факторов: возможность изменения положения фирмы на рынке товаров, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и т.д.

Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых проектов.

Два анализируемых проекта называются независимыми, если решение о принятии одного из них не влияет на решение о принятии другого.

Два анализируемых проекта называются альтернативными, если они не могут быть реализованы одновременно, т.е. принятие одного из них автоматически означает, что второй проект должен быть отвергнут.

Весьма существенен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может существенно варьировать. Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных формализованных и неформализованных методов и критериев. Степень их сочетания определяется разными обстоятельствами, в том числе и тем из них, насколько менеджер знаком с имеющимся аппаратом, применимым в том или ином конкретном случае. Критерии принятия инвестиционных решений:

1. критерии, позволяющие оценить реальность проекта: . нормативные критерии (правовые) т.е. нормы национального, международного права, требования стандартов, конвенций, патентоспособности и др.; . ресурсные критерии, по видам:

- научно-технические критерии;

- технологические критерии;

- производственные критерии;

- объем и источники финансовых ресурсов.

2. количественные критерии, позволяющие оценить целесообразность реализации проекта. . Соответствие цели проекта на длительную перспективу целям развития деловой среды; . Риски и финансовые последствия ( ведут ли они дополнения к инвестиционным издержкам или снижения ожидаемого объема производства, цены или продаж ); . Степень устойчивости проекта; . Вероятность проектирования сценария и состояние деловой среды.

3. количественные критерии. ( финансово-экономические), позволяющие выбрать из тех проектов , реализация которых целесообразна.

(критерии приемлимости) . стоимость проекта; . чистая текущая стоимость; . прибыль; . рентабельность; . внутренняя норма прибыли; . период окупаемости; . чувствительность прибыли к горизонту (сроку) планирования, к изменениям в деловой среде, к ошибке в оценке данных.

В целом, принятие инвестиционного решения требует совместной работы многих людей с разной квалификацией и различными взглядами на инвестиции. Тем не менее, последнее слово остается за финансовым менеджером, который придерживается некоторым правилам.

Правила принятия инвестиционных решений: 1. инвестировать денежные средства в производство или ценные бумаги имеет смысл только, если можно получить чистую прибыль выше, чем от хранения денег в банке; 2. инвестировать средства имеет смысл, только если, рентабельности инвестиции превышают темпы роста инфляции; 3. инвестировать имеет смысл только в наиболее рентабельные с учетом дисконтирования проекты.

Таким образом, решение об инвестировании в проект принимается, если он удовлетворяет следующим критериям: . дешевизна проекта; . минимизация риска инфляционных потерь; . краткость срока окупаемости; . стабильность или концентрация поступлений; . высокая рентабельность как таковая и после дисконтирования; . отсутствие более выгодных альтернатив.

Приведение будущих денежных потоков к текущему периоду с учетом изменения стоимости денег с течением времени

Дисконтирование является универсальной методикой приведения будущих денежных потоков к настоящему моменту, основанной на понятиях сложных процентов. Формула дисконтирвоанной текущей стоимости денежных потоков выглядит следующим образом:

![]() ,

где

,

где

CFi - денежные потоки i-го периода r - ставка дисконтирования N - число периодов

Обратите внимание! Формула дисконтированного денежного потока будет выглядеть так в том случае, если предполагается, что платеж приходится на конец расчетного периода. Если платежи относятся к началу периода, то степени при коэффициенте (1+r) сдвигаются так, чтобы платеж CF1 не дисконтировался. Первая схема обычно практикуется при анализе будущих доходов, вторая - при анализе будущих платежей (но возможны исключения, в конечном итоге все определяет структура денежного потока).

Ставка

дисконтирования r обычно определяется

в виде % в год. Базовое определение ставки

дисконтирования - это ставка дохода,

который можно получать на свои деньги,

если отказаться от анализируемых

инвестиций и поместить их в инвестиционные

инструменты, не связанные с различимым

риском (банковские депозиты, стабильные

ценные бумаги и т.п.), Однако, во-первых,

понятие "различимого риска", как

и доступность альтернативных инвестиций,

для разных инвесторов будут различаться,

а во-вторых, кроме "естественного

прироста денег" в ставку дисконтирования

часто закладывают дополнительную

"премию за риск", учитывающую

степень неопределенности анализируемых

инвестиций. Кроме того, дисконтирование

применяется в самых различных областях

финансового анализа, каждая из которых

имеет собственные методы расчета ставки.

Поэтому, единого подхода к определению

ставки дисконтирования не существует.

Если необходимо получить из годового

значения ставки дисконтирования вариант

для меньшего периода, это преобразование

проводится по принципам, используемым

для сложных процентов, т.е., например:

![]() ,

где

rмес

- ставка дисконтирования для периода в

1 месяц

rгод

- годовая ставка дисконтирования

,

где

rмес

- ставка дисконтирования для периода в

1 месяц

rгод

- годовая ставка дисконтирования