- •Глава 1. Анализ бухгалтерского баланса………………………………………………

- •Глава 2. Анализ бухгалтерского баланса ооо участок «Юргинский»…………….

- •Глава 1. Анализ бухгалтерского баланса

- •1.1Методика построения сравнительного аналитического баланса

- •1.2Анализ основных статей и расчетных показателей баланса

- •1.3Анализ валюты бухгалтерского баланса

- •1.4 Анализ ликвидности баланса

- •Глава 2. Анализ бухгалтерского баланса ооо участок «Юргинский»

- •2.1 Общая характеристика ооо участок «Юргинский»

- •2.2 Построение сравнительного аналитического баланса

- •2.3 Анализ основных статей и расчетных показателей

- •2.4 Анализ валюты баланса

- •2.5 Анализ ликвидности баланса

2.4 Анализ валюты баланса

Для получения общей оценки динамики финансового состояния сопоставим изменения итогов баланса с изменениями финансовых результатов хозяйственной деятельности. Для этого рассчитывается коэффициент роста валюты баланса и коэффициент роста выручки от реализации.[7,c.29]

1) Коэффициент роста валюты баланса (Кб):

Бср1 – Бср0

Кб = --------------------- х 100 , где

Бср0

Бср1 и Бср0 - средняя величина итога баланса за отчетный и предыдущий периоды.

Кб =60262-27086/27086× 100 = 122,4%

2) Коэффициент роста выручки от реализации продукции(Кв):

В1 –Во

Кв = --------------- х 100 , где

Во

В1 и Во - выручка от реализации продукции за отчетный и предыдущие периоды.

Кв =1020913-575043/575043 × 100 = 77,5 %

Таким образом, выручка от реализации в отчетном периоде увеличилась по сравнению с базисным годом на 77,5%, а рост валюты баланса составил 122,4%.

2.5 Анализ ликвидности баланса

Ликвидность баланса определяется как покрытие обязательств предприятия его активами.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятием предприятия.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, т.е. скорости превращения в денежные средства и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированных по срокам их погашения и расположенными в порядке возрастания сроков.[7,c.45]

Активы предприятия разделяются на следующие группы:

А1. Наиболее ликвидные активы — к ним относятся все статьи денежных средств организации и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = стр. 250 + стр. 260

А2. Быстрореализуемые активы — дебиторская задолженность и прочие активы: А2 = стр. 240 + стр. 230 + стр. 270.

A3. Медленно реализуемые активы — статьи раздела II актива баланса, а также статьи из раздела I баланса «Долгосрочные финансовые вложения» уменьшенные на величину вложений в уставные фонды других предприятий:

A3 = стр. 210 - стр. 216 + стр. 220 + стр. 140.

А4. Труднореализуемые активы — статьи раздела I актива баланса — внеоборотные активы, за исключением статей этого раздела, включаемых в предыдущую группу: А4 = стр. 190 – стр. 140.

Пассивы баланса группируются:

П1. Наиболее срочные обязательства — краткосрочные кредиты и заемные средства: П1 = стр. 620 + стр. 640 + стр. 650.

П2. Краткосрочные пассивы — это краткосрочные кредиты и заемные средства: П2 = стр. 610 + стр. 630+ стр. 660.

П3. Долгосрочные пассивы — это статьи баланса, относящиеся к разделу IV долгосрочные кредиты и заемные средства: П3= стр. 590.

П4. Постоянные, или устойчивые, пассивы — это статьи раздела III баланса «Капитал и резервы». Для сохранения баланса актива и пассивы итог данных группы уменьшается на сумму иммобилизации оборотных средств величины по статье «Расходы будущих периодов» раздела II актива:

П4 = стр. 490 – стр. 216.

Для определения ликвидности баланса следует сопоставить итоги аналитических групп по активу и пассиву:

|

Условие абсолютной ликвидности: | |||

|

AI > ПI |

AII > ПII |

AIII > ПIII |

AIV < ПIV |

В случае, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной

группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставляя наиболее ликвидные и быстрореализуемые активы с наиболее срочными обязательствами и краткосрочными пассивами, можно выявить текущую ликвидность, а медленно реализуемые активы с долгосрочными пассивами - перспективную ликвидность.[7,c.47]

Анализ ликвидности баланса представлен в таблице № 3

Таблица №3

Анализ ликвидности баланса, тыс.руб.

|

Актив |

2010 г. |

2011г. |

2012 г. |

Пассив |

2010 г. |

2011 г. |

2012г. |

Платежный излишек (недостаток) | ||

|

2010г. |

2011г. |

2012г | ||||||||

|

1. Наиболее ликвидные активы (А1) |

4795 |

2426 |

2571 |

1.Наиболее срочные обязательства (П1) |

37986 |

70245 |

55799 |

-33191 |

-67819 |

-53228 |

|

2.Быстро реализуемые активы (А2) |

8636 |

44228 |

22866 |

2.Краткосрочные пассивы (П2) |

- |

4114 |

15071 |

8636 |

40114 |

7795 |

|

3.Медленно реализуемые активы (А3) |

11277 |

21022 |

28360 |

3.Долгосрочные пассивы (П3) |

40 |

95 |

145 |

11237 |

20927 |

28215 |

|

4.Трудно реализуемые активы (А4) |

2363 |

3853 |

6465 |

4.Постоянные пассивы (П4) |

-10940 |

-2888 |

-10753 |

13303 |

6741 |

17218 |

|

Баланс |

27086 |

71566 |

60262 |

Баланс |

27086 |

71566 |

60262 |

- |

- |

- |

|

2010 г. |

2011 г. |

2012 г |

|

А1<П1 |

А1<П1 |

А1<П1 |

|

А2>П2 |

А2>П2 |

А2>П2 |

|

А3>П3 |

А3>П3 |

А3>П3 |

|

А4>П4 |

А4>П4 |

А4>П4 |

Сопоставляя итоги первой группы по активу и пассиву, видно, что наиболее ликвидных активов во всем анализируемом периоде недостаточно для покрытия наиболее срочных обязательств, их сумма значительно меньше суммы кредиторской задолженности. Это можно отметить как отрицательный момент, причем недостаток с каждым годом увеличивается, что приводит к необходимости использовать другие средства для расчетов с кредиторами. Сравнивая итоги второй группы по активу и пассиву, можно отметить, что быстрореализуемые активы покрывают краткосрочные пассивы. Также за анализируемый период медленно реализуемые активы покрывают долгосрочные обязательства. Если сопоставить итоги четвертой группы, то имеет место превышение труднореализуемых активов над постоянными пассивами, т.е. собственных оборотных средств недостаточно, что также является отрицательным моментом.

Таким образом, можно сделать вывод, что в целом баланс является неликвидным, т.к. не выполняются определенные неравенства, следовательно, предприятие является неплатежеспособным, а дальнейшее привлечение заемных средств может привести к ухудшению финансового состояния предприятия.

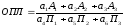

Для комплексной оценки ликвидности баланса используют общий показатель ликвидности (ОПЛ).

А1-3, П1-3 – итоги соответствующих групп по активу и пассиву,

а1 а6-весовые

коэффициенты.

а6-весовые

коэффициенты.

Общий показатель ликвидности показывает отношение суммы всех ликвидных средств к сумме всех платежных обязательств при условии, что различные группы входят в указанные суммы с весовыми коэффициентами, который учитывают их значимость с точки зрения сроков поступления средств и погашения обязательств [4,c.86]

|

Показатель |

2010 г. |

2011 г. |

2012г. |

|

ОПЛ |

0,1 |

0,4 |

0,3 |

Таким образом, способность предприятия осуществлять расчеты по всем видам обязательств - как по ближайшим, так и по отдаленным ,увеличилась за анализируемый период.