- •1. Общая характеристика процессов сбора, передачи, обработки и накопления информации.

- •2. Технические и программные средства реализации информационных процессов.

- •3. Программное обеспечение и технологии программирования.

- •4. Информационные технологии. Определение, средства и результаты.

- •5. Федеральный закон об информации, информационных технологиях и о защите информации.

- •6. Классификация информационных систем. Информационный характер процесса управления. Многофункциональность информационных систем.

- •7. Программы-вирусы: виды и средства, рекомендации по применению, обнаружение вирусов, обезвреживание вирусов.

- •8. Методы защиты информации.

- •9. Методы криптографии. Средства криптографической защиты информации (скзи).

- •10. Электронная цифровая подпись (эцп), принципы ее формирования и использования.

- •11. Общая классификация видов информационных технологий и их реализация в технических областях.

- •12. Понятие информационной системы.

- •13. Назначение, функции и характеристики операционных систем. Вычислительные ресурсы и операционная система.

- •14. Основные понятия информационных сетей. Сетевые программные и технические средства информационных сетей.

- •15. Основные понятия теории моделирования.

- •16. Имитационные модели информационных процессов.

- •17. Языки моделирования. Имитационное моделирование информационных систем и сетей.

- •18. Классификация баз данных. Модель представления данных.

- •19. Иерархическая модель. Сетевая модель. Реляционная модель данных.

- •20. Системный анализ предметной области при проектировании ис. Методы системного анализа.

- •21. Erp-системы (Enterprise resource planning). Назначение и особенности применения.

- •22. Система управления базами данных (субд). Определение, основные понятия, назначение.

- •23. Case-технологии.

- •24. Архитектурные особенности организации эвм различных классов.

- •25. Вычислительные системы и сети.

- •26. Вычислительный процесс и его реализация с помощью ос. Основные функции ос.

- •27. Основные этапы решения задач на эвм.

- •29. Сетевые операционные среды и платформы.

- •30. Web-сайт и его структура.

- •31. Программные средства для разработки web-страниц и web-сайтов.

- •32. Универсальные средства разработки web-сайтов.

- •33. Понятие системы. Классификация систем.

- •34. Разработка web-приложений с помощью php.

- •35. Использование современных систем управления контентом сайта (cms).

- •36. Методы широкополосного скоростного доступа в Internet.

- •37. Организация, структура и функции web-сервера.

- •39. Технология web-сервисов. Интеграция портлетов в порталы.

- •40. Основные принципы построения web-приложений. Основные требования, предъявляемые к web-приложениям.

- •41. Язык разметки html. Структура документа html. Динамический html.

- •42. Современные технологии разработки web-приложений. Принципы использования субд в web-приложениях.

- •43. Информационное общество. Сущность и цели информатизации общества.

- •44. Свойства информации: конфиденциальность, доступность, целостность.

- •45. Назначение и возможности системы визуального программирования Delphi.

- •46. Характеристика рыночного механизма и его функционирования. Структур рынка.

- •47. Макроэкономическое равновесие: классический и кейнсианский подходы.

- •48. Экономический цикл как всеобщая форма экономической динамики, причины, виды и последствия инфляции и безработицы.

- •49. Виды учета в национальном хозяйстве. Понятие, значение и особенности бухгалтерского учета.

- •50. Баланс предприятия. Четыре типа операций, вызывающих изменения в балансе.

- •51. Общая характеристика плана счетов. Счета: понятие, виды, двойная запись.

- •52. Сущность и функции денег. Понятие и элементы денежной системы. Денежная система рф.

- •53. Формы безналичных расчетов.

- •54. Инфляция: причины, виды, последствия

- •55. Сущность и функции финансов. Финансовая система: понятие, элементы

- •57. Платежные поручения. Аккредитивная форма расчетов. Финансовый рынок: структура, функции, участники.

- •58. Бюджет: сущность, составные элементы, функции

- •59. Задачи и функции Банка рф в кредитной системе.

- •60. Финансовая система рф. Структура и принципы бюджетной системы рф.

- •61. Фондовая биржа: функции, организация работы

- •62. Становление и современное состояние налоговой системы рф.

- •63. Права и обязанности налогоплательщиков.

- •64. Структура налоговых органов рф, их права и обязанности.

- •65. Понятие, принципы построения и виды налогов. Прямые и косвенные налоги.

- •66. Возникновение и сущность банков. Зарождение и развитие российской банковской системы.

- •67. Банк: понятие и правовой статус. Современная банковская система Российской Федерации.

- •68. Статус, цели деятельности и основные задачи Центрального Банка Российской Федерации.

- •69. Функции коммерческого банка.

- •70. Инструменты денежно-кредитной политики Центрального Банка Российской Федерации.

- •71. Порядок создания банка. Виды банковских лицензий. Основания для отзыва банковской лицензии.

- •72. Банковская система. Организация и составные элементы. Сущность и виды небанковских кредитных организаций.

- •73. Общая характеристика операций коммерческого банка. Пассивные операции коммерческого банка. Активные операции коммерческого банка.

- •74. Ликвидность коммерческого банка. Управление ликвидностью.

- •75. Ресурсы коммерческого банка и его капитальная база.

- •76. Доходы коммерческого банка.

- •77. Расходы коммерческого банка.

- •78. Банковские риски и управление ими.

- •79. Организационно-правовые формы предпринимательской деятельности в рф.

- •80. Материальные ресурсы организации.

- •Основной капитал

- •Амортизация основного капитала

- •Оборотный капитал

- •Оборотный капитал (оборотные активы) и себестоимость

- •Анализ оборотного капитала

- •82. Финансовые результаты деятельности организации и оценка эффективности ее функционирования.

- •83. Понятие инвестиционного рынка. Сегменты инвестиционного рынка. Основные элементы инвестиционного рынка (спрос, предложение, цена, конкуренция), их взаимосвязь.

- •84. Макроэкономические показатели развития инвестиционного рынка. Прогнозирование развития инвестиционного рынка.

- •85. Инвестиционная привлекательность отраслей экономики. Жизненный цикл отрасли, его стадии. Показатели инвестиционной привлекательности регионов.

- •86. Основные этапы процесса формирования инвестиционной стратегии предприятия.

- •87. Определение и сущность мирового хозяйства. Этапы, черты и тенденции развития мирового хозяйства. Субъекты современного мирового хозяйства.

- •88. Интернационализация, глобализация и транснационализация хозяйственной жизни.

- •89. Сущность международного разделения труда, единство и различия внутригосударственного и международного разделения труда.

- •90. Природные ресурсы и их роль в мировой экономике. Классификация природных ресурсов. Лесные ресурсы и их роль в мировом хозяйстве.

- •91. Человеческие ресурсы в мировом хозяйстве.

- •92. Основные понятия сетевой экономики. Метаперспективы сетевой экономики.

- •93. Электронное правительство, электронные службы, платежные системы, лицензирование, торговля.

- •94. Интернет-банкинг, интернет-трейдинг, телеработа, outsorsing.

- •95. Цена как экономическая категория. Роль цены на современном этапе экономического развития.

- •96. Ценообразующие факторы и их понятие. Методология ценообразования, ее понятие.

- •97. Ценовая политика, ее цели. Максимизация рентабельности (прибыли).

- •98. Основные типовые стратегии ценообразования и их характеристика.

- •99. Свободные цены и их роль в формировании рыночных отношений.

- •100. Теории цены в историческом аспекте. Стоимостная и маржинальная теория цены (теория предельной полезности), их недостатки. Теория рыночного ценообразования.

Анализ оборотного капитала

Под материалоемкостю понимают отношение затрат сырья, топлива, энергии, материалов и других предметов труда к стоимости произведенной продукции.

Вариантами этого показателя могут быть энергоемкость, металлоемкость и др.

При финансовом анализе эффективности использования оборотного капитала применяют и другие показатели (коэффициенты), в том числе:

оборачиваемости оборотного капитала (оборотных средств). Хотя этот показатель сильно колеблется в зависимости от отрасли, тем не менее он показывает, сколько раз в год совершается экономический кругооборот на предприятии;

текущей ликвидности (коэффициент покрытия). Текущая ликвидность отражает, достаточно ли у фирмы средств, которые могут быть использованы ею для погашения (покрытия) своих краткосрочных обязательств в течение предстоящего года (краткосрочных займов и кредитов, кредиторской задолженности).

Если сопоставить только денежные средства фирмы с ее краткосрочными обязательствами, то получим коэффициент абсолютной ликвидности. По нему оценивают возможность фирмы заплатить сразу по всем краткосрочным обязательствам.

82. Финансовые результаты деятельности организации и оценка эффективности ее функционирования.

Прибыль является основной целью деятельности организации. Как важнейшая экономическая категория она выполняет определение функции.

Во-первых, прибыль, отражает конечный финансовый результат производственно-хозяйственной и коммерческой деятельности за определенный период. Получение прибыли означает, что полученный валовой доход организации превышает все расходы, связанные с его деятельностью.

Во-вторых, прибыль обладает стимулирующей функцией, которая проявляется в процессе ее распределения и использования. Содержание этой функции состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов организации. Поэтому организация заинтересована в получении максимальной прибыли, т.к. часть прибыли, оставшаяся в ее распоряжении после уплаты всех налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производства, выплаты дивидендов и других доходов собственникам организации, социального развития и материального поощрения работников. По прибыли кредиторы оценивают возможности организации по возврату заемных средств, инвесторы - о целесообразности инвестиций, поставщики - о платежеспособности организации.

В-третьих, прибыль служит важнейшим источником пополнения доходной части государственного бюджета. Она поступает в бюджет в виде налогов и используется для обеспечения выполнения государством своих функций.

Стремление к получению и увеличению прибыли ориентирует организации на увеличение производства готовой продукции, нужной потребителям, снижение издержек производства и обращения. Отрицательная прибыль (убытки) свидетельствует об ошибках и просчетах в расходовании средств, организации производства и реализации продукции.

Существует два подхода к трактовке прибыли: бухгалтерский и экономический.

Бухгалтерская прибыль - это разница между валовым доходом организации и стоимостью израсходованных ресурсов (бухгалтерскими издержками).

Бухгалтерская прибыль = валовой доход - внешние издержки

Или

Бухгалтерская прибыль = валовой доход - бухгалтерские (явные) издержки

Экономическая прибыль - это разница между валовым доходом организации и всеми издержками на ресурсы (экономическими издержками)

Экономическая прибыль = валовой доход -экономические издержки

Или

Экономическая прибыль = валовой доход -(внешние издержки + +внутренние издержки + нормальная прибыль).

Бухгалтерская прибыль превышает экономическую на величину экономических издержек

Экономическая прибыль = бухгалтерская прибыль - неявные издержки

Организация получает экономическую прибыль, когда ее валовой доход превышает суммарную величину экономических (неявных) и бухгалтерских (явных) издержек. Если суммарная величина экономических и бухгалтерских издержек превышает валовой доход, то организация будет иметь отрицательную прибыль или убыток. Если организация только покрывает свои неявные и явные издержки, то имеет место нулевая экономическая прибыль. Это значит, что используемые ресурсы позволяют получить валовой доход, не меньший, чем он был бы получен, если бы их использовали наилучшим (альтернативным) способом.

Бухгалтерский подход к расчету прибыли необходим для анализа текущей деятельности организации, осуществления взаимоотношений с бюджетом. Экономический подход необходим для организации предпринимательской деятельности. Именно экономическая прибыль, а не бухгалтерская, является критерием успешной деятельности организации и используется для принятия управленческих решений.

В действующих в Республике Армения законодательных и нормативных документах понятие прибыль соответствует условиям формирования бухгалтерской прибыли.

Прибыль организации может быть получена за счет различных видов деятельности. Основными составными элементами прибыли являются:

прибыль (убытки) от реализации готовой продукции и услуг заказчикам или на рынке;

прибыль (убытки) от операций с имуществом;

результат от финансовой деятельности;

финансовый результат от внереализационных операций.

Прибыль от реализации готовой продукции и услуг заказчикам или на рынке характеризует чистый доход, созданный организацией. Остальные элементы прибыли в основном отражают перераспределение ранее созданных доходов.

В зависимости от этапа инвестиционного процесса прибыль от реализации готовой продукции может быть сметной, плановой и фактической. Прибыль (убыток) от реализации продукции является основной составной частью прибыли организации, т.к. отражает результат от регулярно осуществляемой деятельности, зафиксированной в ее уставе и не запрещенной законами. Под сметной прибылью понимается нормативная прибыль, предусмотренная в процессе разработки проектной документации. Она определяется нормативным методом в процентах от принятой базы исчисления.

Плановая прибыль представляет собой прогноз величины прибыли. Организация самостоятельно планирует свою прибыль. Она может определяться как по отдельным объектам и выполненным подрядным работам, так и в целом по организации.

Плановая прибыль по отдельным объектам (ППО) рассчитывается по формуле:

ППО = ПС + Э + К,

где ПС - сметная прибыль;

Э - плановая экономия от снижения издержек;

К - компенсации, полученные от заказчиков.

Плановая прибыль от реализации продукции (Ппр) рассчитывается по следующей формуле:

ППР= ППН + Э – ППК

где Ппн - нереализованная прибыль в незавершенном производстве на начало расчетного периода;

Ппк - нереализованная прибыль в незавершенном производстве на конец расчетного периода.

Фактическая прибыль от реализации готовой продукции (ПФР) определяется как разность между выручкой от реализации готовой продукции без налога на добавленную стоимость и затратами на производство готовой продукции и ее реализацию (фактические издержки производства и обращения) по формуле:

ПФР = ВР – НДС – ИФ,

где ВР -выручка от реализации готовой продукции;

НДС - налог на добавленную стоимость;

ИФ -фактические издержки на производство готовой продукции и ее реализацию.

При этом фактическая прибыль от реализации готовой продукции определяется в два этапа. В начале рассчитывается валовая прибыль (убыток) как разница между выручкой от реализации готовой продукции и издержками без периодических расходов (коммерческих и управленческих). Затем после вычитания коммерческих и управленческих определяется величина прибыли (убыток) от реализации продукции. В случае если в учетной политике организации не принят порядок списания общехозяйственных расходов непосредственно на уменьшение валового дохода, то они отдельно в качестве управленческих расходов не выделяются, а включаются в издержки по реализованной строительной продукции.

Все остальные элементы прибыли организации могут быть плановыми (прогнозируемыми) и фактическими.

Второй составляющей прибыли является результат от операций с имуществом. Финансовый результат от продажи основных средств определяется как разница между продажной ценой реализованных основных средств и их остаточной стоимостью с учетом осуществленных расходов по продаже. Доходы, связанные с предоставлением за плату во временное пользование активов организации формируются из средств, полученных за их использование. Так, доходы от сдачи имущества в аренду образуются из полученной арендной платы, которую арендатор платит организации.

Третья составляющая прибыли -- это результат от финансовой деятельности организации на рынке. Значительный удельный вес могут составлять доходы от долгосрочных и краткосрочных финансовых вложений собственных средств в деятельность других предприятий и организаций. Долгосрочными финансовыми вложениями являются затраты организации по вкладу средств в уставный (складочный) капитал других хозяйственных товариществ, хозяйственных обществ и кооперативов, приобретению акций и других ценных бумаг, предоставлению средств взаймы на срок более одного года, а также вклады средств в осуществление совместной деятельности без образования для этой цели юридического лица на срок более одного года. К краткосрочным финансовым вложениям относятся приобретение краткосрочных казначейских обязательств, облигаций и других ценных бумаг, предоставлению средств взаймы на срок менее одного года, а также вклады средств в осуществление совместной деятельности без образования для этой цели юридического лица на срок менее одного года.

Доходы от долевого участия в уставном (складочном) капитале других предприятий и организаций поступают в заранее оговоренных размерах или в виде дивидендов по акциям, пакетом которых владеет организация. Доходами от ценных бумаг являются проценты по облигациям, краткосрочным казначейским обязательствам, дивиденды по акциям. По государственным ценным бумагам право и порядок получения доходов оговорены условиями их выпуска и размещения. По предоставленным взаймы средствам, организация получает доходы в размерах, оговоренных в договорах между им и ссудозаемщиком.

Финансовый результат от данной деятельности определяется как разница между доходами от осуществляемых финансовых вложений и расходами от использования привлекаемых организацией финансовых средств.

Четвертой составляющей прибыли является результат от внереализационных операций. Финансовый результат представляет собой разницу между полученными и уплаченными внереализационными доходами и расходами.

Прибыль (убыток) от обычной деятельности (ПО) определяется следующим образом

ПО = ± ПР ± ПР ± ПФ ± ПВ,

где ПР - прибыль (убыток) от реализации готовой продукции;

ПИ - прибыль (убыток) от операций с имуществом;

ПФ - доходы (убытки) от финансовой деятельности;

ПВ - доходы (убытки) от внереализационных операций.

Увеличение или уменьшение прибыли (убытков) от обычной деятельности на величину чрезвычайных доходов и расходов позволяет определить размер чистой прибыли до налогообложения (балансовая прибыль).

Чистая прибыль, остающаяся в распоряжении организации, определяется после уплаты налога на прибыль и иных обязательных платежей.

2. Оценка эффективности деятельности организации в комплексном анализе

2.1. Рентабельность и прибыльность как показатели эффективности финансовой деятельности организации

Показатели рентабельности как одни из основных показателей эффективности финансовой деятельности позволяют совокупно отразить «качество» финансового состояния организации и перспективы его развития. Формулировка: «показатели рентабельности по сравнению с отчетным периодом увеличились в организации Y на х%» – является недостаточной при интерпретации результатов анализа, поэтому при анализе рентабельности важно не только непосредственно рассчитывать показатели рентабельности и использовать динамический метод, определяя изменения показателя рентабельности во времени, но и обращать внимание на следующие моменты: 1) «качество» показателей рентабельности; 2) правильная группировка показателей рентабельности по укрупненным группам для выявления тенденции к изменению не отдельных разрозненных показателей, а ее влияние на группу показателей в целом.

При определении качественной стороны показателей рентабельности мы рассмотрим детализировано совокупность элементов, представляющих собой числитель и знаменатель этих показателей. Для целей группировки показателей рентабельности будем исходить из понятия финансовой деятельности, которое дано нами в первой главе настоящей работы: финансовая деятельность – часть финансово-хозяйственной деятельности организации, выраженная через финансовые показатели, при условном разделении всей деятельности на финансовую и производственную.

Структура показателей рентабельности в общем и целом представляет собой отношение прибыли (как экономического эффекта деятельности) к ресурсам или затратам, т.е. в любом рассматриваемом показателе рентабельности прибыль выступает в качестве одного из составляющих факторов. Исходя из этого, для определения «качества» показателей рентабельности необходимо исследовать «качество» прибыли как количественного показателя, прямопропорционально влияющего на рентабельность, определив за счет какой (основной или прочей) деятельности получена данная прибыль.

Прибыль организации и факторы, которые ее формируют: доходы и расходы – отражаются в бухгалтерской отчетности форме № 2 «Отчет о прибылях и убытках». Исходя из целей интерпретации показателя «прибыль» в финансово-экономической литературе выделяют понятия: экономическая и бухгалтерская прибыль. Экономическая прибыль (убыток)8 – это прирост или уменьшение капитала собственников в отчетном периоде. Если рассмотреть ситуацию, что в отчетном периоде независимыми оценщиками был определен прирост деловой репутации организации на +10000 тыс. рублей , то при соблюдении принципа непрекращаемой деятельности к бухгалтерскому учету эта сумма не может быть принята, т.к. согласно ПБУ 14/2000 «Учет нематериальных активов» деловая репутация подлежит отражению в бухгалтерском учете только при продаже организации в целом и определяется как «разница между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью всех ее активов и обязательств по данным бухгалтерского баланса». Определение прибыли в рамках бухгалтерского подхода может быть сформулировано, основываясь на определении доходов и расходов согласно ПБУ 9/99 «Доходы организации» и ПБУ10/99 «Расходы организации», как положительная разница между доходами, признаваемыми как увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала этой организации, и расходами, признаваемыми как уменьшение экономических выгод в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капитала этой организации (при признании доходов и расходов не учитываются вклады по решению собственников имущества). Итак, вышесказанное позволяет говорить о том, что в количественном выражении показатели «экономическая прибыль» и «бухгалтерская прибыль» не совпадают. Причина здесь заключается в том, что при определении бухгалтерской прибыли исходят из принципа консерватизма, при котором не учитываются прогнозируемые доходы, а при расчете экономической прибыли будущие доходы учитываются. Согласно ПБУ 9/99 и 10/99 доходы и расходы организации делятся на: доходы (расходы) от обычной деятельности, операционные, внереализационные и чрезвычайные доходы (расходы). Доходы и расходы, отличные от обычной деятельности, согласно ПБУ 9/99 и 10/99 считаются прочими доходами (расходами), в число прочих доходов (расходов) включаются также чрезвычайные. Виды деятельности, которыми имеет право заниматься организация, указан в ее учредительных документах. Практика показывает, что на сегодняшний день у большинства организаций в Уставе имеется открытый перечень видов деятельности, т.к. включена формулировка о том, что организация может заниматься всеми видами деятельности, не противоречащими законам РФ. В такой ситуации разграничение доходов и расходов от обычной и прочей деятельности является несколько затруднительным. В этом случае при анализе рекомендовано прибегать к принципу существенности, и если величина операционных доходов "существенно влияет на оценку финансового положения и финансовые результаты деятельности организации, движение денежных средств, то эти поступления должны формировать выручку, а не операционные доходы [см.10, стр 94]. Разумеется, что аналогичный подход необходимо использовать при определении видов расходов: если в результате понесенных расходов получен доход, относимый к обычной деятельности организации, то величина расхода относится к текущим расходам.

Конечным финансовым результатом деятельности организации является показатель чистой прибыль или чистого убытка (нераспределенная прибыль (убыток) отчетного периода), величина которого формируется в несколько этапов в форме № 2 «Отчет о прибылях и убытках». Изначально определяется валовая прибыль как разность между выручкой от продажи и себестоимостью проданных товаров, продукции, работ, услуг. При анализе валовой прибыли важно выявить влияние динамику доли себестоимости в выручке. Затем определяется прибыль (убыток) от продаж как разность между валовой прибылью и суммой коммерческих и управленческих расходов. Данный вид прибыли участвует в расчете показателя рентабельности продаж. На следующем этапе рассчитывается прибыль (убыток) до налогообложения как разность между суммой операционных и внереализационных доходов и расходов. Далее, исходя из величины прибыли (убытка) до налогообложения с учетом расходов на налог на прибыль и иные аналогичные обязательные платежи, определяют прибыль (убыток) от обычной деятельности. Отдельно в Отчете о прибылях и убытках (раздел 4) выделены чрезвычайные доходы и расходы. С экономической точки зрения обособление данной информации в отдельный раздел позволяет «очистить» конечный финансовый результат от экстраординарных и редко повторяющихся хозяйственных операций, которые не позволяют правильно отразить динамику развития финансово-хозяйственной деятельности организации. Чистая прибыль (убыток), сформированная с учетом влияния всех вышеуказанных показателей, рассчитывается как сумма прибыли (убытка) от обычной деятельности и чрезвычайных доходов за минусом чрезвычайных расходов.

В процессе анализа важно определить, как те или иные виды доходов и расходов повлияли на формирование чистой прибыли (убытка). Предположим, что в анализируемом периоде по сравнению с прошлым периодом рост чистой прибыли в организации был связан со значительным увеличением чрезвычайных доходов. В этой ситуации, однако, увеличение показателя чистой прибыли не следует рассматривать в качестве положительного момента при оценке эффективности финансовой деятельности, т.к. в будущем организация может не получить таких доходов.

При оценке эффективности финансовой деятельности группы организаций, результаты деятельности которых представлены в сводной бухгалтерской отчетности, важно также проанализировать влияние доходов и расходов на формирование показателя чистой прибыли (убытка) в разрезе отдельных операционных и географических сегментов для определения рентабельности отдельных направлений бизнеса. Данная информация раскрывается в соответствии с требованиями ПБУ 12/2000 «Информация по сегментам».

Определив «качество» прибыли и порядок ее формирования, рассмотрим второй момент при определении показателей рентабельности – укрупненную группировку показателей рентабельности.

В.В. Ковалев различает две группы показателей рентабельности: 1) рентабельность как показатель отношения прибыли и ресурсов; 2) рентабельность как отношение прибыли и совокупного дохода в виде выручки от продажи товаров, работ, услуг. В первую группу входят показатели рентабельности капитала: совокупного, собственного, заемного; во вторую – рентабельность продаж [см. 23, стр 378].

О.В. Ефимова представляет группировку показателей рентабельности в соответствии с видами деятельности организации: текущая, инвестиционная и финансовая. Также выделен один обобщающий показатель, который наиболее полно характеризует эффективность деятельности организации – это показатель рентабельности собственного капитала. Показатели, которые выделяются автором в соответствии с видами деятельности, рассмотрены с точки зрения их влияния на обобщающий показатель. В текущей деятельности выделяются такие показатели, как: рентабельность активов, рентабельность оборотных активов, рентабельность продаж и рентабельность расходов. В инвестиционной деятельности выделяются рентабельность инвестиций, рентабельность владения инвестиционным инструментом и внутренний показатель доходности инвестиций. Показатели рентабельности совокупных вложений капитала, цены заемного капитала и эффект финансового рычага (отношение заемного капитала к собственному) составляют третью группу показателей – доходность финансовой деятельности. [см. 18, стр 363-389].

А.Д. Шеремет выделяет рентабельность активов с детализацией на внеоборотные, оборотные и чистые активы и рентабельность продаж [см. 31, стр 89-94].

Дж. К. Ван Хорн говорит о том, что «существуют только два типа показателей рентабельности. Благодаря показателям первого типа оценивают рентабельность по отношению к продажам, а показатели второго типа – по отношению к инвестициям» и, соответственно, выделяет показатели рентабельности продаж и рентабельности инвестиций [см. 13, стр 155-157].

Исходя из определения финансовой деятельности, данного в первой главе настоящей работы, мы предлагаем следующую группировку показателей рентабельности:

рентабельность чистых и совокупных активов как один из основных показателей эффективности финансово-хозяйственной деятельности организации

рентабельность оборотных активов

рентабельность совокупного капитала

рентабельность продаж

рентабельность расходов

Рассмотрим первую группу анализируемых показателей – рентабельность активов. Рентабельность совокупных активов определяется по формуле:

При расчете рентабельности активов в качестве показателя прибыли берется конечный финансовый результат – чистая прибыль. Этот коэффициент показывает эффективность управления активами организации через отдачу каждого рубля, вложенного в активы и характеризует генерирование доходов данной компанией. Так же этот показатель является еще одной характеристикой ресурсоотдачи, но не через объем реализации, а посредством прибыли до налогообложения. [см. 23, стр 382]. Анализ рентабельности активов включает в себя анализ рентабельности оборотных активов и анализ рентабельности чистых активов. Показатели рентабельности оборотных и чистых активов определяются аналогично рентабельности совокупных активов, в знаменателе формулы при этом берется средняя величина оборотных и чистых активов, соответственно. Рассмотрим эти коэффициенты подробнее.

Рентабельность чистых активов – отношение чистой прибыли к среднеарифметической сумме чистых активов на начало и конец отчетного периода. Чистые активы – это активы, очищенные от обязательств, или по-другому – это реальный собственный капитал. При расчете чистых активов9 в российской практике есть корректирующие статьи как в активах, принимаемых к расчету чистых активов, так и в пассивах, принимаемых к расчету чистых активов. Сумма чистых активов находится как разность между активами, за вычетом задолженности участников по взносам в уставный капитал и величиной акций, выкупленных у акционеров, и заемным капиталом, за вычетом доходов будущих периодов. Отдельно следует сказать о статье «Целевые финансирования и поступления» в разделе «Капитал и резервы». В случае, если данные средства используются в производственных интересах, данная статья вычитается из суммы активов при расчете чистых активов; если же данная статья направлена на социальную сферу – то на величину данной статьи чистые активы не корректируются. Однако, рассматривая чистые активы как остаточную величину, мы не можем говорить, что это и есть та сумма средств, которую собственники получили бы в случае ликвидации компании. Дело в том, что расчет чистых активов осуществляется на основе балансовой стоимости, которая может не совпадать с их рыночной стоимостью.

Рентабельность чистых активов показывает рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждого рубля, вложенного собственниками. В увеличении показателя рентабельности чистых активов прежде всего заинтересованы собственники компании, так как чистая прибыль, приходящаяся на единицу вкладов собственников, показывает общую прибыльность бизнеса, выбранного в качестве объекта инвестирования, а также уровень выплаты дивидендов и влияет на рост котировок акций на бирже.

Проведем динамический и факторный анализ рентабельность чистых активов. Динамический анализ рентабельности чистых активов будет менее подвержен влиянию инфляции, чем, если бы мы сопоставили во времени количественную величину чистых активов. Так, предлагается исследовать рентабельность чистых активов в следующих моделях:

проверить влияние составных частей прибыли на изменение величины чистых активов Для этого в числителе формулы берется показатель чистой прибыли (по данным аналитического баланса) как сумма выручки, себестоимости со знаком «-», управленческих и коммерческих расходов со знаком «-», операционных, внереализационных, чрезвычайных доходов и расходов, налога на прибыль и иных аналогичных обязательных платежей;

создать мультипликативную модель рентабельности чистых активов как произведение рентабельности продаж, оборачиваемости оборотного капитала, коэффициента текущей ликвидности, отношения краткосрочных обязательств к дебиторской задолженности, отношения дебиторской задолженности к кредиторской задолженности, отношения кредиторской задолженности к заемному капиталу и показатель, который характеризует финансовую устойчивость организации, как отношение заемного капитала к чистым активам. В модели не случайно выбраны показатели текущей ликвидности и финансовой устойчивости. Согласно логике при увеличении эффективности и рентабельности увеличивается рискованность бизнеса, поэтому необходимо отслеживать определенные тенденции, например, что увеличение рентабельности не влечет за собой снижение коэффициента текущей ликвидности на недопустимый уровень и, что, организация не теряет свою финансовую устойчивость.

В целом увеличение рентабельности чистых активов можно охарактеризовать как положительное, при этом следует учитывать изменения в соотношении между заемным и собственным капиталом. Так, при росте доли заемного капитала в общих пассивах увеличение показателя рентабельности чистых активов не всегда является приемлемым, т.к. в долгосрочной перспективе это повлияет на финансовую устойчивость и текущую платежеспособность (коэффициент текущей ликвидности) организации. Уменьшение показателя рентабельности чистых активов может говорить о неэффективном использовании капитала и об «омертвлении» части капитала, который не используется и не приносит прибыль. Для выявления структуры заемного и собственного капитала следует рассчитывать эффект финансового рычага как отношение заемного капитала к собственному.

Следующий, рассматриваемый нами показатель, – рентабельность оборотных активов.

Рентабельность оборотных активов показывает отдачу каждого рубля, вложенного в оборотные активы. Это один из основных показателей эффективности деятельности, т.к. известно, что оборотные активы непосредственно создают прибыль организации, в то время как внеоборотные активы создают условия для формирования этой прибыли. Согласно оптимальной структуре активов организации доля оборотных активов должна превышать долю внеоборотных активов, однако здесь важно учитывать отраслевую специфику анализируемой организации. Увеличение рентабельности оборотных активов при неизменном показателе чистой прибыли может свидетельствовать об уменьшении доли оборотных активов, что рассматривается как негативная тенденция. Однако, если уменьшение доли оборотных активов было вызвано такими факторами, как: уменьшение запасов в части готовой продукции, более рациональное управление объемами запасов сырья и материалов – можно сказать, что это положительная тенденция, при сохранении которой в будущем можно ожидать увеличения чистой прибыли организации. Опережающий темп роста чистой прибыли по сравнению с ростом оборотных активов в отчетном периоде свидетельствует об увеличении эффективности работы оборотных активов. Следует еще раз подчеркнуть о важности определения «качества» чистой прибыли.

Для факторного моделирования предлагаются следующие модели:

проследить изменение рентабельности оборотных активов за счет изменения структуры оборотных активов, при этом в знаменателе формулы берется укрупненная группировка оборотных активов по следующим элементам: запасы, включая сумму НДС (сальдо по счету 19 «НДС»), дебиторская задолженность, краткосрочные финансовые вложения и денежные средства, а в числителе – величина чистой прибыли. Так, если уменьшение рентабельности оборотных активов было вызвано ростом абсолютной величины запасов, то данную тенденцию, с одной стороны, можно характеризовать как уменьшение сегмента рынка сбыта продукции, что приводит к увеличению доли готовой продукции в запасах; с другой стороны, возможно, в данный момент организация предусмотрительно накапливала запасы при прогнозировании повышения уровня цен на них. Поэтому при данной тенденции следует учесть динамику оборачиваемости наиболее ликвидных активов организации, денежных средств, и дебиторской задолженности. Для более точной оценки причин и последствий изменения показателя рентабельности оборотных активов следует провести углубленный анализ текущих активов организации;

если при изучении «качества» прибыли в рентабельности чистых активов не было отмечено существенных отклонений по отношению к отчетному периоду, то рассматривать эту модель в отношении оборотных активов не рекомендуется. Однако, если произошли существенные изменения в структуре чистой прибыли, следует проанализировать и эту модель. Данную факторную модель можно решить методом цепных подстановок, в результате чего определяется количественное влияние каждого элемента прибыли на общую рентабельность оборотных активов10. По уровню значимости элементов, формирующих прибыль, можно выделить в порядке убывания следующие показатели: выручка, себестоимость, коммерческие и управленческие расходы; операционные и внереализационные доходы; чрезвычайные доходы и расходы;

анализ изменения рентабельности оборотных активов под влиянием рентабельности продаж и оборачиваемости оборотных активов или анализ изменения рентабельности оборотных активов под влиянием рентабельности продаж, оборачиваемости собственного капитала и отношения собственного капитала и оборотных активов.

Рентабельность Оборотных активов = P/N · N/CK · CK/ОA , где (2.3)

P – чистая прибыль; N – выручка; CK – собственный капитал; ОA – средняя величина оборотных активов.

При анализе рентабельности оборотных активов на примере конкретной организации важно брать те показатели, данные которых существенны для интерпретации результатов анализа.

В целом, проанализировав тенденции изменения рентабельности совокупных активов, рентабельность оборотных и чистых активов, можно оценить эффективность управления организации в части размещения средств.

В процессе анализа следующей группы рентабельности – рентабельности капитала – изучают показатели рентабельности совокупного, заемного и собственного капитала.

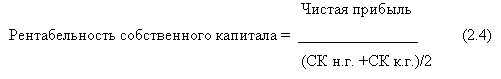

При анализе рентабельности собственного капитала следует выявить тенденции в количественном изменении составляющих собственного капитала: уставного капитала, резервного капитала, добавочного капитала, чистой прибыли и резервов. Так же следует сравнить величину чистых активов и уставного капитала. Так, если чистые активы будут меньше уставного капитала, то уставный капитал организация должна уменьшить до фактической величины чистых активов; в случае, когда величина чистых активов меньше минимально установленной законодательством величины уставного капитала, организация подлежит ликвидации. В качестве инвестированного капитала можно рассматривать не только капитал собственников, но и долгосрочные обязательства организации. При данном подходе подразумевается, что организация может распоряжаться долгосрочными обязательствами также, как и собственным капиталом в силу долговременного характера первого. На основе этого показателя рассчитывается показатель рентабельности инвестиций как отношение чистой прибыли к средней величине суммы собственного и долгосрочного заемного капитала.

При моделировании рентабельности собственного капитала предлагаем использовать уже ставшую классикой модель, разработанную аналитиками фирмы «Dupont», в которой рентабельность собственного капитала находится в прямопропорциональной зависимости от рентабельности продаж, оборачиваемости активов и коэфициента финансовой независимости как отношения собственного капитала к активам в нетто-оценке. Следует принять во внимание, что фактор рентабельности продаж, являясь результативным показателем отчетного периода, не дает возможности определить планируемый и долгосрочный эффект. Третий фактор, влияющий на рентабельности собственного капитала, коэфициент финансовой независимости, наоборот, выражает тенденции стратегии финансового управления заемным капиталом. Так, значение этого показателя менее 0.5 говорит о достаточно высоком уровне риска, что подразумевает ориентацию на высокую прибылность деятельности, и наоборот, если значение показателя финансовой независимости выше 0.5, это говорит о консервативной стратегии.

Так же можно проанализировать влияние на изменение показателя рентабельности собственного капитала такого фактора, как заемный капитал. Для этого предлагается рассмотреть следующую модель:

Рентабельность собственного капитала = P/N · N/ЗК · ЗК/СК (2.6)

При расчете рентабельности заемного капитала следует учесть, что мы рассматриваем заемный капитал с позиции заемщика, а не кредитодателя, поэтому рентабельность заемного капитала определяется по формуле:

В случае, если мы является кредитором, то рентабельность заемного капитала определяется как:

При этом информацию о величине оплаты за пользование заемным капиталом можно получить из формы № 4 «Отчет о движении денежных средств», строка 230 «на оплату кредитов».

Согласно ПБУ 9/99 в состав операционных доходов включаются проценты, полученные за пользование денежными средствами организации, при этом если сумма полученных доходов превышает 5% от общей суммы доходов организации, то данная статья доходов показывается в Отчете о прибылях и убытках в разрезе операционных доходов отдельно. Следовательно, если данная статья доходов не показывается отдельной строкой, а доходы по заемному капиталу были, то цена заемного капитала не превышала 5% от операционных доходов.

При анализе рентабельности продаж прибыли в числителе формулы можно рассмотреть несколько видов прибыли. Так, когда берется отношение прибыли от продаж к объему выручки, то мы получаем «чистоту аналитического эксперимента», которая заключается в том, что на данный показатель не должны влиять элементы, не относящиеся к продажам, например, прочие доходы и расходы. Данный показатель позволяет оценить эффективность управления продажами в процессе основной деятельности. При рассмотрении отношения валовой прибыли11 к выручке мы оцениваем долю каждого рубля, полученного при реализации продукции, которая может быть направлена на покрытие коммерческих и управленческих расходов. Отношение прибыли до налогообложения к выручке позволяет выявить влияние внереализационных и операционных факторов. Чем сильнее влияние операционных и внереализационных доходов и расходов, тем, соответственно, ниже «качество» конечного финансового результата деятельности организации. Отношение прибыли от обычной деятельности позволяет выявить влияние налогового фактора. И, наконец, отношение чистой прибыли к выручке является конечным показателем в системе показателей рентабельности продаж и отражает влияние всей совокупности доходов и расходов.

Не меньшую значимость при анализе рентабельности играют показатели рентабельности расходов. Так, целесообразно проанализировать отношения расходов от обычной деятельности к выручке от продажи. Под расходами от обычной деятельности понимается совокупная величина себестоимости произведенных товаров, работ и услуг, управленческих и коммерческих расходов. Для более детального анализа рекомендуется рассмотреть следующие показатели: отношение себестоимости к выручке, отношение управленческих расходов к выручке и отношение коммерческих расходов к выручке, на основе чего делаются выводы об эффективности управления расходами. Увеличение показателей рентабельности расходов может сигнализировать о проблемах с контролем расходов. Внешнему аналитику более глубокий анализ влияния тех или иных расходов на эффективность управления продажами, к сожалению, недоступен из-за ограниченности в объеме информации; внутренний аналитик в процессе такого анализа должен выявить резервы сокращения расходов.