|

Таблица 1 – Прогноз денежного потока, в млн. $ (Распадская) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

|

Прогнозный период |

|

|

|

|

|

|

|

|

|

|

|

||||||||||||||

|

0 |

1 |

2 |

3 |

|

|

|

|

|

|

|

|

|

|

|

||||||||||||

|

2012 П |

2013 П |

2014 П |

2015П |

|

|

|

|

|

|

|

|

|

|

|

||||||||||||

|

Выручка |

14 404 |

14 864 |

17 103 |

18 447 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Темп роста (%) |

- |

3,19 |

15,06 |

7,86 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

EBITDA |

3 746 |

3 615 |

3 811 |

3 595 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Рентабельность (%) |

26,0 |

24,3 |

22,3 |

19,5 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

EBIT |

3207 |

3038 |

3209 |

3000 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Рентабельность (%) |

22,26 |

20,44 |

18,76 |

16,26 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Налоги на прибыль |

641,4 |

607,6 |

641,8 |

600 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

NOPAT |

2565,6 |

2430,4 |

2567,2 |

2400 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

+Амортизация |

539 |

577 |

602 |

595 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

- Кап.вложения |

1275 |

1048 |

441 |

427 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Увеличение/Уменьшение оборотного капитала |

283 |

123 |

503 |

341 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Чистый денежный поток |

2112,6 |

2082,4 |

3231,2 |

2909 |

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

Безрисковая ставка |

6,00% |

|

|

|

|

|

|

|

|

|

|

|||||||||||||||

|

Средняя доходность UST 10 за 5 лет |

4,00% |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Спрэд Россия за 12 месяцев, б.п. |

200 |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Риск рынка акций |

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Специфический риск эмитента |

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Целевой уровень D/(E+D) |

0,64 |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Бэта |

1,25 |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Бэта с учетом долга |

2,05 |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Безрисковая ставка |

6,00% |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Стоимость собственного капитала |

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Стоимость долга |

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Ставка налога на прибыль |

20,00% |

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

Стоимость долга после налогов |

|

|

|

|

|

|

|

|

|

|

||||||||||||||||

|

WACC |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

1) EBIT (Earnings Before Interest Tax) – аналитический показатель, равный объёму прибыли до вычета процентов по заёмным средствам, уплаты налогов и без учета неоперационных доходов и расходов (то есть прочих доходов и расходов). Он является аналогом прибыли от продаж в РСБУ. Формула расчета показателя EBIT имеет следующий вид:

EBIT = Выручка – Операционные расходы (1)

Или формулу расчета EBIT можно представить в виде:

EBIT = Выручка - Себестоимость - Коммерческие и управленческие расходы (2)

В данном примере амортизация не включена в состав операционных расходов, поэтому показатель EBIT рассчитывается по формуле 3.

EBIT=Выручка – Операционные расходы – Амортизация (3)

Выручка, операционные расходы и амортизация берутся из отчета о прибылях и убытках.

Рентабельность (%) = EBIT/Выручка *100% (4)

2) EBITDA (Earnings Before Interest, Dividend, Tax and Amortization) - прибыль до вычета из нее начисленных процентов, дивидендов, до уплаты налогов и до вычета из нее амортизации по основным средствам и нематериальным активам. Используется для определения способности организации отвечать по своим обязательствам. EBITDA рассчитывается по формуле 5.

EBITDA = EBIT + Амортизация (5)

Рентабельность (%) = EBITDA/Выручка * 100% (6)

3) Налоги на прибыль = EBIT * t, (7)

где t - Действующая ставка по налогу на прибыль.

4) NOPAT (Net Operating Profit Less Adjusted Tax) – чистая операционная прибыль за вычетом налогов.

NOPAT = EBIT – Налоги на прибыль (8)

5) Чистый денежный поток (FCF) = NOPAT + Амортизация – Кап. Вложения - (+) Увеличение (уменьшение) оборотного капитала (9)

Капитальные вложения, увеличение/ уменьшение оборотного капитала берутся из отчета о движении денежных средств.

В формуле 9 увеличение оборотного (или рабочего) капитала идет со знаком минус, так как любой прирост активов приводит к уменьшению денежных средств, и наоборот, уменьшение оборотного капитала идет со знаком плюс, так как любое сокращение величины активов ведет к высвобождению денежных средств.

2. Расчет ставки дисконтирования (wacc)

Таблица 2 – Расчет WACC (Распадская)

|

Безрисковая ставка |

6,0 % |

|

Средняя доходность UST 10 за 5 лет |

4,0 % |

|

Спрэд Россия за 12 месяцев, б.п. |

200 |

|

Риск рынка акций |

4,9 % |

|

Специфический риск эмитента |

0,8 % |

|

Целевой уровень D/(E+D) |

0,0 % |

|

Бэта |

1,50 |

|

Бэта с учетом долга |

1,50 |

|

Безрисковая ставка |

6,0 % |

|

Стоимость собственного капитала |

14,4% |

|

Стоимость долга |

9,0 % |

|

Ставка налога на прибыль |

20,0% |

|

Стоимость долга после налогов |

7,2 % |

|

WACC |

14,4% |

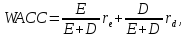

В качестве ставки дисконтирования используется значение WACC:

(10)

(10)

где E – собственный капитал (величина на последний год прогнозного периода), D – заемный капитал (величина на последний год прогнозного периода), re – стоимость собственного капитала, rd– стоимость привлечения заемного капитала (стоимость долга после налогов).

1) Расчет стоимости собственного капитала re.

Для оценки re использована модель CAPM (модель оценки капитальных активов):

,

(11)

,

(11)

где Rf – безрисковая ставка;

-

коэффициент бета (является мерой

систематического риска, связанного с

макроэкономическими и политическими

процессами, происходящими в стране).

-

коэффициент бета (является мерой

систематического риска, связанного с

макроэкономическими и политическими

процессами, происходящими в стране).

Безрисковая ставка Rf.

В качестве безрисковой ставки дохода Rf в мировой практике используется обычно ставка дохода по долгосрочным государственным долговым обязательствам (облигациям или векселям); считается, что государство является самым надежным гарантом по своим обязательствам (вероятность его банкротства практически исключается). Однако, как показывает практика, государственные ценные бумаги в условиях России психологически не воспринимаются как безрисковые. Для определения ставки дисконта в качестве безрисковой может быть принята ставка по вложениям, характеризующимся наименьшим уровнем риска (ставка по валютным депозитам в Сбербанке или других наиболее надежных банках).

На практике к безрисковым инструментам относят, например, казначейские обязательства США с 10-летним сроком погашения - UST 10.

Средняя доходность UST 10 за 5 лет – средняя доходность 10-летних государственных бумаг (казначейских облигаций) США за последние 5 лет. Она составляет 4%. Данный показатель является по своей природе фундаментальным и не может быстро меняться.

Далее происходит корректировка на разницу в доходностях долговых бумаг США и долговых бумаг РФ. Так учитывается страновой риск.

Разница в доходностях называется спрэд (от англ. Spread), который обычно выражается в пунктах. Измерение в пунктах делает более сопоставимыми спреды на разные инструменты. 100 пунктов = 1%.

Например, если доходность UST 10 составляет 3%, а доходность долговых бумаг РФ 5%, то говорят о спрэде в 200 пунктах или 2%.

Спрэд Россия за 12 месяцев - средняя за 12 месяцев величина спрэда в доходности наиболее ликвидных суверенных облигаций Россия’30 к UST 10.

В данном примере Спрэд Россия за 12 месяцев составляет 200 пунктов, то есть 2 %.

Безрисковая ставка Rf рассчитывается по формуле 12.

Rf = Средняя доходность UST 10 за 5 лет + Спрэд Россия за 12 месяцев (12)

В данном примере Rf =4 % +2% = 6%

Коэффициент

Коэффициент

представляет собой меру риска. На

фондовом рынке выделяются два вида

риска: специфический для конкретной

компании, который еще называют

несистематическим (и который определяется

микроэкономическими факторами), и

общерыночный, характерный для всех

компаний, акции которых находятся в

обращении, называемый также систематическим

(он определяется макроэкономическими

факторами).

представляет собой меру риска. На

фондовом рынке выделяются два вида

риска: специфический для конкретной

компании, который еще называют

несистематическим (и который определяется

микроэкономическими факторами), и

общерыночный, характерный для всех

компаний, акции которых находятся в

обращении, называемый также систематическим

(он определяется макроэкономическими

факторами).

В

модели оценки капитальных активов при

помощи коэффициента

определяется величина систематического

риска финансового инструмента по

отношению к финансовому рынку в целом.

Рассчитывается

определяется величина систематического

риска финансового инструмента по

отношению к финансовому рынку в целом.

Рассчитывается

по следующей формуле:

по следующей формуле:

,

(13)

,

(13)

где К – коэффициент корреляции между уровнем доходности по индивидуальным ценным бумагам и среднем уровнем доходности данной группы фондовых инструментов по рынку в целом;

-

среднеквадратическое отклонение

доходности по индивидуальному виду

ценных бумаг;

-

среднеквадратическое отклонение

доходности по индивидуальному виду

ценных бумаг;

– среднеквадратическое

отклонение доходности по фондовому

рынку в целом.

– среднеквадратическое

отклонение доходности по фондовому

рынку в целом.

Инвестиции

в компанию, курс акций которой, а,

следовательно, и общая доходность,

отличаются высокой изменчивостью,

являются более рискованными и наоборот.

Коэффициент для рынка в целом равен 1. Стало быть,

если у какой-то компании коэффициент

для рынка в целом равен 1. Стало быть,

если у какой-то компании коэффициент

равен 1, это значит, что колебания ее

общей доходности полностью коррелируют

с колебаниями доходности рынка в целом,

и ее систематический риск равен

среднерыночному. Общая доходность

компании, у которой коэффициент

равен 1, это значит, что колебания ее

общей доходности полностью коррелируют

с колебаниями доходности рынка в целом,

и ее систематический риск равен

среднерыночному. Общая доходность

компании, у которой коэффициент

равен 1,5, будет изменяться на 50% быстрее

доходности рынка.

равен 1,5, будет изменяться на 50% быстрее

доходности рынка.

Коэффициенты в мировой практике обычно рассчитываются

путем анализа статистической информации

фондового рынка. Эта работа проводится

специализированными фирмами. Данные о

коэффициентах

в мировой практике обычно рассчитываются

путем анализа статистической информации

фондового рынка. Эта работа проводится

специализированными фирмами. Данные о

коэффициентах

публикуются в ряде финансовых справочников

и в некоторых периодических изданиях,

анализирующих фондовые рынки.

Профессиональные оценщики, как правило,

не занимаются сами расчетами коэффициентов

публикуются в ряде финансовых справочников

и в некоторых периодических изданиях,

анализирующих фондовые рынки.

Профессиональные оценщики, как правило,

не занимаются сами расчетами коэффициентов

.

.

В

нашей стране первой стала публиковать

данные о коэффициентах

известная консалтинговая фирма АК&М.

известная консалтинговая фирма АК&М.

Величина

зависит

от активности биржевой торговли акциями

конкретной компании на фондовой бирже

за определенный период (таблица 3).

зависит

от активности биржевой торговли акциями

конкретной компании на фондовой бирже

за определенный период (таблица 3).

Таблица

3 - Расчет

|

Средний оборот, $ ‘000 |

|

|

Больше 50 000 |

1.00 |

|

Больше 10 000 |

1.25 |

|

Больше 1000 |

1.50 |

|

Меньше 1000 |

1.60 |

корректируется

с учетом долга.

корректируется

с учетом долга.

Целевой уровень финансовой зависимости = D/(E+D), (14)

где D - прогнозируемое значение величины заемных средств (в последний год прогнозного периода) ; Е - прогнозируемое значение величины собственных средств (в последний год прогнозного периода).

с

у четом долга =

с

у четом долга =

*(1+ Целевой

уровень финансовой зависимости) (15)

*(1+ Целевой

уровень финансовой зависимости) (15)

Премия за риск.

Премия за риск - дополнительный доход, на который рассчитывает инвестор, вкладывающий средства в рискованные проекты.

Примеры учитываемых рисков: риск рынка акций, риски, связанные с размером компании, с зависимостью от ключевой фигуры, с товарной/географической диверсификацией, с диверсификацией клиентуры, с финансовой структурой, с ретроспективной прогнозируемостью и т.д.

В данном примере:

Премия за риск = Риск рынка акций + Специфический риск эмитента (16)

Риск рынка акций.

В основе прогнозирования ставки дисконтирования лежит теоретическая предпосылка о тесной связи между доходностью долговых инструментов (облигаций) и долевых инструментов (акций). В общем случае инвестор готов брать на себя больший риск (покупать акции) только в том случае, если прогнозируемая доходность по ним превысит доходность по облигации плюс определенные премии за риск. То есть риск вложения в акции конкретной компании больше, чем риск вложения в ее облигации. Это объясняется следующим:

- если компания от своей деятельности получила убыток, то дивиденды по акциям не выплачиваются;

- если у компании уменьшилась величина прибыли, то цена ее акций на фондовом рынке также упадет;

- если доходность акции составляет, например, 10% от величины полученной прибыли, а компания получила прибыли в 2 раза меньше, чем предполагалось, то и величина дивидендов по акциям также окажется в 2 раза меньше.

Доход же по облигациям инвестор не получит только в случае банкротства компании, во всех остальных случаях доходность будет стабильной.

Риск рынка акций составляет 4,9%

Специфический риск эмитента.

Таблица 4 - Специфический риск эмитента (Распадская)

|

Сумма |

0,8 % |

|

Отношения с государством |

0,5% |

|

Корпоративное управление |

0.0% |

|

Конфликт акционеров |

0.3% |

|

Налоговые угрозы |

0.0% |

|

Финансовая устойчивость |

0.0% |

При расчете WACC всегда учитываются специфические риски эмитентов. Данный показатель включат в себя пять составляющих, которые в наибольшей степени влияют на отношение инвесторов к компании (таблица 5).

Таблица 5 – Специфический риск эмитента

1.Отношения с государством. По умолчанию для госкомпаний значение равно 0 %. Для квази-госкомпаний возможно значение 0.25 %. Для частных компаний изначально значение принимается равным 0.5 %.

2.Корпоративное управление. Обозначает уровень прозрачности компании, ее готовность предоставлять необходимую для анализа информацию. Помимо этого отражает отношение компании к миноритарным акционерам (акционер компании, размер пакета акций которого не позволяет ему напрямую участвовать в управлении компанией (например, путём формирования совета директоров); такой пакет акций называется «неконтролирующим»). Также отражает качество менеджмента. Устанавливается в диапазоне от 0 до 0.5 %.

3. Конфликт акционеров. Показатель равен 0 % в случае наличия мажоритарного акционера ( владелец преобладающего пакета акций, который имеет право участвовать в управлении АО) или группы дружественных акционеров. Принимается за 0.25 % в случае наличия опасений относительно появления конфликта между крупнейшими акционерами. Значение 0.5 % свидетельствует о выходе конфликта на публичный уровень.

4. Налоговые угрозы. По умолчанию показатель равен 0 %. В случае наличия мелких претензий со стороны налоговых органов принимается за 0.25 %. Если присутствуют реальные опасения относительно масштабных налоговых претензий, которые могут угрожать финансовой устойчивости, показатель составляет 0.5 %.

5.Финансовая устойчивость. Оценивает кредитное качество эмитента и его способность обслуживать долговую нагрузку. Как правило, применяется для компаний с высоким левереджем. Устанавливается в диапазоне от 0 до 0.5 %.