- •Методы экономической теории

- •Производственные возможности общества. Проблема выбора в экономике.

- •Практическое значение анализа эластичности

- •Краткосрочное равновесие фирмы в условиях совершенной конкуренции. Принцип максимизации прибыли

- •Равновесие фирмы – совершенного конкурента в долгосрочном периоде. Долгосрочное предложение в конкурентной отрасли

- •Спрос на продукт и предельный доход монополиста

- •Издержки, цена, доходы и количество продукции

- •Определение цены и объема производства в условиях чистой монополии в краткосрочном и долгосрочном периодах.

- •Влияние фискальной политики

- •Основные выводы

- •Классическая модель совокупного предложения

- •Кейнсианская модель совокупного предложения

- •Антиинфляционная политика

Определение цены и объема производства в условиях чистой монополии в краткосрочном и долгосрочном периодах.

Д ля

монополии, так же как и для совершенно

конкурентной фирмы, основной целью ее

длительности является максимизация

прибыли. Однако перед монополистом

всегда встает специфическая задача, не

возникающая у совершенного конкурента:

выбор уровня цены, который необходимо

не только назначить, но и подольше

удержать. Поэтому так важно, во-первых,

определить объем производства, а также

сознательное его ограничение, поскольку

с ростом продаж снижается цена; во-вторых,

разработать и реализовать стратегию

ценообразования.

ля

монополии, так же как и для совершенно

конкурентной фирмы, основной целью ее

длительности является максимизация

прибыли. Однако перед монополистом

всегда встает специфическая задача, не

возникающая у совершенного конкурента:

выбор уровня цены, который необходимо

не только назначить, но и подольше

удержать. Поэтому так важно, во-первых,

определить объем производства, а также

сознательное его ограничение, поскольку

с ростом продаж снижается цена; во-вторых,

разработать и реализовать стратегию

ценообразования.

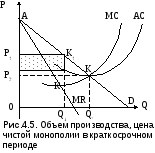

На рис.4.5 изображена модель чистой монополии, на котором видно, что положение равновесия фирмы определяется точкой К (точка пересечения МС и MR). Проведя вертикаль от точки К до кривой спроса D, определим цену (Р1), которая установится на уровне К1. Затененный прямоугольник показывает величину монопольной прибыли.

![]() Точка

пересечения линий MR

и МС, определяющая комбинацию монопольной

цены (Р1)

и монопольного объема производства

(Q1)

называется точкой Курно. Антуан Курно,

французский математик и экономист, в

книге «Исследование математических

принципов теории богатства» предложил

первую в истории науки (1838 г.) модель

максимизации прибыли монополистом.

Точка

пересечения линий MR

и МС, определяющая комбинацию монопольной

цены (Р1)

и монопольного объема производства

(Q1)

называется точкой Курно. Антуан Курно,

французский математик и экономист, в

книге «Исследование математических

принципов теории богатства» предложил

первую в истории науки (1838 г.) модель

максимизации прибыли монополистом.

В условиях совершенной конкуренции фирма расширяет свое производство без снижения продажной цены вплоть до момента равенства МС и MR. Монополист руководствуется тем же правилом – сопоставляет дополнительные затраты и дополнительный доход, принимая решения о расширении, сокращении или приостановке производства, т.е. сравнивает в различных условиях МС и MR. Он расширяет производство до того момента, когда МС = MR, но объем продаж при этом будет меньшим, чем он был бы при совершенной конкуренции (Q2 Q1). Именно в точке К2 при совершенной конкуренции происходит совпадение предельных издержек (МС), минимального значения средних издержек (АС) и уровня цены (Р2). Итак, если бы продажная цена Р2 установилась на уровне точки К2, то не было бы и монопольной прибыли.

Установление монополистом цены на уровне точки К2 было бы, очевидно, альтруизмом. В этой точке МС = АС =Р, но при этом MR МС. Рационально функционирующая фирма не сочтет нормальным такое положение, когда расширение производства во имя «общественных» интересов будет сопровождаться для нее большими дополнительными затратами, чем дополнительным доходом.

Монополист является «ценоискателем» и для реализации своей целевой функции надо выбрать оптимальный уровень цен. Такой ценой и будет монопольная цена Р1, соответствующая цене спроса при данном объеме продаж (Q1), и она больше предельного дохода и предельных издержек (Р MR = MC). Это такая цена, которая обеспечивает монополисту сверхприбыль. Получение этой сверхприбыли (монопольной прибыли) – привилегия монополиста, но стабильна она до тех пор, пока: во-первых, ему удается ограничить вход в отрасль; во-вторых, существенно не изменится спрос (если спрос уменьшится, прибыль монопольная также упадет).

Е сли

рыночные условия неблагоприятны, то

монополия, так же как и совершенный

конкурент, может оказаться не в состоянии

получать прибыль в пределах краткосрочного

временного интервала. На графике кривая

спросаD

(рис.4.7) находится ниже кривой средних

совокупных издержек АС. Лучшее, что

остается в такой ситуации фирме-монополисту,

– это минимизировать убытки (на графике

прямоугольник Р2Р1ВВ1).

Для этого производство должно

ограничиваться объемом продаж,

соответствующим точке пересечения

кривых предельных издержек и предельного

дохода. Если кривая спроса сдвинется

вниз еще дальше, в результате чего фирма

не может из-за падения цены компенсировать

даже средние переменные издержки (AVC),

то единственным вариантом краткосрочной

стратегии минимизации убытков будет

закрытие фирмы.

сли

рыночные условия неблагоприятны, то

монополия, так же как и совершенный

конкурент, может оказаться не в состоянии

получать прибыль в пределах краткосрочного

временного интервала. На графике кривая

спросаD

(рис.4.7) находится ниже кривой средних

совокупных издержек АС. Лучшее, что

остается в такой ситуации фирме-монополисту,

– это минимизировать убытки (на графике

прямоугольник Р2Р1ВВ1).

Для этого производство должно

ограничиваться объемом продаж,

соответствующим точке пересечения

кривых предельных издержек и предельного

дохода. Если кривая спроса сдвинется

вниз еще дальше, в результате чего фирма

не может из-за падения цены компенсировать

даже средние переменные издержки (AVC),

то единственным вариантом краткосрочной

стратегии минимизации убытков будет

закрытие фирмы.

Таким образом, главный вывод из анализа модели чистой конкуренции состоит в том, что монопольная прибыль трактуется как излишек над нормальной прибылью и проявляется как результат нарушения условий совершенной конкуренции, как проявление монопольного фактора на рынке, нарушающего соответствия интересов производителей и потребителей. Поскольку монополия обусловливает перераспределение богатства в свою пользу таким образом, что происходит снижение общественного благосостояния, поэтому необходимы антимонопольные законы, вводимые государством.

В долгосрочном периоде любая монополия становится открытой по сути, поэтому в длительном временном интервале действует тенденция к исчезновении монопольной прибыли по мере внедрения в отрасль новых производителей, изменения технологий производства. В долгосрочной перспективе единственная стратегическая задача чистого монополиста – максимизация прибыли. Он станет расширять свое производство до тех пор, пока объем продаж не обеспечит равенство долгосрочного предельного дохода и долгосрочных предельных издержек (LMR = LMC).

Фирма-монополист исходит из того, что в долгосрочном периоде:

1. Необходимо признавать наличие эластичности спроса по цене. Поэтому важно учитывать поведение потребителей и приходится иметь дело с убывающей кривой спроса. Невозможно одновременно и установить высокую цену и обеспечить максимальный объем продаж по высокой цене. Цена, максимизирующая долгосрочную прибыль будет ниже, чем цена, максимизирующая краткосрочную прибыль.

2. Рынок благ в меньшей степени защищен от конкурентов. Чистый монополист вынужден считаться с наличием «потенциальных конкурентов», которые реально могут появиться в отрасли, привлеченные высокой нормой прибыли.

Поэтому в долгосрочной перспективе основная ставка делается на снижение издержек и увеличение выпуска продукции.

Антимонопольное законодательство и антимонопольное регулирование.

Под антимонопольным регулированием (регулированием в области конкуренции) понимается целенаправленная деятельность государственных органов управления по ослаблению рыночной власти, ее ограничению, предотвращению ее приобретения и злоупотребления ею экономическими субъектами, которая реализуется через систему соответствующих экономических, административных и законодательных мер. Основой антимонопольного регулирования является антимонопольное законодательство – совокупность законов и правовых норм, устанавливающих права, обязанности и ответственность экономических субъектов, возникающие в связи с их деятельностью по поводу ослабления конкуренции и злоупотребления рыночной властью.

Основные направления антимонопольного регулирования определяются антимонопольной политикой, к направлениям которой относятся: ограничение монополизации рынка; контроль слияний и поглощений, ценовой дискриминации и других методов нечестной конкуренции; защита прав потребителя; защита и поддержка малого и среднего бизнеса.

Антимонопольное регулирование впервые возникло в США в конце XIX века с принятием серии федеральных законов, названных антитрестовскими. В настоящее время оно направлено преимущественно на профилактику монополизации, то есть действий, противозаконных по своей сути и действий, законность которых определяется правилом разумности. В первом случае достаточно наличия факта незаконных действий или соглашений, подрывающих конкуренцию, чтобы вина фирмы была доказана. К ним относятся: горизонтальное фиксирование цен; горизонтальный сговор о доле рынка; согласованный отказ торговать; договоренность о взаимных продажах и закупках; связанные продажи (в ассортименте, установленном поставщиком). Во втором случае, по правилу разумности, все действия и соглашения, способные оказать антиконкурентное воздействие, должны подвергаться тщательному анализу, на основании чего и выносится решение.

Антимонопольная политика в Западной Европе направлена преимущественно против злоупотреблений на рынке и, в отличие от США, реализуется не через антимонопольное законодательство, а через законодательство в сфере поддержания конкуренции. Особенно активно оно формировалось после Второй мировой войны. Повышенное внимание уделяется контролю предприятий и их групп, занимающих доминирующее положение, соглашений между предприятиями; поддержке малого и среднего бизнеса; укреплению конкуренции; структурной перестройке экономики; охране прав потребителей. В отличие от США, в Европе создание монополий и соглашений запрещается, как правило, если они нарушают установленные условия свободы конкуренции. С подписанием Римского договора в 1957 г. были заложены принципы общеевропейского антимонопольного законодательства, которое основано на запрете, контроле и регулировании монополий, направлено против нарушений, препятствующих развитию интеграции, и, по сравнению с национальными законодательствами, является более мягким.

Антитрестовское регулирование в Канаде началось с конца XIX в. и имеет много общего с американским. Его отличительные особенности: применение против слияний, вызывающих рост концентрации рынка, снижения уровня тарифов на их товары; более лояльное, чем в США, отношение к монополизму, т.к. канадские фирмы испытывают больше трудностей в реализации эффекта экономии на масштабе; приоритет уголовного наказания за сговор, объединения, соглашения, направленные на ограничение конкуренции.

Антитрестовское регулирование в Японии сформировалось после Второй мировой войны под давлением США. Его особенностями являются: более терпимое отношение к монополизму; наличие различных исключений из антимонопольного законодательства для борьбы с временными спадами деловой активности или структурными кризисами, рационализации производства, развития внешней торговли, поддержки малого бизнеса и науки и т.д.

В Центральной и Восточной Европе антимонопольное регулирование развивается с началом системных реформ в 1990-е гг. и направлено на ликвидацию монопольного положения отдельных производителей, ограничение и пресечение монополистической деятельности, контроль межфирменных соглашений, пресечение недобросовестной конкуренции.

В Республике Беларусь развитие антимонопольного регулирования началось в 1990-х гг. для трансформации института собственности, демонополизации экономики и развития механизмов конкуренции. Здесь сложились особые условия монополизма. Большинство крупных предприятий, созданных еще в советское время, занимают доминирующее положение на рынке, однако многие из них не являются естественными монополиями. Они не всегда эффективны, используют устаревшие технологии и оборудование, менее подвержены управленческим и производственным инновациям.

![]() С

2001 г. Министерство экономики является

координирующим органом Республики

Беларусь по вопросам антимонопольной

политики Оно реализует государственную

политику, направленную на: развитие

добросовестной конкуренции; защиту

прав потребителей; предупреждение,

ограничение и пресечение монополистической

деятельности и недобросовестной

конкуренции. Министерство ведет

Государственный реестр хозяйствующих

субъектов, занимающих доминирующее

положение на товарных рынках; регулирует

деятельности естественных монополий;

контролирует деятельность монополистов;

разрабатывает Программу демонополизации

и развития конкуренции.

С

2001 г. Министерство экономики является

координирующим органом Республики

Беларусь по вопросам антимонопольной

политики Оно реализует государственную

политику, направленную на: развитие

добросовестной конкуренции; защиту

прав потребителей; предупреждение,

ограничение и пресечение монополистической

деятельности и недобросовестной

конкуренции. Министерство ведет

Государственный реестр хозяйствующих

субъектов, занимающих доминирующее

положение на товарных рынках; регулирует

деятельности естественных монополий;

контролирует деятельность монополистов;

разрабатывает Программу демонополизации

и развития конкуренции.

Правовой основой антимонопольной политики являются Законы «О противодействии монополистической деятельности и развитии конкуренции» от 10.12.1992 г. № 2034-XII, «О рекламе» от 18.02.1997 г. № 19-З, «О защите прав потребителей» от 9.01.2002 г. № 90-З, «О естественных монополиях» от 16.12.2002 г. № 162-З с изменениями и дополнениями.

По закону «О противодействии монополистической деятельности и развитии конкуренции» основными видами монополизма являются: злоупотребление доминирующим положением на товарном рынке; соглашения и действия, ведущие к ограничению конкуренции; использование стандартных условий сделок (любых заранее сформулированных условий, предназначенных для многократного использования при заключении сделок).

Рынок труда. Совершенная и несовершенная конкуренция на рынке труда. Заработная плата.

Труд принципиально отличается от всех других ресурсов производства, поэтому в рыночной экономике выделился особый рынок – рынок труда.

Рынок труда в обыденном смысле представляет собой место, где встречаются работник, ищущий работу, и работодатель, ищущий работника, с целью заключения договора о найме.

С позиций экономической науки рынок труда – это рынок товара, цена которого определяется взаимодействием спроса и предложения труда.

Главное отличие рынка труда от рынка других ресурсов в том, что его товар – труд – является формой жизнедеятельности человека и поэтому неотделим от него. Иначе говоря, товар на этом рынке представлен не самостоятельно, а теми живыми людьми, чьи способности к труду он отражает.

Выделяют внутренний и внешний рынок труда. На внутреннем, или внутрифирменном, рынке труда устанавливаются правила, регулирующие наем (перемещение) работников внутри предприятия. На внешнем рынке представлена вся совокупность работников, занимающихся поиском работы, и работодателей, предлагающих рабочие места. Ключевой задачей внешнего рынка является минимизация затрат времени, необходимого для поиска соответствующего контингента на рынке труда и заключения договора.

Рынок труда имеет свою специфическую инфраструктуру. Основными элементами инфраструктуры рынка труда являются: биржа труда; служба занятости и переподготовки кадров; организация, занимающаяся территориальным переселением рабочей силы и межгосударственным обменом кадрами, и т.д.

Биржи труда – это учреждения, которые осуществляют посреднические операции между работниками и предпринимателями при совершении сделок по купле-продаже рабочей силы, регистрацию безработных и изучение спроса-предложения потенциальных работников.

Рынок труда выполняет многие функции:

обеспечивает согласование интересов работников и собственников средств производства;

способствует увеличению эффективности занятости за счет рационального размещения работников по отраслям экономики;

объединяет подготовку и использование рабочей силы;

регулирует индивидуальные доходы работников;

поддерживает динамическое равновесие между спросом и предложением рабочей силы;

стимулирует эффективную и рациональную занятость;

содействует формированию оптимальной профессионально квалификационной структуры кадров;

формирует кадровый резерв для обеспечения непрерывности общественного воспроизводства.

Обобщая, можно выделить две основные функции рынка труда: экономическую и социальную. Экономическая функция состоит в вовлечении и распределении важнейшего ресурса – труда в экономику страны. А социальная функция означает обеспечение доходов работников от труда и воспроизводство их трудовых способностей.

На рынке труда, как и на прочих рынках, имеются предложение, спрос и цена. Собственность на рабочую силу рассматривается как основание для получения факторного дохода – заработной платы как цены услуг рабочей силы (труда).

Спрос на труд – количество рабочей силы, которое готовы нанять производители в определенный момент при заданном уровне заработной платы.

Простая модель спроса на труд основана на следующих предпосылках.

1. Целевой функцией фирмы является максимизация прибыли. Спрос на труд как фактор производства является производным спросом: труд требуется для использования в производстве, поэтому и решение об объеме нанимаемого (спрашиваемого) труда определяется решениями об объеме производства блага. Фирма заинтересована в получении прибыли, которая равна совокупным денежным поступлениям от продажи своего товара за вычетом издержек производства. Поэтому предложение фирмой продукции и спрос на труд работников исходят из одной и той же ее цели – максимизации прибыли.

2. Поведение фирмы описывается производственной функцией двухфакторного типа (факторами производства являются труд и капитал). В краткосрочном периоде фирма располагает фиксированным объемом капитала и заданным уровнем технологии, поэтому решение о количестве нанимаемых работников определяет объем производства, а действие закона убывающей предельной отдачи показывает уровень производительности каждого дополнительно нанятого работника.

3. Фирма действует на конкурентном рынке благ и на конкурентном рынке труда, где: много покупателей и продавцов ресурса; каждый отдельный покупатель ресурса не оказывает влияния на рыночную цену, рыночный спрос и предложение ресурса; существует свободный вход и выход с рынка ресурсов.

4. Издержки фирмы на труд состоят только из заработной платы работников.

Таким образом, в общем виде, спрос на труд со стороны отдельной фирмы зависит от:

спроса на производимый продукт;

производительности труда;

условий максимизации прибыли.

Каждая дополнительно приобретенная единица трудового ресурса должна приносить фирме дополнительный доход, называемый предельной доходностью труда (MRPL).

Величина предельной доходности труда может быть определена следующим образом:

![]() , (7.5)

, (7.5)

где MRPL – предельная доходность труда;

MR – предельный доход, полученный фирмой от продажи дополнительной единицы продукции;

MPL – предельный продукт труда – количество продукции, которое создает последняя нанятая единица труда.

В условиях совершенной конкуренции, как отмечалось выше, предельный доход равен цене продукта, сложившейся на рынке: MR = Р. Фирма, максимизирующая прибыль, нанимает рабочих до тех пор, пока предельная доходность труда не будет равна заработной плате (MRPL = w), т.е. до тех пор, пока предельный доход от использования труда не будет равен издержкам, связанным с его покупкой, которыми служит заработная плата.

Если в формуле (7.4) MRPL заменить на заработную плату W, а предельный доход MR на цену Р, получим:

![]() ;

; ![]() , (7.5)

, (7.5)

где W – номинальная заработная плата;

Р – цена выпуска;

![]() –реальная заработная

плата.

–реальная заработная

плата.

Из полученной формулы (7.5) можно сделать вывод, что условием максимизации прибыли является равенство между предельным продуктом труда и реальной заработной платой.

Как должна вести себя фирма? Если предельный доход превышает предельные издержки, а общая прибыль может возрасти с ростом числа занятых (MRL > MC), то следует увеличивать число занятых работников.

Если же MRL < MC, то следует уменьшить число занятых, поскольку прибыль уменьшается с каждым дополнительным рабочим.

Если MRL = MC, то число занятых не следует изменять, поскольку прибыль максимальна.

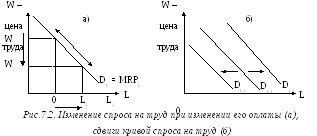

Все приведенные выше рассуждения об условиях максимизации прибыли фирмы, нанимающей определенное количество труда для получения дополнительного дохода от его найма, позволяют сделать еще один вывод: кривая спроса на труд DL совпадает с кривой MRPL и отражает изменение величины стоимости предельного (маржинального) продукта труда (MRPL) (рис.7.2, а).

Спрос на труд возрастает, по мере того как ставка заработной платы снижается. Изменения в цене ресурса при прочих равных условиях приводят к движению вдоль кривой (рис.7.2, а).

К факторам, определяющим изменение положения (сдвиг) кривой спроса на труд (рис.7.2, б), относятся:

цена производимой продукции. Стоимость предельного продукта равняется произведению предельного продукта

на цену (MRPL = МРL× Р). Изменение цены товара приводит к изменению стоимости предельного продукта и одновременно происходит смещение кривой спроса на труд:

при росте цены (Ртовара⇑) ⇒MRPL⇑= МРL× Р⇑⇒ DL1⇒ до DL2;

при снижении же цены (Ртовара⇓) ⇒MRPL⇓= МРL× Р⇑⇒ DL1⇒ до DL3;

изменения технологии. Предельная производительность труда будет расти при увеличении средств производства и их усовершенствовании. Например, труд землекопа, который использует экскаватор, и землекопа с простой лопатой; труд экономиста, снабженного персональным компьютером, и экономиста с простыми косточковыми счетами;

предложение других факторов. Количество имеющегося в наличии фактора производства может повлиять на предельный продукт, обеспечиваемый другими факторами.

Предложение труда – это количество рабочего времени, которое население хочет и может потратить на работу, приносящую доход.

О собенность

кривой рыночного предложения труда в

том, что она может иметь наклон не только

вверх, но и вниз (рис.7.3).

собенность

кривой рыночного предложения труда в

том, что она может иметь наклон не только

вверх, но и вниз (рис.7.3).

Решение о том, какое количество труда может быть предложено на рынке, связано с возможностью альтернативного использования того времени, которым располагает носитель рабочей силы. Вынося свою рабочую силу на рынок, мы идем на своего рода «компромисс», выбирая между двумя благами: досугом и доходом, на который сможем купить потребительские блага. Досуг необходим для восстановления сил, выполнения домашних обязанностей, повышения квалификации, развлечения. Поэтому продавец рабочей силы в конечном итоге выбирает, сколько часов работать в день.

Данный выбор связан с наличием двух основных ограничений:

ограниченностью времени в сутках двадцатью четырьмя часами, которые можно распределить между работой и досугом;

часовой ставкой заработной платы, которая определяет возможный доход продавца рабочей силы.

Часовая ставка, таким образом, может быть рассмотрена как альтернативная стоимость труда. Она является денежным эквивалентом тех товаров и услуг, которыми жертвует работник для получения полезностей отдыха.

Изменение ставки заработной платы оказывает влияние на выбор между трудом и досугом.

Во-первых, действует эффект замещения: более высокие ставки заработной платы, повышая реальный доход, побуждают больше работать. Поскольку каждый час свободного времени также стал дороже, появляется стимул замены досуга рабочим временем.

Во-вторых, эффекту замещения противодействует эффект дохода. При большей заработной плате доход выше и собственник рабочей силы может купить больше нормальных товаров и меньше товаров невысокого качества. При этом одним из нормальных товаров является отдых. Если больше тратить на отдых, тогда эффект дохода стимулирует трудиться меньше. Тем самым эффект дохода от повышения заработной платы выразится в сокращении количества труда, предлагаемого на рынке. Когда повышение заработной платы ведет к тому, что работник сокращает свое рабочее время из-за большого эффекта дохода, кривая предложения труда имеет наклон вниз. На рис.7.3 выше критической точки Е увеличение заработной платы уменьшает объем предложения труда, так как эффект дохода превышает эффект замещения, поскольку при более высокой заработной плате работники могут позволить себе больше свободного времени, даже если растет стоимость каждого дополнительного часа досуга в виде недополученного дохода.

Э то

экономическое явление объясняет

необычную ситуацию на рынке труда, когда

кривые спроса и предложения имеют две

общие точки (рис.7.4).

В случае,

когда кривая предложения меняет наклон

при росте заработной платы, а кривая

спроса имеет обычный вид, существует

два положения равновесия: в точках Е1

и Е2.

Положительный наклон кривой предложения

возможен при относительно низком уровне

заработной платы, тогда увеличение

заработной платы стимулирует увеличение

предложения труда. Если же уровень

заработной платы продолжает расти, то

может быть достигнута точка, за которой

рабочие предпочитают свободное время

увеличению дохода, и предложение труда

сокращается.

то

экономическое явление объясняет

необычную ситуацию на рынке труда, когда

кривые спроса и предложения имеют две

общие точки (рис.7.4).

В случае,

когда кривая предложения меняет наклон

при росте заработной платы, а кривая

спроса имеет обычный вид, существует

два положения равновесия: в точках Е1

и Е2.

Положительный наклон кривой предложения

возможен при относительно низком уровне

заработной платы, тогда увеличение

заработной платы стимулирует увеличение

предложения труда. Если же уровень

заработной платы продолжает расти, то

может быть достигнута точка, за которой

рабочие предпочитают свободное время

увеличению дохода, и предложение труда

сокращается.

В целом на рынках труда предложение рабочей силы формируется под воздействием совокупности следующих условий:

общей численности населения;

численности активного трудоспособного населения;

количества отработанного времени за год;

качественных параметров труда (его квалификации, производительности, специализации).

Рыночное предложение труда складывается из предложений отдельных работников.

Для различных работников уровень оплаты труда, начиная с которого человек согласен работать, будет различным. В итоге горизонтального суммирования кривых индивидуального предложения труда с ростом ставки заработной платы предложение труда будет расти.

Кривая предложения труда отдельной фирмы на конкурентном рынке является абсолютно эластичной, поскольку любое необходимое количество труда наниматель может купить по фиксированной цене (рис.7.5, а). В краткосрочном периоде на совершенно конкурентном рынке труда отдельная фирма не оказывает влияния на рыночный уровень заработной платы вследствие незначительной доли предложения труда фирме на совокупном рынке труда. На рынке в целом кривая предложения труда имеет положительный наклон (рис.7.5, б).

В реальной действительности в рамках общенационального рынка труда функционирует множество рынков труда, различающихся по профессиям, регионам и т.п. Они взаимодействуют друг с другом и взаимно влияют друг на друга.

Равновесие на совершенно конкурентных рынках труда характеризуется тем, что равновесная ставка заработной платы равна предельной доходности ресурса W = MRPL и одинакова для всех фирм данной отрасли. Вне зависимости от числа занятых работников ставка заработной платы остается неизменной (рис.7.5, а). Поскольку предложение труда абсолютно эластично, то фирма, максимизирующая прибыль, будет нанимать работников до тех пор, пока предельный доход от ресурса не станет равным его предельным издержкам:

MRPL = MCL.

Монопсония на рынке труда – это ситуация, когда существует только один покупатель данного вида труда, т.е. один работодатель.

Существование монопсонии является характерным для рынка труда: медицинских сестер; профессиональных спортсменов; учителей государственных школ; работников газетных издательств; рабочих некоторых специальностей в строительстве.

На монопсоническом рынке одна фирма покупает всю рабочую силу, поэтому, расширяя производство, монопсонист должен предложить более выгодные условия людям, которые потенциально могли бы работать у него. Чтобы привлечь дополнительных работников, он должен повышать уровень заработной платы, нанимать каждую последующую единицу труда по цене ее предложения. Поэтому кривая отраслевого предложения труда относительно эластична. При этом предполагается, что:

фирма сталкивается с восходящей кривой предложения;

работодатель может нанимать только из данного объема предложения, отсутствуют альтернативы найма;

у работника есть альтернативы устройства.

Количество труда, которое необходимо для максимизации прибыли фирмы, находится в точке пересечения кривой предельной доходности ресурса MRPL с кривой предельных издержек ресурса MCL. Кривая предельных издержек на ресурс нанимателя (MCL) расположена выше кривой предложения труда (SL) и характеризуется более низкой эластичностью (рис.7.8, а). Равновесная ставка заработной платы не определяется пересечением кривых предельных затрат и предельной доходности ресурса. Равновесная ставка заработной платы (Wm) находится на кривой предложения прямо под пересечением этих кривых в точке С на рис.7.8, б.

При монопсонии ставка заработной платы и предельные издержки на труд зависят от количества используемого труда. Уравнивая MRCL со спросом на труд MRPL в точке В, монопсонист будет нанимать Lm рабочих (по сравнению с LС в условиях совершенной конкуренции) и платить ставку заработной платы Wm (в отличие от конкурентной ставки WС) (рис. 7.8, б).

Условие максимизации прибыли предполагает равенство между MRP и MC. В условиях монопсонии издержки равны заработной плате СL = WL, а MCL = ∆C/∆L. После определенных преобразований равенства MCL = ∆C/∆L получим: MCL = W (1 + 1/ES), где (1 + 1/ES) – величина отклонения МСL от кривой предложения труда.

При всех прочих равных условиях на монопсонистическом рынке монопсонист максимизирует свою прибыль путем найма меньшего количества рабочих и, выплачивая ставку заработной платы меньше, чем на конкурентном рынке труда. Это достигается за счет сокращения числа занятых. В результате увеличения конкуренции между наемными работниками их заработная плата снижается ниже равновесного уровня.

Важную роль на рынке труда при несовершенной конкуренции играют профсоюзы. Профсоюз – это объединение работников, обладающее правом на ведение переговоров с предпринимателем от имени и по поручению своих членов.

Цель профсоюза – максимизация заработной платы своих членов, улучшение условий их работы и получение дополнительных выплат и льгот. Деятельность профсоюзов определяется, с одной стороны, их стремлением к повышению спроса на труд, с другой, к ограничению предложения труда.

Результатом повышения спроса на продукт является как рост заработной платы, так и рост занятости (рис.7.9, а): DL⇨⇧WС c до WU и ⇧LС до LU. Роста заработной платы профсоюзы могут достичь также за счет ограничения предложения труда, например, путем: борьбы за сокращение рабочей недели; запрета на сверхурочные работы; понижения пенсионного возраста; ограничения детского и женского труда и т.д.

Тактика профсоюзов на ограничение предложения труда приводит к росту заработной платы и сокращению количества занятых (рис.7.9, б): SLc ⇧ с до SLu ⇨ WU⇧ до WС и LU ⇩ до LC.

Одним из направлений деятельности профсоюзов является борьба за расширение государственного нормирования и регулирования труда. Целью такой борьбы является законодательное повышение заработной платы и установление минимального ее уровня выше равновесного. В итоге средний уровень заработной платы повышается и сокращается уровень занятости.

Кроме монопсонии, несовершенный рынок труда может представлять структура двусторонней монополии.

Двусторонняя монополия – это такая рыночная структура, при которой единственный продавец и единственный покупатель осуществляют куплю-продажу факторов производства и оба могут контролировать цены.

Порядок исчисления заработной платы работникам всех категорий регламентируют различные формы и системы заработной платы.

Единого рынка труда в действительности, однако, не существует, как нет и единой для всех заработной платы.

Причины различий в заработной плате состоят в следующем:

Разнородность работников. Работники различаются знаниями, опытом, профессионализмом, обладают различным объемом и качеством человеческого капитала, что, безусловно, выражается в различной производительности труда.

Обычно выделяют рынки с:

заработной платой неквалифицированных работников;

заработной платой квалифицированных работников;

заработной платой работников престижных профессий (рис.7.11).

2. Разнородность рабочих мест. Они отличаются условиями труда, местоположением, близостью от дома, возможностью получения пособий, льгот, различных неденежных вознаграждений, а также статусом.

3. Несовершенство рынка, выраженное в ограничении мобильности, несовершенстве информации и в возможности получения ее при наличии определенных издержек.

4. Дискриминация на рынке труда, выраженная в выплате различной заработной платы за труд одинаковой производительности. Наиболее опасной является дискриминация, уничтожающая стимулы к добросовестной интенсивной работе и инвестированию в человеческий капитал у целых групп людей. Это происходит при «уравниловке» – ситуации, при которой способности отдельных людей оцениваются на основе представления о типичном поведении людей, принадлежащих к одной социальной группе.

Самой большой группой людей, страдающей от дискриминации, являются женщины. В лучшем случае женщина в среднем получает 80% заработной платы, которую при всех прочих равных (образование, общественное положение, время работы, интенсивность труда) может получить мужчина. Различие доходов мужчин и женщин объясняется, прежде всего, сложившимся общественным мнением, склонностью женщин прерывать свой карьерный рост, чтобы воспитывать детей или заняться домашней работой.

Дискриминация часто осуществляется с помощью создания преград определенным группам населения для получения работы на «элитных» рабочих местах.

Формы и системы заработной платы – это способы установления зависимости между количеством и качеством труда, то есть между мерой труда и его оплатой. Форма заработной платы определяет то, как оценивается труд при его оплате:

по конкретной продукции;

по затраченному времени;

по индивидуальным или коллективным результатам деятельности.

т того, какая из этих форм используется на предприятии, зависит структура заработной платы: преобладает ли в ней условно-постоянная часть (тариф, оклад) или переменная (сдельный приработок, премия).

Повременной называется такая форма заработной платы, когда основной заработок работника начисляется по установленной тарифной ставке или окладу за фактически отработанное время, т.е. основной заработок зависит от квалификационного уровня работника и отработанного времени. Применение повременной оплаты труда оправдано, когда рабочий не может повлиять на увеличение выпуска продукции из-за строгой регламентации производственных процессов, и его функции сводятся к наблюдению, отсутствуют количественные показатели выработки, организован и ведется строгий учет времени, правильно тарифицируется труд рабочих, а также используются нормы обслуживания и численности.

Повременная форма заработной платы может быть простой и повременно-премиальной.

При простой повременной системе заработной платы размер ее зависит от тарифной ставки или оклада и отработанного времени.

При повременно-премиальной системе оплаты труда работник сверх зарплаты (тарифа, оклада) за фактически отработанное время дополнительно получает и премию. Она связана с большей результативностью того или иного подразделения или предприятия в целом, а также с вкладом данного работника в общие результаты труда.

По способу начисления заработной платы данная система подразделяется на три вида: почасовую, поденную и месячную.

При почасовой оплате расчет заработка производится исходя из часовой тарифной ставки и фактически отработанных работником часов.

При поденной оплате расчет заработной платы осуществляется исходя из твердых месячных окладов, числа рабочих дней, фактически отработанных работником в данном месяце, а также числа рабочих дней, предусмотренных графиком работы на данный месяц.

Сдельная форма заработной платы предполагает, что основной заработок работника зависит от расценки, установленной на единицу выполняемой работы или изготовленной продукции (штуки, килограммы, кубические метры, бригадо-комплекты и т.д.).

Сдельная форма по методу начисления заработной платы имеет следующие виды: прямая сдельная, косвенная, сдельная аккордная, сдельно-прогрессивная. По объекту начисления она может быть индивидуальной и коллективной.

При прямой индивидуальной сдельной системе размер заработка рабочего определяется количеством выработанной им за определенный отрезок времени продукции или количеством выполненных операций. Вся выработка рабочего по этой системе оплачивается по одной постоянной сдельной расценке. Поэтому заработок рабочего увеличивается прямо пропорционально его выработке. Для определения расценки по этой системе дневная тарифная ставка, соответствующая разряду работы, делится на количество единиц продукта, произведенного за смену, или норму выработки. Расценка может определяться и путем умножения часовой тарифной ставки, соответствующей разряду работы, на норму времени, выраженную в часах.

При косвенно сдельной системе заработок рабочего ставится в зависимость не от личной выработки, а от результатов труда обслуживаемых им рабочих. По этой системе может оплачиваться труд таких категорий вспомогательных рабочих, как: крановщики, наладчики оборудования, стропальщики, обслуживающие основное производство. При этом для получения косвенной расценки дневная тарифная ставка рабочего, оплачиваемого по косвенной сдельной системе, делится на установленную ему норму обслуживания и норму дневной выработки обслуживаемых рабочих.

При аккордной системе размер оплаты устанавливается не на отдельную операцию, а на весь заранее установленный комплекс работ с определением срока его выполнения. Сумма оплаты труда за выполнение этого комплекса работ объявляется заранее, как и срок ее выполнения.

Сдельно-прогрессивная система, в отличие от прямой сдельной, характеризуется тем, что оплата труда рабочих по неизменным расценкам производится только в пределах установленной исходной нормы (базы), а вся выработка сверх этой базы оплачивается по расценкам, прогрессивно нарастающим в зависимости от перевыполнения норм выработки.

Коллективно-сдельная система оплаты труда означает, что заработок каждого работника поставлен в зависимость от конечных результатов работы всей бригады, участка.

Коллективная сдельная система позволяет производительно использовать рабочее время, широко внедрять совмещение профессий, улучшает использование оборудования, способствует развитию у работников чувства коллективизма, взаимопомощи, способствует укреплению трудовой дисциплины. Кроме того, создается коллективная ответственность за улучшение качества продукции.

Меру оплаты общество устанавливает в виде тарифной системы, рассматриваемой как совокупность нормативов для регулирования заработной платы в зависимости от основных параметров качества труда. На ее основе осуществляется дифференциация заработной платы в зависимости от сложности, характера и условий труда.

Тарифная сетка как элемент тарифной системы имеет следующие характеристики: диапазон тарифной сетки; количество разрядов; абсолютное и относительное возрастание тарифных коэффициентов. Диапазон сетки образует соотношение крайних тарифных коэффициентов. Абсолютное возрастание тарифных коэффициентов представляет собой разницу между тарифными коэффициентами смежных разрядов. Относительное возрастание тарифных коэффициентов представляет собой отношение большего коэффициента к меньшему минус 1, выраженное в процентах.

Тарифная ставка – это установленный размер оплаты труда соответствующего разряда за определенное время труда. Тарифную ставку, соответствующую тому или иному разряду, получают путем умножения тарифной ставки 1-го разряда на тарифный коэффициент соответствующего разряда. Размеры тарифных ставок могут устанавливаться или в виде фиксированных однозначных величин, или в виде «веток», определяющих предельные значения.

Для тарификации работ и присвоения тарифно-квалификационных разрядов предназначены тарифно-квалификационные справочники, которые содержат требования, предъявляемые к тому или иному разряду работника соответствующей профессии, к его практическим и теоретическим знаниям, к образовательному уровню, описанию работ, наиболее часто встречающихся по профессиям и квалификационным разрядам.

Система заработной платы. Первой известной экономической науке системой заработной платы явилась система, получившая свое название по имени создателя, американского инженера Ф. Тейлора. При этой системе осуществлялся хронометраж трудовых операций, производилось обучение рабочих передовым приемам труда, устанавливались нормы выработки и зависимость заработной платы от степени их выполнения.

Вторая известная система заработной платы названа по имени американского предпринимателя Г. Форда. В отличие от системы Тейлора здесь ритм трудовых операций определялся конвейером. Рост производительности труда увеличивал не только доходы предпринимателей, но и заработную плату рабочих.

Современные системы заработной платы отличаются от двух упомянутых выше тем, что включают ориентацию не только на физические возможности человека и его экономические интересы, но и социальные, психологические, нравственно-этические, семейно-бытовые аспекты. Например, система участия в прибылях предполагает, что часть дохода фирм направляется на поощрение рабочих, привлечение их к участию в акционерном капитале и правлении.

Система человеческих отношений особое внимание уделяет микроклимату в трудовом коллективе, налаживанию хороших деловых и человеческих контактов с руководством предприятия, развитию состязательности и т.д.

В Японии большое распространение получила система пожизненного найма, при которой не только работник, но и его семья обеспечены гарантией пожизненного найма, получают ряд социальных благ.

Рынок капитала, его структура и особенности функционирования. Рынок ссудного капитала и ссудный процент.

Капитальные факторы производства переносят свою стоимость на продукт в течение длительного времени, и благодаря их применению становится возможно значительно повысить эффективность производственного процесса в будущем. Можно даже сказать, что капитал – это, в определенном смысле, «жертва настоящим во имя будущего».

Следует отметить, что термин «капитал» является весьма многозначным. Во-первых, под ним понимаются определенные средства, применяемые в производственном процессе. Но если в условиях примитивной патриархальной экономики в качестве такого капитального средства производства выступает «рыболовная сеть», которую «рыбак» изготавливает сам, то в индустриальной хозяйственной системе фирма не производит сама для себя станки и оборудование. Такая ситуация может иметь место, но она не типична. Капитал, как фактор производства, обычно приобретается на рынке капитальных благ. В данном случае он выступает как реальный капитал, т.е. в виде зданий, сооружений, станков и других факторов производства длительного пользования.

Однако для того чтобы приобрести определенное капитальное благо, необходимы значительные денежные средства. Причем стоимость капитального блага, как правило, не окупается в течение короткого времени. Эти затраты, в принципе, могут осуществляться полностью за счет собственных средств. Но их необходимо накопить. В принципе это можно сделать за счет прибыли и собственных сбережений фирмы8, но такая ситуация опять же не типична как и та, когда фирма производит станки сама для себя. Обычно часть, или вся сумма затрат на капитальные блага осуществляется за счет привлеченных средств под определенный процент. В данном случае капитал выступает в денежной форме, т.е. как денежный капитал. Рынок, на котором приобретаются заемные фонды, представляет собой финансовый рынок. На нем субъекты экономики, которые сберегают определенную долю своего дохода, предоставляют эти средства взаймы инвесторам, осуществляющим приобретение капитальных благ. В качестве сберегателей выступают, как правило, домохозяйства. Несмотря на то что и фирмы могут предоставлять свои денежные фонды взаймы, а домохозяйства не только сберегают, но и нередко осуществляют покупки за счет кредита, в целом производственные предприятия выступают в качестве чистых заемщиков, а домохозяйства – чистых кредиторов.

Цена денежного капитала – это ссудный процент (норма процента). По своему экономическому смыслу она представляет собой, с одной стороны, «цену отказа» от потребления сегодня, с другой – часть продукта, который будет получен предприятием с помощью реального капитала, который он приобретет. В жизни процентные ставки весьма разнообразны. Ниже мы обсудим содержание некоторых их видов (таких, как реальные и номинальные, кратко- и долгосрочные). Сейчас же отметим, что норма процента – это «общий уровень» цены капитала, который отражает ситуацию на рынке капитала в целом.

Норма процента – это не только цена кредита (т.е. денежного капитала), которая зависит от состояния финансового рынка. Данная величина во многом сходна с «уровнем заработной платы», являющейся экзогенно заданной (по отношению к фирме) ценой труда. Поэтому часто под ценой реального капитала имеют в виду именно процентную ставку9. Она выступает в этом качестве даже в том случае, если оборудование приобретается в аренду, т.к. последняя представляет собой, по существу, ту же кредитную операцию, при которой сбережения передаются заемщику не в денежной, а в материальной форме.

Таким образом, капитал выступает в качестве реального и денежного. Соответственно, рынок капитала – это, с одной стороны, рынок капитальных благ, на котором продаются и покупаются, предоставляются в аренду станки, оборудование, другие долговременные средства производства. С другой стороны, рынок капитала – это рынок заемных фондов. Он осуществляет функцию передачи денежных средств от тех экономических субъектов, которые больше сберегают к тем, которые больше расходуют.

Трансформация сбережений в инвестиции может осуществляться по двум каналам: 1) по прямому, т.е. через фондовый рынок, на котором заемщики продают, а кредиторы покупают акции или облигации; 2) через финансовых посредников, основными из которых являются банки. Последние привлекают средства сберегателей в виде депозитов и предоставляют их заемщикам в качестве кредитов.

Фирмы могут привлекать денежный капитал, продавая акции, тогда увеличиваются их уставные фонды, или облигации, в этом случае увеличиваются их долги. Но гораздо чаще они прибегают к банковскому кредиту. Это связано с тем, что эмиссия собственных ценных бумаг сопряжена с большими издержками и под силу, как правило, только солидной фирме, имеющей стабильную, благоприятную репутацию. Что касается выпуска новых акций, то, во-первых, в этом случае меняется состав собственников, что не всегда желательно для существующих акционеров; во-вторых, продажа новых акций фирмы может отрицательно повлиять на курс ее ценных бумаг. Банки же обладают тем преимуществом, что они консолидируют депозиты в один общий заемный фонд, который затем распределяется на множество кредитов, существенно различающихся по суммам, срокам, целевым направлениям, а также процентным ставкам (последние будут тем выше, чем выше банк оценивает риск невозврата кредита). Все это объясняет, почему банки играют наиболее значительную роль в трансформации сбережений в инвестиции. Даже в США, где роль банковской системы относительно невелика (по сравнению, например, с Германией и Японией), доля фондового рынка во всех источниках внешнего финансирования предприятий составляет менее трети (в Германии – около 10%, в Японии – около 15%). Ведущее место в этих и других странах принадлежит банковской системе.

Из сказанного можно сделать вывод о том, что спрос фирмы на капитал обратно пропорционален ссудному проценту, так же, как спрос на труд находится в обратной зависимости от уровня заработной платы. Но это лишь одна сторона медали. Другая заключается в том, что спрос на капитальные блага зависит от стоимости его предельного продукта. Если фирма действует рационально, то она будет увеличивать количество капитальных благ до тех пор, пока отношение стоимости предельного продукта капитала к его цене не сравняется с процентной ставкой. Данный механизм во многом аналогичен тому, который рассматривался в главе, посвященной спросу фирмы на труд. Однако рынок капитала и капитал как фактор производства имеют существенное отличие от рынка труда и труда как производственного фактора (см. вставку «Различие между капиталом и трудом»).

Можно сказать, что рынок капитала гораздо более мобилен, по сравнению с рынком труда, в пространстве благодаря наличию «обезличенного» рынка заемных фондов и гораздо более консервативен во времени в связи с тем, что капитальные блага являются факторами долгосрочного характера. Для дальнейшего анализа важно ввести понятие «основного» и «оборотного» капитала.

Финансовый рынок, или рынок ссудного капитала, обеспечивает передачу временно свободных средств от тех субъектов, которые сберегают (т.е. расходы которых в данном периоде меньше их доходов) к тем, которые осуществляют вложения в производство, являясь чистыми заемщиками, с целью получения прибыли. Как мы уже отмечали, передача заемных средств может осуществляться как непосредственно от кредиторов к заемщикам, т.е. через фондовый рынок, так и через финансовых посредников, основными из которых являются банки10. Последние привлекают средства кредиторов в форме депозитов и выдают кредиты заемщикам. С этой точки зрения ссудный процент выступает в качестве цены заемных фондов. Как и любая другая «цена», норма процента формируется под влиянием предложения заемных фондов и спроса на них. Согласно классической доктрине, восходящей к исследованиям представителей маржинализма и теоретиков общего равновесия, их предложение определяется временными предпочтениями экономических агентов и находится в прямой зависимости от нормы процента.

П од

временным предпочтением понимается

распределение потребления между

настоящим и будущим. С точки зрения

аппарата анализа потребительского

поведения, который изложен в главе 2,

«настоящее потребление» и «будущее

потребление» можно представить как два

альтернативных блага, что графически

отражено на рис.8.1. Если доход потребителя

составляет величину ОВ, и он решит его

направить в полном объеме на потребление

в настоящем, то он будет находиться в

точке В. В альтернативном случае,

если он предпочтет полностью направить

свой доход на будущее потребление, его

положению будет соответствовать точка А.

Причем длина отрезка ОА равна произведению

отрезка ОВ на 1+r,

где r –

норма процента в десятичном виде11.

од

временным предпочтением понимается

распределение потребления между

настоящим и будущим. С точки зрения

аппарата анализа потребительского

поведения, который изложен в главе 2,

«настоящее потребление» и «будущее

потребление» можно представить как два

альтернативных блага, что графически

отражено на рис.8.1. Если доход потребителя

составляет величину ОВ, и он решит его

направить в полном объеме на потребление

в настоящем, то он будет находиться в

точке В. В альтернативном случае,

если он предпочтет полностью направить

свой доход на будущее потребление, его

положению будет соответствовать точка А.

Причем длина отрезка ОА равна произведению

отрезка ОВ на 1+r,

где r –

норма процента в десятичном виде11.

В действительности потребитель, скорее всего, будет находиться в точке С, лежащей где-то посередине между А и В. В данном случае длина отрезка DB составляет величину сбережений, а OD – сумму текущего потребления. Конкретное положение точки С будет совпадать с касательной линий АВ (бюджетное ограничение) и линией a, т.е. «кривой безразличия», которая, как правило, имеет выпуклый вид. Для позитивного анализа очень важным представляется вопрос о том, как может повлиять на изменение распределения дохода между сегодняшним и будущем потреблением изменение нормы процента.

Если вернуться к рис.8.1., увеличение процента означает перемещение точки А вверх и изменение угла наклона линии АВ. На первый взгляд, логично допустить, что сумма сбережений тем больше, чем выше процент. Однако более поздние исследования показали, что норма сбережения практически не зависит от ссудного процента, подтвердив тем самым справедливость кейнсианской функции потребления12. Последняя утверждает, что основным аргументом, определяющим норму сбережения (а, следовательно. и предложение заемных фондов), является уровень реального дохода. Кроме того, значение имеет не только его абсолютный уровень, но и темп изменения последнего. При прочих равных условиях норма сбережений будет тем больше, чем выше темп его роста (и наоборот)13.

Проделанный нами анализ важен еще и в связи с тем, что он выявляет одну из функций нормы процента (r), которая представляет собой своеобразную «цену времени».

Что касается спроса на заемный капитал, то он зависит от предельной производительности капиталовложений, структурных особенностей производства. Например, при более длительном производственном цикле спрос на денежные фонды выше, т.к. если для производства самолета требуется, например, два года, это не значит, что зарплату и другие текущие платежи можно не осуществлять в течение этого времени. Необходимо получить кредит на эти цели. Разумеется, чем выше норма процента, тем ниже спрос на ссудный капитал (при прочих равных условиях)14. Однако здесь важно разделять понятие «номинальных» и «реальных» процентных ставок.

Номинальная процентная ставка представляет собой относительный размер платежей за временное пользование денежными фондами, выраженный в процентном отношении к сумме этих фондов. Например, если кредит в сумме 1000 ден. ед. предоставлен на год под 10% годовых, это означает, что плата за него составит 100 ден. ед. (1000 × 10/100). Но в течение года возрастет и уровень цен. Поэтому кроме номинальных значений процентных ставок очень важна и их реальная величина, которая определяется по формуле15:

rr = ((1+ i) / (1+ π) – 1) × 100, (8.1)

где rr – реальная процентная ставка (в процентах годовых);

i – номинальная процентная ставка (в процентах годовых);

π – годовой темп инфляции (в процентах).

Поскольку будущий темп инфляции неизвестен, в качестве π в формуле (8.1) часто принимается темп ожидаемой, а не фактической инфляции. Но следует подчеркнуть, что независимо от того как ее определять, нормальное функционирование финансового рынка возможно только в том случае, если ссудный процент больше нуля. Если она имеет отрицательное значение, это означает, что кредиторы получают возмещение долга в сумме, которая меньше в реальном выражении, по сравнению с первоначальной, а должники получают за счет этого прибыль, никак не связанную с результатами их деятельности.

Процентные ставки различаются также и по срокам. Соотношение их номинальных значений для кредитов (депозитов), различающихся по срокам, называется временной структурой процентных ставок. В нормальных условиях она характеризуется тем, что ставки по более долгосрочным активам выше, чем по краткосрочным. Это связано с тем, что кредиты на более длительный срок, при прочих равных условиях, характеризуются большим риском невозврата. Кроме того, отказ от потребления на более долгий период должен и выше вознаграждаться. Такая ситуация графически отражается «нормальной кривой доходности» (см. рис.8.2). Тем не менее, если инфляция высока, структура процентных ставок может стать обратной, когда краткосрочные ставки выше долгосрочных. Такая структура называется «инвертированной» (см. рис.8.2).

С ледует

подчеркнуть, что в случае инвертированной

структуры процентных ставок финансовый

рынок принимает спекулятивный характер.

Заинтересованность вкладывать средства

в долгосрочные активы резко снижается.

Это может привести к тому, что чистые

инвестиции предприятий в производственные

фонды станут отрицательными.

ледует

подчеркнуть, что в случае инвертированной

структуры процентных ставок финансовый

рынок принимает спекулятивный характер.

Заинтересованность вкладывать средства

в долгосрочные активы резко снижается.

Это может привести к тому, что чистые

инвестиции предприятий в производственные

фонды станут отрицательными.

Инвестиции. Инвестиционные решения фирмы. Критерий NPV.

В теории производства, и в целом в микроэкономике, инвестиции – процесс создания нового капитала (включая как средства производства, так и человеческий капитал), обеспечивающий рост производственных возможностей предприятия в будущем.

В финансовой теории под инвестициями понимают приобретение конкретных финансовых активов, преимущественно в форме ценных бумаг, в целях получения будущих выгод (будущей доходности) или вложение капитала в финансовые активы в целях его увеличения в будущем.

Таким образом, в основу финансового инвестирования положены два основных момента:

затраты на приобретение конкретных и определенных как во времени (настоящем), так и в стоимостном выражении;

будущие доходы никак не гарантированы, более того, возможным вариантом является получение убытков.

Инвестиции (investment) – затраты на увеличение объема функционирующего капитала, осуществляемые с целью получения прибыли или социального эффекта.

Спрос на инвестиции зависит от прибыли, которая может быть получена благодаря их осуществлению. Но поскольку ее получение относится к различным периодам времени, возникает проблема сопоставления денежных величин, относящихся к различным периодам времени. Поясним это на примере.

Представьте себе, что предприниматель рассматривает два альтернативных инвестиционных проекта. Оба требуют инвестиций (т.е. затрат на приобретение основного капитала) в размере 1 млрд руб. Первый приносит прибыль в сумме: в первый год реализации 400 млн руб.; второй и третий – также по 400 млн руб. (все показатели приводятся в постоянных ценах); второй – в течение 4-х лет по 300 млн руб. ежегодно. Какой из них лучше? Здравый смысл подсказывает, что первый. Ну а если допустить, что по второму проекту в 4-м году предполагается получить не 300, а, допустим, 380 млн руб.? Здесь уже «здравого смысла» недостаточно. Необходимо дисконтировать эти величины. Дисконтирование – операция по приведению к одному времени разновременных стоимостных величин. Как правило, дисконтирование осуществляется исходя из нормы реального процента. Если она составляет, допустим, 5% годовых, тогда прибыль второго года необходимо разделить на 1,05; 3-го – на 1,05 во второй степени; 4-го – на 1,05 в третьей степени.

Проект будет прибыльным в том случае, если его чистая приведенная стоимость (т.е. дисконтированная сумма затрат и прибылей) больше нуля. Формула для ее расчета имеет вид16:

![]() ,

(8.2)

,

(8.2)

где NPV – чистая приведенная стоимость;

Pt – прибыль i-го года от реализации проекта;

rr – дисконтный множитель, в качестве которого следует принимать реальную норму процента (в десятичном виде).

Из формулы 8.2 видно, что величина NPV зависит от нормы процента. Чем она выше, тем ниже NPV, и наоборот. Поэтому спрос на инвестиции фирм находится в обратной зависимости от нормы процента. Кроме того, влияние нормы процента на NPV при прочих равных условиях тем сильней, чем более продолжителен период предполагаемых инвестиций.

![]() Влияние

нормы процента на NPV

Влияние

нормы процента на NPV

Повышение нормы процента приводит к снижению чистой приведенной стоимости инвестиций, причем это влияние тем сильней, чем больше продолжительность эксплуатации основных капитальных факторов производства от предполагаемых инвестиций. Например, рассмотрим два инвестиционных проекта, требующих по 1000 ден. ед. затрат на капитальные вложения и приносящих прибыль: первый – 400 ден. ед. в течение 3 лет; второй – 300 ден. ед. в течение первых 3-х лет и 380 ден. ед. в течение 4-го года. При значении rr на уровне 5% годовых NPV первого составит 144 ден. ед.; второго – 186 ден. ед. Однако, если rr увеличится в 2 раза (до 10% годовых), NPV первого сократится в 1,5 раза, а второго – почти в 1,8 раза.

Определите самостоятельно NPV обоих проектов для rr = 12% годовых и сравните полученные значения с первоначальными (для rr = 5%).

Поэтому повышение процентных ставок ведет не только к сокращению абсолютной суммы спроса на инвестиции, но и сокращению длительности реализуемых проектов. Это приводит к тому, что в долгосрочной перспективе сокращается сумма амортизации и, следовательно, валовых инвестиций. Кроме того, в долгосрочном периоде спрос на инвестиции как на капитальный фактор, зависит от технологических предпочтений производителей. Повышение процентных ставок ведет к тому, что фирмы начинают применять более трудоемкие технологии.

![]() Лопаты

или бульдозер? Представьте себе такую

ситуацию. Необходимо прорыть траншею.

В техническом плане это возможно сделать

(1), если приобрести бульдозер и нанять

одного рабочего, или (2) купить 10 лопат

и привлечь 10 землекопов. Какая из

альтернатив будет выбрана? Если труд

дорог, а процентные ставки невысоки –

вероятно первая, в обратном случае –

вторая. Конечно, данный пример включает

крайние варианты, между которыми есть

множество промежуточных. Тем не менее,

он характеризует важность относительных

цен факторов производства не только с

точки выбора фирмами технологических

альтернатив.

Лопаты

или бульдозер? Представьте себе такую

ситуацию. Необходимо прорыть траншею.

В техническом плане это возможно сделать

(1), если приобрести бульдозер и нанять

одного рабочего, или (2) купить 10 лопат

и привлечь 10 землекопов. Какая из

альтернатив будет выбрана? Если труд

дорог, а процентные ставки невысоки –

вероятно первая, в обратном случае –

вторая. Конечно, данный пример включает

крайние варианты, между которыми есть

множество промежуточных. Тем не менее,

он характеризует важность относительных

цен факторов производства не только с

точки выбора фирмами технологических

альтернатив.

Все это свидетельствует о том, что долгосрочный спрос фирм на инвестиции в гораздо большей степени эластичен по норме процента, по сравнению с краткосрочным.

Рынок ценных бумаг. Цены и доходы на рынке ценных бумаг.

Ценная бумага – документ строго установленной формы и реквизитов, удостоверяющий совокупность имущественных прав, осуществление или передача которых возможны только при его предъявлении.

Рынок ценных бумаг (фондовый рынок) – сегмент финансового рынка (наряду с рынками ссудного капитала, валютным, страховым и рынком золота), в рамках которого обращаются специфические финансовые инструменты – ценные бумаги.

Рынок ценных бумаг с сопутствующей ему системой финансовых институтов – это та сфера, в которой реализуются отношения собственности, формируются финансовые источники экономического роста, концентрируются и распределяются инвестиционные ресурсы. Повысить долю производственных инвестиций невозможно без использования потенциальных возможностей рынка ценных бумаг.

Вместе с тем ценные бумаги – один из сложнейших видов товаров, требующий профессионализации деятельности, связанной с ними. Соответственно, возникают профессиональные участники фондового рынка, осуществляющие финансовое посредничество между эмитентами, выпускающими ценные бумаги в обращение, и инвесторами, распределяющими и смягчающими финансовые риски и, наконец, ведущими деятельность в данной сфере на квалифицированной, «профессиональной» основе.

Конструирование ценных бумаг, управление рисками, реализация инвестиционных проектов, основанных на инструментах фондового рынка, поддержание его устойчивости и техническое обслуживание миллионов сделок с финансовыми ценностями – все это чрезвычайно сложные задачи.

Основные компоненты любого рынка ценных бумаг – это:

эмитенты – экономические субъекты, испытывающие недостаток в финансовых ресурсах и привлекающие их на основе выпуска ценных бумаг (юридические лица);

профессиональные участники – дилеры и брокеры – их еще называют финансовыми посредниками, через них осуществляется перераспределение свободных денежных средств от инвесторов к эмитентам ценных бумаг. В зависимости от модели фондового рынка, принятой в данной стране в этом качестве, выступают небанковские компании по ценным бумагам (США), банки (Германия) либо они имеют смешанный – банковский и небанковский состав (например, Япония). Независимо от банковской или небанковской модели рынка ценных бумаг, коммерческие банки широко используются в качестве финансовых посредников и инвесторов на рынке государственных ценных бумаг. Особым профессиональным участником рынка ценных бумаг являются инвестиционные консультанты (компании, осуществляющие консультационные услуги по поводу совершения сделок с ценными бумагами);

биржевой, внебиржевой рынки ценных бумаг;

инвесторы – экономические субъекты, обладающие излишком финансовых ресурсов и вкладывающие их в ценные бумаги: а) частные – население; б) корпоративные инвесторы (предприятия, обладающие свободными финансовыми ресурсами); в) институциональные инвесторы. Институциональных инвесторов часто называют институтами контрактных сбережений. Это банки, инвестиционные фонды, страховые компании, и т.п.;

органы государственного регулирования и надзора (в данном качестве могут выступать самостоятельная Комиссия по ценным бумагам, Минфин, Центральный банк и др.);

саморегулируемые организации – объединения профессиональных участников рынка ценных бумаг, которым государством передана часть регулирующих функций;

инфраструктура рынка ценных бумаг: а) правовая; б) информационная (финансовая пресса, специализированные базы данных по ценным бумагам, системы фондовых показателей и т.д.); в) регистрационная сеть (регистратор – организация, занимающаяся регистрацией владельцев именных ценных бумаг и перехода прав собственности); г) депозитарная и расчетно-клиринговая сеть (хранение ценных бумаг, зачет обязательств по совершенным сделкам, денежные расчеты, расчеты ценными бумагами и т.д.), при этом часто существуют раздельные депозитарно-клиринговые системы для государственных и частных ценных бумаг (рис.8.3).

Понятие инвестиций столь широкое, что не может быть исчерпано единственным и всеобъемлющим определением. Данное понятие обладает множеством граней, преломление которых в различных разделах экономической науки и областях практической деятельности позволяет выделить характерные особенности.

В теории производства, и в целом в микроэкономике, инвестиции – процесс создания нового капитала (включая как средства производства, так и человеческий капитал), обеспечивающий рост производственных возможностей предприятия в будущем.

В финансовой теории под инвестициями понимают приобретение конкретных финансовых активов, преимущественно в форме ценных бумаг, в целях получения будущих выгод (будущей доходности) или вложение капитала в финансовые активы в целях его увеличения в будущем.

Таким образом, в основу финансового инвестирования положены два основных момента:

затраты на приобретение конкретных и определенных как во времени (настоящем), так и в стоимостном выражении;

будущие доходы никак не гарантированы, более того, возможным вариантом является получение убытков.

Как отмечалось выше, капитал – ресурсы (имущество), используемые людьми для производства новых благ и приносящие доход (все другие значения термина – производные от данного смысла).

Между капиталом и инвестициями существует неразрывная взаимосвязь, где инвестиции выступают переменной потока, а капитал – переменной запаса (пример – поток воды из крана и объем воды в резервуаре).

Доходность акций. Акции – ценные бумаги, аккумулирующие совокупность прав: на получение текущего дохода в виде дивиденда, на участие в управлении делами компании и на получение доли капитала компании (в случае ликвидации).

Инвестиционная привлекательность акций взаимосвязана с их жизненным циклом, охватывающим выпуск, первичное размещение и обращение на рынке. В соответствии с этим акции могут обладать номиналом, эмиссионной и рыночной ценами.

Номинал акций указан на ее лицевой стороне и одинаков для всех держателей, обеспечивая им равный объем прав. Однако номинальная стоимость является лишь неким ориентиром ценности акций, особенно в условиях формирующихся рынков капиталов. Настоящую ценность акций призван определять рынок, его конъюнктура, формирующаяся под воздействием спроса и предложения.

Р ыночная

цена – цена,

в соответствии с которой акция продается

и покупается на вторичном рынке (см.

рис.8.4).

ыночная

цена – цена,

в соответствии с которой акция продается

и покупается на вторичном рынке (см.

рис.8.4).

Рис.8.4 демонстрирует изменение рыночных цен на акции при изменении конъюнктуры фондового рынка (соотношения спроса на ценные бумаги и их предложения). При этом спрос представлен тем потенциальным объемом капитала, который может быть вложен в приобретение акций. Предложение – объем фондового рынка в стоимостном выражении.

Изменение рыночного спроса при неизменности предложения влечет за собой изменение рыночного равновесия. В случае возрастания спроса (перемещение линии спроса вправо из положения D1D1 в положение D2D2), устанавливается новая, более высокая цена рыночного равновесия E2.

Инвестиции в акции – вложение денег в финансовые активы с целью получения дохода – дополнительных денег. Доходными считаются такие вложения в акции, которые обеспечивают доход выше среднерыночного.

Получение именно такого дохода и есть цель, преследуемая инвестором, осуществляющим инвестиции на фондовом рынке. Составляющими дохода от акций являются дивиденды и рост курсовой стоимости. Каким образом измерить доходность акций? Необходимо выбрать критерий, по которому можно судить о доходе инвестора в данный период, количественный показатель, используемый при расчете доходности акций.

Являясь держателем акции, инвестор может рассчитывать на получение дивидендов – текущих выплат по ценной бумаге. Факторы, определяющие размер дивиденда: условия его выплаты, т.е. дивидендная политика предприятия, масса чистой прибыли и пропорции ее распределения и др.

После реализации акции ее держатель может получить вторую составляющую совокупного дохода – прирост курсовой стоимости. Количественно это обозначается как доход, равный разнице между ценой продажи (Ц1) и ценой покупки (Ц0). При превышении цены продажи над ценой покупки (Ц1 > Ц0) инвестор получает доход (Ц1 – Ц0), а в условиях низкой конъюнктуры рынка и соответствующем снижении цен на фондовые активы инвестор терпит потери.

Следует иметь в виду, что расчет дохода по акциям зависит от инвестиционного периода.

Если в инвестиционный период, по которому происходит оценка доходности акции, не входит ее продажа, то ее текущий доход определяется величиной выплачиваемых дивидендов (Д). Текущая доходность (D) при такой ситуации есть отношение полученного дивиденда к цене приобретения акции (Ц0) (текущей рыночной цене):

![]() .

.

Если инвестиционный период, по которому оцениваются акции, являющиеся практически бессрочными финансовыми инструментами, включает выплату дивидендов и заканчивается их реализацией, то доход определяется как совокупные дивиденды за инвестиционный период с учетом изменения курсовой стоимости, а конечная доходность за инвестиционный период измеряется следующим образом:

![]()

где n – инвестиционный период.

Основные факторы, влияющие на доходность акций:

размер дивидендных выплат;

колебания рыночных цен;

уровень инфляции;

налоговый климат и др.

Важно подчеркнуть следующие обстоятельства.

В условиях формирующихся рынков капитала получение обеих составляющих доходности по акциям не гарантировано. Даже при наличии достаточной массы прибыли она, по решению собрания акционеров, может быть направлена на развитие производства. Возникновение второй составляющей доходности, представленной приростом курсовой стоимости, возможно лишь при наличии хорошо развитого вторичного рынка. Формирующиеся рынки характеризуются невысоким уровнем развития последнего. Таким образом, в условиях данных рынков акции не обладают высокой степенью эффективности, столь характерной для развитых систем, и не являются наиболее привлекательными инвестиционными инструментами.

Доходность облигаций. Содержательные аспекты акций и облигаций различны.

Облигации – ценные бумаги, инструменты долгового финансирования, наделяющие инвесторов двумя основными видами прав: право на возврат вложенного капитала по истечении оговоренного срока и право на получение текущего дохода в виде процента либо дисконта.

Облигации могут обладать как номинальной, так и рыночной ценой. В отличие от акций, для которых номинальная стоимость – величина весьма условная, для облигаций номинал является важным параметром, значение которого не меняется на протяжении всего срока облигационного займа. Именно по изначально зафиксированной величине номинала облигации будут гаситься по окончании срока их обращения. Для расчета принесенного облигацией дохода базовой величиной является номинальная цена.

Как правило, облигации выпускаются с высокой номинальной стоимостью, ориентированной преимущественно на богатых инвесторов.

Облигации являются привлекательным для покупателей объектом инвестирования, а значит, – товаром, объектом купли-продажи. С момента эмиссии и до момента погашения облигации продаются и покупаются по установившимся на рынке ценам. Рыночная цена в момент эмиссии может быть ниже номинала, равна номиналу и выше номинала. В дальнейшем рыночная цена облигаций определяется исходя из ситуации, сложившейся на рынке облигаций и финансовом рынке в целом к моменту продажи.

Так как номиналы у разных облигаций существенно различаются между собой, часто возникает необходимость в сопоставимом измерителе рыночных цен облигаций. Таким показателем является курс.

Курсом облигации называется значение рыночной цены облигации, выраженное в процентах к ее номиналу:

![]()

где k – курс облигаций;

Р – рыночная цена облигаций;

Н – номинальная цена облигации.

Так, если облигация с номиналом 100 000 руб. продается за 98 500 руб., то ее курс – 98,5.

Облигации, являясь объектом инвестирования на рынке ценных бумаг, приносят своим держателям обязательный доход.

Общий доход по облигациям складывается из следующих элементов:

периодически выплачиваемых процентов от номинальной стоимости (купонного дохода);

изменения стоимости облигации за соответствующий период (дисконта как разницы между номиналом и ценой размещения);

дохода от реинвестиций полученных процентов (начисления процентов на проценты, т.е. сложных процентов).

Рассмотрим каждый из элементов дохода в отдельности.

Облигация приносит владельцу фиксированный текущий доход. Он представляет собой постоянные аннуитеты – право на получение фиксированных сумм денег в течение ряда лет. Размер купонного дохода зависит от типа облигации, ее надежности. Чем устойчивее компания-эмитент, тем ниже предлагаемый процент. Существует прямая зависимость между процентным доходом и сроком обращения облигации: чем больше отдален срок погашения, тем выше должен быть процент, и наоборот.

Когда говорят о второй составляющей дохода, приносимого облигацией, то имеются в виду облигации, купленные по цене ниже номинала, т.е. с дисконтом. Примером таких облигаций служат облигации с нулевым купоном. Доход по ним образуется как разница между ценой, по которой они продаются, и номиналом облигации. При покупке и продаже таких облигаций важным моментом является определение цены продажи облигации, т.е. по какой цене следует продать облигацию сегодня, если известна сумма, которая будет получена в будущем (номинал) и базовая норма доходности (ставка рефинансирования, учетная ставка Национального банка).

Подсчет этой цены называется дисконтированием, а сама цена – сегодняшней стоимостью будущей суммы денег.

Дисконтирование осуществляется по формуле:

,

,

где Крд – цена продажи облигации с дисконтом, руб.;