1579

.pdf

Как видно из табл. 56, в результате роста выпуска продукции фондоотдача основных фондов предприятия в 1-м году увеличится на 0,61 руб./руб. по сравнению с базовым годом, или на 9,4 %. Во втором году рост фондоотдачи произойдет еще на 0,41 руб./руб., а в общем – на 1,02 руб. или на 15,7 % по сравнению с базовым годом, В 3-м году значение показателя по сравнению с базовым годом вырастет на 1,69 руб./руб. или 26 %.

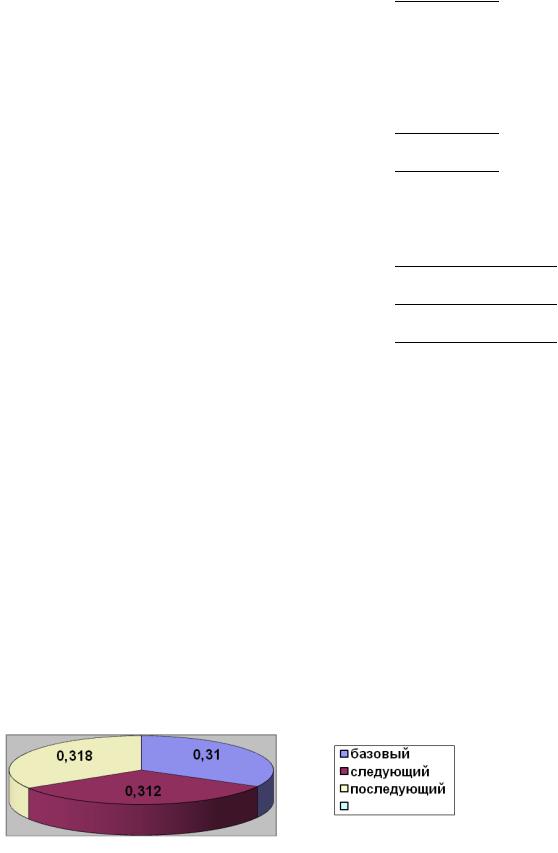

График динамики фондоотдачи по годам представлен на рис. 19.

Рис. 19. Изменение фондоотдачи основных фондов предприятия по годам

Вследствие роста фондоотдачи будет снижаться фондоемкость основных фондов в 1-м году на 0,01 руб./руб., во 2-м году на 0,02 руб./руб. и в 3-м году на 0,03 руб./руб. по сравнению с базовым годом.

Так как с каждым годом ожидается увеличение выручки, а следовательно, прибыли, то фондорентабельность основных фондов также будет возрастать при условии, что темпы роста прибыли будут опережать темпы роста среднегодовой стоимости основных фондов. По данным таблицы видно, что фондорентабельность основных фондов предприятия в 1-м году увеличится на 0,24 % по сравнению с базовым годом. Во 2-м году рост фондорентабельности произойдет еще на 0,35 %, а в общем – на 0,59 % по сравнению с базовым годом. В 3-м году значение показателя по сравнению с базовым годом возрастет на 0,93 %.

Изменение фондорентабельности основных фондов предприятия представлено на рис. 20.

Секторограмма показателей эффективности использования основных фондов предприятия, отображающая прогнозируемые значения показателей за три года, представлена на рис. 21.

181

Рис. 20. Изменение фондорентабельности основных фондов предприятия по годам

Фо, руб./руб.

10

8

6

4

2

0

Фр, % |

Фе, руб./руб. |

1 год

1 год

2 год

2 год  3 год

3 год

Рис. 21. Секторограмма показателей эффективности использования основных фондов

Пример 2 Расчет ожидаемой эффективности использования модели гибкости

Расчет ожидаемой экономической эффективности проектных решений для предприятия определяется на основе данных таких показателей, как:

1.Рентабельность продаж (Rп).

2.Оборачиваемость активов (О).

3.Рентабельность активов (Rа).

4.Финансовый рычаг (ФР).

5.Рентабельность собственных активов (Rса).

В связи с низкими показателями рентабельности активов (–99,9 % во 2-м году и –99,6 % в 3-м году), рентабельности продаж (–95,5 % в 3 году),

182

а также оборачиваемости активов (–96,7 %) и финансового рычага (–97,4 % во 2-м году) более эффективным можно считать 1-й год за счет положительного прироста его показателей.

С целью улучшения экономических показателей предприятия в последующие годы использование разработанной модели оценки гибкости позволит повысить эффективность деятельности. В расчете использовалась методика В.Н. Самочкина.

За основу были приняты данные 3-го года. Анализ был выполнен по данным отчета формы №1 «Бухгалтерский баланс» и отчета формы №2 «Отчет о прибылях и убытках».

Результаты расчета экономической эффективности применения модели гибкости представлены в табл. 57–59.

Рентабельность продаж (Rп)

Rп = ЧП/РП.

Для оценки эффективности работы предприятия недостаточно использовать только показатель прибыли. Для эффективности работы предприятия необходимо сопоставить прибыль и производственные фонды, с помощью которых она создана.

Коэффициент рентабельность продаж характеризует эффективность производственной и коммерческой деятельности и показывает, сколько предприятие имеет чистой прибыли с рубля продаж. Иными словами, сколько средств остается у предприятия после покрытия себестоимости продукции, выплаты процентов по кредитам и уплаты налогов. Показатель рентабельности продаж характеризует важнейший аспект деятельности предприятия – реализацию основной продукции, а также позволяет оценить долю себестоимости в продажах.

Ожидаемые, по оценкам специалистов предприятия, значения показателя за 4-й и 5-й годы рассчитываются по формуле

4-й год: Rп = 0,067 1,2 =0,0804 или 8,04 %. 5-й год: Rп = 0,0804 1,25 = 0,1005 или 10,05 %.

Рентабельность продаж в 4-м и в 5-м годах увеличивается на 20 % и на 25 % соответственно по сравнению с 2013 годом (6,7 %). То есть предприятие имеет 8,04 % прибыли от 1-го рубля реализованной продукции в 4-м году и 10,05 % чистой прибыли от 1-го рубля продаж в 5-м году, что говорит об эффективной деятельности.

Оборачиваемость активов (О)

О = РП/А.

Чем выше значение коэффициента оборачиваемости активов, тем лучше используются оборотные средства. Его рост означает экономию общественно необходимого времени и высвобождение средств из оборота. Это позволяет предприятию обходиться меньшей суммой оборотных средств для обеспече-

183

ния выпуска и продажи продукции (работ и услуг) или при том же объеме оборотных средств увеличить объем и улучшить качество производимой продукции (работ и услуг).

Рассчитаем оборачиваемость активов: 4-й год: О = 1,47 1,12 = 1,65.

5-й год: О = 1,65 1,15 = 1,9.

|

|

|

|

Таблица 5 7 |

|

|

Динамика показателей оборачиваемости активов за 3-й – 4-й годы |

||||

|

|

|

|

|

|

|

Показатели |

3 год |

4 год |

Изменение (+, –) |

|

1. |

Выручка от продаж |

382689 |

428612 |

+45923 |

|

(без НДС и акцизов), тыс. руб. |

|||||

|

|

|

|

|

|

2. |

Активы, тыс. руб. |

369238 |

413547 |

+44309 |

|

|

|

||||

|

|

|

|

|

|

3. |

Оборачиваемость активов, |

1,47 |

1,65 |

+0,18 |

|

количество раз |

|||||

|

|

|

|||

|

|

|

|

|

|

4. |

Продолжительность оборота |

248 |

221 |

-27 |

|

активов, дн. |

|||||

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

Таблица 5 8 |

|

|

Динамика показателей оборачиваемости активов за 4-й – 5-й годы |

||||

|

|

|

5 год |

|

|

|

Показатели |

4 год |

Изменение (+, –) |

||

1. |

Выручка от продаж (без |

428612 |

492904 |

+64292 |

|

НДС и акцизов), тыс. руб. |

|||||

|

|

|

|

|

|

2. |

Активы, тыс. руб. |

413547 |

475579 |

+62032 |

|

|

|

||||

|

|

|

|

|

|

3. |

Оборачиваемость активов, |

1,65 |

1,9 |

+0,25 |

|

количество раз |

|||||

|

|

|

|||

|

|

|

|

|

|

4. |

Продолжительность оборота |

221 |

192 |

–29 |

|

активов, дн. |

|||||

|

|

|

|||

Оборачиваемость активов показывает, что на 1 рубль, вложенный в активы в 4-м году, было получено 1,65 рубля выручки, в текущем – 1,9 рубля (на 25 копеек больше), что положительно, так как ускорение оборачиваемости капитала способствует его росту. Продолжительность оборота активов по сравнению с предыдущим периодом снизилась на 27 дней (средства, вложенные в анализируемом периоде в текущие активы, проходят полный цикл и снова принимают денежную форму на 27 дней быстрее, чем в предыдущем периоде) в 4-м году, а в 5-м – на 29 дней.

Рентабельность активов (Rа)

Rа = ЧП/А.

184

Формула рентабельности активов дает возможность определить финансовый показатель, определяющий эффективность деятельности предприятия. Принадлежит к классу относительных показателей. Представляет собой частное двух показателей: чистой прибыли за период и общей величины активов за тот же период. Показатель рентабельности активов относится к группе показателей рентабельности. Отображает способность предприятия производить прибыль.

Рассчитывается по формуле

4-й год: Rа = 0,0697 1,25 = 0,087, или 8,7 %.

5-й год: Rа = 0,087 1,25 = 0,109, или 10,9 %.

Полученные данные показывают увеличение прибыли в 4-м – 5-м годах (8,7 % и 10,9 % соответственно) по сравнению с 3 годом (6,97 %), приходящейся на каждый рубль, составляющий имущество предприятия на 25 %, что говорит о доходности и эффективности деятельности предприятия.

Финансовый рычаг (ФР)

ФР = А/СА.

Отражает величину активов предприятия, приходящихся на 1 рубль собственных средств, и рассчитывается по формуле

4-й год: ФР = 5,75 1,15 = 6,6. 5-й год: ФР = 6,6 1,2 = 7,92.

Всвязи с увеличением доли заемных средств в общей сумме активов

в4-м году на 15 % (6,6) и в 5 году на 20 % (7,92) по сравнению с предыдущим годом можно сказать о том, что предприятие успешно использует заемные средства, тем самым увеличивает свои доходы, так как прибыль, заработанная с помощью этих средств, в размере, превышающем уплаченные проценты, принадлежит предприятию и увеличивает его собственный капитал.

Рентабельность собственных активов (Rса)

Рентабельность собственных активов характеризует эффективность использования вложенных в организацию собственных средств. Рентабельность собственных активов показывает, сколько чистой прибыли приходится на рубль собственных средств.

Rса = ЧП/СА.

4-й год: Rса = 0,399 1,18 = 0,471, или 47,1 %.

5-й год: Rса = 0,471 1,2 = 0,5652, или 56,52 %.

Таким образом, в 4-м году на 1 рубль собственных средств приходится 47,1 % чистой прибыли, а в 5-м – 56,25 %. То есть, по оценкам специалистов, следует увеличить рентабельность собственных активов в 4-м году на 18 %, а в 5-м году на 20 % по сравнению с предыдущим периодом, что приведет к эффективной деятельности предприятия.

185

Таблица 5 9 Экономическая эффективность применения модели гибкости

Наименование показателя |

|

Значение показателя |

|

||

|

3 |

|

4 |

|

5 |

Рентабельность продаж (Rп) |

0,067 |

|

0,0804 |

|

0,1005 |

|

6,7 % |

|

8,04 % |

|

10,05 % |

Оборачиваемость активов (О) |

0,0147 |

|

0,0165 |

|

0,019 |

|

1,47 |

|

1,65 |

|

1,9 |

Рентабельность активов (Rа) |

0,0697 |

|

0,087 |

|

0,109 |

|

6,97 % |

|

8,7 % |

|

10,9 % |

Финансовый рычаг (ФР) |

0,0575 |

|

0,066 |

|

0,0792 |

|

5,75 |

|

6,6 |

|

7,92 |

Рентабельность собственных активов (Rса) |

0,399 |

|

0,471 |

|

0,5652 |

|

39,9 % |

|

47,1 % |

|

56,52 % |

Рис. 22. Динамика экономической эффективности применения модели гибкости

Использование предложенных рекомендаций по улучшению гибкости предприятия позволят повысить показатели экономической эффективности предприятия и тем самым улучшить его деятельность.

За счет увеличения рентабельности активов в 5-м году на 25 % прибыль составит 28430 тыс. руб. по сравнению с предыдущим годом, за счет увеличения оборачиваемости активов на 15 % выручка соответственно увеличится и составит 492904 тыс. руб. по сравнение с предыдущим годом. В связи с

186

увеличением доли заемных средств в общей сумме активов в 5-м году на 20 % (7,92) по сравнению с предыдущим годом активы предприятия составят

475579 тыс. руб.

Пример 3 Расчет эффективности использования факторинга

Факторинг – комплекс услуг, который банк (или факторинговая компания), выступающий в роли финансового агента, оказывает компаниям, работающим со своими покупателями на условиях отсрочки платежа.

Использование факторинга позволяет увеличить обороты продаж и закупок, а также выйти на конкурентоспособный уровень рынка. Другими словами, организация получения факториальных услуг является гарантированным кредитом в размере от восьмидесяти процентов и выше от общей суммы задолженности. В дополнение к этому предприятию не нужно заботиться о самостоятельной выплате, так как долг погашается вашим должником факториальной компании.

Таким образом, банк покупает у предприятия право на взыскание дебиторской задолженности с покупателя и перечисляет предприятию в течение 2–3 дней 70–90 % от суммы задолженности. После получения с задолжника полной суммы банк перечисляет оставшуюся сумму предприятию за вычетом % и комиссионных вознаграждений.

Пример расчета эффективности использования факторинга представлен в табл. 60.

Таблица 6 0 Исходные данные для расчета экономической эффективности

от факторинговых услуг банка

|

|

|

Единица |

Условные |

Величина |

Показатели |

|

показателя на |

|||

|

измерения |

обозначения |

|||

|

|

|

|

|

конец года |

Средняя однодневная себестоимость ус- |

|

|

|

||

луг выполняемых предприятием на ко- |

тыс. руб. |

С |

1283,77 |

||

нец года |

|

|

|

|

|

Средний однодневный объем выполняе- |

тыс. руб. |

Н |

1318,23 |

||

мых услуг за год |

|

|

|

|

|

Дебиторская задолженность |

|

тыс. руб. |

ДЗ |

28183 |

|

|

|

|

|||

|

|

|

|

|

|

Кредиторская задолженность |

|

тыс. руб. |

КЗ |

53696 |

|

|

|

|

|

|

|

Оборачиваемость |

дебиторской |

задол- |

дни |

Одз = ДЗ/Н |

21 |

женности |

|

|

|||

|

|

|

|

|

|

Оборачиваемость |

кредиторской |

задол- |

дни |

Окз = КЗ/С |

42 |

женности |

|

|

|||

|

|

|

г |

|

|

Годовая ставка банковского процента |

% |

25 |

|||

187

Вычисление экономической эффективности от использования факторинговых услуг банка и краткосрочного кредита:

1) Стоимость факторинговой услуги банка (П1):

П1 = г (Одз/365) ДЗ/100,

где 365 – количество дней в году.

П1 = [25 (21/365) 28183]/100 = 405,37 тыс.руб.

2) Стоимость привлечения краткосрочного кредита банка (П2):

К = (Одз – Окз) С,

где К – необходимая сумма кредита.

К = (21–42) 1283,77 = 26959,17 тыс.руб.

П2 = г К/100 %, П2 = (25 26959,17)/100 = 6739,79 тыс.руб.

3) Расчет экономического эффекта (Э):

Э= П2 – П1,

Э= 6739,79 – 405,37=6334,42 тыс.руб.

Использование факторинга в целях увеличения собственных денежных средств принесет прирост прибыли в размере 6334,42 тыс. руб.

Пример 4 Факторный анализ рентабельности собственного капитала

Рентабельность собственного капитала замыкает всю пирамиду показателей эффективности функционирования предприятия. Вся деятельность предприятия должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности. В рамках параграфа «Расчёт экономической эффективности ВКР» производится расчет рентабельности собственного капитала и факторный анализ данного показателя, т.е. расчет влияния факторов на изменение уровня рентабельности по годам. Пример расчёта дан в табл. 61.

Таблица 6 1 Расчет показателей рентабельности собственного капитала

и влияния факторов на его изменение

|

|

|

|

Значение показателей |

|

|

||

|

Показатели |

Базовый |

Темп |

Следующий |

Темп |

|

Последую- |

Темп |

|

|

год, тыс. |

рос- |

год, тыс. руб. |

рос- |

|

щий год, |

рос- |

|

|

руб. |

та, % |

|

та, % |

|

тыс. руб. |

та, % |

|

1 |

2 |

3 |

4 |

5 |

|

6 |

7 |

1. |

Собственный капи- |

419317 |

100 |

440282,85 |

105 |

|

471102,65 |

112 |

тал |

|

|

|

|

|

|

|

|

2. |

Чистая прибыль |

128546 |

100 |

137544,2 |

107 |

|

149923,18 |

116 |

188

Окончание табл. 6 1

|

1 |

|

2 |

|

3 |

4 |

5 |

6 |

|

7 |

3. Рентабельность |

соб- |

0,31 |

|

100 |

0,312 |

100,6 |

0,318 |

|

102,6 |

|

ственного капитала |

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

||

4. Выручка от реализа- |

15436 |

|

100 |

16517 |

107 |

18007 |

|

116 |

||

ции (без НДС, акцизов) |

|

|

|

|

|

|

|

|

||

5. Коэффициент |

фи- |

|

|

|

|

|

|

|

|

|

нансовой маневренно- |

0,81 |

|

100 |

1,33 |

164 |

1,28 |

|

158 |

||

сти |

|

|

|

|

|

|

|

|

|

|

6. Коэффициент обора- |

0,037 |

|

100 |

0,038 |

102,7 |

0,0382 |

|

103,2 |

||

чиваемости |

|

|

|

|||||||

|

|

|

|

|

|

|

|

|

||

Показатели |

|

|

|

|

Прирост |

последующий год |

||||

|

|

|

базовый год |

следующий год |

||||||

7. Влияние на измене- |

|

|

|

|

|

|

|

|

||

ние |

рентабельности |

|

|

|

+0,002 |

|

+0,08 |

|

|

|

собственного капитала: |

|

|

|

|

|

|

|

|

||

– Коэффициент финан- |

|

Х |

+0,02 |

|

+0,017 |

|

|

|||

совой маневренности |

|

|

|

|

||||||

|

|

|

|

|

|

|

|

|||

– Коэффициент обора- |

|

Х |

+0,0013 |

|

+0,0015 |

|

||||

чиваемости |

|

|

|

|

||||||

|

|

|

|

|

|

|

|

|

||

Рентабельность собственного капитала за все периоды подверглась значительным изменениям. В базовом году она составила 0,31. Этот показатель будет считаться базовым для последующих сравнений. На изменение рентабельности собственного капитала оказывали влияние следующие факторы:

–изменение коэффициента финансовой маневренности;

–изменение коэффициента оборачиваемости собственного капитала. Таким образом, прирост рентабельности собственного капитала в сле-

дующем году составит (0,312 – 0,31) = +0,002 пункта, в том числе за счет изменения коэффициента финансовой маневренности (1,33 – 0,81) 0,037 = +0,02 пункта, в том числе за счет изменения коэффициента оборачиваемости

(0,038 – 0,037) 1,33 = +0,0013 пункта.

Прирост рентабельности собственного капитала в последующем году по сравнению с базовым годом составит (0,318 – 0,31) = +0,08 пункта, в том числе за счет изменения коэффициента финансовой маневренности (1,28 – 0,81) 0,037 = +0,017 пункта, за счет изменения коэффициента обора-

чиваемости (0,0382 – 0,037) 1,28 = +0,0015 пункта.

Рис. 23. Динамика рентабельности собственного капитала

189

Итак, доходность капитала в перспективные периоды выше значения отчетного периода, что свидетельствует о некотором улучшении эффективности функционирования предприятия.

Пример 5 Расчет показателей дебиторской

икредиторской задолженности предприятия

Всегодняшних экономических условиях предприятие вынуждено самостоятельно определять перспективу своего развития. Успешное решение насущных экономических проблем, безусловно, зависит от развития теории анализа деятельности, позволяющей определять эффективность экономической деятельности предприятия, выявлять закономерности изменения основных результатов его деятельности.

Анализ дебиторской задолженности позволяет сделать вывод об эффективности проводимой организацией кредитной политики, выявить ее недостатки и учесть их при разработке новой кредитной политики. Пример расчёта представлен в табл. 62.

Таблица 6 2 Оборачиваемость дебиторской и кредиторской задолженности

|

Показатели |

|

Базо- |

1-й год |

2-й год |

3-й год |

Темп роста, % |

|||

|

|

1-й год |

2-й год |

3-й год |

||||||

|

|

|

|

вый год |

|

|

|

|||

Выручка, тыс. рублей |

|

219872 |

254844 |

370430 |

992003 |

115,90 |

145,36 |

267,79 |

||

Средняя |

дебиторская |

задол- |

223006 |

664514 |

1170186 |

1066874 |

297,98 |

176,09 |

91,17 |

|

женность, тыс. руб. |

|

|

|

|

|

|

|

|

|

|

Средняя |

кредиторская |

задол- |

197625 |

273612 |

304229 |

718378 |

138,45 |

111,19 |

236,13 |

|

женность, тыс.руб. |

|

|

|

|

|

|

|

|

|

|

Оборачиваемость дебиторской |

|

|

|

|

|

|

|

|||

задолженности в разах |

|

0,986 |

0,383 |

0,316 |

0,929 |

38,84 |

82,51 |

293,98 |

||

(стр. 1: стр. 2) |

|

|

|

|

|

|

|

|

|

|

Оборачиваемость |

кредитор- |

|

|

|

|

|

|

|

||

ской задолженности в |

разах |

1,112 |

0,931 |

1,217 |

1,380 |

83,72 |

130,72 |

113,39 |

||

(стр. 1: стр. 3) |

|

|

|

|

|

|

|

|

|

|

Период |

погашения |

дебитор- |

|

|

|

|

|

|

|

|

ской задолженности, дни (ка- |

370,18 |

953,00 |

1151,06 |

392,89 |

257,44 |

120,78 |

34,13 |

|||

лендарные дни: число оборо- |

|

|

|

|

|

|

|

|||

тов) |

|

|

|

|

|

|

|

|

|

|

Период |

погашения |

кредитор- |

|

|

|

|

|

|

|

|

ской задолженности, дни (ка- |

328,06 |

391,88 |

299,76 |

264,32 |

119,45 |

76,49 |

88,18 |

|||

лендарные дни: число оборо- |

|

|

|

|

|

|

|

|||

тов) |

|

|

|

|

|

|

|

|

|

|

Коэффициент оборачиваемости дебиторской задолженности показывает скорость оборота дебиторской задолженности. Коэффициент оборачиваемо-

190