- •Экономико-математические методы и модели (курс лекций)

- •Isbn 5-7369-0373-3 © Векленко в.И., 2006 введение

- •Часть I. Экономико-математические

- •Классификация экономико-математических методов

- •1. Методы классической математики

- •Леция 2. Основы линейного программирования

- •1. Общие сведения о линейном программировании

- •2. Задача линейного программирования

- •3. Постановка задачи линейного программирования

- •Лекция 3. Решение и анализ задачи линейного программирования

- •Графический способ решения задачи

- •Симплексный метод и его алгоритм

- •Решение задачи симплексным методом

- •4. Симплекс-метод с искусственным базисом или м-метод

- •Оптимальных решений задач линейного программирования

- •Двойственная задача линейного программирования

- •2. Экономические свойства двойственных оценок

- •3. Анализ оптимального решения по последней симплексной таблице

- •Лекция 5. Распределительный метод решения задачи линейного программирования

- •Постановка и экономико-математическая модель распределительной (транспортной) задачи

- •2. Общая характеристика метода потенциалов

- •3. Решение транспортной задачи

- •Особые случаи решения транспортной задачи

- •Дополнительные ограничения в транспортной задаче

- •Лекция 6. Методы теории игр

- •Основные понятия теории игр

- •Матричные игры

- •Критерии оптимизации в играх с природой. Принятие решений в условиях неопределенности

- •Лекция 7. Методы управления запасами

- •Системы регулирования товарных запасов

- •Модель Уилсона

- •Задача 1

- •Решение

- •Модель планирования экономичного размера партии

- •Формулы модели экономичного размера партии:

- •Задача 2

- •Решение

- •Лекция 8. Балансовые методы и модели

- •Балансовый метод. Принципиальная схема межотраслевого баланса

- •2. Экономико-математическая модель межотраслевого баланса

- •3. Расчеты по модели межотраслевого баланса

- •Определение обратной матрицы Еn-а методом Жордана-Гаусса:

- •Задача 1.

- •Задача 2

- •Лекция 9. Сетевое планирование

- •Основные понятия сетевых методов

- •Методы построения сетевых моделей

- •Основные понятия сетевых методов

- •Методы построения сетевых моделей

- •Задача 1

- •Решение

- •Анализ сетевых моделей

- •Задача 2

- •Решение

- •4. График взаимосвязи работ во времени

- •Задача 3

- •Лекция 10. Методы и модели теории массового обслуживания

- •1. Общие понятия, определения и классификация методов и моделей в системах массового обслуживания

- •2. Модели разомкнутых систем

- •Часть II. Экономико-математические

- •2. Экономическая система

- •Моделирование экономических процессов

- •4. Экономико-математические модели

- •1. Законы спроса и предложения

- •2. Рыночная цена

- •3. Эластичность

- •Закон убывающей предельной полезности. Потребительское поведение

- •2. Эффект дохода и эффект замещения

- •3. Кривые безразличия

- •4. Бюджетные линии

- •Лекция 14. Модели издержек фирмы

- •2. Предельные издержки фирмы

- •Модели поведения фирмы в условиях совершенной конкуренции

- •2 Способ:

- •1 Подход:

- •2 Подход:

- •2. Модели поведения монополии

- •Лекция 16. Оптимальное распределение ресурсов фирмой

- •1. Предельная доходность ресурса

- •2. Предельные издержки ресурса

- •3. Выбор варианта сочетания ресурсов

- •Проектирования

- •1. Принципы анализа инвестиционного проекта

- •2. Стоимость денег во времени. Сложный процент и дисконтирование

- •3. Показатели эффективности в проектном анализе

- •1. Способы представления производственных функций

- •2. Экономико-статистическое моделирование

- •3. Экономические характеристики производственных функций

- •Лекция 19. Модель общего рыночного равновесия эрроу-гурвица

- •1. Алгоритм построения модели

- •2. Проведение модельных расчетов

- •Р. Солоу

- •1. Накопление капитала

- •2. Рост народонаселения

- •3. Научно-технический прогресс

- •Содержание

Проектирования

1. Принципы анализа инвестиционного проекта

2. Стоимость денег во времени. Сложный процент и дисконтирование

3. Показатели эффективности в проектном анализе

1. Принципы анализа инвестиционного проекта

Анализируя доходность инвестиционного проекта, целесообразно сравнивать две будущие альтернативные ситуации: а) фирма осуществила свой проект; б) фирма не осуществляла этот проект. Подобный прием часто называют «с проектом - без проекта». В модифицированном виде этот прием можно представить в виде формулы:

Ринв=∆Рпр - ∆Спр ,

где Ринв - доходность инвестиционного проекта;

∆Рпр – изменения в выгодах/доходах благодаря проекту;

∆Спр - изменения в затратах благодаря проекту.

Предположим, что у фирмы есть проект, рассчитанный на семь лет. Если фирма от него откажется, то ее доходы составят 50, а затраты - 40 млн. руб. В случае реализации проекта доходы возрастут до 90, а затраты - до 60 млн. руб. (табл. 34).

Таблица 34 – Результаты анализа инвестиционного проекта, млн. руб.

|

Показатели |

Выгоды |

Затраты |

Доходность |

|

С проектом |

90 |

60 |

30 |

|

Без проекта |

50 |

40 |

10 |

|

Изменения |

40 |

20 |

20 |

Таким образом, реализация проекта повысит доходность фирмы на 20 млн. руб., несмотря на рост затрат на проект.

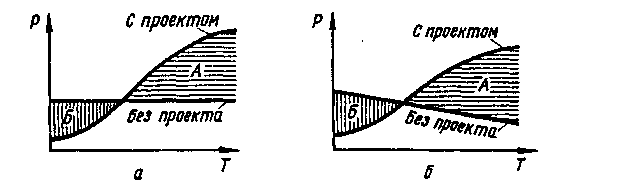

На рисунке 52, а видно, что площадь сектора А превышает площадь сектора Б, т.е. чистый доход фирмы Р при варианте выполнения проекта выше, чем при варианте «без проекта». Однако на практике чаще бывали случаи, когда чистые доходы фирмы понижаются, если она не реализует проект (рис. 52, б).

Рис. 52 - Метод «с проектом - без проекта»:

а - рост доходов при реализации

проекта и их неизменность при отказе от него; б - падение доходов

в случае отказа от проекта; Р - чистый доход, Т - годы

2. Стоимость денег во времени. Сложный процент и дисконтирование

Один из принципов проектного анализа состоит в том, что необходимо сопоставлять затраты и доходы (выгоды), возникающие в разное время. Так, затраты на проект осуществляются продолжительное время, а доходы от проекта, кроме того, возникают обычно после осуществления затрат.

Если 1 рубль, ссужается на один год, а не тратится сейчас, то это явится предпосылкой для того, чтобы через год вернулся не 1 рубль, а больше; поскольку рубль, истраченный сейчас, стоит больше, чем рубль через год. Таким образом, имеет место такое понятие, как стоимость денег во времени.

В экономическом и финансовом анализе используют специальный прием для измерения текущей и будущей стоимости одной денежной мерой, который называется дисконтированием.

Дисконтирование является процессом, обратным начислению сложного процента. Процесс роста основной суммы вклада за счет накопления процентов называется начислением сложного процента, а сумма, полученная в результате накопления процентов, называется будущей стоимостью суммы вклада по истечении периода, на который осуществляется расчет. Первоначальная сумма вклада называется текущей стоимостью.

Предположим, что в банк положена 1 тыс. руб. при ставке 10% в год. Таким образом, текущая стоимость составляет 1 тыс. руб.

Если обозначить будущую стоимость FV; текущую стоимость PV; r - ставку процента; п - число лет, то: FV=PV(1+r)n (таблица 35).

Таблица 35 - Начисление сложного процента

|

Год |

Будущая стоимость |

|

1 2 3 |

1+0,1х1=1х1,101=1,1 1,1+0,1х1,1=1х1,12=1,21 1,21+0,1х1,21=1х1,13=1,33 |

Для того чтобы определить, каков должен быть первоначальный вклад, чтобы к концу третьего года он составил 1330 руб., исходя из ставки процента 10% в год, называемый текущей стоимостью будущей стоимости в 1330 руб., используется формула, обратная начислению сложного процента, представляющая собой процесс дисконтирования:

![]()

Текущая стоимость 1330 руб., полученных в будущем, равна:

PV=![]() .

.

Таким образом, дисконтирование - это приведение потоков доходов и затрат на основе ставки дисконта к текущей (сегодняшней) стоимости.