- •Блок I. Общая характеристика налога. Субъекты налога

- •1. Общая характеристика и правовое регулирование налога на доходы физических лиц

- •Критерии определения налогового статуса физического лица

- •Тест физического присутствия

- •Тест домицилия

- •Тест постоянного жилища

- •Тест центра интересов

- •Тест гражданства

- •Свободный выбор резидентства

- •Особенности налогообложения доходов нерезидентов

- •Блок II. Объект подходного налога. Методы налогообложения и ставки

- •4. Ставки налога на доходы физических лиц. Методы подоходного налогообложения

- •Блок III. Порядок исчисления и уплаты подоходного налога. Льготы по подоходному налогу

- •5. Порядок исчисления и уплаты налога на доходы физических лиц налоговыми агентами

- •6. Самостоятельная уплата налога. Налоговая декларация: условия предоставления

- •7. Налоговые льготы в ндфл. Понятие необлагаемого минимума доходов. Налоговые вычеты (стандартные, социальные, имущественные и другие) и порядок их предоставления

- •1. Налоговые льготы в ндфл

- •Изъятия

- •Освобождения

- •2. Понятие необлагаемого минимума доходов

- •3. Налоговые вычеты (стандартные, социальные, имущественные и другие) и порядок их предоставления.

Блок II. Объект подходного налога. Методы налогообложения и ставки

3. Понятие дохода как объекта налогообложения. Налоговая база налога на доходы физических лиц. Виды (формы) облагаемых доходов и презумпция облагаемости в налоге на доходы физических лиц. Доходы, не подлежащие налогообложению. Методы учета налоговой базы

Ст. 209 НК:

Объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации - для физических лиц, являющихся налоговыми резидентами Российской Федерации;

2) от источников в Российской Федерации - для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Пепеляев

Любые получаемые налогоплательщиком суммы или имущество рассматриваются для целей налогообложения его доходом, если они не входят в исчерпывающий перечень необлагаемых доходов, приведенный в законе (подробнее см. ст. 208 – там все перечислено)

Как пример, для целей настоящей главы к доходам, полученным от источников в Российской Федерации, не относятся:

доходы физического лица, не являющегося налоговым резидентом Российской Федерации, в виде выигрышей, полученных им от участия в азартных играх, проводимых в казино и залах игровых автоматов;

доходы физического лица, полученные им в результате проведения внешнеторговых операций (включая товарообменные), совершаемых исключительно от имени и в интересах этого физического лица и связанных исключительно с закупкой (приобретением) товара (выполнением работ, оказанием услуг) в Российской Федерации, а также с ввозом товара в Российскую Федерацию.

Тютин Д.В. :

с учебной и с практической точек зрения наиболее предпочтительной представляется такая позиция: доходом является все то, что значимо для обложения соответствующим налогом, исходя из специальных норм НК РФ и практики его применения.

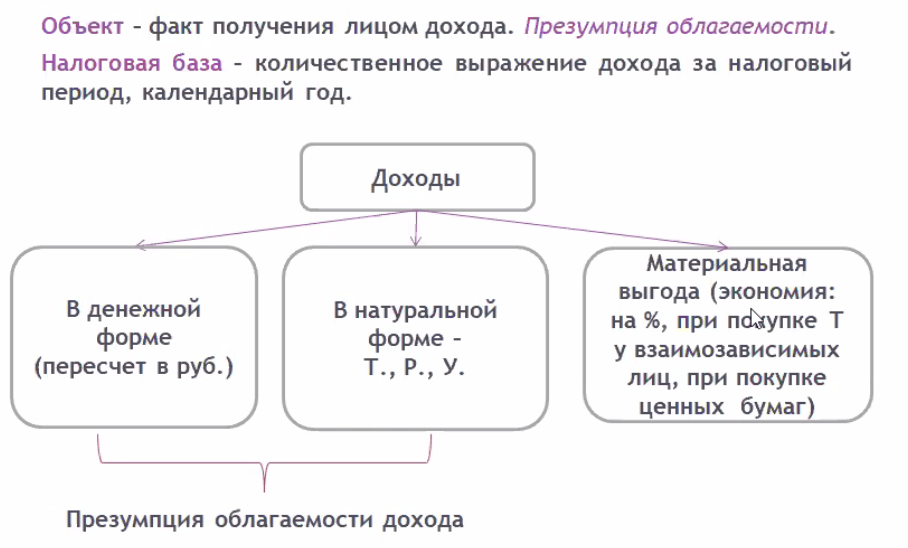

Виды (формы) облагаемых доходов

Хаменушко: под видами мы понимаем формы

Налогообложению подлежит доход, полученный как в денежной, так и в натуральной форме, а также в форме материальной выгоды (экономии).

Тютин Д.В:

Можно выделить доходы:

- в денежной форме;

- в натуральной форме (ст. 211 НК РФ, в т.ч. безвозмездно полученное имущество, работы, услуги);

- в виде материальной выгоды (ст. 212 НК РФ, в т.ч. экономия на процентах за пользование заемными (кредитными) средствами, полученными под низкий процент, если в рублях - то ниже 2/3 ставки рефинансирования Центробанка).

При этом доход может быть получен непосредственно из кассы или на расчетный счет либо косвенно в форме оплаты счетов налогоплательщика. Законодательство Российской Федерации предусматривает налогообложение некоторых привилегий и благ, получение которых в обычных условиях потребовало бы от плательщика дополнительных затрат: получение беспроцентных ссуд или займов по льготным ставкам, приобретение товаров (работ, услуг) по ценам ниже рыночных у физических лиц, организаций и индивидуальных предпринимателей, взаимозависимых по отношению к налогоплательщику.

Ст. 210 НК: При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 настоящего Кодекса.

Методы учета налоговой базы

Налоговая база учитывается в основном по кассовому методу: доходом считаются суммы, действительно полученные плательщиком в конкретном периоде в той или иной юридической форме — наличными денежными средствами из кассы организации, поступлением средств на счет в банке (перечислением по его поручению на счета третьих лиц), а расходом — реально выплаченные суммы (документально подтвержденные).

Накопительный метод используется при получении дохода в виде оплаты труда: датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Презумпция облагаемости в налоге на доходы физических лиц

С.Г. Пепеляев:

Законодательством установлена презумпция облагаемости поступающих лицу материальных благ: все, что предположительно можно назвать доходом (любые получаемые налогоплательщиком суммы или имущество), признается для целей налогообложения доходом, если законодательство прямо не делает исключения или налогоплательщик не докажет обратное

Из инета:

Презумпция облагаемости предполагает, что налогом должны облагаться все объекты налогообложения, за исключением тех, которые прямо перечислены в законе. Принцип "презумпции облагаемости" подразумевает то, что налогоплательщик сам должен доказывать, что он не заплатил налог на вполне законных основаниях.

Из лк Хаменушко:

Презумпция облагаемости дохода. Если есть нечто, что выглядит как доход, то мы презюмируем, что оно облагается налогом. Сначала декларируем, а потом смотрим всевозможные льготы, международные соглашения.

Доходы, не подлежащие налогообложению (ст. 271 НК)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком);

+ если иное не предусмотрено настоящим пунктом, все виды компенсационных выплат,

пенсии по государственному пенсионному обеспечению, страховые пенсии, фиксированная выплата к страховой пенсии (с учетом повышения фиксированной выплаты к страховой пенсии) и накопительная пенсия, назначаемые в порядке, установленном действующим законодательством, социальные доплаты к пенсиям, выплачиваемые в соответствии с законодательством Российской Федерации и законодательством субъектов Российской Федерации;

ежемесячная выплата в связи с рождением (усыновлением) первого ребенка и (или) ежемесячная выплата в связи с рождением (усыновлением) второго ребенка, осуществляемые в соответствии с Федеральным законом от 28 декабря 2017 года N 418-ФЗ "О ежемесячных выплатах семьям, имеющим детей";

доходы, полученные добровольцами (волонтерами) в рамках гражданско-правовых договоров, предметом которых является безвозмездное выполнение работ, оказание услуг в соответствии с Федеральным законом от 11 августа 1995 года N 135-ФЗ "О благотворительной деятельности и добровольчестве (волонтерстве)" и иными федеральными законами, которыми установлены особенности привлечения добровольцев (волонтеров):

вознаграждения донорам за сданную кровь, материнское молоко и иную помощь;

алименты, получаемые налогоплательщиками;

суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными, иностранными и (или) российскими организациями по перечням таких организаций, утверждаемым Правительством Российской Федерации;

и т.д.

+ Нельзя не учитывать, что НК РФ не содержит положений, исключающих из налогооблагаемого дохода величину прожиточного минимума (Федеральный закон от 24 октября 1997 г. N 134-ФЗ "О прожиточном минимуме в Российской Федерации") или доход в размере МРОТ (Федеральный закон от 19 июня 2000 г. N 82-ФЗ "О минимальном размере оплаты труда").