DKB_-_govno

.docxОглавление

1. ПРЕДПОСЫЛКИ И ТЕОРИИ ВОЗНИКНОВЕНИЯ ДЕНЕГ. 3

2. СУЩНОСТЬ И ФУНКЦИИ ДЕНЕГ В РЫНОЧНОЙ ЭКОНОМИКЕ. 3

3. ВАЛЮТНАЯ СИСТЕМА И ЕЕ ЭВОЛЮЦИЯ 4

4. МЕЖДУНАРОДНЫЙ ВАЛЮТНЫЙ ФОНД: СТРУКТУРА И ФУНКЦИИ 4

5. ВИДЫ ДЕНЕГ 6

6. РАЗНОВИДНОСТИ КРЕДИТНЫХ ДЕНЕГ 6

7. РАЗВИТИЕ ДЕНЕЖНЫХ СИСТЕМ И ИХ ФОРМЫ 7

8. РАЗНОВИДНОСТИ БИМЕТАЛЛИЗМА 7

9. РАЗНОВИДНОСТИ ЗОЛОТОГО МОНОМЕТАЛЛИЗМА 8

10. ДЕНЕЖНАЯ СИСТЕМА. ПОНЯТИЕ И ЭЛЕМЕНТЫ 8

11. ДЕНЕЖНАЯ СИСТЕМА РФ 9

12. ИНСТРУМЕНТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ЦБ РФ 9

13. БРЕТТОН-ВУДСКАЯ ДЕНЕЖНАЯ СИСТЕМА, ПЕРИОД ФОРМИРОВАНИЯ И ОСНОВНЫЕ ПОЛОЖЕНИЯ 11

14. ЯМАЙСКАЯ ДЕНЕЖНАЯ СИСТЕМА, ПЕРИОД ФОРМИРОВАНИЯ И ОСНОВНЫЕ ПОЛОЖЕНИЯ. 11

15. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В ГОСУДАРСТВЕ; ПОНЯТИЕ СОДЕРЖАНИЕ И СТРУКТУРА 12

16. ОСОБЕННОСТИ ДЕНЕЖНОГО ОБОРОТА ПРИ РАЗНЫХ МОДЕЛЯХ ЭКОНОМИКИ 12

17. ЗАКОН ДЕНЕЖНОГО ОБРАЩЕНИЯ, ДЕНЕЖНАЯ МАССА, ДЕНЕЖНАЯ БАЗА И ДЕНЕЖНЫЕ АГРЕГАТЫ 14

18. ОРГАНИЗАЦИЯ НАЛИЧНО-ДЕНЕЖНОГО ОБОРОТА В РФ. 14

19. ПОРЯДОК ПРОВЕРКИ БАНКАМИ СОБЛЮДЕНИЯ КАССОВОЙ ДИСЦИПЛИНЫ ПРЕДПРИЯТИЯМИ 15

20. ОБЩИЕ ПОЛОЖЕНИЯ ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЕТОВ 15

21. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ ПЛАТЕЖНЫМИ ПОРУЧЕНИЯМИ 17

22. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ ПО ИНКАССО 17

23. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ АККРЕДИТИВАМИ 18

24. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ ЧЕКАМИ 18

25. ПЛАСТИКОВЫЕ КАРТОЧКИ: ПОНЯТИЕ И КЛАССИФИКАЦИЯ 20

26. ВИДЫ МЕЖБАНКОВСКИХ РАСЧЕТОВ В РФ 20

27. СУЩНОСТЬ, ФОРМЫ ПРОЯВЛЕНИЯ И ПРИЧИНЫ ИНФЛЯЦИИ 22

28. МЕТОДЫ БОРЬБЫ С ИНФЛЯЦИЕЙ 22

29. ИНДЕКС ПОТРЕБИТЕЛЬСКИХ ЦЕН: ПОНЯТИЕ И МЕТОДЫ РАСЧЕТА 23

30. ТЕОРИИ ДЕНЕГ И ИНФЛЯЦИИ 23

31. НЕОБХОДИМОСТЬ И СУЩНОСТЬ КРЕДИТА 24

32.РОЛЬ КРЕДИТА В РЫНОЧНОЙ ЭКОНОМИКЕ 24

33. ФУНКЦИИ КРЕДИТА 25

34. ПРИНЦИПЫ КРЕДИТА 25

35. ВИДЫ ОБЕСПЕЧЕНИЯ КРЕДИТА 26

36. ОСНОВНЫЕ ФОРМЫ КРЕДИТА 26

37. ССУДНЫЙ ПРОЦЕНТ: СУЩНОСТЬ И ФАКТОРЫ ЕГО ОПРЕДЕЛЯЮЩИЕ 28

38. МЕТОДЫ КРЕДИТОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ 28

39. ОСОБЕННОСТИ МЕЖДУНАРОДНОЙ ФОРМЫ КРЕДИТА 30

40. ФАКТОРИНГ: СУЩНОСТЬ, ВИДЫ, МЕХАНИЗМ И СОСТАВЛЯЮЩИЕ ПЛАТЫ ПО ФАКТОРИНГОВОМУ ОБСЛУЖИВАНИЮ 30

41. ЛИЗИНГ: СУЩНОСТЬ, ВИДЫ, МЕХАНИЗМ И ЭЛЕМЕНТЫ ЛИЗИНГОВЫХ ПЛАТЕЖЕЙ 32

42. ПЛАТЕЖНЫЙ БАЛАНС РФ: ПОНЯТИЕ И СОСТАВЛЯЮЩИЕ 34

43. ВИДЫ СТАВОК МЕЖБАНКОВСКОГО КРЕДИТНОГО РЫНКА 34

44. ВЗАИМОДЕЙСТВИЕ КРЕДИТА И ДЕНЕГ 35

45. СУЩНОСТЬ И ФУНКЦИИ БАНКА 35

46. ОСНОВНЫЕ ПРИЗНАКИ БАНКОВСКОЙ СИСТЕМЫ 37

47. СУЩНОСТЬ И ФУНКЦИИ ЦЕНТРАЛЬНЫХ БАНКОВ 37

48. ОСНОВНЫЕ ЗАДАЧИ ЦЕНТРАЛЬНЫХ БАНКОВ 38

49. ОСНОВНЫЕ ИНСТРУМЕНТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ЦЕНТРАЛЬНЫХ БАНКОВ 38

50. ЭТАПЫ РАЗВИТИЯ БАНКОВСКОГО ДЕЛА В РОССИИ 40

51. ЭТАПЫ БАНКОВСКОЙ РЕФОРМЫ В ПЕРИОД ПЕРЕХОДА К РЫНОЧНЫМ ОТНОШЕНИЯМ 40

52. СОВРЕМЕННОЕ СОСТОЯНИЕ БАНКОВСКОЙ СИСТЕМЫ РОССИИ 42

53. СТАНОВЛЕНИЕ И РАЗВИТИЕ БАНКА РОССИИ 42

54. ФУНКЦИИ БАНКА РОССИИ 43

55. ОПЕРАЦИИ БАНКА РОССИИ 43

56. БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ: БАНКОВСКИЕ ОПЕРАЦИИ И СДЕЛКИ 44

57. АКТИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ 44

58. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ 45

59. КОМИССИОННО-ПОСРЕДНИЧЕСКИЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ 45

60. ФЗ «О КРЕДИТНЫХ ИСТОРИЯХ»: НЕОБХОДИМОСТЬ ВВЕДЕНИЯ И ОСНОВНЫЕ ПОЛОЖЕНИЯ 46

1. ПРЕДПОСЫЛКИ И ТЕОРИИ ВОЗНИКНОВЕНИЯ ДЕНЕГ. В период возникновения общества и первоначального его существования господствовало натуральное хозяйство, в котором производилась лишь продукция, предназначенная для собственного потребления, а не товар. Обменивались только случайно оставшиеся излишки продукта. По мере увеличения производства, а также под влиянием природных условий происходила специализация людей на изготовлении определенных видов продукции. При возросшем количестве продукции появилась возможность использовать ее не только для удовлетворения собственных потребностей, но и для обмена на другую продукцию, необходимую данному производителю. С выделением земледелия, скотоводства, а затем и ремесел, т. е. при появлении общественного разделения труда, происходит постоянный обмен продуктами труда. В этих условиях продукт постепенно превращается в товар и появляется важнейшая предпосылка необходимости обмена продукции. Переход к производству товаров и обмену ими сопровождался прежде всего тем, что вместо изготовления продукции для собственного потребления стало развиваться производство продукции для обмена на другие товары. Такой переход основывался на специализации производителей по изготовлению определенных видов продукции. Обмен товаров потребовал соизмерения разных по виду, качеству, форме и назначению товаров, т. е. их эквивалентности. Обмен разных товаров требует единой общей основы их сравнения. Единой основой для всех товаров служит стоимость, т. е. общественные затраты труда на их производство. Именно общественный труд (а не индивидуальный труд отдельного производителя) позволяет товарам, разным по своей значимости, быть соизмеримыми. На рынке при обмене одного товара на другой общество подтверждает, что они нужны, и труд, затраченный на их производство, необходим, а, следовательно, эти товары имеют стоимость, которая определяется суммарной стоимостью орудий и предметов труда и вновь созданной живым трудом стоимостью. Но затраченный на производство отдельного товара труд не одинаков и товары имеют различную стоимость. Следовательно, необходимо количественно измерить затраты общественного труда, или стоимость. Так появилось понятие меновой стоимости, т. е. способности одного товара обмениваться на другие в определенных пропорциях. Именно меновая стоимость обеспечивает количественное сравнение отдельных товаров (одна овца равняется одному мешку зерна). В условиях натурального производства продукт удовлетворяет собственные потребности производителя. Для него товар имеет значение как потребительная стоимость, т. е. способность продукта удовлетворять какую-либо потребность человека, а не как стоимость. В процессе развития общества для производителя товара в первую очередь важна его стоимость, и лишь во вторую — потребительная стоимость, так как не обладающий потребительной стоимостью товар невозможно обменять. Постепенный рост интенсивности обмена вызвал использование сначала отдельных видов товаров (скота, меха), а затем драгоценных металлов (главным образом золота) в качестве всеобщего эквивалента. Выделению золота как всеобщего эквивалента и в конечном счете в качестве денег способствовали его однородность, делимость и сохранность от порчи. Непосредственными предпосылками возникновения денег являются:

В экономической литературе рассматриваются два подхода, определяющие необходимость возникновения денег: рационалистический (субъективный) и эволюционный. Рационалистический подход объясняет происхождение денег как результат соглашения между людьми об использовании денег в качестве инструмента обмена. Сторонниками этой идеи являются американские экономисты: Пол Самуэльсон (1915-2009), определивший деньги как «социальную искусственную условность» и Джон К. Гелбрейт (1908-2006), по мнению которого закрепление за благородными металлами денежных функций — продукт соглашения между людьми. Согласно эволюционному подходу происхождение денег связано с объективными причинами: экономическим ростом, общественным разделением труда, выделением особого товара, движением стоимости, необходимостью соблюдения эквивалентности обмена. |

2. СУЩНОСТЬ И ФУНКЦИИ ДЕНЕГ В РЫНОЧНОЙ ЭКОНОМИКЕ. Сущность денег заключается в том, что деньги : 1) Обладают свойством всеобщей непосредственной обмениваемостью (ликвидностью); 2) Представляют собой кристализацию меновой стоимости; 3) Являются воплощением всеобщего рабочего времени Сущность денег проявляется в их функциях и той роли, которую они играют в общественных отношениях, распределении ВВП и определении цен. Функции денег: 1) Мера стоимости - выражение стоимости объекта, что подразумевает выражение степени его полезности, потребности товара в обществе; существуют полноценные деньги (золото, серебро) и неполноценные (служат лишь всеобщим эквивалентом, являются счетными деньгами). Деньги в первую очередь является мерой стоимости товара. Эту функцию выполняют как мысленно представляемый, идеальный деньги. Поэтому в зависимости от того, что является в данном месте и в данном времени денежным товаром, будет меняться и цена товара.(Цена в золоте одна, в серебре другая, в бумажных деньгах – третьем.) Нельзя рассмотреть функцию меры стоимости не вводя понятие масштаба цен. Для функции масштаба цен неважно, сколько стоит золото, его часть будет соотноситься одинаково, лишь бы существовал золотой паритет. 2) Средство обращения. Деньги выполняют функцию посредника при обмене товаров и услуг различного рода. Процесс обмена товара на товар, при участии денег, разделяется на два этапа: Т-Д-Т (2 метаморфозы товара – превращение товара в деньги и наоборот). Однако, никто не обязан покупать сразу же, как продал, следовательно, может возникнуть ситуация, когда проданных товаров будет больше, чем купленных, и может возникнуть кризис. Роль денег здесь мимолётна, и сводится лишь к обслуживанию процесса обмена товаров друг на друга и упрощает процесс товара оборота. 3) Средство накопления. – образование сокровища. Деньги используются для образования резерва покупательного и платежного средства. Средства обращения превращает в сокровища деньги на первой фазе: После завершения первой метаморфозы товар превращается в деньги, и тут порой начинается необъяснимое. Каждый продавец товара старается удержать у себя именно денежную форму меновой стоимости, при этом часто отказывая себе в удовлетворении потребностей. С развитием производства и банковской системы функция образования сокровищ превращается в функцию накопления. Золотые деньги уходит из обращения, передавай эту функцию своим представителем. 4) Средство платежа используются для погашения различных денежных обязательств. С развитием товарного обращения возникают в отношении товаров, не совпадает со временем и его оплаты. Средства платежа вступают в обращении в том случае, когда товар уже продан, а оплата его задержана. В данной ситуации продавец обращает свой товар в потребительскую стоимость ранее, чем получить деньги, а покупатель получает товар ранее, чем продает свой товар, и заплатить за приобретённый. Покупатель при обретение товары расплачивается не деньгами а обязательствами. Т-О; О-Д;Д-Т. Таким образом денежный платёж осуществляется при погашении обязательств. Следовательно, деньги не опосредуют акт купли-продажи, а лишь завершает его, погашая обязательства. Разрыв данного процесса содержит вторую возможность кризиса. Долговое обязательство за проданы товар, свою очередь начинает обращаться, как деньги, принося долговые обязательства с одного лица на другое. Таким образом, образуются кредитные деньги, которые при развитии кредитной системы начинают вытеснять другие виды денег. При этом происходит продажи долговых обязательств. 5) Мировые деньги. Реализация экономических отношений между разными странами. Функции мировых денег используются не локальные формы, то есть монеты а свои первоначальной форме - форме золотых слитков. В наше время их заменяет устойчивая валюта. Мировые деньги функционируют, как всеобщее средство платежа. |

||||||||||||||||||

3. ВАЛЮТНАЯ СИСТЕМА И ЕЕ ЭВОЛЮЦИЯ Валютная система — это форма организации отношений валютного рынка на национальном или международном уровне. Эволюция мировой валютной системы выражается в смене ее основных типов, к которым относятся Парижский, Генуэзский, Бреттон-Вудский, Ямайский, Европейский. Парижская валютная система Основана на золотомонетном стандарте и юридически закреплена межгосударственным соглашением в 1867 г. на конференции промышленно развитых стран в Париже. Для нее характерны фиксированное золотое содержание национальных валют и фиксированные валютные курсы. Базовые принципы функционирования Парижской валютной системы: • валютные единицы стран имели золотое содержание; • конвертируемость каждой валюты в золото обеспечивалась как внутри, так и за пределами границ отдельного государства; • золотые слитки могли свободно обмениваться на монеты, а золото свободно экспортировалось и импортировалось, продавалось на международных рынках золота; • поддержание жесткого соотношения между золотым запасом страны и внутренним предложением денег. Генуэзская валютная система Оформлена в 1922 г. на Генуэзской международной экономической конференции; была основана на золотодевизном стандарте. Английский фунт стерлингов и американский доллар конкурировали за лидерство на мировом валютном рынке в качестве резервной валюты. Базовые принципы функционирования Генуэзской валютной системы: • за золотом сохранялась функция окончательных денежных расчетов между странами; • резервной валютой стал американский доллар, который наравне с золотом был признан в качестве меры ценности валюты разных стран, а также международного кредитного средства платежа; • доллар обменивался на золото центральными банками и правительственными учреждениями других стран в казначействе США по фиксированному курсу. Правительственные органы и частные лица могли приобретать золото на частном рынке. Валютная цена золота складывалась на базе официальной; • приравнивание валют друг к другу и их взаимный обмен осуществлялись на основе официальных валютных паритетов, выраженных в золоте и долларах; • каждая страна должна была сохранять стабильный курс своей валюты относительно любой другой валюты; • новым элементом мировой валютной системы стало валютное регулирование, которое осуществлялось в форме активной валютной политики, международных конференций и совещаний. Бреттон-Вудская валютная система Оформлена соглашением стран на конференции по валютным и финансовым вопросам, которая состоялась в июле 1944 г. в г. Бреттон-Вудс (штат Ныо-Хэмпшир, США). Основана на ряде структурных принципов: • введение унифицированной системы валютных курсов в соответствии с установленным паритетом; • официально установленные фиксированные паритеты валют к доллару США, который, в свою очередь, конвертировался в золото по фиксированному курсу; • определена официальная цена золота на 1 июля 1944 г. на уровне 35 долл. за тройскую унцию золота или 1 долл. за 0,88571 г золота; • установлено, что фиксированные золотые паритеты и курсы валют могли колебаться в пределах ±196 паритета, а в Западной Европе ±0,75%; • созданы условия для конвертируемости двух резервных валют — доллара США и фунта стерлингов — в золото по официальному курсу Ямайская валютная система Ямайская валютная система — современный международный валютный механизм. Эта система оформлена соглашением стран — членов МВФ в январе 1976 г. в г. Кингстон на Ямайке, в котором формулировались основные принципы новой валютно-финансовой системы.. Эти принципы, которые продолжают действовать и сегодня, заключаются в следующем: • узаконена демонетизация золота, т.е. утрата им денежных функций, благодаря реальной ценности золота за ним сохранилась роль чрезвычайных мировых денег и резервного актива; • золотодевизный стандарт был заменен стандартом СДР, который формально объявлен основой валютных паритетов, но на практике не стал эталоном стоимости, главным платежным и резервным средством; • вместо фиксированного валютного курса страны официально с 1973 г. перешли к режиму плавающих валютных курсов, но при этом получили возможность выбора фиксированного или плавающего валютного курса. Европейская валютная система С 1 января 1999 г. Европейский союз вступил на новую ступень развития региональной валютной системы, когда безналичные расчеты стали осуществляться на основе новой европейской валюты — евро. Котирование курса евро к доллару и к валютам стран, не входящим в ЕС, осуществляет Европейский центральный банк во Франкфурте-на-Майне. С 1 января 2002 г. введена в обращение евровалюта при наличных расчетах, евробанкноты и евромонеты стали единственным законным платежным средством в странах ЕС. Современная ситуация: Таким образом, если до введения евро валютная структура международных экономических отношений характеризовалась монопольным доминированием доллара США, то сегодня наблюдается процесс диверсификации мирового валютного портфеля. Роль доллара США в международной экономике все еще остается весомой, однако, как показывает статистика, положение американской валюты впервые за многие десятилетия перестало быть господствующим. |

4. МЕЖДУНАРОДНЫЙ ВАЛЮТНЫЙ ФОНД: СТРУКТУРА И ФУНКЦИИ Международный валютный фонд, МВФ — специализированное учреждение ООН, со штаб-квартирой в Вашингтоне, США. Директор-распорядитель – Кристин Лагард. Цели МВФ: Способствовать развитию международного сотрудничества в валютно-финансовой сфере.

Основные функции МВФ Содействие международному сотрудничеству в денежной политике: расширение мировой торговли; кредитование; стабилизация денежных обменных курсов; консультирование стран-дебиторов (должников); разработка стандартов международной финансовой статистики сбор и публикация международной финансовой статистики. Структура органов управления Высший руководящий орган МВФ — Совет управляющих (англ. Board of Governors), в котором каждая страна-член представлена управляющим и его заместителем. Обычно это министры финансов или руководители центральных банков. В ведение Совета входит решение ключевых вопросов деятельности Фонда: внесение изменений в Статьи Соглашения, приём и исключение стран-членов, определение и пересмотр их долей в капитале, выборы исполнительных директоров. И |

||||||||||||||||||

5. ВИДЫ ДЕНЕГ Натуральные (вещественные) деньги – включают все виды товаров, которые являлись всеобщими эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха и др.), а также деньги из драгоценных металлов (золотые и серебряные слитки и монеты). Характерная их особенность − они могли существовать не только в качестве денег, но и в качестве товара. Металлические деньги – существовали сначала в форме слитков определенного веса, а затем монет. Серебряные и золотые деньги, обладая собственной стоимостью, не подвергались обесцениванию. Однако из особенностей этих денег, по сравнению с другими эквивалентами (скотом, мехами, зерном), можно отметить однородность денежного материала, его делимость, сохранность от порчи. К тому же ограниченность добычи золота и серебра являлась препятствием бесконтрольной эмиссии денег, а значит, и инфляции. История знает несколько видов денег. Первые были металлические, затем бумажные и кредитные, им на смену пришли кредитовые и дебетовые карточки, последние – цифровые деньги, говоря о них, имеется ввиду расчёты с помощью интернета Металлические деньги подчиняются следующему закону обращения: при перемещении металлических денег из сферы обращения в сокровища, и наоборот, количество находящихся в обращении полноценных денег стихийно приспосабливается к потребностям товарного и платёжного оборота, и равняется количеству денег, необходимого для обращения. Однако, золотые монеты стираются в обращении, и их весовой содержание сознательно уменьшается властью. Постепенно реальное содержание золота может отклоняться от номинала. Что является скрытой возможностью замены металлических денег знаками из другого материала. Такая возможность реализуются государственной властью, которые начинают выпускать бумажные деньги с принудительным курсом. В России первые бумажные деньги были выпущены в 1769-м году Екатериной 2 и назывались ассигнациями. Закон бумажных денег: их выпуск должен быть ограничен, тем их количеством, в которым действительно обращалось бы символически представленное ими золото. В настоящее время бумажные деньги определяются как деньги, выпускаемые казначейством, с целью покрытия нехватки средства обращения для нужд государства. Следовательно, особенность бумажных денег состоит в том, что они будут лишены самостоятельной стоимости и снабжены государственным принудительным курсом, поэтому бумажные деньги приобретают представительную стоимости в обращении и выполняют роль покупательского и платёжного средства. Бумажные деньги не имеют механизма изъятие из обращения, и попав однажды в обращении они «застревают» там. Затем они переполняют каналы обращения и обесцениваются. Отсюда следует, что бумажные деньги не устойчивы по самой своей природе. Бумажные деньги имеют инфляционный характер и не стабильны. С развитием производства бумажные деньги не стали удовлетворять потребности товарооборота, и на смену им пришли кредитные деньги. Кредитный деньги пришли следующие стадии: вексель, банкнота (ассигнация), электронные деньги, кредитовый и дебетовые карточки. Банкноту (или ассигнацию) можно характеризовать, как вексель на банкира. Они выпускаются под запас золотовалюты страны, либо путём переучёта коммерческих векселей центрального банка. Специфический закон обращения разменных на золото банкнот состоит в том, что количество фактически находящихся в обращении банкнот равняется количеству золота, необходимого для обращения, а каждая банкнота является представителем обозначенного в нём золота. 20-м веке был предпринят ряд попыток отменить золотое обеспечение банкнот, сохранив при этом их сущность: после первой мировой войны был введён золотослитка стандарт; затем золотодевизной стандарт; и наконец произошла отмена золотого паритета. |

6. РАЗНОВИДНОСТИ КРЕДИТНЫХ ДЕНЕГ Кредитные деньги – это капитал в виде долговых обязательств, которые должны быть выполнены в конкретно оговоренные сроки (могут иметь бессрочный характер). Чаще всего такие обязательства подкреплены ценными бумагами. 1) Вексель — письменное безусловное обязательство должника выплатить некоторую сумму через определенный срок в установленном месте. Существует простой вексель, выданный должником, и переводный, выписанный кредитором и посланный должнику для подписи с возвратом кредитору. На сегодняшний момент существуют и казначейские векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Дружеские векселя, выписанные одним человеком на другого с целью учета их в банке. Особенности векселя: • обращаемостью, т.е. передачей векселя как платежного средства другим кредиторам, что создает возможность взаимного зачета вексельных обязательств; • на документе отсутствует какая-либо информация о сделке; • оплата векселя обязательна. 2)Банкнота — это особый вид кредитных денег, выпускаемый эмиссионным банком страны и представляет собой бессрочное долговое обязательство и обеспечивается гарантией центрального банка. (К примеру, в Российской Федерации в обороте находятся банкноты номиналом от 10 до 5000 рублей.) 3) Чек – одна из форм кредитных денег. Такой документ – это приказ владельца счета в банке на передачу определенной суммы предъявителю чека. Для полноценного чекового обращения составляется договор между кредитором и клиентом, где оговорен общий размер предоставляемого кредита. Виды чеков: • именные - выдаются конкретному лицу и без возможности передачи бумаги другому человеку; • ордерные – выдаются конкретному лицу, но с возможностью передачи после совершения записи; • предъявительские - получатель чека не указывается. 4) Электронные деньги – одна из самых новых форм обращения кредитных денег. Ее особенность – вращение в информационных сетях. Виды электронных денег: • электронные кошельки – специальное устройство, способное хранить в своей памяти определенный объем денежных средств и позволяющее проводить финансовые операции по технологии оффлайн; • смарт-карты – уникальные кредитные карты, имеющие в основе встроенный микропроцессор. Такой пластик обладает повышенным уровнем защиты и способностью быть эффективным инструментом в многовалютных расчетах; • цифровой бумажник – специальный софт (программа), с помощью которой можно проводить платежи в глобальной сети по пластиковой карте; • цифровые деньги – электронный аналог наличных средств. Такие деньги можно купить и хранить в электронной форме. Они всегда в распоряжении владельца, а в качестве устройств хранения могут выступать компьютерные системы или смарт-карты. 5) Депозитные деньги - это высшая форма кредитных денег. Они представлены числовыми записями на счетах, с помощью которых выражается ценность разных товарных ресурсов. Депозитные денежные средства имеют символический вид, поскольку являются только числами, занесенными на счета. |

||||||||||||||||||

7. РАЗВИТИЕ ДЕНЕЖНЫХ СИСТЕМ И ИХ ФОРМЫ Денежная система - это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная действующим законодательством. Денежная система состоит из следующих денежных элементов: 1) Денежная единица – это установленный законодательством денежный знак, служащий для соизмерения и выражения цен всех экономических активов (кроме самих денег). Денежная единица как элемент денежной системы может быть: • с фиксированным содержанием металла. • без фиксированного содержания металла. В настоящее время в большинстве стран мира денежных единиц с фиксированным содержанием металла не существует. 2) Масштаб цен – это порядок деления денежной единицы на более мелкие кратные части. Истории человечества известны многочисленные масштабы цен. В настоящее время используется десятичный масштаб цен. Т. е. в соотношении 1:10:100 или 1:1000. 3) Виды денег и порядок их эмиссии: бумажные, кредитные, электронные и т. д. 4) Эмиссионная система – законодательно установленный порядок выпуска в обращение денежных знаков. 5) Порядок обмена национальной валюты на иностранную, политика валютного курса. Существует 2 основные формы денежных систем: металлическая система и система неразменных бумажных денег. 1) Металлический стандарт – это денежная система, в которой стоимость или покупательная сила денежной единицы равна определенному количеству некого металла или группы металлов. Если в качестве стандартных денег выступает один металл, то такая денежная система называется монометаллическим стандартом, а если два, то – биметаллическим стандартом. Истории известны три основных вида монометаллизма: медный (Рим V – III вв. до н.э), серебряный (Россия 1843 -1852 гг., Голландия 1847-1875 гг., Индия 1852 -1893 гг. и др.), золотой (Англия с конца XVIII в., другие страны – с 1870-х – 1880-х гг.) до первой мировой войны (1914-1918) в форме золотомонетного стандарта. 2) Стандарт неразменных бумажных денег – это денежная система, в которой стоимость или покупательная сила денежной единицы не равна стоимости материала, из которого она произведена. В Двойная валюта, когда соотношение золота и серебра устанавливает гос., а параллельная валюта, когда соотношение устанавливает рынок. Хромающая - когда от двух валют начинается переход к одной. Золотодевизный стандарт - это система денежного обращения, при которой в стране обращаются только бумажно-кредитные деньги свободно размениваемые на девизы (платежные средства в иностранной валюте) государств, в которых действует золотослитковый стандарт. |

8. РАЗНОВИДНОСТИ БИМЕТАЛЛИЗМА Биметаллизм — денежная система, при которой роль всеобщего эквивалента законодательно закреплена за двумя благородными металлами (золотом и серебром), предусматривая свободную чеканку монет из обоих металлов и их неограниченное обращение. В эпоху первоначального накопления капитала (XVI—XVIII вв.) в большинстве стран денежное обращение не было упорядочено. Денежная система, как правило, основывалась на биметаллизме, возникшем еще в недрах феодального способа производства. Существуют три разновидности биметаллизма: 1. система параллельной валюты — соотношение между золотыми и серебряными монетами стихийно устанавливается на рынке; 2. система двойной валюты — соотношение между золотыми и серебряными монетами устанавливалось государством в зависимости от различных факторов (спрос на металлы, экономическая и политическая ситуация в стране и т. д.); 3. система «хромающей» валюты - золотые и серебряные монеты служат законным платежным средством, но не на равных основаниях, так как чеканка серебряных монет производится в закрытом порядке в отличие от свободной чеканки золотых монет. Биметаллическая денежная система была противоречива и неустойчива. Она не соответствовала потребностям развития товарного хозяйства, так как использование в качестве меры стоимости одновременно двух металлов противоречит природе этой денежной функции. Всеобщей мерой стоимости может служить только один товар. Законодательно закрепленные соотношения между двумя валютами обычно не соответствовали их рыночной стоимости, а двойная система цен приводила к нарушению сложившихся ценовых пропорций, что отрицательно сказывалось на хозяйственной жизни. Франция и ряд других стран в 1866 г., чтобы сохранить биметаллизм, подписали соглашение о поддержании твердого соотношения между серебряными и золотыми монетами. Однако система двойной валюты не соответствовала рыночной стоимости золота и серебра. Кроме того, в конце XIX в. произошло обесценение серебра вследствие удешевления его производства и рыночное соотношение серебра и золота составляло 20 или 22 к 1. В результате недооцененные золотые монеты (по закону) стали уходить из обращения в сокровище. Это еще раз подчеркнуло неустойчивость и противоречия биметаллизма. В 1878 г. страны — члены Латинского монетного союза прекратили свободную чеканку серебряных монет; и в итоге биметаллизм постепенно уступил место монометаллизму. |

||||||||||||||||||

9. РАЗНОВИДНОСТИ ЗОЛОТОГО МОНОМЕТАЛЛИЗМА Монометаллизм – это денежная система, при которой один металл служит всеобщим эквивалентом. При этой системе функционируют монеты из одного благородного металла и знаки стоимости, разменные на золото (банкноты, казначейские билеты, разменная монета). Истории известны медный, серебряный и золотой монометаллизм. Впервые золотой монометаллизм (стандарт) сложился в Англии в конце XVIII в., а в большинстве других государств в конце XIX в. В России система серебряного монометаллизма была введена в результате денежной реформы 1839-1843 гг., а золотое обращение стало действовать с 1897 г. В зависимости от характера размена знаков стоимости на золото различают 3 разновидности золотого монометаллизма: I. Классический золотомонетный стандарт. Действовал в эпоху свободной конкуренции, т.е. классического капитализма и характеризуется следующими чертами: 1) золото выполняет все функции денег, т.е. во внутреннем обороте страны находится полноценная золотая монета; 2) разрешается свободная чеканка золотых монет для частных лиц; 3) находящиеся в обращении неполноценные деньги свободно и неограниченно размениваются на золото; 4) допускается свободной ввоз и вывоз золота, иностранной валюты, а также функционирование свободных рынков золота. Этот стандарт требовал большого наличия золотого запаса в эмиссионных центрах (ЦБ). I мировая война привела к отмене золотомонетного стандарта большинстве стран. В ходе денежной реформы 1924-1929 гг. возврат к золотому стандарту был произведен в двух урезанных формах – золотослиткового и золотодевизного стандартов. II. Золотослитковый стандарт. Действовал до мирового экономического кризиса (1929г.). Он отличается от золотомонетного стандарта (период монополистического капитализма): 1) в обращении остаются золотые монеты, но закрытая их чеканка; 2) обмен банкнот производится на золотые слитки, таким образом, предотвращалось распыление золотых запасов среди мелких владельцев; 3) начинается процесс демонетизации золота(утрата золота своих прежних функций); 4) сохраняется свободное обращение золота между странами. III. Золотодевизный (золотовалютный, золотодолларовый) стандарт. Он был установлен в странах, имевших ограниченные золотые запасы (в эпоху государственного монополистического капитализма) и характеризуется следующими чертами: 1) золотые монеты уходят из наличного обращения; 2) обмен банкнот производится на девизы – платежные средства в иностранной валюте. Девизы разменивались на валюту стран золотослиткового стандарта (Англия, Франция). Таким образом, сохранялась косвенная связь денежных единиц стран золотодевизного стандарта с золотом. Валюты одних стран ставились в зависимость от валют других стран, а значит, он закрепил валютную зависимость одних стран от других. Золотой стандарт обеспечивал стабильность денежного обращения как внутри страны, так и стабильность мировой валютной системы в течение нескольких десятилетий перед I мировой войной. Однако, мировой экономический кризис 1929-1933 гг. привел к отмене золотого стандарта, и во всех странах утвердилась система неразменных, кредитных и бумажных денег. |

10. ДЕНЕЖНАЯ СИСТЕМА. ПОНЯТИЕ И ЭЛЕМЕНТЫ Денежная система – это порядок денежного обращения в государстве, который закреплен на законодательном уровне. Денежная система представлена в виде денежного знака, который функционирует в определенном государстве. Хорошо организованная денежная система оказывает процесс перемещения денежных средств среди населения и субъектов хозяйствования, образуя круговорот доходов и расходов, которые, в свою очередь – позволяют усовершенствовать экономическую систему государства. Хорошо работающая денежная система способствует полному использованию всех производственных мощностей и занятости населения. И наоборот, плохо организованная денежная система является главной причиной сокращения производства, что приводит к увеличению цен и другим экономическим негативным последствиям. При существовании полноценных (золотых и серебряных) денег существовало два основных типа денежных систем: биметаллизм и монометаллизм. 1) Биметаллизм (система параллелной валюты, двойной и «хромающей» валюты) 2) Монометаллизм (золотомонетны, золотовалютный и золотослитковый стандарт) При неполноценных деньгах: • золото вытесняется из оборота и накапливается в золотых резервах(банках) как сокровище • производится выпуск наличных и безналичных денежных знаков; • налично-денежный оборот сокращается, а безналичный, наоборот, развивается; Элементы денежной системы: 1. Принципы организации денежной системы (принцип централизованного управления денежной системой, принцип прогнозного планирования денежного оборота – любые планы денежного оборота являются не директивными (обязательными к выполнению), а прогнозными. Их значение – давать ориентиры и т.д.) 2. Наименование денежной единицы 3. Порядок обеспечения денежных знаков – регламентирован законодательно. Денежные знаки могут быть обеспечены золотом, ценными бумагами, свободно конвертируемой валютой, товарно-материальными ценностями, гарантиями правительства, банков 4. Эмиссионный механизм – порядок выпуска денег в оборот и изъятия их из оборота. Выпуск наличных денег осуществляет Центральный банк, изъятие их производится при сдаче коммерческими банками наличных денег в рассчетно-кассовые центры Центрального банка. Выпуск безналичных денег осуществляется коммерческими банками в ходе проведения кредитных операций; изъятие безналичных денег из оборота – при погашении ссуд. 5. Структура денежной массы в обороте – соотношение между наличной и безналичной денежной массой, либо между денежными знаками разной купюрности во всем объеме денежной массы. 6. Порядок прогнозного планирования денежного оборота – (система, органы, показатели) 7. Механизм денежно-кредитного регулирования – комплекс инструментов денежно-кредитного регулирования 8. Порядок установления валютного курса, или котировка валют , – отношение валюты данной страны к валютам других стран. Современный и наиболее распространенный способ котировки основана на валютной корзине, с которой и сопоставляется национальная валюта. 9. Порядок кассовой дисциплины в хозяйстве – выражает свод общих правил, форм отчетности для предприятий |

||||||||||||||||||

11. ДЕНЕЖНАЯ СИСТЕМА РФ Основные положения денежной системы Российской Федерации определены в Федеральном законе от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (в редакции от 10 января 2003 г.). Наименование денежной единицы. Согласно данному Закону официальной денежной единицей (национальной валютой) Российской Федерации является рубль, который равняется 100 копейкам. Законом запрещен выпуск иных денежных единиц и денежных суррогатов, подчеркнута ответственность лиц, нарушающих единство денежного обращения. Официальное соотношение между рублем и золотом или другими ценными металлами не устанавливается. Исключительное право выпуска наличных денег, организация обращения и изъятие их из обращения на территории РФ принадлежит ЦБ РФ. Порядок обеспечения денежных знаков. Государственным законодательством устанавливается, что может служить в качестве обеспечения денежных знаков (товарно-материальные ценности, золото и драгоценные металлы, свободно конвертируемая валюта, ценные бумаги, страховые полисы, гарантии Правительства РФ. банков и других организаций и т.д.). Использование других видов обеспечения или нарушение основных правил обеспечения допускаться не должно. Эмиссионный механизм представляет собой порядок выпуска денег в оборот и их изъятия из оборота. Безналичные деньги выпускаются коммерческими банками в процессе совершения ими кредитных операций. При погашении ссуд осуществляется изъятие денег из оборота. Выпуск наличных денег производят расчетно-кассовые центры Центрального банка РФ. Изъятие наличных денег происходит при сдаче денежной наличности коммерческими банками в расчетно-кассовые центры. Структура денежной массы в обороте рассматривается двояко. Это либо соотношение между наличной и безналичной денежной массой, либо соотношение между денежными знаками разной купюрности во всем объеме денежной массы. В России, как и во всех странах, налично-денежный оборот значительно меньше безналичного. При имеющем место колебании значений удельного веса наличных денег в общем объеме денежной массы доля их постепенно снижается. Доля наличных денег в экономически развитых странах еще меньше (10-20%), однако их присутствие необходимо, поскольку они обслуживают розничную торговлю, получение и расход большей части денежных доходов населения. Организацию налично-денежного обращения осуществляет Центральный банк РФ, это одна из его основных функций. Порядок прогнозного планирования денежного оборота включает систему прогнозных планов денежного оборота; органы, составляющие эти планы; совокупность показателей, определяемых с помощью этих планов; задачи, решаемые с помощью каждого плана. На Банк России возлагаются:

Вначале прогнозные расчеты ожидаемых поступлений наличных денег в кассы банков и их выдач составляются каждой кредитной организацией, затем они передаются расчетно-кассовому центру,) в котором открыт корреспондентский счет кредитного учреждения. РКЦ составляют прогнозы кассовых оборотов по приходу, расходу и эмиссионному результату в целом по обслуживаемым кредитным организациям. Расчеты сообщаются территориальным учреждениям Банка России, которые осуществляют свод по области, краю, республике. Механизм денежно-кредитного регулирования представляет собой набор инструментов денежно-кредитного регулирования (методы); права и обязанности органов, осуществляющих денежно- кредитное регулирование; задачи и объекты денежно-кредитного регулирования. Порядок установления валютного курса представляет собой соотношение валюты данной страны со стоимостью валют других стран Порядок кассовой дисциплины в хозяйстве отражает набор общих правил, форм первичных кассовых документов, форм отчетности, которыми должны руководствоваться предприятия и организации всех форм собственности при организации налично-денежного оборота, проходящего через их кассы. Контроль за соблюдением этого порядка возлагается на коммерческие банки, осуществляющие кассовое обслуживание хозяйств. |

12. ИНСТРУМЕНТЫ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ ЦБ РФ Денежно-кредитная политика представляет собой часть государственной экономической политики, направленной на повышение благосостояния российских граждан. Банк России реализует денежно-кредитную политику в рамках режима таргетирования инфляции, и его приоритетом является обеспечение ценовой стабильности, то есть достижение стабильно низкой инфляции. Инструменты прямого контроля (или административно-количественные инструменты) имеют форму директив, инструкций, издаваемых Центральным банком и направленных на ограничение сферы деятельности кредитных институтов в целях контроля количества или цены денег, депонированных в коммерческих банках и предоставленных ими кредитов. Лимиты роста кредитования или привлечения депозитов являются примерами количественного контроля. Меры прямого контроля применяются в условиях недостаточного развития финансовых рынков или иных инструментов денежно-кредитной политики, а также в кризисных ситуациях, требующих быстрого и жесткого воздействия на финансовую сферу. Под инструментами рыночного (косвенного) регулирования подразумеваются способы воздействия Центрального банка на денежно- кредитную сферу посредством формирования определенных условий на денежном рынке и рынке капиталов. Рыночные (косвенные) инструменты воздействуют на мотивацию хозяйствующих субъектов и отличаются большей гибкостью по сравнению с административными, но результаты их применения не всегда могут быть точно определены заранее и не всегда оказываются в полной мере адекватными намеченной цели. Тем не менее, в настоящее время отмечается все больший переход центральных банков развитых стран от прямых методов воздействия к рыночным, что означает финансовую либерализацию в денежно-кредитной сфере. Банк России проводит денежно-кредитную политику с помощью инструментов, которые закреплены за ним законодательно. Федеральным законом «О Центральном банке Российской Федерации (Банке России)» установлено, что основными инструментами и методами денежно-кредитной политики Банка России являются: 1. процентные ставки по операциям Банка России; 2. нормативы обязательных резервов, депонируемых в Банке России (резервные требования); 3. операции на открытом рынке; 4. рефинансирование кредитных организаций; 5. валютные интервенции; 6. установление ориентиров роста денежной массы; 7. прямые количественные ограничения; 8. эмиссия облигаций от своего имени. При проведении денежно-кредитной политики Банк России стремится основной упор делать на применение рыночных (косвенных) инструментов регулирования. Вместе с тем законодательно предусмотрена возможность применения Банком России и прямых количественных ограничений, под которыми понимается установление лимитов на рефинансирование кредитных организаций и проведение кредитными организациями отдельных банковских операций. При этом Банк России вправе применять прямые количественные ограничения, в равной степени касающиеся всех кредитных организаций, в исключительных случаях в целях проведения единой государственной денежно-кредитной политики только после консультаций с Правительством РФ. |

||||||||||||||||||

13. БРЕТТОН-ВУДСКАЯ ДЕНЕЖНАЯ СИСТЕМА, ПЕРИОД ФОРМИРОВАНИЯ И ОСНОВНЫЕ ПОЛОЖЕНИЯ Оформлена соглашением стран на конференции по валютным и финансовым вопросам, которая состоялась в июле 1944 г. в г. Бреттон-Вудс (штат Ныо-Хэмпшир, США). Бреттон-вудская валютная система создана с целью предоставления определенных свобод мировой торговле, а также для стабилизации курсов валют путем связи их с долларом США и золотом. Система была основана на золотодевизном стандарте. Были установлены твердые паритеты всех валют к доллару, а через него – к золоту и друг к другу. Для регулирования мировой валютной системы были созданы Международный валютный фонд и Международный банк реконструкции и развития. Основана на ряде структурных принципов: • введение унифицированной системы валютных курсов в соответствии с установленным паритетом; • официально установленные фиксированные паритеты валют к доллару США, который, в свою очередь, конвертировался в золото по фиксированному курсу; • определена официальная цена золота на 1 июля 1944 г. на уровне 35 долл. за тройскую унцию золота или 1 долл. за 0,88571 г золота; • установлено, что фиксированные золотые паритеты и курсы валют могли колебаться в пределах ±196 паритета, а в Западной Европе ±0,75%; • созданы условия для конвертируемости двух резервных валют — доллара США и фунта стерлингов — в золото по официальному курсу Действовала по 1971 г. |

14. ЯМАЙСКАЯ ДЕНЕЖНАЯ СИСТЕМА, ПЕРИОД ФОРМИРОВАНИЯ И ОСНОВНЫЕ ПОЛОЖЕНИЯ. Ямайская валютная система — современная международная валютная система, при которой курсы валют устанавливаются не государством, а рынком. Для неё характерно постоянное колебание обменных курсов, поэтому они называются плавающими, в отличие от фиксированных. Эта система действует в мире и по настоящее время, хотя в свете глобального кризиса 2008—2009 годов начались консультации о принципах новой мировой валютной системы. Ямайская система образована в 1976—1978 годах как итог реорганизации Бреттон-Вудской валютной системы. Основные особенности и принципы: • официально отменен золотой стандарт и золотые паритеты (отменена привязка валют к золоту как для внутренних, так и для международных операций); • зафиксирована демонетизация золота: центральным банкам разрешается продавать и покупать золото как обычный товар по рыночным ценам; • введена система СПЗ (специальные права заимствования), которые можно использовать как «мировые деньги» для формирования валютных резервов. Эмиссию СПЗ осуществляет МВФ. В функции СПЗ также входит регулирование платежных балансов и соизмерение стоимости национальных валют; • помимо СПЗ резервными валютами официально были признаны доллар США, фунт стерлингов, швейцарский франк, японская иена, марка ФРГ, французский франк (последние две трансформировались в евро); • установлен режим свободно плавающих валютных курсов: их котировка формируется на валютном рынке на основе спроса и предложения; • государства могут самостоятельно определять режим формирования валютного курса из нескольких вариантов. Главным практическим значением новой системы стал переход от фиксированных валютных курсов, в основе которых лежало золотое содержание валют, к плавающим валютным курсам. |

||||||||||||||||||

15. ДЕНЕЖНОЕ ОБРАЩЕНИЕ В ГОСУДАРСТВЕ; ПОНЯТИЕ СОДЕРЖАНИЕ И СТРУКТУРА Денежное обращение — это движение денег в наличной и безналичной формах, обслуживающее товарный оборот в стране. Количество денег в обращении. Деньги как средство обращения постоянно «рыщут» в сфере обращения. Вопрос в том, какая же масса может находиться непрерывно в этой сфере обращения (масса на личных денег). Масса денег в обращении определяется следующими факторами: цена товаров. Деньги представляют реально ту сумму золота, которая идеально выражена в сумме цен товаров, или просто сумму цен товаров. стоимость золота (курс доллара): при неизменной стоимости товаров их цены изменяются с изменением стоимости золота (курса доллара); масса обращающихся товаров: при постоянных ценах количество денег должно увеличиться в обороте при росте производства (товарной массы); число оборотов одноименных денежных единиц. Это фактор обратного действия: если число оборотов растет, то масса денег уменьшается и наоборот. Таким образом, масса денег в обращении определяется следую щей формулой: Масса денег = Сумма цен товаров / Число оборотов одноименных денежных единиц. Налично-денежное обращение - это движение наличных денег в сфере обращения. Оно обслуживается банкнотами, разменной монетой и бумажными деньгами. Безналичное обращение - это изменение остатков денежных средств на банковских счетах, которое происходит в результате исполнения банком распоряжения владельца счета в виде чеков, пластиковых карточек, платежных поручений, электронных средств платежа, других расчетных документов. Между налично-денежным и безналичным обращением существует тесная и взаимная зависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков на депозит в банке и наоборот. Структура денежного оборота В России так же, как и в других странах, для обслуживания платежей используются не только наличные деньги, но и безналичные расчеты, которые в настоящее время являются преобладающими. Совокупность всех платежей в наличной и безналичной формах, при которых деньги выполняют функции средства обращения, средства платежа и накопления, за определенный период времени составляет денежный оборот страны. Последний опосредует товарный и нетоварный обороты, а также перераспределительные операции. Согласно экономическому содержанию понятия денежного оборота можно выделить его составляющие и построить взаимосвязанную, внутренне субординированную структуру денежного оборота (рис). Платежный оборот представляет собой совокупность платежей с использованием денег в качестве средства платежа. Он включает все безналичные и часть налично-денежных платежей, связанных с оплатой труда, налоговыми сборами, покупкой ценных бумаг, лотерейных билетов и т.н. Безналичный денежный оборот - это часть совокупного денежного оборота, заключающегося в использовании безналичных расчетов путем записей по счетам в банках и зачетов встречных требований. Н |

16. ОСОБЕННОСТИ ДЕНЕЖНОГО ОБОРОТА ПРИ РАЗНЫХ МОДЕЛЯХ ЭКОНОМИКИ Различные модели экономики накладывают свой отпечаток на характер денежного оборота. Это отражается на особенностях денежного оборота при административно-распределительной и рыночной моделях экономики. В условиях административно-распределительной модели экономики денежному обороту были присущи следующие особенности: • как наличный, так и безналичный обороты обслуживали распределительные отношения в хозяйстве. Весь общественный продукт в виде средств производства и в виде продуктов и услуг (предметов потребления) распределялся: в первом случае - через систему материально-технического снабжения; во втором - через систему государственных торговых точек в соответствии с жалованьем (заработной платой), получаемым членами общества; • законодательно делился на безналичный и наличный обороты, причем государство устанавливало, какие отношения должны обслуживаться безналичным, а какие - налично-денежным оборотом. При этом безналичный оборот преимущественно обслуживал распределение средств производства, а наличный оборот - распределение предметов потребления; • служил объектом директивного планирования государством; • функционировал в рамках единой государственной формы собственности; • был централизован - его исходный и завершающий этапы были сосредоточены в государственном банке; • существовала монополия государственного банка на эмиссию как безналичных, так и наличных денежных знаков; • не существовал механизм банковского мультипликатора. В условиях рыночной модели экономики особенности денежного оборота следующие: • обслуживает преимущественно рыночные отношения в хозяйстве и только в незначительной части - распределительные отношения; • служит объектом прогнозного планирования государством, коммерческими банками, юридическими и физическими лицами; • функционирует в условиях существования различных форм собственности; • децентрализован - его исходный и завершающий этапы рассредоточены в разных коммерческих и государственных банках; • безналичный и налично-денежный обороты тесно связаны друг с другом - налично-денежный оборот совершается только на базе безналичного оборота; • эмиссию безналичных денег осуществляет система коммерческих банков, эмиссию наличных денег - государственный банк. |

||||||||||||||||||

17. ЗАКОН ДЕНЕЖНОГО ОБРАЩЕНИЯ, ДЕНЕЖНАЯ МАССА, ДЕНЕЖНАЯ БАЗА И ДЕНЕЖНЫЕ АГРЕГАТЫ Закон денежного обращения – взаимосвязь между количеством денег в обращении и уровнем цен. Это означает, что при прочих равных цены товаров прямо пропорциональны количеству денег в обращении и обратно пропорциональны количеству товаров. Данную закономерность часто называют уравнением обмена или законом обращения, которая больше известна как уравнение Фишера. М*V = P*Q, где M – денежная масса, V – скорость обращения денег, P – уровень цен, Q – объем производства. Денежная масса – совокупный объем покупательных и платежных средств. Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объемов денежной массы используются так называемые денежные агрегаты. В России применяются следующие денежные агрегаты: Закон

денежного обращения с учетом функции

денег как средство платежа имеет

следующий вид: М=( Где М- масса денег в обращении; - сумма цен товаров;

П - взаимопогашающиеся платежи;

О — количество оборотов денежной единицы за период. Из закона скорости обращения средств платежа следует, что масса средств платежа находится в обратном отношении к продолжительности платежных периодов. Следовательно, чем больше периоды отсрочки платежа, тем меньше платежных средств находится в обороте, и наоборот. Важнейшим количественным показателем денежного обращения является денежная масса, которая представляет собой совокупный объем покупательных и платежных средств. Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объема денежной массы используются различные показатели (денежные агрегаты). В России применяются следующие денежные агрегаты: МО — наличные деньги; M1 = МО + средства на расчетных, текущих, специальных, аккредитивных, чековых счетах и т.п., + вклады в коммерческих банках, + депозиты до востребования в Сберегательном банке; М2 = M1 + срочные вклады в Сбербанке до года; МЗ = М2 + депозитные сертификаты и облигации государственных займов больше года. В узком понятии, денежная база — это выпущенные в обращение Центральным Банком наличные деньги (а также остатки средств в кассах кредитных организаций) и остатки обязательных резервов по привлеченным банками средствам в национальной валюте, депонируемым на счетах в Банке РФ. В расширенном понятии — это наличные деньги в обращении (а также остатки в кассах банков), средства на корреспондентских счетах и обязательные резервы кредитных организаций в Центральном Банке. |

18. ОРГАНИЗАЦИЯ НАЛИЧНО-ДЕНЕЖНОГО ОБОРОТА В РФ. ЦБ РФ выполняет следующие функции в сфере наличного обращения: ■ исключительное право эмиссии, изъятия и организации обращения наличных денег ■ организация производства банкнот и монет, создание их резервных фондов; ■ установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; ■ установление признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монеты, а также их уничтожения; ■ определение порядка ведения кассовых операций для кредитных организаций Правила организации НДО

!!!Прогноз кассовых оборотов осуществляется для определения объема поступления денег в банки. |

||||||||||||||||||

19. ПОРЯДОК ПРОВЕРКИ БАНКАМИ СОБЛЮДЕНИЯ КАССОВОЙ ДИСЦИПЛИНЫ ПРЕДПРИЯТИЯМИ В кассах коммерческих банков наличные деньги хранятся в суммах, необходимых лишь для выполнения текущих операций клиентов. Остаток денег в кассе лимитируется. В случае недостатка денежной наличности в кассе коммерческий банк составляет специальный расчет на подкрепление своей операционной кассы, который доводится до расчетно-кассового центра. При недостатке средств деньги из резервных фондов РКЦ перечисляются в операционную кассу коммерческого банка в виде подкрепления; при превышении лимита деньги сверх лимитного остатка возвращаются в РКЦ. Для максимального привлечения наличных денег в свои кассы учреждения банков за счет своевременного и полного сбора денежной выручки от предприятий не реже одного раза в два года проверяют соблюдение определенного Банком России порядка ведения кассовых операций и работы с денежной наличностью. Периодичность и круг предприятий, подлежащих проверке, определяются руководителем банка самостоятельно в зависимости от выполнения предприятиями требований порядка ведения кассовых операций. При планировании проверок учитывается информация налоговых органов о фактах нарушения предприятиями условий работы с денежной наличностью, установленных в ходе документальных проверок налогового законодательства. При проверке ведения кассовых операций на предприятии рассматриваются: – ведение кассовой книги, ежедневный отчет кассира по произведенным кассовым операциям; – полнота оприходования денежной наличности, полученной в банке; – целевое использование наличных денег, полученных в банке (на цели, указанные в чеке); – расходование наличных денег из выручки на основании письменных заявлений клиентов с учетом требований порядка ведения кассовых операций, состояния расчетов и остатка кассы, сроков и порядка сдачи денежной выручки, своевременность возврата в банк невыплаченных в срок средств на оплату труда и социально-трудовых льгот; – соблюдение на каждый день проверяемого периода (как правило, за квартал) установленного банком лимита остатка кассы, сроков и порядка сдачи денежной выручки, своевременность возврата в банк невыплаченных в срок средств на оплату труда и социально-трудовых льгот; – осуществление расчетов наличными деньгами между юридическими лицами. К предприятиям, не соблюдающим порядок ведения кассовых операций и работы с денежной наличностью, применяются меры ответственности, предусмотренные законодательным и иными правовыми актами Российской Федерации. |

20. ОБЩИЕ ПОЛОЖЕНИЯ ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЕТОВ Развитие рыночных отношений в экономике потребовало изменения основ системы безналичных расчетов, в том числе принципов их организации. Первый принцип безналичных расчетов - осуществление по банковским счетам, которые открываются клиентам для хранения и перевода средств. Все расчеты предприятий и организаций проводились через учреждения банка. Последнее вытекало из требования обязательности хранения денег на счетах в банке всеми предприятиями и организациями. Важно подчеркнуть, что первый принцип безналичных расчетов в условиях рынка имеет отношение как к юридическим, так и физическим лицам, в то время как раньше касался исключительно юридических лиц. Второй принцип безналичных расчетов - платежи со счетов должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете. В этом принципе закреплено право субъектов рынка самим определять очередность платежей с их счетов. Третий принцип - принцип свободы выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков в договорные отношения. Этот принцип также нацелен на утверждение экономической самостоятельности всех субъектов рынка (независимо от формы собственности) в организации договорных и расчетных отношений. Банку отводится роль посредника в платежах. В Положении «О безналичных расчетах» от 9 июля 1992 г. видна тенденция к превращению плательщика в главный субъект платежной операции, так как во всех формах безналичных расчетов инициатива платежа принадлежит плательщику. Все три названных принципа безналичных расчетов хотя и не четко, но прослеживаются в Положении о безналичных расчетах в РФ от 9.07.92г. Однако следует добавить еще два принципа организации безналичных расчетов: срочность платежа и обеспеченность платежа. Принцип срочности платежа означает осуществление расчетов строго исходя из сроков, предусмотренных в хозяйственных, кредитных, страховых договорах, трудовых соглашениях, договорах подряда и т. д. Срочный платеж может совершаться: • до начала торговой операции, т. е. до отгрузки товаров или оказания им услуг (авансовый платеж); • немедленно после завершения торговой операции, например платежным поручением плательщика; • через определенный срок после завершения торговой операции - на условиях коммерческого кредита без оформления долгового обязательства или с письменным оформлением векселя. На практике могут встречаться как досрочные, так и отсроченные и просроченные платежи. Досрочный платеж - это выполнение денежного обязательства до истечения договоренного срока. Отсроченный платеж характеризует невозможность погасить денежное обязательство в намеченный срок и предполагает установление нового срока по данному платежу. Просроченные платежи возникают при отсутствии средств у плательщика и невозможности получения банковского или коммерческого кредита при наступлении намеченного срока платежа. Принцип обеспеченности платежа тесно связан с принципом срочности платежа, так как обеспеченность платежа предполагает для соблюдения срочности платежа наличие у плательщика или его гаранта ликвидных средств, которые могут быть использованы для погашения обязательств перед получателем денежных средств. В зависимости от характера ликвидных средств различают оперативную и перспективную обеспеченность платежа. • Оперативная обеспеченность определяет наличие у плательщика или его гаранта достаточной для платежа суммы ликвидных средств первого класса (денежных средств долгосрочного, среднесрочного и краткосрочного характера). • Перспективная обеспеченность платежей предполагает оценку платежеспособности и кредитоспособности на стадии установления хозяйственных связей (предоставления информации о платежеспособности, кредитоспособности плательщиков). Принцип обеспеченности платежей создает гарантию платежа, укрепляет платежную дисциплину. Операции по безналичным расчетам отражаются на расчетных, текущих и иных счетах, открываемых банками своим клиентам после представления соответствующих документов. Каждое предприятие, организация могут иметь в банке только один основной счет - расчетный или текущий. Расчетные счета открываются всем предприятиям независимо от формы собственности, работающим на принципах коммерческого расчета и имеющим статус юридического лица. Владелец расчетного счета имеет право распоряжаться средствами на счете. Он имеет свой отдельный баланс, выступает самостоятельным плательщиком всех причитающихся с него платежей в бюджет, самостоятельно вступает в кредитные взаимоотношения с банками. Таким образом, владелец расчетного счета имеет полную экономическую и юридическую независимость. Текущие счета в настоящее время открываются организациям и учреждениям, не занимающимся коммерческой деятельностью и не имеющим статус юридического лица. Традиционно такие счета открываются общественным организациям, учреждениям, состоящим на федеральном, республиканском и местном бюджетах. Владелец текущего счета может распоряжаться средствами на счете строго в соответствии со сметой, утвержденной вышестоящей организацией. |

||||||||||||||||||

21. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ ПЛАТЕЖНЫМИ ПОРУЧЕНИЯМИ Проводимые в банке безналичные расчеты осуществляются в определенных формах. Формы безналичных расчетов — это способы платежа и соответствующий им документооборот, устанавливающий форматы и порядок заполнения используемых расчетных документов. В современных условиях используются следующие формы безналичных расчетов: •платежными поручениями; •по аккредитиву; •чеками; •по инкассо. Реализуются эти формы путем использования соответствующих расчетных документов, которые могут быть представлены в банк в течение 10 календарных дней, не считая дня их выписки. Действующее законодательство предусматривает принятие к исполнению расчетных документов независимо от их суммы, а также право плательщика на их отзыв. Платежные поручения преобладают в структуре безналичных расчетов. Платежные поручения — это форма безналичных расчетов, представляющая собой распоряжение вкладчика счета (плательщика) своему банку о переводе определенной суммы на счет получателя средств, открытый в этом или другом банке. При расчетах платежными поручениями банк обязуется по поручению плательщика за счет средств, находящихся на его счетах, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета. Схема расчетов платежными поручениями: 1. покупатель (плательщик денежных средств) предоставляет в банк платежное поручение в четырех (или пяти) экземплярах и получает назад четвертый экземпляр в качестве расписки банка; 2. банк, обслуживающий покупателя, на основании первого экземпляра платежного поручения списывает денежные средства со счета покупателя; 3. банк, обслуживающий покупателя, направляет в банк, обслуживающий продавца, два экземпляра платежного поручения и денежные средства; 4. банк, обслуживающий продавца, используя второй экземпляр платежного поручения, зачисляет денежные средства на счет продавца (получателя денежных средств); 5. банки выдают своим клиентам выписки из расчетных счетов. Платежными поручениями могут производиться : 1 2) перечисления в бюджеты любого уровня и во внебюджетные фонды; 3) возврат или размещение кредитов (займов) или депозитов, уплата процентов по кредитам и/или депозитам; 4) перечисления по распоряжениям физических лиц 5) иные предусмотренные законом или договором цели. Платежи поручениями по договоренности сторон могут быть срочными, досрочными и отсроченными. 1.Срочный платеж осуществляется в следующих вариантах: •авансовый платеж; •платеж после отгрузки товара; •частичные платежи при крупных сделках. 2.Досрочный и отсроченный платежи используются в рамках договорных отношений без ущерба для финансового положения сторон. Недостатки расчетов платежными поручениями заключаются в отсутствие гарантий своевременного платежа, а достоинства — в простоте документооборота, возможности предварительной проверки качества товара, простой технике проведения расчетов, что ускоряет оборачиваемость оборотных средств. В последние 10-15 лет в основных платежных системах мира все больше применяются электронные платежи, поэтому изменения форматов платежных поручений происходят в направлении большей гибкости и меньшей формализованное. |

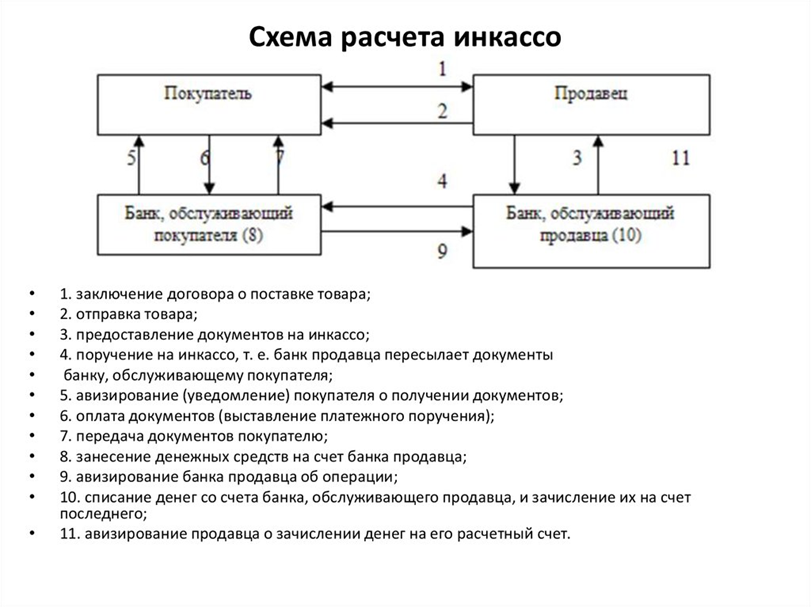

22. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ ПО ИНКАССО Расчеты по инкассо – банковская операция, осуществляя которую, банк производит действия по получению платежа от плательщика. Данная операция производится на основании расчетных документов, по поручению и за счет клиента. Основанием для проведения расчетов по инкассо являются платежные требования. Их оплата может осуществляться с акцептом, т. е. по распоряжению плательщика, но также возможны и операции в безакцептном порядке без инкассовых поручений. Взыскатель средств (получатель) предоставляет банку расчетные документы. Банк в лице ответственного исполнителя производит их проверку, после чего они направляются в банк плательщика. Там производится еще одна проверка и регистрация полученных документов. Инкассовое поручение представляет собой расчетный документ, на основании которого осуществляется списание денежных средств со счетов плательщиков в бесспорном порядке. Случаи применения инкассовых поручений: 1) случаи, установленные законодательно (в частности, взыскание денежных средств выполняющими контрольные функции органами); 2) взыскание денежных средств по исполнительным документам; 3) плательщик предоставил обслуживающему его банку право безакцептного списания средств со своего счета. При бесспорном списании средств в инкассовом поручении обязательно указываются основания этой операции (например, ссылка на соответствующий закон).

|

||||||||||||||||||

23. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ АККРЕДИТИВАМИ Аккредитив — это поручение банка покупателя (банк-эмитент) банку поставщика об оплате поставщику товаров и услуг на условиях, предусмотренных в аккредитивном заявлении покупателя против представленных поставщиком соответствующих документов, подтверждающих поставку товара согласно контракту. Аккредитив используется в случае, если покупатель и продавец товара удалены друг от друга или нуждаются в надежном посреднике для совершения сделки, поскольку имеют небольшой опыт сотрудничества. В такой ситуации, аккредитив обеспечивает контрагентам: - гибкие условия платежа; - правовую надежность; - получение краткосрочного кредитования. Расчеты по аккредитиву являются одной из наиболее часто используемых во внешнеэкономических контрактах форм оплаты товара (работ, услуг). При расчетах по аккредитиву банк, действующий по поручению плательщика и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель. Для расчетов по аккредитиву характерно, что снятие денег со счета плательщика происходит параллельно отправке товаров в его адрес. Это отличает аккредитивную форму от других форм расчетов, в частности от расчетов по инкассо. Платежи производятся банком плательщика (получателя товара) в соответствии с его поручением и за счет его средств или полученного им кредита против названных в аккредитивном поручении документов и при соблюдении других условий поручения, которые банк доводит до сведения стороны, уполномоченной на получение платежа. При этом деньги, числящиеся на аккредитиве, продолжают принадлежать получателю товаров и снимаются с аккредитива лишь после того, как продавец отправит указанные товары и представит в банк соответствующие документы. Итак, использование в расчетах аккредитива наиболее выгодно продавцу, который получает безусловную гарантию платежа до начала отгрузки товара. При этом получение платежа по аккредитиву (при условии выполнения продавцом условий аккредитива и представления в банк указанных в нем документов) не связано с согласием покупателя на оплату. Однако для продавцов аккредитив является наиболее сложной формой расчетов: получение платежа с аккредитива связано с точным соблюдением его условий, правильным оформлением и своевременным представлением в банк документов, указанных в аккредитиве. Контролируя соблюдение условий аккредитива и представленные документы, банки защищают интересы покупателя, действуя на основе его инструкций. Недостатком аккредитивной формы расчетов является сложный документооборот и задержки в движении документов, связанные с контролем документов в банках и их пересылкой между банками. С практической точки зрения, все аккредитивы делятся на две большие группы: - денежные аккредитивы - товарные аккредитивы. Денежный аккредитив — это именной документ, выданный банком лицу, внесшему определенную сумму для получения ее в другом банке, городе или стране в течение определенного срока. Товарный аккредитив — это поручение банка, обслуживающего покупателя, банку поставщика произвести оплату счетов поставщика за отгруженные товарно-материальные ценности на условиях, предусмотренных покупателем и указанных в аккредитиве. Кроме того, аккредитивы делятся на отзывные и безотзывные, а так же на подтвержденные и неподтвержденные. Отзывной аккредитив - это такой аккредитив, который может быть аннулирован как открывшим его банком, так и покупателем в период действия аккредитива. Безотзывный аккредитив - это такой аккредитив, который не может быть аннулирован в период его действия без согласия поставщика. Подтвержденный аккредитив содержит подтверждение первоклассного банка, что равноценно дополнительной гарантии оплаты поставщику отгруженных товаров. Неподтвержденный аккредитив не содержит гарантий первоклассного банка. Первоклассный банк - финансово-кредитное учреждение, имеющее большой уставной капитал, отличающееся особой надежностью и пользующееся доверием кредиторов внутри государства и на межбанковском рынке. |

24. БЕЗНАЛИЧНЫЕ ФОРМЫ РАСЧЕТОВ. РАСЧЕТЫ ЧЕКАМИ Чеки используются на основании договоров о расчетах чеками, заключаемых между кредитными организациями и клиентами, межбанковских соглашений о расчетах чеками, а также правил проведения операций с чеками, разрабатываемых кредитными организациями. Чек оплачивается плательщиком за счет денежных средств чекодателя. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Чек действителен к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня его выписки. Чеки кредитных организаций могут использоваться клиентами кредитной организации, выпускающей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений. Чеки, выпускаемые кредитными организациями, не применяются для расчетов через подразделения расчетной сети Банка России. При расчетах чеками клиент получает в банке чековую книжку с указанием суммы, депонируемой банком, в пределах которой он может выписывать чеки (лимитированную чековую книжку). Сумма чековой книжки может и не депонироваться на отдельном депозитном счете. Наиболее простая схема, отражающая последовательность операций и документооборот с использованием чека из лимитированной чековой книжки, представлена на рис.1. 1 2 - передача платежного поручения о списании средств с расчетного счета и зачислении их на депозит; 3 - депонирование средств в банке; 4 - выдача чековой книжки чекодателю (лимитированной); 5 - отгрузка товаров и/или оказание услуг; 6 - оплата товаров и/или оказанных услуг чеком; 7 - предоставление в банк реестра чеков для оплаты; 8 - предъявление требования на оплату; 9 - перечисление средств в банк чекодержателя; 10 - зачисление средств с предоставлением выписки со счета Чеки являются удобной формой безналичных расчетов, так как позволяют минимизировать риски, связанные с налично-денежным обращением. Для клиентов чек удобен тем, что они в любое время могут выдать его вместо уплаты денег. Расчеты чеками предпочтительнее по сравнению с наличными деньгами, так как плательщику не надо нести расходы по транспортировке и охране денежных средств. В случаях, когда покупатель и продавец находятся в разных городах или регионах, расчеты чеками также имеют свое преимущество, так как покупатель на месте может выписать чек на необходимую сумму. В сфере денежных расчетов чековое обращение имеет множество преимуществ, поэтому его применение расширяется практически во всех странах. Использование чеков заменяет налично-денежное обращение, что обусловливает экономию на расходах по выпуску и обращению наличных денежных знаков и позволяет привлечь денежные средства в реальный сектор экономики. Однако чекам присущи и некоторые недостатки. Основной риск, который несет чекодержатель, - это риск подделки чека. Также к недостаткам чеков можно отнести риск невыплаты денежных средств по чеку по причине отсутствия денежных средств на расчетном счете чекодателя. В настоящее время в РФ расчеты чеками как форма безналичных расчетов не получила широкого распространения по сравнению с другими странами. Среди крупнейших банков РФ можно выделить Сбербанк России, предлагающий своим клиентам расчетные чеки, которые удостоверяют право клиента на получение рублевой денежной наличности в любом структурном подразделении Сбербанка России. |

||||||||||||||||||

25. ПЛАСТИКОВЫЕ КАРТОЧКИ: ПОНЯТИЕ И КЛАССИФИКАЦИЯ Пластиковая банковская карта – это персонифицированный платежный инструмент, предоставляющий пользующемуся карточкой лицу возможность безналичной оплаты товаров и/или услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Прием карточки к оплате и выдача наличных по ней осуществляются на предприятиях торговли/сервиса и в банках, входящих в платежную систему, осуществляющую обслуживание карточки. Существует ряд международных стандартов, определяющих практически все свойства карточек, начиная от физических свойств пластика, размеров карточки и заканчивая содержанием информации, размещаемой на карточке. В процессе подготовки к выпуску карточка претерпевает графическую (понимают нанесение полиграфическим способом на карточку логотипа финансового института – эмитента, чаще же – нанесение с помощью специальных принтеров персональной информации о держателе), физическую (служит для нанесения на карту персональных данных: номера карточки, фамилии и имени владельца, срока действия карты и доп. информации) и электрическую персонализации. Персонализация карты позволяет идентифицировать карточку и ее держателя, а также осуществить проверку платежеспособности карточки при приеме ее к оплате или выдаче наличных денег. Доступ к записанным данным защищается кодированным паролем (или РIN-кодом).Существуют различные признаки, по которым можно классифицировать банковские карты. 1. На основании механизма расчетов: Двусторонние системы - на базе двусторонних соглашений между участниками расчетов, при которых владельцы карт могут использовать их для покупки товаров в замкнутых сетях, контролируемых эмитентом карт (универмаги, бензоколонки и т. д.); Многосторонние системы - предоставляют владельцам карт возможность покупать товары в кредит у различных торговцев и организаций сервиса. 2. По виду проводимых расчетов: Кредитные карты - связаны с открытием кредитной линии в банке, что дает возможность владельцу пользоваться кредитом. Владельцу кредитной карты открывается специальный карточный счет и устанавливается лимит кредитования по ссудному счету на весь срок действия карты, а также разовый лимит на сумму одной покупки; Дебетовые карты - предназначены для получения наличных в банковских автоматах или для оплаты товаров с расчетом через электронные терминалы. Они не позволяют оплачивать покупки при отсутствии денег на счете, за исключением дебетовых карт с овердрафтом (позволяют клиенту совершать покупки, пользоваться уникальными услугами банка и получить заем при недостатке личных денег на карт. счету); Предоплаченная карта – это платежный инструмент, который предусматривает возможность расходных операций только в пределах определенного наперед оплаченного лимита. Выпускать предоплаченные карты могут также и небанковские организации. Их номинал может выражаться не только в денежных единицах, но и в бонусных баллах, минутах, литрах (например, для автозаправок) и т.д.; Виртуальная карта - является дебетовой, но расплачиваться при помощи такой карты можно только через Интернет. 3. По категории клиентуры, на которую ориентируется эмитент. Обычные карты предназначены для рядового клиента. Это Visa Classic, MasterCard Mass. Серебряная карта (Silver, Business) называется бизнес-картой и предназначена для частных лиц, для сотрудников компаний, уполномоченных расходовать в тех или иных пределах средства своей компании. Золотая карта (Gold) предназначена для наиболее состоятельных богатых клиентов. Элитные банковские пластиковые карты, их отличительной особенностью является очень высокая стоимость обслуживания и большой набор привилегий для держателя карт. (Например, VISA Platinum Black, MasterCard Black Edition, Visa Infinite и др.). 4. По характеру использования: Индивидуальная карта, выдаваемая отдельным клиентам банка; Семейная карта, выдаваемая членам семьи лица, заключившего контракт, который несет ответственность по счету; Корпоративная карта, которая выдается юридическому лицу. На основе этой карты могут выдаваться индивидуальные карты избранным лицам (руководителям, главному бухгалтеру или ценным сотрудникам). Им открываются персональные счета, привязанные к корпоративному карточному счету. Ответственность перед банком по корпоративному счету имеет организация. 5. По территориальной принадлежности: Международные, действующие в большинстве стран; Национальные, действующие в пределах какого-либо государства и, в некоторых случаях, за его пределами; Локальные, используемые на части территории государства; |