КФП Комплект заочное-2013 (1) / Хрестоматии / Щербаков В.А., ПриходькоЕ.А. Кр ФП / ГЛАВА 10

.docГЛАВА 10

ПОЛИТИКА ОБЕСПЕЧЕНИЯ КРЕДИТОСПОСОБНОСТИ ОРГАНИЗАЦИИ

10.1. Сущность и ключевые показатели

Кредитоспособность — это система условий, определяющих способность организации привлекать заемный капитал и возвращать его в полном объеме в предусмотренные сроки. Оценка кредитоспособности осуществляется с учетом следующих основных условий:

-

структуры используемого капитала и финансовой устойчивости;

-

оценки производимой продукции с точки зрения спроса на нее при сложившихся рыночных условиях;

-

ликвидности активов организации.

Уровень кредитоспособности организации находится в прямой зависимости от уровня платежеспособности и финансовой устойчивости. Однако кредитоспособность оценивается более широким кругом показателей, чем платежеспособность или финансовая устойчивость.

Поскольку речь идет о возможности и необходимости для организации использовать платные заемные источники финансирования, нельзя ограничиваться лишь оценкой балансовых данных, сопоставлением структуры активов и пассивов. Необходимо, кроме того, оценить рентабельность активов и пассивов, их оборачиваемость, а это означает, что выручка от продаж и рентабельность продаж являются исходными данными для оценки кредитоспособности.

Привлечение платных заемных источников финансирования целесообразно с финансовой точки зрения лишь в случае, если целью такого привлечения является улучшение финансовых показателей, в том числе обеспечение условий для погашения кредитов и выплаты процентов. Иными словами, результатом привлечения кредита должно быть увеличение стоимости активов, приводящее к росту выручки и прибыли от продаж, причем в такой степени, чтобы обеспечить не только погашение долга, но и рост чистой прибыли.

Кроме того, привлечение дополнительных заемных источников финансирования не должно приводить к тому, чтобы платежеспособность или финансовая устойчивость оказались на уровне ниже необходимого для данной организации (здесь речь идет о краткосрочном кредите).

141

Принимая во внимание вышесказанное, отметим, что для оценки кредитоспособности необходим определенный круг показателей, отвечающих на все эти вопросы. Показателя, входящие в первую группу, характеризуют структуру баланса организации, поэтому близки по смыслу к ранее рассмотренным показателям платежеспособности и финансовой устойчивости.

-

Отношение ликвидных активов к краткосрочной задолженности. Мы уже пользовались этим показателем ранее под названием «реальный коэффициент общей ликвидности» (см. гл. 3). Он отражает действительный уровень платежеспособности организации и базируется не на балансовых данных об оборотных активах, а на данных, оценивающих реальные возможности превращения запасов и дебиторской задолженности в денежные средства.

-

Отношение краткосрочной задолженности к собственному капиталу. Это один из показателей финансовой устойчивости в несколько видоизмененной форме. Определив нормальное значение показателя, соответствующее структуре активов организации, можно оценить и фактическое его значение, отражающее степень зависимости организации от краткосрочных заемных источников финансирования.

-

Отношение основных средств к стоимости активов. Основные средства — главная часть производственного потенциала, решающий фактор формирования того или иного объема производства и выручки от продаж. С другой стороны, высокая доля основных средств в стоимости активов — фактор, снижающий мобильность имущества и требующий больших затрат собственного капитала на его финансирование.

Следовательно, этот показатель можно оценивать лишь в сопоставлении с другим, оценивающим состояние собственных оборотных средств организации.

4. Отношение запасов к собственным оборотным средствам. В составе показателей финансовой устойчивости мы рассматривали сущность и нормальное значение этого показателя. Если он равен единице, то высокое отношение основных средств к стоимости активов — лишь отражение профиля деятельности организации.

Вторая группа показателей имеет целью оценить оборачиваемость отдельных элементов активов и пассивов, наиболее важных при оценке кредитоспособности.

1. Отношение выручки от продаж к собственному капиталу. Это показатель числа оборотов собственного капитала за период, в течение которого формируется выручка от продаж. Оборачиваемость собственного капитала характеризует эффективность его использования: чем меньший собственный капитал участвует в осуществлении кругооборота, обеспечивающего данную выручку от продаж, тем рациональнее

142

организация использует собственные источники финансирования. Это аргумент в пользу того, что заемные источники финансирования тоже будут использоваться эффективно. Однако все сказанное верно только при условии, когда соотношение краткосрочной задолженности и собственного капитала отвечает требованиям необходимого уровня платежеспособности.

-

Отношение выручки от продаж к дебиторской задолженности. Это показатель оборачиваемости дебиторской задолженности. Чем больше число ее оборотов, тем быстрее она превращается в денежные средства, т.е. тем выше ее ликвидность. Исходя из оборачиваемости дебиторской задолженности можно рассчитать, какая часть выручки и прибыли от продаж соответствует поступившим денежным средствам. Но в расчет дебиторской задолженности целесообразно включать не всю ее балансовую величину, а лишь ту часть, которая относится к выручке данного периода (т.е. долги покупателей без учета сформировавшихся до начала периода).

-

Отношение выручки от продаж к собственным оборотным средствам. Показатель отражает оборачиваемость мобильной части собственного капитала. Его нельзя оценивать изолированно от отношения необходимых запасов к собственным оборотным средствам, так как высокая оборачиваемость собственных оборотных средств может быть следствием их недостаточности для финансирования необходимых запасов.

-

Отношение выручки от продаж к запасам. Этот показатель близок к показателю оборачиваемости запасов, однако не тождествен ему. Вообще для целей оценки оборачиваемости запасов надо принимать в расчет не всю выручку, а лишь материальные затраты в составе выручки. Но в данном случае показатель несет другую информационную нагрузку — он дополняет предыдущий показатель.

Третья группа показателей представляет собой итоговую оценку уровня кредитоспособности организации, так как они рассчитываются на основе прибыли от продаж.

-

Рентабельность собственного капитала, т.е. отношение прибыли от продаж к стоимости собственного капитала. Уровень данного показателя определяет целесообразность использования платных заемных источников финансирования: если ставка процента за кредит выше рентабельности собственного капитала, использование кредита нецелесообразно, так как приведет к снижению прибыли и ухудшению других финансовых показателей.

-

Рентабельность собственного капитала, т.е. отношение прибыли от продаж к выручке. От этого показателя зависит уровень предыдущего.

143

Все названные показатели, используемые для оценки кредитоспособности организации, интересны в динамике: их уровень до пользования кредитами сопоставляется с уровнем, формирующимся при условии привлечения кредитов в состав источников финансирования.

Нетрудно заметить, что большинство показателей находятся в функциональной или логической взаимозависимости; одни можно рассматривать как факторы формирования других. Однако это не снижает значение показателей-факторов, поскольку они позволяют конкретизировать основные показатели. Назовем последние ключевыми.

Ключевые показатели кредитоспособности должны непосредственно отражать следующие стороны деятельности организации:

-

эффективность использования собственного капитала;

-

обеспеченность имеющихся заемных источников финансирования ликвидными активами;

-

достаточность собственных источников финансирования для покрытия внеоборотных активов и важнейших элементов оборотных активов до привлечения кредита.

Данную информацию можно получить с помощью следующих показателей:

-

отношение прибыли от продаж к собственному капиталу;

-

отношение ликвидных активов к краткосрочной задолженности;

-

отношение собственных оборотных средств к запасам.

Все остальные показатели участвуют в формировании названных ключевых, либо необходимы как дополнительные при оценке ключевых.

Введем условные обозначения для рассмотрения зависимостей между показателями:

В — выручка от продаж;

П — прибыль от продаж;

Кс — собственный капитал;

Со —собственные оборотные средства;

Кд —краткосрочная задолженность;

Д3—дебиторская задолженность;

36 — запасы балансовые;

Ал—ликвидные активы.

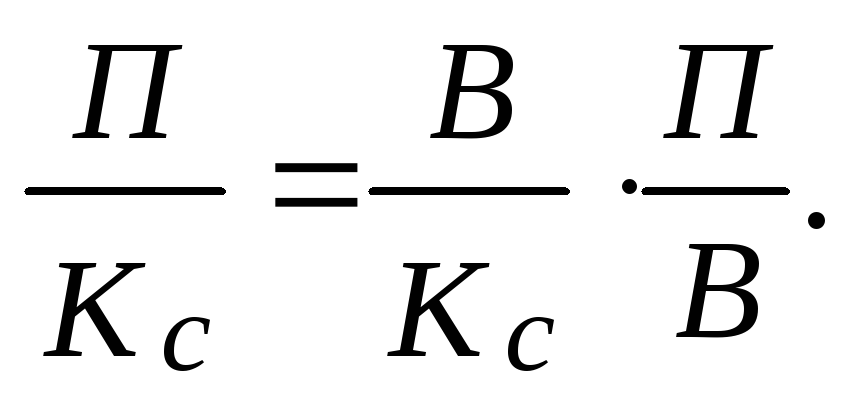

Взаимосвязь первого ключевого показателя с другими показателями кредитоспособности:

(10.1)

(10.1)

Взаимосвязь второго ключевого показателя с другими отсутствует: этот показатель (Ал : Кд) играет самостоятельную роль и является

144

условием возможности или невозможности привлечения организацией дополнительных заемных источников финансирования.

Отношение краткосрочной задолженности к собственному капиталу (Кд : Кс) находится в логической связи с отношением ликвидных активов к краткосрочной задолженности (Ал: Кд): чем выше последний показатель, тем больше оснований для высокого уровня первого.

Отношение выручки от продаж к дебиторской задолженности (В : Д3) дополняет информацию, даваемую показателями, в расчете которых участвуют прибыль и выручка от продаж: оно характеризует скорость превращения выручки и прибыли в денежные средства, частоту погашения долгов покупателями.

Отношение основных средств к стоимости активов дополняет показатели, связанные с состоянием собственного капитала: чем больше доля основных средств в активах, тем больше доля добавочного капитала в общей величине собственного капитала.

10.2. Оценка уровня и динамики показателей кредитоспособности

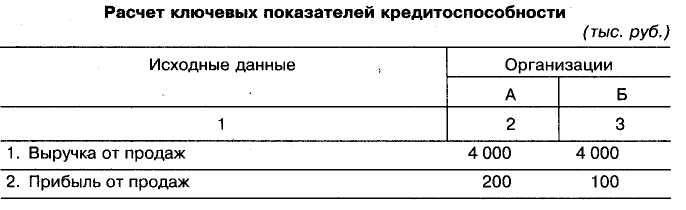

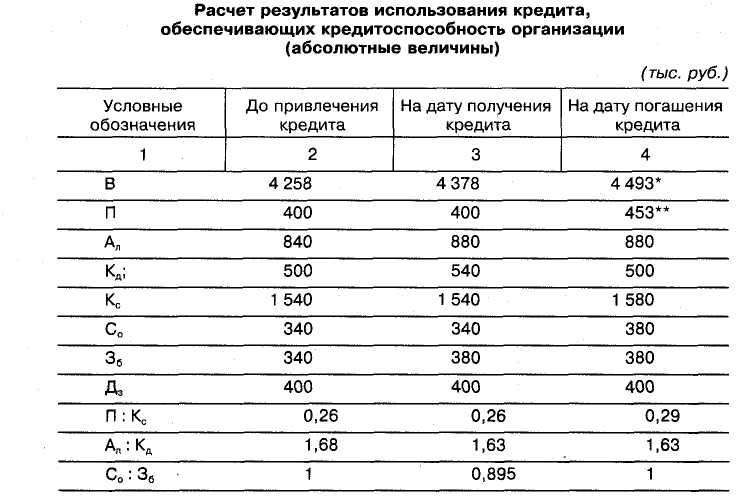

Рассмотрим сначала формирование ключевых показателей кредитоспособности под влиянием факторов, от которых зависит их уровень (табл. 10.1).

Таблица 10.1

145

Примечание: долгосрочных обязательств в составе источников финансирования организаций нет.

Организация Б может быть признана некредитоспособной, так как отношение ликвидных активов к краткосрочной задолженности находится у нее на критическом уровне — единица. Это означает, что после погашения долгов она не сможет продолжать бесперебойную деятельность. Тем более речь не может идти об увеличении краткосрочных долгов. Оценка других ключевых показателей кредитоспособности в организации Б в этих условиях не имеет смысла.

Рассмотрим подробнее показатели организации А.

Исходя

из формулы

(10.1)

![]()

Изменив процентные показатели на единицы и их доли, получаем более четкую зависимость: 0,143 = 2,8571х 0,05.

Решающим фактором формирования уровня рентабельности собственного капитала явилась его высокая оборачиваемость, обеспеченная величиной выручки от продаж.

Отношение ликвидных активов к краткосрочной задолженности выше единицы, но собственные оборотные средства не покрывают полностью балансовые запасы. Кроме того, если проценты за кредит превышают 14,3%, организация также может быть признана некредитоспособной при условии, если целью кредита не является увеличение выручки или прибыли от продаж.

146

Но допустим, что использование кредита приведет именно к увеличению выручки от продаж, а прибыль от продаж сохранится в прежних размерах. Сумма предполагаемого кредита составляет 100 тыс. руб. при 20% годовых, срок погашения — 9 месяцев, т.е. при начислении простых процентов стоимость кредита составит: 100 + 100 х 0,15 = 115 (тыс. руб.). Рентабельность собственного капитала, при прочих равных условиях снизится, так как снизится рентабельность продаж, организация — некредитоспособна. А кредитоспособной она может стать при условии, что рентабельность собственного капитала в результате использования кредита превысит 15%. Это возможно только при соответствующем увеличении либо выручки, либо прибыли от продаж, либо и того и другого одновременно. При росте выручки от продаж на 10% необходимая рентабельность продаж должна быть равна (исходя из формулы (10.1):

0,16=![]()

где х — необходимая рентабельность продаж в долях единицы.

Отсюда, х = 5,1%.

Сумма прибыли от продаж должна соответственно составить: 4400 х 0,051 = 224,4 тыс. руб.

Одновременно увеличатся запасы, связанные с ростом натурального объема продаж. Если собственные оборотные средства сохранятся в прежних размерах, их отношение к запасам станет еще ниже.

Кроме того, вырастет краткосрочная задолженность, отношение ликвидных активов к краткосрочной задолженности будет находиться одновременно под влиянием увеличения ликвидных активов и роста краткосрочных долгов. Однако последний возможен лишь в пределах, допускаемых необходимым уровнем ключевых показателей кредитоспособности.

Рост выручки от продаж предполагается не за счет повышения цен на продаваемую продукцию или повышения цен, но только на базе улучшения потребительских качеств продукции, а за счет:

-

увеличения стоимостного объема балансовых запасов;

-

соответствующего увеличения источников финансирования, собственных или заемных;

-

выбора между собственными и заемными источниками финансирования, который производится в зависимости от уровня ключевых показателей кредитоспособности.

По расчету балансовые запасы, а вместе с ними и ликвидные активы, должны увеличиться на 40 тыс. руб. На эту сумму должны увеличиться источники финансирования. Допустим, это будет рост заемных источников. Тогда собственный капитал и собственные оборотные сред-

147

ства останутся в прежних размерах, а краткосрочная задолженность составит: 600 + 40 = 640 тыс. руб.

Отношение ликвидных активов к краткосрочной задолженности (Ал : Кд) будет равно: 840 : 640 = 1,3, т.е. практически сохранится на прежнем уровне; отношение собственных оборотных средств к запасам (Со: Зб) : 200 : 340 = 0,59, т.е. ниже фактического уровня, отраженного в стр. 9 гр. 3 табл. 10.1.

Таким образом, на самом деле собственные оборотные средства, а вместе с ними и весь собственный капитал надо увеличивать на 140 тыс. руб., а краткосрочные долги снижать на 100 тыс. руб. по сравнению с данными табл. 10.1. Источником покрытия прироста запасов в связи с этим должны стать не заемные, а собственные источники финансирования.

При таких условиях Ал : Кд - 840к 500 - 1,68, а необходимый уровень платежеспособности, если все балансовые запасы считать необходимыми, равен: (340 + 500) : 500 = 1,68. Этот ключевой коэффициент находится на необходимом уровне. Отношение собственных оборотных средств к запасам равно единице, т.е. и этот ключевой коэффициент отвечает требованиям кредитоспособности.

Все это возможно при условии, что нераспределенная прибыль организации, которую можно направить на увеличение собственного капитала, вырастет не менее чем на 140 тыс. руб. Если не принимать во внимание другие доходы и расходы, формирующие прибыль до налогообложения, то прибыль от продаж при 24%-ной ставке налога должна увеличиться на: [140 : (1 - 0,24) =- 140 : (0,76)] - 184,21 тыс. руб., т.е. почти удвоиться по сравнению с имеющейся.

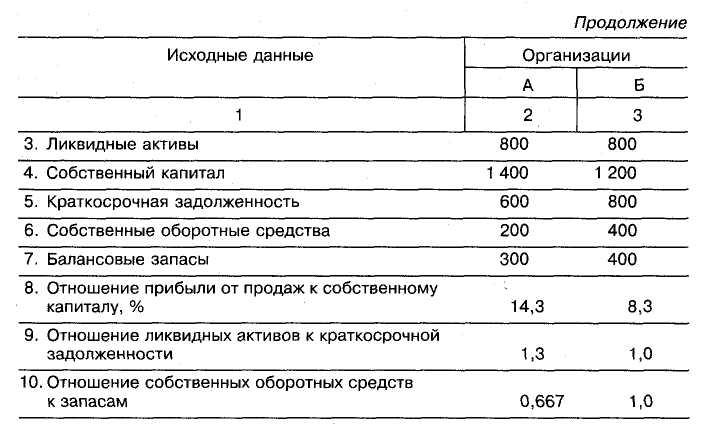

Таким образом, при необходимости привлечения краткосрочного кредита под 30% годовых в сумме 40 тыс. руб. с погашением его в конце года надо определить, при каких результатах от использования кредита организация будет способна погасить основной долг и проценты по нему, обеспечив одновременно нормальный уровень ключевых показателей кредитоспособности. Используя уже имеющиеся данные, определим, какие результаты от использования кредита обеспечат кредитоспособность организации (табл. 10.2).

При условиях, отраженных в гр. 5 табл. 10.2, организация кредитоспособна. Использовав краткосрочный кредит, она получает денежные средства для своевременного погашения основной суммы и процентов и необходимый уровень ключевых показателей кредитоспособности.

Рентабельность собственного капитала на уровне 26% формируется при рентабельности продаж 9,4% и оборачиваемости капитала в 2,76 раза:

42 577,78 : 1540 х 400 : 42 577,78 = 0,26 = 26(%).

148

Ситуация, показанная в табл. 10.2, предполагает использование кредита таким образом, чтобы дополнительная прибыль дала возможность довести ключевые показатели кредитоспособности до необходимого уровня.

Таблица 10.2

П римечание

к таблице 10.2

римечание

к таблице 10.2

Расчет необходимой выручки и прибыли от продаж в результате использования кредита:

-

для обеспечения необходимого увеличения собственных оборотных средств на 140 тыс. руб. прибыль от продаж должна увеличиться на 184,21 тыс. руб. (расчет сделан выше);

-

для обеспечения погашения кредита с процентами дополнительная сумма денежных средств, поступающих в форме выручки от продаж, должна составить 52 тыс. руб. (при простых процентах за банковский

149

кредит). Но 10% выручки на момент погашения кредита не будет в составе денежного потока, а останется в форме дебиторской задолженности. Дебиторская задолженность делает 10 оборотов за год (В : Д3 = 10). Следовательно, чтобы погасить в срок кредит в сумме 52 тыс. руб., в составе выручки от продаж должна быть дополнительная сумма, равная 57,78 тыс. руб. (52 : 0,9).

Таким образом, выручка от продаж должна составить не менее 4257,78 тыс. руб. (4000 + 200 + 57,78).

Рассмотрим теперь организацию, которая является кредитоспособной до получения кредита. Кредит предполагается использовать для увеличения натурального объема продаж, которое вызовет необходимость в приросте запасов на 40 тыс. руб. Условия кредитования те же: кредит в 40 тыс. руб. берется на год под 30% годовых с выплатой в конце года. Возьмем в качестве стартовых показатели гр. 5 табл. 10.2 и рассчитаем, какие требования к эффективности использования кредита предъявляются в этом случае (табл. 10.3).

Таблица 10.3

4378 + 57 + 52 : 0,9 = 4378 + 57 + 58 = 4493 тыс. руб.; 400 : 4378 = 0,09;

40 : 0,76 = 52,6; 400 + 52,6 = 453.

150

Если сравнить данные гр. 5 табл. 10.2 и гр. 5 табл. 10.3, можно сделать следующие выводы:

-

если до получения кредита организация была некредитоспособна и получила кредит при условии обоснования восстановления кредитоспособности именно в результате его использования, кредит должен обеспечить значительный рост выручки и прибыли от продаж. В ситуации, отраженной в табл. 10.2 условием обеспечения необходимого уровня ключевых показателей кредитоспособности является прирост выручки от продаж почти на 9,5%, прибыли от продаж — почти в 2 раза;

-

если до получения кредита организация уже была кредитоспособной, то условия сохранения кредитоспособности предполагают значительно меньшее увеличение выручки и прибыли от продаж. Выручка в ситуации, отраженной в табл. 10.3 должна увеличиться лишь на 2,6%, а прибыль от продаж - на 13,3% (4493 : 4378 х 100% = 102,6%; 453: 400 х 100 = 113,25%);

-

чтобы гарантии возвращения кредита были высокими, его, с точки зрения кредитора, целесообразно предоставлять организациям, имеющим достаточную кредитоспособность. Лишь в исключительных случаях цель кредита — превращение некредитоспособной организации в кредитоспособную;

-

рентабельность продаж в ситуации, отраженной в табл. 10.2 должна быть не менее 9%, а в табл. 10.3 - 10% (200: 4258 х 100% = 4,7% и 400: 4258x100% = 9,4%).

На основе проведенных расчетов можно определить, какова максимальная сумма кредита, доступная организации, с гарантированным погашением полностью и в срок в пределах возможностей увеличения выручки и прибыли от продаж с помощью использования кредита.

Введем следующие условные обозначения в дополнение к тем, которыми мы пользовались в предыдущих расчетах:

∆Дс— увеличение денежного потока в составе выручки от продаж, необходимое для

погашения кредита с процентами;

Кр — основная сумма кредита;

Пк — проценты за кредит (сумма);

∆КС — необходимый прирост собственного капитала для финансирования увеличенных запасов после погашения кредита;

∆П — необходимый прирост прибыли от продаж для обеспечения увеличения нераспределенной прибыли на сумму не менее ДКС;

∆В — необходимый прирост выручки от продаж для обеспечения роста денежного потока на сумму причитающегося к уплате кредита.

151

Чтобы организация была кредитоспособной, должны соблюдаться следующие условия:

1)

DДН

![]() КР

+ ПК; (10.5)

КР

+ ПК; (10.5)

2)

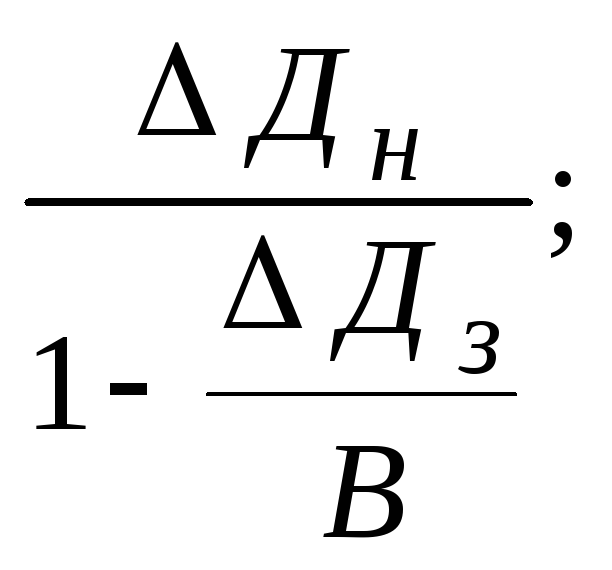

∆В =

; (10.6)

; (10.6)

3) ∆П х 0,76 > ∆КС (при ставке налога на прибыль 24%). (10.7)

При соблюдении условий формул (10.5)—(10.7) организация кредитоспособна.

При этом не надо забывать, что

∆КС = 36 - Со + Кр, (10.8)

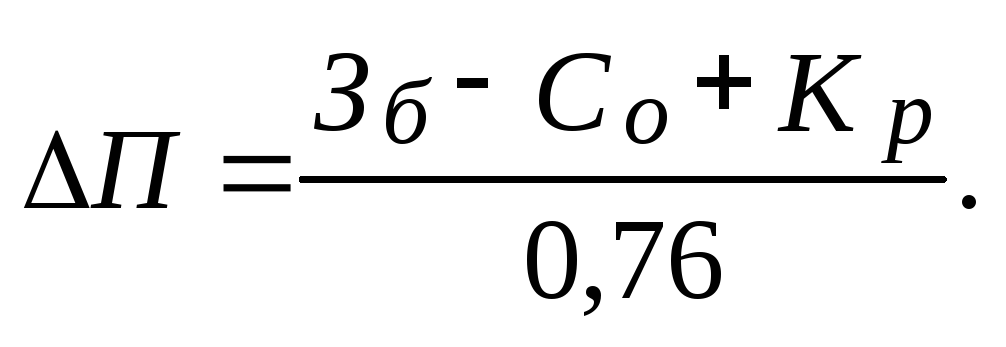

а это значит, что увеличение прибыли от продаж можно записать так:

(10.9)

(10.9)

Таким образом, в расчете кредитоспособности участвуют практически все составляющие ключевых показателей кредитоспособности, кроме отношения ликвидных активов к краткосрочной задолженности. Но поддержание и увеличение уровня этого показателя гарантируется заменой части краткосрочных заемных источников финансирования после погашения кредита на собственный капитал.

Проверим зависимость на примере.

Пример 10.1. Показатели организации за год (тыс. руб.):

-

выручка от продаж — 250 000;

-

средняя величина краткосрочной дебиторской задолженности покупателей без учета просроченной и безнадежной — 40 000;

-

прибыль от продаж — 20 000;

-

запасы - 30 000;

-

собственный капитал — 150 000;

-

собственные оборотные средства — 35 000.

Для увеличения выручки и прибыли от продаж организации необходимо увеличить запасы на 15 000 тыс. руб. Поскольку собственные оборотные средства превышают балансовые запасы, положительная разница практически является источником финансирования части дебиторской задолженности. Но кредитоспособность предполагает, что собственные оборотные средства — источник финансирования запасов. Поэтому организации нужен кредит в сумме 15 000 тыс. руб. при увеличении запасов на 15 000 тыс. руб., а ∆КС = 10 000 тыс. руб. Это возможно, если отрегулировать расчеты с дебиторами и кредиторами и обоснован-

152

но увеличить на 5 тыс. руб. кредиторскую задолженность, скорее всего поставщикам.

Следовательно, организация предполагает взять кредит сроком на 1 год под 20% годовых с погашением всей суммы, включая проценты, в конце года.

При каких условиях предприятие сможет погасить этот кредит?

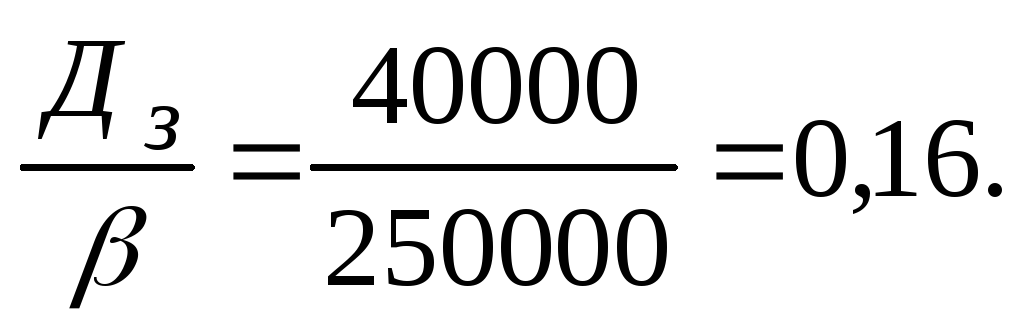

Для ответа воспользуемся формулой (10.7), предварительно рассчитав Д3: В и ∆КС:

∆КС = [30 000 - 35 000 + 15 000] = 10 000 (тыс. руб.).

При этом ∆П (10.7) должен составить:

![]()

Другая часть прироста выручки, обеспечивающая необходимый денежный поток для погашения кредита, равна в соответствии с формулами (10.6) и (10.8):

![]()

Выручка от продаж в результате использования кредита должна составить:

[250 000 + 21 429 + 13 158] = 284 587 тыс. руб., в том числе прибыль от продаж должна быть не менее: [20 000 + 13 158] = 33 158 (тыс. руб.).

До привлечения кредита рентабельность продаж была равна 8%

(20 000 : 250 000 х 100%); после использования кредита она должна составить не менее

11,65% (33 158 : 284 587 х 100%).

Рентабельность собственного капитала соответственно равна

20 000 : 150 000 х 100% = 13,3% и 33 158 : 160 000 х 100% = 20,7%.

Подчеркнем еще раз, что полностью оценить кредитоспособность организации можно лишь исходя из ее показателей в стартовом периоде и конкретных перспектив изменения выручки и прибыли от продаж, состава источников финансирования, структуры оборотных активов, оборачиваемости дебиторской и кредиторской задолженности.

Различное сочетание перечисленных и производных от них показателей может привести к разному уровню кредитоспособности.