- •Розроблення політики управління фінансовими інвестиціями підприємства

- •Характеристика фінансових інвестицій

- •Цінні папери – це грошові документи, які засвідчують право володіння або відносини позики,

- •Дивіденди (лат. dividendum —те, що підлягає поділу) — частина прибутку, яка виплачується

- •Ощадний сертифікат (депозитний сертифікат) – це письмове свідоцтво банку про депонування (депозит) грошових

- •Типи портфелів фінансових інвестицій

- •Отже, портфель фінансових інвестицій являє собою цілеспрямовано сформовану сукупність об’єктів фінансового інвестування різних

- •Залежно від типу

- •В основі портфеля зростання лежать фінансові інструменти, які забезпечують високі темпи збільшення капіталу.

- •Можна вирізнити і проміжний тип портфеля, який спрямований на отримання

- •За ступенем ризику портфелі фінансових інвестицій можна поділити на агресивні, середньоризикові та консервативні.

- •Залежно від видів фінансових інструментів, які входять до портфеля фінансових інвестицій, розрізняють комбінований

- •Портфель облігацій — портфель, який формується для забезпечення високих темпів формування поточного доходу,

- •Якщо портфель складається з певної кількості фінансових інструментів одного виду, він є недиверсифікованим.

- •Метою вкладання інвестором коштів у фінансові інструменти може бути отримання доходу або інша

- •За умовами оподаткування інвестиційного доходу вирізняють два типи портфелів — оподаткований і вільний

- •Окремо взятому типу портфеля фінансових інвестицій властиві певні принципи формування, оцінювання та управління,

- •Управління портфелем фінансових інвестицій

- •Управління інвестиційними грошовими потоками пов’язано також з постійною оперативною реструктуризацією портфеля фінансових інвестицій.

- •Теорія оперативного управління портфелем фінансових інструментів інвестування виділяє два принципових підходи до

- •Одним із методів, характерних для цього підходу до управління, є також імунізація портфеля,

- •Методичні засади управління фінансовими інвестиціями підприємства

- •На першому етапі управління фінансовими інвестиціями мета та оцінка можливостей здійснення інвестицій у

- •Третім етапом управління фінансовими інвестиціями є визначення типу управління інвестиціями у фінансові активи.

- •Досить складно визначити, який з типів портфелів фінансових інвестицій може виявитися вигіднішим в

- •На четвертому етапі розміщення капіталу можна виділити три категорії :

- •На п’ятому етапі необхідно регулярно проводити оцінку ефективності інвестицій і, у випадку виявлення

- •Таким чином, управління фінансовими інвестиціями на підприємстві є важливою складовою його інвестиційної діяльності,

- •Особливості оцінки інвестиційної якості

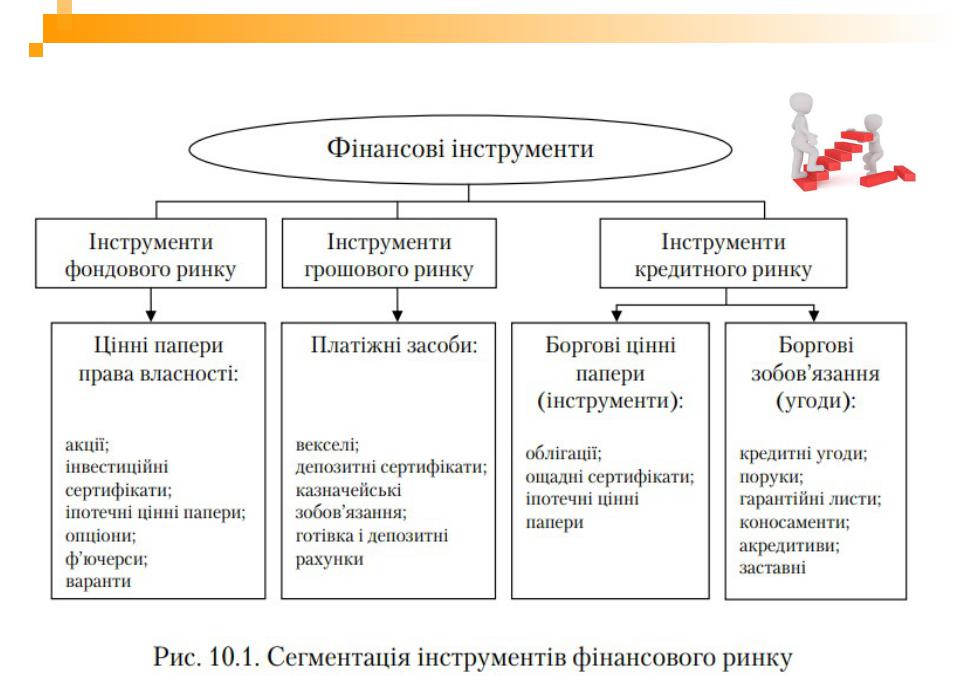

- •Сегментація інструментів фінансового ринку

- •Інструменти фінансового ринку

- •Інструменти фінансового ринку

- •Оцінка інвестиційних якостей акцій

- •Оцінка інвестиційних якостей акцій

- •Оцінка інвестиційних якостей акцій

- •Оцінка інвестиційних якостей акцій

- •Оцінка інвестиційних якостей акцій

- •Оцінка інвестиційних якостей облігацій

- •Корпоративні облігації

- •ДЯКУЮ ЗА УВАГУ!!!

Сегментація інструментів фінансового ринку

Сегментація інструментів фінансового ринку

Інструменти фінансового ринку

Фінансові інструменти в Україні поділяються на фінансові активи, фінансові зобов’язання, інструменти власного капіталу і похідні фінансові інструменти.

Оцінка доцільності інвестування в фінансові інструменти здійснюється шляхом зіставлення двох видів оцінки їх вартості: – поточної ринкової ціни (Рм), за яку його можна придбати фінансовий інструмент на ринку; – поточної внутрішньої вартості (Vt ). При цьому слід враховувати, що кожен інвестор має своє уявлення про внутрішню вартість активу залежно від необхідного для нього рівня доходності. В процесі аналізу може виникати одна з трьох ситуацій:

Інструменти фінансового ринку

Перше співвідношення говорить про те, що з позиції конкретного інвестора даний актив продається в даний момент часу за завищеною ціною, тому інвестору немає сенсу купувати його на ринку. Друге співвідношення говорить про протилежне: ціна активу занижена, а тому є сенс його купити. Відповідно до третього співвідношення поточна ціна цілком відображає внутрішню вартість активу, тому спекулятивні операції з його купівлі–продажу навряд чи доцільні.

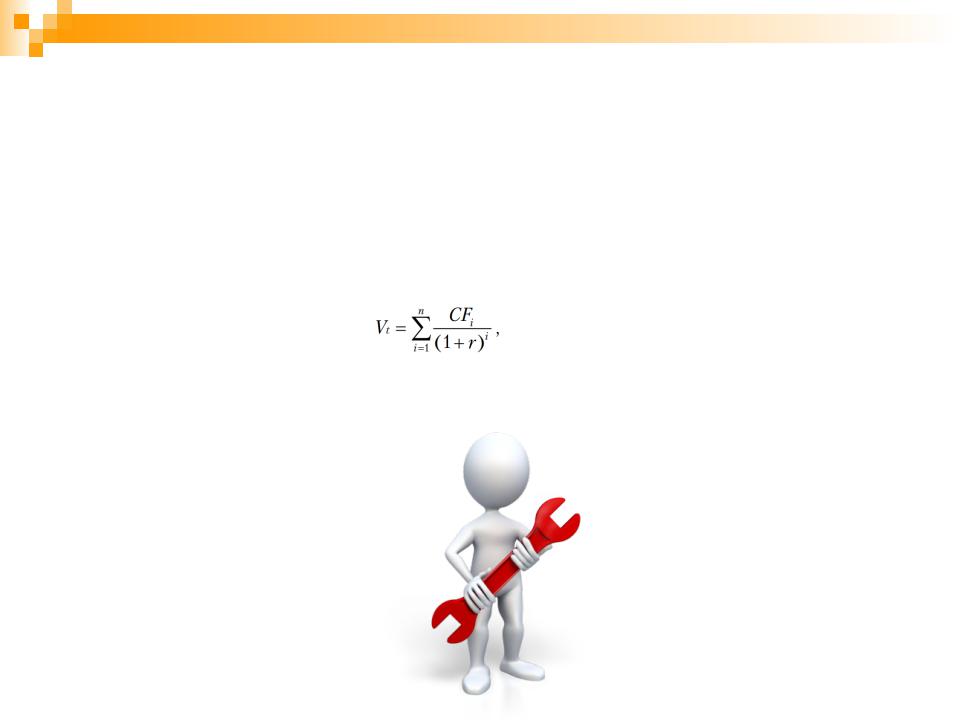

Згідно з положеннями теорії фундаментального аналізу поточна внутрішня вартість будь-якого цінного папера визначається методом капіталізації вартості та в загальному вигляді може бути розрахована за формулою:

де CFi — очікуваний грошовий потік доходів від інвестування в фінансовий інструмент в i-му періоді (як правило, році), грош. одн.; r — ставка дохідності, одн.

Оцінка інвестиційних якостей акцій

Основним об’єктом інвестування на фінансовому ринку є акції, оскільки шляхом їх розміщення формується власний капітал акціонерних товариств як новостворюваних, так і діючих.

Акція — це іменний цінний папір, який посвідчує майнові права його власника (акціонера), що стосуються акціонерного товариства, включаючи право на отримання частини прибутку акціонерного товариства у вигляді дивідендів та право на отримання частини майна акціонерного товариства у разі його ліквідації, право на управління акціонерним товариством, а також деякі немайнові права, передбачені законодавством, що регулює питання створення, функціонування та припинення діяльності акціонерних товариств.

Оцінка інвестиційних якостей акцій

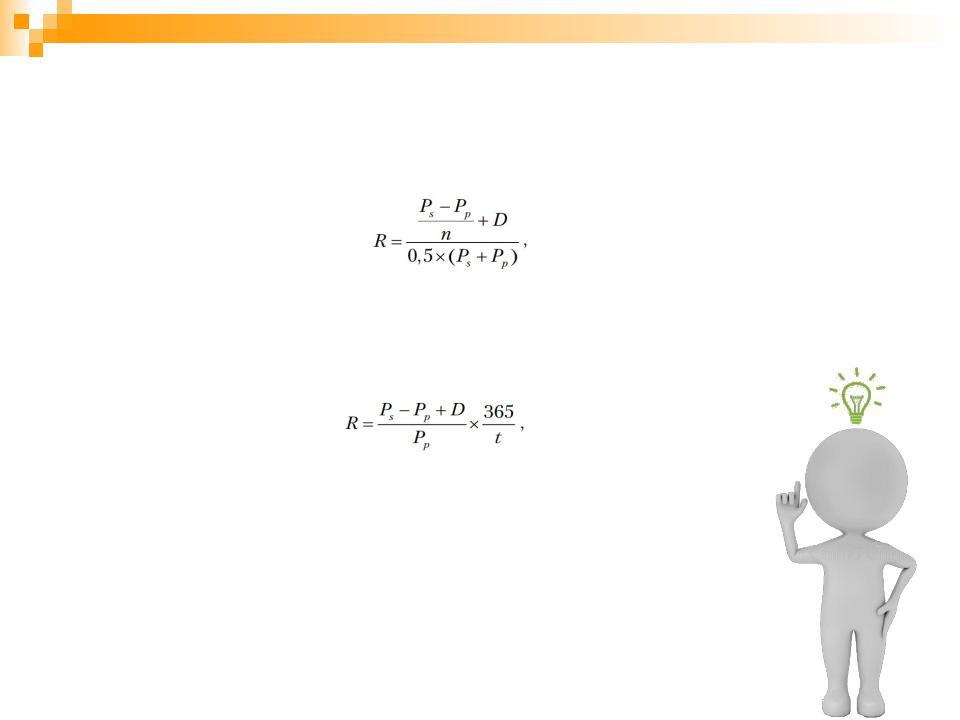

Основними джерелами формування доходів при інвестування в акції є дивіденди та підвищення ринкової ціни акції. З врахуванням цього ефективність інвестицій в акції (R) можна визначити за формулою:

де Р — зростання ринкової ціни акції, грош. одн.; Ps — ціна продажу акції, грош. одн.; Pp — ціна придбання акції, грош. одн.; D — дивіденди, отримані під час володіння акцією, грош. одн.

Дивіденд — частина чистого прибутку акціонерного товариства, що виплачується акціонеру з розрахунку на одну акцію певного типу або класу.

Оцінка інвестиційних якостей акцій

Як правило, в оцінках ефективності інвестицій в акції використовують показник середньої річної доходності, який при тривалості інвестування декілька років можна визначити за такою формулою:

n — число років від купівлі до продажу акції;

Якщо період інвестування в акції менше одного року, то доходність операції можна визначити за таким алгоритмом:

де t — число днів з моменту купівлі до продажу акції.

Оцінка інвестиційних якостей акцій

При визначенні внутрішньої вартості акцій необхідно враховувати їх тип, тобто приналежність до привілейованих або простих (звичайних), оскільки вони мають різний порядок нарахування та сплати доходів. Дивідендний дохід за звичайними акціями, на відміну від дивідендів за привілейованими, не є фіксованим та гарантованим. Дивіденди за простими акціями не нараховуються та не виплачуються, якщо поточні дивіденди за привілейованими акціями не виплачено повністю. Це зумовлює підвищення інвестиційного ризику порівняно з інвестиціями в привілейовані акції або облігації.

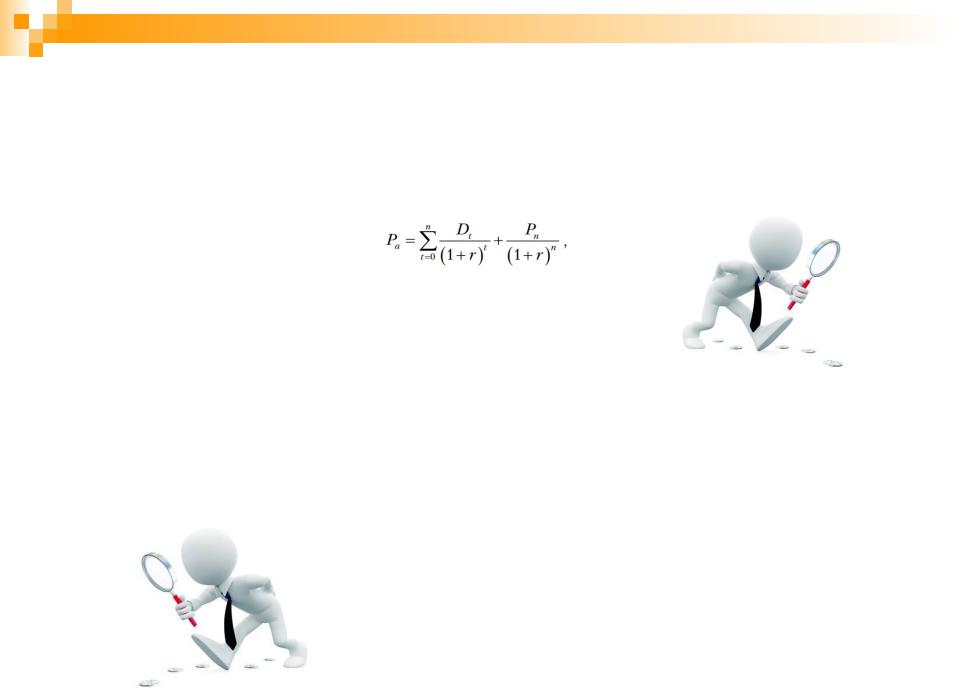

Внутрішня ціна акції (Pа ) визначається з врахуванням того, що:

строк інвестування в акції, як правило, необмежений;

очікуваний грошовий потік від інвестування у вигляді дивідендів в майбутніх періодах прогнозується з певною імовірністю. Відповідно очікуваний дохід за простими акціями може бути спрогнозований лише умовно;

крім дивідендів очікуваний грошовий потік може включати ринкову вартість акцій на час їх продажу інвестором (якщо період інвестування обмежений).

Оцінка інвестиційних якостей акцій

Ця модель вперше була розроблена Джоном Б. Вільямсом (John В. Williams) та оприлюднена в його книзі «The Theory of Investment Value» у 1938 році.

Але, якщо передбачається продаж акцій інвестора через n років, то дивідендна модель оцінки вартості акції буде трансформована у такий вигляд:

де Dt — дивіденд на одну акцію в періоді t, грош. одн.;

Pn — ціна продажу акції, грош. одн.

При цьому слід зазначити, що ціна продажу акції залежить від вартості майбутніх дивідендів після завершення періоду володіння цим цінним папером, а ціна придбання акції інвестором визначається всім потоком дивідендних доходів за необмежений час існування даного цінного паперу на ринку, починаючи з часу її купівлі.

Оцінка інвестиційних якостей облігацій

Облігація — це емісійний цінний папір, що закріплює право її утримувача на отримання від емітента облігації в передбачений нею термін її номінальної вартості і зафіксованого в ній відсотка від цієї вартості або іншого майнового еквівалента.

До основних параметрів облігації відносяться:

–номінальна ціна;

–викупна ціна, якщо вона відрізняється від номінальної;

–норма прибутковості;

–термін та періодичність виплати процентного доходу.

Корпоративні облігації

Корпоративні облігації передбачають спеціальний дисконт за ризик корпоративного дефолту, який являє собою різницю між ціною держаних облігацій (умовно без ризикових) та аналогічних їм за строками та доходністю корпоративними облігаціями. При цьому чим вище ризик дефолту, тим більшим є дисконт. Відповідно, чим вищим є ризик корпоративного дефолту, тим нижчим буде курс та ринкова вартість облігації і вищою її доходність на час погашення.