- •Формування програми реальних інвестицій підприємства

- •Основні етапи формування програми реальних інвестицій

- •Основні етапи формування програми реальних інвестицій

- •Основні етапи формування програми реальних інвестицій

- •Основні етапи формування програми реальних інвестицій

- •Основні етапи формування програми реальних інвестицій

- •Основні етапи формування програми реальних інвестицій

- •Графік інвестиційних потреб підприємства

- •Графік інвестиційних потреб підприємства

- •Графік інвестиційних потреб підприємства

- •Графік граничної вартості інвестиційного капіталу

- •Графік спряженого планування інвестиційних потреб і фінансових можливостей підприємства

- •Управління формуванням і реструктуризацією програми реальних інвестицій

- •Етапи рішень про «вихід» з інвестиційної програми

- •Оптимізація програми реальних інвестицій, етапи здійснення

- •Просторова оптимізація програми реальних інвестицій

- •Часова оптимізація програми реальних інвестицій

- •Просторово-часова оптимізація програми реальних інвестицій

- •Спосіб оптимізації програми на основі побудови графіка інвестиційних можливостей та графіка граничної вартості

- •Процес оптимізації програми реальних інвестицій

- •ДЯКУЮ ЗА УВАГУ!!!

Формування програми реальних інвестицій підприємства

Основні етапи формування програми реальних інвестицій

Процес формування політики керування реальними інвестиціями підприємства здійснюється в розрізі наступних основних етапів.

1. Аналіз стану реального інвестування в попередньому періоді. У

процесі цього аналізу оцінюється рівень інвестиційної активності підприємства в попередньому періоді і ступінь завершеності початих раніше реальних інвестиційних проектів і програм.

На першій стадії аналізу вивчається динаміка загального об’єму інвестування капіталу в приріст реальних активів, питома вага реального інвестування в загальному обсязі інвестицій підприємства в передплановому періоді.

На другій стадії аналізу розглядається ступінь реалізації окремих інвестиційних проектів і програм, рівень освоєння інвестиційних ресурсів, передбачених на ці мети, у розрізі об’єктів реального інвестування.

На третій стадії аналізу визначається рівень завершеності початих раніше реальних інвестиційних проектів і програм, уточнюється необхідний обсяг інвестиційних ресурсів для повного їхнього завершення.

Основні етапи формування програми реальних інвестицій

2.Визначення загального обсягу реального інвестування в

майбутньому періоді. Основою визначення цього показника є планований обсяг приросту основних засобів підприємства в розрізі окремих їхніх видів, а також нематеріальних і оборотних активів приріст обсягів, що забезпечує, його виробничо-комерційної діяльності. Обсяг цього приросту уточнюється з урахуванням динаміки обсягу раніше незакінченого капітального будівництва (незавершених капітальних вкладень).

3.Визначення форм реального інвестування. Ці форми визначаються виходячи з конкретних напрямків інвестиційної діяльності підприємства, що забезпечують відтворення його основних засобів і нематеріальних активів, а також розширення обсягу власних оборотних

Основні етапи формування програми реальних інвестицій

4.Пошук окремих об’єктів інвестування й оцінка їхньої відповідності напрямкам інвестиційної діяльності підприємства. У процесі реалізації цього напрямку інвестиційної політики вивчається поточне пропозиція на інвестиційному ринку; відбираються для вивчення окремі реальні інвестиційні об’єкти, що найбільше повно відповідають напрямкам інвестиційної діяльності підприємства (її галузевої і регіональної диверсифікованості); розглядаються можливості й умови придбання окремих активів (техніки, технологій і т.п.) для відновлення складу діючих їхніх видів; проводиться ретельна експертиза відібраних об’єктів інвестування.

5.Підготовка бізнес-планів реальних інвестиційних проектів. Усі форми крупно об’ємних реальних інвестицій (крім відновлення окремих видів

механізмів і устаткування в зв’язку з їхнім зносом) розглядаються як реальні інвестиційні проекти. Підготовка таких інвестиційних проектів вимагає розробки їхніх бізнес-планів у рамках самого підприємства. Для невеликих реальних інвестиційних проектів допускається розробка

короткого варіанта |

викладом тільки тих розділів, що |

прямо визначають |

здійснення). |

Основні етапи формування програми реальних інвестицій

6.Забезпечення високої ефективності реальних інвестицій. Відібрані на попередньому етапі об’єкти інвестування аналізуються з позиції їхньої економічної ефективності. При цьому для кожного об’єкта інвестування використовується конкретна методика оцінки ефективності. За результатами оцінки проводиться ранжирування окремих інвестиційних проектів за критерієм їхньої ефективності (прибутковості), за інших рівних умов відбираються для реалізації ті об’єкти реального інвестування, що забезпечують найбільшу прибутковість.

7.Забезпечення мінімізації рівня ризиків, зв’язаних з реальним інвестуванням. У процесі реалізації цього напрямку інвестиційної політики повинні бути в першу чергу ідентифіковані й оцінені ризики, властивому кожному конкретному об’єкту інвестування. За результатами оцінки проводиться ранжирування окремих об’єктів інвестування за рівнем їхніх ризиків і відбираються для реалізації ті з них, що за інших рівних умов забезпечують мінімізацію інвестиційних ризиків. Поряд з ризиками окремих об’єктів інвестування оцінюються інвестиційні ризики, зв’язані з реальним інвестуванням у цілому. Це напрямок інвестиційної діяльності зв’язано з відволіканням власного капіталу

у великих розмірах і, як правило, на тривалий період, що може привести до зниження рівня платоспроможності підприємства по поточним зобов’язаннях. Крім того, фінансування окремих інвестиційних проектів здійснюється часто за рахунок залучення значного обсягу позикового капіталу, що може привести до зниження фінансової стійкості підприємства в довгостроковому періоді. Тому в процесі формування даної інвестиційної політики варто заздалегідь прогнозувати, яке вплив інвестиційні ризики зроблять на прибутковість, платоспроможність і фінансову стійкість підприємства.

Основні етапи формування програми реальних інвестицій

8.Забезпечення ліквідності об’єктів реального інвестування. Здійснюючи реальне інвестування варто передбачати, що в силу істотних змін зовнішнього інвестиційного середовища, кон’юнктури інвестиційного чи ринку стратегії розвитку підприємства в майбутньому періоді по окремих об’єктах реального інвестування може різко знизиться очікувана прибутковість, підвищитися рівень ризиків, знизитися значення інших показників інвестиційної привабливості для підприємства. Це зажадає ухвалення рішення про своєчасний вихід ряду об’єктів реального інвестування з інвестиційної програми підприємства (шляхом їхнього продажу) і реінвестування капіталу. З цією метою по кожнім об’єкті реального інвестування повинна бути оцінений ступінь ліквідності інвестицій. За результатами оцінки проводиться ранжирування окремих реальних інвестиційних проектів за критерієм їхньої ліквідності. За інших рівних умов відбираються для реалізації ті з них, що мають найбільший потенційний рівень ліквідності.

9.Формування програми реальних інвестицій. Відібрані в процесі оцінки ефективності реальні інвестиційні проекти підлягають подальшому розгляду з позицій рівня ризиків їхньої реалізації й інших показників, зв’язаних з цілями їхнього здійснення. На основі такої всебічної оцінки з урахуванням планового обсягу інвестиційних ресурсів підприємство формує свою програму реальних інвестицій на майбутній період. Якщо ця програма сформована по визначальній пріоритетній меті (максимізація прибутковості, мінімізація інвестиційного ризику і т.п.), то необхідності в подальшій оптимізації програми реальних інвестицій не виникає. Якщо ж передбачається збалансованість окремих цілей, то портфель оптимізується по різних цільових критеріях для досягнення їхньої збалансованості, після чого приймається до безпосередньої реалізації.

Основні етапи формування програми реальних інвестицій

10.Забезпечення реалізації окремих інвестиційних проектів і інвестиційної програми. Основними документами, що забезпечують реалізацію кожного конкретного реального інвестиційного проекту, є капітальний бюджет і календарний графік реалізації інвестиційного проекту.

. Капітальний бюджет розробляється, звичайно, на період до одного року і відбиває усі витрати і надходження засобів, зв’язані з реалізацією реального проекту.

. Календарний графік реалізації інвестиційного проекту (програми) визначає базові періоди часу виконання окремих видів робіт і покладання відповідальності виконання (а відповідно і ризиків етапів робіт) на конкретних представників чи підрядчика відповідно до їх

обов’язків, викладеними в контракті на виконання

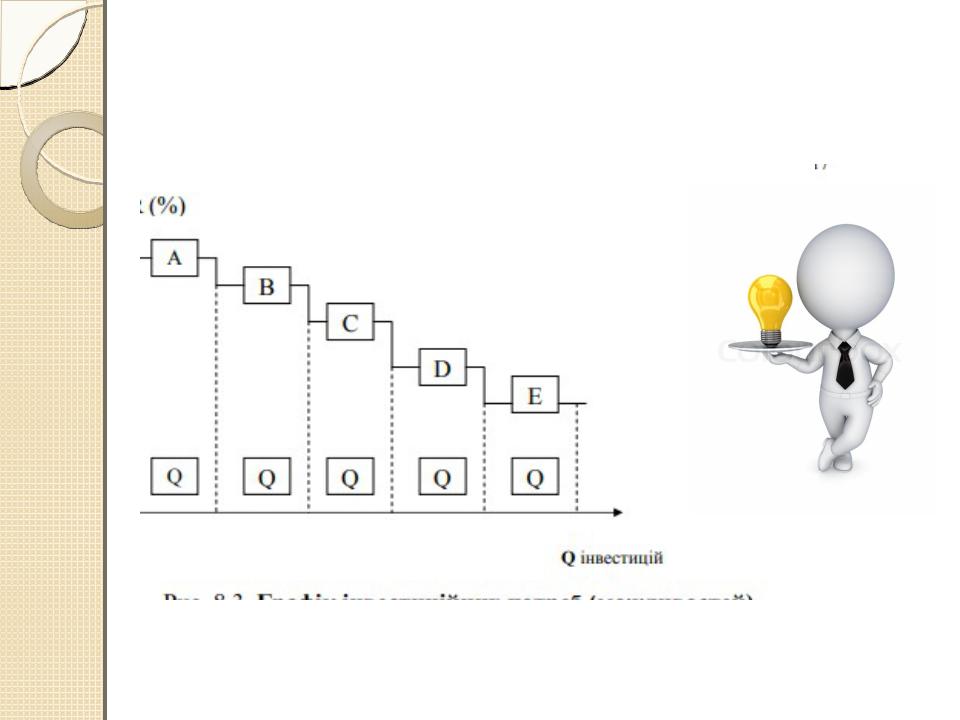

Графік інвестиційних потреб підприємства

Ранжування реальних інвестиційних проектів, відібраних на скринінговому етапі за головним критерієм відносно обсягів інвестиційних вкладень, е складовою процесу вибору проектів до програми реальних інвестицій.

Запропоновані підприємству інвестиційні проекти в незалежному сполученні ранжуються за значенням ІRR та відповідно до обсягів капіталовкладень вишиковуються на графіку, який отримав назву

графіка інвестиційних потреб (можливостей). Якщо є проекти, що взаємовиключаються, то їх розводять по різних графіках. Скільки комбінацій незалежних проектів, стільки створюється графіків.

Графік інвестиційних потреб підприємства

1.