- •Вопросы для проведения экзамена По дисциплине финансовое право

- •По уровню бюджетной системы:

- •Глава 12 «Профицит бюджета и порядок его использования» из бк рф исключена. Ранее она содержала правила использования (устранения) профицита бюджета, вытекающие из принципа сбалансированности бюджета:

- •1. По характеру возникновения:

- •2. По продолжительности:

- •3. По отношению к плану:

1. По характеру возникновения:

-

случайный (обусловлен временными разрывами в поступлении и расходовании средств);

-

действительный (объясняется невосполняемым отставанием роста доходов бюджета от роста расходов, закладывается в законе о бюджете на финансовый год в качестве предельной величины но может оказаться выше или ниже в процессе исполнения бюджета).

2. По продолжительности:

-

хронический (повторяется в бюджете из года в год, чаще всего является следствием продолжительного экономического кризиса);

-

временный (является не столь опасным для экономики и возникает в силу случайных колебаний доходов и расходов, при неумелом управлении также может перерасти в хронический).

3. По отношению к плану:

-

плановый (предусмотрен законодательным актом о бюджете);

-

внеплановый (объясняющийся непредвиденным ростом расходов или резким сокращением доходов).

Меры по управлению бюджетным дефицитом

-

Эмиссионное покрытие бюджетного дефицита.

-

Налоговое покрытие бюджетного дефицита.

-

Секвестирование бюджета.

-

Участники бюджетного процесса.

СТ 152 БК РФ

-

Стадии бюджетного процесса.

СХЕМА

-

Роль Счетной палаты в бюджетном процессе.

Счетная палата - это контролирующий орган, который:

1) имеет статус высшего контролирующего органа, уполномоченного на проведение внешнего государственного аудита;

2) подотчетен Федеральному Собранию;

3) действует на постоянной основе;

4) обладает финансовой, организационной и функциональной независимостью;

5) осуществляет свою деятельность самостоятельно.

Председатель Счетной палаты назначается на должность Государственной Думой сроком на шесть лет по представлению Президента РФ. Счетная палата выполняет свыше 25 функций. Наделение ее функциями возможно только на основании федеральных законов.

Первая и, наверное, главная ее функция - осуществление внешнего государственного финансового контроля в сфере бюджетных правоотношений. По результатам контрольных мероприятий палата направляет представления, предписания, уведомления о применении бюджетных мер принуждения, информационные письма, а также при выявлении данных, указывающих на признаки составов преступлений, передает соответствующие материалы в правоохранительные органы.

Представления содержат описание выявленных нарушений и меры, которые следует принять.

Предписания направляются в случаях, если:

- выявленные нарушения наносят ущерб государству и требуют безотлагательного пресечения;

- создаются препятствия для проведения контрольных мероприятий;

- не выполняются представления.

При неоднократном неисполнении или ненадлежащем исполнении предписаний Счетной палаты по согласованию с Государственной Думой может быть принято решение о приостановлении всех видов финансовых платежных и расчетных операций по счетам объектов аудита (контроля).

Уведомление о применении бюджетных мер принуждения направляется в адрес органа, уполномоченного применять бюджетные меры принуждения, при выявлении Счетной палатой в ходе контрольного мероприятия бюджетных нарушений.

Порядок проведения контроля регулируется стандартами внешнего государственного аудита (контроля), утверждаемыми Счетной палатой.

Есть как минимум три разновидности такого аудита:

1) финансовый аудит; 2) аудит эффективности; 3) стратегический аудит.

При первом проверяется исполнение бюджетного законодательства, при втором выясняется, насколько эффективно проверяемые использовали предоставленные им средства, а третий идет дальше, т.к. позволяет оценить реализуемость, риски и последствия результатов реализации поставленных целей.

Другие виды контроля:

1) предварительный аудит формирования федерального бюджета и бюджетов государственных внебюджетных фондов РФ;

2) анализ полноты и своевременности поступлений доходов федерального бюджета, кассового исполнения федерального бюджета в сравнении с утвержденными показателями федерального закона о федеральном бюджете, выявление отклонений и нарушений - в процессе исполнения федерального бюджета;

3) последующий контроль за исполнением федерального бюджета и бюджетов государственных внебюджетных фондов РФ.

В поле зрения Счетной палаты попадают:

1) федеральные государственные органы;

а также органы:

2) государственных внебюджетных фондов;

3) Центрального банка РФ;

4) федеральных государственных учреждений;

5) федеральных государственных унитарных предприятий;

6) государственных корпораций и государственных компаний;;

7) хозяйственных товариществ и обществ с участием РФ в их уставных (складочных) капиталах;

8) государственные органы субъектов РФ;

9) органы местного самоуправления.

Счетная палата уполномочена контролировать деятельность:

1) юридических лиц, индивидуальных предпринимателей, физических лиц, которым были предоставлены средства из федерального бюджета;

2) кредитных организаций, осуществляющих отдельные операции со средствами федерального бюджета;

3) иных организаций - по поручению Совета Федерации и Государственной Думы, Президента и Правительства РФ.

Последующий контроль исполнения федерального бюджета регламентирован Стандартом финансового контроля, утв. Коллегией Счетной палаты РФ (протокол от 12.02.2008 N 7К (584)). Предметом комплекса контрольных мероприятий является исполнение федерального закона о федеральном бюджете на отчетный финансовый год и на плановый период.

Этапы последующего контроля:

этап I - подготовка и утверждение программ комплекса контрольных мероприятий, распорядительных документов;

этап II - подготовка информации Счетной палаты на отчет Минфина России об исполнении федерального закона о федеральном бюджете на отчетный финансовый год и на плановый период;

этап III - проведение комплекса контрольных мероприятий в Минфине России, Федеральном казначействе, главных администраторах средств федерального бюджета;

этап IV - подготовка, рассмотрение и представление заключений Счетной палаты РФ по каждому главному администратору средств федерального бюджета о результатах проверки исполнения федерального закона о федеральном бюджете на отчетный финансовый год и на плановый период и бюджетной отчетности об исполнении федерального бюджета за отчетный финансовый год;

этап V - проведение проверки отчета об исполнении федерального бюджета за отчетный финансовый год, а также документов и материалов, представленных одновременно с ним;

этап VI - подготовка заключения Счетной палаты РФ на отчет об исполнении федерального бюджета за отчетный финансовый год по направлениям деятельности Счетной палаты РФ, а также предложений к сводной части заключения Счетной палаты РФ;

этап VII - подготовка проекта заключения Счетной палаты РФ на отчет об исполнении федерального бюджета за отчетный финансовый год, а также проектов представлений, информационных писем и иных документов на основе проекта заключения Счетной палаты.

-

Государственный и муниципальный финансовый контроль в бюджетном процессе.

СМОТРИ ПО БК

Контроль осуществляется на всех стадиях бюджетного процесса. Органы финансового контроля в соответствии с БК РФ входят в систему органов, обладающих бюджетными полномочиями, и таким образом являются участниками бюджетного процесса.

Полномочия органов государственного, муниципального финансового контроля определяются БК РФ, Федеральным законом «О Счетной палате Российской Федерации», законами субъектов РФ о контрольных органах, правовыми актами представительных органов местного самоуправления, а также нормативными правовыми актами органов исполнительной власти относительно органов государственного или муниципального финансового контроля соответствующих органов исполнительной власти. В БК РФ вопросам государственного и муниципального финансового контроля посвящен раздел IX.

Организация финансового контроля исходит из конституционных принципов разделения властей и бюджетного федерализма. Субъекты РФ наделены правом создавать собственные органы финансового контроля. Органы местного самоуправления также самостоятельно определяют формы и организацию контроля за финансовыми ресурсами, находящимися в их распоряжении.

Органы государственного и муниципального 4зинансового контроля, созданные соответственно законодательными (представительными) органами РФ и субъектов РФ, представительными органами местного самоуправления, осуществляют контроль за исполнением соответствующих бюджетов и бюджетов государственных внебюджетных фондов, проводят экспертизы проектов указанных бюджетов, федеральных и региональных целевых программ и иных нормативных правовых актов бюджетного законодательства РФ, субъектов РФ, актов органов местного самоуправления.

Законодательные (представительные) органы осуществляют следующие формы финансового контроля:

предварительный контроль —в ходе обсуждения и утверждения проектов законов (решений) о бюджете и иных проектов законов (решений) по бюджетно-финансовым вопросам;

текущий контроль —в ходе рассмотрения отдельных вопросов исполнения бюджетов на заседаниях комитетов, комиссий, рабочих групп законодательных (представительных) органов, представительных органов местного самоуправления в ходе парламентских слушаний и в связи с депутатскими запросами;

последующий контроль —в ходе рассмотрения и утверждения отчетов об исполнении бюджетов.

Контроль законодательных (представительных) органов, представительных органов местного самоуправления предусматривает их право на получение от органов исполнительной власти, органов местного самоуправления необходимых сопроводительных материалов при утверждении бюджета, оперативной информации в ходе его исполнения; а также право на утверждение или неутверждение отчета об исполнении бюджета. Они также уполномочены образовывать специализированные контрольные органы (Счетная палата РФ, контрольные палаты, другие органы законодательных (представительных) органов субъекте» РФ и органов местного самоуправления) для проведения внешнего аудита бюджетов и выносить оценки деятельности органов, исполняющих бюджеты.

Органы исполнительной власти и местного самоуправления обязаны предоставлять всю информацию, необходимую для осуществления парламентского контроля, законодательным (представительным) органам, представительным органам местного самоуправления в пределах их компетенции по бюджетным вопросам, установленной российским законодательством.

В последние годы в России складывается система органов внешнего (независимого) государственного финансового контроля, представленного счетными, контрольно-счетными палатами.

Счетная палата РФ является конституционный органом (ч. 5 ст. 101 Конституции РФ) и образуется в первую очередь для контроля за исполнением федерального бюджета. Вместе с тем, в соответствии с Федеральным законом «О Счетной палате Российской Федерации» она также уполномочена контролировать внебюджетные фонды, финансовую эффективность использования государственной собственности, заемные средства, обращение государственных финансов в финансово-кредитных учреждениях.

Счетная палата использует все формы контроля — предварительный, текущий и последующий, и все методы контроля — от ревизии до экономического анализа.

Аналогичные органы — палаты, комитеты, комиссии, созданы в большинстве субъектов РФ и в некоторых крупных муниципальных образованиях (например, в городах Тюмени, Екатеринбурге, Волгограде). При неоднородности организационно-правовых форм они имеют идентичные задачи и близкие по объему функции и полномочия.

Органы государственного, муниципального финансового контроля, созданные соответственно федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления, осуществляют предварительный, текущий и последующий контроль за исполнением бюджетов и бюджетов государственных внебюджетных фондов.

Финансовый контроль, осуществляемый органами исполнительной власти, органами местного самоуправления, исполняется Министерством финансов РФ, Федеральным казначейством, финансовыми органами субъектов РФ и муниципальных образований, главными распорядителями и распорядителями бюджетных средств. Формы и порядок осуществления финансового контроля органами исполнительной власти, органами местного самоуправления устанавливаются Бюджетным кодексом, иными актами бюджетного законодательства и нормативными правовыми актами России, субъектов РФ и органов местного самоуправления.

Министерство финансов РФ осуществляет внутренний контроль за использованием бюджетных средств главными распорядителями, распорядителями и получателями бюджетных средств. В установленных законодательством случаях Минфин России может осуществлять контроль за исполнением бюджетов субъектов РФ и местных бюджетов. Минфин России также организует финансовый контроль и проверки юридических лиц — получателей гарантий Правительства РФ, бюджетных кредитов, бюджетных ссуд и бюджетных инвестиций. Для координации и непосредственного проведения контрольной работы в рамках Министерства финансов РФ образован Департамент государственного контроля и аудита, имеющий в субъектах РФ территориальные отделения — контрольно-ревизионные управления.

Федеральное казначейство осуществляет предварительный и текущий контроль за ведением операций с бюджетными средствами главных распорядителей, распорядителей и получателей бюджетных средств, кредитных организаций, других участников

бюджетного процесса по исполняемым бюджетам и бюджетам государственных внебюджетных фондов, взаимодействует с другими федеральными органами исполнительной власти в процессе осуществления указанного контроля и координирует их работу.

Главные распорядители, распорядители бюджетных средств осуществляют финансовый контроль за использованием бюджетных средств получателями бюджетных средств в части обеспечения их целевого использования и своевременного возврата, а также представления отчетности и внесения платы за пользование бюджетными средствами. Главные распорядители бюджетных средств проводят проверки подведомственных государственных и муниципальных предприятий и бюджетных учреждений.

При самостоятельном исполнении бюджетов финансовые органы субъектов РФ и муниципальных образований осуществляют финансовый контроль за операциями с бюджетными средствами главных распорядителей, распорядителей и получателей бюджетных средств, кредитных организаций, других участников бюджетного процесса. В случае передачи исполнения бюджета органам Федерального казначейства финансовые органы осуществляют финансовый контроль за соблюдением главными распорядителями, распорядителями и получателями бюджетных средств условий выделения, распределения, получения, целевого использования и возврата бюджетных кредитов, бюджетных ссуд, бюджетных инвестиций, государственных и муниципальных гарантий.

При рассмотрении отчета об исполнении бюджета в органе исполнительной власти субъекта РФ или органе местного самоуправления может быть назначена внутренняя проверка указанного отчета. Внутренняя проверка отчета об исполнении бюджета осуществляется органами Министерства финансов РФ в соответствии с заключенными соглашениями между органом исполнительной власти субъекта РФ или органом местного самоуправления и Министерством финансов РФ.

До начала рассмотрения отчета об исполнении бюджета представительным органом проводится внешняя проверка указанного отчета. Внешняя проверка отчета об исполнении бюджета осуществляется соответствующими контрольными органами представительных органов. Представительный орган принимает решение по отчету об исполнении бюджета после получения результатов проверки указанного отчета, проведенной соответствующими контрольными органами. Представительный орган имеет право обратиться в органы прокуратуры для проверки обстоятельств несоответствия исполнения бюджета принятому закону (решению) о бюджете и привлечения к ответственности виновных должностных лиц.

Необходимо отметить, что в ряде регионов отсутствуют как контрольно-счетные органы, так и территориальные контрольно-ревизионные управления Министерства финансов РФ. В целом следует иметь в виду, что правовая база контроля в бюджетном процессе еще весьма несовершенна и находится в процессе разработки и унификации.

-

Система государственных внебюджетных фондов России.

Государственные внебюджетные фонды являются составной частью финансовой системы РФ. В соответствии с Бюджетным Кодексом РФ Государственный внебюджетный фонд – фонд денежных средств, который образуется вне федерального бюджета и бюджетов субъектов РФ и предназначен для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь.

Таким образом, внебюджетные фонды – это форма распределения и использования финансовых ресурсов, привлекаемых государством для финансирования не включенных в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности и строго в соответствии с целевым назначением фондов.

Исходя из определения, данного в Бюджетном Кодексе, в настоящее время в РФ действует 40 федеральных внебюджетных фондов. В зависимости от уровня управления внебюджетные фонды подразделяются на федеральные и региональные; по целевому назначению – на экономические внебюджетные фонды и социальные внебюджетные фонды.

Внебюджетные фонды государства — совокупность финансовых ресурсов, находящихся в распоряжении центральных или региональных местных органов самоуправления и имеющих целевое назначение, которое обычно указывается в названии фонда.

Внебюджетные фонды создаются 2-мя путями:

1) выделением из бюджета определенных расходов, имеющих особо важное значение;

2) формированием внебюджетного фонда с собственным источником доходов для определенных целей.

Решение об образовании внебюджетных фондов принимает Федеральное собрание РФ, а также государственные представительные органы субъектов Федерации и местного самоуправления. Внебюджетные фонды находятся в собственности государства, но являются автономными и имеют строго целевое назначение.

В Российской Федерации действует следующие внебюджетные фонды:

· Социальные: Пенсионный фонд РФ (ПФР), Фонд социального страхования (ФСС), фонды обязательного медицинского страхования (ФОМС).

· Экономические: Федеральный и территориальный дорожные фонды, Фонд воспроизводства минерально–сырьевой базы РФ и т.д.

Для учета доходов и расходов этих фондов в ЦБ РФ и главном управлении Федерального казначейства МФ РФ открываются специальные внебюджетные счета, руководство которыми возлагается на государственные органы, уполномоченные управлять средствами этих фондов.

Формирование средств внебюджетных социальных фондов происходит главным образом за счет перечисления части единого социального налога (ЕСН). С 1 января 2005 года вступил в силу ФЗ от 20.07.2004 №70 «О внесении изменений в главу 24 «Единый социальный налог» второй части Налогового кодекса РФ», в котором установлен новый размер ставки ЕСН – 26% от фонда оплаты труда работника (взамен 35,6% по предшествующему законодательству).

Порядок распределения ЕСН между федеральным бюджетом и фондами следующий:

- 20% - в федеральный бюджет, из них 14% - в Пенсионный фонд (было 28%);

- 2,9% - в фонд социального страхования (было 4%);

- 1,1% - в Федеральный фонд обязательного медицинского страхования (было 0,2%);

- 2% - в территориальный фонд обязательного медицинского страхования (было 3,4%).

-

Общая финансово-правовая характеристика Пенсионного фонда РФ: место в финансовой системе, доходы и расходы бюджета.

Федеральный закон от 15 декабря 2001 г. № 167-ФЗ установил, что Пенсионный фонд Российской Федерации является страховщиком по обязательному пенсионному страхованию, и определил организационно-правовую форму Пенсионного фонда Российской Федерации как юридического лица – «государственное учреждение». Согласно статье 5 Федерального закона ПФР и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в Российской Федерации, в которой нижестоящие органы подотчетны вышестоящим.

Следует отметить, что наличие централизованной системы является отличительными признаком Пенсионного фонда Российской Федерации по сравнению, например, с системой обязательного медицинского страхования, в которой территориальные фонды обязательного медицинского страхования входят в структуру органов исполнительной власти субъектов Российской Федерации.

Система Пенсионного фонда Российской Федерации и его территориальных органов имеет трехуровневую структуру:

- центральный аппарат (Исполнительная дирекция ПФР, Ревизионная комиссия ПФР);

- отделения ПФР в субъектах Российской Федерации;

- управления (самостоятельные отделы) ПФР в городах (районах).

Пенсионный фонд России (ПФР) является самостоятельным финансово-кредитным учреждением, подотчетным Правительству РФ и осуществляющим свою деятельность в соответствии с законодательством Российской Федерации. Основным документом, регламентирующим его деятельность, является Положение о Пенсионном фонде России, утвержденное Постановлением Верховного Совета Российской Федерации от 27.12.91 № 2122-1, в соответствии с пунктом 3 которого ПФР обеспечивает контроль (с участием налоговых органов) за своевременным и полным поступлением в ПФР страховых взносов.

Порядок формирования средств Пенсионного фонда Российской Федерации устанавливается Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (с изменениями и дополнениями).

Согласно закону, бюджет Пенсионного фонда Российской Федерации формируется за счет:

страховых взносов;

средств федерального бюджета;

сумм пеней и иных финансовых санкций;

доходов от размещения (инвестирования) временно свободных средств обязательного пенсионного страхования;

добровольных взносов физических лиц и организаций, уплачиваемых ими не в качестве страхователей или застрахованных лиц;

средств выплатного резерва для осуществления выплаты накопительной части трудовой пенсии по старости;

средств пенсионных накоплений застрахованных лиц, которым назначена срочная пенсионная выплата;

иных источников, не запрещенных законодательством Российской Федерации.

Межбюджетные трансферты из федерального бюджета, предоставляемые бюджету Пенсионного фонда Российской Федерации на финансовое обеспечение валоризации величины расчетного пенсионного капитала, на возмещение расходов Пенсионного фонда Российской Федерации по выплате трудовых пенсий в связи с зачетом в страховой стаж отдельных периодов, а также в связи с преобразованием в расчетный пенсионный капитал пенсионных прав отдельных категорий граждан с учетом финансового обеспечения организации доставки указанных пенсий, включаются в общий объем доходов и общий объем расходов бюджета Пенсионного фонда Российской Федерации.

В составе бюджета Пенсионного фонда Российской Федерации отдельно учитываются суммы страховых взносов на накопительную часть трудовой пенсии, а также суммы дополнительных страховых взносов на накопительную часть трудовой пенсии, суммы взносов работодателей, уплаченных в пользу застрахованных лиц, и суммы взносов на софинансирование формирования пенсионных накоплений, суммы средств (части средств) материнского (семейного) капитала, направленных на финансирование накопительной части трудовой пенсии, средства, направляемые на инвестирование, выплаты за счет средств пенсионных накоплений, средства выплатного резерва для осуществления выплаты накопительной части трудовой пенсии по старости, средства пенсионных накоплений застрахованных лиц, которым назначена срочная пенсионная выплата, а также расходы бюджета Пенсионного фонда Российской Федерации, связанные с формированием и инвестированием средств пенсионных накоплений, ведением специальной части индивидуальных лицевых счетов и выплатой накопительной части трудовой пенсии.

Средства бюджета Пенсионного фонда Российской Федерации являются федеральной собственностью, не входят в состав других бюджетов и изъятию не подлежат.

Бюджет Пенсионного фонда Российской Федерации и отчет о его исполнении утверждаются ежегодно по представлению Правительства Российской Федерации федеральными законами в порядке, определяемом Бюджетным кодексом Российской Федерации.

-

Порядок составления, представления и утверждения бюджетов государственных внебюджетных фондов.

СТ 145 БК

-

Страховые взносы на обязательное социальное страхование: плательщики, объекты обложения, база для начисления, тарифы.

Страховые взносы - это неналоговый сбор, который обязаны уплачивать все организации, а также индивидуальные предприниматели в РФ.

Виды страховых взносов

К страховым взносам относятся:

-

страховые взносы на обязательное пенсионное страхование (ОПС), уплачиваемые в Пенсионный фонд РФ;

-

страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ;

-

страховые взносы на обязательное медицинское страхование (ОМС), уплачиваемые в Федеральный фонд обязательного медицинского страхования РФ;

-

страховые взносы на травматизм (страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

Правовые основы

Вопросы страховых взносов регулируются рядом федеральных законов.

Главным среди них является Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ.

Закон 212-ФЗ устанавливает:

-

круг плательщиков взносов;

-

облагаемый объект и базу;

-

тарифы страховых взносов;

-

порядок уплаты страховых взносов и контроль за их уплатой;

-

ответственность за нарушение законодательства о страховых взносах;

-

процедуру обжалования актов контролирующих органов и действий (бездействия) их должностных лиц.

Плательщики страховых взносов

Плательщики страховых взносов (страхователи) — это те лица, которые обязаны по закону уплачивать взносы на обязательное социальное страхование.

К плательщикам страховых взносов относятся:

1. Лица, производящие выплаты и иные вознаграждения физическим лицам (по трудовым или некоторым гражданско-правовым договорам):

-

организации;

-

индивидуальные предприниматели;

-

главы крестьянских фермерских хозяйств;

-

физические лица, не признаваемые индивидуальными предпринимателями, но использующие наемный труд других физических лиц для решения своих бытовых проблем (например, когда нанимается няня для ребенка или домработница).

2. Индивидуальные предприниматели, адвокаты, нотариусы, частные детективы и другие лица, которые осуществляют частную практику, уплачивают страховые взносы за себя и не производят выплат другим физическим лицам.

Если плательщик страховых взносов относится одновременно к нескольким указанным категориям (например, нотариус, имеющий наемных работников), то он исчисляет и уплачивает страховые взносы по каждому основанию.

Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые:

- в пользу физических лиц, работающих по гражданско-правовым договорам и трудовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, начисленных в пользу индивидуальных предпринимателей, адвокатов, нотариусов и иных лиц, которые осуществляют частную практику;

- по договорам:

-

авторского заказа;

-

об отчуждении исключительного права на произведения науки, литературы, искусства;

-

издательскому лицензионному договору;

-

лицензионному договору о предоставлении права использования произведения науки, литературы, искусства;

- в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с действующим законодательством.

База для начисления страховых взносов

База для начисления страховых взносов для плательщиков страховых взносов равна сумме выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами, за расчетный период.

При этом база для начисления страховых взносов рассчитывается отдельно по каждому физическому лицу с начала расчетного периода по окончании каждого календарного месяца нарастающим итогом.

При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме.

Базой по выплатам в натуральной форме является стоимость товаров (работ, услуг), полученных физическим лицом.

Расчетный и отчетный периоды

Для плательщиков страховых взносов установлены периоды для подведения итогов по уплате взносов - расчетный и отчетный периоды.

Расчетным периодом по страховым взносам признается календарный год.

По его итогам завершается формирование базы по страховым взносам за год, определяется сумма взносов к уплате в бюджеты фондов.

Отчетными периодами признаются первый квартал, полугодие, девять месяцев, календарный год.

По итогам отчетных периодов страхователи, производящие выплаты физическим лицам, должны представлять во внебюджетные фонды расчеты по начисленным и уплаченным страховым взносам.

Дата осуществления выплат и иных вознаграждений

Для организаций и индивидуальных предпринимателей датой осуществления выплат и вознаграждений является:

- день начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения).

Для физических лиц, не признаваемых индивидуальными предпринимателями:

- день осуществления выплат и иных вознаграждений в пользу физического лица.

-

Страховое обеспечение по обязательному социальному страхованию: страховой случай и страховой риск, формы страхового обеспечения.

Фз Об основах обязательного социального страхования

социальный страховой риск - предполагаемое событие, при наступлении которого осуществляется обязательное социальное страхование;

страховой случай - свершившееся событие, с наступлением которого возникает обязанность страховщика, а в отдельных случаях, установленных федеральными законами, - также и страхователей осуществлять обеспечение по обязательному социальному страхованию;

Обязательное социальное страхование - часть государственной системы социальной защиты населения. Социальное страхование осуществляется на случай:

1. необходимости получения медицинской помощи;

2. временной нетрудоспособности;

3. трудового увечья;

4. материнства;

5. инвалидности;

6. наступления старости;

7. потери кормильца;

8. признания безработным;

9. смерти застрахованного лица или нетрудоспособных членов его семьи, находящихся на его иждивении.

Страховое обеспечение по обязательному социальному страхованию – исполнение страховщиком, а в отдельных случаях и страхователем своих обязательств перед застрахованным лицом при наступлении страхового случая посредством страховых выплат или иных видов обеспечения, установленных федеральными законами о конкретных видах обязательного социального страхования.

Каждому виду социального страхового риска соответствует определенный вид страхового обеспечения.

Страховым обеспечением по отдельным видам обязательного социального страхования являются:

1) оплата медицинскому учреждению расходов, связанных с предоставлением застрахованному лицу необходимой медицинской помощи;

2) пенсия по старости;

3) пенсия по инвалидности;

4) пенсия по случаю потери кормильца;

5) пособие по временной нетрудоспособности;

6) пособие в связи с трудовым увечьем и профессиональным заболеванием;

7) пособие по беременности и родам;

8) ежемесячное пособие по уходу за ребенком до достижения им возраста полутора лет;

9) пособие по безработице;

10) единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

11) единовременное пособие при рождении ребенка;

12) пособие на санаторно-курортное лечение;

13) социальное пособие на погребение;

14) оплата путевок на санаторно-курортное лечение и оздоровление работников и членов их семей.

Субъектами социального страхования являются:

1. страхователи, т.е. организации любой организационно-правовой формы и индивидуальные предприниматели, использующие труд наемных работников;

2. страховщики, т.е. юр. лица любой организационно-правовой формы, создаваемые в соответствии с законами, предусмотренными законодательством РФ в целях осуществления конкретных прав застрахованных лиц по обязательному социальному страхованию при наступлении страховых случаев;

3. застрахованные лица, т.е. граждане РФ, а также иностранные граждане и лица без гражданства, трудящиеся по трудовым договорам, лица, самостоятельно обеспечивающие себя работой, или другие группы граждан, у которых отношения по обязательному социальному страхованию появляются в соответствии с федеральными законами об определенных типах обязательного социального страхования.

Система социального страхования состоит в уплате страхователями определенных законом сумм в Фонд социального страхования.

-

Виды правонарушений, совершаемых в бюджетной сфере.

1) Нецелевое использование бюджетных средств - признаются направление средств бюджета бюджетной системы Российской Федерации и оплата денежных обязательств в целях, не соответствующих полностью или частично целям, определенным законом (решением) о бюджете, сводной бюджетной росписью, бюджетной росписью, бюджетной сметой, договором (соглашением) либо иным документом, являющимся правовым основанием предоставления указанных средств.

- совершенное главным распорядителем бюджетных средств, распорядителем бюджетных средств, получателем бюджетных средств, - влечет передачу уполномоченному по соответствующему бюджету части полномочий главного распорядителя, распорядителя и получателя бюджетных средств.

- выразившееся в нецелевом использовании финансовыми органами межбюджетных субсидий, субвенций и иных межбюджетных трансфертов, имеющих целевое назначение, а также кредитов бюджетам бюджетной системы Российской Федерации, влечет бесспорное взыскание суммы средств, полученных из другого бюджета бюджетной системы Российской Федерации, и платы за пользование ими либо приостановление (сокращение) предоставления межбюджетных трансфертов (за исключением субвенций).

2) Невозврат либо несвоевременный возврат бюджетного кредита

- финансовыми органами влечет бесспорное взыскание суммы непогашенного остатка бюджетного кредита и пеней за его несвоевременный возврат в размере одной трехсотой действующей ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки и (или) приостановление предоставления межбюджетных трансфертов (за исключением субвенций) бюджету, которому предоставлен бюджетный кредит, на сумму непогашенного остатка бюджетного кредита.

3) Неперечисление либо несвоевременное перечисление платы за пользование бюджетным кредитом

- влечет бесспорное взыскание суммы платы за пользование бюджетным кредитом и пеней за ее несвоевременное перечисление в размере одной трехсотой действующей ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки и (или) приостановление предоставления межбюджетных трансфертов (за исключением субвенций) бюджету, которому предоставлен бюджетный кредит, на сумму непогашенного остатка платы за пользование бюджетным кредитом.

4) Нарушение условий предоставления бюджетного кредита

- влечет бесспорное взыскание суммы бюджетного кредита и (или) платы за пользование им и (или) приостановление предоставления межбюджетных трансфертов (за исключением субвенций).

5) Нарушение условий предоставления межбюджетных трансфертов

- влечет бесспорное взыскание суммы межбюджетного трансферта и (или) приостановление (сокращение) предоставления межбюджетных трансфертов (за исключением субвенций).

-

Меры, применяемые к нарушителям бюджетного законодательства.

БК глава 28

-

Лица, уполномоченные на применение мер принуждения в соответствии с БК РФ (состав лиц и их полномочия).

в соответствии с БК

1. Руководители федеральных органов исполнительной власти и их территориальных органов в соответствии с договорами (соглашениями) о предоставлении средств из федерального бюджета:

- списывают в бесспорном порядке суммы: а) бюджетных средств, выданных ими на возвратной основе, срок возврата которых истек; б) процентов (плату) за пользование средствами федерального бюджета, предоставленными на возвратной основе, срок уплаты которых наступил; в) суммы предоставленных ими субсидий, межбюджетных субсидий, субвенций, бюджетных инвестиций, использованных не по целевому назначению их получателями;

- взыскивают в бесспорном порядке пени за: а) несвоевременный возврат средств федерального бюджета, предоставленных на возвратной основе, б) просрочку уплаты процентов за пользование бюджетными средствами, предоставленными на возвратной основе, - в размере одной трехсотой действующей ставки рефинансирования ЦБ РФ за каждый день просрочки.

2. Министерство финансов рф:

- вводит в порядке и случаях, предусмотренных бюджетным законодательством РФ, блокировку расходов;

- отменяет блокировку расходов федерального бюджета;

- применяет иные санкции, предусмотренные бюджетным законодательством РФ.

Руководители Федеральной службы финансово-бюджетного надзора и ее территориальных органов:

- принимают решения о списании (взыскании) в бесспорном порядке сумм предоставленных из федерального бюджета субсидий, субвенций, бюджетных инвестиций, использованных не по целевому назначению их получателями;

- выносят руководителям органов исполнительной власти, органов местного самоуправления и получателей бюджетных средств представления о ненадлежащем исполнении бюджетного процесса, в том числе о возмещении средств;

- привлекают к административной ответственности в соответствии с КоАП РФ.

Руководители Федерального казначейства, его территориальных органов приостанавливают в случаях, предусмотренных бюджетным законодательством РФ, в порядке, установленном Правительством РФ, операции по лицевым счетам, открытым в органах Федерального казначейства главным распорядителям, распорядителям и получателям средств федерального бюджета, и счетам, открытым получателям средств федерального бюджета в кредитных организациях.

3. Руководители органов, исполняющих бюджеты субъектов рф и местные бюджеты, и их заместители (в соответствии с их полномочиями):

- списывают в бесспорном порядке суммы бюджетных средств, используемых не по целевому назначению, и суммы бюджетных средств, подлежащих возврату в бюджет, срок возврата которых истек;

- списывают в бесспорном порядке суммы процентов (платы) за пользование бюджетными средствами, предоставленными на возвратной основе, срок уплаты которых наступил;

- взыскивают в бесспорном порядке пени за несвоевременный возврат бюджетных средств, предоставленных на возвратной основе, просрочку уплаты процентов за пользование бюджетными средствами, предоставленными на возвратной основе, в размере одной трехсотой действующей ставки рефинансирования ЦБ РФ за каждый день просрочки;

- выносят предупреждение руководителям органов исполнительной власти, органов местного самоуправления и получателей бюджетных средств о ненадлежащем исполнении бюджетного процесса;

- составляют протоколы, являющиеся основанием для наложения штрафов;

- взыскивают в бесспорном порядке пени с кредитных организаций за несвоевременное исполнение платежных документов на зачисление или перечисление бюджетных средств в размере одной трехсотой действующей ставки рефинансирования ЦБ РФ за каждый день просрочки.

-

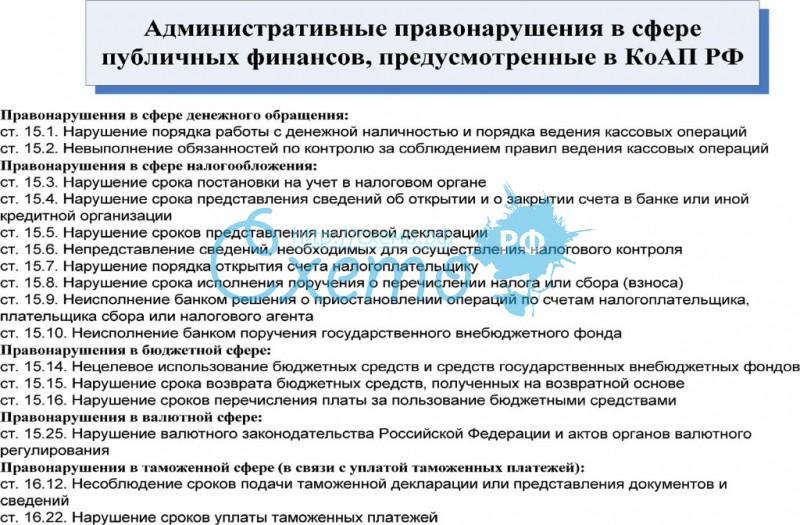

Административные правонарушения и преступления в бюджетной сфере.

-

Отношения, регулируемые Налоговым кодексом РФ (в общей части, особенной части).

НК РФ Статья 2. Отношения, регулируемые законодательством о налогах и сборах

1. Законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов, сборов, страховых взносов в Российской Федерации, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения.

2. К отношениям по установлению, введению и взиманию таможенных платежей, а также к отношениям, возникающим в процессе осуществления контроля за уплатой таможенных платежей, обжалования актов таможенных органов, действий (бездействия) их должностных лиц и привлечения к ответственности виновных лиц, законодательство о налогах и сборах не применяется, если иное не предусмотрено настоящим Кодексом.

3. К отношениям по установлению и взиманию страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и страховых взносов на обязательное медицинское страхование неработающего населения, а также к отношениям, возникающим в процессе осуществления контроля за уплатой указанных страховых взносов, обжалования актов, действий (бездействия) должностных лиц соответствующих органов контроля и привлечения к ответственности виновных лиц, законодательство о налогах и сборах не применяется.

-

Понятие налога.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

-

Понятие сбора.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности.

-

Общая характеристика элементов налогообложения.

Налогоплательщик (плательщик сборов) Организации и физические лица, на которых возложена обязанность уплачивать налоги и (или) сборы. Филиалы и иные обособленные подразделения исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений

Объект налогообложения Юридические факты (действия, события, состояния), которые обусловливают обязанность субъекта заплатить налог. Законодательством установлен перечень объектов налогообложения: операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристику

Предмет налогообложения Признаки фактического (не юридического!) характера, которые обосновывают взимание налога. Необходимость разделять понятия «объект налогообложения» и «предмет налогообложения» вызвана потребностью вычленить среди предметов материального мира именно тот, с которым законодатель связывает налоговые последствия

Налоговые льготы и основания для их использования плательщиком Предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере

База налогообложения Стоимостная, физическая или иная характеристика предмета налогообложения

Налоговый период Календарный год или иной период применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи

Налоговая ставка Величина налоговых начислений на единицу измерения налоговой базы

Порядок исчисления налога Плательщик самостоятельно исчисляет сумму налога за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Обязанность по исчислению налога может быть возложена на налоговый орган или налогового агента

Порядок и сроки уплаты налога Сроки уплаты определяются: календарной датой; указанием на событие, которое должно неизбежно наступить; указанием на действие, которое должно быть совершено; периодом времени, исчисляемым годами, кварталами, месяцами или днями. Сроки совершения действий участниками налоговых правоотношений устанавливаются применительно к каждому такому действию. Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке. Подлежащая уплате сумма налога уплачивается(перечисляется) налогоплательщиком или налоговым агентом в установленные сроки. Уплата налогов производится в наличной или безналичной форме.

Факультативные элементы – это элементы налогообложения, которые являются не обязательными, но могут быть определены законодательным актом по налогам. К таким элементам налога относятся следующие:

- налоговые льготы – возможность не уплачивать налог, либо уплачивать его не в полном объеме;

- порядок зачета или переплаты налога;

- порядок принудительного взыскания недоимки;

- порядок взыскания налоговых санкций.

31. Правовое положение Банка России в банковской системе: статус, властные функции, управление Банком России, основные инструменты и методы денежно-кредитной политики Банка России.

32. Понятие и виды кредитных организаций. Особенности правового статуса банка.

33. Порядок регистрации кредитной организации и лицензирования банковских операций.

34. Основания для отзыва лицензии у кредитной организации.

35. Права кредитной организации в банковской системе России.

36. Понятие банковского кредитования. Особенности финансовой деятельности кредитных потребительских кооперативов и микрофинансовых организаций.

37. Виды банковских кредитов.

38. Кредитная история: понятие, порядок формирования и использования.

39. Обеспечение возвратности кредитов, выданных кредитными организациями.

40. Общая характеристика национальной платежной системы: понятие, цели создания, структура, правовое регулирование.

41. Оператор платежной системы: лица, имеющие право быть оператором; их обязанности; регистрация оператора; правила платежной системы.

42. Оператор услуг платежной инфраструктуры: лица, имеющие право быть оператором; особенности правового статуса операционного, платежного клирингового и расчетного центров.

43. Участники платежной системы: их виды и функции.

44. Понятие, виды и формы переводов денежных средств.

45. Расчеты платежными поручениями: участники и их взаимодействие.

46. Прямое дебетование: участники и их взаимодействие.

47. Перевод электронных денежных средств: участники расчетов и особенности перевода.

48. Роль Банка России в организации наличного денежного обращения.

49. Роль кредитных организаций в обеспечении наличного денежного обращения.

50. Признаки платежеспособности банкнот и монеты Банка России.

51. Кассовые операции организаций, индивидуальных предпринимателей.

52. Общая характеристика Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле».

53. Резиденты и нерезиденты в валютных правоотношениях: понятие, отличительные признаки, цель разделения.

54. Объекты и категории валютных операций.

55. Запреты и ограничения на валютном рынке.

56. Отличительные особенности эмиссионной ценной бумаги.

57. Виды эмиссионных ценных бумаг: общая характеристика.

58. Понятие и этапы эмиссии ценных бумаг.

59. Профессиональные участники рынка ценных бумаг: общая характеристика.

60. Страхование: понятие, страхование обязательное и добровольное, страховая деятельность.

61. Понятие и виды страховщиков.

62. Общая характеристика субъектов страхового дела.

63. Гарантии обеспечения финансовой устойчивости страховых организаций и обществ взаимного страхования.

64. Понятие инвестиций и инвестиционной деятельности.

65. Права инвесторов в сфере инвестиционной деятельности в форме капитальных вложений.

66. Лизинговая деятельность как форма инвестиционной деятельности.

67. Понятие и виды инвестиционных фондов.

68. Общая финансово-правовая характеристика государственной корпорации.

69. Общая финансово-правовая характеристика государственной компании.

70. Общая финансово-правовая характеристика автономного учреждения.

71. Общая финансово-правовая характеристика унитарных предприятий.

72. Понятие бухгалтерского учета и бухгалтерской отчетности.

73. Общая характеристика стандартов бухгалтерского учета.

74. Понятие и общая характеристика учетной политики.

75. Понятие и общая характеристика регистров бухгалтерского учета.

76. Понятие и виды инвентаризации активов и обязательств.

77. Понятие и виды бухгалтерской (финансовой) отчетности. Бухгалтерский баланс.

78. Понятие оценки и оценочной деятельности.

79. Объекты оценки и цели (сферы), в которых могут использоваться результаты оценки.

80. Общая характеристика видов стоимости, определяемой оценщиком.

81. Оценка в налогообложении.