- •Тема 3 .Заборговість в системі міжнародних фінансів

- •1. Світовий борг і світова економіка

- •Напрями фінансової підтримки

- •4. Показники зовнішнього боргу

- •Показники боргової безпеки, розроблені фахівцями мвф

- •Система індикаторів боргової безпеки, розроблена Світовим банком

- •Індикатори економічної безпеки (розроблені Міністерством економіки України)

- •5. Характеристики Паризького та Лондонського клубів

Тема 3 .Заборговість в системі міжнародних фінансів

Світовий борг і світова економіка

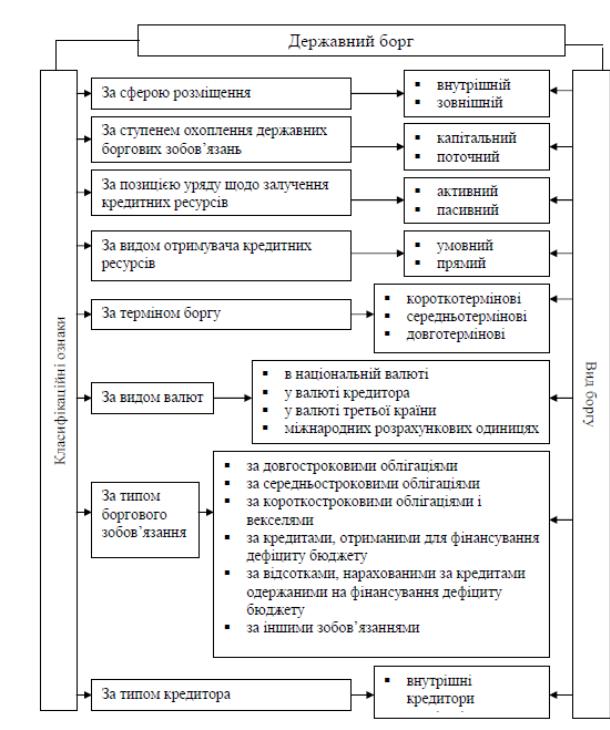

геополітика світового боргу

Боргові стратегії

показники зовнішнього боргу

5. Характеристики Паризького та Лондонського клубів

1. Світовий борг і світова економіка

Процес глобалізації суттєво модернізував систему боргових фінансів як окремих країн, так і світової фінансової системи в цілому. Інституціоналізація їх функціонування, інтернаціоналізація боргових проблем окремих країн і цілого світу відображає суттєві зміни у процесах циркуляції позичкового капіталу та управління фінансовими потоками. Вразливість країн до зовнішніх шоків, яка посилюється відкритістю боргових ринків, з одного боку, має передбачати підвищення значущості інституційних факторів урегулювання проблем, що виникають у такий спосіб, з іншого — підвищити відповідальність урядів за здійснювані макроекономічні кроки та змінити уявлення ризиково налаштованих інвесторів про сталість функціонування механізму кредитування останньої інстанції, що породжує моральний ризик, посилений проекцією на площини інтеграції ринків у глобалізованому фінансовому світі. Можна стверджувати, що майбутній розвиток як боргових фінансів, так і світової фінансової архітектури залежатиме від того, якою мірою ці доволі антагоністичні явища будуть поєднуватись у виробленні конкретних стратегій.

Світова економіка з об'єктивних причин не може розвиватися без Циркуляції між національними господарствами міжнародних позичкових коштів. Зростання масштабності зовнішнього фінансування визначено нерівномірністю економічного розвитку і нерівновагою платіжних балансів більшості з них. Залежність національних економік від зовнішнього фінансування посилюється у міру глобалізації та лібералізації фінансових ринків. Можна казати про те, що світове господарство в цілому дефіцитне: воно має чітко виражені боргові риси.

Більшість країн змушені вдаватися до зовнішніх запозичень, відчуваючи нестачу власних ресурсів для внутрішнього інвестування, для покриття дефіциту держбюджету при проведенні масштабних, соціально-економічних реформ, для виконання вже накопичених боргових зобов'язань.

РЕЗУЛЬТАТИ

Міжнародній фінансовій системі, що розвивається в умовах фінансової глобалізації, притаманне зростання обсягів зовнішньої заборгованості більшості країн світу [6]. Так, рейтинг країн, що мають найбільший обсяг зовнішньої заборгованості, за даними Світового банку очолюють Сполучені Штати Америки. Валовий зовнішній

борг цієї країни станом на початок 2011 р. сягнув 13980 млрд. дол.. США. На другому місці Євросоюз з вало-вим зовнішнім боргом 13720 млрд. дол. США. Російська федерація, маючи зовнішню заборгованість в обсязі 480,2 млрд. дол.. США, посіла 21 місце. Україна серед 199 краї світу в рейтингу знаходиться на 35 місці з абсолютним значенням валового зовнішнього боргу 97,5 млрд. дол. США. Міжнародна статистика показує, що більшість країн світу, що розвиваються, мають значну залежність від зовнішніх запозичень. Значні обсяги зовнішньої заборгованості — це значна перешкода на шляху економічних перетворень. До

того ж зовнішня заборгованість країни виступає складовою системи економічної безпеки країни, яка становить найвагомішу частину національної безпеки в цілому.

На 1 січня 2011 року загальна сума зовнішнього боргу склала 117,3 млрд. дол. Це еквівалентно майже 86% ВВП. Якщо порівнювати з 2003 роком, це дуже багато, тоді співвідношення зовнішнього боргу до ВВП було на рівні 22%. Якщо порівнювати з 2009 роком, нічого істотно не змінилося, тоді співвідношення зовнішнього боргу до ВВП було 89%. При цьому є багато країн, де цей борг значно перевищує 100%. Наприклад: Велико-британія — 408%, Нідерланди 365%, Швейцарія — 422%, Швеція — 119%, Німеччина — 178%, Австралія —

111%, Угорщина — 107% [3]. Можна заперечити, що це розвинені країни, і великий зовнішній борг для них не проблема. Але в цьому і полягає протиріччя нашої економіки. З розвитком економіки України ростуть і борги.

Сучасний період характеризується значним загостренням боргової кризи. Так, Європа відчайдушно намагається знайти вихід зі свого кризового становища. Характерними ознаками катастрофічної ситуації стали стрімко зростаючі борги, уповільнення економічного зростання і часті коливання ринку.

Після того, як Греція, Ірландія і Португалія були вимушені просити про фінансову допомогу, світова громадськість занепокоїлась близькими до критичного рівня борговими позиками Італії.

Враховуючи, що глобальна фінансова система є тісно пов'язаною, дана проблема виходить за межі кордонів Єврозони. У період стрімкого зростання європейські країни без особливих проблем брали і давали в борг. Тепер же, якщо країна не здатна погасити власні борги, іноземні банки та фінансові інститути, які позичали гроші, так само несуть величезні втрати. Взагалі в кожній країні спостерігається збільшення державного боргу

Таблиця

Державний борг у країнах Великої двадцятки у 2006-2010 рр (відсоток ВВП) *

Країна |

2006 |

2007 |

2008 |

2009 |

2010 |

Аргентина |

78,3 |

65,9 |

49,2 |

38,6 |

33,7 |

Австралія |

9,6 |

8,9 |

8,1 |

7,9 |

7,2 |

Бразилія |

63,7 |

67,7 |

65,4 |

64,7 |

62,9 |

Канада |

67,9 |

64,2 |

60,8 |

63,0 |

62,6 |

Китай |

16,5 |

20,2 |

17,9 |

22,2 |

23,4 |

Франція |

63,6 |

63,9 |

66,1 |

72,3 |

77,1 |

Німеччина |

66,0 |

65,0 |

68,7 |

76,1 |

80,1 |

Індія |

82,0 |

80,5 |

80,6 |

82,7 |

82,9 |

Індонезія |

39,0 |

35,0 |

32,5 |

31,8 |

31,3 |

Італія |

106,9 |

104,1 |

105,6 |

109,4 |

112,4 |

Японія |

195,3 |

195,5 |

202,5 |

217,0 |

225,1 |

Корея |

|

32,1 |

32,8 |

32,9 |

33,0 |

Мексика |

38,5 |

38,3 |

39,3 |

42,1 |

42,5 |

Росія |

9,1 |

7,3 |

5,8 |

6,5 |

6,5 |

Саудівська Аравія |

27,3 |

18,7 |

12,9 |

11.6 |

9,7 |

Південна Африка |

33,0 |

28,5 |

27,2 |

27,0 |

26,7 |

Іспанія |

39,6 |

36,2 |

38,6 |

48,6 |

53,8 |

Туреччина |

46,1 |

38,9 |

38,7 |

40,4 |

40,4 |

Великобританія |

43,3 |

44,0 |

50,4 |

61,0 |

68,7 |

США |

61,9 |

63,1 |

68,7 |

81,2 |

90,2 |

Усього |

62,7 |

63,5 |

65,5 |

72,5 |

76,7 |

Розвинуті країни групи |

77,6 |

78,8 |

83,2 |

93,2 |

99,8 |

Країни групи з ринками, що формуються |

37,6 |

37,7 |

35,7 |

37,6 |

37,8 |

Джерело: МВФ, Світовий Банк, ООН, Банк Міжнародних Розрахунків. У дослідження не включені небанківські борги.

Хоча зовнішній борг США практично дорівнює його річному ВВП, становище цієї країни, як і раніше, вважається безпечним. Тим не менше, її кредитний рейтинг було знижено. Найбільшими боржниками США є азіатські країни, особливо Китай і Японія. Європейські країни йдуть слідом за ними. Це означає, що коливання в єврозоні матимуть серйозний вплив на банківську систему США. Найбільший обсяг боргу США, сотні мільярдів доларів, мають такі європейські країни як Швейцарія. Франція і Великобританія.

Великобританія має величезні суми іноземного боргу, особливо у банківській галузі. Високе співвідношення боргу до ВВП пояснюється британським активним фінансовим сектором, де спостерігається великий рух капіталу. Високий рівень загального зовнішнього боргу також не вважається загрозою дефолту, оскільки Британія має високу вартість активів. Все ж економіка цієї країни перебуває в депресивному стані, тому що схильна піддаватися впливу своїх боржників - Португалії та Італії. Водночас, найбільшими її кредиторами є Німеччина та Іспанія.

Японія, третя в світі за величиною економіка, має найбільший державний борг серед розвинених країн. Тим не менш, велика частина цієї заборгованості є внутрішньою, тому не розглядається як загроза дефолту.Світова фінансова криза, сильний землетрус і цунамі,курс йени і боргова криза істотно затемнили поточні економічні перспективи. Але уряд обіцяє перетворити річний дефіцит країни в профіцит до 2020 року.

Німеччина, найбільша європейська економіка, є кредитором Греції, Ірландії та Португалії, але найбільше їй зобов'язана фінансовою допомогою Іспанія. Якщо одна з цих країн зазнає дефолту, то Німеччина серйозно постраждає. Темп зростання її економіки уповільнений, в основному, в результаті негараздів, які турбують її партнерів по Єврозоні. Оскільки Німеччина є потужним промисловим центром Європи, то будь-які її проблеми будуть означати не тільки проблеми для Єврозони, а й усієї міжнародної системи.

Франція. Друга за величиною економіка Європи перебуває під сильним впливом невтішного стану справ своїх проблемних боржників. Банки цієї країни тримають значні обсяги боргових зобов'язань Італії, Греції та Іспанії. Це викликає турбулентність ринку, особливо на тлі нестабільного розвитку французької економіки і низького рівня споживання.

Справжнім страхіттям іспанської фінансової системи є проблемна Португалія, яка винна своїй сусідці мільярди євро. Одночасно, Іспанія має велику заборгованість перед Німеччиною і Францією. Країна намагається побороти негаразди з боргами. У той же час висловлюються побоювання, що Іспанія буде кинута у вир рецесії після виборів у листопаді. Вибух житлово-будівельного буму кинув іспанську економіку у 2008 році в рецесію, яка була глибшою, ніж в інших європейських країнах.

Ірландія, як одна з трьох країн єврозони, яка все ще отримує економічну підтримку, провела ряд жорстких санкцій щодо економії бюджету. Її економіка демонструє помірне відновлення. Роки стрімкого зростання, що передували 2008-му, змінилися тяжкою рецесією, яка стала результатом згортання кредитування. Країна має високий рівень валового зовнішнього боргу у співвідношенні із ВВП, оскільки ця маленька країна має великий фінансовий сектор. Найбільшим кредитором Ірландії є Великобританія.

Португалія - третя країна Єврозони, яка потребує фінансової допомоги, перебуває в глибокій рецесії. На даний момент уряд вживає ряд жорстких заходів із економії, планує провести приватизацію, щоб виправити хитке фінансове становище і зменшити борговий тягар. Португалія є великим боржником Іспанії, у той час як Греція винна 7, 5 мільярдів банкам Португалії.

Греція є найбільшим боржником єврозони і однією з трьох країн, які отримали фінансову підтримку. Не дивлячись на те, що економіка Греції невелика і прямий збиток від дефолту цієї країни може бути поглинений єврозоною, існують побоювання, що дефолт Греції може викликати фінансову катастрофу для країн із розвиненішою економікою.

Італія має велику суму боргу, але вона є відносно багатшою країною у порівнянні з Грецією чи Португалією. Тим не менш, сумніви у керівництві Італії і побоювання, що її боргове навантаження може вирости швидше, ніж італійська економіка зможе розвиватися, змушують ринки хвилюватися. Франція є найбільш залежною від італійського боргу.

Виділяють три такі стадії розвитку. Перша охоплює період 1980—1985 рр. Саме в цей час почали змінюватися обсяг і структура заборгованості країн, що розвиваються. Великі країни із середнім доходом більшою частиною мали заборгованість перед основними комерційними банками. Причому сума заборгованості часто перевищувала капітальну базу багатьох з цих приватних закладів. Решта заборгованості припадала на офіційних кредиторів.

Фінансове співтовариство на цій стадії ще було впевнене, що боргова криза є наслідком проблем короткострокової ліквідності, а звідси — необхідність подовження строків погашення. У центрі уваги були країни із середнім доходом, такі як Бразилія та Мексика.

Перший етап міжнародного процесу перегляду умов погашення боргу характеризується як «Банкірська криза». Мета перегляду полягала у скороченні поточних зобов'язань боржника з обслуговування боргу шляхом перенесення строків погашення основної суми боргу. Така стратегія оберталася для боржника нарощуванням його загальних боргових зобов'язань і значним зростанням майбутніх зобов'язань з обслуговування боргу.

Друга стадія охоплює період з 1985 до 1989 рр. У середині 1980-х років сукупний баланс комерційних банків поліпшився, але стало очевидним, що багато проблем позичальників мають структурний характер. Соціальні і політичні фактори нівелювали або затримували здійснення внутрішніх реформ, що погіршувало платіжний баланс. І хоча банки-кредитори переглянули умови реструктуризації боргу з метою подовження періодів погашення заборгованості, капіталізації процента офіційними кредиторами, вони не передбачали скорочення заборгованості або обсягів обслуговування заборгованості.

Відповідно до плану Бейкера, здійснення якого розпочалося в цей період, для підтримання рівнів інвестування були виділені нові грошові кошти. Це дало змогу основним країнам-боржникам перекривати свій борг (було навіть розроблене і використовувалося в угодах так зване меню можливостей). У цей час проблема заборгованості бідних країн, Що розвиваються, відокремилася від проблеми заборгованості великих країн із середнім доходом. Перші відчули на собі надто великий тягар заборгованості відносно потенціалу їх економіки. До того ж ці країни залежали від експортних надходжень від одного-двох товарів широкого вжитку. Тому скорочення обсягів торгівлі цими товарами дуже негативно відбилося на можливості цих країн обслуговувати свої борги.

Стратегія, запропонована міністром фінансів США Джеймсом Бейкером, враховувала політичні реалії країн-боржників та довгостроковий характер кризи заборгованості. Він запропонував простимулювати боржників продовжити виконання поточних зобов'язань з обслуговування боргу, пообіцявши найбільшим з них надати нові кредити у разі виконання ними умов своїх угод з міжнародними фінансовими закладами. Боржники мали змогу використати кредити на структурну перебудову та стимулювання економічного зростання. Додаткові кошти мали надати комерційні банки та багатосторонні банки розвитку.

Основна мета плану — надати країні-боржнику якомога більше часу для усунення причин її фінансових проблем. План Бейкера приніс лише часткові плоди, оскільки він не передбачав жодного механізму, який би міг змусити вкласти додаткові кошти.

Характерними рисами останнього періоду здійснення плану Бейкера були експерименти із застосуванням методів скорочення і полегшення боргового тягаря. Ці експерименти призвели до того, що учасники переговорного процесу надали кредиторам «меню варіантів», яке дозволяло кожному кредитору обирати форму полегшення боргового тягаря позичальника. Інтерес кредиторів до цих варіантів значною мірою стимулював перенесення головного напряму стратегії перегляду боргу зі збереження активів на скорочення боргу.

Третя стадія розпочалася в 1989 р. і триває до нині. Вона характеризується як стадія «кризи боржника». Офіційний початок цього етапу було покладено виступом Ніколаса Брейді, що був на той час міністром фінансів США. У своєму виступі він закликав до проведення нової стратегії погашення боргу на основі принципу скорочення заборгованості. Ця стратегія застосовувалася стосовно тих країн, які проводили політику економічної стабілізації, ухвалену міжнародними фінансовими установами. У плані містився також заклик до пом'якшення умов угод про перегляд боргу, з тим щоб і кредитори, і боржники отримали більшу свободу під час розроблення таких угод. Головне значення цього виступу полягало в тому, що в ньому вперше пролунало офіційне визнання з боку США того, що борг не буде повністю сплачено і банки зазнають втрат.

Згідно з планом Брейді боржники мали взяти до уваги політику залучення як прямих, так і непрямих інвестицій і те, що свопи борг/акції можуть бути корисним компонентом цієї стратегії. Деякі латиноамериканські країни скористалися іншими механізмами переведення боргу, такими як викуп заборгованості чи її погашення поставками товарів.

Економічний саміт 1988 р. в Торонто закликав Паризький клуб з метою полегшення тягаря заборгованості найменш розвинутих країн прийняти комплекс нових заходів. Увійшовши в історію як «Торонтські умови», вони передбачають скорочення боргу чи його обслуговування, чи подовження строків погашення офіційної двосторонньої заборгованості. Наступний саміт у Хьюстоні в 1990 р. закликав Паризький клуб перевірити хід виконання Торонтських умов і розглянути питання про надання допомоги країнам із доходом нижче від середнього. При цьому, оскільки в абсолютному виразі комерційний борг найбідніших країн є невеликим,

то при розгляді майбутніх заходів з надання допомоги цим країнам особливу увагу необхідно приділити безоплатному і понадконцесійному фінансуванню, а також більшому скороченню заборгованості.

- 2. Геополітика світового боргу

і

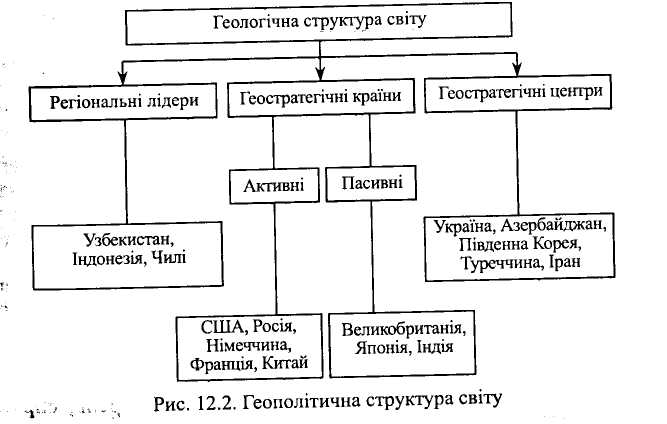

Заборгованість у системі міжнародних фінансів передусім потрібно розглядати з політичного погляду, а лише потім з економічного та гуманного. Термін «геополітика світового боргу» охоплює характеристику геополітичної структури світу (рис. 12.2). Згідно з вітчизняними та зарубіжними дослідженнями в усі епохи існували геострате-гічні та геополітичні держави.

Регіональні лідери — це держави, що потенційно можуть впливати на свій регіон.

Геостратегічні країни — високорозвинені країни, політика яких спрямована на поширення впливу за межами власних кордонів. їх, у свою чергу, поділяють на активні та пасивні.

Геополітичні центри — держави чи регіони, що мають важливе стратегічне місцезнаходження та володіють відповідними ресурсами, але вимушені захищатись від зазіхань геостратегічних країн, які прагнуть до перерозподілу цінностей.

Характеризуючи геополітичну структуру світу, потрібно оцінити політику фінансових потоків активних та пасивних геостратегічних країн, напрями фінансової підтримки (табл. 12.3), співвідношення геостратегічних сил та зовнішній борг, визначити геополітичні центри й регіональних лідерів.

Таблиця 12.3