- •1.Понятие и признаки налога и сбора.

- •2. Понятие налога и сбора.

- •Обязательный платёж.

- •2. Система налогов и сборов в России.

- •3. Элементы налогообложения и обложения сборами.

- •4. Установление налогов и сборов.

- •5. Понятие и предмет налогового права

- •6. Источники налогового права.

- •7. Действие налогово-правовых норм во времени

- •8. Акты толкования в налоговом праве: их виды и значения.

- •9. Налоговые органы, таможенные органы, финансовые органы как субъекты нп.

- •10. Налогоплатильщики, платильщики сборов, налоговые агенты

- •11. Представительство в налоговом праве

- •12 Банки как субъекты налогового права

- •13. Основания Возникновения и прекращения обязанности по уплате налогов и сборов.

- •14. Добровольное исполнение обязанности по уплате налога и сбора.

- •15.Признание недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание.

- •16) Требование по уплате налогов и сборов

- •17. Взыскание налога и сбора за счет денежных средств на счетах организации и индивидуального предпринимателя. За счёт денежных средств в банке.

- •18. Взыскание налога и сбора за счет иного имущества организации и индивидуального предпринимателя.

- •19. Взыскание налога с физического лица, не являющегося индивидуальным предпринимателем.

- •20. Порядок и условия предоставления отсрочки или рассрочки по уплате налога и сбора

- •21. Инвестиционный налоговый кредит.

- •22. Зачет и возврат сумм излишне уплаченных налога, сбора, пеней и штрафа.

- •23. Возврат сумм излишне взысканных налога, сбора, пеней и штрафа.

- •24. Залог имущества и поручительство как способы обеспечения исполнения обязанностей по уплате налогов и сборов.

- •1. Залог имущества.

- •2. Поручительство.

- •25. Пеня в налоговом праве.

- •26. Приостановление операций по счетам в банке.

- •27. Арест имущества.

- •27. Понятие налогового контроля и его формы.

- •28. Учет организаций и физических лиц

- •29. Налоговая декларация: понятие, основания представления и порядок и последствия внесения изменения.

- •30. Камеральная Налоговая проверка

- •31.Выездная налоговая проверка

- •32. Производство по делам о налоговых правонарушениях: понятие, порядок и виды.

- •33. Понятие и составы налоговых правонарушений.

- •34. Санкции за налоговые правонарушения и порядок их применения.

- •35. Налог на добавленную стоимость.

- •36. Акцизы

- •37. Налог на доходы физических лиц.

- •38. Налог на прибыль организаций.

- •39. Государственная пошлина

- •40. Налог на имущество организаций.

- •41. Налог на игорный бизнес.

- •42. Транспортный налог.

- •43. Земельный налог.

- •44. Налог на имущество физических лиц.

7. Действие налогово-правовых норм во времени

По общему правилу все акты законодательства о налогах и сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования (п. 1 ст. 5 Налогового кодекса). Для отдельных видов актов законодательства в НК предусмотрены дополнительные условия их вступления в силу:

акты федерального, регионального или местного законодательства, устанавливающие новые налоги и (или) сборы, вступают в силу не ранее 1 января года, следующего за годом их принятия;

все остальные акты законодательства о налогах вступают в силу не ранее 1-го числа очередного налогового периода.

Не имеют обратной силы акты законодательства о налогах и сборах:

устанавливающие новые налоги и (или) сборы;

повышающие налоговые ставки, размеры сборов;

устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах;

устанавливающие новые обязанности участников налоговых отношений;

иным образом ухудшающие положение налогоплательщиков

Независимо от указанного в самом тексте акта порядка его введения в действие обратную силу будут иметь акты законодательства о налогах и сборах:

устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах;

устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей.

Помимо указанных, если такая возможность будет прямо предусмотрена в самом тексте акта, обратную силу будут иметь также следующие акты законодательства о налогах и сборах:

отменяющие налоги и (или) сборы;

снижающие размеры ставок налогов (сборов);

устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей;

иным образом улучшающие положение налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей.

8. Акты толкования в налоговом праве: их виды и значения.

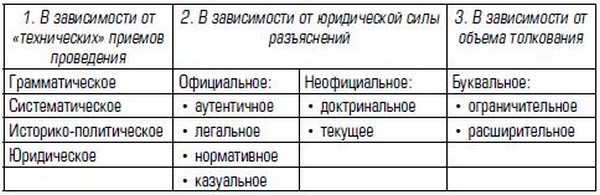

Применению норм налогового права предшествует толкование этих норм. Необходимость толкования вызвана тем, что норма права имеет не конкретный, а общий и абстрактный характер. Участники же налоговых отношений сталкиваются с отдельными конкретными жизненными или хозяйственными случаями. Им необходимо выявить волю законодателя, выраженную в правовой норме. Кроме того, в законодательных и нормативно-правовых актах, регламентирующих порядок налогообложения, довольно часто встречаются недостатки сугубо технические, что порождает юридические коллизии, а это также вызывает потребность в толковании правовых норм. При этом толкование приобретает две формы: - уяснение смысла и содержания нормы субъектом налоговых отношений (толкование-уяснение); - письменные разъяснения по вопросам применения законодательства РФ о налогах и сборах (толкование-разъяснение). Уяснение и разъяснение — две взаимосвязанные стороны единого процесса интерпретации правовых норм. Интерпретатор, прежде чем разъяснять содержание правовой нормы другим, должен уяснить ее смысл для себя. Это нужно для того, чтобы содержание нормативно-правового акта было понятно другим субъектам реализации права. Виды толкования классифицируются по следующим критериям (табл. 3.2).

Таблица 3.2