- •Тема1. Фр: сутність, функції та роль в економіці.

- •1.Фінансові інститути та їх класифікація.

- •2. Емітенти, позичальники, інвестори, кредитори, фінансові посередники в Україні.

- •3. Учасники фінансового ринку. Класифікація учасників.

- •1. З економічного погляду основними суб'єктами на фінансовому ринку є:

- •3. Залежно від функцій, які виконують суб'єкти фінансового ринку, їх можна поділити на такі групи:

- •4. Фінансові інструменти. Класифікація фінансових інструментів.

- •5. Цінні папери як вид фінансових інструментів в Україні.

- •6. Сегменти фінансового ринку.

- •7. Ринок грошей та ринок капіталів.

- •8. Ринок цінних паперів та ринок банківських позичок.

- •Тема6: фа та та.

- •51. Фундаментальний аналіз, його значення для прийняття стратегічних рішень.

- •52. Методи фундаментального аналізу. Етапи аналізу.

- •53. Переваги та недоліки фундаментального аналізу.

- •54. Технічний аналіз. Значення технічного аналізу для прийняття рішень на фінансовому ринку.

- •12. Процес сек'юритизації, його значення для фінансового ринку.

- •13. Тенденції розвитку фінансового ринку України.

- •9. Фондовий ринок як складова ринку цінних паперів та ринку капіталів.

- •10. Основні тенденції розвитку сучасних фінансових ринків.

- •11. Інтернаціоналізація та глобалізація фінансових ринків.

- •55. Основні об’єкти та методи технічного аналізу. Переваги та недоліки технічного аналізу.

- •Тема 2: регулювання фр.

- •14.Види регулювання фінансового ринку.

- •15.Розвиток регулювання фінансового ринку в країнах з розвинутою ринковою економікою.

- •16.Міжнародні стандарти регулювання фінансового ринку. Рекомендації “Групи 30”.

- •17.Міжнародне співробітництво з регулювання фінансових ринків. Резолюції Міжнародної організації комісій з цінних паперів.

- •18.Регулювання фондового ринку в країнах-членах Європейського Союзу.

- •19.Міжнародні норми банківського регулювання та нагляду.

- •20.Принципи Базельського комітету з банківського нагляду та регулювання. Директиви Ради єс з регулювання банківської діяльності та нагляду.

- •21.Основи правового регулювання фінансового ринку в Україні.

- •22.Правові норми регулювання фінансового ринку.

- •23.Правове регулювання фондового ринку в Україні.

- •Тема 10: ринок банківських позичок

- •56. Ринок банківських позичок як складова фінансового ринку.

- •57. Суб'єкти ринку банківських позичок.

- •58. Фінансові інститути ринку банківських позичок (фі рбп) в Україні.

- •59. Банки в Україні. Універсальні та спеціалізовані. Організаційно-правові форми банку в Україні.

- •30. Саморегулівні організації та їх повноваження в Україні.

- •27. Контрольні функції Державної комісії з цінних паперів та фондового ринку, Національного банку України.

- •28. Контрольні функції Державної комісії з регулювання ринків фінансових послуг України.

- •29. Самоорганізація учасників фінансового ринку. Саморегулівні організації, їх місце та роль у регулюванні фінансового ринку.

- •24. Правові основи розвитку в Україні ринку банківських позичок. Пруденційне банківське регулювання.

- •25. Валютне регулювання і валютний контроль в Україні.

- •26. Органи державного контролю та нагляду на фінансовому ринку.

- •60. Банківські операції та інструменти. Депозитний та кредитний договір. Угоди репо. Банківські акцепти.

- •Тема 4: відсоткові ставки та їх структура.

- •31. Ціноутворення на фінансовому ринку. Ціна капіталу.

- •32. Ринкова вартість фінансових інструментів.

- •33. Ціна кредиту – процент. Визначення і види процентних ставок.

- •34. Реальна процентна ставка. Номінальна процентна ставка.

- •35. Структура процентних ставок фінансового ринку.

- •36. Теорії зміни термінової структури процентних ставок (“чистих” очікувань, переваги ліквідності, сегментації ринку).

- •Тема 5: ризик та ціна капіталу.

- •42.Поняття та основні види ризиків на фінансовому ринку. Оцінювання ризиків.

- •43.Теорія ефективного фінансового ринку та її значення. Форми ефективності фінансового ринку.

- •44.Теорія портфелю г. Марковіца.

- •45.Ефективний портфель. Диверсифікація як метод зменшення ризику.

- •46.Модель оцінки капітальних активів (мока) її фінансове значення.

- •47.Ринковий портфель. Можливості застосування мока в Україні.

- •41.Визначення вартості інвестиційних сертифікатів.

- •37.Дохідність депозитних та кредитних операцій.

- •38.Поточна (дивідендна) дохідність акції. Дохід (чистий прибуток) на акцію. Коефіцієнт сплати дивідендів. Курс (ціна) акції.

- •39.“Внутрішня” вартість акції. Ціна акції з рівномірним приростом дивіденду (модель Гордона). Ціна акції з нерівномірним приростом дивіденду.

- •40.Дохідність облігації: поточна, до часу погашення, повна реалізована. Період окупності (рівняння Макоулі). “Внутрішня” вартість відсоткової облігації. “Внутрішня” вартість дисконтної облігації.

- •50. Модель арбітражного ціноутворення та її значення.

- •48. Графічний аналіз ризику та дохідності. Лінія ринку капіталів. Лінія ринку цінних паперів. Лінія характеристики цінного паперу.

- •49. Індекс Шарпа. Індекс Тренора. Коефіцієнт варіації.

- •63. Місце і роль ринку цінних паперів у структурі фінансового ринку. Інструменти ринку цінних паперів. Емісійні цінні папери. Неемісійні цінні папери.

- •64. Пайові цінні папери.

- •65. Акція як частка у статутному капіталі акціонерного товариства та класичний інструмент ринку капіталів. Класифікація акцій.

- •66. Інвестиційні сертифікати як пайові інструменти ринку капіталів України.

- •67. Боргові цінні папери.

- •68. Облігації. Класифікація облігацій. Державні облігації. Облігації місцевих позик та їх особливості. Облігації підприємств.

- •69. Казначейські зобов’язання.

- •73. Порядок випуску, реєстрації та розміщення цінних паперів в Україні. Особливості випуску цінних паперів в Україні у бездокументарній формі.

- •70. Ощадні (депозитні) сертифікати.

- •71. Вексель як інструмент ринку цінних паперів України.

- •72. Іпотечні цінні папери.

- •Тема 3: фінансові посередники.

- •61. Фінансові компанії: лізингові, факторингові, форфейтингові.

- •62. Небанківські депозитні фінансові інститути в Україні. Кредитні спілки. Ломбарди.

- •74. Професійна діяльність на ринку цінних паперів України.

- •75. Діяльність з торгівлі цінними паперами (торговці цінними паперами).

- •76. Діяльність з управління активами.

- •77. Особливості функціонуванні інститутів спільного інвестування в Україні. Інвестиційні фонди.

- •78. Пенсійні фонди.

- •79. Депозитарна діяльність.

- •80. Національна депозитарна система в Україні, сфера її діяльності та учасники. Два рівні депозитарної системи.

- •81. Реєстри та реєстратори власників іменних цінних паперів.

- •84. Національний депозитарій України: основи організації та функції.

- •85. Діяльність з організації торгівлі на ринку цінних паперів.

- •82. Зберігачі цінних паперів в Україні.

- •Тема 12: фондова біржа.

- •86. Фондова біржа – організаційно оформлений, постійно діючий ринок, на якому здійснюється торгівля цінними паперами.

- •87. Кваліфікаційні ознаки фондової біржі. Вимоги до фондових бірж. Функції сучасної фондової біржі.

- •88. Організаційно-правова форма та організаційна структура фондової біржі.

- •89. Члени біржі. Види членства. Вимоги до членів та їх представників на фондовій біржі. Біржове місце.

- •90. Види біржового посередництва. Брокери. Дилери. Спеціалісти. Біржові маклери.

- •Тема 9: похідні цп.

- •95. Причини появи та розвитку ринку похідних фінансових інструментів, їх особливості.

- •96. Учасники ринку та мотивація їхньої участі. Хеджування. Спекуляція.

- •97. Види похідних фінансових інструментів.

- •98. Форвардні контракти та їх особливості. Поняття відкритої, довгої та короткої позиції.

- •99. Ф’ючерсні контракти, їх значення. Ф’ючерсні біржі. Роль розрахункової палати біржі. Початкова та варіаційна маржа. Ф’ючерсна ціна.

- •100. Опціони та їх особливості. Американський та європейський опціони. Опціон на купівлю, опціон на продаж.

- •101. Ціна опціону – премія. Модель Блека-Шоулза для оцінки опціонів.

- •94. Методи визначення біржових цін. Фіксингове котирування. Безперервне котирування (мультифіксинг).

- •91. Допуск цінних паперів та інших фінансових інструментів до торгівлі на біржі.

- •92. Лістинг та його доцільність. Основні вимоги до емітентів. Вилучення цінних паперів з біржового котирування (делістинг).

- •93. Біржові доручення (накази).

- •104. Комбінація опціонів. Стелажна угода. Стредл. Стренгл. Стреп. Стріп. Спред.

- •105. Глобальні (гдр) та американські депозитарні розписки (адр).

- •106. Особливості розвитку ринку похідних фінансових інструментів в Україні.

- •102. Контракти “своп”. Процентні ”свопи”. Валютні “свопи”.

- •103. Варранти, права власників.

- •Тема 11: валютний ринок

- •107. Поняття валютного ринку. Типи валютних ринків.

- •108. Функції валютного ринку.

- •109. Регулювання валютних курсів.

- •110. Валюта і валютний курс. Фактори, що впливають на валютний курс.

- •111. Валютні операції. Операції “спот”. Термінові угоди. Форвардні угоди. Ф’ючерсні угоди. Опціоні угоди з валютою. Операції “своп”. Валютний арбітраж.

- •112. Особливості функціонування валютного ринку в Україні.

- •113. Види інформації на фінансовому ринку. Порядок розкриття інформації.

- •114. Фондові індекси та рейтинги як індикатори фондового ринку.

- •117. Предмет курсу. Місце фінансового ринку у фінансовій системі.

- •118. Суб’єкти фінансового ринку.

- •119. Сучасні тенденції на фінансових ринках світу.

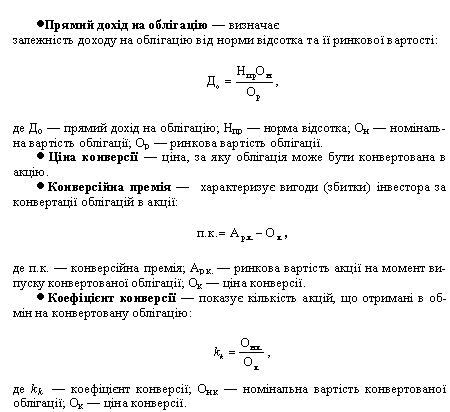

- •120. Показники, що використовуються для характеристики облігацій.

- •121. Порядок випуску та розміщення облігацій в Україні.

- •122. Показники,що використовуються для характеристики акцій

- •115. Рейтинги та їх значення для функціонування фінансового ринку.

- •116. Індекси та інші показники, що відображають рух цін на організаційно-оформлених ринках.

- •127. Операції центральних банків на відкритому ринку

- •123. Особливості випуску та розміщення акцій в Україні.

- •124. Функції та значення грошового ринку

- •125. Суб’єкти грошового ринку

- •126. Інструменти грошового ринку

- •1. Фінансові інститути та їх класифікація.

120. Показники, що використовуються для характеристики облігацій.

Для

характеристики якостей облігацій

використовуються такі показники:

121. Порядок випуску та розміщення облігацій в Україні.

Порядок випуску, розміщення та погашення облігацій включає наступні етапи:

1. Підготовка рішення про випуск облігаційної позики. Передбачає визначення мети випуску облігацій, оцінку кредитоспроможності емітента, аналіз потенційного попиту на облігації емітента (маркетинг); структурування позики – визначення параметрів емісії облігацій: обсяг емісії, термін, тип купона, можливість дострокового викупу, графік виплати відсотків; методики розміщення випуску (відкрита чи закрита), вибір торгівельного майданчика для розміщення випуску (ПФТС, біржа).

2. Ухвалення рішення про випуск облігацій.

Відповідно до законодавства України, рішення про випуск облігацій приймається відповідним органом емітента й оформляється протоколом, у якому обов’язково повинні зазначатися: офіційна назва емітента облігацій та його місцезнаходження; відомості про статутний фонд, господарську діяльність і службових осіб емітента; найменування контролюючого органу (аудиторської фірми); дані про розміщення раніше випущених цінних паперів; мету випуску і вид облігацій (іменні чи на пред’явника); загальна сума емісії, кількість і номінальна вартість облігацій; кількість учасників голосування; порядок випуску облігацій та виплати доходів по них; строки повернення коштів при відмові від випуску облігацій; строки продажу відповідних товарів або надання послуг по цільових облігаціях; порядок повідомлення про випуск та розміщення облігацій; порядок оплати облігацій. Протокол, крім того, може містити й інші відомості щодо випуску облігацій.

3. Проведення аудиторської перевірки та отримання висновку аудиторської перевірки.

4. Сплата державного мита до місцевого бюджету у розмірі 0,1 процента загальної номінальної вартості облігацій.

5. Підготовка пакету документів для реєстрації випуску та інформації про емісію облігацій в ДКЦПФР.

Пакет включає наступні документи:

1. Заяву про реєстрацію випуску та інформації про емісію облігацій підприємства.

2. Інформацію про емісію облігацій.

3. Копію платіжного доручення про сплату державного мита до місцевого бюджету за місцем державної реєстрації емітента у розмірі 0,1 процента загальної номінальної вартості облігацій, що пропонуються для продажу, за реєстрацію інформації про емісію цінних паперів.

4. Рішення про випуск облігацій, що оформлене протоколом.

5. Баланс, звіт про фінансові результати та їх використання (для банків – звіт про прибутки та збитки), засвідчені підписами та печатками емітента та аудитора (аудиторської фірми), висновок аудитора (аудиторської фірми) станом на перше число поточного кварталу, в якому подаються документи для реєстрації інформації про емісію облігацій.

6. Баланс, звіт про фінансові результати та їх використання (для банків – звіт про прибутки та збитки), засвідчені підписами та печатками емітента та аудитора (аудиторської фірми), довідка про фінансовий стан та висновок аудитора (аудиторської фірми) станом на перше число поточного року, в якому подаються документи для реєстрації інформації про емісію облігацій.

7. Копії свідоцтв про реєстрацію попередніх випусків цінних паперів.

8. Нотаріально засвідчену копію статуту.

9. Взірець бланка сертифікату облігацій, оформленого згідно з вимогами чинного законодавства, якщо випуск здійснюється в документарній формі.

10. Копію договору з торговцем цінними паперами щодо розміщення даного випуску облігацій із зазначенням номеру діючого дозволу на здійснення діяльності щодо випуску та обігу цінних паперів (якщо емітент користуватиметься його послугами).

11. Копію свідоцтва про державну реєстрацію товариства.

6. Подання пакету документів для реєстрації випуску та інформації про емісію облігацій до ДКЦПФР.

7. Реєстрація випуску та інформації про емісію облігацій в ДКЦПФР, отримання Свідоцтва про реєстрацію випуску облігацій.

8. Публікація оголошення про емісію облігацій в офіційному виданні.

9. Розміщення, первинний продаж випуску облігацій.

Передбачає наступні кроки:

• проведення комплексу заходів щодо презентації випуску облігацій (підготовка та розповсюдження інвестиційного меморандуму, проведення road-show (індивідуальні зустрічі з потенційними інвесторами);

• підготовку і подання документів до Національного депозитарію України для присвоєння міжнародного ідентифікаційного номера (коду) облігаціям цієї емісії;

• організацію друкування бланків сертифікатів цінних паперів, якщо облігації випускаються в документарній формі, або депонування глобального сертифіката в депозитарії (ВАТ “МФС”), якщо облігації випускаються в бездокументарній формі;

• включення облігацій у лістинг фондових бірж та/або ПФТС;

• первинне розміщення облігацій серед інвесторів, укладання угод купівлі-продажу облігацій;

10. Організація вторинного ринку, виплата купонів, інформаційна підтримка.

11. Погашення (викуп) облігацій, закриття випуску.

12. Підготовка і подання до ДКЦПФР звіту про результати погашення облігацій.