- •Цели, объекты и разделы фин. Мен.

- •Базовые концепции ден. Потока, временной ценности денег, альтернативных затрат и их применение в фин. Расчетах.

- •Концепция денежного потока

- •3) Концепция компромисса между риском и доходностью

- •3. Процентные и учётные ставки. Простые и сложные проценты. Номинальная и эффективная ставка процента.

- •4. Понятие, виды и методы оценки денежных потоков. Текущая и будущая стоимости ден.Потока.

- •5. Аннуитет: понятие, примеры, методы оценки.

- •7. Внутренняя стоимость финансовых активов: понятие, подходы к оценке.

- •8. Оценка внутренней стоимости акции.

- •9. Оценка внутренней стоимости облигации.

- •Текущая внутр. Стоимость любого финн.Актива

- •10. Доход и доходность. Доходность акций и облигаци

- •Доходность акции

- •11. Измерение риска. Риск финансовых активов.

- •Риск финансовых активов

- •12. Цели и типы портфельного инвестирования. Риск и доходность портфельных инвестиций

- •Оценки риска и доходности инвестиционного портфеля

- •13. Цена и структура капитала. Средневзвешенная и предельная цена капитала.

- •Цена заемных средств - уплачиваемые проценты

- •Средневзвешенная цена капитала

- •Предельная цена капитала

- •14. Управление собственным капиталом (состав и методы его наращивания)

- •Основные способы формирования и наращивания собственного капитала

- •15. Структура капитала. Финансовый леверидж.

- •Эффект финансового рычага показывает, на сколько % изменится рентабельность собственного капитала при изменении объема заемного капитала на 1 %. !!!

- •16. Дивидендная политика. Темп устойчивого роста.

- •Темп устойчивого роста

- •Позволяет определить максимально возможный фонд дивидендных выплат.

- •17. Соотношение финансового и операционного рычагов организации.

- •18. Управление оборотным капиталом. Политики управления в области оборотного капитала. Эффективность управления.

- •19. Финансовый менеджмент в условиях инфляции. Формула Фишера

- •20. Несостоятельность (банкротство): содержание, диагностика

- •Диагностика банкротства

- •21. Учетные оценки эффективности и риска инвестиционных проектов. Оценка рисков инвестиционных проектов.

- •22. Формирование бюджета капиталовложений при ограничении на оббьем инвестиций

- •Формирование бюджета при ограничении на объем инвестиций

- •Формирование бюджета капиталовложений с учетом цены капитала

- •Распределение бюджета капиталовложений во времени

- •23. Управление производственными запасами. Модель Вилсона

- •24. Управление дебиторской задолженностью.

9. Оценка внутренней стоимости облигации.

Оценка внутренней стоимости облигаций зависит от способа выплаты дохода.

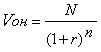

Рассмотрим самый простой случай – облигация с нулевым купоном (процент по облигации не выплачивается). Поскольку денежные поступления по годам, за исключением последнего года, равны нулю, вутренняя стоимость облигации определяется следующим образом:

|

(2.2.11) |

где V он — стоимость облигации с нулевым купоном с позиции инвестора (теоретическая стоимость);

N — сумма, выплачиваемая при погашении облигации (номинал);

r – ставка дисконтирования;

n — число лет, через которое произойдет погашение облигации.

Бессрочная облигация предусматривает неопределенно долгую выплату дохода ( D ) в установленном размере. В этом случае ожидаемые выплаты представляют собой бессрочный аннуитет, поэтому

V об = D / r |

(2.2.12)

|

где V об – стоимость бессрочной облигации;

r – ставка дисконтирования;

D – купонный доход.

Безотзывная облигация с постоянным доходом порождает поток купонных выплат, а также предусматривает погашение облигации по номинальной цене в установленный срок. В связи с этим, формула для оценки ее внутренней стоимости состоит из двух слагаемых:

|

(2.2.13) |

где V опд – стоимость безотзывной облигации с постоянным доходом;

D – ежегодный купонный доход;

r – ставка дисконтирования;

N — сумма, выплачиваемая при погашении облигации (номинал);

t – номер года;

n – число лет, оставшихся до погашения облигации.

Отзывная облигация может быть погашена досрочно и при этом выкупная цена может не совпадать с номиналом. Оценка таких облигаций осуществляется также с использованием формулы (2.2.13), в которой нарицательная стоимость N заменена выкупной ценой.

Текущая внутр. Стоимость любого финн.Актива

10. Доход и доходность. Доходность акций и облигаци

Доход – абсолютный показатель (руб.), доходность – относительный (%).

В зависимости от вида финансового актива: доход- дивиденд, процент, прирост капитализированной стоимости.

Доходность актива (d) – это показатель, рассчитываемый соотнесением дохода (D), и величины инвестиции (1) в этот актив (стоимость актива):

d = D / I.

Доходность в % - рентабельность данного актива или норма прибыли, однако традиционно термин «рентабельность» используется по отношению к материальным активам, а термин «доходность» по отношению к финансовым активам и капиталу.

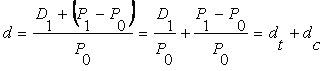

Доход, обеспечиваемый каким-либо активом, разделяют на две составляющих: 1) регулярные выплаты владельцу актива 2) рост стоимости самого актива. Соответственно ожидаемая доходность также будет складываться из двух составляющих – текущей и капитализированной доходности:

|

(2.5.2)

Доходность акциии |

где d – доходность финансового актива;

Р0 – цена приобретения финансового актива (в начале рассматриваемого периода);

Р1 – цена финансового актива в конце периода (ожидаемая величина);

D 1 – регулярные вылаты в предстоящем периоде (ожидаемая величина);

D1 + ( P 1 – Р0) – общий доход в предстоящем периоде;

dt – текущая доходность (в приложении к акциям она называется также дивидендной);

dc – капитализированная доходность.

Риск можно трактовать как угрозу отношения фактической доходности от ожидаемой.

Чем выше ожидаемая доходность, тем выше риск вложений в соответствующие финансовые активы. И наоборот, к активам, с которыми ассоциируется относительно больший размер возможных потерь, предъявляются и большие требования в отношении доходности.

Фактическая доходность (за период времени) = (рыночная стоимость фин. актива на конец периода - рыночная стоимость на начало периода + платеж к получению)/рыноч. ст-сть на конец периода

Ожидаемая доходность - математическое ожидание, полученное из распределения вероятностей вариационного ряда фактических доходностей или среднее арифметическое значение по динамическому ряду фактических доходностей

Риск (финансовый, инвестиционный) носит спекулятивный характер, т.е отклонения фактической доходности от ожидаемого уровня могут происходить в любую сторону.

Этот риск принято исчислять с помощью стандартного отклонения, которое показывает средний разброс возможных значений доходности вокруг ожидаемого уровня и имеет одинаковую с доходностью единицу измерения.

Для приблизительной оценки доходности купонной облигации без права досрочного погашения рассчитывается отношение среднегодового дохода (годовой процент плюс часть разницы между номинальной стоимостью и ценой покупки облигации) к средней величине инвестиции:

где

do

—

доходность облигации; N

—

номинал облигации;

где

do

—

доходность облигации; N

—

номинал облигации;

Р — текущая цена (на момент оценки); D — купонный доход; n — число лет, оставшихся до погашения облигации.

Достоинством показателя do, как показателя эффективности - возможность использования его в сравнительном анализе при выборе вариантов инвестирования в те или иные облигации..

Показатель купонной доходности,

![]()

![]()

Значимость - эта ставка дает оценку доходности облигации лишь в момент ее эмиссии; в дальнейшем она используется в основном для расчета купонного дохода.

Облигации с правом досрочного погашения имеют, кроме рассмотренных, еще одну характеристику — доходность досрочного погашения (Yield to Call, YTC). Этот показатель дает оценку доходности на момент отзыва облигации с рынка (выкупная цена), или ее досрочного погашения.