- •Введение

- •1. Концепция определения рыночной стоимостью компании.

- •Традиционный подход оценки стоимости компании.

- •Использование теории о структуре капитала ф.Модильяни и м.Миллера в определении оценки стоимости компании.

- •2. Анализ концепций оценки имущества тоо «Аcсounting Star»

- •2.1 Анализ финансового состояния тоо «Accounting star»

- •2.2 Оценка рыночной стоимости тоо «Accounting Star»

- •Цели оценки стоимости предприятия.

- •2.3. Расчет стоимости тоо «Accounting Star»

- •3. Стратегия повышения стоимости бизнеса тоо «Accounting star»

- •3.1 Мероприятия по повышению стоимости бизнеса тоо «Accounting star»

- •Пути повышения инвестиционной политики тоо «Accounting star».

- •[3] Горизонтальный анализ - Мельников а. В., «финансовый анализ»2011г.

Использование теории о структуре капитала ф.Модильяни и м.Миллера в определении оценки стоимости компании.

Существуют два основных подхода к целесообразности управления структурой капитала.

1. Традиционный подход. Считается, что стоимость капитала фирмы зависит от его структуры; существует оптимальная структура капитала, минимизирующая значение средневзвешенной стоимости капитала и, следовательно, максимизирующая рыночную стоимость фирмы.

Средневзвешенная стоимость капитала зависит от стоимости его составляющих, обобщенно подразделяемых на два вида – собственный и заемный капитал. В зависимости от структуры капитала стоимость каждого из этих источников меняется, причем темпы изменения различны.

2. Теория Модильяни—Миллера[1] (Modi-gliani and Miller approach). Ф. Модильяни и М. Миллер (1958 г.) утверждают, что при не–которых условиях рыночная стоимость фирмы и стоимость капитала не зависят от его структуры, а следовательно, их нельзя оптимизировать, нельзя и наращивать рыночную стоимость фирмы за счет изменения структуры капитала.

Последнее утверждение иногда называют «принципом пирога»: можно по-разному делить пирог, но его величина при этом, естественно, не меняется. Они доказали следующие утверждения:

рыночная стоимость компании (V) не зависит от структуры капитала и определяется путем капитализации ее операционной прибыли по ставке, соответствующей классу риска дан–ной компании:

![]()

где NOI – чистая операционная прибыль (прибыль до вычета налогов и процентов); кви —стоимость источника «собственный ка–питал» финансово независимой компании;

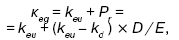

2) стоимость собственного капитала финансово зависимой компании представляет собой сумму стоимости собственного капитала аналогичной (по доходу и уровню риска) финансово независимой компании и премии за риск, равной произведению разницы в значениях стоимости собственного и заемного капитала на величину финансового левериджа:

где кeg – стоимость источника «собственный капитал» финансово зависимой компании;

Е – рыночная оценка собственного капитала;

D – рыночная оценка заемного капитала компании.

Изменение структуры источников путем привлечения более дешевых заемных средств не увеличивает рыночную стоимость компании, так как выгода от привлечения дешевого источника сопровождается повышением степени риска и, следовательно, стоимости собственного капитала.

В 1963 г. Ф. Модильяни и М. Миллер[2] обосновали ситуацию, при которой не исполняется условие об отсутствии налогов. В этом случае структура капитала уже оказывает влияние на рыночную стоимость фирмы.

Теория Модильяни-Миллера основывается на предположении, что с увеличением зависимости компании от внешних источников финансирования владельцы акций немедленно скорректируют свою оценку фирмы, чтобы отразить возросший риск, связанный с привлечением заемных средств, и потребовать в то же время более высокую прибыль. Это, в свою очередь, увеличит цену собственного капитала для фирмы и полностью компенсирует прибыль, полученную за счет использования заемных средств.

Если оценка временно изменилась, то общая рыночная стоимость будет сохраняться за счет немедленных арбитражных операций на рынке, когда акционеры будут продавать свои акции и долговые обязательства и, используя личные займы, будут стремиться получить прибыль за счет различия цен в других компаниях. Следовательно, согласно теории Модильяни-Миллера, решение о структуре капитала не имеет смысла, поскольку степень финансовой зависимости фирмы не имеет никакого значения. э Данная теория справедлива только при \двух условиях:

1. Торговля акциями и облигациями ведется в условиях «совершенного рынка».

Несмотря на постоянное развитие рынков капитала в течение последних десятилетий, совершенных рынков пока еще не существует. Это особенно справедливо для частных компаний и тех компаний, чьи акции продаются на вторичных рынках.

2. Отсутствие различий в налогообложении заемного и акционерного капиталов. Это допущение неприменимо для рыночной экономики. На практике действующая система налогообложения дает значительные выгоды при финансировании за счет заемных средств, поскольку налоги выплачиваются после вычета процентов.

Модильяни и Миллер позже усовершенствовали свою теорию, чтобы учесть налоговую скидку по процентным платежам. Они сделали вывод, что вследствие налоговой скидки на процентные платежи по займам с ростом финансовой зависимости средневзвешенная стоимость капитала компании будет продолжать падать до тех пор, пока не минимизируется на уровне, когда компания полностью финансируется за счет заемных средств.

Среди вопросов, с которыми сталкиваются финансовые менеджеры, одним из основных является следующий: каким образом фирма должна сформировать необходимый ей капитал? Следует ли ей прибегать к заемным средствам или достаточно ограничиться акционерным капиталом? В 1958 г. Франко Модильяни и Мертон Миллер опубликовали работу, содержавшую одну из самых удивительных теорий современного финансового менеджмента: они пришли к выводу, что стоимость любой фирмы определяется исключительно ее будущими доходами и, следовательно, не зависит от структуры ее капитала.4 Этот вывод имел такие масштабные последствия, что, по оценке членов Ассоциации финансового менеджмента, данная работа оказала на практику управления финансами большее влияние, чем все ранее опубликованные.5

В своей работе Модильяни и Миллер, исходя из весьма жестких заданных условий, включающих, в частности, наличие идеальных рынков капитала (что подразумевает нулевое налогообложение), доказывают с помощью идеи арбитражных операций, что структура капитала не влияет на стоимость фирмы. Существо доказательства состоит в следующем: если финансирование деятельности фирмы более выгодно за счет заемного капитала, а не за счет собственных источников средств, то владельцы акций компании со смешанной структурой капитала предпочтут продать часть акций своей фирмы, использовав вырученные средства на покупку акций фирмы, не пользующейся привлеченными источниками, и восполнив недостаток в финансовых ресурсах за счет заемного капитала. Одновременные операции с ценными бумагами фирм с относительно высокой и относительно низкой долей заемного капитала приведут в конце концов к тому, что цены таких фирм будут примерно совпадать. Таким образом, согласно Модильяни и Миллеру, стоимость акций фирмы не связана с соотношением между ее заемным и собственным капиталом.

Если бы теория Модильяни—Миллера была абсолютно корректной, менеджерам не стоило бы волноваться при принятии решений, касающихся структуры капитала фирм, — ведь, согласно теории, такие решения не влияют на курсы акций. Однако, подобно большинству экономических теорий, концепция Модильяни—Миллера является верной лишь при наличии определенных предпосылок. Тем не менее, продемонстрировав те условия, при которых структура капитала не влияет на стоимость фирмы, Модильяни и Миллер сделали важный вклад в понимание возможного влияния заемного финансирования.

В 1963 г. Модильяни и Миллер опубликовали вторую работу, посвященную структуре капитала, в которой ввели в свою первоначальную модель такой фактор, как налоги на корпорации, тем самым смягчив принятое ранее допущение — нулевое налогообложение. С учетом наличия налогов на корпорации было показано, что цена акций фирмы непосредственно связана с использованием этой фирмой заемного финансирования: чем выше доля заемного капитала, тем выше и цена акций. Согласно пересмотренной теории Модильяни—Миллера, фирмам следовало бы финансироваться на 100% за счет заемного капитала, так как это обеспечило бы им наивысшие курсы акций. Такой вывод обусловлен

структурой налогообложения корпораций, существующей в США, — доходы акционеров должны выплачиваться из прибыли, остающейся после уплаты налогов, а выплаты кредиторам производятся из прибыли до уплаты налогов. Такое асимметричное налогообложение приводит к тому, что при увеличении доли заемного капитала увеличивается и доля валового дохода фирмы, остающаяся в распоряжении инвесторов.

Однако обычно доля займов в капитале фирмы бывает весьма далека от 100%. Позднее различные исследователи, пытаясь модифицировать теорию Модильяни—-Миллера, для того чтобы объяснить фактическое положение вещей, смягчали многие из первоначальных предпосылок данной теории. Выяснилось, что некоторые из этих предпосылок не оказывают существенного влияния на получаемые результаты, однако при введении в модель такого фактора, как затраты финансовых затруднений фирмы ввиду неблагоприятной структуры капитала, картина резко меняется. Так, экономия за счет снижения налоговых выплат обеспечивает повышение стоимости фирмы по мере увеличения доли займов в ее капитале, однако начиная с определенного момента (когда достигнута оптимальная структура капитала) при увеличении доли заемного капитала стоимость фирмы начинает снижаться, поскольку экономия на налогах более чем перекрывается ростом затрат вследствие необходимости поддержания более рисковой структуры источников средств. Модифицированная с учетом фактора затрат финансовых затруднений теория Модильяни—Миллера утверждает: 1) наличие определенной доли заемного капитала идет на пользу фирме; 2) чрезмерное использование заемного капитала приносит фирме вред; 3) для каждой фирмы существует своя оптимальная доля заемного капитала. Таким образом, модифицированная теория Модильяни—Миллера, именуемая теорией компромисса между экономией от снижения налоговых выплат и финансовыми затратами (tax savings-financial costs tradeoff theory), позволяет лучше понять факторы, от которых зависит оптимальная структура капитала.

Интересно отметить, что Ф. Модильяни и М Миллер – лауреаты Нобелевской премии по экономике. Модильяни был удостоен этой награды в 1985 году – среди прочего и за работы, связанные с управлением финансами, а Миллер – в 1990 году за работы по структуре капитала и за более поздние.

Теория портфеля и теория структуры капитала – по сути, и представляют собой сердцевину науки и техники управления финансами крупной компании, поскольку позволяют ответить на два принципиально важных вопроса: откуда взять и куда вложить финансовые ресурсы. Вероятно, не случайно 1958 год, когда была опубликована пионерская работа Модильяни и Миллера, рассматривается крупнейшими специалистами в области теории финансов Т. Е. Коуплендом и Дж. Ф. Уэстоном как рубежный, начиная с которого от мировой экономики отпочковалось самостоятельное направление, известное ныне как современная теория финансов. Именно в рамках современной теории финансов в дальнейшем сформировалась прикладная дисциплина «Финансовый менеджмент» как наука, посвященная методологии и технике управления финансами крупной компании.

Данная глава посвящена теориям, лежащим в основе решений относительно структуры капитала. Хотя приводимые соображения по выбору структуры капитала далеки от абсолютной точности, понимание материала помогает разобраться в соответствующих вопросах.

Любая теория может показаться стерильной и бессмысленной, если не сделать очевидной ее практическую ценность, поэтому в данной главе представлен теоретический материал в контексте принятия решений, демонстрируя, как теория может обеспечить принятие более эффективных решений.

Ни отдельный человек, действующий от лица акционеров фирмы, ни менеджер, не должны принимать решения об инвестировании финансовых средств, руководствуясь лишь соображениями ожидаемой доходности. Тот, кто принимает решение, должен сначала оценить рисковость инвестиций, а затем определить является ли уровень доходности достаточным для компенсации ожидаемого риска.

Согласно словарю Уэбстера, риском называется «шанс неблагоприятного исхода; опасность, угроза потерь или повреждений».

Понятие риска можно определить двояко:

как общий риск (total risk), относящийся к конкретному финансовому активу, рассматриваемому изолированно, и измеряемый дисперсией возможных исходов относительно ожидаемой доходности этого актива;

как рыночный риск (market risk), относящийся к конкретному финансовому активу как части инвестиционного портфеля и оцениваемый с учетом вклада этого актива в совокупный риск портфеля в целом.

Рыночный риск измеряется β - коэффициентом фирмы, а общий риск состоит из рыночного риска и элемента риска, который можно исключить с помощью диверсификации.

Теперь введем два новых вида риска:

производственный риск, характеризующий неотъемлемую рисковость операций фирмы, если она не использует заемный капитал;

финансовый риск, т.е. дополнительный риск, налагаемый на держателей акций в результате решения фирмы воспользоваться займом.

Мы рассмотрим производственный и финансовый риск как в рамках общего риска без учета положительных сторон диверсификации, так и в рамках рыночного риска, где они частично устраняются с помощью диверсификации.

Подход Ф.-Э.Модильяни и М.-Г.Миллера назван «теоремой Модильяни-Миллера» (ММ). Далее научные разработки этих ученых были направлены на исследование проблем дивидендной политики в идеальной экономической среде.

Традиционный подход – предполагает прямую зависимость средней стоимости капитала от его структуры и от возможности ее оптимизации в течение определенного периода развития фирмы. Критерием оптимальности явл-ся минимизация цены капитала WACC, которая приводит при прочих равных условиях к увеличению рыночной стоимости фирмы. В реальном мире ни одно из допущений теории ММ не выполняется и заемный капитал обходится пп дешевле собственного, т к выплаты в пользу кредиторов фиксированы, носят обязательный хар-р и явл-ся первоочередными по сравнению с выплатами в пользу владельцев. Т к кредиторы подвергаются меньшим риском по сравнению с собственниками, они вынуждены довольствоваться более низкой доходностью.

Т.о. повышение доли более дешевого источника финансирования в структуре капитала, (отношение привлеченных займов к стоимости фирмы) должно приводить к снижению его средней стоимости и соответственно, к росту стоимости фирмы.

Теория Модильяни-Миллера – в кач-ве отправной точки выяснения роли структуры капитала ММ использовали идеальную экономическую среду, в которой рынки совершенны, отсутствуют налоги и др издержки ведения бизнеса, все участники хоз деят-ти находятся в равных условиях, ведут себя рационально, обладают равным доступом к инф-ии.

Согласно теории ММ в идеальной экономической среде структура капитала не влияет на стоимость пп, кот зависит только от рентабельности его деят-ти и связанных с ней рисками.

Таким образом, в целом по моделям Модильяни - Миллера можно сделать следующие выводы:

При отсутствии налогов рыночная оценка фирмы не зависит от величины заемного капитала VD =VO. Оптимальная структура капитала отсутствует.

При наличии налога на прибыль и отсутствии подоходных налогов или при одинаковом подоходном налогообложении владельцев собственного и заемного капитала, рыночная оценка фирмы, использующей заемное финансирование, превышает оценку фирмы с нулевым финансовым рычагом на величину экономии на налоге на прибыль VD = VO + tD. Оптимальная структура капитала включает 100% заемный капитал.

При введении в рассмотрение подоходных налогов Ts и Td, отличающихся для владельцев собственного и заемного капитала, с ростом долга цена фирмы растет.

В подходе Модильяни - Миллера не учитывается агентский конфликт между менеджерами и владельцами собственного капитала, что выражается в нежелании брать менеджерами большую ответственность по привлечению капитала с фиксированным процентом.

Не учитываются прямые и косвенные издержки банкротства, которых нет на совершенном рынке. Акционеры с ростом долга вынуждены учитывать финансовый риск и риск банкротства. Кроме того, в первую очередь владельцы заемного капитала получают причитающиеся им денежные средства, во вторую очередь будут погашаться издержки, связанные с оценочными и судебными процедурами, с процессом поглощения другой фирмой или реализацией активов. На совершенных рынках капитала издержки банкротства равны нулю. Активы продаются по их рыночной оценке, определяемой возможными денежными потоками для новых владельцев.

Однако реальный рынок капитала несовершенен. В случае банкротства владельцы капитала несут убытки. Чем быстрее будет проходить процедура банкротства, тем большими окажутся прямые издержки. Полные издержки банкротства будут превышать прямые на величиту неявных убытков, которые акционеры тоже почувствуют по скорости падения курса акций фирмы (утрата имиджа фирмы, потеря деловых контактов и возможных новых инвесторов).

Например, объявление в октябре 1996 года АО «Москвич» означало для акционеров не только снижение возможных потоков от реализации активов на величину задолженности перед бюджетом и перед кредиторами, но и неявные издержки, связанные с возможным срывом договоренностей в «Рено» и «Хенде» об инвестировании в новые модели. Даже в варианте внешнего управления (а не ликвидации фирмы) рыночная оценка фирмы с учетом явных и неявных издержек банкротства может упасть, по некоторым оценкам, на 20-30%. Наличие любой задолженности (перед бюджетом, перед кредиторами) повышает риск банкротства и риск оплаты издержек, связанных с ожидаемым или свершившимся банкротством.

Привлечение заемного капитала может привести к финансовым затруднениям или даже к банкротству. Кроме прямых издержек банкротства (снижения ликвидационной стоимости активов из-за морального и физического износа по причине продолжительности тяжб между кредиторами корпорации, судебных издержек, оплаты услуг адвокатов и внешнего управляющего), существуют косвенные издержки. Они возникают еще до объявления предприятия банкротом, на стадии финансовых затруднений. К косвенным издержкам относят потери от неоптимальных управленческих решений и потери от изменения поведения контрагентов (покупателей, поставщиков, кредиторов). Неоптимальные управленческие решения могут выражаться в различных сферах. Например, в снижении качества продукции, неоптимальном использовании внеоборотных активов (работа на износ без текущего ремонта). Могут быть заключены заведомо невыгодные для фирмы контракты. Или проданы высоколиквидные активы в кратчайшие сроки по низкой цене и т.п. При этом целью управляющих является продление функционирования корпорации на короткий промежуток времени для поиска нового места работы и увеличения личного дохода.

Обычно при использовании только собственного капитала издержки, связанные с финансовыми затруднениями, невелики. С ростом заемного капитала увеличивается вероятность финансовых проблем и роста издержек, связанных с ними.

Подобно большинству экономических теорий, концепция Модильяни—Миллера верна при наличии определенных предпосылок. Однако, продемонстрировав те условия, при которых структура капитала не влияет на стоимость предприятия, Модильяни и Миллер сделали важный вклад в понимание возможного влияния заёмного финансирования.

Различные исследователи пытались модифицировать теорию Модильяни—Миллера, для того чтобы объяснить фактическое положение вещей, смягчали многие из первоначальных условий данной теории. Удалось установить, что некоторые из предпосылок не оказывают существенного влияния на результат. Однако при введении в модель такого фактора, как дополнительные финансовые затраты вследствие неудовлетворительной структуры капитала, картина резко меняется. Например, экономия за счет снижения налоговых выплат обеспечивает повышение стоимости предприятия по мере увеличения доли заёмных средств в её капитале, но с некоторого момента при дальнейшем увеличении доли заёмного капитала стоимость фирмы начинает снижаться, поскольку экономию на налоговых выплатах компенсирует рост издержек от необходимости поддержания более рисковой структуры источников средств. Модифицированная с учетом этого фактора теория Модильяни—Миллера утверждает:

наличие определенной доли заёмного капитала предпочтительно для предприятия;

чрезмерное использование заёмного капитала нежелательно для предприятия;

каждому предприятию свойственна своя оптимальная структура капитала.

Таким образом, модифицированная теория Модильяни—Миллера, именуемая теорией компромисса между экономией от снижения налоговых выплат и финансовыми затратами, позволяет лучше понять факторы, от которых зависит оптимальная структура капитала.

Формальное доказательство строится на рассмотрении арбитражных процессов (одновременной покупке и продаже идентичных по риску акций с различной ценой). Независимость цены фирмы от структуры капитала объясняется невозможностью в равновесной ситуации существования фирм, идентичных по степени риска и размеру операционной прибыли, но с неравной рыночной ценой. Наличие на рынке переоцененных акций (акций фирмы с более высокой ценой) побудит инвесторов, знающих условия равновесия, (переоцененные акции не будут расти в цене) продавать их, вкладывая средства в акции недооцененных фирм. И получать таким образом арбитражный доход. Эти арбитражные операции будут проходить и давать выигрыш инвестору до тех пор, пока цена на переоцененные акции не упадет, а цена на недооцененные, соответственно, вырастет. В равновесии (при отсутствии возможности арбитражных операций) рыночные цены двух рассматриваемых фирм сравняются вне зависимости от структуры их капитала.

Вывод: по модели Модильяни - Миллера в равновесной ситуации инвестор не будет получать доход от покупки – продажи акций, так как стоимость акционерного капитала даже при незначительном росте долга будет расти как компенсация росту требуемой доходности акционеров из-за финансового риска.