- •Содержание финансовой политики:

- •Задачи финансовой политики:

- •Основные возможности программ планирования

- •Программы

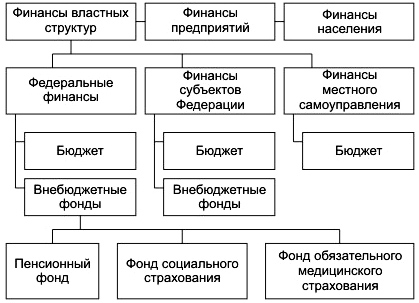

- •Структура финансовой системы

- •Линейная структура управления

- •Дивизионы могут выделяться по нескольким признакам, образуя одноименные структуры, а именно:

- •Матричная организационная структура

- •Виды износа:

- •Метод прямого счета

- •Аналитический метод

- •Метод совмещенного расчета

- •Основные группы показателей рентабельности

- •Источники и факторы снижения себестоимости

Структура финансовой системы

Государственные и муниципальные финансы — это денежные отношения, возникающие в распределительном процессе в связи с формированием денежных средств у органов государственной власти и местного самоуправления и их использованием на удовлетворение социальных потребностей граждан, регулирование экономики, финансирование национальной обороны и правоохранительной деятельности, управления и других расходов государства и муниципальных образований.

С помощью государственных и муниципальных финансов органы государственной власти и местного самоуправления осуществляют регулирование социальных процессов, оказывают влияние на развитие приоритетных отраслей экономики, сглаживают различия в уровне социально-экономического развития отдельных территорий страны и др.

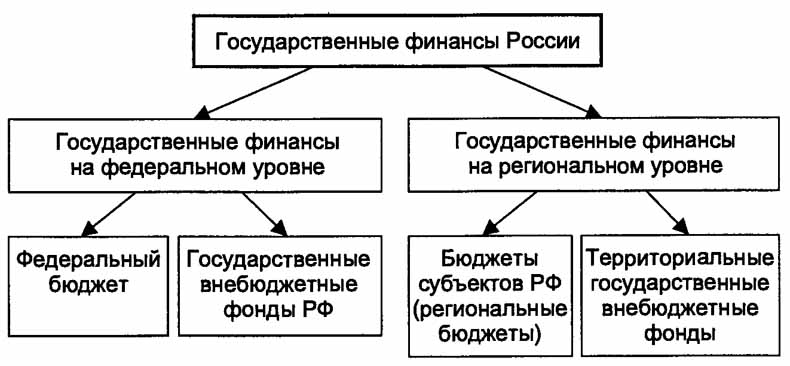

Рис.

11.1. Состав государственных финансов в

Российской Федерации

Рис.

11.1. Состав государственных финансов в

Российской Федерации

Федеральный бюджет является основной финансовой базой деятельности органов государственной власти РФ. В нем концентрируется основной объем финансовых ресурсов, формируемых в распоряжении этих органов.

Федеральный бюджет — форма образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения Российской Федерации.

Формирование федерального бюджета осуществляется посредством мобилизации налоговых доходов, неналоговых доходов, безвозмездных перечислений и других доходов.

Государственный внебюджетный фонд РФ — фонд денежных средств, образуемый вне федерального бюджета и предназначенный для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, охрану здоровья и медицинскую помощь (ст. 13 БК РФ).

Доходы государственных социальных внебюджетных фондов РФ формируются за счет: обязательных платежей, установленных законодательством Российской Федерации (отчислений от единого социального налога, отчислений от налогов по специальным налоговым режимам, различных страховых взносов и др.); средств федерального бюджета; добровольных взносов физических и юридических лиц; доходов от размещения временно свободных средств фондов; других доходов, предусмотренных законодательством Российской Федерации.

Основными по размерам и значению являются социальные внебюджетные фонды:

Пенсионный фонд Российской Федерации;

Фонд социального страхования Российской Федерации;

Федеральный фонд обязательного медицинского страхования;

К экономическим относятся:

Российский фонд технологического развития и отраслевые внебюджетные фонды НИОКР;

финансовые фонды поддержки отраслей;

инвестиционные фонды и др.

32. Кредитная система: формы и виды кредита, понятие и роль кредита, банковский кредит, коммерческий кредит, кредитная сделка, ссудный процент. Банковская система: определение и структура банковской системы, виды финансово-кредитных организаций, виды банков. Характеристика коммерческого банка: функции, организационная структура и управление в банке, банковские услуги, банковские операции, банковская ликвидность.

ОТВЕТ

Кредит — это система экономических отношений в связи с передачей от одного собственника другому во временное пользование ценностей в любой форме (товарной, денежной, нематериальной) на условиях возвратности, срочности, платности.

Кредит — это товар продаваемый за специфическую цену, — ссудный процент и на специфических условиях — на срок, с возвратом.

Продавец кредита — кредитор, ссудодатель.

Покупатель кредита — должник, дебитор, ссудополучатель, заемщик.

Специфические условия, на которых предоставляется кредит, составляют основные принципы кредитования.

Основными принципами кредитования являются возвратность, срочность и платность. Возвратность предполагает, что переданные в долг ценности в оговоренной заранее форме (кредитном соглашении), чаще всего денежной, будут возвращены продавцу кредита (кредитору). Нарушение принципа возвратности может нанести непоправимый ущерб кредитору, поэтому в современных условиях в кредитных соглашениях принято оговаривать способы страхования кредитного риска. Целевая направленность кредитования обеспечивает возвратность и платность ссуды.

Кредитное соглашение — письменный договор кредитора и должника при предоставлении-получении кредита, подробно оговаривающий условия возвратности, срочности и платности.Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора.

Кредитный риск — риск невозврата дебитором кредитору кредита. Страхование кредитного риска — система мер по обеспечению возврата кредитору ссуды в срок.

Обеспеченность кредита — дополнительный принцип кредитования, который всегда включается в кредитное соглашение.

С принятием закона "О банках и банковской деятельности" коммерческие банки получили возможность выдавать своим клиентам кредиты под различные формы его обеспечения.

Наиболее распространенными видами обеспечения ссуд являются:

материальные ценности, оформленные залоговым обязательством;

гарантии посредников платежеспособных юридических и физических лиц (банков и т. п.);

страховые полисы, оформленные заемщиками в страховой компании по риску непогашения ссуды;

ликвидные ценные бумаги.

Функции кредита: перераспределительная, создания кредитных орудий обращения; воспроизводственная и стимулирующая.

Благодаря перераспределительной функции происходит перераспределение временно высвободившейся стоимости. Она может осуществляться на уровне предприятий,отрасли, государства (национальной экономики), мирового хозяйства (мировой экономики). Перераспределение идёт на условиях возврата стоимости.

Функция создания кредитных орудий обращения связана с возникновением банковской системы. Благодаря возможности хранения денежных средств на счетах вбанках, развитию безналичных расчётов, зачёту взаимных обязательств, появились кредитные средства обращения и платежа.

Воспроизводственная функция кредита проявляется двояко: 1) получение заёмщиком кредита обеспечивает его необходимым объёмом капитала для ведения предпринимательской деятельности (производства). Посредством кредита происходит воспроизводство хозяйствующего субъекта (товаропроизводителя) как такового; 2) в результате предоставления кредита разным предприятиям воспроизводятся как лучшие, так и худшие для общества условия производства товаров (качество, себестоимость, цена).

Стимулирующая функция кредита проявляется в возможности развития производства без наличия собственных денежных средств. Благодаря кредиту предприятия получают мощный стимул для дальнейшего развития.

Современная кредитная система — это совокупность различных кредитно-финансовых институтов, действующих на кредитном рынке и осуществляющих аккумуляцию и мобилизацию денежного капитала.

На рынке реализуются две основные формы кредита: коммерческий кредит и банковский. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой функционирования.

1. Коммерческий кредит — предоставляемый одними функционирующими предпринимателями другим в виде продажи товаров с отсрочкой платежа. Он оформляется векселем. Его объект — товарный капитал. Целью является ускорение реализации товаров и заключенной в них прибыли.

2. Банковский кредит выдается банками, специальными кредитно-финансовыми учреждениями, функционирующим предпринимателям в виде денежных ссуд. Это основной вид кредита в современных условиях. Объектом банковского кредита служит денежный капитал. Банковский кредит преодолевает границы коммерческого кредита, так как он не ограничен направлением, сроком и суммами кредитных сделок, т.е. он делает кредит более эластичным, расширяет его масштабы, повышает обеспеченность.

3. Потребительский кредит предоставляется потребителям в форме коммерческого кредита (продажа товаров с отсрочкой платежа) и банковского кредита (ссуды на потребительские цели).

4. Ипотечный кредит — это долгосрочные ссуды под залог недвижимости (земли, производственных и жилых зданий).

5. Государственный кредит — совокупность кредитных отношений, в которых заемщиком или кредитором выступают государство и местные органы власти по отношению к гражданам и юридическим лицам. Традиционная форма этого кредита — выпуск государственных займов. Своеобразной разновидностью государственного кредита являются гарантии государства по частным кредитам.

6. Международный кредит — это предоставление ссуд в коммерческой или банковской форме кредиторами одной страны заемщикам другой страны. В качестве кредиторов и заемщиков выступают банки, предприятия, государства, международные и региональные организации.

7. Сельскохозяйственный кредит предоставляется банками на длительный срок для покрытия крупных капиталовложений в сельскохозяйственное производство, как правило, под обеспечение недвижимостью.

8. Ростовщический кредит сохраняется как анахронизм в ряде развивающихся стран, где слабо развита кредитная система. Ростовщический процент обычно превышал 100% и часто достигал 300-500% годовых. По ростовщическому проценту требовалось обязательное материальное обеспечение ссуды.Обычно такой кредит выдают индивидуальные лица, меняльные конторы, некоторые банки.

Все вышеперечисленные виды кредита делятся также по принципу срочности на: кратко- (от 1 дня до 1 года), средне- (от 1 года до 5 лет) и долгосрочные (свыше 5 лет).

Коммерческий кредит — отсрочка по оплате товаров, работ, услуг, предоставляемая продавцом покупателю. Цель этой формы — ускорение процесса реализации продукции. Инструментом является вексель, выражающий финансовые обязательства заемщика по отношению к кредитору.

Отличается от банковского кредита:

в роли кредитора выступают юридические лица, связанные с производством либо реализацией товаров или услуг, а не специализированные кредитно-финансовые институты;

предоставляется в товарной форме;

средняя стоимость ниже средней ставки банковского процента;

при юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара, а не определяется специально, например, это может быть фиксированный процент от базовой суммы.

Используется три вида данного кредита:

кредит с фиксированным сроком погашения;

кредит с возвратом лишь после фактической реализации заемщиком поставленных ему в рассрочку товаров;

кредитование по открытому счету, когда поставка партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

Банковский кредит — предоставление займов в виде денежных средств.

Предоставляется специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от ЦБ.

В роли заемщика могут выступать только юридические лица.

Инструментом кредитных отношений является кредитный договор или кредитное соглашение.

Заключение кредитной сделки сопровождается возникновением взаимных обязательств ее участников. Кредит как экономическое отношение побуждает к рациональному использованию выделенных ресурсов для возврата временно позаимствованной стоимости. В кредитной сделке субъекты отношений всегда выступают как кредитор и заемщик.

Ссудный процент - это плата, получаемая кредитором от заемщика за пользование ссуженными деньгами или материальными ценностями.

Классификация видов ссудного процента

© п/п |

Классификационные признаки |

Виды ссудного процента |

1 |

По формам кредита |

Коммерческий процент |

Банковский процент |

||

Потребительский процент |

||

Процент по государственному кредиту |

||

2 |

По видам кредитных учреждений |

Учетный процент центрального банка |

Банковский процент |

||

Ломбардный процент |

||

3 |

По видам инвестиций |

Процент по кредитам в оборотные средства |

Процент по инвестициям в основные фонды |

||

Процент по инвестициям в ценные бумаги |

||

4 |

По срокам кредитования |

Процент по краткосрочным ссудам |

Процент по долгосрочным ссудам |

||

Процент по среднесрочным ссудам |

||

5 |

По видам операций кредитных учреждений |

Депозитный процент |

Процент по ссудам |

||

Процент по межбанковским кредитам |

Основными формами ссудного процента являются:

• учетный (взимаемый центральным банком при кредитовании коммерческих банков посредством покупки (переучета) векселей);

• депозитный (выплачиваемый кредитными учреждениями лицам, разместившим у них депозиты);

• процент по ссудам (плата за пользование кредитом).

В банковской практике различных стран используются различные способы начисления процента: они различаются характером измерения количества дней пользования ссудой и продолжительностью года в днях.

• Точные проценты с фактическим числом дней ссуды (английская практика). Год принимается равным 365 или 366 дням, т.е. фактической продолжительности и для расчета используется точное число дней ссуды. Этот способ дает самые точные результаты. Используется в российской практике.

• Обычные проценты с точным числом дней ссуды (французская практика). Год принимается равным 360 дням, срок ссуды измеряется точным числом дней. Данный способ дает наибольшую сумму начисленных процентов по сравнению с другими.

• Обычные проценты с приближенным числом дней ссуды (германская практика). Год принимается равным 360 дням, при подсчете дней ссуды длительность месяца принимается равной 30 дням. Данный способ, чаще всего, дает наименьшую сумму начисленных процентов.

При начислении процентов за пользование ссуженной стоимости используется способ простых и сложных процентов.

Простые проценты. Начисление процентов производится на постоянную базу (первоначальный размер ссуженной стоимости). Этот способ начисления процентов используется, как правило, при краткосрочном кредитовании. В данном случае расчет производиться по следующей формуле:

S = P (1+ ni ), где

S - сумма выплат по кредиту с учетом первоначального долга (наращенная сумма долга);

P - первоначальный долг;

n - продолжительность ссуды в годах или отношение периода пользования ссудой в днях к применяемой базе исчисления (360 или 365 дней);

i - процентная ставка.

Сложные проценты. Данный способ начисления процентов применяется при долгосрочном кредитовании, когда по истечении периода начисления новое начисление процентов производится на наращенную сумму. Расчет производится по следующим формулам:

S = P (1 + i ) n - при постоянной ставке процентов

S = P (1+ i 1 ) n1 * (1 + i 2 ) n2 * : * (1 + i k ) nk - при переменной ставке.

Банковская система — это совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает народный банк, сеть частных банков и других кредитно-расчетных центров. Национальный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Частные банки осуществляют все виды банковских операций.

Банковская система – это совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, выполняющих банковские операции. Кроме того, в банковскую систему входят специализированные компании, обеспечивающие деятельность банков и кредитных учреждений: расчетно-кассовые и клиринговые центры, организации по аудиту банков, дилерские компании по работе с ценными бумагами банков, фирмы, обеспечивающие банки оборудованием, информацией, кадрами.

Банковская система России – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма. Включает в себя два уровня: Центральный банк Российской Федерации (Банк России) и кредитные организации.

Основными целями деятельности Банка России являются:

а) защита и обеспечение устойчивости рубля, в т. Ч. Его покупательной способности и курса по отношению к иностранным валютам;

б) развитие и укрепление банковской системы Российской Федерации;

в) обеспечение эффективного и бесперебойного функционирования системы расчетов.

Банк России имеет право эмитировать наличные деньги, изымать их из обращения, принимать решения о выпуске в обращение новых банкнот и монет. Разрабатывает и проводит в жизнь единую денежно-кредитную политику.

Основными инструментами и методами являются:

- процентные ставки по операциям Банка России;

- нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

- операции на открытом рынке;

- рефинансирование банков;

- валютное регулирование;

- установление ориентиров роста денежной массы.

Непосредственно сам или через создаваемый при нем орган осуществляет банковское

Кредитные организации образуются на различных формах собственности – частной, государственной, муниципальной, собственности общественных объединений и т. П.

Кредитные организации подразделяются на две больших группы:

а) коммерческие банки, имеющие исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных среден от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц;

б) небанковские кредитные организации, могущие осуществлять лишь отдельные банковские операции. Законодательство проводит строгую линию на четкое разграничение банковских и небанковских кредитных организаций. Фирменное наименование кредитной организации должно содержать указание на характер деятельности этого юридического лица посредством использования слов «банк» или «небанковская кредитная организация», а также указание на его организационно-правовую форму.

Преобладают среди кредитных организаций коммерческие банки.

Следует выделить следующие основные типы банков: эмиссионные банки, коммерческие банки (специализированные банки, учетные и депозитные банки, сберегательные банки, ипотечные банки, кооперативные банки, коммунальные банки). В подавляющем большинстве стран эмиссионный банк — это центральный банк страны.

В современных банковских системах развитых стран существует два основных типа банков:

коммерческие;

центральные.

К группе коммерческих банков в разных развитых странах относится целый ряд институтов с различной структурой и разным отношением собственности. Не одинаково трактуется в разных странах и само понятие «коммерческие банки». Главным их отличием от центральных являются права эмиссии банкнот. Среди коммерческих банков различают два типа: универсальные и специальные банки.

Универсальные банки осуществляют все или почти все виды банковских операций: предоставление как краткосрочных, так и долгосрочных кредитов; операции с ценными бумагами, прием вкладов всех видов, оказание всевозможных услуг и т. п.

Специальный банк, напротив, специализируется на одном или немногих видах банковских операций. В отдельных странах банковское законодательство препятствует или просто запрещает банкам осуществлять широкий круг операций. Тем не менее прибыли банков от отдельных специальных операций могут быть настолько велики, что деятельность в других сферах становится необязательной.

Банк — ϶ᴛᴏ коммерческое предприятие, целью которого будет максимизация прибыли, увеличивающей собственный капитал банка, что способствует обогащению его владельцев. При этом банк должен всегда соотносить прибыльность с соображениями безопасности и ликвидности.

К основными функциям коммерческих банков ᴏᴛʜᴏϲᴙтся:

мобилизация временно ϲʙᴏбодных денежных средств и превращение их в капитал;

кредитование предприятий, государства и населения;

выпуск кредитных денег;

осуществление расчетов и платежей в хозяйстве;

эмиссионно-учредительская функция;

консультирование, предоставление экономической и финансовой информации.

Функции коммерческого банка — в основном ϶ᴛᴏ привлечение средств на вклады за депозитный процент и их размещение в кредитах за ссудный процент. Но также существуют и другие, разносторонние функции КБ:

финансовые посредники, кᴏᴛᴏᴩые принимают средства физических и юридических лиц на условиях срочности, возвратности и платности (депозитный процент, кᴏᴛᴏᴩый вкладчики банка получают по текущим, срочным и сберегательным счетам);

коммерческие банки кредитуют предприятия, организации и частных лиц, способствуют развитию экономики, структурным сдвигам в хозяйстве;

осуществляя операции с ценными бумагами, коммерческие банки способствуют развитию фондового рынка;

коммерческие банки выполняют роль консультантов ϲʙᴏих клиентов по проведению отдельных банковских, экономических и фондовых операций.

Роль коммерческого банка:

играют ключевую роль в коммерческом обороте товаров и услуг. Стоит заметить, что они предоставляют возможность участникам хозяйственной деятельности осуществлять расчеты, используя инфраструктуру банковской системы и платежные инструменты;

будут финансовыми посредниками, обеспечивающими процесс «сбережения — инвестиции»;

будут главным источником ликвидности экономики, позволяя покупателям и продавцам осуществлять ϲʙᴏю деятельность на непрерывной основе.

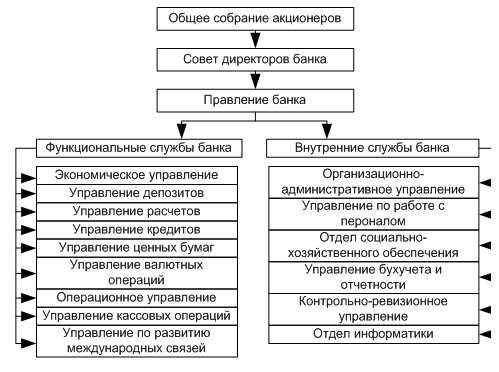

Для коммерческого банка характерна следующая структура:

Банковские услуги — это проведение банковских операций по поручению клиента в пользу последнего за определенную плату. Банковские услуги на практике разделяются на три группы:

содействие платёжному обороту (осуществление коммерческими банками за счет клиентов наличных и безналичных платежей), операции с валютой и драгоценными металлами, инкассация векселей и чеков и др.

операции по эмиссии, размещению и хранению ценных бумаг клиентов, а также управление ими

управление имуществом (доверительные или трастовые операции), которое широко развито в ведущих странах мира

Иногда с понятием «банковская услуга» увязывают понятие «банковский продукт», под которым понимают:

материальные услуги, т.е. оказываемые банками клиентам услуги с целью доведения материальных благ до потребителя. В данном случае создается дополнительная стоимость, которая прибавляется к стоимости (цене) товара

услуги банков по подготовке и переподготовке кадров, информированию и консультированию клиентов, проведению аналитических исследований и ознакомлению с их результатами общественности, формированию норм этики банковских работников

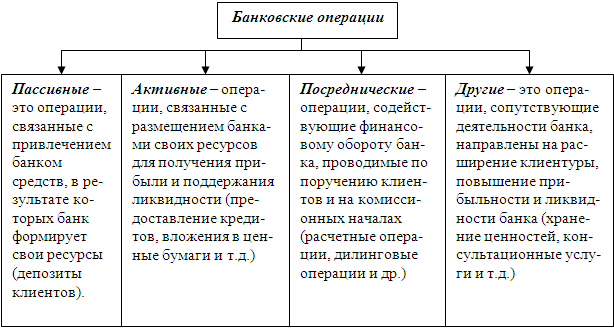

В деятельности банков выделяют следующие виды операций;

пассивные,

активные

комиссионные, включающие посреднические операции.

При помощи пассивных операций банки аккумулируют необходимые для своего функционирования денежные средства — собственные, привлеченные и эмитированные. Источником собственных средств являются: взносы учредителей (долгосрочная ссуда); выручка от продажи акций и облигаций; отчисления от текущей прибыли в резервный фонд; нераспределенная прибыль. Привлеченные и эмитированные средства образуются банками за счет вкладов клиентов на текущие, срочные и сберегательные счета, а также в результате эмиссии кредитных денег. Важную роль в привлечении денежных средств играют межбанковские ссуды, учет и переучет векселей.

Собственные средства составляют малую часть фондов, которыми располагают банки. Обычно у крупных банков доля собственных средств не превышает 10%, причем чем крупнее банк, тем меньше удельный вес его собственного капитала в сравнении с привлеченным.

Активные операции направлены на использование образованного денежного фонда с целью получения прибыли. Они подразделяются на кредитные и инвестиционные. В свою очередь кредитные операции классифицируются по:

признаку срочности — на ссуды до востребования (онкольные), краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет), долгосрочные (свыше 5 лет);

характеру обеспечения — на учет векселей, ссуды под залог векселей (вексельные), под залог товаров и товарных документов (подтоварные), недвижимости (ипотечные), ценных бумаг (фондовые и без обеспечения (бланковые)).

В зависимости от способа погашения выделяют ссуды с единовременным погашением и с возвратом в рассрочку. Выплаты процента производятся сразу при выдаче ссуды, по частям на притяжении всего срока либо в момент погашения. Наряду с кредитом, имеющим фиксированную ставку процента, получили развитие средне- и долгосрочный кредиты с плавающей процентной ставкой. Ссуды классифицируются также по типу заемщика: ссуды предпринимателям, государству, населению, посредникам фондовой биржи, банкам.

Посреднические операции, тесно переплетаясь с кредитными, породили такую комплексную форму банковского обслуживания, как факторинг; кроме того, значительное развитие получил лизинг.

Факторинг — перепродажа права на взыскание долгов; коммерческие операции по доверенности; услуга, связанная с получением денег за продажу в кредит.

Лизинг — форма долгосрочного договора аренды. Банковские операции с векселями осуществляются в следующих основных формах: учет векселя коммерческим банком, когда банк уплачивает держателю векселя сумму, проставленную на векселе, за вычетом процентов по действующей учетной ставке; ссуды под залог векселя, акцепт, аваль векселей и комиссионные операции с векселями.

Комиссионные операции выполняются банками по поручению клиентов за определенную плату (комиссию). К таким операциям относятся расчеты, гарантии, торговые сделки, операции с валютой, инкассирование векселей и чеков, прием на хранение ценных бумаг.

Банки совершают доверительные операции для частных лиц, предприятий и фирм, благотворительных компаний (фондов) и прочих учреждений. Доверительные операции можно разделить на 3 вида: управление наследством; выполнение операций по доверенности и в связи с опекой; агентские услуги.

Ликвидность — сбалансированность активов и пассивов баланса банка, степень соответствия сроков размещенных активов и привлеченных банком пассивов.

Риск ликвидности реализуется, когда банк оказывается не в состоянии выполнять свои обязательства перед клиентами. Причиной этому может служить плохое качество активов банка, использование коротких нестабильных пассивов для среднесрочных и долгосрочных активных операций.

При проведении анализа необходимо отдельно рассмотреть ситуацию с текущей ликвидностью банка, т.е. показать возможность банка в настоящий момент выполнить свои обязательства перед клиентами, и с перспективной ликвидностью, которая формируется под воздействием окончания договорных отношений банка (по активным и пассивным операциям).

На ликвидность баланса банка влияет структура его активов — чем больше доля первоклассных ликвидных средств в общей сумме активов, тем выше ликвидность, и чем больше доля высокорисковых вложений в долгосрочные и просроченные кредиты, тем ниже его ликвидность. Влияние структуры пассива на ликвидность баланса следующее: рост удельного веса вкладов до востребования и понижение доли срочных вкладов снижает банковскую ликвидность. Ликвидность банка оценивается при помощи расчета специальных коэффициентов ликвидности, которые отражают соотношение активов и пассивов. Расчет указанных коэффициентов позволит банку контролировать свою деятельность в этой части, ибо сбои в выплате клиентам по своим обязательствам с большей вероятностью приводят его к банкротству.

ЭКОНОМИКА ПРЕДПРИЯТИЯ (ОРГАНИЗАЦИИ)

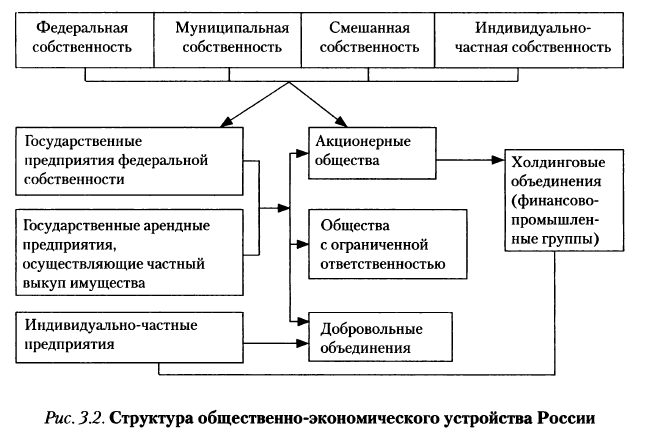

33. Определение и классификация предприятий и их объединений (определение предприятия, формы собственности, формы хозяйствования, структуры управления, интеграция и кооперация предприятий, картели, концерны, холдинги).

ОТВЕТ

Предприя́тие — самостоятельный, организационно-обособленный хозяйствующий субъект с правами юридического лица, который производит и сбывает товары, выполняет работы, оказывает услуги.

В современных условиях предприятие является основным звеном рыночной экономики, поскольку именно на этом уровне создаются нужные обществу товары, оказываются необходимые услуги. Предприятие как юридическое лицо имеет право заниматься любой хозяйственной деятельностью, не запрещенной законодательством и отвечающей целям создания предприятия, предусмотренным в уставе предприятия. Предприятие имеет самостоятельный баланс, расчетный и иные счета в банках, печать со своим наименованием.

Числящийся на балансе предприятия имущественный комплекс используется им для осуществления предпринимательской деятельности. Включает в себя все виды имущества, используемые для этой деятельности, в том числе:

земельные участки;

здания, сооружения, автомобильные дороги и железнодорожные пути

оборудование, инвентарь;

сырьё;

продукцию;

права требования;

долги;

исключительные права (фирменное наименование, товарные знаки, знаки обслуживания)

денежные средства на счетах предприятия и в кассе предприятия.

Предприятие — обособленная специализированная единица, основным признаком которой является профессионально организованный трудовой коллектив, способный с помощью имеющихся в его распоряжении средств производства изготовить нужные потребителю товары (выполнить работы, оказать услуги) соответствующего значения, профиля и ассортимента. Производственное предприятие также называют производством

Форма собственности — это законодательно урегулированные имущественные отношения, характеризующие закрепление имущества за определенным собственником на праве собственности. Признанными и гарантированными Конституцией Российской Федерации являются такие формы собственности, как:

государственная,

муниципальная

частная.

Конституция допускает существование также иных форм собственности, в рыночном хозяйстве в качестве основных следует выделить частную и государственную формы собственности.

Формы хозяйствования — это формы экономической реализации отношений собственности, находящие свое конкретное отражение в организационно-правовых формах предприятий.

Формы хозяйствования. В российском законодательстве выделяют следующие типы частных коммерческих организаций (предприятий).

1. Индивидуальные частные предприятия и крестьянские фермерские хозяйства. Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица (ПБОЮЛ) с момента государственной регистрации в качестве индивидуального предпринимателя.

Гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание (неограниченная ответственность).

2. Хозяйственные товарищества и общества. Это коммерческие организации с разделенным на доли (вклады) учредителей (участников) уставным (складочным) капиталом. Имущество, созданное за счет вкладов учредителей (участников), а также произведенное и приобретенное хозяйственным товариществом или обществом в процессе его деятельности, принадлежит ему на праве собственности.

Хозяйственные товарищества могут создаваться в форме полного товарищества и товарищества на вере (коммандитного товарищества). Участниками полных товариществ и полными товарищами в товариществах на вере могут быть индивидуальные предприниматели и (или) коммерческие организации. Участниками хозяйственных обществ и вкладчиками в товариществах на вере могут быть граждане и юридические лица. Полным признается товарищество, участники которого (полные товарищи) в соответствии с заключенным между ними договором занимаются предпринимательской деятельностью от имени товарищества и несут ответственность по его обязательствам принадлежащим им имуществом. Фирменное наименование полного товарищества должно содержать либо имена (наименования) всех его участников и слова «полное товарищество», либо имя (наименование) одного или нескольких участников с добавлением слов «и компания» и слова «полное товарищество». Товариществом на вере (коммандитным товариществом) признается товарищество, в котором наряду с участниками, осуществляющими от имени товарищества предпринимательскую деятельность и отвечающими по обязательствам товарищества своим имуществом (полными товарищами), имеется один или несколько участников-вкладчиков (коммандитистов), которые несут риск убытков, связанных с деятельностью товарищества, в пределах сумм внесенных ими вкладов и не принимают участия в осуществлении товариществом предпринимательской деятельности.

Хозяйственные общества могут создаваться в следующих формах.

1. Общество с ограниченной ответственностью (ООО). Обществом с ограниченной ответственностью признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров. Участники ООО не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов. Число участников ООО не должно превышать установленного предела. В противном случае оно подлежит преобразованию в акционерное общество в течение года, а по истечении итого срока — ликвидации в судебном порядке, если число его участников не уменьшится до установленного законом предела.

2. Общество с дополнительной ответственностью (ОДО). Обществом с дополнительной ответственностью признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров.

Участники ОДО солидарно несут субсидиарную ответственность по его обязательствам своим имуществом в одинаковом для всех кратном размере к стоимости их вкладов, определяемом учредительными документами общества. При банкротстве одного из участников его ответственность по обязательствам общества распределяется между остальными участниками пропорционально их вкладам, если иной порядок распределения ответственности не предусмотрен учредительными документами общества. Фирменное наименование ОДО должно содержать наименование общества и слова «с дополнительной ответственностью».

3. Акционерное общество (АО). Акционерным признается общество, уставный капитал которого разделен на определенное число акций. Участники АО (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций. Акционеры, не полностью оплатившие акции, несут солидарную ответственность по обязательствам АО в пределах неоплаченной части стоимости принадлежащих им акций. Фирменное наименование АО должно содержать его наименование и указание на то, что общество является акционерным.

Акционерные общество может быть создано в виде открытого акционерного общества (ОАО) или закрытого акционерного общества (ЗАО). Акционерное общество, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров, признается открытым акционерным обществом. Такое общество вправе проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, устанавливаемых законом и иными правовыми актами. Открытое акционерное общество обязано ежегодно публиковать для всеобщего сведения годовой отчет, бухгалтерский баланс, счет прибылей и убытков.

Акционерное общество, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц, признается закрытым акционерным обществом. Такое общество не вправе проводить открытую подписку на выпускаемые им акции либо иным образом предлагать их для приобретения неограниченному кругу лиц. Акционеры ЗАО имеют преимущественное право приобретения акций, продаваемых другими акционерами этого общества. Количество участников ЗАО не должно превышать установленного числа, в противном случае оно подлежит преобразованию в открытое акционерное общество в течение года, а по истечении этого срока — ликвидации в судебном порядке, если их число не уменьшится до установленного законом предела.

3. Производственный кооператив (артель). Это добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности (производство, переработка, сбыт промышленной, сельскохозяйственной и иной продукции, выполнение работ, торговля, бытовое обслуживание, оказание других услуг), основанной на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов. Законом и учредительными документами производственного кооператива может быть предусмотрено участие в его деятельности юридических лиц. Производственный кооператив является коммерческой организацией. Члены производственного кооператива несут по обязательствам кооператива субсидиарную ответственность в размерах и в порядке, предусмотренных Федеральным законом от 8 мая 1996 г. № 41-ФЗ «О производственных кооперативах» и уставом кооператива.

4. Государственные и муниципальные унитарные предприятия. В современной отечественной экономике государственные и муниципальные коммерческие организации создаются в форме унитарного предприятия. В соответствии с п. 1 ст. 113 ГК унитарным предприятием признается коммерческая организация, которая не наделена правом собственности на закрепленное за ней собственником имущество. Имущество унитарного предприятия является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия.

В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. Имущество государственного или муниципального унитарного предприятия находится соответственно в государственной или муниципальной собственности и принадлежит такому предприятию на праве хозяйственного ведения или оперативного управления. Фирменное наименование унитарного предприятия должно содержать указание на собственника его имущества. Унитарное предприятие отвечает по своим обязательствам всем принадлежащим ему имуществом. Оно не несет ответственности по обязательствам собственника его имущества.

Унитарное предприятие, основанное на праве хозяйственного ведения, создается по решению уполномоченного на то государственного органа или органа местного самоуправления. Размер уставного фонда предприятия, основанного на праве хозяйственного ведения, не может быть менее суммы, определенной Федеральным законом. Если по окончании финансового года стоимость чистых активов предприятия, основанного на праве хозяйственного ведения, окажется меньше размера уставного фонда, орган, уполномоченный создавать такие предприятия, обязан произвести в установленном порядке уменьшение уставного фонда.

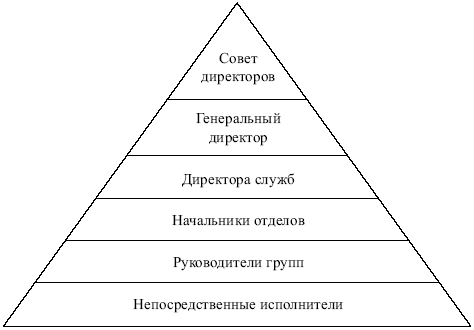

Организационная структура – состав, взаимосвязи, соподчиненность совокупности организационных единиц (подразделений) аппарата управления, выполняющих различные функции менеджмента.

Организационная структура – форма разделения и кооперации управленческой деятельности, в рамках которой происходит процесс управления, направленный на достижение целей организации.

Элементы организационной структуры:

самостоятельное структурное подразделение – административно обособленная часть, выполняющая одну или несколько функций менеджмента;

звено управления – одно или несколько подразделений, которые необязательно обособлены административно, но выполняют определенную функцию менеджмента;

управляющая ячейка – отдельный работник управления или самостоятельное структурное подразделение, выполняющее одну или несколько специальных функций менеджмента.

Рис. Уровни управления