Кривая Лаффера.

Налоговая система, построенная с учетом налоговых льгот и рациональных налоговых ставок, стимулирует развитие производства и увеличивает налоговую базу. Напротив, неоправданное увеличение ставок создает условия снижения объемов производства и «ухода» от уплаты налогов.

Примером крупномасштабных мероприятий по стимулированию общей экономической конъюнктуры может служить крупное снижение налоговых ставок в начале 80-х годов XX в. в США. Теоретическим обоснованием этой программы стали расчеты американского экономиста А. Лаффера, доказавшего, что снижение налоговых ставок до предельной оптимальной величины способствует подъему производства и росту доходов.

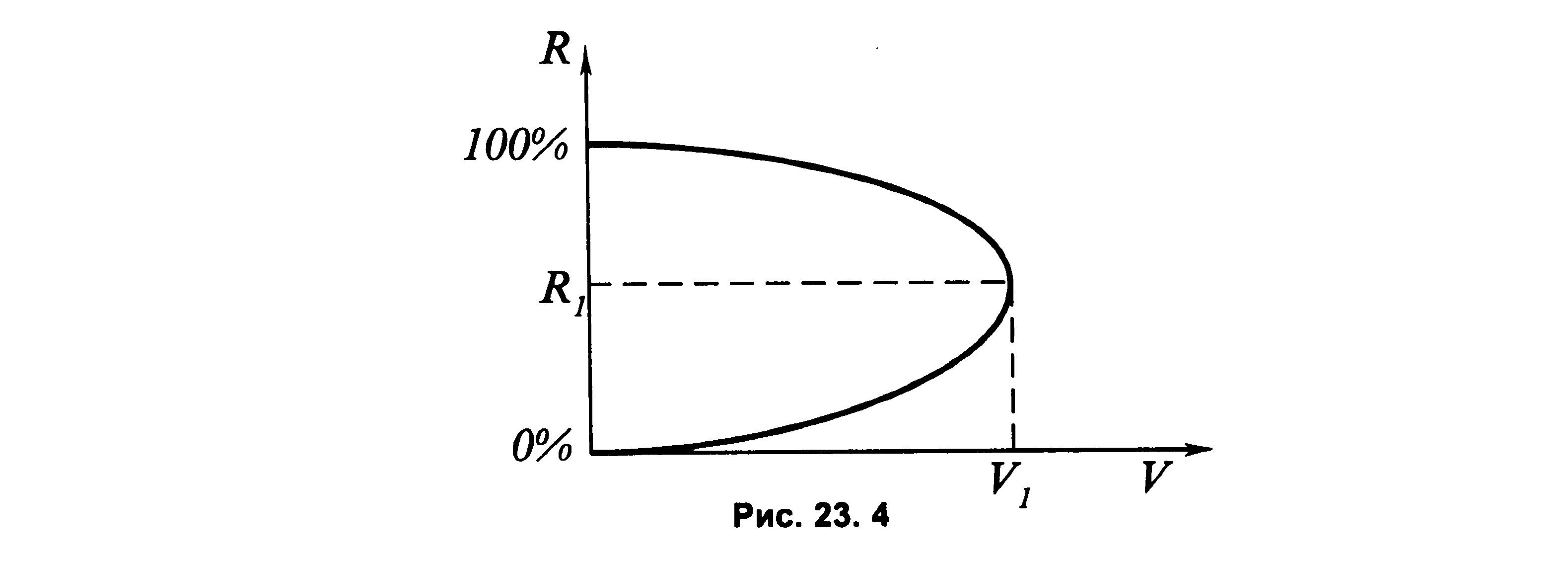

Согласно рассуждениям А. Лаффера, чрезмерное повышение налоговых ставок на доходы корпораций снижает у них стимулы к капиталозатратам, тормозит НТП, замедляет экономический рост. Графическое отображение зависимости между доходами бюджета и динамикой налоговых ставок получило название кривая Лаффера.

На рисунке по оси ординат отложены налоговые ставки R, по оси абсцисс — поступления в бюджет V. При увеличении ставки налога R доход государства в результате налогообложения V увеличивается.

Оптимальный размер ставки R1 обеспечивает максимальные поступления в государственный бюджет V1. При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, а при 100 % налогообложении доход государства равен нулю, так как никто не хочет работать, не получая дохода.

Повышение или понижение налоговых ставок оказывает тормозящее или стимулирующее воздействие на динамику инвестиций.

Налоговая система любого государства по своей сути не статична, а довольно динамична. Это связано с изменением экономической конъюнктуры, целей и задач экономического роста.

Главным недостатком большинства действующих налоговых систем является рассмотрение отдачи каждого из налогов в статической системе, не учитывающей развития общественных отношений. Конкретные фазы экономического цикла — подъем или падение производства во всех отдельных отраслях экономики, изменение прожиточного уровня, изменения в распределении личных доходов, не говоря уже о глобальных экстремальных обстоятельствах (неурожай, аварии с тяжелыми последствиями, стихийные бедствия и пр.), — изменяют действенность тех или иных налогов, рассчитанных на функционирование в определенных, зафиксированных статической моделью условиях.

Величина налоговой ставки и общая масса изымаемых в госбюджет ресурсов оказывает непосредственное влияние на динамику социально-экономического развития общества.

4. Фискальная политика государства.

Фискальная политика государства предусматривает использование возможностей правительства взимать налоги и расходовать средства государственного бюджета для регулирования уровней деловой активности в решении различных социальных задач.

Фискальную политику проводят законодательные органы власти, которые контролируют налогообложение и расходование полученных средств. Основными рычагами фискальной политики является изменение налоговых ставок или правительственных расходов в соответствии с целями государства.

Таким образом, фискальная политика представляет собой совокупность всех мероприятий по регулированию расходов и доходов государства для достижения определенных социально-экономических целей.

В любом случае правительственные расходы и система налогообложения направлены на ликвидацию возможного разрыва между сбережениями и инвестициями, что должно обеспечить достижение основных целей национальной экономики: стабильного роста объема производства, полной занятости и умеренного уровня инфляции.