- •Вопросы к итоговому междисциплинарному экзамену по специальности 080502 «Экономика и управление на предприятии (строительство)» (группа 852)

- •Основные функции саморегулируемой организации

- •Современные методы и основные этапы организации и проведения конкурсов

- •Виды календарных графиков

- •Расчет показателей экономической эффективности инвестиционного проекта (npv, pi, irr, mirr, pp).

- •Метод расчета чистой приведенной стоимости (npv)

- •Метод расчета индекса рентабельности инвестиции

- •Метод расчета внутренней нормы прибыли инвестиции

- •Mirr - модифицированная внутренняя норма доходности (рентабельности)

- •Метод определения срока окупаемости инвестиций (рр)

- •Ставка дисконтирования

- •Прямые затраты

- •Накладные расходы

- •Состав себестоимости по калькуляционным статьям в промышленности

- •Производственная себестоимость

- •Полная себестоимость

- •Состав себестоимости по экономическим элементам

- •Классификация основных производственных фондов

- •Оценка основных фондов

- •Формы оплаты труда на предприятии

- •Состав, группировка сметной стоимости строительства и строительно-монтажных работ

- •Договорные цены в строительстве

- •Издержки.

- •Цены и товары конкурентов.

- •Методы ценообразования

- •Стратегия и тактика ценообразования

- •Основные принципы сегментирования рынка

- •1. Сегментирование по географическому принципу

- •2. Сегментирование по демографическому принципу

- •3. Сегментирование по психографическому принципу.

- •4. Сегментирование по поведенческому принципу.

- •Концепция совершенствования производства.

- •Концепция совершенствования товара.

- •Концепция интенсификации коммерческих усилий.

- •Концепция чистого маркетинга.

- •Концепция социально-этического маркетинга.

- •3. Функциональная стратегия:

- •Товарная политика.

- •Учетная политика для целей бухгалтерского учёта

- •Учетная политика для целей налогового учёта

- •Бухгалтерский баланс и его строение

- •Внеоборотные активы

- •Оборотные активы

- •Виды налогов

- •Функции налогов

- •Ндфл (налог на доходы физических лиц)

- •2. Искусственные объекты (постройки):

- •Особенности недвижимости как товара

- •Определение износа объекта недвижимости

- •Определение чистого операционного дохода

- •Метод Эллвуда - Это модернизированный метод связанных инвестиций - заемного и собственного капитала.

- •Предмет ипотеки

- •Виды ипотечных кредитов

- •Ипотечно-инвестиционный анализ

- •Показатели доходности

- •Ипотека коммерческой недвижимости

- •Лизинг коммерческой недвижимости

- •Преимущества лизинга недвижимости перед арендой:

- •Преимущества лизинга недвижимости перед кредитом и покупкой за счет собственных средств:

- •Опцион на недвижимость

- •Ставка доходности проекта Данный показатель отражает эффективность сравниваемых инвестиционных проектов, которые различаются величиной затрат и потоками доходов.

- •Ставка доходности финансового менеджмента

- •Методы оценки стоимости земельных участков

- •Сравнительный подход

- •Затратный подход в оценке зданий, сооружений, передаточных устройств

- •Доходный подход в оценке зданий, сооружений и т.П.

- •Взаимосвязь цикла рынка недвижимости с промышленным циклом

- •Система «директ-костинг»

Ипотека коммерческой недвижимости

На рынке российской недвижимости уже несколько лет развивается коммерческая ипотека, хотя во всем мире это явление широко распространено. Что такое ипотека коммерческой недвижимости или бизнес-ипотека?

Коммерческая ипотека («бизнес-ипотека», БИ) - это выдача ипотечного кредита на покупку нежилых помещений: офисов, складов, торговых площадей, площадок производственного назначения и т.д., при этом залогом кредита является сама покупаемая недвижимость [67, 69].

Суть коммерческой ипотеки - кредитовать покупку коммерческой недвижимости под ее же залог. В отличие от жилищного кредитования коммерческая ипотека имеет короткие сроки погашения кредита и достаточно высокие ставки годовых.

Лизинг коммерческой недвижимости

На российском рынке не так давно появился и активно развивается новый инструмент – лизинг коммерческой недвижимости.

Преимущества лизинга недвижимости перед арендой:

Суммы ежемесячных лизинговых платежей сопоставимы с размером арендной платы, однако по окончании договора лизинга объект недвижимости переходит в собственность лизингополучателя (приобретение актива, который постоянно увеличивается в стоимости);

Лизинговые платежи не зависят от изменений рынка недвижимости (арендные ставки имеют тенденцию к росту, а лизинговые платежи могут быть равномерными или убывающими на весь срок действия договора);

Длительные сроки договора лизинга недвижимости (от 4-5 лет до 7-10 лет) обеспечивают стабильность распоряжения объектом недвижимости (стандартный срок долгосрочной аренды 3-5 лет, но наиболее распространены договоры аренды до 1 года);

Государственная регистрация договоров лизинга недвижимости в Федеральной регистрационной службе обеспечивает гарантии защиты прав лизингополучателя.

Преимущества лизинга недвижимости перед кредитом и покупкой за счет собственных средств:

Экономия по налоговым платежам до 10-15% от стоимости объекта недвижимости за весь срок договора лизинга (экономия по налогу на прибыль за счет полного списания лизинговых платежей на себестоимость и снижение налога на имущество за счет ускорения амортизации;

Лизинг коммерческой недвижимости более доступен, чем получение кредита (не требуется оформление залога, поскольку приобретаемый объект недвижимости является обеспечением сделки).

Опцион на недвижимость

Опцион – это: право покупки или аренды недвижимости в будущем на оговоренных в настоящее время условиях; предоставляемое собственником недвижимости другой стороне право выкупить или арендовать собственность в течение определенного периода времени по установленной цене и на установленных условиях; возможность выбора способа выполнения альтернативного обязательства; предварительное соглашение о заключении договора в будущем в сроки, обусловленные сторонами [256].

Опцион на покупку (продажу) недвижимости — это право, но не обязательство, купить (продать) определенный объект собственности по оговоренной цене в течение определенного срока. Как правило, эта частная операция между покупателем и продавцом, при которой опционы реализуются на одно здание или группу.

42. Оценка инвестиционной привлекательности объекта недвижимости. Расчет сроков окупаемости, чистой текущей стоимости, внутренней ставки доходности проекта.

Оценка инвестиционной привлекательности объекта недвижимости необходима, если инвестиционный проект является либо самостоятельным объектом оценки, либо одним из элементов собственности, выделяемых в затратном подходе наряду с машинами и оборудованием, интеллектуальной собственностью и т.д.

Потенциальному собственнику необходимо:

• определить срок, требуемый для возврата первоначально инвестируемой суммы;

• рассчитать реальный прирост активов от приобретения собственности;

• оценить потенциальную устойчивость к рискам денежного потока, формируемого конкретным объектом собственности.

Оценка инвестиционной привлекательности с учетом временного фактора основана на использовании следующих показателей:

1) срок (период) окупаемости;

2) чистая текущая стоимость доходов;

3) ставка доходности проекта;

4) внутренняя ставка доходности проекта;

5) модифицированная ставка доходности;

6) ставка доходности финансового менеджмента.

Период окупаемости — это число лет, необходимых для полного возмещения вложений в недвижимость за счет приносимого дохода. Схема расчета срока окупаемости:

1) определяется дисконтированный денежный поток доходов в соответствии с периодом возникновения;

2) рассчитывается накопленный дисконтированный денежный поток как алгебраическую сумму затрат и дисконтированных доходов. Расчет ведется до первой положительной величины;

3) определяется срок окупаемости (Ток) по формуле

![]() ,

(7.1)

,

(7.1)

где Т1 - число лет, предшествующих году окупаемости;

НС - невозмещенная стоимость на начало года окупаемости;

ЦДЛ - дисконтированный денежный поток в год окупаемости.

Показатель чистой текущей стоимости доходов позволяет классифицировать варианты и принимать решения на основе сравнения инвестиционных затрат с доходами от недвижимости, приведенными к текущей стоимости.

Схема расчета чистой текущей стоимости доходов (ЧТСД):

1) определяется текущая стоимость каждой суммы потока доходов исходя из ставки дисконтирования периода возникновения доходов;

2) суммируется текущую стоимость будущих периодов;

3) сравнивается суммарная стоимость доходов с величиной затрат по проекту:

ЧТСД = ПД - ПЗ, (9.2)

где ПД - суммарные приведенные доходы;

ПЗ - приведенные затраты по проекту;

4) если ЧТСД - отрицательная величина, то инвестор отклоняет проект. При рассмотрении нескольких вариантов предпочтение отдается объекту с максимальной величиной данного показателя.

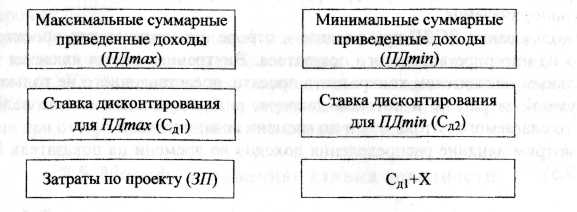

Внутренняя ставка доходности проекта (ВСДП) - это ставка дисконтирования, приравнивающая сумму текущей стоимости будущих доходов к величине инвестиций. Этот показатель обеспечивает нулевое значение чистой текущей стоимости доходов. Данный метод оценки инвестиций в недвижимость основан на определении максимальной величины ставки дисконтирования, при которой проекты останутся безубыточными.

Методика расчета ВСДП без финансового калькулятора достаточно трудоемка, в ее основе лежит метод интерполяции. Расчет осуществляется с использованием таблиц дисконтирования следующим образом:

1) выбирается произвольная ставка дисконтирования и на ее основе рассчитывается суммарная текущая стоимость доходов по проекту;

2) сопоставляются затраты по проекту с полученной суммой текущей стоимости доходов;

3) если первоначальная произвольная ставка дисконтирования не дает нулевой чистой текущей стоимости доходов, то выбирается вторая ставка дисконтирования по следующему правилу:

• если ЧТСД>0, то новая ставка дисконтирования должна быть больше первоначальной;

• если ЧТСД<0, то новая ставка дисконтирования должна быть меньше первоначальной;

4) подбирается вторая ставка дисконтирования до тех пор, пока не получим варианты суммарной текущей стоимости доходов как большей, так и меньшей величины затрат по проекту;

5) рассчитывается внутренняя ставка доходности проекта методом интерполяции:

• обозначается интервал:

• составляется пропорция и решается уравнение:

![]() ;

(9.5)

;

(9.5)

• определяется ВСДП:

![]()

Период (срок) окупаемости проекта информирует о временном периоде, необходимом для выбора вложенных средств, однако не учитывает динамику доходов в последующий период.

Чистая текущая стоимость доходов отражает реальный прирост активов от реализации оцениваемого проекта. Однако показатель существенно зависит от применяемой ставки дисконтирования и не учитывает затраты по проекту.

Внутренняя ставка доходности проекта отражает запас «прочности» проекта, так как по экономическому содержанию это ставка дисконтирования, уравнивающая приведенные доходы с расходами по проекту. Недостатком метода является гипотетическое предложение о реинвестировании по внутренней ставке доходности, что на практике невозможно. Кроме того, если в течение анализируемого периода достаточно крупные затраты возникают несколько раз, то показатель имеет множество решений.

43. Определение ставки доходности проекта, модифицированной ставки доходности и ставки доходности финансового менеджмента.

Оценка инвестиционной привлекательности объекта недвижимости необходима, если инвестиционный проект является либо самостоятельным объектом оценки, либо одним из элементов собственности, выделяемых в затратном подходе наряду с машинами и оборудованием, интеллектуальной собственностью и т.д.

Потенциальному собственнику необходимо:

• определить срок, требуемый для возврата первоначально инвестируемой суммы;

• рассчитать реальный прирост активов от приобретения собственности;

• оценить потенциальную устойчивость к рискам денежного потока, формируемого конкретным объектом собственности.

Оценка инвестиционной привлекательности с учетом временного фактора основана на использовании следующих показателей:

1) срок (период) окупаемости;

2) чистая текущая стоимость доходов;

3) ставка доходности проекта;

4) внутренняя ставка доходности проекта;

5) модифицированная ставка доходности;

6) ставка доходности финансового менеджмента.