- •Валютная система, понятие, категории, элементы.

- •2. Международная ликвидность и ее основные характеристики

- •3. Конвертируемость валюты. Система показателей валютного курса.

- •4. Котировка валют. Валютные позиции.

- •5. Роль валютного курса в экономике. Режимы валютных курсов.

- •6. Парижская валютная система.

- •7. Генуэзская валютная система

- •8. Бретон-Вудская валютная система

- •9. Ямайская валютная система

- •10. Современная Европейская валютная система

- •11. Рыночный механизм и государственное регулирование в сфере валютных отношений

- •12. Понятие и стратегические цели валютной политики

- •13. Валютное регулирование и валютный контроль

- •14. Формы валютной политики

- •15. Политика в сфере формирования золотовалютных резервов

- •16. Валютные ограничения: причины и последствия использования

- •17. Современная валютная политика развитых стран и России

- •18. Понятие и механизм международных расчетов

- •19. Операции коммерческих банков по обслуживанию международных расчетов: документарный аккредитив; инкассо

- •20.Операции коммерческих банков по обслуживанию международных расчетов: банковский перевод; расчет по открытому счету; расчеты с использованием векселей и чеков.

- •21. Валютные условия сделок

- •3. Условия платежа

- •4. Валютные( защитные) оговорки.

- •6. •Выбор банков, через которые осуществляются расчеты.

- •22. Защитные оговорки и их виды. Товарообменные и компенсационные сделки

- •23. Валютный риск как элемент коммерческого риска

- •24. Управление транзакционным валютным риском

- •25. Управление трансляционным валютным риском

- •26. Управление экономическим валютным риском

- •Выравнивание денежных потоков

- •Глобальная диверсификация

- •Стратегии финансирования

- •Валютный клиринг

- •28.Структура международной платежной системы

- •Swift (Сообщество всемирных межбанковских финансовых телекоммуникаций)

- •Основные международные платежные системы

- •Международный кредит как экономическая категория

- •32. Классификация международного кредита

- •33. Формы международного кредита 2 варианта ответа. Второй начинается с (Бурлачкова)

- •34. Формы долгосрочного международного кредитования

- •35. Лизинг, факторинг как формы долгосрочного международного кредитования

- •36. Форфейтинг как форма долгосрочного международного кредитования

- •37.Государственное страхование экспортных кредитов

- •38.Парижский и Лондонский клубы кредиторов

- •39.Валютно-финансовые условия международного кредита

- •40.Понятие мирового финансового рынка и его элементы

- •41.Факторы развития мирового финансового рынка

- •42. Особенности мирового кредитного и мирового фондового рынков.

- •Роль и значение международных финансовых центров (мфц) в глобальной экономике

- •Особенности функционирования мфц в различных странах

- •Создание мфц в г. Москве

- •Роль международных валютно-кредитных и финансовых организаций (мвкфо) в глобальной экономике

- •2.По типу деятельности:

- •3.По характеру деятельности:

- •Международный валютный фонд

- •Группа Всемирного банка (вб)

24. Управление транзакционным валютным риском

Транзакционный (операционный) валютный риск вызван возможным изменением валютных курсов в период:

(1) между заключением сделки и получением платежа;

(2) между предоставлением займа и его погашением.

Транзакционный риск в основном связан с торговыми операциями, а также с денежными сделками по финансовому инвестированию и дивидендным (процентным) платежам. Операционному риску подвержено Транзакционные риски возникают при заключении соглашений на осуществление платежей или получение средств в иностранной валюте, которые будут иметь место в какой-то момент времени в будущем.

Если изменения курса произошли до выплаты или получения средств, то компания может:

• затратить для осуществления платежа больше своей национальной валюты, чем предполагалось;

• получить меньше своей национальной валюты от поступлений иностранной валюты.

В любом случае приток валюты будет меньше, а отток больше, чем ожидалось.

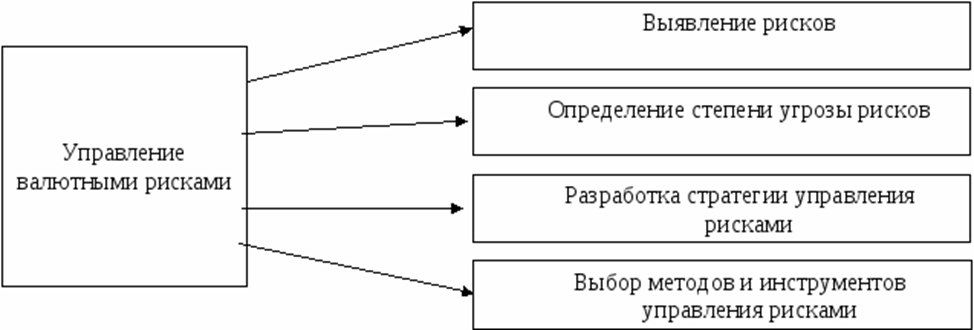

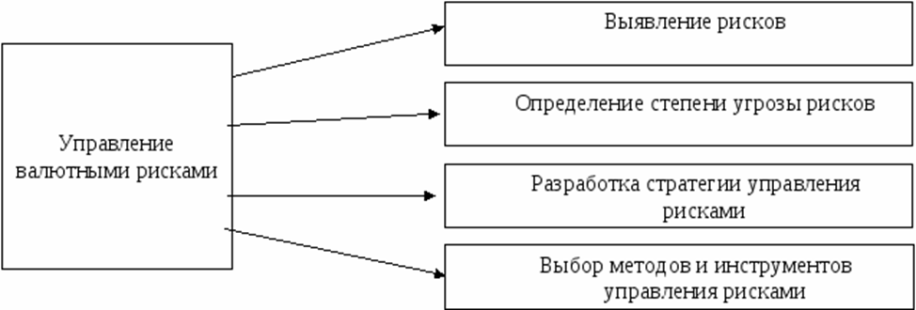

Управление всеми валютными принципами заключается в следующем.

Общим принципом для управления валютными рисками является создание стратегии управления рисками.

Методы снижения транзакционного валютного риска:

-административные методы,

-хеджирование срочными валютными контрактами,

-управления активами и пассивами.

1. Административные методы управления включают:

политику фирмы по управлению валютным риском;

нормативы (лимиты) величины валютного риска;

процедуры (правила) принятия решений и выполнения валютных операций, мониторинга и регулирования текущего уровня валютного риска по отдельным операциям, контрагентам, структурным подразделениям и фирме в целом. Политика банка устанавливает цель управления валютным риском;

2. Хеджирование срочными валютными контрактами используется для снижения операционного валютного риска и заключается в создании компенсирующей - обратной по отношению к риску - позиции с помощью валютных форвардов, фьючерсов, опционов, свопов и других производных инструментов. Эти контракты фиксируют цену покупки/продажи валюты на определенный момент (период) в будущем и, таким образом, исключают потери, которые могли бы возникнуть в результате установления в будущем неблагоприятного текущего курса (курса «spot»).

3. Управление валютным риском с помощью управления активами и пассивами заключается в выравнивании валютной структуры баланса - «мэтчинг» (matching).

25. Управление трансляционным валютным риском

Трансляционный риск связан с инвестициями за рубеж и иностранными займами. Трансляционный риск влияет на величину показателей статей баланса и отчета о прибыли и убытках при их пересчете в национальную валюту, а также изменяет показатели консолидированного баланса группы компаний.

Трансляционные риски сказываются на бухгалтерской и финансовой отчетности. Его отличие от операционного риска заключается в том, что он не связан с потоками денежных средств или величиной выплат. Риск убытка или уменьшения прибыли возникает при составлении консолидированных отчетов многонациональной корпорации и ее иностранных дочерних компаний.

Управление всеми валютными принципами заключается в следующем.

Общим принципом для управления валютными рисками является создание стратегии управления рисками.

Методы управления трансляционными рисками.

И так, операции дочерних компаний ТНК осуществляются в местной валюте, называемой функциональной (functional currency). Отчетность дочерних компаний ТНК составляется в валюте страны родительской корпорации (reporting currency). Колебания этих валют предопределяют риск изменений статей консолидированной отчетности. Этот риск называется трансляционным (или бухгалтерским) (accounting risk).

Трансляционный риск может влиять на оценку корпорации ее фактическими и потенциальными инвесторами.

Основные факторы трансляционного валютного риска:

– количество дочерних компаний ТНК;– неустойчивость функциональных валют; – методы составления консолидированной отчетности.

Неустойчивость функциональных валют является наиболее сильным фактором трансляционного риска. Методом управления трансляционного валютного риска является хеджирование.

Валютное хеджирование (хеджирование валютных рисков) это заключение срочных сделок на покупку или продажу иностранной валюты во избежание колебания цен. Основная стратегия хеджирования пересчетного риска заключается в максимальном сокращении объема активов и увеличении объема пассивов в валюте, по которой ожидается падение курса.

Хеджирование валютных рисков состоит в покупке (продаже) валютных контрактов на срок одновременно с продажей (покупкой) валюты, имеющейся в наличии, с тем же сроком поставки и проведение оборотной операции с наступлением срока фактической поставки валюты. Под валютным хеджированием обычно понимается – защита средств от неблагоприятного движения валютных курсов, которая заключается в фиксации текущей стоимости этих средств посредством заключения сделок на валютном рынке (межбанковском рынке forex или на валютной бирже).

Однако многие корпорации отказываются от хеджирования этого риска в целях экономии и предпочитают разъяснять акционерам, что реализация данного риска не оказывает непосредственного влияния на реальную деятельность.