- •1.Методы комплексных оценок, используемые в экономическом анализе и их практическое применение.

- •2.Система информационного обеспечения комплексного экономического анализа

- •3.Система показателей комплексного экономического анализа и оценки деятельности предприятий

- •7.Система показателей оборачиваемости оборотных активов; оценка эффективности использования оборотных средств.

- •1. Оборачиваемость дебиторской задолженности:

- •2. Период погашения дебиторской задолженности:

- •8.Комплексный экономический анализ дебиторской и кредиторской задолженности

- •9.Система показателей рентабельности. Трансформация показателя рентабельности активов на основе «модели Дюпон» для проведения факторного анализа эффективности деятельности организации.

- •10.Комплексный экономический анализ источников Финансирования деятельности организации. Оценка оптимальности структуры капитала на основе эффекта финансового рычага.

- •11.Комплексный анализ и оценка ликвидности и платежеспособности организации. Обоснование прогноза платежеспособности.

- •12. Система показателей и методика комплексной оценки финансовой устойчивости организации

- •13.Система показателей анализа и оценки финансовых результатов деятельности организации; факторный анализ прибыли.

- •15.Комплексный экономический анализ денежных потоков организации(прямой и косвенный методы).

- •5.2. Анализ движения денежных средств

- •16.Комплексный анализ и оценка эффективности инвестиционной деятельности организации

- •17.Комплексный экономический анализ ресурсного потенциала организации и эффективности его использования

- •1) Обеспеченность предприятия трудовыми ресурсами и эффективность их использования:

- •2) Обеспеченность предприятия основными производственными фондами и эффективность их использования:

- •3) Обеспеченность производства сырьем и материалами и эффективность их использования:

- •18.Комплексный экономический анализ и оценка эффективности использования трудовых ресурсов организации

- •19.Комплексный экономический анализ и оценка эффективности использования материально-производственных запасов организации

- •20.Комплексный экономический анализ и оценка эффективности использования основных средств организации

- •21.Комплексный экономический анализ в системе бизнес-планирования

- •Методика маржинального анализа прибыли

- •Методика маржинального анализа показателей рентабельности

- •Определение безубыточного объема продаж и зоны безопасности предприятия

- •Анализ зоны безопасности предприятия

- •23.Комплексный финансовый анализ неплатежеспособных организаций. Критерии оценки потенциального бакнротства организации

- •24.Система показателей деловой и рыночной активности организации. Анализ инвестиционной привлекательности организации.

- •I. Коэффициенты рентабельности капитала:

- •II. Коэффициенты рентабельности продаж.

- •25.Комплексный анализ и оценка производственно-сбытовой деятельности организации

- •26.Факторный анализ прибыли от продаж

- •27.Обоснование объема безубыточности продаж товаров. Расчет порога рентабельности, маржинальной прибыли и запаса финансовой прочности.

- •28.Операционный рычаг и эффект операционного рычага

- •29.Комплексный экономический анализ и оценка использования чистой прибыли организации. Оптимизация дивидендной политики.

- •Определение суммы чистой прибыли

- •Расчет влияния факторов на изменение суммы чистой прибыли

- •30.Комплексный анализ ритмичности производства и качества реализуемой продукции

9.Система показателей рентабельности. Трансформация показателя рентабельности активов на основе «модели Дюпон» для проведения факторного анализа эффективности деятельности организации.

Рентабельность — это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, характеризующие окупаем ость издержек производства и инвестиционных проектов;

2) показатели, характеризующие рентабельность продаж;

3) показатели, характеризующие доходность капитала и его частей.

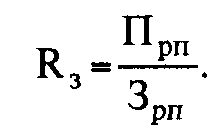

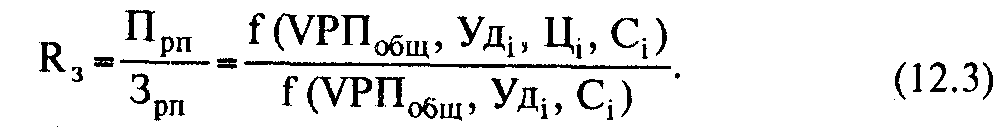

Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем отношения прибыли от реализации (Прп) до выплаты процентов и налогов к сумме затрат по реализованной продукции (Зрп):

Показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться по отдельным видам продукции и в целом по предприятию. При определении его уровня в целом по предприятию целесообразно учитывать не только реализационные, но и внереализационные доходы и расходы, относящиеся к основной деятельности.

Аналогичным образом определяется доходность инвестиционных проектов: полученная или ожидаемая сумма прибыли от инвестиционной деятельности (Пид) относится к сумме инвестиционных затрат (ИЗ):

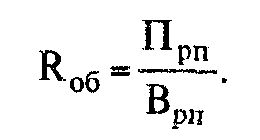

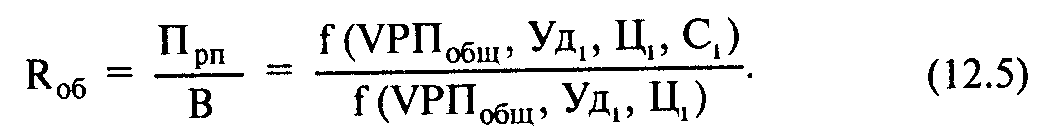

Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг до выплаты процентов и налогов на сумму полученной выручки (Врп). Характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Этот показатель рассчитывается в целом по предприятию и отдельным видам продукции.

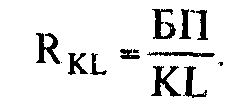

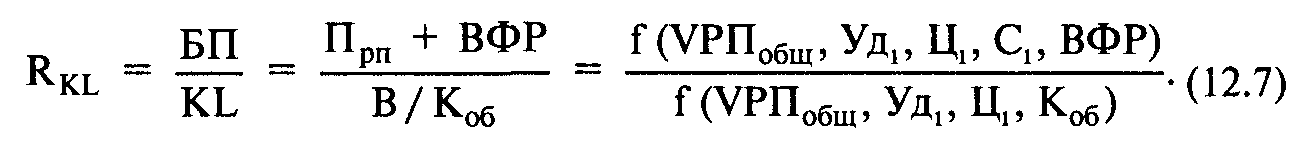

Рентабельность совокупного капитала исчисляется отношением брутто-прибыли до выплаты процентов и налогов (БП) к среднегодовой стоимости всего совокупного капитала (KL).

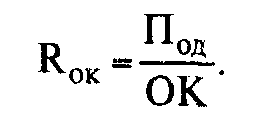

Рентабельность (доходность) операционного капитала исчисляется отношением прибыли от операционной деятельности до выплаты процентов и налогов (Под) к среднегодовой сумме операционного капитала (ОК). Он характеризует доходность капитала, задействованного в операционном процессе:

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Уровень рентабельности продукции (коэффициент окупаемости затрат), исчисленный в целом по предприятию, зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

Факторная модель этого показателя имеет следующий вид:

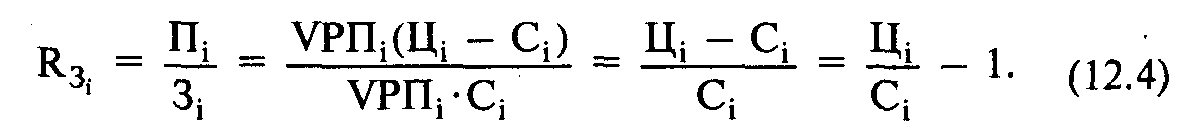

Затем следует сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции:

Факторный анализ рентабельности оборота. Детерминированная факторная модель этого показателя, исчисленного в целом по предприятию, имеет следующий вид-

Зная, из-за каких факторов изменилась прибыль и выручка от реализации продукции, можно узнать их влияние на изменение уровня рентабельности, последовательно заменяя базовый уровень каждого фактора данной модели на фактический отчетного периода.

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия:

Расчет их влияния производится также с помощью приема цепной подстановки.

Аналогично осуществляется факторный анализ рентабельности капитала. Общая сумма брутто-прибыли зависит от объема реализованной продукции (VPП), ее структуры (Удi), себестоимости (Сi), среднего уровня цен (Цi) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР).

Среднегодовая сумма основного и оборотного капитала (KL) зависит от объема продаж и скорости оборота капитала (коэффициента оборачиваемости Коб), который определяется отношением выручки к среднегодовой сумме основного и оборотного капитала. Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж. И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции.

Взаимосвязь названных факторов с уровнем рентабельности совокупного капитала можно записать в виде следующей модели:

Представляет интерес факторный анализ рентабельности собственного капитала. Уровень рентабельности собственного капитала определяется отношением чистой прибыли к среднегодовой величине собственного капитала.

Формула расчета:

![]()

На уровень рентабельности собственного капитала влияют:

доходность реализованной продукции;

ресурсоотдача (фондоотдача);

структура капитала.

Взаимосвязь уровня рентабельности собственного капитала с вышеуказанными факторами может быть выражена с помощью так называемой «формулы Дюпона», которая имеет следующий вид:

![]()

![]()

![]()

РП – стоимость реализованной продукции;

Акт – среднегодовая сумма всех вложений (активов);

RОБ- рентабельность продаж;

РО – ресурсоотдача (фондоотдача);

КФЗ- коэффициент финансовой зависимости.

Рассмотренным факторам по уровню значений и по тенденции изменений присуща отраслевая специфика. Так, показатель ресурсоотдачи может иметь относительно невысокое значение в высокотехнологических отраслях, отличающихся капиталоемкостью. Напротив, показатель рентабельности продукции в них будет относительно высоким. Высокий уровень коэффициента финансовой зависимости могут позволить себе предприятия, поставляющие конкурентоспособную продукцию, что обеспечивает стабильное поступление денег. Это же относится к предприятиям, имеющим высокий уровень мобильности активов. Следовательно, в зависимости от отраслевой специфики и хозяйственно-финансовых условий, сложившихся на данном предприятии, оно может отдавать предпочтение тому или иному фактору повышения рентабельности собственного капитала.