- •1.Визначити вплив фінансів на суспільне виробництво та їх роль у сучасний ринковий економіці.

- •Блок схема: «Вплив фінансів на суспільне виробництво та їх роль у ринковій економіці»

- •2.Розкрити роль фінансової системи та її окремих ланок у забезпечений умов економічного зростання держави.

- •3.Регулюючий вплив фінансової політики на розвиток суспільства.,

- •5.Навести джерела формування бюджету домогосподарства и склад його доходив. Вплив держави на формування доходив домогосподарств.

- •6. Розкрити роль державного бюджету у процесах впровадження в Украйни інноваційної моделі соціально-економічного розвитку.

- •7.Охарактеризувати бюджетний дефіцит та його вплив на державний борг Украйни.

- •8.Сутність и взаємозв’язок фискальной та монетарной політики як основних складових напрямів финансової політики.

- •10.Розкрити особливості організації та функціонування суб’єктів господарювання різних форм власності та видів діяльності.

- •11 .Охарактеризувати сучасний рівень розвитку міжнародних фінансових відносин .Враховуючи розвиток міжнародних фінансів країн снд.

- •12.Проаналізувати сутність, принципи виникнення, наслідки існування зовнішнього і внутрішнього боргу України та заходи щодо його скорочення

- •13. Проаналізувати реформування пенсійного забезпечення України. Визначити можливі переваги та недоліки, порівняно з чинним порядком фінансування

- •14. Навести заходи щодо зміцнення фінансової незалежності органів місцевого самоврядування в Україні.

- •15. Міжнародні фінансові інститути та їх роль. Співробітництво України з міжнародними фінансовими інститутами.

- •16. Структурні елементи (інструменти) державного фінансового менеджменту: фінансовий контроль, фінансове планування і прогнозування.

- •20. Сучасна фінансова політика Україна (характеристика за її окремими напрямами), її стратегічні і тактичні завдання.

- •1. Фінансова політика України на сучасному етапі

- •2. Стратегічні і тактичні завдання фінансової політики України (у розмірі її окремих напрямів)

- •21. Сутність і види банків та банківських операцій

- •22. Основні види розрахункових операцій комерційних банків.

- •23. Касові операції комерційних банків.

- •24. Операції банків з векселями. Порядок проведення розрахунків за їх допомогою.

- •25. Участь банків у Фонді гарантування вкладів фізичних осіб.

- •26. Характеристика банківського кредиту

- •28. Центральні банки, їх походження, призначення, функції та операції

- •29. Кредитна система. Харатеристика складових кредитної системи.

- •30. Кредитні операції банків з векселями

- •31. Відкриття і ведення банками рахунків у національній валюті.

- •32. Класифікація кредиту за ступенями ризику. Порядок формування банками резервів під можливі втрати за кредитними операціями.

- •33. Власні та залучені ресурси комерційного банку. Порядок їх формування та використання.

- •35. Посередницькі операції банків на ринку цінних паперів.

- •36. Характеристика податкової системи України, принципи її побудови.

- •37. Економічна сутність податків та їх функції.

- •38. Види і характеристика податків, зборів і обов’язкових платежів, які оплачуються на території України.

- •39. Характеристика елементів податкової системи.

- •40. Характеристика податку на землю. Платники податку, об’єкти і база оподаткування, ставки податку, порядок обчислення, обліку, оплати та звітності.

- •41.Сутність акцизного податку. Платники податку, об’єкти і база оподаткування, ставки податку, порядок обчислення, обліку, оплати та звітності.

- •42. Сутність податку на додану вартість. Об’єкт оподаткування, ставки пдв, порядок обчислення та сплати пдв до бюджету.

- •43. Платники пдв, порядок реєстрації і анулювання платників податку. Дата виникнення податкових зобов'язань і податкового кредиту, порядок обліку пдв.

- •44. Порядок визначення суми пдв до сплати, податкова накладна, облік та звітність з пдв.

- •45. Сутність податку на прибуток. Платники податку, методика визначення суми податку. Правила ведення податкового обліку. Відповідальність платників податку і контроль за його стягненням.

- •46. Порядок визначення доходів і витрат для розрахунку оподаткованого прибутку. Ставка податку на прибуток. Порядок обчислення та сплати податку до бюджету.

- •11. Сутність податку на доходи фізичних осіб. Платники податку, об’єкт і база оподаткування, соціальна пільга, ставка податку.

- •12. Порядок нарахування, утримання та сплати податку на доходи фізичних осіб до бюджету. Податковий агент.

- •13. Особливості застосування податкової знижки з податку на доходи фізичних осіб.

- •50. Сутність і види місцевих податків. Порядок обчислення, оплати, обліку та звітності податків в місцевий бюджет.

- •51. Охарактеризувати сутність, значення, основні цілі та завдання фінансового аналізу.

- •52.Охарактеризувати методи фінансового аналізу

- •53. Охарактеризувати інформаційну базу для проведення фінансового аналізу підприємства

- •54. Розкрити економічну сутність і структуру майна підприємства

- •55. Охарактеризувати структуру і основні напрямки аналізу необоротних активів підприємства

- •56. Охарактеризувати структуру і основні напрямки аналізу оборотних активів підприємства

- •57.Розкрити сутність поняття ліквідності та платоспроможності

- •58.Охарактеризуйте прямий та непрямий методи оцінки грошових потоків підприємства

- •60.Розкрити економічну сутність показників ліквідності та методику їх розрахунку

- •61.Розкрити економічну сутність показників платоспроможності та методику їх розрахунку

- •59.Розкрити сутність поняття ліквідності балансу підприємства та порядок його проведення

- •62.Охарактеризувати типи фінансової стійкості

- •63.Розкрити економічий зміст показників фінансової стійкості підприємства та методику їх розрахунку

- •Коефіцієнт співвідношення позикових і власних коштів

- •Коефіцієнт автономії

- •Коефіцієнт маневреності власних коштів

- •Коефіцієнт ефективності використання власних коштів

- •Коефіцієнт використання фінансових ресурсів (усього майна)

- •65. Охарактеризувати систему показників для оцінки ділової активності підприємства

- •Коефіцієнт оборотності активів

- •Коефіцієнт оборотності оборотних засобів

- •Коефіцієнт оборотності дебіторської заборгованості

- •Коефіцієнт оборотності кредиторської заборгованості

- •Коефіцієнт оборотності матеріальних запасів

- •64.Розкрити економічний зміст ділової активності підприємства,сутність та завдання її аналізу

- •66.Розкрити економічну сутність інвестицій та охарактеризувати види інвестицій підприємства

- •67.Структурні елементи (інструменти) державного фінансового менеджменту: фінансовий контроль, фінансове планування і прогнозування.

- •68.Фінансові аспекти реорганізації підприємства

- •69.Розкрити особливості організації та функціонування суб’єктів господарювання різних форм власності та видів діяльності.

- •70. Оцінка вартості підприємств.

- •71. Фінансова діяльність підприємств у сфері зовнішньоекономічних відносин.

- •72. Охарактеризувати прямий та непрямий методи оцінки грошових потоків підприємства.

- •73. Розкрити сутність, функції та принципи страхування

- •74. Охарактеризувати основні види страхування майна.

- •75. Описати порядок укладення і виконання страхових договорів. Навести структуру договору страхування.

- •76. Характеристика основних видів страхування майна.

- •77. Характеристика основних видів особистого страхування.

- •78. Характеристика основних видів страхування відповідальності.

- •79. Описати порядок визначення збитків і виплати страхових сум при обов’язковому страхування від нещасних випадків.

- •Особове страхування медичних і фармацевтичних працівників;

- •2) Особове страхування працівників відомчої та сільської пожежної охорони і членів добровільних пожежних дружин (команд);

- •3.Страхування спортсменів вищих категорій;

- •4) Страхування життя і здоров'я спеціалістів ветеринарної медицини;

- •5) Особове страхування від нещасних випадків на транспорті;

- •80. Характеристика видів медичного страхування.

- •81. Надати порівняльну характеристику страхування від нещасних випадків і медичного страхування

- •82. Розкрити сутність перестрахування і порядок його здійснення.

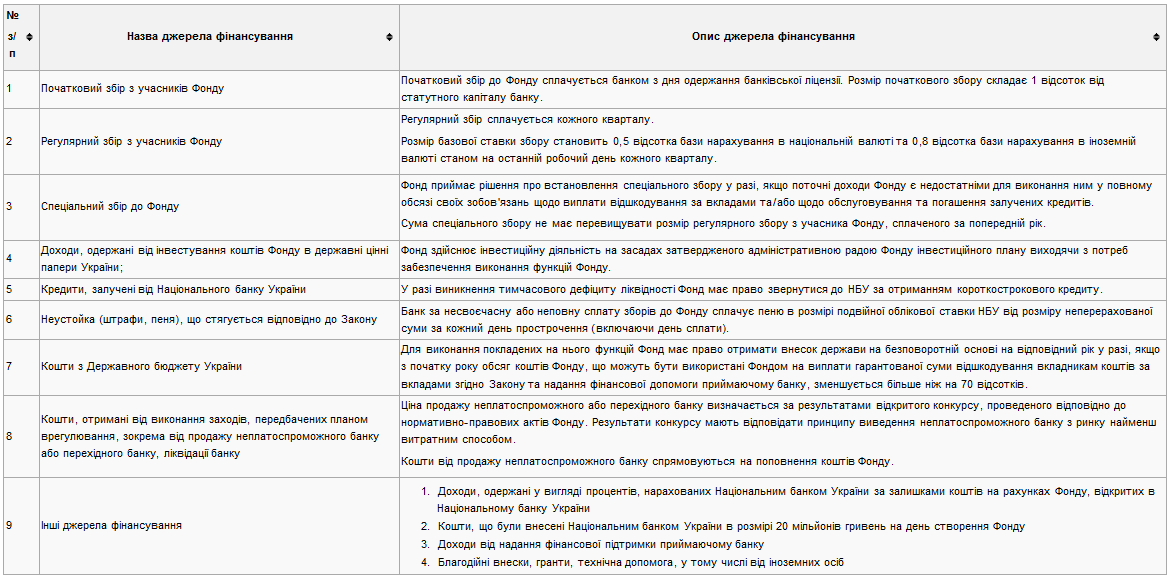

25. Участь банків у Фонді гарантування вкладів фізичних осіб.

Фонд гарантува́ннявкла́дівфізи́чнихосі́б (ФГВФО;) є установою, що виконує спеціальні функції у сфері гарантування вкладів фізичних осіб та виведення неплатоспроможних банків з ринку.

Фонд є економічно самостійною установою, яка не має на меті отримання прибутку.

Основною метою діяльності Фонду є захист прав і законних інтересів вкладників банків.

Учасниками Фонду є банки. Участь банків у Фонді є обов'язковою. Банк набуває статусу учасника Фонду в день отримання ним банківської ліцензії. Банк зобов'язаний сплачувати до Фонду збори, визначені Законом, дотримуватися інших вимог Закону та нормативно-правових актів Фонду. Фонд виключає банк з числа учасників Фонду в разі прийняття рішення про відкликання банківської ліцензії та ліквідацію банку.

Дія Закону не поширюється на публічне акціонерне товариство «Державний ощадний банк України» та санаційний банк ПАТ «Родовід Банк», які не є учасниками Фонду та продовжують провадити свою діяльність у порядку, встановленому чинним законодавством.

Кошти Фонду можуть формуватися з інших джерел, не заборонених законодавством України.

26. Характеристика банківського кредиту

Банківський кредит — це кредитні відносини, в яких однією із сторін (в ролі позичальника чи кредитора) виступає банк.

Кредит — це позичковий капітал банку в грошовій формі, що передається у тимчасове користування на умовах забезпеченості, повернення, строковості, платності та цільового характеру використання.

Кредити, що перевищують 10 відсотків власного капіталу, належать до так званих великих кредитів. Про ці кредити комерційні банки звітують перед Національним банком. Жодний з наданих великих кредитів не повинен перевищувати 25 відсотків власних коштів банку. Загальний обсяг наданих кредитів не може перевищувати восьмикратного розміру власних коштів банку.

За терміном користування кредити поділяються на:

короткострокові — до 1 року;

середньострокові — до 3-х років;

довгострокові — понад 3 роки.

Строк кредиту, а також відсотки по ньому, як правило, розраховуються з моменту отримання кредиту до повного погашення суми позички та відсотків за її користування.

Короткострокові кредити можуть надаватись банками у разі тимчасових фінансових труднощів, що виникають у зв’язку із витратами виробництва та обігу, не забезпечених надходженнями коштів у відповідні періоди.

Середньострокові кредити можуть надаватись на оплату обладнання, поточні витрати, на фінансування капітальних вкладень.

Довгострокові кредити можуть надаватись для формування основних фондів. Об’єктами кредитування можуть бути капітальні витрати на реконструкцію, модернізацію та розширення вже діючих основних фондів, на нове будівництво, на приватизацію тощо.

За формою забезпечення кредити поділяються на:

забезпечені заставою (майном, майновими правами, цінними паперами);

гарантовані (банками, фінансами чи майном третьої особи);

з іншим забезпеченням (поручительством, свідоцтвом страхової організації);

незабезпечені (бланкові).

За ступенем ризику кредити поділяються на: стандартні, під контролем, субстандартні, сумнівні, безнадійні.

За формою надання кредити бувають: строковий, револьверний, кредитна лінія, овердрафт, субординований борг, інші кредити.

Субординований борг — це позика (забезпечена або незабезпечена), за якою в договірному порядку погоджено, що в разі ліквідації чи банкрутства боржника сплата буде здійснена після задоволення вимог усіх інших кредиторів.

За строками погашення кредити поділяються на:

кредити, що погашаються одноразово, тобто кредит повертається у повній сумі у певний термін;

кредити, для яких передбачається періодичне погашення суми позички і відсотків по ній певними частинами, що пов’язане з періодичністю надходження виручки від реалізації продукції (проведення робіт, надання послуг);

кредити, що погашаються достроково (за вимогою кредитора або за заявою позичальника);

кредити з регресією платежів.

Для укладення кредитного договору та прийняття рішення про надання кредиту клієнт повинен подати у кредитний відділ такі документи:

Заявку на кредит.

Копію установчих документів, засвідчених нотаріусом.

Баланс (форма № 1 за ДКУД), завірений податковою інспекцією.

Звіт про фінансові результати підприємства (форма № 2 за ДКУД).

Довідку податкової інспекції про відсутність заборгованості.

Цільове призначення кредиту та техніко-економічне обґрунтування заходу, на який береться кредит (бізнес-план).

Копії контрактів по угоді, на реалізацію якої береться кредит.

Гарантії повернення кредиту і оплати відсотків: гарантія банку, страховий поліс, застава або змішані форми гарантії.

Довідка банку про сплату раніше взятих кредитів.

Довідка про майно, яке має позичальник.

Виписки (завірені банком) по рахунках, що відкриті в інших банках.

Довідка позичальника про те, де знаходяться його розрахунковий рахунок і дозвіл для ознайомлення з його станом в будь-який момент часу.

Погашення заборгованості за кредитом та відсотків за ним здійснюється у черговості, яка встановлюється сторонами при укладанні угоди про надання кредиту.

Кошти для погашення заборгованості спрямовують насамперед для сплати відсотків за користування кредитом, потім простроченої заборгованості, а залишки суми направляються на погашення основної суми кредиту.

В банку існують підрозділи, які повинні розглядати кредитну заявку і приймати рішення про надання кредиту. До таких служб належать кредитний, юридичний відділи та відділ безпеки. Кредитний відділ розглядає заявку та супроводжуючі її документи, піддає аналізу стан розрахункового рахунку та рух коштів по ньому, оцінює баланс підприємства й визначає його кредитоспроможність.

Юридичний відділ розглядає юридичний бік угоди, аналізує договори, контракти та інші документи, які надаються позичальником.

Відділ безпеки забезпечує вирішення питань, пов’язаних із забезпеченням безпеки угоди.

Банк здійснює контроль за виконанням умов кредитної угоди, цільовим використанням кредиту, своєчасним та повним його погашенням.

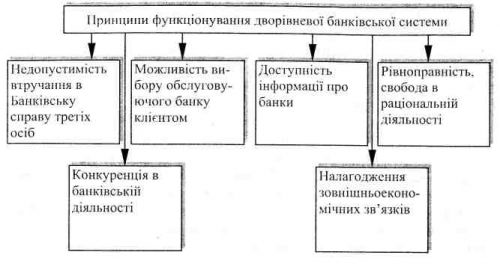

27. Банківська система: структура, принципи побудови, функції.

Банківська система — сукупність різних видів національних банків і кредитних установ, що діють в рамках загального грошово-кредитного механізму. Включає Центральний банк, мережу комерційних банків і інших кредитно-розрахункових центрів. Центральний банк проводить державну емісійну і валютну політику, і є ядром резервної системи. Комерційні банки здійснюють усі види банківських операцій.

Відповідно до ст. 4 Закону України від 7 грудня 2000 року № 2121-III "Про банки і банківську діяльність" банківська система України є дворівневою та складається з НБУ й інших банків, що створені й діють на території держави .

Дворівневість банківської системи виявляється в тому, що, з одного боку, банки самостійні щодо НБУ і юридично йому не підпорядковані, тобто НБУ не є вищою інстанцією для банківської установи. З іншого - банки є піднаглядовими НБУ, їх створення та діяльність безпосередньо залежать від нього. Фактично відносини між ними мають вертикальний характер, є владними і тому регулюються нормами публічного права (фінансового, адміністративного) .

Банки - це установи, функціями яких є кредитування суб'єктів господарської діяльності та громадян за рахунок залучення коштів підприємств, установ, організацій, населення та інших кредитних ресурсів, касове та розрахункове обслуговування народного господарства, вико

Національний банк України є юридичною особою, основною функцію якої є забезпечення стабільності грошової одиниці (ст. 99 Конституції України) . Статутний капітал Національного банку України у розмірі 10 мільйонів гривень є загальнодержавною власністю. Банк функціонує як економічно самостійна державна установа, здійснює видатки, як правило, за рахунок своїх доходів.

Оскільки банківська система України діє в умовах ринкової конкуренції, то провідними принципами її організації є:

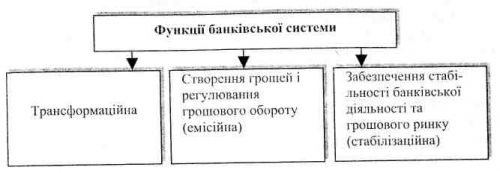

Реалізуючи трансформаційну функцію, банки мобілізують вільні кошти і передають їх різним суб´єктам економічних відносин. При цьому в процесі взаємодії всієї сукупності банків, у тім числі і центрального, трансформуються кошти грошового ринку за строками, розмірами, ступенем ризику, клієнтами і регіонами. Емісійною функцією оперативно змінюється грошова маса в обігу у відповідності до змін попиту на гроші. Стабілізаційна функція забезпечує сталість банківської діяльності і грошового ринку. Вона проявляється в регламентації діяльності усіх ланок грошово-кредитної системи та створенні дієвого механізму державного контролю і нагляду за дотриманням законодавства у діяльності банків.