- •Основні поняття до теми 1:

- •Тема 7: кількісна теорія грошей і сучасний монетаризм

- •3. Неокласичний варіант кількісної теорії грошей

- •Тема 7. Кількісна теорія грошей і сучасний монетаризм

- •Причини:

- •Основні джерела:

- •Економічні передумови:

- •Значення:

- •Тема 8. Кредит у ринковій економіці

- •Функції банків

- •Тема 12: міжнародні валютно-кредитні установи та форми їх співробітництва з україною

Міністерство освіти і науки, молоді і спорту України

Харківський інститут фінансів

Українського державного університету фінансів та міжнародної торгівлі

Кафедра фінансів і кредиту

Гроші та кредит

Опорний конспект лекцій з навчальної дисципліни

для студентів денної форми навчання

освітньо-кваліфікаційний рівень – бакалавр

галузь знань – 0305 «Економіка та підприємництво»

напрям підготовки – 6.030503 «Міжнародна економіка»

Укладач: Косарєва І.П., к.е.н., доцент кафедри фінансів і кредиту

Розглянуто та ухвалено на

засіданні кафедри

Протокол від 28.08.2012 №1

Харків

2012

Зміст

Лекція 1. Сутність та функції грошей

Лекція 2. Грошовий оборот і грошова маса

Лекція 3. Грошовий ринок

Лекція 4. Характеристика грошового ринку

Лекція 5. Грошові системи

Лекція 6. Становлення грошових систем

Лекція 7. Інфляція та грошові реформи

Лекція 8. Валютний ринок і валютні системи

Лекція 9. Валютна політика

Лекція 10. Кількісна теорія грошей

Лекція 11. Сучасний монетаризм

Лекція 12. Кредит у ринковій економіці

Лекція 13. Форми та види кредиту

Лекція 14. Види фінансового посередництва.

Лекція 15. Спеціалізовані фінансово-кредитні установи.

Лекція 16. Центральні банки

Лекція 18. Міжнародні валютно-кредитні установи та форми їх співробітництва з Україною

ЛЕКЦІЯ 1. СУТНІСТЬ ТА ФУНКЦІЇ ГРОШЕЙ

Мета теми :

Сформувати знання про: сутність та причини виникнення грошей, концепції їх походження. Поява грошей як об’єктивний наслідок розвитку товарного виробництва та обміну . Роль держави у створенні грошей.

З’ясувати , які форми грошей існують на сучасному етапі. Розглянути функції грошей. Ідеальний характер міри вартості . Ціна як грошове вираження вартості товару , функція засобу обігу , функція засобу нагромадження та ін.

Сформувати творчі здібності щодо причини виникнення грошей як об’єктивного чиннику розвитку економічних відносин . А також сформувати власну думку і пояснити еволюцію грошей від золотих монет до електронних грошей

Сформувати розуміння щодо необхідності виникнення грошей як економічної категорії .

Питання теми:

Виникнення грошей

Функції грошей

Форми грошей

Література:

Про Національний банк України: Закон від 20.05.99 №679-XIV // Відомості Верховної Ради України. – 1999. – №29. – Ст. 25.

Гроші та кредит/ за ред. М.І.Алєксєєва.- Львів: Видавництво Національного університету “Львівська політехніка”, 2004. – 420с.

Гальчинський А. С. Теорія грошей Підручник / А. С. Гальчинський. – К.: Основа, 1996. – 90 С.

Демківський А.В. Гроші та кредит. Навчальний посібник. – К.: Дакор, 2005. – 528 с.

Лагутін: Гроші та грошовий обіг: Навч.посібник – К.: Т-во “Знання”, 2001.- 342с.

Семко Т.В., Руденко М.В. Гроші та кредит у схемах і таблицях. Навчальний посібник. – К.: Центр навчальної літератури, 2006.

Щетинін A.І. Гроші та кредит : підручник / А.І. Щетинін. – 2-ге вид., переробл. та доповн. – К.: Центр навч. л-ри, 2006.

Виникнення грошей

Економісти уже майже п'ять століть сперечаються щодо походження та сутності грошей. Так, у XV—XVI ст. з'явилася "металічна"теорія грошей (автори Т. Ман, Д. Норе та ін.), згідно з якою грошима є лише золото і срібло.

У XVII— XVIII ст. набула поширення номіналістична теорія грошей (автори Дж. Локк, Дж. Берклі та ін.), згідно з якою долар, фунт стерлінгів тощо є лише умовними рахунковими одиницями, результатом угоди, свідомої домовленості між людьми. Існували також теорії, в яких гроші розглядали як інструмент виміру цін товарів, що впроваджується державою, і стверджували, що між товарами і грішми немає різниці, та ін. Відомий англійський політик XIX ст. У. Гладстон з цього приводу зазначав, що "навіть кохання не зробило стількох людей дурнями, як спроби розібратися в тому, що таке гроші".

Отже, причиною появи грошей був суспільний поділ праці (насамперед його перша та друга форми) і необхідність регулярного обміну між товаровиробниками, які спеціально виготовляють продукти для обміну.

Історія українських грошей бере свій початок з часів Київської Русі (ХІ ст.). А назва національної валюти – гривні - походить від назви золотої жіночої прикраси (гривна), яку носили на гриві, або загривку, тобто на шиї.

Першою і найвідомішою монетою Київської Русі був златник, пізніше з’явився срібляник, з`явилися вони невдовзі після хрещення Володимиром Русі.

Історія грошей незалежної України починається в 1991 році з відривних купонів. Після розпаду СРСР Україна залишилася з рублями – грошима вже неіснуючої держави, емісія яких перейшла до Російської Федерації. З вересня 1991 року Центральний банк РФ перестав постачати в Україну готівкові рублі і молода незалежна держава, крім низки економічних проблем, постала перед проблемою відсутності власної грошової одиниці. У січні 1992 року паралельно з рублем в обіг було випущено тимчасову (як планувалося, на 4-6 місяців), грошову одиницю – купоно-карбованець багаторазового використання. Який, втім, перебував в обігу до вересня 1996 року до введення гривні, заповнивши до квітня 1992 року весь готівковий оборот, витіснивши рубль. У безготівковий оборот купоно-карбованець було введено дещо пізніше – 12 листопада 1992 року, через різницю курсу валют безготівкових та готівкових грошей, а в результаті масових спекуляцій.

Але через гіперінфляцію – швидке знецінення грошей,- коли ціни зростали в день по кілька разів, Національний банк мав діяти. В Україні було проведено грошову реформу і 1 вересня 1996 року відбулося введення в обіг гривні. Відповідно до Указу Президента України "Про грошову реформу", грошова реформа проводилась з 2 по 16 вересня 1996 року. Початком реформи стало впровадження в обіг гривні, яка обмінювалась у співвідношенні 1 гривня за 100 000 купоно-карбованців.

Роботу над розробкою гривні було розпочато у квітні 1991 року. Робота зі створення грошових купюр проходила під егідою комісії Верховної ради України з питань економічних реформ та управління народним господарством, а також в комісії з питань культури та духовного відродження.

У 1994 році на банкнотній фабриці Національного банку України була введена у дію перша лінія по виготовленню банкнот, де їх виготовляють до сьогодні. Банкнотна фабрика відрита у 1994 році, розташована у м. Києві. Монетний двір був заснований у 1998 році. Тоді ж Національний банк України отримав власну виробничу базу з виготовлення монет масового обігу, пам'ятних і ювілейних монет, нагородної продукції.

Перші українські монети у 1992 році були виготовлені на Луганському заводі з виготовлення набоїв та на монетному дворі Італії. Були сумніви також щодо назви української монети: пропонувалися назви «сотий», «різана», «списівка», але 2 березня 1992 року Президіум Верховної Ради затвердив назву копійки.

Таким чином, водночас за допомогою грошей встановлюються економічні відносини між різними суб'єктами господарської діяльності (в тому числі між країнами),вирішується суперечність між приватною та суспільною працею у сфері обміну. Повніше сутність грошей розкривається у функціях, які вони виконують.

Функції грошей

Гроші виконують ряд функцій.

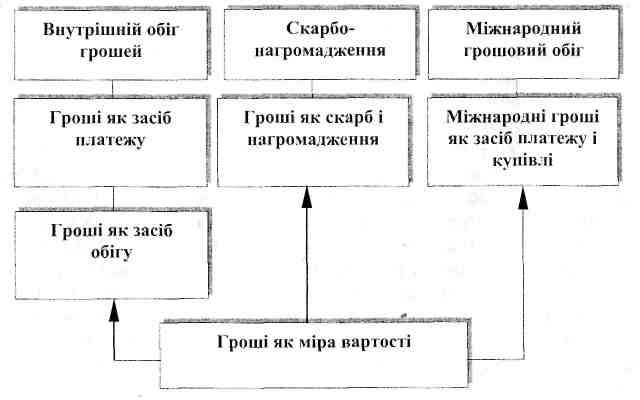

Представники класичної економічної теорії визнавали наявність п´яти функцій грошей: міри вартості, засобу обігу, засобу платежу, засобу нагромадження вартості і світових грошей. Ця концепція була панівною в системній економічній теорії.( Рис 1.1)

Вона дозволяє розглядати гроші як історичну категорію, яка не може бути статичною. Особливості розвитку суспільного виробництва й ринкових відносин формують певну сукупність функцій грошей та їх взаємодію, визначають, які функції змінюються і відмирають, а які з´являються. На підставі цього перевагу слід надавати концепції п´яти грошових функцій.

1) Функція міри вартості є центральною у системі грошових відносин.

Міра вартості - це грошова одиниця, що використовується для вимірювання та порівняння вартостей товарів та послуг. На основі міри вартості встановлюється ціна, що є грошовим виразом вартості товару. Ціни на товари змінюються прямо пропорційно до вартості товарів і обернено пропорційно до вартості грошей. Мірою вартості в Україні діє гривня, в Німеччині була німецька марка, а нині - євро, в Російській Федерації - рубль, в Мексиці - песо тощо. Гроші у даній функції однорідні.

Гроші реалізують свою функцію міри вартості через взаємодію з масштабом цін. Масштаб цін - рахункова функція грошей, що відображає вартість товарної маси в грошових одиницях.

З масштабом цін пов'язані девальвація і ревальвація грошових одиниць. Девальвація (від лат. de – префікс, що означає рух вниз, і valeo –коштувати, мати вартість) - це офіційне зниження, а ревальвація - збільшення курсу грошової одиниці щодо валют інших країн.

Між сукупною товарною масою і окремими товарами встановлюється цінове співвідношення. Саме це співвідношення і визначає рівень цін.

2) Функція засобу обігу

Процес товарного обігу виражається формулою: Т – Г – Т1, тобто продаж здійснюється заради купівлі. У цьому процесі гроші відіграють роль посередника між продавцем та покупцем.

Основою функціонування грошей як засобу обігу є рух товарів. Роль грошей тут тимчасова. Виконавши свою функцію гроші переходять від одного суб'єкта до іншого.

Кількість грошей, що повинна бути в обігу (М), визначається сумою цін товарів та послуг, що підлягають реалізації протягом певного періоду. Цю залежність можна представити за допомогою формули:

М = Рі х qі, де

Рі – ціна і-ого товару,

qі – кількість і-ого товару.

Кількість грошей мала б дорівнювати цій величині за умови, що кожна грошова одиниця використовувалася лише один раз. Але кожна грошова одиниця використовується більше одного разу. Тому суму цін товарів необхідно поділити на середнє число оборотів кожної купюри (V).

3) Функція засобу платежу – відображає особливості кредитного господарства, тобто купівлі-продажу товарів у кредит з відстрочкою оплати. Гроші у цій функції – це засіб погашення боргу.

Цю функцію можуть виконувати лише реальні гроші. Для ефективного виконання цієї функції вони повинні бути стійкими.

4) Функція засобу нагромадження обслуговує нагромадження вартості, що знаходиться в розпорядженні суб'єктів економіки у процесі відтворення. Для виконання цієї функції гроші повинні бути реальними.

Нагромадження грошей - необхідна умова безперервного розвитку товарного виробництва. Формування нагромаджень та збережень призводить до певних втрат для їх власників (не отримують доходів від своїх грошей). Такі втрати називають зумовленими витратами зберігання грошей.

Зумовлені витрати зберігання - це сума доходу, який власник грошей не одержує тому, що зберігає їх у ліквідній формі, а не вкладає у фінансові активи.

5) Світові гроші

Розвиток міжнародних політичних і економічних відносин обумовлює функціонування грошей на світовому ринку. У такому разі за виразом К. Маркса "гроші скидають з себе національні мундири".

Сучасний розвиток ринкових відносин у світі призвів до виникнення різноманітних міжнародних засобів розрахунків. Одним з таких засобів є національні валюти економічно найсильніших країн світу - долар США, євро, англійський фунт стерлінгів, японська ієна та ін., тобто вільно конвертовані валюти.

Форми грошей

До виникнення грошей люди безпосередньо обмінювали товари на товари, що нині називається бартером. Пізніше з’явились гроші, які значно полегшили товарний обмін.

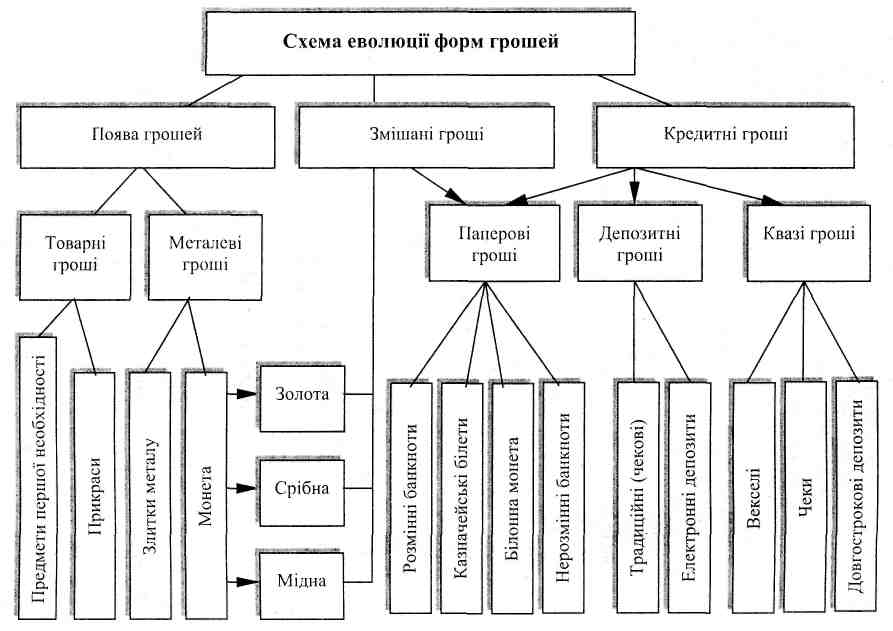

В обороті гроші функціонують реально, як наявна цінність і тому повинні виступати в певній формі, яка забезпечувала б їм довіру з боку суб’єктів ринку та створювала достатні зручності останнім. У міру розвитку ринкових відносин ускладнювалися вимоги до грошової форми з боку суб’єктів ринку. У відповідь на це, гроші змінювали свою форму, постійно вдосконалюючи її. У своїй еволюції гроші виступали у формі товарних (металевих), символічних (паперових), кредитних і нового виду кредитних-електронних.

Рисунок 2. еволюція форми грошей

Товарні гроші. За своїм місцем у товарному обміні гроші - це особливий товар, що має властивість обмінюватися на будь-який інший товар, тобто є загальним еквівалентом.

Товарна природа грошей визначається передусім їх походженням. Вони виникли як продукт товарного обміну, коли ринок стихійно висунув з товарного світу один найбільш придатний за своїми природніми та фізичними властивостями виконувати роль загального еквівалента. Як засіб обміну гроші вперше з’явились в історії людства у вигляді товарів. У ролі грошей виступали найчастіше предмети першої необхідності (худоба, зерно, сіль, риба) і форма грошей тоді збігалася з формою (споживчою вартістю) цих товарів. Як правило, загальним еквівалентом тоді був найбільш ходовий і разом з тим найцінніший для регіонального ринку товар, який в будь-який час можна було обміняти на іншу споживчу вартість. Пізніше на роль грошей стали претендувати предмети розкоші та дорогоцінні вироби. Це можна пояснити тим, що за своїми фізичними властивостями вони були більш портативними, довше зберігалися, мали більш сталу вартість тобто були більш ліквідними. Проте як перші, так і другі гроші були ще надзвичайно примітивними, функціонували переважно поштучно, не підлягаючи поділу, виступали в своєму природному вигляді.

У міру подальшого розширення і поглиблення товарно-грошових відносин ринок поставив перед грошовим товаром нові вимоги: гроші повинні бути однорідними, портативними, економічно подільними, здатними тривалий час зберігати свою вартість. За своєю природою попередні гроші вже не відповідали таким вимогам. На їх місце ринок стихійно висунув різні метали, серед яких було також срібло і золото. Спершу металеві гроші виступали у формі злитків срібла або золота, а пізніше у формі монети.

Металеві гроші мали надзвичайну перевагу перед попередньою їх формою. Епоха товарних (металевих) грошей вимостила шлях для паперових грошей. За змістом паперові гроші ( це знаки дійсних золотих або срібних грошей, випущених державою в обіг, наділені примусовим курсом і замінюють товарні гроші в їхній функції засобу обігу і платежу. Паперові гроші не мають власної вартості. Історично вони з’явились в обігу як замінники золотих і срібних монет. Вважають, що вперше паперові гроші були випущені в Китаю ще в XIII ст. У Європі паперові гроші з’явилися значно пізніше, у Франції емісія їх розпочалася з 1716 р. В Англії в кінці XVIII ст. Росія випустила паперові асигнації в 1769 р. за цариці Катерини II для фінансування війни з Туреччиною. Емісія паперових грошей у Північній Америці почала здійснюватися в кінці XVII ст. З припиненням розміну банкнот на золото паперові гроші залишаються в обігу тільки в своїй специфічній міновій вартості, яка за змістом стала ірраціональною і визначається тим середовищем, у якому гроші функціонують. Тобто мінову вартість грошові знаки одержують безпосередньо в обігу і завдяки функціонуванню зберігають її на відповідному рівні, який визначається станом економіки, фінансів і кон’юнктури ринку. Тут доречно нагадати вислів К.Маркса: золото обертається тому, що має цінність, паперові гроші мають цінність тому, що обертаються. Ця наукова думка про гроші згодом одержала широке визнання і на її основі сформувалась окрема наука про гроші яка отримала назву “Функціональна теорія грошей”.

Важливою ознакою паперових грошей є несталість їх та поступове знецінення. Це зумовлено такими причинами: вони не мають власної вартості; недовіра до держави – емітента (мається на увазі політичний та соціально-економічний стан в країні) дефіцит державного бюджету та незбалансованість платіжного балансу країни. Все це примушує державу випускати надмірну (що не відповідає реальним потребам грошового обігу) кількість грошей для покриття державних витрат. Це призводить до зменшення мінової вартості всієї маси грошей і грошової одиниці зокрема. Зараз епоха паперових грошей є епохою грошей, що розвиваються на кредитній основі. Це водночас і епоха банківських грошей, які функціонують значною мірою на безготівковій основі і, які поступово трансформуються в електронні гроші.

Кредитні гроші - це гроші особливого типу, що не розмінні на золото, а в обіг випускаються центральним (національним) банком як банкноти. На основі банкнотного обігу грошей виникають банківські депозити (депозитні гроші), що стають базою чекового обігу.

Таблиця 1

Відмінності кредитних грошей від паперових

Кредитні гроші |

Паперові гроші |

Виникають з функції грошей як засобу платежу |

Виникають з функції грошей як засобу обігу |

Випускаються банком для кредитування ділових угод |

Емітуються державним органом або центральним банком від імені держави |

Не мають примусового курсу |

Наділені державою примусовим курсом, обов´язкові для прийняття |

Історично першою формою кредитних грошей став вексель - письмово оформлене боргове зобов´язання законодавчо встановленого зразку.

Поняття «кредитні гроші» під впливом того або іншого фактора класифікують за кількома критеріями:

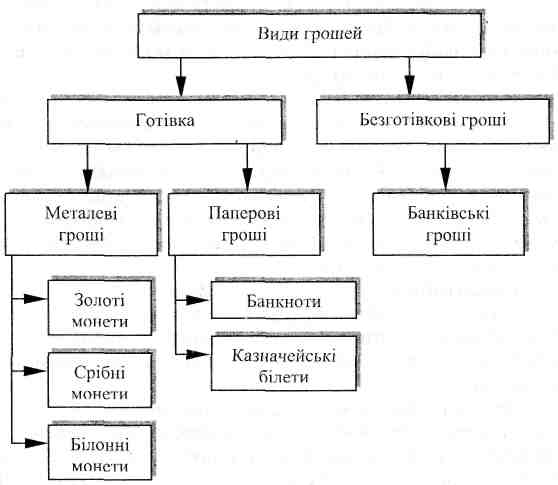

а) залежно від форми існування розрізняють паперові гроші, монети, депозитні гроші, електронні гроші;

б) якщо їх розглядати з позиції емітента й характеру емісії, то можна вказати казначейські та банківські гроші.

Депозитні гроші - різновид кредитних грошей, що не мають речового виразу та існують лише у вигляді записів на рахунках у банках. Депозитні гроші виникли на стадії високого розвитку банківської системи, коли кожний суб´єкт грошових відносин може вільно вкласти гроші до банку (депозит) і здійснити ними необхідні операції. Це здешевлює вартість розрахунків, надає зручності в їх проведенні і водночас суттєво обмежує готівкові платежі. З метою розширення переваг депозитних грошей використовуються дебетові картки.

Електронні гроші - умовна назва грошових засобів, які використовуються їх власниками за допомогою електронної системи банківських послуг. Фактично, це абстрактні кредитні гроші, що обертаються не у формі паперових носіїв, а через впровадження до сфери розрахунків комп´ютерної техніки і сучасних систем зв´язку. Електронні гроші є найбільш економним і зручним носієм грошової функції, значно прискорюють безготівкові розрахунки.

Основні поняття до теми 1:

Бартер - товарообмінна операція у вигляді натурального обміну з передачею права власності на товар без платежу грошима. Поширення бартерних операцій посилює обміну і підриває сталість грошової одиниці.

Білонна монета - розмінна монета, яка задовольняє потреби роздрібної торгівлі за товари дрібної вартості і карбується з металу, що коштує дешевше номінального виразу монети.

Готівкові гроші - форма грошей, виготовлена з паперу чи іншого малоцінного матеріалу і використовується у функції засобу обігу та в ряді випадків засобу платежу.

Гроші - специфічний товар, який виконує роль загального еквівалента і володіє властивістю обмінюватися на будь-який інший товар.

Депозитні гроші - неповноцінні знаки вартості, які не мають речового виразу й існують у вигляді певних сум на рахунках у банках.

Електронні гроші - різновид депозитних грошей, які приводяться в рух не за допомогою паперових носіїв, а завдяки автоматичному переказуванню грошових сум на рахунках банків за допомогою ЕОМ за розпорядженням власників поточних рахунків. Електронні гроші - найпрогресивніша, економічна і зручна форма носія грошових функцій, яка реалізується за допомогою банківських автоматів-касирів, кредитних карток, дебетових карток, електронних систем розрахунків у торгівельних пунктах, електронної системи обслуговування на дому та ін.

Засіб нагромадження - функція грошей, за допомогою якої обслуговується процес нагромадження вартості в її загальній абстрактній формі.

Засіб обігу - функція, в якій гроші виконують роль посередника у обміні товарів та доведенні їх до споживачів.

Засіб платежу - функція грошей, якою забезпечується погашення чисельних форм заборгованості та розрахунків.

Кредитна картка - іменна платівка з ідентифікатором власника, що видається банком власникові поточного рахунку безоплатно або за невелику щорічну плату. Умовою отримання кредитної картки є платоспроможність клієнта. Встановлений за нею ліміт кредитування дозволяє власнику кредитної картки за допомогою ЕОМ оплати свої покупки чи погасити борг переказом грошей по рахунках без використання готівки.

Кредитні гроші - неповноцінні знаки вартості, які виникають і функціонують в обігу на основі кредитних стосунків.

Міра вартості - функція грошей, яка забезпечує вимірювання вартості товарів та її відображення у формі ціни.

Монета - законодавчо встановленої форми, ваги, складу металу, певного зображення та номіналу зливок металу, який включає номінал вартості та використовується як засіб обігу і платежу. За умов золотого стандарту монети виготовлялися із золота. Їхня вартість визначалася ваговим виміром коштовного металу. Для обслуговування дрібних платежів нині використовуються розмінні монети із сплавів звичайних металів. Таким чином, держава своїм рішенням надає їм силу законного платіжного засобу.

Паперові гроші - вид нерозмінних на коштовні метали знаків вартості, що випускаються державою (казначейством) для покриття своїх витрат і наділяються нею примусовим курсом. Паперові гроші не мають механізму самостійного повернення до каси емітента, тому можуть нагромаджуватися у каналах грошового обігу в надмірній кількості і знецінюватися.

Світові гроші - функція, в якій гроші обслуговують рух вартості в міжнародному економічному обороті.

Функція грошей - дія (обсяг роботи), яку здатні виконувати гроші в процесі обслуговування руху вартості товарів.

Завдання для самоконтролю

Розкрийте сутність поняття «гроші».

Назвіть причини виникнення грошей.

Охарактеризуйте розвиток українських грошей.

Визначте функції грошей .

Що таке масштаб цін і що з ним пов’язане?

Як називається процес обміну товарів на товари?

Розкажіть про еволюцію світових грошей.

Важлива ознака паперових грошей та причини цього.

Охарактеризуйте відмінності паперових і кредитних грошей.

ВВП країни у 2010 р. Становив 200 млрд. грн. , а грошовий попит – 45 млрд. грн. У 2011 р. ВВП збільшився на 6 % , а швидкість обертання грошей і рівень цін не змінився .

Чому дорівнює попит на гроші у 2011 р. ?

РОЗВ’ЯЗОК :

Кількісне рівняння обігу має вигляд :

![]() ,

,

Звідси,

![]()

Попит на гроші у 2011 р. :

![]()

Відповідь: попит на гроші у 2011 р. становить 47, 64 млрд. грн.

Задача 1

Розрахуйте величину агрегатів грошової маси України якщо :

Готівка поза банком – 125 млрд грн.;

Готівка в касах юридичних осіб – 30 млрд грн.;

Депозити до запитання – 71 млрд грн.;

Строкові вклади – 167 млрд грн.;

Валютні заощадження – 120 млрд грн.;

Кошти за трастовими операціями – 1 млрд грн.;

Вартість облігацій державного займу – 1,7 млрд грн.;

ЛЕКЦІЯ 2 ГРОШОВИЙ ОБОРОТ І ГРОШОВА МАСА

Мета : Дізнатись характеристику грошового обороту, його сутність; розглянути форми грошового обороту. Сформувати знання про сутність грошової маси та закону грошового обігу.

Питання теми:

Характеристика та структура грошового обороту.

Форми грошового обороту.

Грошова маса та закон грошового обігу.

Література:

1. Гроші та кредит / Авт. кол.; За ред. М.І. Савлука.- К.: Либідь, 1992.

2. Деньги, кредит, банки / Авт. кол. под рук. Г.И. Кравцовой - Минск, 1994.

3. Гальчинський А.С. Теорія грошей. - К.: Основи, 1996.

4. Долан З.Д. й др. Деньги, банковское дело и денежно-кредитная политика. - СПб.: Оркестр, 1994.

5. Все о векселе: Сборник систематизированого законода-тельства // Бизнес. - 1997. - № 16, 17.

6. Основи банківської справи / Авт. кол. під ред. М.І. Савлука.-К.: Лібра, 1997.

7. Мороз А.М., Пуховкіна М.Ф. Управління грошовим обігом //Фінанси країни. - 1996. - № 10.

Характеристика та структура грошового обороту.

В процесі купівлі-продажу товарів, надання послуг, а також виконання різних видів зобов'язань в грошовій формі здійснюються розрахунки та платежі, які відбуваються і при розподілі та перерозподілі грошових коштів. Сукупність всіх грошових платежів утворює грошовий оборот.

Класична модель кругообігу товарів та послуг, якими обмінюються підприємства (фірми) і домашні (сімейні) господарства (населення), врівноважена відповідним потоком грошових платежів, що здійснюються при обміні. Підприємства і населення, пов'язані між собою двома групами ринків: продуктів та ресурсів.

Ринки продуктів – це ринки, на яких населення, підприємства купують вироблені іншими підприємствами товари та послуги. Населення витрачає одержані ними доходи на придбання споживчих товарів, а підприємства продають свої продукти населенню та іншим підприємствам з метою одержання виручки, необхідної для продовження процесу виробництва.

Ринки ресурсів – це ринки, на яких населення, підприємства купують ресурси, необхідні для виробництва – робочу силу, капітал, природні ресурси. Населення та підприємства продають ресурси, що належать їм, за відповідні грошові платежі, які виступають у вигляді заробітної плати, процентного доходу, рентних платежів, прибутку.

Кількісним вимірником товарних потоків є гроші. Кількість грошей в обігу можна визначити виходячи з наступної залежності:

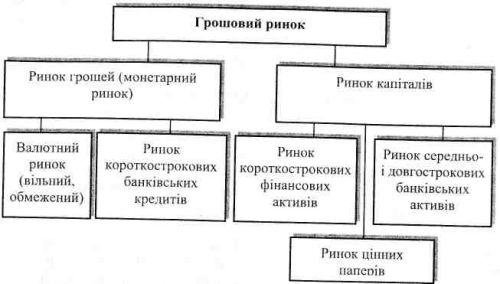

МV=РQ

де, М – кількість грошей (грошова маса),

V – швидкість обігу грошей,

Р – рівень цін,

Q – реальний національний продукт.

Наведене рівняння обміну відображає залежність зміни кількості (маси) грошей, що знаходяться в обігу, від рівня цін і розміру реального національного продукту.

Підприємства (фірми) витрачають дещо більше, ніж одержують від продажу своїх продуктів, тому що повинні здійснювати інвестиції.

Інвестиції вкладаються в основний капітал (придбання обладнання, комп'ютерної техніки) і товарні запаси (сировину, матеріали).

В аналіз кругообігу продуктів і доходів слід включати об'єкти державного сектора. Зв'язок державного сектора з економічною системою відбуваються трьома шляхами: через податки, державні закупки та позики. Одним з основних джерел державного впливу на процес кругообігу є податково-бюджетна політика.

Зниження податків стимулює як зростання заощаджень, так і зростання споживання, – зростає національний продукт. Зростання обсягів державних закупок також стимулює зростання національної о продукту.

Грошово-кредитна політика, під якою розуміють дії уряду, впливаючи на кількість грошей, що знаходяться в обігу, також с засобом державного впливу на кругообіг.

Модель кругообігу доходів і продуктів описує потік товарів та послуг, якими обмінюються сімейні господарства і фірми, збалансований контрпотоком грошових платежів, що здійснюються при цьому обміні. Дана модель складніша, якщо до її елементів включити міжнародні зв'язки (імпорт-експорт товарів, позики, кредити, міжнародні закупки).

Розглянемо простий приклад грошового кругообігу.

Сімейні господарства, які безпосередньо чи опосередковано (через торгово-промислові корпорації, що знаходяться в їх власності) володіють всіма економічними ресурсами, постачають ці ресурси підприємствам. Підприємства мають попит на ресурси, оскільки останні є засобами, за допомогою яких фірми виробляють товари та послуги. Взаємодія попиту та пропозиції великої кількості людських та матеріальних ресурсів встановлює ціну на кожний з них. Платежі, які здійснюють підприємства, купуючи ресурси, представляють собою витрати цих підприємств, але одночасно вони відображають потоки заробітної плати, ренти, відсотків і прибутків сімейним господарствам від продажу ресурсів.

Грошовий дохід, одержаний сімейними господарствами від продажу ресурсів, не має реальної цінності. В процесі витрачання грошової о доходу сімейні господарства виражають свій попит на велику кількість товарів та послуг на ринку продуктів. Одночасно підприємства поєднують придбані ними ресурси для виробництва та пропозиції товарів та послуг на тих же ринках. Взаємодія цих рішень про попит та пропозицію і визначають ціни продуктів. З точки зору підприємств потік розрахунків за товари і послуги утворює виручку, чи доходи від продажу товарів та послуг.

Модель кругообігу демонструє складне, взаємопов'язане переплетення процесів прийняття рішень і економічної діяльності. Слід звернути увагу на те, що сімейні господарства і підприємства виступають на обох основних ринках, але в кожному випадку на протилежних сторонах. На ресурсному ринку підприємства виступають як покупці, тобто на стороні попиту, а сімейні господарства, як власники ресурсів та постачальники. На ринку продуктів вони міняються позиціями. Разом з тим кожний з цих економічних суб'єктів і купує і продає.

Коли до кругообігу додаються заощадження та інвестиції, виникають два шляхи, по яких кошти можуть переміщуватися від сімейних господарств до ринків продуктів. Один шлях – прямий, що здійснюється за допомогою затрат на придбання. Другий шлях -непрямий, коли кошти рухаються через фінансові ринки, збереження та інвестиції.

Значну роль в кругообігу продуктів і доходів відіграє державний сектор в двох напрямках.

Перший – зв'язок через так звані чисті податки, які рухаються від сімейних господарств до уряду. Другий – державні закупки, в результаті яких кошти переміщуються від уряду на ринки продуктів. Якщо державні закупки перевищують по величині чисті податки (тобто виникає бюджетний дефіцит), то уряд змушений брати позики на фінансових ринках. Якщо чисті податки по величині перевищують державні закупки, то обсяг платежів уряду протягом минулих років буде перевищувати обсяг нових позик: в результаті утворюється чистий потік коштів від уряду до фінансових ринків.

Одним з джерел державного впливу на процес кругообігу е фіскальна політика. Збільшуючи чисті податки, уряд може збільшити і розміри грошових засобів, що вилучаються у сімейних господарств. В свою чергу, сімейні господарства в цій ситуації повинні зменшувати або заощадження, або видатки на споживання, чи проводити як те, так й інше. В будь-якому випадку результатом буде зменшення національного продукту. Зниження чистих податків стимулює як підвищення збережень, так і підвищення рівня споживання, позитивно впливаючи таким чином на збільшення національного продукту.

Заходи, що проводяться в рамках фіскальної політики, можуть також приймати форму зміни обсягів державних закупок. Підвищення державних закупок стимулює підвищення національного продукту, оскільки в результаті цього підвищуються доходи фірм від продажу товарів та послуг державі. Також зростають і доходи сімейних господарств, якщо збільшити зарплату працівників, зайнятих в державному секторі чи за рахунок кількості зайнятих в ньому. Зниження обсягів державних закупок призводить до протилежного ефекту.

Таким чином, грошовий оборот є складовою частиною платіжного обороту, тобто процесу безперервного руху засобів платежу в країні. Грошовий оборот включає в себе грошовий обіг. Обіг грошових знаків передбачає їх постійний перехід від одних фізичних чи юридичних осіб до інших. Безготівкові грошові знаки не знаходяться в обігу, тому що кожна нова угода вимагає нового запису на банківських рахунках. Поняття "грошовий обіг" відноситься тільки до частини грошового обороту – готівково-грошового обороту.

Грошовий оборот складається з окремих каналів руху грошей між:

центральним банком країни і комерційними банками;

комерційними банками;

підприємствами і організаціями;

банками і господарюючими суб'єктами;

господарюючими суб'єктами і населенням;

фінансовими інститутами і населенням.

Форми грошового обороту.

Грошовий оборот – це рух грошових коштів в готівковій та безготівковій формах, що обслуговують реалізацію товарів, а також нетоварні платежі в народному господарстві. В залежності від виду відносин, які обслуговує грошовий оборот його можна поділити на:

грошово-розрахунковий оборот, який обслуговує розрахунки за товари та послуги і нетоварні зобов’язання юридичних та фізичних осіб;

грошово-кредитний оборот, який обслуговує кредитні відносини в господарстві;

грошово-фінансовий оборот, що обслуговує фінансові відносини в господарстві.

Готівково-грошовий оборот представляє собою сукупність платежів готівковими коштами, які використовуються при виплаті заробітної плати, пенсій, субсидій. Населення здійснює готівкові платежі при купівлі товарів, оплаті різних видів послуг тощо. Правильна організація обороту готівкових коштів впливає на розмір грошової маси, від неї залежить швидкість обертання грошей, що характеризує стабільність та стійкість грошового обігу.

Сфера використання готівкових грошей в народному господарстві обмежена в порівнянні з безготівковими розрахунками, і в основному їх використовує населення. Разом з тим кожне підприємство та організація без роботи з готівковою грошовою масою теж поки що обійтися не можуть: в першу чергу, це пов’язано з оплатою праці. Крім того, підприємства та організації самостійно можуть реалізовувати свою продукцію і послуги, отримуючи при цьому виручку готівкою. Також в межах встановлених законодавством сум вони можуть використовувати готівкові гроші в розрахунках між собою. Таким чином, в економіці формується готівково-грошовий обіг, який представляє собою розрахунки готівковими грошима.

Значну частину грошового обороту складають платежі підприємств за товари, роботи, послуги, які здійснюються безготівковим шляхом. Сукупність цих платежів, що здійснюються без використання готівкових грошей, складає безготівковий грошовий оборот.

Безготівкові розрахунки між підприємствами, організаціями, установами можуть класифікуватись за рядом ознак:

1) за об’єктом розрахунків або в залежності від призначення платежу (платежі до бюджету, по розрахунках з фондом соціального захисту населення тощо);

2) за місцем проведення розрахунків або від характеру економічних зв’язків – внутрішньодержавні чи міждержавні (коли розрахунки здійснюються з контрагентами, які знаходяться на території інших держав);

3) за способом платежу:

– гарантовані (що забезпечують гарантію платежу за рахунок депонованих коштів) та негарантовані (які не мають гарантії платежу);

– шляхом списання коштів з рахунку, чи шляхом заліку взаємних вимог;

– з відстрочкою;

4) за способом реалізації продукції, товарів, робіт, послуг – прямі розрахунки (безпосередньо між постачальником та покупцями) та транзитні (з врахуванням проміжних ланок).

Переваги безготівкових розрахунків полягають в наступному:

зменшуються затрати праці і відсотки, пов’язані з використанням готівкових грошей (карбування, друк, перевезення, зберігання, сортування);

сприяє безперервному кругообігу коштів.

Між готівково-грошовим та безготівковим оборотом існує тісна взаємозалежність: гроші постійно переходять із однієї сфери в іншу, змінюючи форму готівкових грошових знаків на депозит в банку, та навпаки. Тому безготівковий платіжний оборот невід’ємний від обігу готівкових грошей і створює разом з ними єдиний грошовий оборот країни.

Грошова маса та закон грошового обігу.

Гроші обслуговують потреби економіки, опосередковуючи рух товарів і доходів у сферах виробництва, розподілу, обміну та споживання національного продукту. Обслуговування потреб економіки грішми потребує, щоб кількісна їхня маса і структура в обігу відповідала потребам функціонування економіки. Тому грошовий обіг в усіх його секторах має забезпечуватися певною кількістю грошей - грошовою масою.

Грошова маса - це сукупність запасів грошей в усіх їхніх формах, що перебувають у розпорядженні суб'єктів грошового обігу та обслуговують економічні зв'язки в певний момент.

До грошової маси належать усі готівкові гроші, що перебувають на руках у фізичних осіб та в касових залишках юридичних осіб; усі депозитні гроші. Окремі економісти і центральні банки до грошової маси відносять будь-які активи, яким властива певна ліквідність - облігації державних позик, векселі, страхові поліси тощо, бо вони здатні замінювати гроші в процесі функціонування грошового обігу.

У грошовій системі України виділяють агрегати: М0; М1; М2; М3. При цьому агрегат М0 звичайно пов’язують із готівкою, що знаходиться поза банками. І хоч виділення такого агрегату має деякий сенс, усе ж, виходячи з глибинних основ розподілу грошової маси на агрегати, він відрізняється від агрегату М1 лише кількісно.

До складу інших грошових агрегатів входять такі елементи:

Агрегат М1. Він включає: а) гроші поза банками; б) кошти на рахунках до «запитання» і поточні депозити. Останній елемент ще визначають як трансакційні депозити, до яких належать внески, з яких гроші в будь-який момент можуть бути отримані власником внеску, або переказані іншим особам за допомогою чеків, вичайних грошових переказів та за допомогою електронних грошових переказів.

Агрегат М2. До його складу входить агрегат М1, а також термінові депозити й ощадні вклади, покладені на певний термін. Гроші, що входять до цього агрегату, ще називають грошовими активами. На відміну від агрегату М1 даний агрегат має менший ступінь ліквідності. Це обумовлено, головним чином, тим, що до його складу входять термінові депозити й ощадні вклади, які розміщаються в банках на певний термін. Гроші тут використовуються як високоліквідний засіб нагромадження купівельної спроможності. Дострокове вилучення цих грошей з відповідних рахунків пов’язано для їх власника зі значною втратою прибутку. Разом з тим вони, як правило, не можуть безпосередньо перетворюватися в трансакційні депозити, тобто не можуть бути переказані однією особою на користь іншої.

Агрегат М3. До нього входять агрегат М2 і кошти клієнтів за трастовими операціями банків. Ці операції — це довірчі операції, тобто операції доручення з управління майном або грошима клієнта. Формою організації таких операцій може бути, наприклад, депозитний сертифікат, тобто грошовий документ, що свідчить про вкладення його власником у банк певної суми на термін, після закінчення якого за даним сертифікатом сплачуються відсотки і повертається вкладена сума. На відміну від термінового депозиту, за яким вкладені гроші все ж можна вилучити з банку до закінчення терміну, втративши при цьому всі відсотки по внеску або їх значну частину, то за депозитним сертифікатом достроково повернути свої гроші, як правило, не можна. Це додає даному елементу менший ступінь ліквідності, ніж той, що мають строкові депозити.

Агрегати М2 і М3 віддзеркалюють ту масу грошей, що тимчасово вийшла з обігу і виконує функцію нагромадження вартості. Обсяги цих двох агрегатів визначаються залежно від інших (ніж у агрегату М1) чинників. Це такі чинники, як рівень капіталізації грошових доходів населення і господарюючих суб’єктів, стан розвитку кредитних відносин, рівень розвитку інфраструктури грошового ринку і таке ін.

Визначальною функцією грошей, яка є квінтесенцією їх загальної ролі в системі товарного виробництва, є їх функція як засобу обігу. Реалізуючи дану функцію, гроші виконують роль посередника при обслуговуванні метаморфози Т—Г—Т. У цьому зв’язку виникає питання про кількість грошей, необхідних для обміну. Найбільш загальна відповідь на це питання міститься у вартісному обсязі самої товарної маси. Скільки вироблено товарів, стільки потрібно і грошей, тому що вони і тільки вони покликані обслуговувати рух товарів. Однак самі гроші можуть упродовж певного часу (звичайно за такий період береться рік) робити декілька оборотів. Це пов’язано з тим, що гроші (при цьому, як правило, беруть однойменну грошову одиницю, наприклад гривню), які випущені в обіг емісійним центром країни (Центральним банком), через якийсь час знову повертаються до емітента. Останній знову пускає їх в обіг і цей процес повторюється знову й знову. За рік грошова одиниця може зробити декілька оборотів. Цей показник кількості оборотів однойменної грошової одиниці на рік і є показником швидкості обігу грошей.

Між загальною кількістю грошей і швидкістю їх обігу існує певний зв’язок. Він виявляється в тому, що зі збільшенням швидкості обігу грошей їх кількість, яка необхідна для забезпечення обігу всієї товарної маси, зменшується. Для ілюстрації цього зв’язку розглянемо простий приклад. Припустимо, що в якійсь країні вся товарна маса, вироблена за рік, дорівнює 1 млрд доларів. Зрозуміло, що для забезпечення її руху необхідно мати 1 млрд доларів, але це справедливо тільки за умови, що гроші роблять один обіг на рік. Якщо ж однойменна грошова одиниця (у даному разі це долар) робить два обороти за рік, тоді грошей потрібно наполовину менше, тобто не 1 млрд, а тільки 500 мли доларів. Цей взаємозв’язок можна подати у вигляді формули:

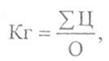

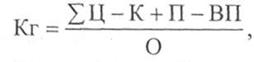

де Кг — кількість грошей, необхідних для обігу товарів протягом певного періоду;

ΣЦ— сума цін товарів, що підлягають реалізації за певний відрізок часу, наприклад за рік.

О — швидкість обігу однойменної грошової одиниці за рік.

В узагальненій формі дана формула відбиває закон грошового обігу, суть якого полягає в тому, що кількість грошей, необхідних для обігу товарів, прямо пропорційна сумі їх цін і обернено пропорційна швидкості обігу однойменної грошової одиниці.

Наведена формула закону грошового обігу розроблена К. Марксом. Вона дійсно відбиває стійкі, повторювані причинно-наслідкові зв’язки між масою товарів, швидкістю обігу грошей і їх кількістю, яка необхідна для обігу даної товарної маси. Поряд із цією узагальненою формулою К. Маркс розробив формулу закону грошового обігу і в більш детальному варіанті, який розкриває ту саму сутність, але вже з деякою деталізацією руху грошей залежно від конкретних форм організації цього руху. Вона має такий вигляд:

де Кг — кількість грошей, необхідних для обігу товарів протягом певного часу;

ΣЦ— сума цін товарів, що підлягають реалізації за певний відрізок часу, наприклад за рік;

О — швидкість обігу однойменної грошової одиниці за рік;

К — сума цін товарів, проданих у кредит з оплатою їх за межами даного конкретного періоду;

П — сума цін товарів, що були продані в кредит раніше і за якими наступив термін платежу;

ВП — платежі, що взаємопогашаються.

Серед тих учених, що зробили помітний внесок в аналіз грошових відносин у цілому і в дослідження проблеми визначення кількості грошей, необхідних для обігу, слід назвати американського вченого І. Фішера (1867—1947 pp.). У сучасній економічній теорії широко застосовується його формула кількості грошей. Вона може бути виведена з його так званого загального рівняння обміну

![]()

де М— маса грошей;

V— швидкість обігу однойменної грошової одиниці; Р — ціни товарів; Q — кількість товарів.

У сучасній економічній літературі всю сукупність грошей, що забезпечують рух товарів і послуг, визначають як грошову масу. Вона містить усю суму загальновизнаних платіжних засобів країни і включає:

а) готівкові гроші;

б) безготівкові гроші.

Грошова маса знаходиться у певному зв’язку з валовим внутрішнім продуктом. Цей зв’язок звичайно виражають через показник монетизації економіки. Він визначається як відношення грошової маси до валового внутрішнього продукту (ВВП).

Але часто цей показник розраховують і відносно інших грошових агрегатів, а саме М1; М2; М3. Цю низку показників часто називають коефіцієнтами Маршалла.

Чим вище цей показник — тим краще. Це пов’язано з тим, що збільшення даного показника вказує на посилення мобільності економіки, яка досягається зростанням ступеня варіантності в поведінці господарюючих суб’єктів. Іншими словами, підвищення рівня монетизації валового внутрішнього продукту означає, що учасники суспільного виробництва значну частину виробленого продукту схильні зберігати не в натуральній формі (у вигляді виробничих запасів, незавершеного виробництва і т. ін.), а у вартісній.

Між грошовою масою і грошовою базою існує певний взаємозв’язок, який прийнято виражати через грошовий мультиплікатор. Ця залежність може бути виражена у вигляді формули:

![]()

де ГМ — грошова маса;

ГБ — грошова база;

m — грошовий мультиплікатор.

При цьому сам показник монетизації (Km) розраховується за формулою:

![]()

Таким чином, у сукупності важелів, які використовує держава в умовах сучасного ринку, чинне місце займає грошовий мультиплікатор. Він дає змогу досить оперативно змінювати загальну грошову масу для забезпечення необхідної рівноваги на ринку в умовах суттєвих змін у співвідношенні грошової й товарної маси.

Основні поняття та терміни

Грошовий оборот – це рух грошових коштів в готівковій та безготівковій формах, що обслуговують реалізацію товарів, а також нетоварні платежі в народному господарстві.

Ринки продуктів – це ринки, на яких населення, підприємства купують вироблені іншими підприємствами товари та послуги.

Ринки ресурсів – це ринки, на яких населення, підприємства купують ресурси, необхідні для виробництва – робочу силу, капітал, природні ресурси.

Грошова маса - це сукупність запасів грошей в усіх їхніх формах, що перебувають у розпорядженні суб'єктів грошового обігу та обслуговують економічні зв'язки в певний момент.

Платіжна вимога – це документ, який містить вимогу одержувача коштів платнику про сплату певної суми грошей через банк.

Платіжне доручення – це документ, який містить наказ платника банку про списання з його рахунку певної суми та перерахування її на рахунок одержувача.

Платіжні доручення зручні при авансовій оплаті за товари, при виконанні платежів до бюджету тощо.

Платіжна вимога-доручення – це комбінований розрахунковий документ, який об'єднує платіжну вимогу і платіжне доручення. Частину документу "платіжна вимога" заповнює одержувач, а другу частину – "доручення" – заповнює платник при згоді на оплату.

Акредитив – це розрахунковий документ, який містить доручення банка платника банку одержувача оплатити товар (послуги) лише при виконанні одержувачем умов, вказаних в акредитиві Акредитив вигідно використовувати у відносинах з неакуратними платниками.

Розрахунковий чек – документ, який містить доручення чекодавця (платника) банку про перерахування з його рахунку певної суми грошей на рахунок чекодержателя (одержувача) при здачі ним чека в банк.

Питання для самоконтролю:

Що таке грошовий оборот, з чого він складається?

Форми грошового обороту та їх характеристика.

В чому полягає сутність закону грошового обігу?

Грошові агрегати як показники грошової маси.

Способи регулювання грошової маси.

Назвіть особливості грошової маси в Україні.

Задачі

№1 Кількість обігу

Швидкість обігу грошей (V) = 7 оборотів, рівень цін(Р) = 15000000 грн., реальний національний продукт(Q) = 23000000 грн. Визначити грошову масу(M).

Скористуємося формулою: MV = PQ

M = PQ/V = 15000000*23000000/7 = 49285714 грн.

№2

Кількість грошей, необхідна для обігу товарів протягом певного періоду(Кг) = 47000000 грн., сума цін товарів, що підлягають реалізації за певний відрізок часу = 26000000 грн. Визначити швидкість обігу гривні за рік(О).

Скористуємося формулою: Кг = ΣЦ/О

О = Кг/ ΣЦ = 47000000/26000000 = 1,807692 оборотів.

№3

Сума цін товарів, що підлягають реалізації за певний відрізок часу( ΣЦ) = 54000000 грн., швидкість обігу гривні за рік(О) = 2,6 , сума цін товарів, проданих у кредит з оплатою їх за межами даного конкретного періоду(К) = 12000000 грн., сума цін товарів, що були продані в кредит раніше і за якими наступив термін платежу(П) = 8000000 грн., сума платежів, що взаємопогашаються(ВП) = 5000000 грн. Визначити кількість грошей, необхідних для обігу товарів протягом певного часу(Кг).

Скористуємося формулою:

Кг = (54000000-12000000+8000000-5000000)/2,6 = 17,307692 грн.

№4

Грошова маса(Гм) = 88000000 грн., грошова база(Гб) = 22000000 грн.,визначити грошовий мультиплікатор(m).

Скористуємося формулою:

m = Гм/Гб = 88000000/22000000 = 4.

ЛЕКЦІЯ 3 ГРОШОВИЙ РИНОК

1.Визначення сутності та поняття грошового ринку

2. Структура грошового ринку

3.Види та класифікація грошового ринку

1. Визначення сутності та поняття грошового ринку

Грошовим ринком звичайно називають особливий сектор ринку, на якому здійснюється купівля та продаж грошей як специфічного товару, формуються попит, пропозиція та ціна на цей товар.

На перший погляд може скластися враження, що купівля-продаж грошей, а отже й особливий грошовий ринок, - це нонсенс, оскільки гроші слугують загальним еквівалентом і обмінювати їх на гроші немає сенсу. Якщо ж їх купувати-продавати у формі обміну на звичайні товари, то для цього окремий ринок не потрібний, бо такий обмін систематично здійснюється на звичайних товарних ринках. Проте гроші тут не є цільовим об'єктом ринкових відносин. Ними виступають матеріальні блага - продукти праці та ресурси, які одним суб'єктам ринку потрібно продати, а іншим - купити. Гроші виконують тут допоміжну, інструментну роль, обслуговуючи обіг цих благ. При цьому покупці товарів, які віддають за них свої гроші, повністю втрачають право власності на них, оскільки одержують у власність еквівалентну вартість у товарній формі. З іншого боку, продавці товарів отримують у повну свою власність еквівалентну суму грошей і розпоряджаються нею без будь-якого зв'язку з проданими товарами. Тому такі ринки справедливо називають товарними, а не грошовими.

Специфіка грошей як абсолютно ліквідного товару зумовлює істотну специфіку їх переміщення між суб'єктами грошового ринку, а також усіх інструментів та самого механізму функціонування цього ринку. Традиційні поняття "продаж" і "купівля", що склалися на товарних ринках, неприйнятні для грошового ринку. Самі гроші виступають тут зовсім в іншому статусі порівняно з товарними ринками. Іншого змісту набувають і такі ринкові явища, як ціна, попит, пропозиція.

Передача грошей від одного суб'єкта грошового ринку до іншого набуває сенсу лише тоді, коли у одного з них вони є вільними і немає потреби їх витрачати на купівлю матеріальних благ, а в іншого їх немає взагалі і немає матеріальних благ, від продажу яких потрібні гроші можна було б одержати. Здійснюється така передача або у формі прямої позички під зобов'язання повернути кошти у встановлений строк, або у формі купівлі особливих фінансових інструментів (облігацій, акцій, векселів, депозитних сертифікатів тощо). Таку передачу грошей лише умовно можна назвати купівлею чи продажем.

Ця умовність виявляється передусім у тому, що власник грошей (продавець) при передачі їх своєму контрагентові не втрачає права власності на відповідну суму грошей (а тільки право розпоряджатися ними) і може повернути їх у своє розпорядження на заздалегідь визначених умовах. Більше того, у момент передачі грошей контрагенту продавець не одержує їх реального еквівалента, тобто продаж грошей не є еквівалентною операцією, як на товарних ринках. Відповідно покупець грошей не одержує на них права власності, а тільки право розпорядження ними як ліквідністю, і то тимчасово, на певний період. Тому покупець грошей не відчужує на користь продавця еквівалентну суму вартості в товарній формі.

Принципово змінюються статус грошей і цілі їх купівлі-про-дажу на грошовому ринку. З допоміжного засобу обігу товарів на товарних ринках гроші перетворюються тут у визначальний об'єкт ринкових відносин, у їх самоціль. На грошовому ринку власник грошей хоче передати їх у чуже розпорядження прямо, а не в обмін на реальне благо, а покупець хоче одержати їх у своє розпорядження на таких же засадах. Тому на цьому ринку вартість переміщується між його суб'єктами лише в грошовій формі, в односторонньому порядку з поверненням до власника. А метою такого переміщення грошей стає одержання додаткового доходу, а не купівля-продаж товарної вартості. Продавець грошей прагне одержати додатковий дохід, що називається процентом (процентним доходом), як плату за тимчасову відмову від користування цими грошима і передачу цього права іншій особі. Покупець грошей має намір одержати додатковий дохід від розширення виробничої чи комерційної діяльності, використавши отриману у своє розпорядження додаткову суму грошей.

Завдяки вказаним особливостям грошового ринку продаж грошей тут виступає у формі передачі цих грошей їх власниками своїм контрагентам у тимчасове користування в обмін на такі інструменти, які надають їм можливість зберегти право власності на ці гроші - відновити право розпорядження ними та одержати процентний дохід. Відповідно купівля грошей є формою одержання суб'єктами ринку у своє розпорядження певної суми грошей в обмін на вказані інструменти.

Такий механізм купівлі-продажу грошей зумовлює важливу роль спеціальних інструментів у функціонуванні грошового ринку. Вони покликані забезпечити на цьому ринку рух визначального об'єкта - грошей. З цього погляду роль зазначених інструментів аналогічна ролі грошей на товарних ринках.

За своїм характером усі інструменти грошового ринку є певними зобов'язаннями покупців перед продавцями грошей. Залежно від виду зобов'язання їх можна поділити на неборгові і боргові. До неборгових належать зобов'язання з надання права участі в управлінні діяльністю покупця грошей та в його доходах, завдяки чому за продавцем грошей зберігається не тільки право власності на них, а й певною мірою і право розпорядження ними. Такі зобов'язання мають форму акцій. До цієї групи можна віднести також деривативні інструменти, інші функціональні угоди (наприклад страхові).

До боргових відносять усі зобов'язання, за якими покупець грошей зобов'язується повернути продавцеві одержану від нього суму і сплатити по ній дохід. Такими зобов'язаннями оформляються операції купівлі-продажу грошей з передачею права розпоряджатися ними на певний строк. Щоб відновити це право за продавцем грошей, потрібно повернути відповідну суму грошей в його розпорядження (готівкою чи перерахуванням на його поточний рахунок) з одночасним погашенням боргового зобов'язання.

Боргові зобов'язання як інструменти грошового ринку, у свою чергу, можна поділити на кілька видів залежно від міри і умов передачі продавцем покупцю прав розпорядження відповідними сумами грошей:

- депозитні зобов'язання, за якими продавці передають гроші у повне розпорядження покупцям за умови їх повернення (з визначенням чи без визначення його терміну) і сплати (чи без сплати) процентного доходу. Такими зобов'язаннями оформляється переважно залучення грошей банками від їх клієнтів. Вони мають форму угод на відкриття поточних та строкових рахунків, угод депозитних та ощадних вкладів (сертифікатів), трастових вкладів тощо;

- позичкові зобов'язання, за якими продавці, передаючи гроші покупцям, вносять певні обмеження в права останніх розпоряджатися цими грошима: визначають, на які цілі вони можуть бути використані, вимагають особливих гарантій їх повернення, визначають ступінь ефективності (окупності) витрат чи проектів, що фінансуються за рахунок позичених коштів. Такі зобов'язання мають форму кредитних угод, облігацій, бондів, векселів тощо.

Інструменти грошового ринку, обслуговуючи переміщення грошей між його суб'єктами, самі набувають певної вартості і можуть ставати об'єктом купівлі-продажу у формі цінних паперів. У зв'язку з цим можна говорити про специфічний ринок цінних паперів, який є однією з форм існування грошового ринку. Потенційно в цінний папір може перетворитися будь-який інструмент грошового ринку. Проте економічно доцільною подібна трансформація може бути тільки для інструментів середньо- та довгострокової дій. Якраз їх власники, що продали свої гроші на тривалий строк, частіше змушені продавати їх на ринку, не дочекавшись закінчення терміну дії, щоб повернути гроші у свій оборот, ніж власники інструментів короткої дії. Це стосується, зокрема, акцій, державних і корпоративних облігацій, казначейських векселів, деривативів, довгострокових депозитних сертифікатів, іпотечних зобов'язань тощо.

Усі види інструментів грошового ринку можна виділити у такі три групи: позичкові угоди, включаючи й депозитні, на підставі яких здійснюються відносини банків з їх клієнтами щодо формування і розміщення кредитних ресурсів; цінні папери, з допомогою яких реалізуються переважно прямі відносини між продавцями і покупцями грошей; валютні цінності, які використовуються у взаємовідносинах між власниками двох різних валют.

Як зазначалося вище, інструменти грошового ринку самі набувають здатності до обігу. Найбільшою мірою ця здатність властива цінним паперам і валютним цінностям, що дає підстави виділити відповідні ділянки грошового ринку в самостійні ринки - цінних паперів та валютний. У розвинутих ринкових економіках поширена також купівля-продаж банківських позичкових вимог та зобов'язань, що дає підстави говорити про ринок позичкових угод як про самостійний вид грошового ринку.

Умовний характер має і ціна на грошовому ринку. Ціна грошей має форму процента (процентного доходу) на позичені чи залучені кошти, що істотно відрізняє її від звичайної ціни на товарних ринках. Розмір процента визначається не величиною вартості, яку містять у собі куплені (позичені чи залучені) гроші, а їх споживною вартістю - здатністю приносити покупцю додатковий дохід чи блага, необхідні для задоволення особистих чи виробничих потреб. Чим більшою буде ця здатність і чим довше покупець користуватиметься одержаними грошима, тим більшою буде сума його процентних платежів.

Незважаючи на істотні відмінності основних елементів грошового і товарного ринків, механізми їх взаємодії, зокрема попиту, пропозиції і ціни, на кожному з цих ринків однакові. На грошовому ринку, як і на товарному, діють сили попиту і пропозиції, а механізм їх урівноваження забезпечує стабільність процента як ціни грошей. Це й дало підстави назвати грошовим ринком ту специфічну сферу грошових відносин, де здійснюється перелив грошових коштів на безеквівалентній, але зворотній основі.

Для розуміння сутності грошового ринку важливе значення має визначення його суб'єктів. Суб'єктами цього ринку є юридичні та фізичні особи, які здійснюють операції купівлі-продажу грошей. Усі ці операції можна розділити на три групи: з продажу грошей, з купівлі грошей і посередницькі. В операціях з продажу грошей беруть участь сімейні господарства, фірми і структури державного управління, в операціях з купівлі грошей - ті самі економічні суб'єкти: фірми, сімейні господарства, структури державного управління. У посередницьких операціях ключовими суб'єктами є так звані фінансові посередники - банки, інвестиційні та фінансові компанії, страхові компанії, пенсійні фонди, кредитні товариства тощо. Усі вони спочатку акумулюють у себе грошові кошти, купуючи їх у продавців, а потім від свого імені розміщують їх, пропонуючи покупцям. Особливе місце серед суб'єктів грошового ринку займають центральні банки. Будучи банками банків, вони можуть обслуговувати міжбанківські відносини на грошовому ринку, наприклад здійснювати операції рефінансування, регулювати міжбанківські операції, валютні операції тощо.

Підсумовуючи розгляд сутності грошового ринку, слід зауважити, що це питання є дискусійним і недостатньо висвітленим у літературі. У радянській літературі грошовий ринок ототожнювали або з ринком позичкових капіталів, або з ринком короткострокових фінансових активів. У західній літературі грошовий ринок нерідко ототожнюють з фінансовим ринком. З таким підходом можна погодитися, якщо сам фінансовий ринок трактувати широко - як особливий сектор ринку, на якому формуються і балансуються попит і пропозиція на всі види фінансових активів, а значить, і на гроші. Саме такої точки зору дотримується англійський економіст Л. Харріс, який ставить знак рівності між грошовим і фінансовим ринками і з цих позицій аналізує класичну та кейнсіанську моделі грошового ринку. Цей підхід поступово утверджується й у вітчизняній літературі. Так, А. Гальчинський розглядає грошовий ринок як самостійний механізм, за допомогою якого урівноважуються попит і пропозиція на гроші. Як і Л. Харріс, А. Гальчинський основну увагу приділяє механізму формування попиту і пропозиції на гроші.

2. Структура грошового ринку

Для вивчення механізму функціонування грошового ринку важливе значення має також його структуризація. Вичленення окремих сегментів ринку можна здійснити за кількома критеріями:

• за видами інструментів, що застосовуються для переміщення грошей від продавців до покупців;

• за інституційними ознаками грошових потоків;

• за економічним призначенням грошових коштів, що купуються на ринку.

За першим критерієм у грошовому ринку можна виділити три сегменти: ринок позичкових зобов'язань, ринок цінних паперів, валютний ринок. Хоча в організаційно-правовому аспекті ці ринки функціонують самостійно, між ними існує тісний внутрішній зв'язок. Грошові кошти можуть легко переміщатися з одного ринку на інший, одні й ті ж самі суб'єкти можуть здійснювати операції одночасно чи поперемінне на кожному з них. Наприклад, комерційний банк на ринку боргових зобов'язань з допомогою своїх депозитних сертифікатів мобілізує кошти, які може розмістити на ринку цінних паперів або на валютному ринку. І навпаки, кошти, виручені від продажу цінних паперів, банк може розмістити під позичкові зобов'язання чи на придбання валютних цінностей.

За інституційними ознаками грошових потоків можна виділити такі сектори грошового ринку: фондовий ринок; ринок банківських кредитів; ринок послуг небанківських фінансово-кредитних установ.

На фондовому ринку здійснюється переміщення небанківського позичкового капіталу, який приводиться в рух з допомогою фондових цінностей (акцій, середньо- і довгострокових облігацій, бондів, інших фінансових інструментів тривалої дії). Значення цього ринку полягає в тому, що він відкриває широкі можливості для фінансування інвестицій в економіку. У високорозвинутих ринкових економіках фондовий ринок є основним джерелом фінансування збільшення основного й оборотного капіталу в процесі розширеного відтворення. Інституційними органами, що здійснюють регулювання фондового ринку, є фондові біржі.

Усі фінансові інструменти, що застосовуються на фондовому ринку, можна розділити на дві групи:

1) акції, що є вимогами на частку в чистому доході і в активах корпорації;

2) боргові зобов'язання середнього (від одного до 10 років) та тривалого (10 і більше років) термінів дії, що є зобов'язаннями емітентів перед власником виплачувати йому погоджену суму грошового доходу у формі процентів через певні проміжки часу аж до повного погашення.

Кожна з цих груп інструментів фондового ринку має певні недоліки і переваги перед іншою. Так, дохід за борговими зобов'язаннями фіксований і має високий ступінь гарантії його одержання. Цієї переваги не мають акції, зате вони дають власникам пряму вигоду від збільшення прибутковості корпорації, а також від зростання номінальної вартості активів корпорації, оскільки власники акцій мають право власності на відповідну їх частку. Водночас з погляду корпорації акції мають і такий істотний недолік, як необхідність оплати вимог власників акцій після виплат за вимогами власників боргових зобов'язань. Через зазначені недоліки акцій їх ринок у розвинутих країнах, як правило, вужчий, ніж ринок боргових зобов'язань.

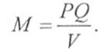

За третім критерієм - економічним призначенням купівлі грошей - грошовий ринок поділяють на два сектори:

• ринок грошей;

• ринок капіталів.

На ринку грошей купуються грошові кошти на короткий строк (до одного року). Ці кошти використовуються в обороті позичальника (покупця) як гроші, тобто для приведення в рух уже накопиченого капіталу, завдяки чому вони швидко вивільнюються з обороту і повертаються кредитору. Класичними операціями грошового ринку є операції з міжбанківського кредитування, з обліку комерційних векселів, операції на вторинному ринку з короткостроковими державними зобов'язаннями, короткострокові вклади фінансово-кредитних інституцій у комерційних банках та кредити банків цим інституціям тощо. Проте й інші - не фінансові - суб'єкти втягуються на ринок грошей, коли свої короткострокові грошові кошти вкладають у банки чи передають у розпорядження інших фінансово-кредитних інституцій, або ж одержують від них короткострокрві позички чи інше фінансування.

Ринок грошей характерний тим, що він дуже чутливий до будь-яких змін в економіці та у фінансовій сфері. Тому попит і пропозиція тут надто мінливі, а процент як ціна грошей часто змінюється під їх впливом. Через це він є найбільш реальним індикатором кон'юнктури грошового ринку взагалі і слугує базою формування процентної політики в країні. Це дає підстави розглядати механізм формування попиту і пропозиції на грошовому ринку тільки на підставі ринку грошей.

На ринку капіталів купуються грошові кошти на тривалий (більше одного року) термін. Ці кошти використовуються для збільшення маси основного й оборотного капіталів, зайнятих в обороті позичальників.

Класичними операціями ринку капіталів є операції з фондовими інструментами - акціями, середньо- та довгостроковими облігаціями, купленими для зберігання, довгострокові депозити та позички комерційних банків, операції спеціалізованих інвестиційних та фінансових компаній тощо.

На ринку капіталів можуть працювати всі суб'єкти грошового ринку - кредитори, позичальники і фінансові посередники. Зокрема, банки емітують фінансові інструменти (акції, облігації) для нарощування власного капіталу, а також можуть купувати чужі фондові цінності для зберігання, інвестуючи тим самим своїх клієнтів.

Характерною особливістю ринку капіталів є те, що попит і пропозиція тут є менш рухливими, рівень процентної ставки залишається більш стабільним, не так чутливо реагує на зміну кон'юнктури, як на ринку грошей. Це повинні враховувати банки у своїй процентній політиці, з тим щоб створити сприятливі умови для інвестування економіки.

Розмежування грошового ринку на ринок грошей і ринок капіталів має досить умовний характер. Адже запозичення грошей на строк до одного року зовсім не гарантує того, що наявний в обороті позичальника капітал не збільшиться протягом цього терміну. І навпаки, запозичення на строк більше року не гарантує того, що ці гроші не будуть використані для здійснення коротких платежів і не вплинуть на кон'юнктуру ринку грошей. Проте навіть умовне розмежування цих ринків має важливе практичне значення для їх функціонування, оскільки дає можливість їх суб'єктам здійснювати свою діяльність більш цілеспрямовано й ефективно.

3. Види та класифікація грошового ринку

Місце і роль грошового ринку у формуванні та реалізації попиту і пропозиції та ціни грошових ресурсів, наявність чисельних функціональних інститутів і особливості їх взаємодії потребують застосування різних інструментів і методів управління грошовими потоками. Вивчення цих та інших факторів, що визначають специфіку надходжень і витрачання коштів у процесі діяльності учасників господарського життя дозволяє категорію "грошовий ринок" оцінювати як складну систему організаційних і правових відносин, що взаємодіє з усією сукупністю ринкових відносин, має відповідні форми прояву і організаційні форми. У зв'язку з цим розрізняють три аспекти класифікації.

Схема системної структуризації грошового ринку

1. За економічним призначенням ресурсів:

- Ринок грошей

- Ринок капіталів

2. За інституційними ознаками:

- Ринок банківських кредитів

- Ринок продуктів інших фінансових інституцій

- Фондовий ринок

3. За видом фінансових інструментів:

- Ринок позичкових зобов'язань

- Валютний ринок

- Ринок цінних паперів

По-перше, у залежності від призначення й рівня ліквідності фінансових активів розрізняють два основних сегменти грошового ринку: ринок грошей і ринок капіталів. З цих позицій структуру грошового ринку можна відобразити так:

У сегменті ринку грошей, який ще називають монетарним ринком, продаються і купуються грошові кошти у вигляді короткострокових позик (до одного року) і депозитних операцій з метою обслуговування руху обігових коштів підприємств, банків, громадських організацій, населення і держави. Об'єктом купівлі-продажу стають тимчасово вільні кошти і валюти, а суб'єктами ринку грошей виступають фінансово-кредитні інститути, які мобілізують і перерозподіляють грошові кошти юридичних осіб; громадян, держави.

У свою чергу структура ринку грошей складається з валютного ринку та ринку короткострокових банківських кредитів, що мають розвинену мережу спеціалізованих фінансово-кредитних інститутів, діяльність яких забезпечує взаємодію попиту і пропозиції на гроші як специфічний товар. Але гроші як звичайні товари на товарному ринку не продаються і не купуються. Вони обмінюються на інші ліквідні активи за альтернативною вартістю, яка вимірюється нормою позикового відсотка, яка і є ціною «товар-гроші» як капіталу. Тому ринок грошей діє як складова частина і відповідний сегмент фінансового ринку, на якому реалізуються короткострокові депозитно-позикові операції.

При цьому валютний ринок охоплює операції купівлі-продажу (обміну) чужоземних валют і платіжних документів, які обслуговують широке коло зовнішньоекономічних операцій, страхування валютних ризиків, диверсифікацію валютних резервів, переміщення валютної ліквідності тощо. За своїм режимом функціонування валютні ринки поділяються на вільні, тобто діють без валютних обмежень, і обмежені, якщо валютні операції дозволяються уповноваженими органами або здійснюються за офіційно встановленим валютним курсом.

Ринок позикового капіталу охоплює відносини акумулювання й купівлі-продажу середньострокових і довготермінових кредитів і фінансових активів строком використання понад один рік, які обмінюються за альтернативною вартістю, що вимірюється нормою позикового відсотку. Структурними сегментами ринку позикових капіталів діють ринок короткострокових фінансових активів, ринок цінних паперів і ринок середньо- та довготермінових банківських кредитів. Об'єктом оперування на ринку виступають не самі гроші, а право на тимчасове їх використання на умовах зворотності, строковості та платності позик. При цьому ринок цінних паперів охоплює як кредитно-боргові відносини (облігації, векселі тощо), так і відносини співволодіння (акції), що можуть продаватися, купуватися і погашатись.

Отже, в ринковій економіці грошовий ринок за ознакою ліквідності та призначенням фінансових активів, які на ньому обертаються, охоплює мережу спеціальних інститутів, що забезпечують взаємодію попиту й пропозиції на гроші як специфічний товар.

Якщо розглядати грошовий ринок з позицій застосування на ньому інструментів і методів управління грошовими потоками, то його можна класифікувати як два взаємопов'язаних і таких, що доповнюють один одного і водночас відособлених два ринки: ринок позичкових капіталів і ринок цінних паперів.

Ринок позичкових капіталів охоплює специфічну сферу товарних відносин, де реалізуються відносини акумулювання грошових коштів фізичних і юридичних осіб та надання позичок на принципах кредиту з метою забезпечення потреб суспільного відтворення. На цьому ринку задіяні кредитно-фінансові установи і фондові біржі, за допомогою яких реалізується рух позичкового капіталу для забезпечення нормального кругообігу капіталу.

Функціонування ринку цінних паперів складає частину ринку позичкових капіталів. Як частина грошового ринку він охоплює як кредитні відносини, так і відносини співволодіння. Через банки, спеціальні кредитні установи і фондову біржу акумулюються грошові нагромадження суб'єктів господарського життя, а далі спрямовуються у виробничі та невиробничі інвестиції. При цьому взаємодія ринків позичкових коштів і цінних паперів надійно забезпечує реалізацію права власності на використовувані грошові кошти і формує фінансові джерела економічного зростання, їх концентрацію і централізацію, розподіл і перерозподіл трудових і матеріальних ресурсів між галузями економіки, сприяє структурній перебудові суспільного виробництва.

У системній структуризації типів грошового ринку важливе місце посідають функціональні ознаки. На їх підставі грошовий ринок складається з двох секторів: міжбанківського ринку й відкритого ринку. Міжбанківський ринок діє як складова частина ринку позичкових капіталів. На ньому тимчасово вільні грошові ресурси кредитних установ залучаються і розміщуються банками між собою переважно у формі міжбанківських депозитів. Найпоширенішими строковими депозитами на міжбанківському ринку є строкові депозити на 1, 3, 6 місяців. Максимальний термін -1,2 роки (інколи до 5 років). Встановлювані при цьому відсоткові ставки враховують витрати банка-кредитора, ймовірність кредитного ризику, співвідношення попиту і пропозиції. Вони також стають базовими у визначенні відсоткових ставок для інших більш тривалих кредитів на національних і міжнародних ринках позичкових капіталів. Для комерційних банків міжбанківський ринок є основною формою балансування платіжного обороту і підтримання поточної ліквідності, управління ставками відсотка й банківськими ризиками та джерелом отримання додаткових доходів.

Відкритий ринок забезпечує купівлю-продаж цінних паперів (короткострокових зобов'язань держави) центральними банками. Центральні банки використовують операції на відкритому ринку як найгнучкіший інструмент грошово-кредитної політики. Продаючи частину свого портфеля цінних паперів комерційним банкам, або посередникам, а через них і населенню, фірмам та компаніям, центральні банки зменшують обсяг своїх вільних резервів і кредитний потенціал. І, навпаки, якщо вони купують у комерційних банків, населення і фірм цінні папери, то тим самим збільшують їх вільні резерви і кредитний потенціал. Внаслідок цього грошова маса в обігу зростає. Провідними інструментами відкритого ринку грошей є скарбницькі і комерційні векселі, облігації, бони, депозитні сертифікати, банківські акцепти тощо. Їх купівля-продаж слугує збалансуванню попиту і пропозиції грошей та формуванню ринкової ставки відсотка як ціни грошей.

ЛЕКЦІЯ 4 ХАРАКТЕРИСТИКА ГРОШОВОГО РИНКУ

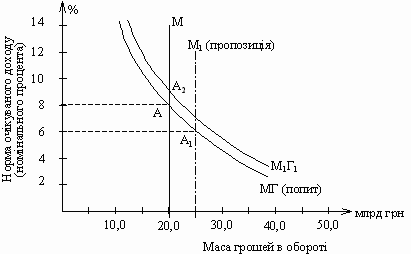

Поняття попиту на гроші

Пропозиція грошей та механізм її формування

Модель грошового ринку

Поняття попиту на гроші

На відміну від звичайного попиту на товарних ринках, який формується як потік куплених товарів за певний період, попит на гроші виступає як запас грошей, який прагнуть мати у своєму розпорядженні економічні суб'єкти на певний момент. Якщо такий запас грошей розглядати як елемент багатства, котрим володіють економічні суб'єкти, то попит на гроші можна трактувати як їхнє бажання мати певну частину свого портфеля активів (багатства) в ліквідній формі. Якщо власники портфелів активів віддають перевагу ліквідній формі, то це означатиме зростання попиту на гроші, і навпаки. Такий (портфельний) підхід до вивчення попиту на гроші був застосований Дж. М. Кейнсом, котрий назвав своє трактування попиту на гроші теорією переваги ліквідності.

Трактування попиту на гроші як явища залишку зумовлює істотну відмінність його від попиту на дохід, що є явищем потоку. Хоч ці два явища тісно переплітаються, проте вони не збігаються ні за обсягами, ні за напрямами і динамікою руху. Наприклад, економічний суб'єкт хоче мати в цьому місяці дохід 10 тис. грн., а запас грошей на кінець місяця - 4,0 тис. грн. Якщо на початку місяця у нього не було запасу грошей, то це означатиме, що його попит на гроші зріс на 4,0 тис. грн. Для його задоволення з доходу 10,0 тис. грн. він повинен витратити на поточні потреби 6,0 тис. грн., а 4,0 тис. грн. відкласти в запас. Проте він може задовольнити свій попит на гроші й іншим шляхом, наприклад, продавши частину наявних у його портфелі активів, що не належать до запасу грошей, зокрема акції, автомобіль чи квартиру, а виручку помістити в запас.

Це значить, що попит на гроші не тільки по суті відрізняється від попиту на дохід, а й має відносно самостійні джерела задоволення.

За такого трактування попиту на гроші це явище набуває важливого значення в практиці управління грошовою сферою. Наявність попиту на гроші означає, що в його межах економічні суб'єкти триматимуть гроші в себе, не "викинуть" на товарний, валютний чи фондовий ринки і не порушать сформовану там рівновагу. Тому зростання попиту на гроші розширює економічну межу емісії грошей, її зростання не зашкодить указаним ринкам, буде безінф-ляційним, приведе до підвищення рівня монетизації економіки.

Попит на гроші – це запас грошей, яким економічні суб´єкти прагнуть володіти на певний момент. Він може означати частину багатства, яким володіють учасники господарського життя у ліквідній формі грошей, як засобом обігу і засобом збереження вартості. У відповідності до цього розрізняють три групи мотивів попиту: попит на гроші економічних суб´єктів для задоволення поточних потреб, мотив завбачливості і спекулятивний мотив.

Попит на гроші як засіб обігу включає попит на ділові угоди і операції, а його теоретичне обґрунтування базується на методологічних засадах рівняння обміну І.Фішера:

З агалом

це рівняння свідчить, що кількість

грошей необхідна для обігу, прямо

пропорційна реальному обсягові

виробництва (ВНП) і обернено пропорційна

швидкості обігу грошей (V). При цьому

гроші як засіб обігу не залежать від

рівня відсотка. Операційний попит на

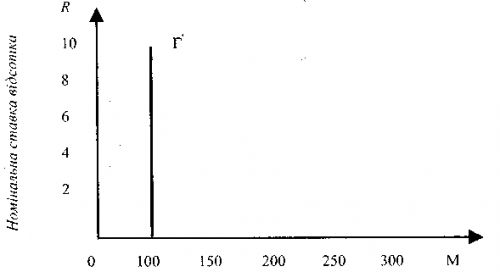

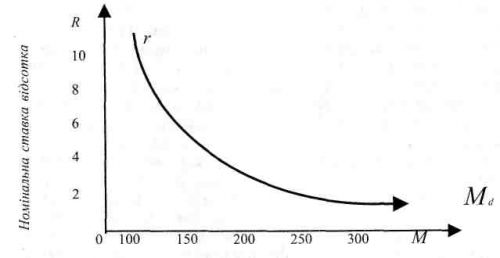

гроші графічно можна зобразити так:

агалом

це рівняння свідчить, що кількість

грошей необхідна для обігу, прямо

пропорційна реальному обсягові

виробництва (ВНП) і обернено пропорційна

швидкості обігу грошей (V). При цьому

гроші як засіб обігу не залежать від

рівня відсотка. Операційний попит на

гроші графічно можна зобразити так:

К ількість

грошей в обігу (умов. гр. од.)

ількість

грошей в обігу (умов. гр. од.)

Тут гроші нагромаджуються з метою створення запасів купівельних і платіжних засобів, достатніх для задоволення поточних потреб у товарах і послугах (трансакційний запас). Розмір цього запасу визначають поточною або операційною касою. Його наявність у необхідних розмірах створює значні зручності власникові, забезпечує його ліквідність і авторитет платоспроможного контрагента.

Попит на постійний запас грошей як форму багатства, що здатна примножити дохід (мотив завбачливості), і попит на тривалий запас грошей для здійснення майбутніх платежів та отримання додаткових доходів (спекулятивний мотив) зводиться до нагромадження купівельних ресурсів тривалішого характеру. За допомогою першого запасу можуть задовольнятися непередбачені потреби чи несподівані можливості, тобто він виконує роль страхового резерву.

У такому розумінні він наближається до характеру трансакційного запасу грошей, але довготриваліший і здатний приносити дохід.