- •Тема 1. Теоретические и методические основы стоимостного менеджмента

- •1.1. Подходы к пониманию сущности стоимости.

- •1.2. Содержание понятия стоимости компании.

- •1.3. Сущность концепции vbm – управления, основанного на стоимости

- •1.4. Концепции финансового менеджмента, используемые в стоимостном анализе

- •1.5. Информационное обеспечение стоимостного менеджмента

- •Информация

- •Контрагентов и конкурентов

- •Тема 2. Методы оценки стоимости бизнеса

- •2.1. Цели оценки стоимости бизнеса

- •2.2. Подходы к оценке стоимости компании

- •2.3. Метод определения стоимости компании на основе eva

- •Тема 3. Анализ стоимости бизнеса

- •Тема 4. Система управления стоимостью компании

- •Тема 5. Организационно-экономический механизм управления стоимостью компании

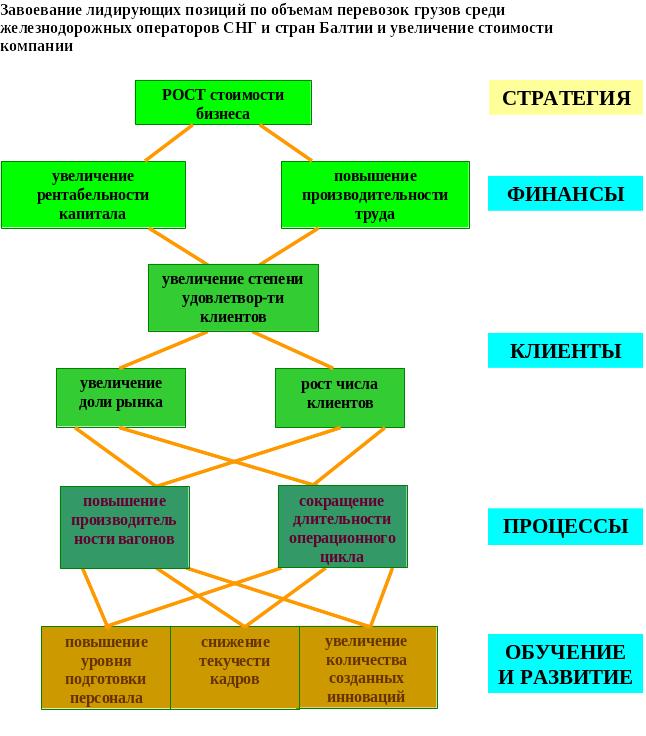

- •5.1. Формирование сбалансированной системы показателей

- •5.2. Внедрение стратегически ориентированной системы бюджетирования на основе bsc

- •5.3. Разработка политики ценообразования на основе маржинально-стоймостного подхода

- •Доход, расходы

- •5.4. Внедрение процессного управления предприятием

- •5.5. Совершенствование системы управленческого учета и отчетности

- •5.6. Переход на матричную организационную структуру

- •5.7. Создание системы мотивации персонала, ориентированной на рост eva

- •5.8. Проведение внутреннего обучения персонала компании

- •Список литературы Законодательно-нормативные акты и документы

- •Основная литература

- •Дополнительная литература

- •Электронные ресурсы

- •Практические задания

- •Методика расчета стоимости компании доходным методом для целей бизнес-планирования Содержание

- •1. Основные положения

- •1.1. Средневзвешенная стоимость капитала (wacc)

- •1.1.1 Методика расчета Средневзвешенной стоимости капитала для целей расчета eva:

- •1.1.2 Методика расчета Средневзвешенной стоимости капитала для целей расчета Ставки дисконтирования будущих периодов:

- •1.3. Стоимость собственного и заемного капитала

- •3. Расчет стоимости компании методом dcf (Дисконтированных денежных потоков)

- •4. Расчет стоимости компании методом мультипликаторов

- •5. Актуальная и потенциальная стоимость компании

- •5.1. Актуальная стоимость компании

- •5.2. Потенциальная стоимость компании

- •Карта создания экономической добавленной стоимости

- •Стратегическая карта сбалансированной системы показателей транспортной компании (фрагмент)

- •Паспорт ключевого показателя эффективности (пример)

- •Дпсц ключевого бизнес-процесса «Продвижение новой услуги» (фрагмент)

- •Укрупненная схема матричной структуры управления компанией

- •Мотивационный «краб» компании (форма отчета)

2.2. Подходы к оценке стоимости компании

|

Подходы к оценке стоимости бизнеса |

||

Рыночный |

Доходный |

Имущественный |

|

Преимущества |

1.Полностью рыночный метод |

1.Единственный метод, учитывающий будущие ожидания |

1.Основывается на реально существующих активах |

2.Отражает реальную практику покупки |

2.Учитывает рыночный аспект (дисконт рыночный) |

2.Подходит для ликвидируемого бизнеса |

|

|

3.Учитывает экономи-ческое устаревание |

|

|

Недостатки |

1.Основан на прошлом, не учитывает перспектив роста |

1.Трудоемкий прогноз |

1.Часто не учитывает стоимость нематериальных активов и goodwill |

2.Необходим целый ряд поправок |

2.Частично носит вероятностный характер |

2.Статичен, не учитывает перспектив роста и риска |

|

3.Труднодоступные данные |

|

3.Не рассматривает уровни прибылей |

|

2.3. Метод определения стоимости компании на основе eva

Методика расчета стоимости компании доходным методом для целей бизнес-планирования приведена в Приложении №1.

Тема 3. Анализ стоимости бизнеса

Сценарный анализ

Стратегия 1

Стратегия 2

Стратегия 3

Базовые параметры 1

Б

азовые

параметры 2

азовые

параметры 2Базовые параметры 3

EV = 1000 д.е.

EV = 1500 д.е.

EV = 900 д.е.

Факторный анализ;

На стоимость компании оказывают воздействие различные факторы (факторы стоимости) — в частности, ценовая политика компании, состояние производственных мощностей, уровень конкуренции в отрасли, надежность поставщиков, нормативные акты, издаваемые государством, общеэкономическая ситуация в стране и т. п.

Факторы стоимости можно разделить на две условные группы: внешние факторы (факторы, возникающие независимо от волеизъявления менеджмента компании; однако это не означает, что наступление тех или иных событий нельзя было предвидеть и принять меры по минимизации негативных последствий); внутренние факторы (связанные с действиями менеджмента, отраслевой спецификой самого предприятия). С точки зрения управления стоимостью важно выстроить всю систему факторов, воздействуя на которые можно добиваться роста стоимости.

Три ключевых фактора определяют прирост стоимости бизнеса.

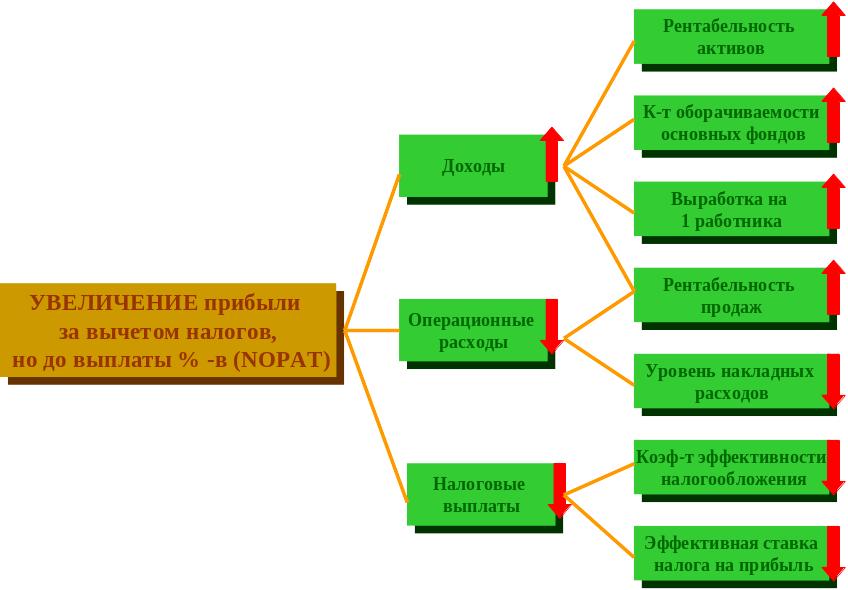

Прибыль за вычетом налогов, до выплаты процентов (NOPAT) – влияют: выручка (объем и цена оказываемых услуг, т.е. политика продаж и ценовая политика), себестоимость услуг (оптимизация бизнес-процессов, что позволяет экономить затраты и повышать производительность труда), оборачиваемость активов, производительность ОПФ (вагонов), оптимизация схем перевозок с целью сокращения % порожнего пробега и др.; важно стремиться к максимизации NOPAT путем увеличения рентабельности продаж, роста производительности труда, повышения оборачиваемости активов и др. (рис. 6)

Величина инвестированного капитала – определяется организацией бизнес-процессов, которые влияют на оборачиваемость / производительность активов, что в конечном итоге определяет величину инвестированного капитала; важно стремиться к его минимизации за счет ускорения оборачиваемости активов, инвестирования капитала в высокоэффективные проекты и др.

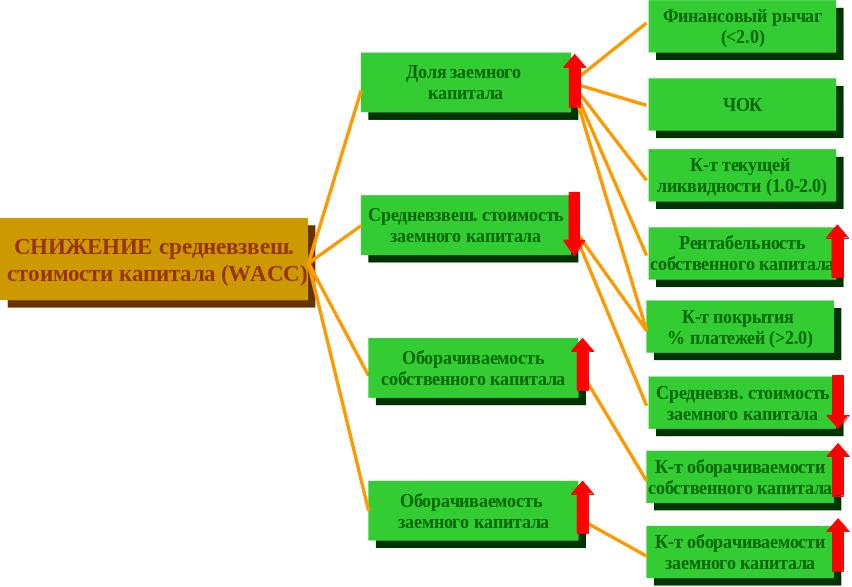

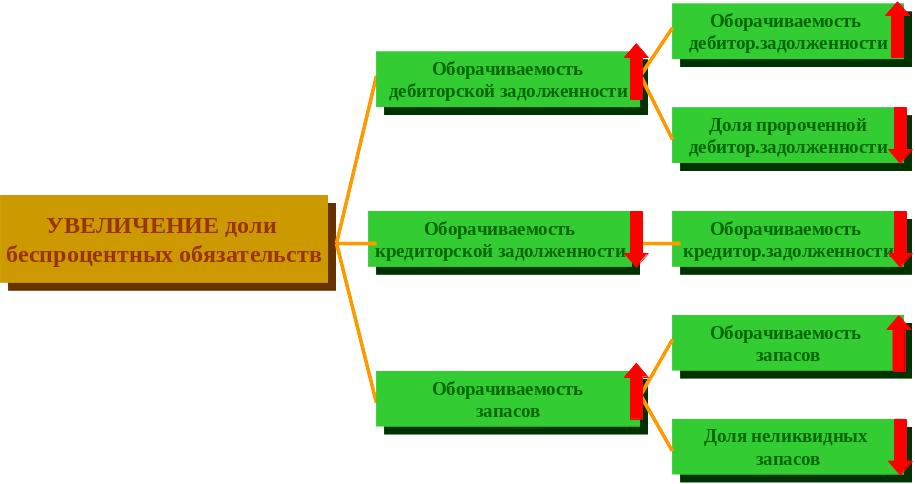

Средневзвешенная стоимость используемого капитала (WACC) – определяется набором источников финансирования деятельности компании и их стоимостью; важно стремиться к ее минимизации посредством формирования оптимальной структуры капитала, увеличению доли беспроцентных обязательств в структуре пассивов (рис. 7 и рис. 8).

Рис. 6. Факторы роста EVA посредством увеличения NOPAT

Рис. 7. Факторы роста EVA путем снижения WACC

Рис. 8. Факторы роста EVA за счет увеличения доли беспроцентных обязательств

Факторный анализ стоимости компании позволяет выработать рекомендации по повышению стоимости организации в потенциальной модели не только за счет фактора экономического роста (инвестиций), но и за счет выявления внутренних резервов повышения эффективности операционной деятельности.

Пример карты создания экономической добавленной стоимости приведен в Приложении №2.

Инвестиционный анализ

Выбор инвестиционных проектов осуществляется на основе критериев соответствия проекта стратегии развития компании и создания добавленной стоимости (положительный чистый приведенный эффект (NPV) проекта).

«Дерево решений»;

Рис. 9. Дерево целей транспортной компании