- •Тема 9 финансовая отчетность и ее анализ

- •Финансовый анализ: сущность и виды

- •9.2. Логика и процедуры методики анализа финансовой отчетности фирмы

- •Эволюция подходов к анализу отчетности: краткий исторический экскурс

- •Финансовая отчетность в системе информационного обеспечения пользователей

- •Регулирование учета и отчетности: базовые определения

- •Состав отчетности и ее предоставление пользователям

- •Логика и техника составления отчетности

- •Представления баланса

- •Классификации балансов

- •Динамика баланса

- •Экономическая интерпретация основных разделов и статей отчетности

- •Методика чтения и анализа бухгалтерской отчетности

- •Система аналитических коэффициентов

- •Имущественный потенциал

- •Ликвидность и платежеспособность

- •Финансовая устойчивость

- •Внутрифирменная эффективность

- •Прибыльность и рентабельность

- •Рыночная привлекательность

9.2. Логика и процедуры методики анализа финансовой отчетности фирмы

Анализ финансовой отчетности представляет собой лишь один, хотя и весьма важный, блок аналитических процедур, которыми по долгу службы приходится заниматься финансовому менеджеру. Для адекватного представления сущности этого анализа и его места в системе управленческих решений в отношении хозяйствующего субъекта сделаем краткий экскурс в историю становления и развития прикладной финансовой аналитики.

Эволюция подходов к анализу отчетности: краткий исторический экскурс

Элементы практического финансового анализа, понимаемого как анализ с помощью стоимостных оценок, при желании можно найти уже в Древнем мире, когда при товарообменных операциях стали использовать денежный измеритель (считается, что деньги как товар, выполняющий роль всеобщего эквивалента, были введены примерно в 700 г. до н. э. в Лидии, древнем государстве Малой Азии [Edwards, 1989, р. 271). С появлением денег эффективность подобных операций стала выражаться с помощью количественных стоимостных оценок, т. е. начали выполняться простейшие процедуры финансово-аналитического характера. Однако говорить о зарождении финансового анализа в те годы не приходится; вероятно, более оправданно относить его появление к эпохе торгового капитализма.

С определенной долей условности можно выделить четыре истока финансового анализа: появление (манориального) аудита, распространение баланса как отчетной формы информационно-контрольного назначения, становление ссудозаемных операций и формирование рынков капитала.

Системы манориального (от англ. manor — поместье, загородный дом) учета и аудита существовали в феодальной Англии и предполагали наем управляющего, который периодически отчитывался перед хозяином о состоянии дел во вверенном ему хозяйстве. Эти системы выполняли две функции (контрольную и учетно-аналитическую) и были предтечей современного аудита. Баланс как отчетная форма использовался в средневековых монастырях для оценки качества управления, а также в итальянских банках для контроля за деятельностью банковских филиалов. Ссудозаемные операции получили особое развитие в городах Северной Италии в эпоху торгового капитализма. Поскольку выдача кредитов торговцам

требовала систематических аналитических расчетов и финансового контроля, особенно в том случае, если речь шла о финансировании торговли с другими странами (городами), появился финансовый анализ, трактуемый как искусство аналитического обоснования поведения на рынке заемных средств. Становление биржевого дела происходило в течение нескольких столетий (см. гл. 3); предоставление отчетности как средства информирования об эмитентах со временем стало необходимым условием выхода на рынок, а анализ отчетности — естественным элементом принятия решений в отношении обращающихся на рынке ценных бумаг1.

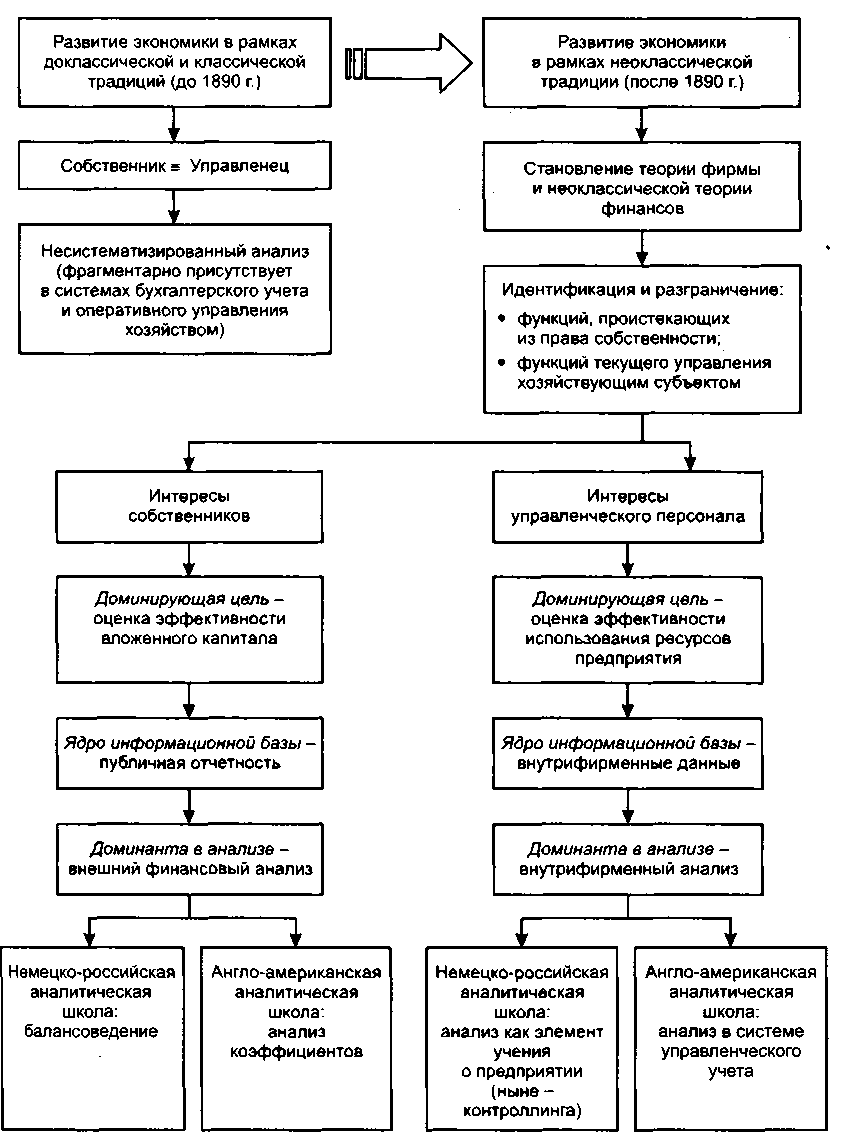

Все упомянутые события происходили в Средневековье и развивались в довольно неспешном темпе. Ситуация изменилась в конце XIX в., знаменующем собой весьма примечательную веху в развитии финансовой аналитики. Именно в эти годы происходит переход от классической к неоклассической экономии1, формируется точка зрения об акционерной собственности как наиболее перспективной форме организации бизнеса, активизируются исследования в области теории фирмы, критически значимую роль начинают приобретать рынки капитала.. В эти годы складывается понимание о финансовом анализе как целостном, самостоятельном и весьма важном разделе работы любого бизнесмена, разрабатыва,- ются методики анализа в приложении к хозяйствующему субъекту, происходит определенное структурирование прикладного анализа, обусловленное различиями в интересах лиц, имеющих отношение к деятельности предприятия (рис. 9.1). Можно говорить о формировании двух принципиально различающихся школ в прикладной финансовой аналитике — англо-американской и немецко-российской.

Первая школа исходит из интересов инвесторов, точнее, фактических и потенциальных собственников предприятий, которые, являясь активными участниками рынков капитала, ищут варианты эффективного вложения средств на долгосрочной основе. Ее представители предлагают практикам методики анализа, позволяющие сделать обоснованный выбор объекта инвестирования (в смысле приобретения долговых и долевых ценных бумаг), оценить эффективность финансовых вложений, сделать заключение о целесообразности усиления своего присутствия в капитале фирмы или, наоборот, об освобождении от тех или иных ценных бумаг. Вторая школа делает акцент на интересы топ-менеджеров фирмы и разрабатывает методики анализа, полезные для внутрифирменного управления и имеющие целью повышение эффективности работы фирмы. Поскольку количественный анализ с неизбежностью предполагает наличие некоей исходной информационной

Рис. 9.1. Эволюция

анализа в приложении к хозяйствующему

субъекту

базы, представители обеих школ обращаются к учету, в рамках которого подобная база формируется. Исключительно важное значение имеет то, что система учета и данных, в нем циркулирующих, поддается определенной унификации, что является основой для разработки типовых методик анализа.

В центре внимания представителей обеих школ — систематизированная бухгалтерская информация, а необходимость акцентирования внимания на отчетности, прежде всего на бухгалтерском балансе, объяснялась ими по-разному. По мнению немецких ученых, баланс является центральной учетной категорией, определяющей по сути все другие категории. Так, по мнению А. Кальмеса. «теория счетов, а вместе с тем и бухталтерпя выводятся из баланса» (см; [Соколов Я.. 1996, с. 303]). Иными словами, баланс являет собой квинтэссенцию бухгалтерии, а потому учение о балансе, т. е. балансоведение, должно быть основополагающим в теории учета. Поскольку бухгалтерская информационная база является основой информационного обеспечения управления фирмой, баланс, являющийся ядром этой базы, должен быть в центре внимания управленцев. Ключевой тезис данного подхода таков: баланс — это системообразующее ядро информационной базы о предприятии, в наиболее акцентированной форме выражающее результативность управления им.

С позиции практики, особенность немецкого подхода к пониманию роли баланса состояла в том, что учет трактовался как элемент системы управления предприятием, а следовательно, любые его приложения (в том числе в плане использования отчетности как основного продукта учета) должны рассматриваться с позиции их влияния на эффективность управления этим предприятием. Поэтому акцент делался на исчисление финансового результата, контроль затрат, калькулирование себестоимости и др. Потребности управления должны вырабатывать и специфические требования к структурированию и содержательному наполнению баланса, методам оценки и анализа2.

Иной подход демонстрируют представители англо-американской бухгалтерской школы. По их мнению, формируя теорию учета и баланса и определяя направления их развития, надо отталкиваться не от процедуры, не от собственно учетной проблематики, а от той роли, которая характерца для учета в общем контексте бизнес-среды. Учет и его основной продукт — отчетность — должны способствовать нормальному функционированию и совершенствованию бизнес-отношений вообще и рынков капитала в частности. Подоплека этого подхода очевидна, а причиной его появления было усиление значимости бухгалтерской отчетности как средства коммуникации, чрезвычайно востребованного в связи с развитием акционерной собственности и рынков капитала. Именно в эти годы (в США особенно) отчетность начала отделяться от учета; она стала самостоятельным элементом общей информационной базы, с помощью которой инвесторы и бизнесмены могли составить определенное представление об объекте, не имея доступа как собственно к объекту, так и к его внутренним информационным источникам, т. е. к данным, циркулирующим в системе бухгалтерского учета. На рынок вышел продукт (имеется в виду отчетность), представлявший собой информационную модель хозяйствующего субъекта, который при надлежащей трактовке позволял любому специалисту сформировать свое суждение об этом субъекте даже в условиях, не предполагающих его непосредственной инспекции. Ключевой тезис данного подхода таков: баланс — это основной и наиболее достоверный источник инфор- , мации о фирме, т. е. безусловно востребованное и наиболее желаемое средство коммуникации.

Итак, в обоих подходах центром внимания становится баланс, а совокупность теоретических положений и практических рекомендаций по его построению, структурированию, содержательному наполнению, трактовке и использованию в качестве доказательной базы при принятии управленческих решений довольно быстро оформляется в самостоятельное научно-практическое направление, получившее название балансоведения (в рамках немецкой школы) и систематизированного анализа отчетности с помощью коэффициентов, или коэффициентного анализа (Ratio Analysis) (в рамках англо-американской школы). Именно коэффициентный анализ в последние годы получил весьма широкую известность, а индикаторы, предлагаемые типовыми методиками его проведения, сейчас можно видеть практически во всех публичных годовых отчетах фирм и аналитических обзорах специализированных агентств. Этот анализ представляет собой квинтэссенцию понятия «анализ отчетности». Его суть в построении таких аналитических процедур, которые могли быть выполнены сторонним (по отношению к фирме) лицом, информационные возможности которого ограничены отчетностью этой фирмы.

Становление анализа финансовой отчетности с помощью коэффициентов не слишком продолжительно, а наиболее полный обзор его выполнен Дж. Хорри- гаиом (James Horrigan) (см. Библиографию). Безусловно, можно пытаться найти разные точки отсчета, поскольку сама идея анализа с помощью относительных показателей зародилась давно (еще Евклид за 300 лет до н. э. упоминал в своих трудах о подобном анализе). Что касается приложения этой идеи к оценке финансового состояния, то большинство западных историков полагают, что это произошло во второй половине XIX в.

Называют и две основные причины этого. Первой причиной было бурное развитие корпораций как основной формы организации бизнеса, в результате чего произошло отделение функций по стратегическому управлению фирмой, проистекающих из права собственности, от функций, связанных с оперативным управлением ею. Второй причиной было становление финансовых рынков и усиление значимости финансовых институтов, играющих ключевую роль в обеспечении компаний капиталом и текущими денежными ресурсами, а также в финансовом сопровождении коммерческих операций. Таким образом, возникла потребность в разработке двух принципиально различных групп показателей. Показатели первой группы предназначались для оперативного управления и должны были характеризовать рентабельность данного предприятия. Показатели второй группы нужны были прежде всего для характеристики кредитоспособности компании. Именно эти показатели были основными и получили широкое распространение. Присутствуют они и в современных методиках анализа.

Следует отметить, что инициатором в развитии нового направления выступили не ученые, а практические работники. В частности, уже к концу XIX в. в США была повсеместно распространена практика предоставления банкам финансовой отчетности клиентами, намеревавшимися получить кредиты. Отчетность исполь-

зовалась банкирами для вынесения суждения о потенциальной кредитоспособности клиента.

В начале XX в. начался переход от использования единичных, случайным образом отобранных коэффициентов к применению совокупностей (систем) взаимосвязанных показателей, причем эти показатели использовались как во внешнем, так и во внутрифирменном анализе. В эти же годы приступают к разработке критериальных значений аналитических коэффициентов. В частности, появился известный, доживший до настоящего времени критерий, согласно которому рекомендуемое значение коэффициента текущей ликвидности (отношение величины оборотных активов к сумме краткосрочной кредиторской задолженности) должно быть не меньше 2.

Что касается возможностей использования аналитических коэффициентов для внутрифирменного анализа и управления, то здесь обычно отмечают разработки в области факторного анализа, которые также развернулись в начале XX в. Прежде всего это относится к разработке в 1919 г. схемы факторного анализа, предложенной специалистами фирмы «Дюпон» (The DuPont System of Analysis)1.

Во второй половине XX в. развитие анализа финансового состояния с помощью коэффициентов осуществлялось по нескольким направлениям. Во-первых, в 50-е гг. вновь пробудился интерес к теме использования коэффициентов для управления текущей деятельностью. Во-вторых, резко возрос интерес к использованию коэффициентов для управления деятельностью малых предприятий. В-третьих, продолжились исследования в области использования коэффициентов в качестве параметров и индикаторов успешности бизнеса.

Особенно перспективным оказалось направление, связанное с использованием коэффициентов для прогнозирования банкротства. Здесь также отличились американские ученые. Построенная в 1968 г. Э. Альтманом (Edward Altman) модель индикатора возможного банкротства (в основе ее — аналитические коэффициенты) до сих пор приводится во всех учебных пособиях и руководствах но финансовому менеджменту,

В послевоенные годы проявился интерес к методикам финансового анализа с помощью коэффициентов и в других экономически развитых странах — Великобритании, Австралии, Франции, Индии, Отношение к коэффициентам было различным. Так, в отличие от США, где исследования посвящены в основном разработке системы коэффициентов, ориентированной на нужды и запросы кредиторов и инвесторов (кредитно-инвестиционный аспект), в Великобритании основное внимание в исследованиях уделялось использованию аналитических коэффициентов в управлении текущей деятельностью компании (управленческий аспект). Во Франции британская идея использования коэффициентов в обмене информацией между компаниями нашла поддержку, однако набор показателей был несколько отличным. Индия в значительной степени использовала теоретические разработки и нормативную базу (критериальные значения коэффициентов) из американских источников3.

Российский опыт. Со времен Петра I российская наука, равно как и практика ведения бизнеса были под существенным влиянием немецкой традиции. Это, естественно, распространялось и на области финансов и учета. Вплоть до Октябрьской революции соискатели профессорского звания традиционно направлялись из страны на стажировку в ведущие немецкие университеты. Что касается практики, то до революции 1917 г. профессия финансиста и бухгалтера была, во- первых, мужской профессией4 и, во-вторых, многие ее представители имели немецкие корни5.

Отчасти именно этим и можно объяснить тот факт, что развитие учета и прикладной финансовой аналитики в России, как и в Германии, шло по следующим направлениям: (а) анализ на рынках ссудозаемных операций (коммерческие и финансовые вычисления); (б) анализ финансового состояния предприятия (балансоведение). Российские истоки первого направления принято связывать с купеческой арифметикой (в 1811 г. В. С. Кряжев опубликовал книгу «Купеческая арифметика для банкиров, купцов, заводчиков, фабрикантов и воспитанников их»). Быстрое развитие этого направления в плане теории и практики уже в середине XIX в. привело к появлению так называемых финансовых вычислений (изначально соответствующий раздел прикладной аналитики фигурировал как «политическая арифметика»). Наиболее значимый вклад в его развитие внесли русские ученые Н. С. Лунский, Б. Ф. Малешевский, И. И. Кауфман6.

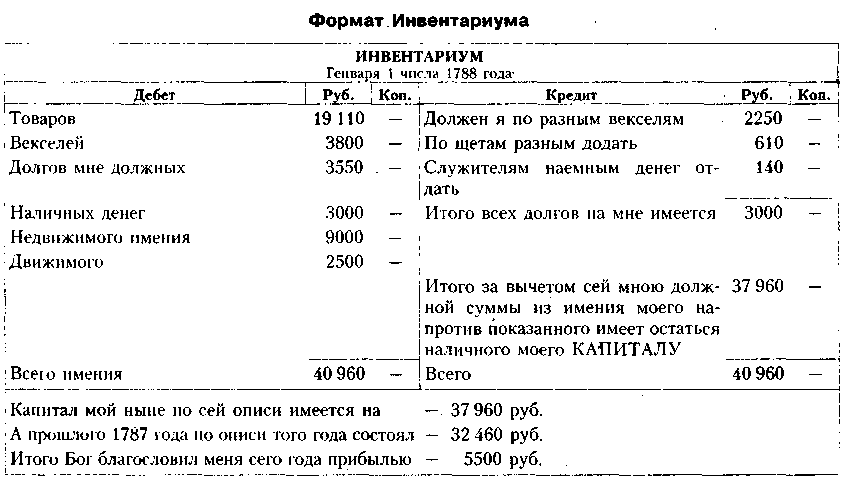

Примерно в те же годы, т. е. в конце XVIII в., в России появились первые руководства по двойной бухгалтерии. В частности, в 1788 г. в Москве была опубликована книга «Наставление необходимо-нужное для российских купцов, а более для молодых людей», которую можно считать знаменательной вехой в становлении российской аналитической науки и практики. Хотя книга представляла собой руководство по простой бухгалтерии, в ней впервые была представлена таблица, названная «Инвентариумом», которая по форме практически соответствует формату современного баланса (см. табл. 9.1).

Конечно, в те времена еще не было речи не только о систематизированном, но даже о фрагментарном анализе отчетных данных, однако в неформальном смысле начало анализу было положено, поскольку, как известно, именно баланс в дальнейшем станет отправной точкой для формирования целого научного направления — балансоведения, в рамках которого через 100 лет станут развиваться методики анализа отчетности. Это направление, изначально предложенное немецкими специалистами, быстро нашло своих почитателей в России, которые, заметим, внесли существенный и оригинальный вклад в разработку его теории и практики.

Таблица

9.1

Под балансоведением понимается наука о балансе как квинтэссенции информационно-финансовой модели хозяйствующего субъекта. В рамках этого научно- практического направления изучаются два основных блока проблем: (1) логика и принципы построения финансовой отчетности в целом и ее информационного ядра — баланса; (2) логика, принципы и процедуры экономического чтения и анализа финансовой отчетности как элементов решений финансового характера в отношении хозяйствующего субъекта.

Основное назначение балансоведения заключается в объяснении того, каким образом публичная финансовая отчетность может быть использована в качестве доказательной базы, позволяющей сформировать представление о хозяйствующем субъекте с позиции его инвестиционной и (или) контрагентской привлекательности. Поэтому в приложении к практике балансоведение акцентирует внимание пользователей отчетности на знании и понимании:

места, занимаемого отчетностью в системе информационного обеспечения лица, принимающего решения финансового характера, ее достоинств и недостатков, возможностей и ограничений, фактологичности и условности;

базовых нормативных документов, регулирующих ведение учета, составление и представление отчетности;

состава и содержания отчетности, статей и показателей, ее наполняющих;

логики и техники составления отчетности;

методики чтения и анализа отчетности.

Отдельные модели, показатели и процедуры, разрабатываемые в рамках балансоведения, могут использоваться и в системе внутрифирменного управления финансами, т. е. для обоснования решений по оптимизации финансовой модели хозяйствующего субъекта и наращиванию его экономического потенциала.

Балансоведение активно разрабатывалось в начале XX в. представителями немецкой и российской бухгалтерских школ. В России родоначальником балансоведения, как и финансового анализа в целом, можно считать петербургского ученого Захария Петровича Евзлина, опубликовавшего в 1901 г. книгу «Общепонятный отчет акционерных предприятий», в которой впервые был поставлен вопрос о систематизации публичной отчетности, ее составе и отраслевой унификации, а следовательно, заложены информационные основы ее анализа. Наибольший вклад в развитие российской школы балансоведения внесли известные российские бухгалтеры А. П. Рудановский (1863—1934), Н. А. Блатов (1875—1942), Н. А. Кипарисов (1873—1958), Я. М. Гальперин (1894—1952). В конце 1920-х гг. в России сформировались четыре подхода к трактовке балансоведения и идентификации его места в системе счетных наук (подробнее см.: [Ковалев, 2003]).

Подход 1. Счетоведение и балансоведение суть синонимы, а анализ баланса есть самостоятельная наука. Счетоведение (балансоведение) является прерогативой бухгалтера, а анализ баланса — прерогативой пользователя (хозяйственника). Эта точка зрения была предложена А. П. Рудановским и позднее поддержана Я. М. Гальпериным.

Подход 2. Существуют две равноправные науки — счетоведение и балансоведение. Первая имеет целью построение баланса; вторая — его объяснение и анализ. Обе эти науки входят в систему счетных наук, т. е. являются прерогативой бухгалтера. Такова точка зрения Н. А. Блатова, этот же подход свойствен Н. С. Аринушкину, Н. С. Помазкову и другим специалистам.

Подход 3. Балансоведение, история счетоведения и общая теория учета являют собой сущностное ядро счетоведения, при этом балансоведение играет ключевую роль в означенной триаде, а проистекающая из него общая теория учета предназначена лишь для систематизации технических средств и методов учета. Это точка зрения Н. А. Кипарисова, который в своих рассуждениях о балансоведении в целом придерживался позиции Блатова, однако придавал балансоведению гораздо более значимый вес в системе счетных знаний. Так, в своем структурировании счетоведения он подчинил общую теорию учета балансоведению, т. е., во-нервых, провозгласил доминанту баланса в учете и подчиненность счетов как инструмента для формирования баланса и, во-вторых, свел теорию учета к описанию техники учетных процедур.

Подход 4. Счетоводство есть часть более объемлющей науки о предприятии, а потому анализ нельзя замыкать на балансе. Информационная база анализа — это комплекс счетных записей, а принципы и методики его аналитической обработки объясняются в рамках самостоятельной науки, называемой счетным анализом, в который анализ баланса входит одним из разделов. Это подход профессора Н.Р. Вейцмана, наиболее активного сторонника обособления, а фактически отрыва анализа от учета (несмотря на декларирование тезиса о том, что анализ базируется на бухгалтерских записях, т. е. вроде бы непосредственно примыкает к учету).

Вследствие специфики советской экономики и политизации науки и практики (в том числе в области учета и контроля) в 30-е гг. XX в. победила точка зрения Вейцмана, в результате чего балансоведение было постепенно заменено счетным анализом, вскоре переименованным в анализ хозяйственной деятельности. Последний термин встречается в 1928 г. в работах А. Я. Усачева и А. Г. Маркина- Конкина (см. Библиографию).

В конце XX в. в России в ходе реформирования экономики и внедрения рыночных отношений существенно изменилась роль бухгалтерского учета. Если в централизованно планируемой экономике акцент делался на возможность выполнения учетом контрольной функции, то в экономике рыночной учет ценен возможностью осуществления коммуникативной функции в бизнес-среде. Являя собой наилучшее представление финансовой модели хозяйствующего субъекта, баланс и сопровождающая его отчетность становятся основным средством коммуникации между участниками бизнес-отношений. Баланс стал востребован (причем неформально) гораздо более широким кругом пользователей: менеджерами, инвесторами, профессиональными аналитиками и консультантами и др. Это привело к быстрому возрождению интереса к балансоведению, что отразилось в появлении монографий и учебных пособий, написанных в духе идей российских балансоведов начала XX в.