- •Тема 9 финансовая отчетность и ее анализ

- •Финансовый анализ: сущность и виды

- •9.2. Логика и процедуры методики анализа финансовой отчетности фирмы

- •Эволюция подходов к анализу отчетности: краткий исторический экскурс

- •Финансовая отчетность в системе информационного обеспечения пользователей

- •Регулирование учета и отчетности: базовые определения

- •Состав отчетности и ее предоставление пользователям

- •Логика и техника составления отчетности

- •Представления баланса

- •Классификации балансов

- •Динамика баланса

- •Экономическая интерпретация основных разделов и статей отчетности

- •Методика чтения и анализа бухгалтерской отчетности

- •Система аналитических коэффициентов

- •Имущественный потенциал

- •Ликвидность и платежеспособность

- •Финансовая устойчивость

- •Внутрифирменная эффективность

- •Прибыльность и рентабельность

- •Рыночная привлекательность

Ликвидность и платежеспособность

Финансовое состояние предприятия, с позиции краткосрочной перспективы, оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса, погашается разными способами; в частности, обеспечением такой задолженности могут, в принципе, выступать любые активы предприятия, в том числе внеоборотные. Вместе с тем понятно, что вынужденная распродажа основных средств для погашения текущей кредиторской задолженности нередко является свидетельством предбанкротного состояния и потому не может рассматриваться как норма. Следовательно, говоря о ликвидности и платежеспособности предприятия как характеристиках его текущего финансового состояния, вполне логично сопоставлять

краткосрочные обязательства с оборотными активами как реальным и экономически оправданным их обеспечением.

Ликвидность

(Liquidity)

— это способность какого-либо актива

трансформироваться в денежные средства

либо способность какого-либо актива

трансформироваться в денежные средства

в ходе предусмотренного

производственно-технологического

процесса. Разница в понятиях заключается

в том, что данный актив рассматривается

в первом случае как товар, а во втором

случае как необходимый элемент

производственно-технологического

процесса, в ходе которого имеет место

естественная (т. е. невынужденная)

трансформация актива. Именно трактовка

актива как элемента технологической

цепочки![]()

является основной при характеристике эффективности управления оборотными средствами15. В этом случае слово ликвидный закрепляется именно за оборотными средствами. Степень ликвидности определяется продолжительностью периода, в течение которого трансформация в денежные средства может быть осуществлена. Вне зависимости от того, в каком смысле понимается ликвидность, предполагается, что сумма денежных средств, в которую трансформируется актив, является обоснованной, разумной.

Под ликвидностью предприятия понимается наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств (хотя бы и с нарушением сроков погашения, предусмотренных контрактами). Иными словами, предприятие ликвидно, если его оборотные активы формально превышают краткосрочные обязательства. Логика этого понятия проистекает из условного, но естественного предположения о том, что в ходе текущей деятельности расчеты по текущим платежам (т. е. погашение кредиторской задолженности) осуществляются за счет оборотных активов; для этой цели не предполагается распродажа долгосрочных активов.

Платежеспособность (Solvency) в широком смысле — это способность предприятия без нарушений выполнять график погашения задолженности перед своими кредиторами. В узком смысле, это наличие у него денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются отсутствие просроченной кредиторской задолженности и наличие в достаточном объеме средств на расчетном счете.

Заметим, что термины «платежеспособность?» и «ликвидность» близки друг другу, но не идентичны. Во-первых, существуют два измерения реализации операций купли-продажи; одно характеризует потенциальную способность предприятия рассчитаться по своим краткосрочным обязательствам, другое — фактическую реализацию этой потенциальной способности. В первом случае речь идет о ликвидности, во втором — о платежеспособности. Во-вторых, ликвидность фирмы означает всего лишь формальное превышение оборотных активов над краткосрочными обязательствами, а логика данного утверждения такова: если баланс достоверно отражает имущество и финансы фирмы (в частности, это означает, что актив баланса — это потенциальный доход, и в нем нет неликвидов), то у фирмы при нормальном развитии производственно-коммерческой деятельности достаточно оборотных средств для расчета со своими кредиторами. Ликвидность фирмы — это условное понятие, характеризующее лишь потенциальную способность фирмы рассчитаться в будущем по своим обязательствам; будет ли иметь место расчет — это уже другой вопрос. В-третьих, ликвидность более инерционна, в известном ' смысле статична, тогда как платежеспосробность более динамична, управляема. Более того, фирма-монополист вполне может диктовать условия своим поставщикам и расплачиваться с ними, исходя из собственных приоритетов, а потому у нее может периодически возникать управляемая просроченная кредиторская задолженность, т. е. в этой ситуации имеет место регулируемая платежеспособность.

Приведем пример. Предположим, что фирме «Омега» представилась возможность выгодно вложить свободные денежные средства в некий инвестиционный проект. Эти средства фирма держит в высоколиквидных ценных бумагах как страховой запас, но потенциальная доходность нового проекта оказалась столь заманчивой, что фирма решила рискнуть в надежде, что со дня на день должен придти крупный платеж в погашение дебиторской задолженности. Однако по неизвестным обстоятельствам аккуратный покупатель задержался с платежом, а в это время наступил срок погашения кредиторской задолженности. Фирма «Омега» из платежеспособной моментально превратилась в неплатежеспособную, у нее появились просроченный долг и, вероятно, потенциальные потери. Не исключено, что данная ситуация носит временный характер, однако на практике возможны варианты. Как правило, ситуация с ликвидностью меняется медленно, тогда как положение с платежеспособностью может меняться быстро и в любую сторону.

Различие между ликвидностью и платежеспособностью ярко проявляется в ситуации, когда фирма ликвидируется; в этом случае стоимость ее оборотных активов может резко уменьшиться. Если бы фирма продолжала свою деятельность, вложения в оборотные активы были бы возмещены; в случае ликвидации фирмы этого может и не произойти.

(Рекомендуем читателю привести примеры, когда предприятие является ликвидным, но неплатежеспособным, и наоборот.)

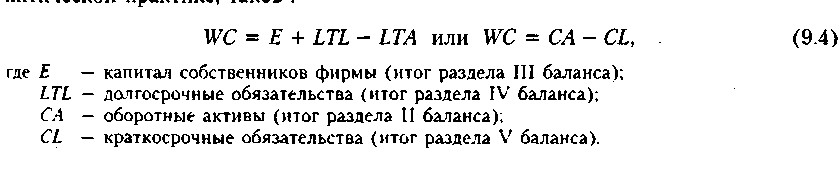

Ликвидность и платежеспособность могут оцениваться с помощью абсолютных и относительных показателей. Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств, или чистого оборотного капитала (Net Working Capital, WC)1. Наиболее распространенный алгоритм расчета показателя, широко используемый и в западной учетно-ана

Термин

«собственные оборотные средства»

традиционно используется в отечественной

учетно-аналитической практике.

Заметим, что прилагательное собственные

в нем не следует понимать буквально

(подробнее см. разд. 21.3).

О

различных алгоритмах расчета величины

собственных оборотных средств см.:

[Ковалев В., Ковалев Вит,, 2005, с. 252—260].

Экономическая трактовка индикатора WC может быть и такой: он показывает, какая сумма оборотных средств останется в распоряжении предприятия после расчетов по краткосрочным обязательствам. В некотором смысле, это характеристика свободы маневра и финансовой устойчивости предприятия с позиции краткосрочной перспективы. Возможна и другая интерпретация показателя WC — как доли собственного капитала, направленной на финансирование оборотных активов. Заметим, что в (9.4) неявно подразумевается, что капитал лендеров (LTL) в полном объеме используется для покрытия внеоборотных активов, а капитал собственников (Е) покрывает оставшуюся часть внеоборотных активов и, насколько его хватает, оборотные активы. Нормативов по показателю WC, естественно, нет; его анализируют в динамике. С ростом объемов производства величина собственных оборотных средств обычно увеличивается.

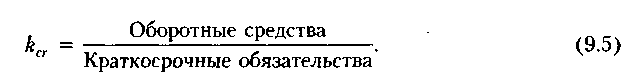

Являясь абсолютным, показатель WC не приспособлен для пространственно-временных сопоставлений; поэтому в анализе более активно применяются относительные показатели — коэффициенты ликвидности. Принято выделять три группы оборотных активов, различающиеся с позиции их участия в погашении расчетов, — производственные запасы, дебиторскую задолженность и денежные средства и их эквиваленты. Эта простейшая классификация обособляет группы оборотных активов, различающихся по видовому признаку, а также по степени ликвидности в контексте упоминавшегося трансформационного цикла. Действительно, средства, омертвленные в запасах^ должны пройти стадию «средства в расчетах», т. е. побывать в виде дебиторской задолженности, а потому они относительно дольше исключены из активного оборота, т. е. менее ликвидны. Приведенное разделение оборотных активов на группы позволяет ввести три основных аналитических коэффициента, которые можно использовать для обобщенной оценки ликвидности и платежеспособности предприятия.

Коэффициент

текущей ликвидности (Current

Ratio)

дает

общую оценку ликвидности предприятия,

показывая, сколько рублей оборотных

средств (текущих активов) приходится

на один рубль текущей краткосрочной

задолженности (текущих обязательств):

Значение показателя может значительно варьировать по отраслям и видам деятельности, а его разумный рост обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике критическое нижнее значение k0.= 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение16.

Коэффициент

быстрой ликвидности (Quick

Ratio,

Acid-test

Ratio)

по

своему смысловому назначению аналогичен

коэффициенту текущей ликвидности;

однако исчисляется по более узкому

кругу оборотных активов, когда из расчета

исключена наименее ликвидная их часть

— производственные запасы.

![]()

Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но (что гораздо более важно) в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже расходов по их приобретению. В работах западных аналитиков приводится ориентировочное нижнее значение kqr = t однако эта оценка носит также условный характер.

Коэффициент абсолютной ликвидности (Cash Ratio) является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств; может быть назван коэффициентом платежеспособности. Рассчитывается следующим образом:

![]()

Общепризнанных критериальных значений для этого коэффициента нет. Опыт работы с отечественной отчетностью показывает, что его значение, как правило, варьирует в пределах 0,05—0,1.

Рассмотренные коэффициенты являются основными для оценки ликвидности и платежеспособности. Тем не менее известны и другие показатели, имеющие определенный интерес для аналитика. Оценку ликвидности и платежеспособности надо проводить осмысленно; например, если величина собственных оборотных средств отрицательна, то финансовое положение предприятия в краткосрочной перспективе рассматривается как неблагоприятное и расчет коэффициентов ликвидности уже не имеет смысла.