- •Раздел «оэт»

- •Раздел «Микроэкономика»

- •Раздел «Макроэкономика»

- •Оэт. №1. Этапы становления и развития экономической теории. Российская экономическая мысль, ее вклад в мировую экономическую науку.

- •Оэт. №2. Предмет экономической теории, ее философские и методологические основы. Экономическая категория, экономический закон и закономерность как ступени познания экономических явлений.

- •Оэт. №3. Взаимосвязь производства и потребления. Проблема ограниченности ресурсов. Виды ресурсов. Классификация потребностей. Кривая производственных возможностей.

- •Оэт. №4. Факторы производства, их взаимодействие, взаимозаменяемость и комбинация. Производственная функция и ее разновидности.

- •Оэт. №5. Собственность как экономическая категория: сущность, формы, законы. Эволюция форм собственности.

- •Оэт. №6. Экономические системы: сущность, критерии, типы. Факторы и закономерности эволюции. Смешанные экономические системы.

- •Оэт. №7. Товарное хозяйство: условия возникновения, основные черты и типы. Историческая динамика товарного производства.

- •Оэт. №8. Товар и его свойства. Альтернативные теории свойств товара и стоимости.

- •Оэт. №9. Виды несовершенной конкуренции. Функционирование рынка несовершенной конкуренции.

- •Оэт. №10. Теория формирования и использования человеческого капитала.

- •Оэт. №11. Рынок: условия и принципы функционирования, структура. Виды рынков. Сегментация рынка.

- •Предложение и его функция

- •Рыночное равновесие

- •Экономический закон спроса и предложения

- •Эластичность спроса

- •Эластичность предложения

- •Оэт. №13. Предпринимательство: экономическое содержание, признаки, виды. Риски в предпринимательстве.

- •Оэт. №14. Основные формы организации предпринимательства, их достоинства и недостатки.

- •Оэт. №15. Фирма в системе рыночных отношений. Теории фирмы.

- •Оэт. №16. Предпринимательский капитал: различия трактовок. Функции, источники и методы формирования предпринимательского капитала.

- •Оэт. №17. Кругооборот и оборот капитала. Стадии кругооборота капитала. Основной и оборотный капитал. Показатели эффективного использования капитала. Материальный и моральный износ. Амортизация.

- •1 Стадия 2 стадия 3 стадия

- •Оэт. №18. Издержки производства, их сущность, структура и классификация. Теории издержек.

- •Несовершенная конкуренция

- •Монополия

- •Монополистическая конкуренция

- •Оэт. №20. Факторное распределение доходов: предпринимательский доход, заработная плата, процент и экономическая рента.

- •Оэт. №21. Теории рентных отношений. Земельная рента как доход с земли и ее разновидности. Особенности формирования цены на землю. Арендная плата и цена земли.

- •Оэт. №22. Теории заработной платы. Заработная плата: сущность, формы и системы, уровень, динамика.

- •Оэт. №23. Теория потребительского поведения. Потребительский выбор. Кривые безразличия и бюджетное ограничение.

- •Оэт. №24. Основные макроэкономические показатели и их измерение. Ввп и методы его подсчета. Балансовый метод и метод системы национальных счетов.

- •Оэт. №25. Экономический рост: сущность, типы, темпы и модели. Факторы и интегральные показатели экономического роста.

- •Оэт. №26. Потребление и сбережения. Предельная и средняя склонность к потреблению и сбережению. Парадокс бережливости.

- •Оэт. №27. Инвестиции: классификация и их функциональное назначение. Факторы, влияющие на величину инвестиций.

- •Оэт. №28. Экономические теории цикличности развития экономической системы. Длинные волны. Содержание экономического цикла. Фазы цикла. Экономический кризис.

- •Оэт. №29. Безработица: причины, виды и последствия. Взаимосвязь безработицы и инфляции. Закон Оукена.

- •Оэт. №30. Понятие и виды рыночного равновесия. Модели равновесия в концепциях основных экономических школ.

- •Оэт. №32. Инфляция: сущность, формы, причины, последствия.

- •Оэт. №33. Доходы населения, их формирование и распределение. Неравенство доходов и бедность населения Кривая Лоренца. Коэффициент Джини. Социальная политика государства.

- •0 B % населения

- •Оэт. №34. Теории мировой экономики и мирового рынка (теории абсолютных и сравнительных преимуществ). Глобализация: сущность, формы проявления и влияние на развитие национальных хозяйств.

- •Оэт. №35. Международная валютная система: сущность, структура, эволюция.

- •Миэ. №1. Производственная функция короткого периода. Показатели технической результативности производства в коротком периоде.

- •Миэ. №2. Производственная функция длительного периода. Предельная норма замещения факторов и отдача от масштаба.

- •Миэ. №3. Равновесие производителя: понятие, сущность и графическое изображение. Оптимальный путь роста фирмы, зависимость от цен на факторы.

- •Миэ. №4. Функции затрат короткого периода. Постоянные и переменные затраты.

- •Миэ. №5. Функции затрат длительного периода. Кривая средних затрат длительного периода и отдача от масштаба.

- •Миэ. №6. Функции предложения конкурентной фирмы в коротком и длительном периодах.

- •Миэ. №7. Кривая предложения фирмы. Излишек производителя. Эластичность предложения по цене.

- •Миэ. №8. Количественный подход к анализу полезности и спроса. Законы Госсена. Равновесие потребителя. Функция индивидуального спроса.

- •Миэ. №9. Порядковый подход к анализу полезности и спроса. Равновесие потребителя. Функция индивидуального спроса.

- •М иэ. №10. Функция «доход – потребление». Кривые Энгеля. Эластичность спроса по доходу.

- •Миэ. №11. Разложение общего изменения объема спроса при изменении цены на эффект замены и эффект дохода: сущность, значение, графическое изображение.

- •Миэ. №12. Построение кривой рыночного спроса. Излишек потребителя. Эластичность спроса по цене.

- •Прогнозирование цены на основе коэф-ов эластичности спроса и предложения:

- •Единственность и множественность равновесия

- •Миэ. №14. Паутинообразная модель: понятие, сущность, виды.

- •Директивные цены:

- •Миэ. №16. Условия максимизации прибыли при совершенной и несовершенной конкуренции.

- •Миэ. №17. Равновесие предприятия в коротком периоде на рынке совершенной конкуренции.

- •Миэ. №18. Равновесие предприятия в длительном периоде на рынке совершенной конкуренции.

- •Миэ. №19. Равновесие фирмы в условиях монополии. Ущерб, причиненный монополией.

- •Миэ. №20. Последствия введения акцизов, дотаций и директивных цен на монополизированном рынке.

- •Миэ. №21. Ценовая дискриминация: сущность, условия осуществления, виды, значение для производителя и потребителя.

- •Миэ. №22. Естественная монополия: сущность, причины возникновения, основы регулирования цен.

- •Миэ. №23. Равновесие предприятия на рынке монополистической конкуренции. Влияние рекламы на состояние равновесия.

- •Миэ. №24. Олигополия: понятие и сущность. Олигополистические модели.

- •Модель Бертрана или модель олигополистических ценовых войн:

- •Миэ. №25. Картель: понятие, сущность, равновесие картеля и отдельной фирмы. Модель «ценообразования за лидером».

- •Миэ. №26. Предложение факторов производства. Построение функций предложения труда и предложения капитала.

- •Миэ. №27. Спрос на факторы производства. Построение индивидуальной и рыночной функции спроса на труд.

- •Миэ. №28. Статус фирмы на рынке факторов и условие максимизации прибыли. Сравнительный анализ состояния равновесия на рынке труда при совершенной конкуренции, монополии и монопсонии.

- •Миэ. №29. Двухсторонняя монополия на рынке труда. Минимум заработной платы и последствия его введения.

- •Миэ. №30. Общее и частичное равновесие: понятие, сущность, цена. Модель Вальраса.

- •Миэ. №31. Общее экономическое равновесия и общественное благосостояние, Экономическая эффективность и социальная справедливость.

- •Миэ. №32. Оптимальность по Парето: понятие, сущность, виды и методы определения.

- •Миэ. №33. Первая теорема общественного благосостояния: сущность и доказательство.

- •Миэ. №34. Общественные блага: понятие, сущность и виды. Определение оптимального объема производства общественных благ.

- •Миэ. №35. Внешние эффекты и внешние затраты: понятие, сущность, методы интернализации. Теорема Коуза.

- •Маэ. №1. Модель кругооборота как инструмент анализа системы макроэкономических связей. Роль государства и иностранного сектора в модели кругооборота.

- •Маэ. №2. Макроэкономическая характеристика реального сектора экономики и его основные пропорции.

- •Маэ. №3. Денежный сектор экономики: содержание, структурные характеристики, влияние на реальный сектор экономики.

- •Маэ. №4. Оптимизация межвременного выбора потребителей при экзогенном и эндогенном доходе.

- •Маэ. №6. Концептуальные подходы к формированию функций автономных и индуцированных инвестиций.

- •Маэ. №7. Доходы и расходы государства. Бюджетный дефицит, его виды и способы финансирования. Основные макроэкономические проблемы, связанные с бюджетным дефицитом.

- •Маэ. №9. Теоретические подходы к обоснованию вида кривых совокупного спроса и совокупного предложения.

- •Маэ. №10. Механизм установления краткосрочного и долгосрочного равновесия на рынке благ.

- •Маэ. №11. Спрос на деньги. Концептуальные подходы к обоснованию функции спроса на деньги.

- •2) Оставить сбережения в денежной форме, которая является абсолютно ликвидной, но не приносит дохода.

- •Маэ. №12. Предложение денег и инструменты его регулирования. Факторы, определяющие функцию и вид кривой предложения денег.

- •1. Кривая предложения денег краткосрочного периода.

- •Маэ. №14. Механизм установления совместного равновесия на рынках благ и финансовых активов при фиксированных ценах.

- •Маэ. №16. Механизм установления совместного равновесия на рынках благ и финансовых активов при гибких ценах. Стабилизирующее и дестабилизирующее влияние дефляции.

- •Маэ. №17. Неоклассическая теория занятости.

- •Маэ. №18. Кейнсианская теория занятости.

- •Маэ. №19. Закон Вальраса. Неоклассическая модель общего макроэкономического равновесия.

- •Маэ. №20. Кейнсианская модель общего макроэкономического равновесия.

- •Маэ. №21. Синтезированная модель общего макроэкономического равновесия.

- •Маэ. №22. Механизмы развития инфляционной спирали при монетарном и фискальном импульсах.

- •Развитие инфляционной спирали при фискальном импульсе

- •Маэ. №23. Эндогенная детерминистская теория цикла. Модель н. Калдора.

- •Маэ. №24. Экзогенная детерминистская теория цикла. Модели Самуэльсона-Хикса и Тевеса.

- •Маэ. №25. Стохастическая теория цикла. Модель реального делового цикла.

- •Маэ. №26. Неокейнсианские модели равновесного экономического роста.

- •7) Капиталоемкость определяется лишь техническими условиями производства.

- •Маэ. №27. Модель равновесного экономического роста р. Солоу. «Золотое правило» накопления и дилемма государственной экономической политики регулирования экономического роста.

- •Маэ. №28. Особенности нормативного подхода в теории макроэкономической политики. Модель выбора оптимальной политики.

- •Маэ. №29. Анализ макроэкономических результатов фискальной политики на основе кейнсианской модели общего макроэкономического равновесия.

- •Монетаристская интерпретация

- •Маэ. №32. Сравнительный анализ результативности воздействия фискальной и денежно-кредитной политики на изменение реального объема производства и уровень занятости в экономике.

- •Монетаристская интерпретация

- •Маэ. №33. Платежный баланс страны и способы восстановления его равновесия.

- •Маэ. №35. Краткосрочная модель двойного равновесия в открытой экономике. Достижение внутреннего и внешнего равновесия при фиксированном и плавающем валютном курсе.

Маэ. №12. Предложение денег и инструменты его регулирования. Факторы, определяющие функцию и вид кривой предложения денег.

Предложение денег — находящаяся в обращении денежная масса, т. е. все те деньги, которые покинули банковскую систему и находятся на руках и счетах населения.

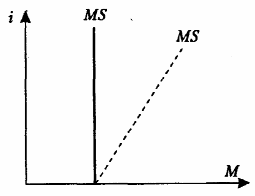

В краткосрочном периоде величина денежной массы в стране, т. е. предложение денег, есть величина фиксированная. В этой связи кривая предложения денег, характеризующая зависимость предложения денег от ставки процента, есть вертикальная прямая

1. Кривая предложения денег краткосрочного периода.

В ряде случаев, когда наблюдается чувствительность населения к колебаниям номинальной процентной ставки, а также коммерческие банки реагируют на изменение ставки процента, кривая предложения денег может быть возрастающей функцией, но вероятность наступления этого события невелика.

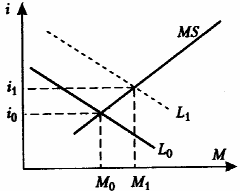

В долгосрочном периоде форма кривой предложения денег, характеризующая зависимость объема денежной массы в стране от цены денег (процентной ставки), зависит от тактических целей Центрального банка (ЦБ). Тактические цели ЦБ характеризуют намерения банка каким-либо образом реагировать на изменение спроса на деньги.

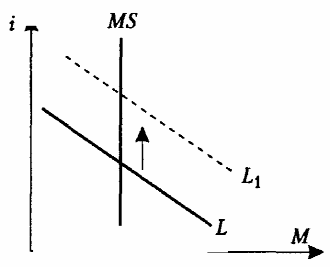

2. Кривая предложения денег в условиях жесткой политики.

Если тактической целью ЦБ является сохранение неизменности денежной массы (М) при изменении спроса на деньги, то кривая предложения денег в долгосрочном периоде будет вертикальна. В данном случае говорится о жесткой кредитной политике.

Такая политика проводится тогда, когда ЦБ считает, что изменение спроса на деньги связано с изменением уровня цен (р), и для сдерживания инфляции необходимо держать неизменный объем денежной массы. В результате рост спроса на деньги предопределит увеличение ставки процента.

3. Кривая предложения денег в условиях гибкой политики

Если целью ЦБ является сохранение неизменной цены денег (ставки процента i), то в ответ на изменение спроса на деньги банк будет изменять предложение денег. В данном случае кривая предложения денег в долгосрочном периоде будет горизонтальна. В такой ситуации ЦБ проводит гибкую политику.

Данная политика имеет место в том случае, если правительство считает, что спрос на деньги связан с инвестиционной программой, направленной на рост реального национального дохода, и для того, чтобы подъем экономики продолжался, необходимо поддерживать неизменной низкую ставку процента.

4. Кривая предложения денег в условиях промежуточной политики

Если тактической целью ЦБ является сохранение определенных темпов роста денежной массы в ответ на изменение спроса на деньги, то ЦБ при увеличении спроса на деньги увеличивает денежную массу, но в меньшей мере, чем это необходимо для поддержания неизменной

ставки процента.

В этом случае кривая предложения денег в долгосрочном периоде будет иметь положительный наклон. Эта политика носит название «промежуточная» и может быть применена в том случае, если изменение спроса на деньги порождается изменением скорости обращения денег и ростом национального дохода.

Изменить денежную базу в стране ЦБ можно либо путем изменения денежной базы, что является действием предпочтительным, либо в результате воздействия на величину денежного мультипликатора.

Основными инструментами влияния на денежную массу являются:

1) проведение операций на открытом рынке (продажа-покупка ценных бумаг). Если ЦБ продает ценные бумаги, то он уменьшает денежную массу;

2) эмиссия наличных денег; воздействие на денежный мультипликатор через изменение учетной ставки и нормы обязательных резервов.

МАЭ. №13. Формирование цен на облигации.

При опр-ии цены облигации решающими явл-ся след. ее характеристики: величина выплат владельцу облигации за период - купонный доход (z); предстоящий срок ее обращения (T); сумма гашения в конце срока обращения (B); рыночная ставка процента ;(i). Согласно концепции капитализации доходов:

![]() (5.11)

(5.11)

где B0 - цена облигации в текущем (нулевом) периоде. Обычно за все годы обращения облигации дивиденды выплачиваются в одинаковом размере: z1 = z2 = ... = zT = a; тогда формула (5.11) принимает вид:

![]() (5.12).

(5.12).

Когда рыночный курс облигации меньше значения, получаемого по формуле (5.12), тогда следует ожидать повышения курса, в противном случае - понижения.

Кроме нынешней цены облигации может представлять интерес ее цена на момент гашения (BT,/i>):

![]() (5.13).

(5.13).

Она показывает, какую сумму денег получит владелец облигации в момент ее гашения в случае реинвестирования всех дивидендов под сложные проценты.

Из четырех параметров (a, B, i, T), определяющих цену купонной облигации, два первых являются известными константами. Рассмотрим, как влияют на цену облигации изменения срока ее обращения и рыночной ставки процента. При a/B = i цена облигации равна ее номиналу независимо от оставшегося срока ее обращения, так как в этом случае выражение (5.12) принимает следующий вид:

; t = 1,2, ... , T.

Если a/B > i, то Bt > B, но по мере приближения к моменту гашения облигации разность (Bt - B) уменьшается. Когда a/B < i, тогда Bt < B и Bt приближается к B снизу.

Проанализируем теперь, как влияет на ценность облигации колебание ставки процента. Из выражения (5.11) следует, что при ее изменении с i0 до i1 нынешняя ценность облигации изменится на:

![]() (5.14),

(5.14),

где zt при (t = T) - купонная выплата плюс сумма гашения облигации.

Из формулы (5.14) следует, что B0 < 0 при i1 > i0, и наоборот, т.е. при повышении (понижении) ставки процента цена облигации снижается (повышается).

Соответственно из формулы (5.13):

![]() (5.15)

(5.15)

Согласно выражению (5.15) BT > 0 при i1 > i0, и наоборот, т.е. при повышении (понижении) ставки процента владелец облигации в момент ее гашения получит больше (меньше), чем ожидал.

Таким образом, в случае повышения ставки процента нынешняя цена облигации снижается, но к моменту ее гашения держатель облигации при реинвестировании дивидендов будет иметь больше, чем ожидал. При понижении ставки процента обладатель облигации в текущем периоде окажется богаче, но к моменту ее гашения он накопит меньшую сумму, чем при исходной ставке процента.

Как изменяется цена облигации в каждом из периодов срока ее обращения при различных ставках процента, определяется по формуле:

![]()

Пересечение кривых, представляющих динамику текущей цены облигации в течение срока ее обращения при различных ставках процента (см. рис. 1), свидетельствует о том, что существует определенный момент, в который текущая цена облигации не зависит от изменения ставки процента. В приведенном примере таким моментом является четвертый год. Эту особенность динамики ценности облигации (капитализируемого дохода) в теории финансов используют при выработке рекомендаций по нейтрализации риска от изменения рыночной ставки процента.