- •Содержание

- •Глава 1 Макрорегулирование денежно-кредитной системы 5

- •Глава 2 Механизм Денежно-кредитной политики 14

- •Введение

- •Глава 1 Макрорегулирование денежно-кредитной системы

- •1.1 Концепции денежно-кредитного регулирования

- •1.2 Целевые приоритеты центральных банков в посткризисный период

- •Глава 2 Механизм Денежно-кредитной политики

- •2.1 Цели и инструменты денежно-кредитной политики

- •2.2 Передаточный механизм кредитно-денежной политики

- •Заключение

- •Список использованных источников

- •Приложение 1

Содержание

Введение 3

Глава 1 Макрорегулирование денежно-кредитной системы 5

1.1 Концепции денежно-кредитного регулирования 5

1.2 Целевые приоритеты центральных банков в посткризисный

период 10

Глава 2 Механизм Денежно-кредитной политики 14

2.1 Цели и инструменты денежно-кредитной политики 14

2.2 Передаточный механизм кредитно-денежной политики 19

Заключение 22

Список использованной литературы 24

Приложение 25

Введение

Основной целью денежно-кредитной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и отсутствием инфляции. Денежно-кредитная политика заключается в изменении денежного предложения с целью стабилизации совокупного объема производства, занятости и уровня цен. В общем виде должно происходить увеличение денежного предложения во время спада для поощрения расходов, а во время инфляции, наоборот, ограничение предложения денег для сокращения расходов.

Денежно-кредитная политика России представляет собой комплекс мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса. Учреждением, отвечающим за проведение денежно-кредитной политики в нашей стране, является Центральный Банк Российской Федерации (Банк России).

Актуальность работы объясняется тем, что мировой финансовый кризис выявил немало проблем в теории и практике денежно-кредитной политики центральных банков (ЦБ). Для реализации антикризисных программ в большинстве стран, затронутых кризисом, потребовались новые нетрадиционные формы взаимодействия ЦБ и правительства.

В условиях, когда российская экономика постепенно выходит на траекторию роста, несмотря на сохраняющиеся последствия мирового кризиса, отдельную роль в рамках реализации денежно-кредитной политики играют разработанные Банком России мероприятия по совершенствованию банковской системы и банковского надзора, финансовых рынков, платежной системы Российской Федерации.

Объектом работы является денежно-кредитная политика. Предметом – содержание денежно-кредитной политики, проводимой центральным банком государства.

Цель данной работы – рассмотреть особенности денежно-кредитной политики как важнейшего направления современной макроэкономической политики и роль центрального банка в ее осуществлении.

Задачи, помогающие в достижении поставленной цели, таковы:

описать основные концепции денежно-кредитного регулирования;

выявить целевые приоритеты центральных банков в посткризисный период;

определить цели и инструменты денежно-кредитной политики;

рассмотреть передаточный механизм кредитно-денежной политики.

Глава 1 Макрорегулирование денежно-кредитной системы

1.1 Концепции денежно-кредитного регулирования

Длительная эволюция концепций денежного обращения и кредита привела к формированию нескольких теоретических парадигм. В мейнстриме за основу была взята количественная теория денег; тем самым основной задачей денежно-кредитной политики стало сдерживание инфляции. Тем не менее, как признавали еще классики количественной теории денег, в краткосрочном периоде изменения объемов денежной массы могут оказывать влияние на совокупный выпуск. Позднее эту взаимосвязь подробно проанализировал Дж. М. Кейнс. Дж. Кейнс по вопросу сущности денег придерживался номиналистической позиции. В отличие от представителей количественной теории денег, которые причину циклического развития экономики объясняли колебанием товарных цен, обусловленным якобы изменением соотношения между количеством товаров и количеством денег, Дж. Кейнс влияние денег на цикл рассматривал через норму процента.

В основе кейнсианской теории денежно-кредитного регулирования лежит капиталотворческая теория кредита, хотя сам Кейнс считал свою точку зрения «оригинальной». Принцип «кредитного регулирования», выдвинутый Кейнсом, непосредственно вытекает и органически связан с основной предпосылкой этой теории, т. е. зависимостью процесса производства от кредита. Исходя из решающей роли спроса по отношению к производству, Кейнс сформулировал факторы, воздействующие на конъюнктуру: занятость, использование мощностей, спрос на предметы потребления средств производства, психология поведения. При высоком проценте на ссудный капитал у предпринимателей возникает «предпочтение ликвидности», т.е. желание держать свой капитал в денежной форме. Поэтому нужен низкий ссудный процент, который повысит у предпринимателей стимул к инвестициям.

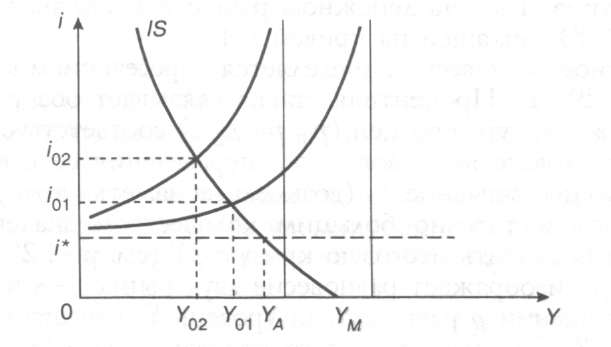

В учебники экономики «кейнсианский» подход к денежно-кредитной политике вошел в виде модели IS-LM, разработанной Дж. Хиксом и напрямую относящейся уже к неоклассическому синтезу (см. Рисунок 1).

Рисунок 1. Равновесие товарного и денежного рынков при различных LM (модель IS-LM)1

Модель IS-LM описывает функционирование экономики в краткосрочном периоде. Она была разработана Дж.Хиксом в XX в. как интерпретация основополагающего труда Дж.М. Кейнса «Общая теория занятости, процента и денег». IS-LM может рассматриваться как модель определения равновесного уровня дохода при фиксированных ценах, а также как модель совокупного спроса и в этом случае является частью более общей модели AD-AS. В модели IS-LM краткосрочное равновесие понимается как равновесие на рынках товаров и услуг, кредитном, денежном и рынке ценных бумаг. Поскольку цены жесткие, то при случайных шоках экономической конъюнктуры реакция фирм состоит в изменении занятости и выпуска. Поэтому возможно состояние неравновесия на рынках ресурсов. Если все макроэкономические рынки, кроме рынков ресурсов, находятся в равновесии, то часто подобное состояние экономики называют частичным равновесием.

После второй мировой войны первый путь стимулирования эффективного спроса – с помощью низкой процентной ставки – часто отвергался, так как центральные банки нередко были вынуждены проводить рестракционную кредитную политику, т.е. повышать процентную ставку, борясь с инфляцией. Эта схема регулирования достаточно эффективно действовала в 50-60-е годы во многих западных странах в условиях слабо монополизированных конкурентных рынков. Однако резкое усиление процессов монополизации рынков, заблокировавших действие механизма цены равновесия и обусловивших стремительный рост и новое качество инфляции (инфляции издержек), а также высокий уровень безработицы в 70-х годах не могли быть объяснены в рамках кейнсианской концепции. Это обусловило использование рекомендаций новой монетаристской концепции денежно-кредитного регулирования.

Монетаристы и их лидер М. Фридмен исходят из того, что экономика капитализма внутренне устойчива, способна к саморегулированию и самонастройке. При этом необходимым условием для проявления механизмов саморегулирования является стабильность денежного обращения цен. Главным ориентиром денежно- кредитной политики, по мнению монетаристов, становится объем предложения денег – денежная масса. Плавный рост денежной массы определяет устойчивое развитие экономики.

В настоящее время монетаристская концепция денежно-кредитного регулирования нашла широкое распространение в странах с рыночной экономикой, что свидетельствует об ее адекватности этой системе хозяйства и способности решать экономические проблемы.

Особенно важен вопрос о том, как модифицировались (и модифицировались ли вообще) теоретические подходы к анализу денежно- кредитной политики в условиях изменений, происходящих в последние десятилетия в функционировании мировой и национальных экономик.

Для описания этих качественных изменений в литературе обычно применяется термин «глобализация».

Среди основных закономерностей в финансовой сфере, связанных с новым этапом развития мировой экономики, отметим растущие потоки трансграничного движения капитала и объемы различных сегментов мирового финансового рынка (валютного, фондового и особенно – производных ценных бумаг), развитие процессов финансовых инноваций, усиливающуюся взаимозависимость национальных финансовых рынков, которая отчасти выражается в сближении уровней процентных ставок в различных экономиках2.

Для теоретического анализа денежно-кредитной политики в условиях свободного движения капитала между странами уже традиционным стало применение модели Манделла - Флеминга, которая, по сути, представляет собой расширенную версию модели IS-LM для открытой экономики и содержится в большинстве учебников по макроэкономике (см. Рисунок 2).

Рисунок 2. Модель Манделла – ФлемингаY - r3

Практический вывод данной модели с точки зрения эффективности денежно-кредитной политики хорошо известен: она зависит от выбранного режима валютного курса (при этом рассматриваются две крайние формы — свободно плавающий и фиксированный валютные курсы). Одной из ключевых предпосылок модели является предпосылка о малой открытой экономике, для которой внутренняя ставка процента совпадает с мировой.

Фактически подразумевается совершенная мобильность капитала между странами. Трансграничные потоки капитала, реагирующие на изменение внутренней ставки процента, выступают фактором выравнивания внутренней и мировой ставок процента.

Очевидным исключением из модели Манделла - Флеминга является случай большой открытой экономики, которая может оказывать влияние на мировую ставку процента. Однако число подобных экономик крайне ограничено. Классическим примером большой открытой экономики могут служить США, отчасти – экономика стран зоны евро и, возможно, Япония. В этом случае воздействие денежно-кредитной политики на выпуск оказывается промежуточным между случаями закрытой и малой открытой экономик.

Модель также не учитывает широкий спектр режимов валютного курса, которые находятся между свободным плаванием и фиксированным валютным курсом: от управляемого плавания до различных видов так называемой «мягкой привязки» валютного курса («ползучая привязка», валютный коридор – горизонтальный и с наклонными границами и ряд других). Так, в случае применения «мягкой привязки» денежно-кредитная политика получает некоторую автономию сравнению с режимом полностью фиксированного валютного курса.

В современных исследованиях денежно-кредитной политики часто используются так называемые новые модели открытой экономики, в частности, принимается во внимание монополистическое ценообразование. Рассматривая вопрос о возможностях денежно-кредитной политики при различных режимах валютного курса в рамках этого направления М. Девере и Ч. Энгел пришли к довольно неожиданным выводам. На основе работы М. Обстфельда и К. Рогоффа они разработали стохастическую модель общего равновесия с двумя странами и негибкими ценами. Критерием оптимальности денежно-кредитной политики 6i благосостояние потребителей.4

Результат в модели зависит от того, в какой валюте устанавливаются цены. С одной стороны, рассматривается вариант установления цен в валюте производителя (producer-curre pricing, РСР), прежде часто использовавшийся в экономической литературе. Но авторы отдают предпочтение другому варианту, при котором цены устанавливаются в валюте потребителей (local-currency prici LCP), считая, что он в большей степени соответствует эмпирическим данным. Общий вывод они делают следующий: в случае установления цен в валюте потребителя оптимальная денежно-кредитная политика в ответ на реальные шоки вполне согласуется с режимом фиксированы валютного курса. Следует отметить, что этот тезис фактически опровергает выводы модели Мандела-Флеминга.