- •Содержание

- •Тема №1 введение в макроэкономику

- •Предмет,объект, методы, функции макроэкономики

- •Проблема эффективного экономического выбора.Кпв

- •4 Основных идеи:

- •4 Допущения системы:

- •Кругооборот ресурсов, доходов, товаров и услуг в национальной экономике

- •Тема №2 система национальных счетов

- •Роль снс в маэ анализе

- •Суть и методы расчёта ввп

- •Основные показатели, измеряющие доходы общества

- •Номинальный и реальный ввп. Дефлирование ввп. Индекс цен.

- •Тема №3 макроравновесие в модели ad-as

- •Совокупный спрос и его детерминанты

- •Совокупное предложение и его детерминанты

- •Равновесие рынка и его изменение

- •Тема №4 макронестабильность

- •Сущность, причины, фазы и последствия экономических циклов

- •Сущность, причины, типы и последствия безработицы

- •Сущность, причины, виды и последствия инфляции

- •Тема №5 Денежный рынок и его равновесие

- •1.Сущность денег и их функции.

- •2 Денежный рынок и его равновесие. Денежные агрегаты.

- •3. Денежно-кредитная политика: сущность, цели, инструменты

- •Денежный рынок и его равновесие. Денежные агрегаты.

- •5.4Банковская система

- •Денежно-кредитная политика: сущность, цели, инструменты

- •Тема №6 неоклассическая модель равновесия национального рынка

- •Истоки модели и ее допущения

- •Взаимодействие рынков и формирование макроэкономического оптимума Рынок труда

- •Рынок денег

- •Рынок товаров и услуг

- •Макроэкономическое равновесие

- •Государственное регулирование в неоклассической модели равновесия

- •Тема № кейнсианская модель макроэкономического равновесия

- •Истоки, предпосылки и допущения модели

- •Проблема потребления, сбережений, инвестиций в национальной экономике. Эффект мультипликатора

- •Условия равновесия в моделях «расходы-доходы» и «утечки-инъекции»

- •Государственное регулирование в кейнсианской модели макроравновесия

- •Тема №8 макроравновесие в модели is—lm

- •1. Общие положения и допущения модели is–lm

- •2. Рынок товаров и кривая is

- •3. Денежный рынок и кривая lm

- •4. Равновесие в модели is-lm

- •Тема №9 теория современного монетаризма и проблема макроэкономической стабильности

- •Истоки, предпосылки и допущения монетарной теории

- •Монетаризм о макронестабильности

- •Кривая Филипса в интерпретации монетаристов

- •К ривая Лафера (ls)

- •Стабилизационная монетарная политика

- •10.1 Экономический рост и его показатели

- •10.2 Типы и факторы экономического роста

- •10.3 Государственная политика и экономический рост

- •5.4. Преимущества и издержки экономического роста.

- •Тема №11 Рынок труда и социальная политика

- •Тема №12 Механизм внешнеэкономической деятельности

- •12.4 Структура платежного баланса: двойная запись, классификация статей, взаимосвязь счетов.

- •Внешнеэкономическая политика государства

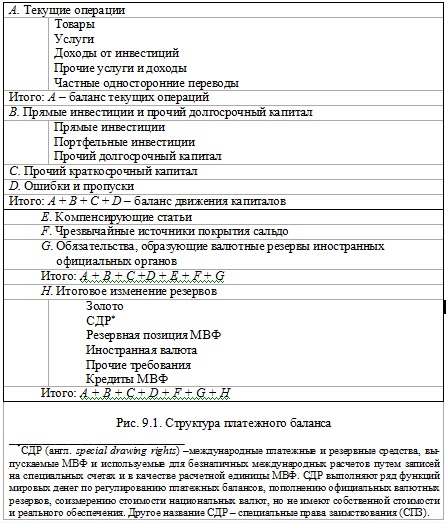

12.4 Структура платежного баланса: двойная запись, классификация статей, взаимосвязь счетов.

Платежный баланс отражает все внешнеэкономические операции с товарами, услугами, доходами, трансфертами и финансами, которые совершаются резидентами страны с резидентами других стран ми-ра. Платежный баланс – это выраженное в валюте каждой страны соотношение между суммой платежей, полученных из-за границы, и суммой платежей, переведенных за границу за определенный период времени (обычно год). Если поступления превышают платежи, то пла-тежный баланс имеет активное или положительное сальдо, в против-ном случае – отрицательное или пассивное.

Принцип построения платежного баланса основан на системе двойной записи. При этом каждая сделка представляется двумя запи-сями, имеющими одинаковое стоимостное выражение и расположен-ными соответственно в двух разных частях баланса – «кредит» и «де-бет». В большинстве стран мира статьи платежного баланса группи-руются по примерной схеме, рекомендованной МВФ (рис. 9.1).

Все сделки между данной страной и остальным миром включают текущие операции и операции с капиталом. Соответственно платеж-ный баланс включает три составных элемента:

1) счет текущих операций;

2) счет движения капитала;

3) изменение официальных резервов.

Счет текущих операций включает в себя экспорт товаров и услуг (со знаком «плюс»), импорт (со знаком «минус»), чистые доходы от инвестиций и чистые трансферты. Разница между товарным экспортом и товарным импортом образует собственно торговый баланс. В целом счет текущих операций выступает как расширенный торговый ба-ланс.

В счете движения капитала отражаются все международные сделки с активами: доходы от продажи акций, облигаций, недвижимости и т.д. иностранцам и расходы, возникающие в результате покупок активов за границей. Продажа иностранных активов увеличивает запа-сы иностранной валюты, а покупка – уменьшает. Поэтому баланс дви-жения капитала показывает чистые поступления иностранной валюты от всех сделок с активами.

Связь между двумя частями платежного баланса – счетом теку-щих операций и счетом движения капитала – это, по сути, связь между товарным и финансовым рынками. Ее можно проиллюстрировать с помощью формулы, на основе которой мы определяем национальный доход открытой экономики:

У = С + I + G + NX.

Чистый экспорт (NX) – разница между экспортом и импортом то-варов и услуг – есть не что иное, как сальдо счета текущих опера-ций.

Если из обеих частей уравнения вычесть потребление (С) и госу-дарственные расходы (G), то левая часть уравнения (У-С-G) есть фор-ма выражения национальных сбережений (S). Тогда результаты преоб-разований могут быть представлены в виде

S = I + NX.

Если далее вычесть из обеих частей уравнения инвестиции, то получим S – I = NX. Разница между внутренними сбережениями и инвестициями – это счет движения капиталов платежного баланса. Если инвестиции превышают внутренние сбережения страны, тогда инвестиционные проекты финансируются за счет займов на мировых финансовых рын-ках. Если же национальные сбережения превышают инвестиции, то не инвестированные внутри страны средства могут быть использо-ваны для выдачи кредитов другим странам. Такие кредиты могут ис-пользоваться целевым назначением для оплаты товаров и услуг данной страны, а также в других целях.

В итоге сальдо по счету текущих операций должно быть равно по абсолютной величине и противоположно по знаку сальдо по счету опе-раций с капиталом, а общее сальдо должно равняться нулю. Однако на практике баланс не достигается, поскольку данные о различных сторо-нах одних и тех же операций берутся из разных источников. Данные об экспорте товаров содержатся в таможенной статистике, а данные о поступлениях иностранной валюты – в банковской. Поэтому вводится такая балансирующая строка, как «D. Ошибки и пропуски».

На счете официальных резервов (состав их указан в пункте Н) отражаются операции по купле-продаже иностранной валюты, золота и других активов, осуществляемых Центральным банком и правитель-ством. Целью этих операций является урегулирование несбалансиро-ванности платежных балансов, поддержание курсов определенных ва-лют и прочие цели. Дефицит платежного баланса может быть покрыт за счет сокращения официальных резервов Центрального банка. По-скольку это приводит к увеличению предложения валюты на рынке, то данная операция является экспортоподобной и отражается в балансе со знаком «плюс». Наоборот, активное сальдо платежного баланса сопро-вождается ростом официальных валютных резервом и отражается в балансе как импортоподобная операция со знаком «минус».

В конечном итоге все составные части платежного баланса – счет текущих операций, счет движения капитала и официальные резервы – должны в сумме составить ноль.

12.5 Валютный курс и его регулирование

В международной торговле используются различные националь-ные валюты, которые в определенных соотношениях обмениваются одна на другую на валютных рынках. Термин «валюта» (от итальянского valute – цена, стоимость мо-жет использоваться в двояком смысле: как денежная единица страны и как денежные знаки иностранных государств. В более строгом опреде-лении под валютой понимается особый способ использования нацио-нальных денег в международном платежно-расчетном обороте. Обменный курс валют (валютный курс) отражает стоимость на-циональной валюты на мировом рынке. В качестве цены, выраженной в иностранной валюте, этот курс имеет первостепенное значение для масштабов внешнеторговых операций. Принципы ценообразования на валютных рынках устанавливает правительство страны путем выбора соответствующей системы обменного курса. При этом различают сво-бодный (гибкий, плавающий) и твердый (фиксированный) валютный курс.

При свободном формировании обменного курса изменения в соотношении обмена (ревальвация / девальвация) происходят без государственного вмешательства на валютном рынке в зависимости от соотношения спроса и предложения на валюту. Если при этом эмиссионный банк в ограниченной мере вмешивается с целью недопущения сильных отклонений в колебаниях курса и устанавливает пределы сво-бодных колебаний курса, то говорят о «валютном коридоре». Когда цена валюты приближается к верхней или нижней границе этих пределов, то Центральный банк проводит интервенции: приближение к нижнему пределу требует покупки ЦБ этой валюты в обмен на иностранную валюту или золото и наоборот. В случаях с твердыми валютными курсами для изменения паритетов требуется политическое решение, которое необходимо тогда, когда на рынке валют создается продолжительное неравновесие.

Валютные курсы можно классифицировать также по другим при-знакам:

1) способ расчета: паритетный, фактический;

2) вид сделок: срочных сделок, СПОТ – сделок, СВОП – сделок;

3) способ установления: официальный, неофициальный;

4) отношение к паритету покупательной способности валюты: за-вышенный, заниженный, паритетный;

5) отношение к участникам сделки: курс покупки, курс продажи, средний курс;

6) по способу продажи: курс наличной продажи, курс безналичной продажи, оптовый курс обмена валют, банкнотный;

7) по учету инфляции: реальный, номинальный.

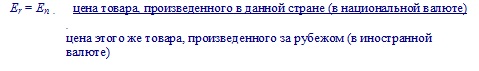

Реальный валютный курс – относительная цена товаров, произведенных в двух странах; можно определить как отношение цен товаров двух стран, взятых в соответствующей валюте. Номинальный валютный курс показывает обменный курс валют, действующий в настоящий момент времени на валютном рынке стра-ны. Зависимость между номинальным и реальным обменным курсом имеет вид

Чем ниже реальный обменный курс, тем дешевле отечественные товары и выше чистый экспорт.

Все факторы, влияющие на величину валютного курса, можно подразделить на структурные действующие, действующие в долгосрочном периоде и конъюнктурные, вызывающие краткосрочное колебание валютного курса.

К структурным факторам относятся:

- конкурентоспособность товаров данной страны на мировом рынке и ее изменение;

- состояние платежного баланса страны;

- покупательная способность денежных единиц и темпы инфляции;

- разница процентных ставок в различных странах;

- государственное регулирование валютного курса;

- степень открытости экономики.

Конъюнктурные факторы связаны с колебаниями деловой активности в стране, политической обстановкой, слухами и прогнозами, такими как:

- деятельность валютных рынков;

- спекулятивные валютные операции;

- прогнозы;

- цикличность деловой активности в стране;

- кризисы, войны, стихийные бедствия.

Изменения валютных курсов отражаются на экспорте и импорте и оказывают, таким образом, влияние на занятость, рост и уровень цен в народном хозяйстве. Ревальвация затрудняет экспорт и стимулирует импорт. Поэтому она может способствовать тому, чтобы сдерживать быстрый подъем деловой активности. С другой стороны, ревальвация усиливает тен-денции спада.

Девальвация, напротив, стимулирует экспорт и затрудняет им-порт. Увеличивается производство и занятость на внутреннем рынке, и это обстоятельство может оживить конъюнктуру и преодолеть экономический спад.

Согласно концепции паритета покупательной способности, меж-дународная конкуренция постепенно ведет к выравниванию внутрен-них и зарубежных цен на товары и услуги, участвующие в международной торговле. Если инфляция в данной стране превосходит темп инфляции за границей, то, при прочих равных условиях, национальная валюта будет иметь тенденцию к удешевлению. Согласно данной кон-цепции, валютный курс всегда изменяется ровно настолько, насколько это необходимо для того, чтобы компенсировать разницу в динамике уровня цен в разных странах. Использование теории паритета покупательной способности для прогнозирования динамики номинального обменного курса дает реа-листичные результаты в долгосрочном периоде (начиная от 10 лет при отсутствии резких скачков цен).