- •1. Понятие и сущность конкуренции

- •2. Понятие и виды издержек

- •3. Закон спроса

- •4. Закон предложения

- •5. Рыночное равновесие

- •6. Теория производства

- •7. Теория монополии

- •8. Олигополия

- •9. Монополистическая конкуренция

- •10. Рынок труда

- •11. Показатели экономического развития страны.

- •12 Сущность, измерение и виды безработицы

- •13. Сущность, измерение и виды инфляции

- •14. Основные теории доходов и расходов

- •15. Фискальная (бюджетно-налоговая) политика государства

- •16. Роль цб и монетарная (денежно-кредитная) политика государства

- •18. Социальная политика государства

- •19. Доходы населения

- •20. Экономические циклы. Экономический рост.

- •Концентрация и специализация производства

- •22. Кооперирование и комбинирование в промышленности

- •23.Интеграционные процессы в промышленности: виды, формы, последствия

- •24. Этапы и стадии разработки инвестиционных проектов. Особенности оценки эффективности инвестиционных проектов на разных стадиях

- •25. Определение нормы дисконта для смешанного капитала (собственного и привлеченного) Средневзвешенная стоимость капитала

- •Расчетная формула определения нормы дисконта для смешанного капитала

- •26. Учет изменения нормы дисконта во времени. Поправка на риск

- •27. Показатели экономической эффективности инвестиций

- •28. Определение нормы дисконта при различных источниках финансирования

- •29. Сравнительная эффективность вариантов инвестиций. Основные критерии

- •30.Индексный анализ в оценке экономических показателей

- •31. Предприятие как объект и субъект предпринимательской деятельности Понятие предприятия, его цели, задачи и функции

- •Предпринимательская деятельность предприятия

- •Малое предпринимательство

- •32. Организационно-правовые формы предприятий

- •33. Нормативные правовые акты, регламентирующие деятельность предприятия Экономика предприятия в системе права

- •Ответственность за нарушение законодательства

- •34. Конкурентоспособность продукции Понятие и виды продукции

- •Понятие «конкурентоспособность продукции»

- •Факторы конкурентоспособности

- •Состав, структура и оценка фондов

- •36. Износ и амортизация основных фондов Износ и его виды. Материальный и моральный износ

- •Способы начисления амортизации

- •37. Показатели состояния, движения и использования основных средств Показатели состояния, движения и использования основных средств

- •Улучшение использования основных производственных фондов

- •38. Оборотные фонды предприятия: состав, структура, нормирование Оборотные фонды (материальные ресурсы) предприятия

- •Экономическое содержание оборотных средств

- •Состав и структура оборотных средств

- •Нормирование оборотных средств

- •39. Показатели использования материальных ресурсов и оборотных средств Показатели использования материальных ресурсов и оборотных средств

- •Экономия материальных ресурсов

- •Пути ускорения оборачиваемости оборотных средств

- •40. Трудовые ресурсы предприятия. Производительность труда Трудовые ресурсы предприятия

- •Понятия «трудовые ресурсы» и «трудовой потенциал»

- •Основные характеристики персонала предприятия

- •Организация труда

- •Производительность труда

- •46. Организация производства: производственный процесс и принципы его организации Производственный процесс и принципы его организации

- •Организация производственного цикла

- •47. Типы, формы и методы организации производства Типы производства

- •Формы организации производства

- •Методы организации производства

- •48. Производственная структура предприятия Характеристика элементов производственной структуры предприятия

- •Факторы, определяющие производственную структуру предприятия

- •Виды производственной структуры предприятия

- •49. Производственная инфраструктура Инфраструктура предприятия

- •Совершенствование производственной структуры предприятия

- •50. Управление персоналом Основные элементы системы управления персоналом предприятия

- •Службы управления персоналом на предприятии

- •Процесс управления персоналом предприятия

- •51. Факторы развития предприятия: экстенсивные и интенсивные Закономерности развития

- •Развитие на основе факторов производства

- •Развитие на основе инновационно-инвестиционных факторов

- •52. Инновационная деятельность предприятия Понятия «инновации», «инновационная деятельность», «инновационная политика»

- •Организация и финансирование инновационной деятельности

- •Подготовка нового производства на предприятии

- •53. Финансовые ресурсы предприятия

- •54. Доходы и расходы предприятия Доходы предприятия

- •Расходы предприятия и их экономическая классификация

- •55. Финансовые результаты и экономическая эффективность деятельности предприятия

- •56. Учет и отчетность на предприятии Учет в информационной системе предприятия

- •Нормативная база бухгалтерского учета в России

- •Элементы метода бухгалтерского учета

- •Бухгалтерская процедура

- •Основные формы отчетности

- •57. Аналитическая деятельность на предприятии Информационная основа анализа деятельности предприятия

- •Общая оценка бухгалтерского баланса

- •Платежеспособность предприятия

- •Оценка состава и структуры источников средств

- •Показатели оценки структуры источников

- •Анализ доходности предприятия

- •58. Планирование на предприятии

- •59. Система планов предприятия, их взаимосвязь

- •Методы планирования

- •60. Система плановых показателей

- •61. Потребность и необходимость управления в деятельности человека.

- •62. Эволюция менеджмента: предпосылки возникновения менеджмента, школы менеджмента.

- •63. Особенности российского менеджмента

- •64. Интеграционные процессы в менеджменте.

- •65. Основные функции и принципы менеджмента.

- •66. Понятие организационных структур управления.

- •67. Целеполагание в менеджменте.

- •68. Оценка ситуации, принятие управленческих решений.

- •Классификация управленческих решений

- •69. Методы управления.

- •70. Управление персоналом и формирование человеческого капитала.

- •Основные критерии подбора персонала

- •71. Лидерство и стиль управления.

- •Зрелость группы

- •72. Власть и партнерство

- •73. Групповая динамика.

- •74. Управление конфликтами.

- •76. Управление как процесс коммуникации.

- •75. Качество в управлении деятельностью предприятия.

- •77. Инновационный потенциал менеджмента.

- •78. Личность менеджера.

- •79. Основные понятия, цели, функции, принципы и концепции маркетинга.

- •Основные понятия маркетинга

- •Виды маркетинга в зависимости от спроса

- •80. Маркетинговые исследования. Система маркетинговой информации и методы ее сбора.

- •3. Различают также количественные и качественные маркетинговые исследования.

- •2. Глубинное интервью - длительное интервью, которое проводят один на один с респондентом в течение полутора-двух часов.

- •81. Товар и товарная политика. Жизненный цикл товара.

- •Товар по замыслу, который должен определить, какую проблему потребителя должен решить создаваемый товар.

- •Товар с подкреплением, т.Е. Предоставление дополнительных услуг и выгод применительно к продаваемому товару (доставка на дом, гарантия возврата денег, инструкции, программы и т.П.).

- •Маркетинговая тактика на разных фазах жизненного цикла товара

- •Ценовые стратегии в маркетинге:

- •Иерархия воздействия маркетинговых коммуникаций

- •84. Виды и средства рекламы. Паблик рилейшнз и товарная пропаганда.

- •85. Методы персональных продаж. Формы краткосрочного стимулирования.

- •86. Каналы распределения. Торговые посредники и их классификация.

- •87. Подходы к организационному построению службы маркетинга.

- •88. План и бюджет маркетинга.

- •89. Маркетинговый контроль.

- •90. Особенности международного маркетинга.

- •Глобализация мировых рынков;

- •Государственное дерегулирование экономики;

- •Стремление капитала увеличить свои прибыли и соответственно дивиденды акционеров.

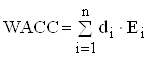

25. Определение нормы дисконта для смешанного капитала (собственного и привлеченного) Средневзвешенная стоимость капитала

Средневзвешенная стоимость капитала может быть рассчитана как:

![]() ,

,

где

![]() .

.

В таблице прилагаются значения каждого из символов:

Символ |

Значение |

Единицы |

|

WACC |

% |

|

требуемая или ожидаемая доходность от собственного капитала |

% |

|

требуемая или ожидаемая доходность от заёмных средств |

% |

|

ставка налога на прибыль для компании |

% |

|

всего заёмных средств |

валюта |

|

всего собственного капитала |

валюта |

|

всего инвестированного капитала |

валюта |

Это уравнение описывает ситуацию для однородных собственного и заемного капитала. Если в капитале присутствуют привилегированные акции со своей стоимостью, то формула будет включать дополнительные слагаемые для каждого источника капитала.

Расчетная формула определения нормы дисконта для смешанного капитала

В случае смешанного капитала (собственный и заемный капитал) норма дисконта определяется как средневзвешенная стоимость капитала:

,

,

где n – количество видов капиталов;

E i – норма дисконта i-го капитала;

d i – доля i-го капитала в общем капитале.

26. Учет изменения нормы дисконта во времени. Поправка на риск

В зависимости от метода учета неопределенности условий реализации инвестиционного проекта при определении чистой текущей стоимости, норма дисконта в расчетах эффективности может включать или не включать поправку на риск. Поправка на риск обычно производится, когда проект оценивается или при единственном сценарии его реализации.

Величина поправки на риск в общем случае учитывает три типа рисков, связанных с реализацией инвестиционного проекта:

- страновый риск;

- риск ненадежности участников проекта;

- риск неполучения предусмотренных проектом доходов.

Учет изменения нормы дисконта во времени

Прежде всего, это связано с совершенствованием финансовых рынков России, вследствие чего ставка рефинансирования ЦБРФ снижается.

Необходимость учета изменений нормы дисконта по шагам расчетного периода может быть обусловлена также методом установления этой нормы. Так, при использовании коммерческой нормы дисконта, установленной на уровне средневзвешенной стоимости капитала(WACC), по мере изменения структуры капитала и дивидендной политики WACC будет изменяться.

Дисконтирование денежных потоков при меняющейся во времени норме дисконта отличается, прежде всего, расчетной формулой для определения коэффициента дисконтирования:

,

,

где Е0, …, Еm – нормы дисконта соответственно на 0-м, …, m-м шагах,

D0,…, Dm– длительность этих шагов в годах или долях.

27. Показатели экономической эффективности инвестиций

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

![]() ,

(27.1)

,

(27.1)

где Рt – результаты, достигаемые на шаге расчета t;

Зt – затраты, осуществляемые на том же шаге;

Т – горизонт расчета равный номеру шага, на котором осуществляется ликвидация объекта;

Эt = (Pt – Зt) – эффект, достигаемый на шаге расчета t;

Е – величина дисконта, равная ставке процента по безрисковым инвестициям за рассматриваемый период разбивки либо целевой норме прибыли.

Если ЧДД инвестиционного проекта положителен, то проект является прибыльным (при заданной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект. Если инвестиционный проект будет осуществлен при отрицательном ЧДД, инвестор понесет убытки, т.е. проект неэффективен, а потому его следует отвергнуть. Если ЧДД равен 0, то проект ни прибыльный, ни убыточный. Понятно, что ни один предприниматель или инвестор в такой проект только ради процесса инвестиции вкладывать не будут.

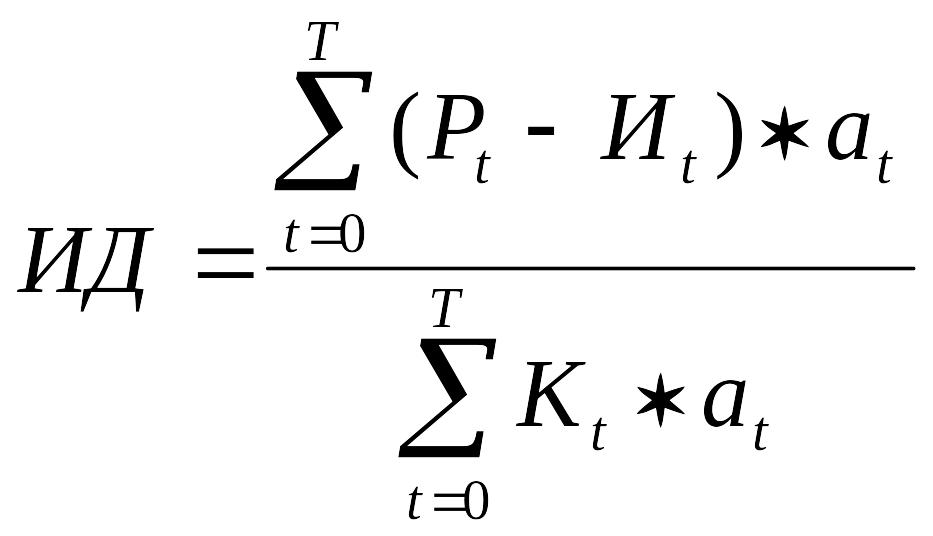

Для оценки эффективности проектного решения широко используется показатель индекса доходности инвестиций. Экономический смысл этого показателя заключается в том, что он показывает долю чистого приведенного дисконтированного дохода (ДД), приходящуюся на единицу дисконтированных к началу жизненного цикла проекта инвестиционных вложений (ДИВ).

Формула для расчета показателя индекса доходности инвестиций выглядит следующим образом:

или

(27.2)

или

(27.2)

![]() (27.3)

(27.3)

Разница между индексом доходности инвестиций и единицей характеризует рентабельность инвестиций.

Возможен упрощенный метод оценки эффективности инвестиционного проекта (без учета фактора времени). Однако этот метод (прямое соотнесение средней за период прибыли к величине стартовых капиталовложений (КВст) – Е = Прибыль / КВст) слишком примитивен для принятия на его основе ответственных инвестиционных решений, когда экономическая среда динамично изменяется, а самим инвесторам небезразличны потери вследствие выведения инвестиционных средств из оборота.

ИД тесно связан с ЧДД, поскольку строится на основе тех же элементов. Если ЧДД положителен, то ИД больше единицы и наоборот. Если ИД больше единицы, то инвестиционный проект эффективен и наоборот.

В отличие от ЧДД индекс доходности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения ЧДД, либо при комплектовании портфеля инвестиций с максимальным суммарным значением ЧДД.

Срок окупаемости – это минимальный временной интервал (от начала осуществления проекта), за пределами которого интервальный эффект становится и в дальнейшем остается неотрицательным. Иными словами это период (измеряемый в месяцах, кварталах или годах), начиная с которого первоначальные и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Существуют два варианта расчета срока окупаемости, а именно: кумулятивный метод и метод усредненных параметров.

Кумулятивный метод можно применять в общем случае. В нем срок окупаемости инвестиционного проекта рассчитывается последовательным образом. Начиная с момента инвестирования (t=0) шаг за шагом (t=1, 2...) суммируются все выплаты и поступления до тех пор, пока кумулятивные поступления не достигнут кумулятивных выплат.

Метод усредненных параметров применяется тогда, когда денежные потоки в каждом году примерно равны одинаковой величине. В этом случае может быть использована следующая формула:

Срок окупаемости = Величина первоначально авансированного капитала/Средняя величина поступлений за год.

В соответствии с Методическими рекомендациями срок окупаемости следует определять с использованием дисконтирования.

Тогда формализованно динамический срок окупаемости (ДСО) инвестиционного проекта можно представить следующим образом:

ДСО = ДИВ / ДД (27.4)

Срок окупаемости является дополнительным показателем к тем, которые были рассмотрены выше. По этому показателю инвестор видит за какой срок он может получить назад капитал, включая проценты. Не больше и не меньше.