- •Тема 1. Основи організації фінансів

- •1.1. Сутність, функції та зміст фінансів підприємства

- •Мал. 1.1. Формування фінансових ресурсів підприємства

- •1.2. Сфери фінансових відносин туристичного

- •Мал. 1.2. Схема фінансово-господарських відносин туристичних підприємств

- •1.3. Принципи організації фінансів туристичного підприємства

- •1.4. Фінансовий менеджмент та фінансовий механізм

- •Тема 2. Грошові розрахунки на

- •2.1. Сутність та основні принципи організації грошових

- •2.2. Види банківських рахунків та порядок їх відкриття

- •2.3. Форми безготівкових розрахунків

- •Мал. 2.1. Порядок проведення розрахунків платіжними дорученнями

- •Мал. 2.2. Порядок розрахунків з використанням вимоги-доручення

- •Мал. 2.3. Порядок розрахунків чеками

- •Мал. 2.4. Порядок розрахунків з використанням акредитива

- •Мал. 2.5. Порядок розрахунків з використанням простого векселя

- •Мал. 2.6. Порядок розрахунків з використанням переказного векселя

- •2.4. Готівково-грошові розрахунки та сфера їх

- •2.5. Розрахунково-платіжна дисципліна та її вплив на

- •Тема 3. Грошові надходження

- •3.1. Економічна характеристика та класифікація

- •Мал. 3.1. Грошові надходження туристичного підприємства

- •Мал. 3.2. Класифікація доходів від звичайної діяльності туристичного підприємства

- •3.2. Виручка від реалізації продукції, робіт, послуг

- •3.3. Формування валового і чистого доходу

- •3.4. Формування прибутку підприємства

- •3.4.1. Методи розрахунку планового прибутку від

- •3.5. Розподіл і використання прибутку

- •3.6. Показники рентабельності туристичного

- •Задачі для розв’язання

- •Тема 5. Фінансове забезпечення та ефективність інвестицій

- •5.1. Сутність, види та методи фінансування інвестицій

- •5.2. Капітальні вкладення та джерела їх фінансування

- •Чистий приведений дохід дає узагальнюючу характеристику результатів інвестування, тобто кінцевий ефект в абсолютній сумі та визначається за формулою:

- •Реалізацію інвестиційного проекту.

- •Розрахунок теперішньої вартості чистого грошового потоку за двома інвестиційними проектами

- •Порівняльна таблиця основних показників ефективності інвестиційних проектів

- •Довготермінові фінансові інвестиції та оцінка їх

- •Тема 7. Кредитування підприємства

- •7.1. Сутність кредиту та його види

- •7.2. Особливості короткострокового та довгострокового

- •7.2.1. Визначення потреби підприємства у кредиті

- •7.2.2. Порядок отримання банківського кредиту

- •7.2.3. Визначення кредитоспроможності підприємства

- •7.2.4. Оцінка ефективності використання кредиту

- •Приклад

- •Порядок погашення та утримання відсотків за

- •7.4. Характеристика товарного кредиту

- •Фінансовий лізинг як джерело кредитування

- •Розрахунок лізингових платежів

- •Задачі для розв’язання

- •Тема 8. Оцінка фінансового стану

- •8.1. Зміст і завдання оцінки фінансового стану

- •Фінансовий аналіз діяльності підприємства та методи його проведення

- •Оцінка фінансових результатів діяльності

- •8.4. Оцінка та аналіз майнового стану підприємства

- •8.5. Оцінка показників ліквідності та платоспроможності

- •Платоспроможність характеризується достатньою кількістю оборотних активів підприємства для погашення своїх короткострокових боргових зобов’язань.

- •8.6. Оцінка та аналіз ділової активності підприємства

- •Аналіз стабільності та фінансової стійкості

- •Аналіз рентабельності активів і капіталу

- •8.9. Комплексна оцінка фінансового стану підприємства

- •Класифікація та порядок розрахунку основних показників фінансового аналізу туристичного підприємства

- •З апитання для контролю

- •Задачі для розв’язання

- •Задача 8.3. Проаналізувати рівень самофінансування та визначити найбільш фінансово стійку туристичну фірму. Дані для розрахунку, (тис. Грн.):

- •Задача 8.6. Проаналізувати рівень самофінансування та визначити найбільш фінансово стійке туристичне підприємство. Дані для розрахунку (тис. Грн.):

- •Баланс туристичного підприємства

- •Баланс підприємства “ Мандрівник”

- •Тема 9. Фінансове планування на

- •Зміст та завдання фінансового планування на

- •9.2. Порядок розробки фінансового плану

- •Прогноз обсягу продажу

- •Фінансовий план туристичного підприємства

- •Перевірочна таблиця до фінансового плану (шахова)*

- •9.3. Оперативне фінансове планування

- •Платіжний календар туристичного підприємства за ……місяць 200…року

- •Запитання для контролю

- •Задачі для розв’язання

- •Платіжний календар туристичної фірми „Мандрівник” на липень 2005 р.

- •Фінансовий план туристичного підприємства „Омега”

- •Тема 10. Банкрутство і фінансова санація

- •10.1. Поняття банкрутства. Банкрутство як результат

- •10.2. Правові засади регулювання банкрутства

- •10.3. Оцінка можливості банкрутства та підстави для

- •10.4. Процедура визначення підприємства банкрутом

- •10.5. Фінансова санація підприємства як інструмент

- •Форми фінансової санації підприємства та

- •10.7. Основні інструменти внутрішнього та зовнішнього

- •Запитання для контролю

- •Задачі для розв’язання

- •Баланс підприємства

- •Про фінансові результати

- •1. Фінансові результати

- •Іі. Елементи операційних витрат

- •Ііі. Розрахунок показників прибутковості акцій

- •Баланс підприємства

- •(Витяг)

- •Про фінансові результати

- •1. Фінансові результати

- •Іі. Елементи операційних затрат

- •Ііі. Розрахунок показників прибутковості акцій

Мал. 2.4. Порядок розрахунків з використанням акредитива

На малюнку позначено:

1 – укладання угоди про розрахунки акредитивом;

2 – покупець доручає своєму банку відкрити акредитив;

3 – банк покупця відкриває акредитив;

4 – банк покупця сповіщає покупця про відкриття акредитива;

5 – банк покупця повідомляє банк постачальника про відкриття

акредитива постачальнику на конкретну суму;

6 – банк постачальника сповіщає постачальника про відкриття

акредитива;

7 – відвантаження товару, виконання робіт, надання послуг;

8 – покупець повідомляє банк про виконання умови акредитива;

9 – банк покупця переказує банку постачальника суму коштів з

акредитива;

10 – банк постачальника зараховує кошти на рахунок

постачальника;

11 – банк постачальника повідомляє про це свого клієнта.

Вексель – це цінний папір установленої форми, що містить письмове зобов’язання боржника (векселедавця) сплатити відповідну суму грошових коштів своєму кредитору – власнику векселя (векселеутримовачу) у встановлений строк. При розрахунках використовуються прості та переказні векселі. Простий вексель виписується і підписується боржником. Переказний вексель (тратта) – це документ, який регулює відносини трьох сторін: кредитора (трасант), боржника (трасат) і отримувача платежу (ремітент). Такий вексель виписує та підписує кредитор (трасант). Він підлягає обов’язковому акцепту платником. Переказний вексель може бути переданий іншій особі через індосамент – спеціальний передавальний напис на зворотній стороні документа (мал. 2.5, мал. 2.6).

Мал. 2.5. Порядок розрахунків з використанням простого векселя

На малюнку позначено:

1 – відвантаження товару (надання послуг);

2 – надання простого векселя за отриманий товар;

3 – облік векселя банком;

4 – отримання від банку грошових коштів за умов обліку векселя

(з вирахуванням суми дисконту);

5 – пред’явлення банком простого векселя до сплати боржникові;

6 – оплата векселя.

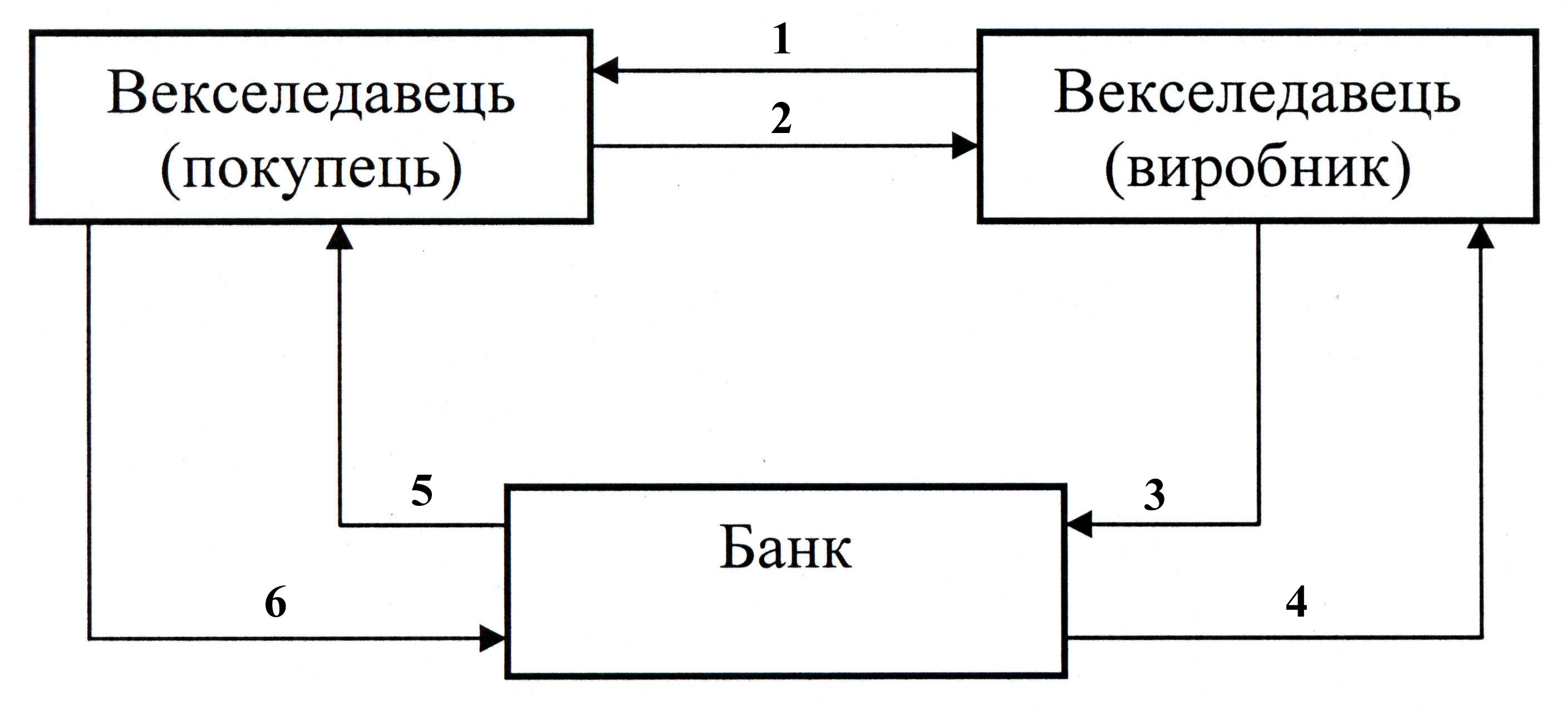

Мал. 2.6. Порядок розрахунків з використанням переказного векселя

На малюнку позначено:

1 – банк надає підприємству кредит;

2 – підприємство А виписує переказний вексель на користь банка

як забезпечення кредиту (оформлення векселем

заборгованості підприємства перед банком);

3 – підприємство А відвантажує товар (надає послуги)

підприємству Б;

4 – банк пред’являє підприємству Б вексель для акцепту, яке з

цього часу стає прямим боржником за векселем, оскільки

акцептант за переказним векселем несе всі зобов’язання за

ним;

5 – трасат сплачує гроші банку за векселем.

У разі сплати грошей кредит, наданий підприємству А, вважається погашеним.

2.4. Готівково-грошові розрахунки та сфера їх

використання

Здійснення операцій з готівкою на підприємствах і організаціях всіх форм власності і видів діяльності регламентується прийнятим НБУ “Порядком ведення касових операцій у національній валюті України” та низкою положень “Інструкції про організацію роботи з готівкового обігу установами банків України”. Вони визначають єдині підходи щодо ведення касових операцій, порядок приймання й видачі готівки з кас підприємств і організацій із застосуванням необхідних касових документів для оформлення цих операцій, передбачають забезпечення збереження цінностей, здійснення контролю за дотриманням касової дисципліни, встановлюють відповідальність суб’єктів господарювання за її порушення тощо.

Порядок організації готівкових розрахунків

Туристичні підприємства можуть здійснювати розрахунки готівкою як за рахунок коштів, одержаних з кас банків, так і за рахунок готівкової виручки, отриманої за розрахунки з фізичними особами, що купують туристичні путівки.

Готівкова форма розрахунків застосовується при виплаті заробітної плати, премій, дивідендів, грошової допомоги, для забезпечення господарських потреб. Розрахунки готівкою здійснюються через касу підприємства з веденням касової книги встановленої форми. Облік операцій з готівкою здійснюється в книзі обліку доходів і витрат, форма та порядок заповнення якої встановлені Державною податковою адміністрацією України.

Сума готівкового платежу одного підприємства іншому не повинна перевищувати 10 тисяч гривень. Кількість підприємств, з якими проводяться розрахунки протягом дня, не обмежується.

Отримання готівки з поточного рахунка здійснюється з використанням грошового чека. Виписуючи грошовий чек, підприємство дає розпорядження банку видати уповноваженій особі зазначену в чекові суму готівки. При оформлені чека не допускається виправлень, які можуть поставити під сумнів його достовірність.

Розрахунки готівкою підприємствами всіх видів діяльності та форм власності провадяться із застосуванням прибуткових та видаткових касових ордерів, касових і товарних чеків, розрахункових квитанцій, проїзних документів тощо, які б підтверджували факт продажу товарів, надання послуг, отримання коштів, а також рахунків-фактур, туристичних ваучерів (туристичних путівок), договорів купівлі-продажу, актів закупівлі товарів, виконання робіт, надання послуг або інших документів, що засвідчують факти якоїсь діяльності, що підлягає оплаті.

Ліміт каси встановлюється підприємствам, які мають рахунки в установах банків і здійснюють операції з готівкою. Такі підприємства можуть зберігати в своїй касі готівку на кінець дня в межах затвердженого ліміту каси. Підприємства зобов’язані здавати готівку понад установлений ліміт каси в порядку і строки, визначені установою банку для зарахування на їх поточні рахунки. Підприємство має право зберігати в касі готівку для виплат, пов’язаних з оплатою праці, що здійснюється за рахунок виручки від реалізації, понад встановлений ліміт каси протягом трьох робочих днів з дня настання строків цих виплат у сумі, що зазначена в переданих до каси платіжних (розрахунково-платіжних) відомостях.