- •Предисловие

- •Оглавление

- •Раздел I 12

- •Глава I 13

- •Глава 2 30

- •Раздел II 47

- •Глава 3 48

- •Глава 4 72

- •Глава 5 86

- •Глава 6 108

- •Глава 7 132

- •Глава 8 150

- •Глава 9 166

- •Глава 10 176

- •Раздел III 197

- •Глава 11 197

- •Глава 12 217

- •Раздел IV 238

- •Глава 13 239

- •Глава 14 252

- •Раздел V 267

- •Глава 15 268

- •Глава 16 287

- •Раздел I Мировое хозяйство и международные экономические отношения: основные черты и особенности

- •Глава 1. Международные экономические отношения на рубеже XX и XXI вв.

- •Глава 2. Международное разделение труда

- •Раздел I

- •Структура и субъекты мэо

- •Механизм реализации мэо

- •2. Этапы и особенности развития мирового хозяйства Что такое мировое хозяйство.

- •Этапы развития мирового хозяйства

- •Основные черты развития мирового хозяйства

- •3. Сущность открытой экономики Тенденция к открытой экономике

- •Факторы развития открытости экономики

- •Понятие «открытость экономики»

- •Преимущества открытой экономики

- •Экспортная и импортная квота по странам (1994 г.)

- •4. Характер и тенденции развития мэо Основные характеристики мэо

- •Факторы, влияющие на мэо

- •Этапы развития научно-технической революции и типы общества, соответствующие этим этапам1

- •Литература

- •Глава 2 Международное разделение труда

- •1. Сущность международного разделения труда. Теория сравнительных издержек производства (сравнительных преимуществ)

- •Что такое международное разделение труда

- •Теория сравнительных издержек производства

- •2. Основные факторы, влияющие на участие стран в мрт, и показатели его развития Что побуждает страны к участию в мрт

- •Коэффициенты темпов международного разделения труда

- •Показатели развития мрт

- •Классификация показателей, характеризующих участие отдельной страны мрт

- •3. Международная специализация и кооперирование производства

- •Международная специализация производства

- •Международное кооперирование производства

- •Международное производство

- •4. Современные западные теории модернизации мрт

- •5. Россия в системе мрт

- •Структура экспорта и импорта промышленной продукции (% к итогу)

- •Литература

- •Раздел II Международный товарообмен и движение факторов производства

- •Понятие внешней торговли

- •2. Концепции международной торговли

- •Классическая теория международной торговли

- •Теория сравнительных преимуществ

- •«Альтернативные» теории международной торговли

- •Эффект масштабности производства

- •Теория «внешнеторгового мультипликатора»

- •Теорема Рыбчинского

- •3. Динамика территориально-товарной структуры международной торговли Факторы роста международной торговли

- •Неравномерное развитие торговли

- •Отдельные страны в мировой торговле

- •4. Международная торговля услугами. «Электронная торговля»

- •Что такое услуги

- •Доля услуг в мировой торговле

- •Электронная торговля

- •Литература

- •Протекционизм

- •Торговые конфликты

- •2. Регулирование мировой торговли международными организациями

- •Роль гатт

- •Создание вто

- •Россия и Всемирная торговая организация

- •3. Регионализм в международной торговле

- •Основные региональные блоки

- •4. Место и роль России в международной торговле

- •Доля экспорта в производстве важнейших товаров (%)

- •Глава 4. Противоречия международной торговли («торговые войны») 106

- •Литература

- •Глава 5 Международное движение капитала

- •1. Причины международного движения капитала и его основные формы

- •Причины вывоза капитала

- •Бегство капитала

- •Движение капиталов международных корпораций

- •Факторы, стимулирующие вывоз капитала

- •Основные формы международного движения капитала

- •Экономическая помощь

- •Права инвестора

- •2. Современные особенности и тенденции международного движения капитала География вывоза капитала

- •Основные тенденции экспорта капитала

- •Прямые иностранные инвестиции в Восточной Европе (млн. Долл.)

- •Государство и движение капитала

- •Критерии экономической свободы

- •3. Международное движение капитала и его последствия для стран — экспортеров и импортеров капитала

- •4. Вывоз капитала из России

- •Литература

- •Глава 6 Иностранные инвестиции в экономике России

- •1. Необходимость привлечения иностранного капитала и его значение для экономики России

- •Борьба мнений вокруг проблемы инвестиций

- •Значение иностранных капиталовложений для России

- •2. Инвестиционный климат в России

- •Международный кредитный и инвестиционный рейтинг России

- •Классификация надежности ценных бумаг, используемая при составлении кредитных рейтингов

- •Иерархия долгосрочных рейтингов агентства Moody's для облигаций, номинированных в иностранной валюте (март 1998 г.)

- •Российские компании, имеющие кредитные рейтинги международных рейтинговых агентств

- •Что привлекает иностранных вкладчиков

- •3. Формы участия иностранного капитала в экономике России

- •Портфельные инвестиции

- •Самые доходные иностранные фонды, работающие с российскими ценными бумагами

- •Количественные показатели иностранных инвестиций

- •Страны с наибольшим объемом инвестиций в экономику России (1997 г.)

- •Регионы России, наиболее привлекательные для иностранных инвесторов

- •Правительственные программы

- •Негативные последствия иностранных вложений

- •Литература

- •Причины создания сэз

- •2. Разновидности сэз и их основные черты

- •Торговые зоны

- •Промышленно-производственные зоны

- •Технико-внедренческие зоны

- •Сервисные зоны

- •Комплексные сэз

- •Международные сэз

- •Особенности инвестиционного климата сэз

- •Виды льгот в сэз

- •Сэз в развитых странах

- •Сэз в развивающихся странах

- •Китайский опыт

- •Социально-экономическая роль сэз

- •4. Сэз в России

- •Некоторые выводы

- •Литература

- •Глава 8 Международная миграция рабочей силы

- •1. Причины международной миграции рабочей силы

- •2. Волны международной миграции рабочей силы и их основные особенности

- •3. Направления миграции

- •Беженцы

- •Влияние миграции рабочей силы на экономику

- •Выгоды стран-экспортеров

- •4. Современные центры притяжения рабочей силы

- •Западная Европа

- •Новые центры

- •Азиатско-Тихоокеанский регион

- •Латинская Америка

- •5. Государственное регулирование миграции рабочей силы

- •6. Россия на международном рынке труда

- •Интеллектуальная эмиграция из России

- •Литература

- •Глава 9 Международный обмен технологиями

- •1. Обмен технологиями как составная часть мэо

- •Виды технологического обмена

- •Формы технологического обмена

- •Рынок макротехнологий (млрд. Долл.)

- •2. Основные особенности развития международного рынка технологий

- •3. Формы международного обмена технологиями

- •Виды лицензионных соглашений

- •4. Международное регулирование рынка технологий

- •5. Россия в системе международного обмена технологиями

- •Литература

- •Отличительные черты международных корпораций

- •Отличительные характеристики крупнейших международных корпораций

- •Причины возникновения международных корпораций

- •Виды международных корпораций

- •Эволюция международных корпораций

- •2. Основные особенности развития тнк

- •Контрактные формы деятельности тнк

- •3. Роль тнк в мирохозяйственных связях

- •Внутрифирменное международное производство

- •Доля крупнейших тнк в общем вывозе прямых иностранных инвестиций в 1995 г. (%)

- •Отраслевая структура производства тнк

- •Повышение роли тнк

- •4. Становление и перспективы российских международных компаний — финансово-промышленных групп

- •Европейские компании, пользующиеся наибольшим авторитетом (середина 90-х гг.) в среде европейского бизнеса

- •Основные финансово-промышленные группы России

- •Крупнейшие компании мира

- •Причины появления российских фпг

- •Литература

- •Раздел III Международные валютно-финансовые и кредитные отношения

- •Глава II. Международные валютные отношения

- •Глава 12. Международные валютно-финансовые и кредитные рынки

- •Раздел III

- •Глава 11 Международные валютные отношения

- •1. Национальная валютная система. Валютный курс

- •Валютный курс

- •2. Основные черты международной валютной системы и этапы ее развития

- •Создание современной валютной системы

- •4. Европейская валютная система

- •Основные этапы развития евс

- •Механизм евс

- •Процесс функционирования и развития евс

- •Завершающий этап формирования евс. Создание евро

- •Теория оптимальных валютных зон

- •Влияние введения евро в Россию

- •5. Тенденции развития международной валютной системы

- •Литература

- •Глава 12 Международные валютно-финансовые и кредитные рынки

- •1. Международный валютный рынок

- •Что представляют собой валютные рынки

- •Международные финансовые центры

- •2. Международный рынок ссудных капиталов. Рынок евровалют и еврорынок капиталов

- •Причины развития рынка ссудных капиталов

- •Появление евродоллара

- •Еврооблигации

- •3. Новые международные финансовые инструменты

- •Типы адр

- •4. Развивающиеся финансовые рынки в системе мэо

- •Признаки развивающихся рынков

- •Функционирование развивающихся рынков

- •5. Россия на международном валютно-финансовом рынке

- •Программа государственных внешних заимствований Российской Федерации на 1997 г.

- •Выпуски российских еврооблигаций в 1996—1998 гг.

- •Внешний долг России

- •Россия как кредитор

- •Литература

- •Раздел IV Проблемы международных экономических отношений центр — периферия

- •Глава 13. Развивающиеся страны в системе международных экономических отношений

- •Глава 14. Новые индустриальные страны в мирохозяйственных связях

- •Раздел IV

- •Глава 13 Развивающиеся страны в системе международных экономических отношений

- •1. Основные социально-экономические особенности развивающихся стран

- •Особенности процесса дифференциации

- •Общие черты и характеристики развивающихся стран

- •Периферийный капитализм

- •2. Место и роль развивающихся государств в международном товарном обмене

- •Реструктуризация товарного экспорта

- •3. Иностранный капитал в экономике развивающихся стран Привлечение иностранных инвестиций

- •Взаимодействие развивающихся стран с тнк

- •4. Борьба развивающихся стран за новый международный экономический порядок

- •Литература

- •Глава 14 Новые индустриальные страны в мирохозяйственных связях

- •1. Общая характеристика новых индустриальных стран

- •Темпы роста ввп нис Азии

- •2. Роль внешнеэкономического фактора в экономической модели нис

- •Внешнеэкономический фактор

- •Инвестиции в экономику нис

- •Роль тнк

- •Две модели нис

- •Опыт нис Латинской Америки

- •Азиатский опыт

- •3. Нис в системе международного разделения труда

- •Роль нис в международной торговле

- •Место нис в международном движении капитала

- •4. Развивающиеся страны в мирохозяйственных связях России

- •Литература

- •Раздел V Интеграционные процессы в системе международных экономических отношений

- •Глава 15. Международная экономическая интеграция

- •Глава 16. Экономические интеграционные процессы стран снг

- •Раздел V

- •2. Особенности развития западноевропейской экономической интеграции

- •Европейский союз

- •Европейская ассоциация свободной торговли

- •Центрально-европейское соглашение о свободной торговле

- •3. Региональные экономические организации

- •Североамериканская зона свободной торговли

- •Основные показатели ес и нафта в середине 90-х гг.

- •Южноамериканский общий рынок

- •Интеграционное сотрудничество в Африке, в арабских странах

- •Азиатско-тихоокеанское экономическое сотрудничество

- •4. Экономические отношения России с региональными интеграционными группировками

- •Россия и ес

- •Россия и атэс

- •Литература

- •Глава 16 Экономические интеграционные процессы стран снг

- •1. Объективные особенности экономической интеграции стран снг

- •2. Этапы становления интеграционных форм сотрудничества

- •Внешнеторговый оборот России со странами снг в 1996 г. (млн. Долл.)

- •Внешнеторговый оборот России со странами снг в 1994—1996 гг.* (млн. Долл., без неорганизованной торговли)

- •3. Развитие производственной кооперации и валютно-финансового сотрудничества

- •Производственная кооперация стран снг

- •Процесс становления тнк и тфпг

- •Валютно-финансовые отношения стран снг

- •Инвестиции снг в экономику России (млрд. Руб.)

- •Задолженность стран снг по кредитам, предоставляемым Россией

- •4. Модели и перспективы интеграции стран снг Модель разноскоростной интеграции

- •Внешнеэкономические связи снг

- •Литература

- •Книги Издательской группы «Юристъ» и уиц «Гардарики» можно купить

- •107120, Москва, Мельницкий пер., д. 8/1

- •107082, Москва, ул. Ф.Энгельса, д. 75, стр. 10

- •Международные экономические отношения

- •107125, Москва, Мельницкий пер., д. 8/1

- •143200, Г. Можайск, ул. Мира, 93

Основные формы международного движения капитала

Субъектами движения капитала в мировом хозяйстве, источниками его происхождения выступают частные коммерческие структуры, государственные, международные экономические и финансовые организации.

Движение капитала, его использование осуществляется в качестве:

1) прямых инвестиций в промышленные, торговые и другие предприятия;

2) портфельных инвестиций (в иностранные облигации, акции, ценные бумаги);

3) среднесрочных и долгосрочных международных кредитов (или займов) ссудного капитала государствам, промышленным и торговым корпорациям, банкам и другим финансовым учреждениям;

4) экономической помощи — бесплатно и в виде льготных кредитов (беспроцентных, низкопроцентных).

В мировой практике проводится четкое различие между перемещением капитала и иностранными инвестициями.

Перемещение капитала включает: платежи по операциям с зарубежными партнерами, предоставление займов (на срок не более пяти лет), приобретение акций, облигаций и других ценных бумаг иностранных компаний исключительно с целью размещения капитала, диверсификацию портфеля ценных бумаг и т.п.

Под иностранными инвестициями понимается такое перемещение капитала, которое преследует цель установления контроля и участия в управлении компанией в стране, принимающей капитал.

К прямым инвестициям относят те капиталовложения в принимающей стране, которые позволяют участвовать в управлении объектом вложения.

Основными формами прямых инвестиций являются: открытие за рубежом предприятий, в том числе создание дочерних компаний или открытие филиалов; создание совместных предприятий на контрактной основе; совместные разработки природных ресурсов; покупка или захват («приватизация») предприятий страны, принимающей иностранный капитал.

Прямые инвестиции составляют основу господства международных корпораций на мировом рынке. Они обеспечивают им либо полное владение зарубежными предприятиями, либо обладание такой частью акционерного капитала, которая обеспечивает фактический контроль со стороны инвестора. Как правило, это такие инвестиции, при которых у иностранного инвестора находится не менее 25% акционерного капитала компании. Статистика США, ФРГ, Японии прямыми инвестициями считает те, которые составляют 10 и более процентов акционерного капитала и дают возможность контролировать предприятие. По мнению П.Х. Линдерта, «различие между прямым и портфельным (непрямым) инвестированием сводится... прежде всего к проблеме контроля» над фирмой, куда вкладывается капитал1.

По российским понятиям (согласно новому законопроекту об иностранных инвестициях) к прямым инвестициям относится доля, приобретенная иностранным инвестором в уставном капитале российской коммерческой организации, в размере не менее 25% и владение ею в течение не менее шести месяцев или же предоставление иностранным предпринимателем инвестиционного кредита на сумму не менее 500 тыс. руб. на срок не менее шести месяцев.

Распределение зарубежных инвестиций по странам и отраслям промышленности во многом определяет структуру современной международной экономики, отношения между отдельными частями мирового хозяйства. Ведущую роль в области прямых инвестиций играют основные развитые страны. Располагая примерно 4/5 ежегодного потока прямых инвестиций, они одновременно являются крупнейшими импортерами и экспортерами капитала.

В 1990 г. поток прямых инвестиций за рубеж оказался рекордным, превысив 200 млрд. долл.

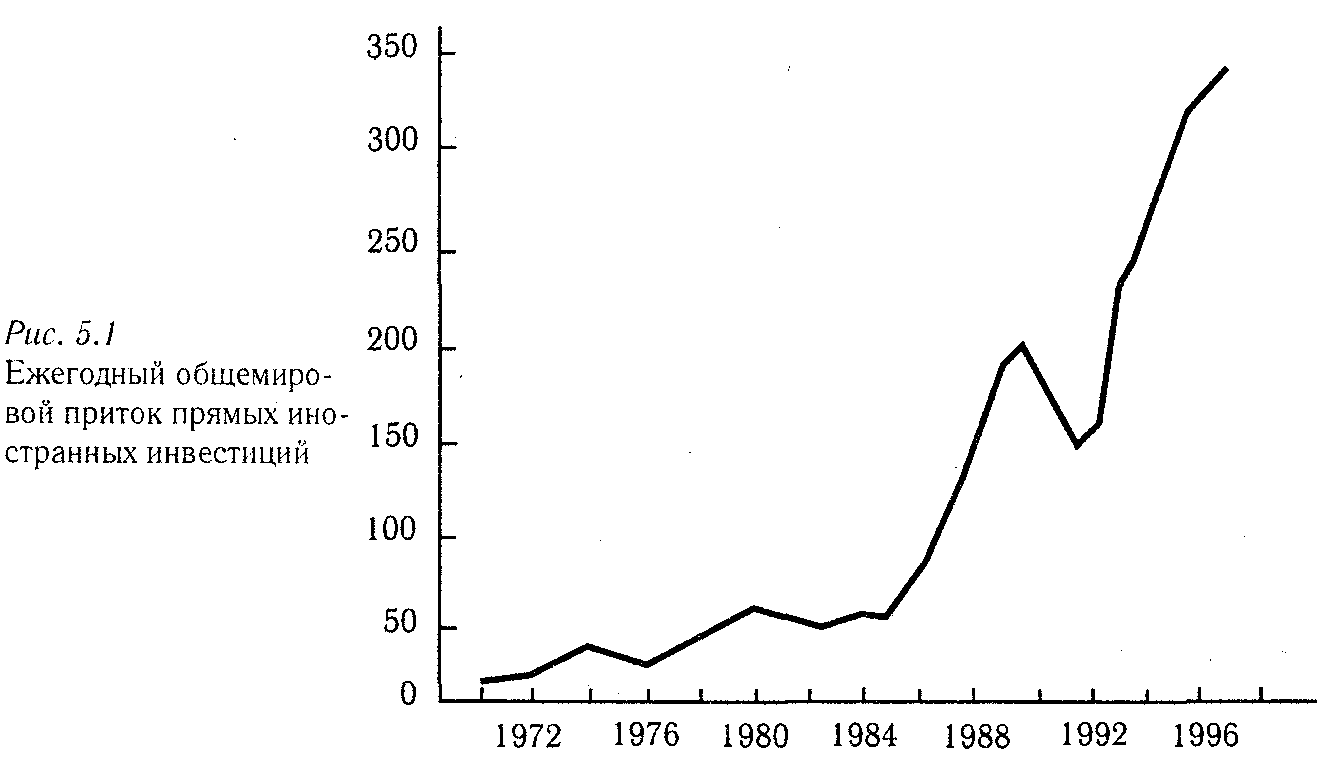

Последовавший за этим спад сменился новым ростом. Мировой объем прямых зарубежных инвестиций в середине 90-х гг. составил 350 млрд. долл. и достиг общей суммы в 2,8 трлн. долл. (рис. 5.1).

Портфельные инвестиции — это акции, облигации, иные формы капиталовложений, не дающие возможности непосредственного контроля над деятельностью зарубежного предприятия. Инвесторы могут получить прибыль лишь в соответствии с установленными правилами о ценных бумагах.

Портфельные инвестиции — важный источник привлечения иностранного капитала для финансирования облигационных займов, выпускаемых крупнейшими корпорациями, центральными (государственными) и частными банками. Посредниками в осуществлении зарубежных портфельных инвестиций выступают, как правило, крупные инвестиционные банки.

Ниже приведены объемы прямых международных инвестиций за 1981—1993 гг. (млрд. долл.):

|

1981— 1985 гг. (сред него довой) |

1986— 1990 гг. (сред него довой) |

1988 г.

|

1989 г.

|

1990 г.

|

1991 г.

|

1992 г.

|

1993 г.

|

Развитые страны |

|

|||||||

отток |

47 |

163 |

162 |

212 |

222 |

185 |

162 |

182 |

приток |

37 |

130 |

131 |

168 |

176 |

121 |

102 |

109 |

Развиваю- щиеся страны |

|

|||||||

отток |

I |

6 |

6 |

10 |

10 |

7 |

9 |

14 |

приток |

13 |

25 |

28 |

27 |

31 |

39 |

51 |

80 |

Централь- ная и Восточная Европа |

|

|||||||

отток |

0,004 |

0,02 |

0,020 |

0,02 |

0,04 |

0,01 |

0,03 |

|

приток |

0,020 |

0,10 |

0,015 |

0,30 |

0,30 |

2,00 |

4,00 |

5,0 |

Весь мир: |

|

|||||||

отток |

48 |

169 |

168 |

222 |

232 |

192 |

171 |

195 |

приток |

50 |

155 |

159 |

195 |

207 |

162 |

157 |

194 |

На движение портфельных инвестиций значительное влияние оказывает разница в норме процентных ставок, выплачиваемых по облигациям в отдельных странах.

Фундаментальное отличие прямого инвестирования от портфельного состоит в том, что портфельный инвестор не стремится (как правило) захватить управление предприятием, в которое он инвестирует. По уставу ряда международных компаний им чаще всего запрещено участвовать в управлении и даже быть избранными в совет директоров компании, в которую они вкладывают средства. Это объясняется тем, что участие в руководстве и управлении инвестируемой компании потребовало бы нового штата специалистов, особого внимания и уменьшило бы гибкость при осуществлении инвестиционной политики головной компании.

В послевоенный период в структуре экспорта капитала произошли заметные изменения, отразившие особенности развития мирового хозяйства. Наиболее важным из них является резкий рост международных кредитов в 70—80-х гг. и образование мировой кредитно-финансовой сферы капитала. Существенно возросла роль ссудного капитала.

В 60-х гг. для международного рынка ссудных капиталов были характерны краткосрочные операции. В 70—80-х гг. произошел значительный рост средне- и долгосрочных кредитов. Средне- и долгосрочные кредиты используются для пополнения капитала, кредитования и финансирования операций по приобретению акций, учреждению филиалов, строительству и реконструкции зарубежных инвестиций.

В середине 90-х гг. на международных рынках капитала был установлен новый рекорд объемов кредитования. По данным СССР, соглашения всех типов по бессрочным и срочным инструментам заимствования выросли до 383 млрд. долл. (258 млрд. долл. в 1994 г.). Доля синдицированных кредитов в общем объеме финансирования достигла 29%, став самым важным международным финансовым инструментом.

В 80-х гг. стала активно использоваться такая форма ссудного капитала, как проектное финансирование, т.е. предоставление крупных кредитов под конкретные промышленные объекты. Фактически эта форма сходна с прямыми инвестициями. К примеру, при Эксим-банке США в 1995 г. был создан отдел проектного финансирования. В 1994/95 финансовом году при посредничестве этого отдела было выделено 2,1 млрд. долл. на поддержку участия американских компаний в международных проектах. Активно занимается вопросами проектного финансирования и ОПИК (правительственная корпорация США по страхованию частных инвестиций за границей).