- •Лекція 5. Держава як суб'єкт інвестиційної діяльності. Державне регулювання інвестиційної діяльності.

- •1. Інвестиційний клімат

- •2. Необхідність, мета та форми державного регулювання інвестиційної діяльності

- •3. Пряме управління державними інвестиціями

- •4. Організаційно-правові методи регулювання інвестиційної діяльності

- •5. Економічні методи регулювання умов здійснення інвестиційної діяльності

- •6. Грошово-кредитні методи регулювання інвестиційної діяльності

- •Лекція 6. Джерела та методи інвестування

- •1. Джерела інвестиційних ресурсів

- •2. Методи інвестування та способи залучення капіталу

- •1. Види лізингу:

- •2. Форми лізингу:

2. Методи інвестування та способи залучення капіталу

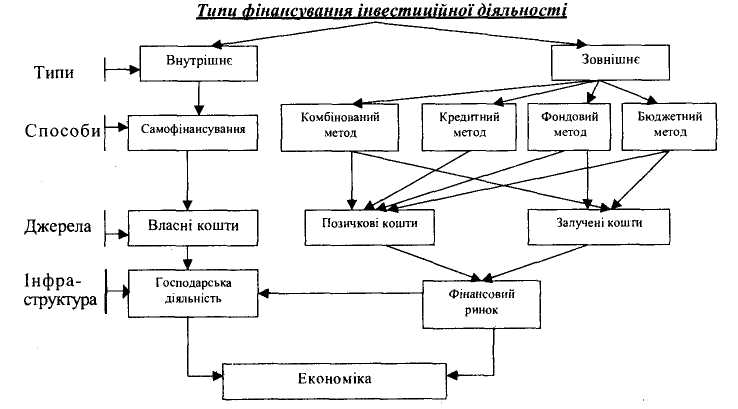

Залежно від механізму забезпечення суб'єктів інвестиційної діяльності інвестиційними ресурсами у фінансовій практиці розрізняють два типи фінансування інвестицій: внутрішнє; зовнішнє.

До інвестиційних ресурсів, що формуються із внутрішніх джерел, належать власні фінансові ресурси. Основу власних коштів, становить капіталізована частина чистого прибутку підприємства та амортизаційні відрахування.

Інвестиційні ресурси, що формуються із зовнішніх джерел, характеризують ту їх частину, яка формується із-за меж підприємства. Вона охоплює залучений зі сторони як власний, так і позиковий капітал. Склад цієї групи джерел формування інвестиційних ресурсів досить численний. Зовнішнє фінансування забезпечується непрямим шляхом через фінансовий ринок - ринок позичкових та залучених капіталів.

Вибір того чи іншого типу фінансування залежить від того, хто виступає в ролі інвестора і які цілі ним переслідуються при здійсненні інвестиційної діяльності.

Джерела фінансування інвестицій формуються різними методами до яких належать:

- бюджетний (бюджетні інвестиції);

- самофінансування (власні кошти);

- кредитний (позичкові кошти);

- фондовий або акціонування (залучені кошти);

- комбінований.

Кожен із цих методів використовує різні способи формування та залучення коштів. Одні з них можуть мати поворотний характер (надання кредитів, емісія облігацій), а інші безповоротний (бюджетні асигнування). Характерною особливістю джерел фінансування інвестицій є їх середньо- і довгостроковий характер використання.

Акціонування — найчастіше застосовуваний метод залучення капіталу на інвестиційній (початковій) стадії проекту. Залучається капітал шляхом емісії простих і привілейованих акцій, що розміщуються серед юридичних і фізичних осіб.

Корпоратизація — це надання державним підприємствам статусу акціонерних, де спочатку 100 % акцій належить державі, а потім поступово здійснюється продаж цих акцій членам трудового колективу підприємства (першочергово), іншим державним і приватним підприємствам й фізичним особам.

Рис.. Принципова схема формування інвестиційних ресурсів

Самофінансування — це метод фінансування компанією власних дій за рахунок чистого прибутку (не розподіленого серед акціонерів).

Боргове фінансування інвестицій може здійснюватися за рахунок:

банківського кредиту;

іпотечних позичок;

державного кредиту;

розміщення боргових зобов'язань;

позик міжнародних кредитно-інвестиційних інституцій та закордонних банків.

Залучення капіталу шляхом банківського кредитування дає змогу підприємству придбати основні (капітальні) активи. Висока вартість і довгі строки служби таких активів змушують підприємства створювати довготерміновий чи середньотерміновий борг.

Основна відмінність між власними і позичковими ресурсами полягає у тому, що процентні виплати вираховуються до сплати податків, тобто включаються у валові витрати, тоді як дивіденди виплачуються з прибутку, що залишилася у розпорядженні підприємства.

Фінансування під рахунки дебіторів може здійснюватися з факторингом. Його основою є операція обліку (дисконтування) рахунків-фактур. Вона полягає у тому, що компанія-посередник на основі договору з постачальником товару купує в нього рахунки-фактури з негайною оплатою близько 4/5 вартості поставки та оплатою частини, що залишилася, у призначений строк незалежно від перерахунку грошей покупцям.

Фінансування форфейтингом (від фр. a forfai — цілком, загальною сумою) — це форма кредитування експортера банком чи іншим фінансово-кредитним закладом шляхом придбання боргових зобов'язань з певним дисконтом (наприклад, простих і переказних векселів без права регресу на продавця). Повернення капіталу (банком) здійснюється завдяки продажу боргових зобов'язань на вторинному ринку. Форфейтинг використовується, як правило, при експорті великих капітальних активів — машин, обладнання, з тривалою відстрочкою платежу. Форфейтингування дорожче для експортера, ніж банківський кредит, але звільняє його від кредитних ризиків і скорочує дебіторську заборгованість.

Іпотечні кредити — це позички під заставу нерухомості або ділянок під забудову (іпотеки). Житлові будинки, земля, виробничі будівлі та споруди можуть виступати як застава для одержання іпотечної позички. Угоди про іпотеку нотаріально завіряються та реєструються у поземельній книзі (регіональних органах управління). У разі несплати позички право власності на іпотеку переходить до кредитора і вона має бути перереєстрована.

Державне кредитування застосовується для активізації інвестиційної діяльності. В Україні цей вид фінансування застосовувався з осені 1992 р. Державні довгострокові кредити надаються за рахунок централізованих ресурсів Національного банку України через комерційні банки. Державний кредит використовується тільки для міністерств і відомств за рішенням Верховної Ради України.

Залучення іноземного капіталу в Україні здійснюється по лінії Світового банку та Європейського банку реконструкції та розвитку, кредитних ліній урядів західних країн та закордонних комерційних банків. Кредити надаються через деякі комерційні банки після ретельної експертизи техніко-економічного обгрунтування проектів та обов'язкового їх страхування.

Розміщення боргових зобов'язань дає змогу залучати капітал за допомогою облігацій та деяких інших цінних паперів.

Фінансування на консорційних засадах — це спосіб залучення капіталу шляхом створення спільних підприємств або створення різних видів стратегічних альянсів.

Франчайзинг — це передача або продаж ліцензії (франшизи) однієї фірми (франшизодавця) іншій — франшизоодержувачу на право реалізації продукції (послуг, робіт) чи заняття бізнесом на певній території з використанням товарного знаку франшизодавця та за умови суворого виконання вимог технології та якості. Франшизодавець — це звичайно лідируюча фірма з високим іміджем, яка намагається поєднувати свої високі технології та «ноу-хау» з капіталом франшизоодержувача, внаслідок чого отримує певний дохід.

Ліцензування означає передачу прав на виробництво продукції (робіт, послуг) однієї компанії іншій. Ліцензуванню підлягає також передача патентів, проектів, технологій, товарних знаків, наукових розробок, комп'ютерних програм, іншої інтелектуальної власності. Ліцензія передається на певний строк і за певну винагороду. Ліцензування — це спосіб залучення капіталу власниками патентів, проектів, товарних знаків, технологій тощо. Звичайно одержувач ліцензії сплачує її власникові роялті одноразово за весь час користування ліцензією, або періодично у вигляді процента, що обумовлюється у ліцензійній угоді. Ці угоди можуть бути «ексклюзивними», тобто надавати виключне право одержувачу ліцензії, або надавати права кільком ліцензіатам.

2. Лізинг - це підприємницька діяльність, яка спрямована на інвестування власних чи залучених фінансових коштів і полягає в наданні лізингодавцем у виключне користування на визначений строк лізингоодержувачу майна, що є власністю лізингодавця або набувається ним у власність за дорученням і погодженням з лізингоодержувачем у відповідного продавця майна, за умови сплати лізингоодержувачем періодичних лізингових платежів.

Залежно від особливостей здійснення лізингових операцій лізинг може бути двох видів - фінансовий чи оперативний. За формою здійснення лізинг може бути зворотним, пайовим, міжнародним тощо.

Об'єктом лізингу може бути нерухоме і рухоме майно, призначене для використання як основні фонди, не заборонене законом до вільного обігу на ринку і щодо якого немає обмежень про передачу його в лізинг. Не можуть бути об'єктами лізингу земельні ділянки, інші природні об'єкти, а також цілісні майнові комплекси державних (комунальних) підприємств та їх структурних підрозділів.

На відміну від поточної оренди, у лізингу можуть брати участь три або більше суб'єктів угоди:

Суб'єктами лізингу можуть бути:

лізингодавець - суб'єкт підприємницької діяльності, у тому числі банківська або небанківська фінансова установа, який передає в користування об'єкти лізингу за договором лізингу;

лізингоодержувач - суб'єкт підприємницької діяльності, який одержує в користування об'єкти лізингу за договором лізингу;

продавець лізингового майна (далі - продавець) - суб'єкт підприємницької діяльності, що виготовляє майно (машини, устаткування тощо) та/або продає власне майно, яке є об'єктом лізингу.